- یک الگوی ادامه دهنده روند، گرایش جزیی به ادامه روند در همان جهت قبلی پیش از شکل گیری الگو را نشان می دهد.

- همه الگوهای ادامه دهنده منجر به ادامه روند نمی شود. بسیاری از آنها منجر به برگشت قیمت خواهند شد. معامله گران منتظر می مانند تا شکست یا بریک اوت رخ دهد تا ببینند قیمت به کدام جهت خواهد رفت.

- الگوهای ادامه دهنده معمولاً با گرفتن پوزیشن در جهت شکست، (که باید جهت روند نیز باشد)، مورد بهره برداری و استفاده قرار می گیرند.

درباره ی الگوی ادامه دهنده روند

یک الگوی ادامه دهنده روند به این دلیل اینگونه نامگذاری شده است، که تمایل برای ادامه یافتن روند پس از تکمیل الگو وجود دارد (البته با فرض فضای بازار و نوسان قیمت مناسب). با این حال، هر الگوی ادامه دهنده روند منجر به ادامه روند نمی شود. به عنوان مثال، قیمت ممکن است پس از تشکیل یک مثلث یا پرچم سه گوش، روند را معکوس کند. الگوی ادامه دهنده روند زمانی که حرکت روند به سمت تشکیل الگو قوی است قابل اعتماد تر است و ساختار الگوی ادامه دهنده روند در مقایسه با امواج الیوتی روند نسبتاً کوچک است. به عنوان مثال، قیمت با قدرت بالا می رود، یک الگوی مثلث کوچک تشکیل می دهد، از بالای الگوی مثلث شکسته می شود و سپس به حرکت به سمت سطوح بالاتر ادامه می دهد.

الگوی ادامه دهنده روند

علائم هشدار دهنده یک الگوی ضعیف

اگر الگوی ادامه دهنده روند تقریباً به بزرگی امواج روند قبل از آن باشد، نشان دهنده افزایش تلاطم قیمت، عدم اطمینان در روند، و شکل گیری حرکت های بزرگ تر بر خلاف روند است، که همگی به جای چراغ سبز علایم هشدار هستند. نکته دیگری که باید نسبت به آن آگاه بود یک موج روند کوچک است که یک الگوی ادامه دهنده پس از آن می آید. اگر قیمت بصورت سوسکی بالاتر رود، سپس یک الگوی ادامه دهنده روند تشکیل دهد، سپس مجدد سوسکی بالاتر رود، سپس یک الگوی ادامه دهنده تشکیل دهد، چنین سناریویی نسبت به یک حرکت قوی به سمت بالا که یک الگوی ادامه دهنده را تشکیل می دهد، چندان جذاب و قابل اعتماد نخواهد بود. مدل دوم قدرت قوی خریدار را نشان می دهد. مدل اولی نشان میدهد که خریداران در افزایش دادن وحشیانه قیمت ها مردد هستند. متداول ترین تکنیک معاملاتی الگوی ادامه دهنده روند این است که منتظر بمانید تا الگو شکل بگیرد، خطوط روند را پیرامون الگو ترسیم کنید، و زمانی که قیمت در جهت روند از الگو خارج شد، وارد معامله شوید.انواع الگوهای ادامه دهنده روند

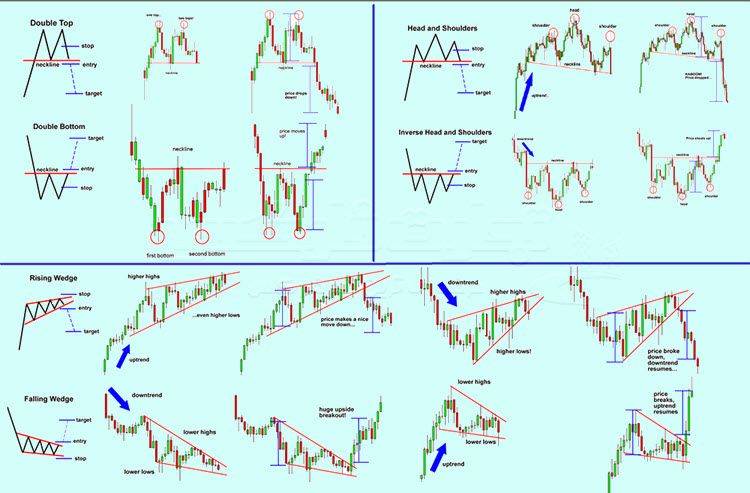

برخی از الگوهای متداول ادامه دهنده عبارتند از مثلث، پرچم سه گوش، پرچم و مستطیل. در زیر توضیحاتی در مورد این الگوهای ادامه دهنده ارائه شده است.مثلث ها

مثلث زمانی رخ می دهد که نوسان قیمت در یک سهام یا سایر اوراق بهادار با گذشت زمان بیشتر و بیشتر فشرده شود. سه نوع مثلث وجود دارد: صعودی، نزولی و متقارن. یک مثلث صعودی با بالا آمدن نقاط کف یا دره ها و ایجاد یک خط صعودی هنگام اتصال آنها تشکیل می شود. نقاط سقف همگی به یک سطح می رسند و در هنگام اتصال، یک خط روند افقی ایجاد می کنند. در یک مثلث نزولی، نقاط سقف یا قله ها در حال پایین آمدن است و هنگام اتصال، یک خط روند با شیب نزولی را ایجاد می کند. نقاط کف یا دره ها به یک سطح می رسند و هنگام اتصال، یک خط روند افقی را شکل می دهند. یک مثلث متقارن دارای قله های نزولی و دره های صعودی است. چنین چیزی باعث ایجاد خطوط روند نزولی و صعودی می شود که با گذشت زمان به سمت یکدیگر دارند همگرا می شوند. حداقل دو قله و دو دره برای ایجاد خطوط روند و رسم مثلث لازم است. حتی شکل گیری دره/قله سوم و گاهی حتی قله/دره چهارم هم پیش از ایجاد شکست یا بریک اوت، بسیار متداول است.پرچم های سه گوش

پرچم های سه گوش انواعی از مثلث هستند، اما بسیار کوچکتر. مثلث ها دارای قله ها و دره ها هستند که با گذشت زمان قیمت نوسان می کند، اما پرچم های سه گوش معمولاً به صورت یک بازه رنج قیمتی کوچک یا ناحیه تثبیت قیمت ظاهر می شود که با گذشت زمان حتی کوچک و کوچک تر هم می شوند. پیش از پرچم های سه گوش، افزایش یا کاهش شدید و تند و تیز قیمت ها رخ می دهد و نشان می دهد که بازار پیش از بریک کردنِ مجدد، دارد نفسی تازه می کند.پرچم ها

پرچم ها شبیه پرچم های سه گوش هستند. آنها پس از افزایش یا کاهش شدید قیمت، یک بازه رنج معاملاتی نسبتا تنگی را تشکیل می دهند. تفاوت آنها با پرچم های سه گوش در این است که پرچم ها بین خطوط موازی حرکت می کنند، (یا صعودی، نزولی، یا ساید)، در حالی که یک پرچم سه گوش به شکل مثلث در می آید.مستطیل ها

مستطیل ها یک الگوی ادامه دهنده بسیار رایج هستند که با حرکت قیمت به سمت طرفین (ساید) یک مکث در روند قیمت را نشان می دهند. پرایس اکشن بین سطوح حمایت و مقاومت افقی محصور می شود. [elementor-template id="52272"]معامله با استفاده از یک الگوی ادامه دهنده

معامله با استفاده از یک الگوی ادامه دهنده روند چندین مرحله دارد. اولین گام شناسایی جهت روند قبلی است. به عنوان مثال، آیا قیمت قبل از اینکه یک الگوی مثلثی را تشکیل دهد در حال کاهش بود یا افزایش؟ گام های بعدی، شناسایی الگوی ادامه دهنده و پیدا کردن نقطه شکست است. برخی از معامله گران تنها در صورتی معامله می کنند که شکست در همان جهتی باشد که روند وجود دارد. به عنوان مثال، اگر روند غالب صعودی باشد، در صورتی که قیمت الگوی خود را بشکند و به بالا برود، خرید خواهند گرفت. معاملهگران دیگر معامله را در جهت ایجاد شکست می گیرند، حتی اگر برخلاف روند باشد. چنین معاملاتی با شانس کمتری همراه هستند، اما اگر روند در حال برگشت زدن باشد، جواب می دهند. هنگامی که شکست یا بریک اوت رخ می دهد، یک پوزیشن در جهت شکست گرفته می شود. به عنوان مثال، اگر قیمت از بالای یک پرچم سه گوش شکسته شود و به بالای آن رود، یک حد ضرر درست زیر کف یا دره پرچم سه گوش قرار می گیرد. سفارش حد ضرر درست بیرون از الگو در سمت مخالف شکست قرار می گیرد.گذاشتن حد سود

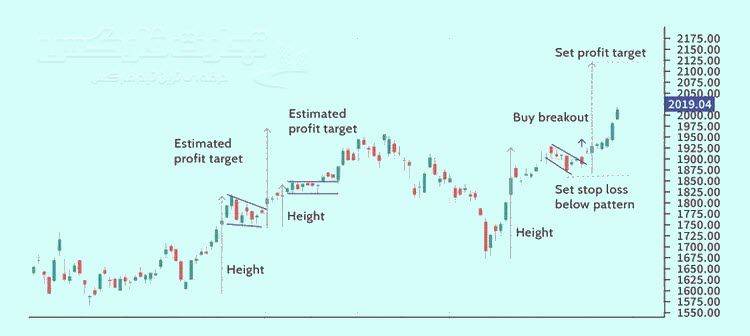

حد سود را می توان بر اساس ارتفاع الگوی ادامه دهنده روند گذاشت. به عنوان مثال، اگر ارتفاع یک مستطیل 2 دلار باشد (قیمت مقاومت منهای قیمت حمایت)، و قیمت از پایین بشکند، حد سود تخمینی برابر است با حمایت، منهای 2 دلار. اگر قیمت از بالا شکست، 2 دلار به قیمت سطح مقاومت اضافه کنید. همین مفهوم در مورد مثلث ها نیز صدق می کند. اگر قیمت بالاتر رفت، از نقطه شکست ارتفاع مثلث را به آن اضافه کنید. اگر قیمت از پایین شکست، ارتفاع مثلث را از نقطه شکست کم کنید. برای پرچم های سه گوش و پرچم ها، موج قیمت منتهی به الگو را اندازه گیری کنید. اگر قیمت از بالا شکست، آن مقدار را به کف پرچم/پرچم سه گوش اضافه کنید تا حد سود را به دست آورید. اگر قیمت از پایین شکست، آن مقدار را از بالای پرچم/پرچم سه گوش کسر کنید. به طور کلی عیب اصلی الگوهای نموداری ادامه دهنده، ریسک شکست کاذب است. شکست کاذب زمانی اتفاق می افتد که قیمت به خارج از الگو حرکت میکند اما بعد یکراست به داخل آن یا به طرف دیگر خارج از آن حرکت میکند. به همین دلیل است که از حد ضرر در این روش برای کنترل ریسک استفاده می شود. هنگام معامله با استفاده از الگوهای ادامه دهنده روند، قدرت حرکت قیمت پیش از شکل گیری الگو را در نظر بگیرید. نوسانات و حرکات قیمتی قوی معمولا معتبر تر هستند. الگوی ادامه دهنده روند همچنین باید بخش نسبتا کوچکی از موج روند قبلی باشد. هرچه الگو نسبت به موجی که قبل از آن آمده است بزرگتر باشد، اعتبار آن پایین تر است. البته ممکن است همچنان به عنوان یک الگوی ادامه دهنده عمل کند، اما افزایش تلاطم قیمت و نوسانات در جهت مخالف روند یک علامت هشدار دهنده است. بسیاری از معامله گران هنگامی که قیمت از داخل یک الگوی ادامه دهنده خارج می شود، به دنبال افزایش حجم معاملات هستند. اگر حجم در زمان شکست کم باشد، احتمال جواب ندادن و عمل نکردن آن بیشتر است.نمونه ای از الگوی ادامه دهنده روند

نمودار شرکت آمازون AMZN سه الگوی پرچم/پرچم سه گوش را نشان می دهد. اولی یک پرچم سه گوش است و دو مورد بعدی پرچم هستند. دو الگوی اول تکنیک اندازه گیری را برای محاسبه یک حد سود تخمینی نشان می دهد. حد سود فقط یک تخمین است. این بدان معنا نیست که قیمت به آن سطح می رسد، یا اینکه در آن سطح متوقف می شود و دیگر ادامه نمی یابد. مثال سوم نقطه شکست یا بریک اوت را نشان می دهد که در این شرایط یک سیگنال خرید است. جهت سیگنال خرید نیز با روند صعودی اخیر مطابقت دارد.

سیگنال خرید در ادامه روند صعودی