آموزش سیستم معاملاتی فارکس

سیستم معاملاتی فارکس (Trading System) تعریف قوانین خرید و فروش یک جفت ارز در یک بازه زمانی مشخص با قوائد مشخص در بازار فارکس است.به عبارت دیگر قوانینی است برای خرید و فروش که بدون آن نیمتوان معاملاتی با نظم و انضباط صورت داد.

اگر میخواهید به طور مستقیم به سر فصل مربوط راهنمایی شوید روی سرفصل مورد نظر کلیک کنید.

این آموزش از سلسله آموزشهای تجارت فارکس است. برای مشاهده تمامی جلسات روی عبارت آموزش فارکس کلیک کنید.

سیستم معاملاتی فارکس چیست؟

بارها گفته ایم که نظم و انضباط و برنامه ریزی حرف اول برای موفقیت در بازار فارکس است.

در همین راستا برای ورود به بازار فارکس و انجام معاملات مراحل مختلفی را برای برنامه ریزی نشان دادیم.

اولین گام برنامه ریزی طراحی پلن معاملاتی فارکس بود که چارچوب کلی ورود به بازار فارکس را تعیین می کرد و پس از آن بنابر پلن معاملاتی فارکس باید سبک معاملاتی مناسب خود را انتخاب می کردید.

در گام آخر برای ورود به معامله فارکس در قالب پلن معالاتی و سبک انتخابی باید قوائدی را برای ورود به معاملات برنامه ریزی کرد که به مجموع این قوائد و قوانین سیستم معاملاتی فارکس می گویند.

سیستم معاملاتی فارکس میتواند براساس سیگنال های باشد که از طریق تحلیل تکنیکال یا تاثیر رویدادها(تحلیل فاندامنتال) یا استفاده از اندیکاتورها بدست آید.

سیستم معاملاتی فارکس تعیین کننده زمان ورود و خروج و حجم و تعیین سود و ضرر معاملات به دور از احساسات و تعصب است.

با یک سرچ کوچک در گوگل میتوانید انواع سیستم معاملاتی را ببینید که با قیمت های کم یا زیاد به فروش میرسند و ادعا می شود که بهترین نحو سودهی دارند.

بله درست است ممکن است این سیستم ها سوددهی خوبی داشته باشند اما نه برای همه افراد…

سیستم های معاملاتی نیز همانند پلن های معاملاتی باید مناسب هر فرد و بسته به شرایط و خصوصیات معامله گر طراحی شوند.

از طرف دیگر سوددهی یک سیستم معاملاتی قوی بستگی زیادی به به پایبندی و انظباط شما دارد اگر قوی ترین سیستم معاملاتی فارکس را داشته باشید و به پایبند نباشید سیستم شما موفق عمل نخواهد کرد.

برای عضویت در کانال تلگرام ما روی آیکن تلگرام کلیک کنید

با عضویت در کانال تلگرام ما قادر خواهید بود تا همواره از آخرین بروزرسانی ها و مطالب تجارت فارکس مطلع باشید

اهداف سیستم معاملاتی فارکس

هدف کلی طراحی سیستم معاملاتی فارکس رسیدن به سود است در واقع هدف از معامله در بازار فارکس یا هر سرمایه گذاری مالی دیگری رسیدن به سود و کسب درآمد است.

پس کسب سود یک هدف کلی است اما هدفی که تعیین میکند سیستم ما موفق است یا نه در اینجا دو مورد است:

- سیستم شما باید بتواند روند بازار را در اسرع وقت شناسایی کند.

- سیستم شما باید بتواند از احساسی رفتار کردن جلوگیری کند و نقطه ورود و خروج صحیح را تعیین کند.

این دو هدف کمک بزرگی به سوددهی بیشتر شما خواهند کرد در صورتی که باهم در تضاد نباشند.

یعنی اگر سیستمی طراحی کرده اید که روند بازار را در سریع ترین زمان تشخیص دهد نباید به سرعت وارد معامله شوید زیرا ممکن است دچار خطا شده باشید و روند به سرعت تغییر کند.

یا اگر سیستمی طراحی کرده اید که بدون در نظرگرفتن زمان روند قطعی بازار را تشخیص دهد نباید آنقدر تعلل کنید که موقعیت ورود به معاملات را از دست بدهید.

سیستم طراحی شده باید به گونه باشد که هم از سرعت کافی برخوردار باشد هم دقت کافی داشته باشد.

[adrotate banner=”5″]

اجزای یک TRADING system

یک سیستم معاملاتی فارکس مانند یک پلن معاملاتی از اجزای متفاوتی تشکیل می شود با این تفاوت که اجزای سیستم دقیقا بخش هایی هستند که برای ورود به یک معامله باید تعریف شوند.

- جفت ارز معاملاتی

- حجم معامله(لات)

- تایم فریم معاملاتی

- رویکرد تحلیلی

- ورود به معامله

- خروج از معامله

تعیین قوانین برای هر کدام از این اجزا کمک بسزایی است در جلوگیری از احساسی عمل کردن و کاهش خطا در ورود به معاملات اشتباه….

جفت ارز معاملاتی

سیستم های متعددی وجود دارد که ادعا می شود در همه جفت های ارزی به خوبی جواب می دهند.

اما اگر کمی منطقی فکر کنید چطور ممکن است یک سیستم هم روی جفت ارز پایه با نوسانات شدید سوددهی داشته باشد هم روی جفت ارز اگزوتیک با نوسانات کمتر…

برای طراحی یک سیستم معاملاتی فارکس بهینه سازی شده باید بدانید میخواهید چه چیزی را معامله کنید زیرا هر سیستم برای استفاده در جفت ارز دیگر باید اصلاح شود به طور مثال یک اندیکاتور تکنیکال که در یک جفت ارز قابل اطمینان است ممکن است در جفت ارز دیگر سیگنال اشتباه داشته باشد.

البته انتخاب جفت ارز بستگی زیادی به سبک معاملاتی شما دارد.اگر طرفدار سبک معالاتی کوتاه مدت هستید میدانید که باید از نوسانات کوتاه مدت استفاده کنید مانند اسکلپرها که به دنبال نوسانات شدید بازار هستند و این نوسانات در جفت ارزهای اصلی بیشتر است اما اگر بعنوان یک سرمایه گذار به صورت بلند مدت ترید میکنید میتوانید جفت ارزی را انتخاب کنید که نوسانات کمتری دارند و یک ترند بلند مدت را دنبال می کنند.

یشنهاد ما به معامله گران تازه کار جفت ارزهای اصلی است که شامل یورو، پوند انگلستان، فرانک سوئیس و ین ژاپن در مقابل دلار آمریکا می شود.

معامله روی جفت ارزهای دیگر کمی مشکل تر است و نیاز به تجربه بیشتری دارد بنابراین میتوانید با افزایش مهارت و تجربه به مرور جفت ارزهای دیگر را سیستم خود اضافه کنید.

حجم معامله(لات)

حجم معامله در بازار فارکس یعنی تعداد واحد یک ارز که مورد معامله قرار می گیرد.

هرچه حجم معامله بیشتر باشد سود معامله بیشتر می شود اما از طرف دیگر ضرر معامله نیز بیشتر می شود پس تعیین حجم معامله برابراست با مدیریت سرمایه

حجم معامله نباید به گونه ای تعیین شود که در آخر سوددهی کم باشد و نباید تمام بالانس حساب شما را درگیر یک معامله کند که درصورتی که ضرر کردید کل سرمایه از بین برود و جای جبران نداشته باشید.

فرض کنید در تست بلندمدت یک سیستم معاملاتی حداکثر ۵ معامله زیان ده متوالی را مشاهده کرده اید. زیان هر معامله برابر با ۵۰ پیپ بوده است. جهت ادامه معامله پس از این زیان ها لازم است که معاملات بعدی نیز با حجم یکسان ایجاد شوند.

بنابراین اگر شما در معامله یورو دلار (eur/usd) هستید و 3000 یورو (ارزش هر پیپ برابر با 0.3 دلار) وارد معامله شده اید، حداقل سرمایه جهت شروع معامله برابر خواهد بود با:

(نرخ جفت ارز * 100 / 3000) + {5 * (50*0.03$)}

این محاسبه بر این اساس استوار است که حداکثر زیان متوالی طبق بک تست سیستم معاملاتی برابر با ۵ بار باشد. با این حال تجربه نشان داده است که معاملات زیان ده متوالی در یک بازه زمانی مشخص می تواند بیش از میزان آن در بک تست باشد.

تغییر حجم معالاتی(لات)

تغییر حجم معامله در دو شرایط متقاوت ممکن است ایجاد شود.

- تغییر حجم وقتی معامله باز است

- تغییر حجم در باز کردن معامله بعدی

تغییر حجم معاملاتی در معاملات باز:

تریدرها زمانی که معامله در سود است ممکن است حجم معامله را افزایش دهد اما این کار بشدت اشتباه است زیرا پس از افزایش حجک معامله با کوچک ترین نوسان در جهت عکس سود اولیه را تبدیل به ضرر بزرگی خواهید کرد.

اگر احساس کردید امکان ندارد جهت روند تغییر کنید و تمایل زیادی به افزایش حجم داشتید یکبار دیگر موقعیت را تحلیل کنید و ببینید اگر میخواستید هم اکنون وارد معامله شوید با حجم بالاتر وارد می شدید.

تغیر حجم معامله وقتی پوزیشن باز است خطای بزرگی است از آن اجتناب کنید.

تغییر حجم معاملاتی در معاملات بعدی:

تریدرها معمولا پس از خروج از معامله در ورود به معاملات بعدی به سه دلیل حجم معاله را تغییر می دهند:

- دو برابر کردن حجم معامله برای سود بیشتر(طمع)

- دو برابر کردن حجم معامله برای جبران ضرر(عجله)

- کاهش خجم معامله پس از معامله ناموفق(ترس)

میبینید که علت این تغییر حجم ها روانشناختی است و هیچکدام علت منطقی ندارد.

برای رسیدن به موفقیت در یک بازار مالی توجه به احساسات بدون تفکر منطقی میتواند دلیل شکست های بزرگ باشد.

سیستم معالاتی طراحی شده است تا جلوی عملکرد احساسی شما را بگیرید در اینجا در دو دلیل اول تغییر حجم معامله همزمان با دو برابر شدن حجم معاملاتی drawdown نیز دو برابر می شود که یعنی حد ریسک افزایش پیدا میکند و این خارج از سیستم شماست.

و در دلیل آخر تغییر حجم با کاهش حجم سوددهی کاهش پیدا میکند و نمیتوانید معامله ضرر را جبران کنید و سرمایه شما آسیب می بیند.

در تعریف اجزای سیستم معاملاتی فارکس زمانی که یک حجم لات منطقی بسته به میزان بالانس تعیین کردید بهتر است به آن پایبند باشید و حجم معاملاتی خود را تغییر ندهید.

[adrotate banner=”18″]

تایم فریم معاملاتی

تایم فریم معاملاتی یعنی انتخاب بازه زمانی کندل ها(30دقیقه،یک ساعته،یک روزه و …)

هر تایم فریم معاملاتی مزایا و معایبی دارد که برای هر تریدر متفاوت است. معامله گر باید بسته به شرایط خود تایم فریم معاملاتی را انتخاب کند.

به طور کلی:

- تایم فریم پایین تر:نوسانات بیشتر،ریسک بالاتر،حد ضرر کمتر،اعتبار کمتر

- تایم فریم بالاتر:اعتبار بیشتر،حد ضرر بالاتر،ریسک کمتر و نوسان کمتر

با توجه به مشخصات تایم فریم ها باید شرایط خود را بررسی کنید.

به طور مثال حد زیان ها (stop loss) و توقف سفارش ها (stop order) در تایم فریم ساعتی معمولا بین 30 تا 70پیپ است. اما در تایم فریم روزانه بیش از 100 پیپ می باشد و گاهی به 250 پیپ نیز می رسد.

تایم فریم های دقیقه ای مناسب افرادی است که میخواهند از نوسانات کوچک بازار استفاده کنند و طبیعی است که برای نوسان کمتر حد ضرر کمتری در نظر می گیرند.مانند اسکلپرها

اما در تایم فریم روزانه حد ضرر بیشتر است و سرمایه بیشتری نیاز دارد که مناسب سبک معاملاتی روزانه است.

یکی دیگر از مواردی که باید در زمان انتخاب تایم فریم به آن توجه کنید میزان دسترسی به سیستم و اینترنت است اگر میتوانید دائم در حال مانتورینگ معاملات خود باشید میتوانید در تایم فریم های دقیقه ای تا یک ساعته معامله کنید اما اگر زمان کمی برای بررسی معاملات دارید بهتر است در تایم فریم های بالاتر معامله کنید که نوسان کمتری دارد.

در زمان انتخاب تایم فریم به نکات زیر توجه کنید:

- وقتی که میخواهید صرف معاملات کنید.

- میزان سرمایه

- تحمل ریسک معامله

در تایم فریم های پایین تر از یک ساعت باید به سرعت وارد معامله شوید تا موقعیت از دست نرود س زمان تحلیل زیادی ندارید و بیتشر تجربه تعیین کننده موفقیت شماست.

اگر معامله گر تازه کار هستید بهتر است در تایم فریم های ساعتی شروع به کار کنید تا تجربه لازم را به دست آورید.

رویکرد تحلیلی

تمرکز سیستم معاملات روی تحلیل تکنیکال و اندیکاتورهای سیگنال دهی است اما هیچگاه از تحلیل فاندامنتال غافل نشوید حتی اگر نمیخواهید بر اساس اخبار ترید کنید حداقل زمان خبرهای اقتصادی را به خاطر بسپارید و در این زمان ها وارد معاملات در جفت ارزهای متاثر نشوید زیرا یک خبر ممکن است تاثیر غیرقابل یشبینی داشته باشد.

تحلیل تکنیکال:

گفتیم که هدف اول سیستم معاملاتی فارکس تشخیص روند بازار است و برای دستیابی به این هدف باید به نمودارها توجه کنید.

با استفاده از استراتژی های معاملاتی متفاوتی میتوانید روند بازار را تشخیص دهید میتوانید خط روند رسم کنید کانال کشی کنید یا میتوانید در نزدیکی سطوح حمایت و مقاومت شتاب و قدرت بازار را بررسی کنید تا بدانید روند ادامه دار است یا شکسته خواهد شد.

همچنین ترکیب کندل استیک ها و واگرایی ها می تواند بعنوان سیگنال معاملاتی مورد استفاده قرار گیرد.

استراتژی های متعددی در بازار فارکس وجود دارد که هر معامله گری ممکن است از یکی از آن ها بهتر از دیگری نتیجه بگیرد انتخاب استراتژی با خود شماست اما بهتر است در یک سیستم معاملاتی از یک استراتژی ثابت استفاده کنید و در شرایط متفاوت استراتژی را بهینه سازی کنید اما تغییر ندهید.

اندیکاتورها:

اندیکاتورها ابزار کمک تریدر هستند و نمیتوان همیشه به آن ها اعتماد کرد هرچند برخی از اندیکاتورهای محبوب مانند میانگین متحرک یا استوکاستیک بازدهی خوبی نشان داده اند اما بهتر است تنها به سیگنال اندیکاتورها اکتفا نکنید.

رویکرد تحلیلی سیستم معاملاتی:

یک سیستم معاملاتی نباید بیش از 5 یا 6 پارامتر داشته باشد زیرا بررسی همه آن ها زمان بر است و منجر به از دست رفتن موقعیت می شود و نباید کمتر از 2 یا 3 پارامتر داشته باشد زیرا از اعتبار لازم برخوردار نیست.

در بک تست سیستم معاملاتی باید ترکیب پارامترهای مختلف را بررسی کنید و بهترین ترکیب را به دست آورید که شامل میتواند شامل یک استراتژی و یک یا دو اندکاتور برای تایید روند،موقعیت ورود به معامله و زمان خروج از معاله باشد.

ورود به معاله

موقعیت ورود به معاله باید به گونه ای باشد که کمترین ریسک و بیشترین سودآوری را داشته باشد و میزان حد سود به حد ضرر مجاز باشد(حداقل 1:1)

یک ورود ایده آل یعنی در پایین ترین نرخ بخرید و در بالاترین نرخ بفروشید در این حالت حد ضرر بسیار کم است و حد سود بسیار زیاد اما خوب کمتر ممکن است شرایط ایده آل رخ دهد.

وقتی نمیتوانید حالت ایده آل را ایجاد کنید باید در شرایطی وارد معامله شوید که ریسک کمی داشته باشد یعنی احتمال بسیار کمی برای تغییر جهت بازار وجود داشته باشد.

از طرف دیگر بازار باید پتانسیل حمایت از روند را داشته باشد و روند بازار پویا باشد یک بازار بدون تحرک تنها سرمایه شما را بلوکه میکنند بدون اینکه سودی برای شما داشته باشد.

چند اندیکاتور معاملاتی برای ورود و خروج از معامله وجود دارند که بسیار محبوب هستند و در چند دهه گذشته خوب کار کرده اند.

البته شما بعنوان یک تریدر مجبور نیستید یکی از این اندیکاتور را برگزینید ممکن است اندیکاتوری که خودتان طراحی کرده اید بهتر از هر استراتژی معاملاتی برای شما جوابگو باشد.

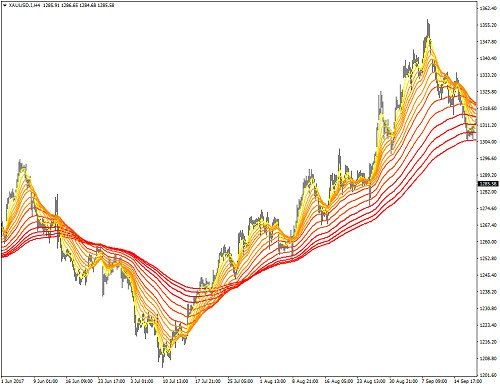

ورود به معامله با اندیکاتور میانگین متحرک:

اندیکاتور میانگین متحرک (moving average) دنبال کننده روند است.از ترکیب اندیکاتور میانگین متحرک و نمودار قیمتی یا ترکیب دو میانگین متحرک سریع و کند میتوان آینده بازار را یشبینی کرد.

ایجاد معامله از طریق میانگین متحرک ها می تواند به روش های مختلف انجام شود.

شما می توانید در حالت های زیر وارید معامله خرید شوید:

- زمانیکه قیمت، خط میانگین متحرک را به بالا قطع کند.

- زمانیکه میانگین متحرک سریع تر، میانگین متحرک کندتر را به سمت بالا قطع می کند.

- زمانیکه مسیر خط میانگین متحرک، تغییر می کند.

- زمانیکه قیمت با خط میانگین متحرک، تعامل می کند.

همچنین اندیکاتور میانگین دارای تنوع زیادی است. میانگین ساده، نمایی و تراز شده تنها تعدادی از این موارد هستند.

ورود به معامله با استفاده از اسیلاتور:

اسیلاتورها نیز در سیستم های معاملاتی فارکس از محبوبیت بالایی برخوردار هستند.

ویژگی اصلی اسیلاتورها این است که آنها می توانند تغییرات قیمت و ورود به معامله را قبل از حرکت بازار، پیش بینی کنند.

اسیلاتورهایی که در اغلب سسیستم های معاملاتی بکار گرفته می شوند شامل مکدی، استوکستیک و RSI می باشند.

ورود به معامله با استفاده از امواج الیوت:

خروج از معاله:

یکی از مهم ترین اجزای سیستم معاملاتی استراتژی خروج از معامله است.استراتژی خروج از استراتژی ورود به معاله نیز مهم تر است زیرا اگر به موقع وارد معاله ای نشوید تنها یک فرصت را از دست داده اید . به سرمایه شما آسیبی وارد نمی شود اما اگر فرصت خروج صحیح از معامله را از دست بدهید بخشی از سرمایه نیز از دست خواهد رفت.

هدف از خروج از معامله در ابتدا کسب سود است اما اگر معامله سودآور نباشد باید میزان ضرر را به حداقل رساند.ماندن در معامله ای که امیدی به سودآور بدون آن نیست تنها ضرر شما را بیشتر خواهد کرد.

خروج از معامله بر اساس زمان:

برخی از معامله گران معتقد هستند نتیجه معامله در یک زمان مشخص تعیین می شود اگر در این زمان معامله به سود رسید بازار تانسیل حمایت از قیمت را داشته است و اگر در این زمان به سود نرسید قیمت بازار اعتبار ندارد و احتمال بازگشت زیاد است پس بهتر است با ضرر کمتر از معامله خارج شوند.

برای این معامله گران زمان از اهمیت ویژه ای برخوردار است و ترجیح می دهند بجای بلوکه کردن سرمایه از معامله خارج شوند و وارد معامله سودآور دیگری شوند.

خروج با حد سود و حد ضرر ثابت:

اکثر معامله گران ترجیح می دهند قبل از ورود به معامله حد ضرر و حد سود را تعیین کنند و محدوده مجاز نوسان قیمت را بدست آورند.

سفارش خروج با سود با سفارش محدود (limit order) انجام می شود و تعیین حد ضرر با سفارش (stop loss) انجام می شود.

حد ضرر و حد سود را میتوان با روش های مختلفی تعیین کرد که یکی از بهترین روش ها اطمینان به سطوح حمایت و مقاومت است و چون این سطوح در تایم فریم های بالاتر اعتبار بیشتری دارد میتوان ابتدا در تایم فریم بالا سطح حمایت و سطح مقاومت اصلی را شناسایی کرد سپس در تایم فریم معاملاتی وارد معامله شد.

سطوح حمایت و مقاومت حتما لازم نیست به صورت افقی باشد با شناسایی خط روند و کانال کشی قیمتی میتوان سطوح حمایت و مقاومت یک کانال قیمتی را بعنوان حد سود و حد ضرر تعیین کرد.

برای صرفه جویی در زمان و راحتی کار تریدرها اندکاتورهای شناسایی سطوح حمایت و مقاومت نیز طراحی شده اند.

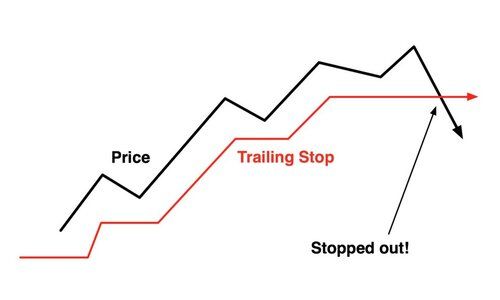

خروج از معامله با ردیابی قیمت:

معامله گرانی که نمیخواهند در هر معامله اندک سودی را از دست بدهند یا میخواهند با کمترین ضرر ممکن از معامله خارج شوند این روش محبوب آن هاست.

روش ردیابی خروج از معامله، از طریق سفارش تریل استاپ انجام می شود. هدف این نوع خروج، شناسایی سود و یا حفاظت از معامله در زمانی است که نرخ جفت ارز بر خلاف معامله حرکت می کند.

تریل استاپ می تواند در معاملات بلندمدت به دنبال قیمت حرکت کند و از سود کسب شده حفاظت کند.

بسیاری از اصول تعیین حد زیان برای تعیین تریل استاپ نیز کارایی دارد. تریل استاپ می تواند با یک فاصله معین از قیمت جاری تعیین شود و یا می تواند به یک محدوده قیمت، متصل شود. سطوح و خطوط تراکم قیمت نیز می توانند بعنوان اهداف تریل استاپ تعیین شوند.

بهتر است که حد زیان به نقطه ورود، نزدیک باشد. بدین ترتیب زیان احتمالی در حداقل خود خواهد بود. اما نزدیک بودن حد زیان به نقطه ورود، احتمال بستن شدن معامله با زیان را بالا می برد. حتی در زمانیکه قیمت در جهت معامله شما حرکت می کند.

سخن پایانی:

همانطور که دید اجزای یک سیستم معاملاتی فارکس چیزی خارج از برنامه یک تریدر نیست همه این اجزا در زمان ورود به معاملات استفاده می شوند اما اگر سیستم شما از قبل طراحی شده باشد احتمال خطا در مراحل ورود به معامله به حداقل میرسد و احتمال موفقیت شما افزایش می یابد.

پایبندی به سیستم معاملاتی فارکس به اندازه طراحی سیستم حائز اهمیت است.