تصور کنید یک اهرم جادویی دارید که میتواند همزمان روی ارزش دلار و یورو، قیمت طلا، حال و روز بورس و حتی قسط وام مسکن شما اثر بگذارد. این اهرم، چیزی نیست جز نرخ بهره. در بازارهای مالی، مخصوصاً در دنیای پرهیجان فارکس، درک عمیق اینکه نرخ بهره چیست و نرخ بهره در فارکس چه نقشی بازی میکند، مثل داشتن یک قطبنمای دقیق در طوفان است. طبق تجربه من، اکثر تریدرها فقط به عدد اعلامی نگاه میکنند، اما داستان واقعی پشت این عدد است که سرمایهها را جابجا میکند.

ساده بگویم: نرخ بهره «هزینه قرض گرفتن پول» است. اما در بازارهای مالی، مخصوصاً نرخ بهره در فارکس، تبدیل میشود به یک قطبنما برای جریان سرمایه جهانی. تمثیلش هم روشن است: نرخ بهره در اقتصاد مثل ترمز و گاز ماشین است. بانک مرکزی با بالا بردن آن (ترمز)، سرعت تورم و رشد را کم میکند و با پایین آوردن آن (گاز)، اقتصاد را برای رشد تحریک میکند. در بازار ارز هم نرخ بهره حکم جاذبه را دارد: پولها به سمت ارزی با بازده بالاتر کشیده میشوند.

اگر میخواهید از زمان و تاریخ دقیق زمان انتشار نرخ بهره کشورهای بزرگی چون آمریکا و انگلستان مطلع شوید، باید همواره به یک تقویم اقتصادی درست و دقیق دسترسی داشته باشید. من شخصاً تقویم فارکس فکتوری را به شما پیشنهاد میکنم که نسخه فارسی آن در همین سایت قرار گرفته است.

در این مقاله، از تعریف ساده نرخ بهره تا پیچیدگیهای آن در فارکس را با هم بررسی میکنیم. یاد میگیرید چرا نرخ واقعی مهمتر از اسمی است، بانک مرکزی چگونه با آن بازی میکند و چطور میتوانید از این دانش برای ترید هوشمندانهتر استفاده کنید. همچنین تاثیر نرخ بهره روی طلا، بورس و مسکن را هم مرور میکنیم.

نرخ بهره چیست؟

نرخ بهره چیست؟

نرخ بهره چیست؟ به زبان ساده، درصدی است که بابت «قرض گرفتن پول» پرداخت میکنید یا بابت «سپردهگذاری» دریافت میکنید. اما چیزی که برای ما معاملهگرها اهمیت دارد، نرخ بهره سیاستی (Policy Rate) است که بانک مرکزی تعیین میکند. این نرخ، عملاً «قیمت پول» در سطح کلان است.

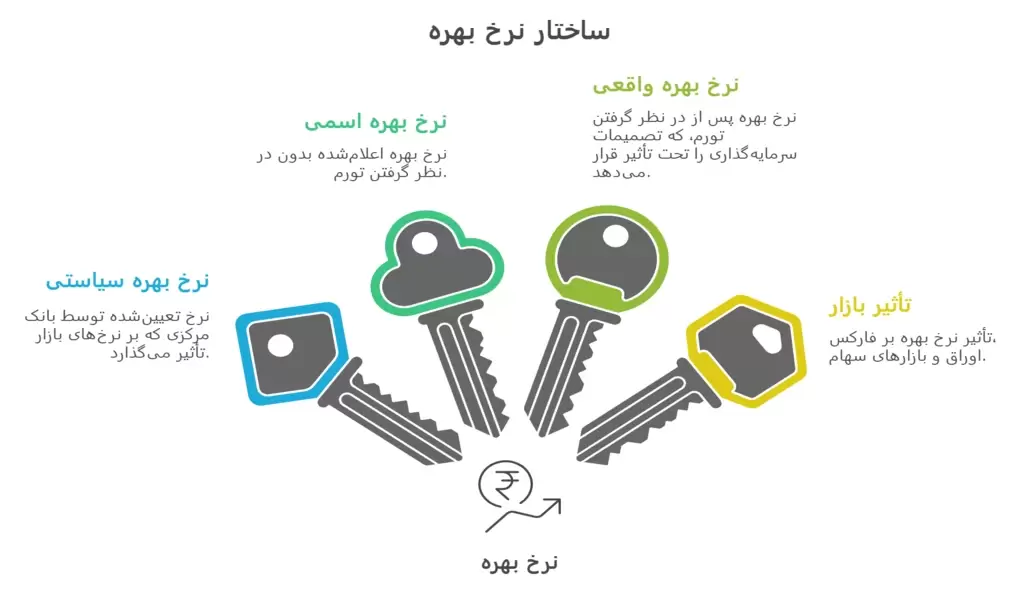

اگر پول قرض میگیری، نرخ بهره همان درصدی است که بابت استفاده از آن پول در یک بازه زمانی میپردازی؛ اگر پولت را در بانک یا یک ابزار کمریسک میگذاری، نرخ بهره همان درصدی است که در ازای در اختیار گذاشتن پولت میگیری. برای اینکه تعریف دقیقتر باشد، دو اصطلاح هم همیشه کنار نرخ بهره میآید: نرخ بهره اسمی (Nominal) و نرخ بهره واقعی (Real). نرخ بهره واقعی یعنی نرخ بهره بعد از در نظر گرفتن تورم؛ و دقیقاً همین تفاوت است که خیلی وقتها تصمیم سرمایهگذار و تریدر را عوض میکند.

اما چیزی که برای تریدرها معمولاً “شاهکلید” است، نرخ بهره سیاستی یا نرخ سیاستی (Policy Rate) است که بانک مرکزی تعیین میکند. این نرخ مثل یک «لنگر» عمل میکند و به مرور روی نرخهای بازار اثر میگذارد: نرخ وامها، نرخ سود سپرده، نرخ اوراق بدهی دولت، حتی هزینه تامین مالی شرکتها. بانک مرکزی با بالا و پایین کردن نرخ بهره، عملاً روی سرعت گردش پول و تقاضا در اقتصاد فشار میآورد و از آن مسیر، انتظارات تورمی و رشد اقتصادی را هدف میگیرد.

از نگاه بازارهای مالی، نرخ بهره فقط یک عدد نیست؛ یک موتور قیمتگذاری است. در فارکس، اختلاف نرخ بهره بین دو کشور (Interest Rate Differential) میتواند جهت میانمدت ارزها را توضیح بدهد و مفهوم “carry” هم از همین میآید. در بازار اوراق، نرخ بهره مستقیم روی بازدهیها (Yields) و شیب منحنی بازده اثر میگذارد. در سهام، نرخ بهره مثل نرخ تنزیل عمل میکند و روی ارزشگذاری و اشتهای ریسک تاثیر میگذارد. برای همین هم روزهای تصمیمگیری بانک مرکزی و لحن بیانیه (Forward Guidance) معمولاً نوسانساز است و شما به عنوان تریدر باید حواستان به تورم، رشد، دادههای اشتغال و واکنش بازار به «انتظار» و نه فقط خود عدد نرخ بهره باشد.

| نوع نرخ | تعریف ساده | نکته کلیدی | اهمیت برای تریدر فارکس |

|---|---|---|---|

| نرخ بهره اسمی (Nominal) | عددی که بانک مرکزی یا بانکها بهصورت رسمی اعلام میکنند (مثلاً ۵٪) | تورم در آن لحاظ نشده است؛ فقط «قیمت اسمی پول» را نشان میدهد | برای تیتر خبر، واکنشهای لحظهای بازار و مقایسه با انتظارات استفاده میشود |

| نرخ بهره واقعی (Real) | نرخ بهره اسمی منهای تورم تقریبی همان دوره | نشان میدهد بازده واقعی سرمایه بعد از تورم چقدر است | جریان سرمایه بلندمدت معمولاً به سمت کشوری میرود که «نرخ واقعی» بالاتری دارد |

| اختلاف نرخ بهره بین دو کشور (Interest Rate Differential) | تفاضل نرخهای بهره دو ارزِ موجود در یک جفتارز | پایه مفهومی معاملات Carry Trade و جهتگیری میانمدت بسیاری از جفتارزهاست | به کمک آن میتوان سناریوهای تقویت یا تضعیف نسبی ارزها را تحلیل و سواپها را درک کرد |

نرخ بهره اسمی و واقعی (چیزی که فارکس به آن حساس است)

- نرخ بهره اسمی: همان عدد اعلامی بانک مرکزی (مثلاً ۵%).

- نرخ بهره واقعی: نرخ بهره اسمی منهای تورم. این یکی برای جریان سرمایه فوقالعاده مهم است، چون سرمایهگذار دنبال «بازده واقعی» است، نه صرفاً یک عدد بزرگ.

مثال ملموس: اگر دو بانک سود ۲۰% و ۱۵% بدهند ولی تورم در کشور اول ۲۵% و در کشور دوم ۵% باشد، کدام جذابتر است؟ طبق تجربه، اغلب سرمایه به سمت «بازده واقعی بهتر» میرود.

در بازارهای مالی، مخصوصاً فارکس، خیلی وقتها آن چیزی که حرکت اصلی را میسازد «عددِ نرخ بهره» نیست، بلکه کیفیت آن نرخ است. اینجا دو مفهوم کلیدی داریم: نرخ بهره اسمی (Nominal) و نرخ بهره واقعی (Real). نرخ بهره اسمی همان عددی است که بانک مرکزی اعلام میکند یا روی تابلو میبینید؛ مثلاً میگوید نرخ سیاستی ۵٪ شد. این عدد برای تیتر خبر و واکنشهای لحظهای مهم است، چون با انتظارات بازار مقایسه میشود و میتواند باعث نوسان سریع در ارز، اوراق و شاخصها شود.

اما حساسیت عمیقتر فارکس معمولاً به نرخ بهره واقعی برمیگردد؛ یعنی نرخ بهره اسمی منهای تورم (نزدیکترین معیار ساده برای درک «بازده پس از تورم»). دلیلش هم روشن است: جریان سرمایه دنبال بازده واقعی است، نه صرفاً یک درصد بزرگ روی کاغذ. وقتی تورم بالاست، حتی نرخهای اسمی بالا هم ممکن است در عمل قدرت خرید سرمایهگذار را کم کند. پس اگر کشوری نرخ اسمی را زیاد کند ولی تورم هم همزمان بالا بماند، جذابیت پول آن کشور لزوماً تقویت نمیشود؛ برعکس، اگر تورم کنترل شود و نرخ واقعی مثبتتر شود، احتمال جذب سرمایه و تقویت ارز بیشتر میشود.

یک مثال ملموس دقیقاً همین را نشان میدهد: فرض کنید بانک یا ابزار کمریسکی در کشور اول سود اسمی ۲۰٪ میدهد اما تورم ۲۵٪ است؛ یعنی نرخ واقعی حدوداً منفی ۵٪. در کشور دوم سود اسمی ۱۵٪ است ولی تورم ۵٪؛ یعنی نرخ واقعی حدوداً مثبت ۱۰٪. از نگاه سرمایهگذار حرفهای، کشور دوم معمولاً جذابتر است چون بازده واقعی بالاتری میدهد و ریسک «خورده شدن ارزش پول» کمتر است. همین منطق است که در مقیاس بزرگتر روی انتخاب داراییها، ورود و خروج سرمایه، و در نهایت جهت میانمدت ارزها اثر میگذارد.

برای تریدر فارکس، نتیجه عملی این است: فقط به عدد نرخ بهره اعلامی خیره نشو. تورم، انتظارات تورمی، و مسیر سیاست پولی (اینکه بانک مرکزی واقعاً میتواند تورم را مهار کند یا نه) تعیین میکنند نرخ واقعی به کدام سمت میرود. بازار هم معمولاً زودتر از اعلام رسمی، این مسیر را در قیمتها پیشخور میکند؛ یعنی «انتظارِ نرخ واقعی بهتر» میتواند ارز را قبل از تغییر واقعی نرخها حرکت بدهد.

اهمیت نرخ بهره در فارکس

تصور کنید شما یک سرمایهگذار در انگلستان هستید که نیاز دارید مقدار بزرگی از پول خود را در یک دارایی بدون ریسک، مانند اوراق قرضه دولتی، سرمایهگذاری کنید. نرخ بهره در ایالات متحده در حال افزایش است، بنابراین شما شروع به خرید دلارهای آمریکا میکنید تا در اوراق قرضه دولتی آمریکا سرمایهگذاری کنید.

شما (به عنوان سرمایهگذار انگلیسی) در سرمایهگذاری در کشور با نرخ بهره بالاتر تنها نیستید. سرمایهگذاران دیگر نیز در پی افزایش بهرهوری هستند و در نتیجه تقاضای دلار آمریکا افزایش مییابد که موجب ارزشگذاری ارز میشود. این عمدهترین عامل تأثیر نرخ بهره بر ارزش ارزها است. معاملهگران میتوانند سعی کنند تغییرات در انتظارات درباره نرخ بهره را پیشبینی کنند که میتواند تأثیر بزرگی بر روی ارز داشته باشد.

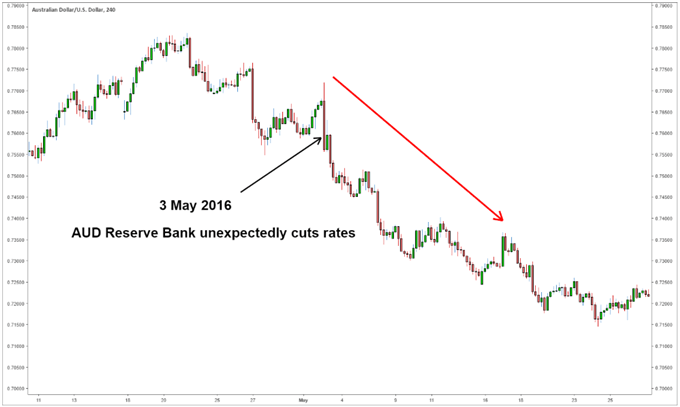

این مثال نشان میدهد که چه اتفاقی میافتد وقتی بازار انتظار دارد بانک مرکزی نرخ بهره را ثابت نگه دارد، اما بانک مرکزی بهجای این کار، نرخ بهره را کاهش میدهد. در این مثال، انتظار میرفت که بانک مرکزی استرالیا نرخ بهره را در ۲ درصد نگه دارد، اما بهجای آن، آن را به ۱.۷۵ درصد کاهش داد. بازار از کاهش نرخ بهره متعجب شد، بنابراین ارز استرالیا (AUD) در مقابل دلار آمریکا (USD) ارزش خود را از دست داد.

بانک مرکزی با نرخ بهره دقیقاً چه کار میکند؟

وظیفه اصلی بانکهای مرکزی کنترل تورم و حفظ ثبات اقتصادی است. نرخ بهره ابزار اصلی اجرای سیاست پولی است:

- افزایش نرخ بهره: وامگرفتن گرانتر میشود، تقاضا کم میشود، تورم آرامتر میگیرد، رشد اقتصادی ممکن است کند شود.

- کاهش نرخ بهره: وامگرفتن ارزانتر میشود، مصرف و سرمایهگذاری تحریک میشود، اقتصاد گرم میشود (اما اگر زیادهروی شود، تورم میتواند بالا برود).

بانک مرکزی با نرخ بهره عملاً «میزان سختی یا آسانی پول» را تنظیم میکند. وقتی نرخ سیاستی بالا میرود، بانکها برای تامین پول گرانتر تأمین مالی میشوند و این هزینه را به وامگیرنده منتقل میکنند؛ نتیجهاش این است که گرفتن وام مسکن، وام کسبوکار، اعتبار مصرفی و حتی تامین مالی شرکتها سختتر و پرهزینهتر میشود. با گران شدن اعتبار، بخشی از تقاضا عقب مینشیند، سرعت گردش پول کم میشود و فشار تورمی بهتدریج فروکش میکند. در عوض، چون سرمایهگذاری و مصرف کاهش پیدا میکند، رشد اقتصادی ممکن است کندتر شود و بازارها مدت بیشتری در حالت “ریسکگریزی” بمانند.

برعکس، وقتی بانک مرکزی نرخ بهره را پایین میآورد، هدفش ارزان کردن پول است تا چرخ اقتصاد سریعتر بچرخد. وام گرفتن آسانتر میشود، خانوارها راحتتر خریدهای بزرگ را انجام میدهند، شرکتها برای توسعه و استخدام انگیزه بیشتری پیدا میکنند و سنگینی بدهیها سبکتر میشود. این سیاست معمولاً در رکودها یا وقتی بازار کار ضعیف است به کار میآید، اما اگر در زمانی اجرا شود که تورم هنوز بالا یا انتظارات تورمی ناآرام است، میتواند دوباره آتش تورم را شعلهور کند.

برای تریدرها نکته مهم این است که نرخ بهره فقط «خودِ عدد» نیست؛ بانک مرکزی با آن پیام میدهد و انتظارات میسازد. بازارها اغلب به مسیر آینده حساساند: اگر بانک مرکزی نرخ را افزایش دهد ولی همزمان سیگنال بدهد که “به سقف نزدیک شدهایم”، ممکن است واکنش بازار ملایمتر باشد؛ اما حتی بدون افزایش نرخ، اگر لحن بانک مرکزی تندتر شود (hawkish)، داراییها میتوانند سریع ریپرایس شوند. به همین دلیل، بیانیه، کنفرانس خبری و دادههایی مثل تورم، اشتغال و رشد که بانک مرکزی به آنها تکیه میکند، برای تصمیمگیری معاملهگر به اندازه خودِ نرخ اهمیت دارند.

Hawkish و Dovish یعنی چه؟

- Hawkish (هاوکیش): لحن سختگیرانه ضدتورمی؛ معمولاً به نفع تقویت ارز.

- Dovish (داویش): لحن ملایمتر و متمایل به حمایت از رشد؛ معمولاً فشار تضعیفی روی ارز.

بازار فقط به «عدد نرخ بهره» نگاه نمیکند؛ به بیانیه، کنفرانس خبری و «مسیر آینده نرخها» هم حساس است.

| اصطلاح | معنا و ویژگیها | پیام سیاست پولی | اثر معمول روی ارز |

|---|---|---|---|

| Hawkish (هاوکیش) | لحن سختگیرانه ضدتورمی، تاکید بر کنترل تورم حتی به قیمت کند شدن رشد | تمایل به افزایش نرخ بهره یا نگهداشتن نرخ در سطوح بالا برای مدت طولانیتر | معمولاً سیگنال تقویت ارز، مخصوصاً اگر بازار انتظار لحن ملایمتری داشته باشد |

| Dovish (داویش) | لحن حمایتی از رشد و اشتغال، تحمل بیشتر نسبت به تورم | تمایل به کاهش نرخ بهره، یا کند کردن چرخه افزایش نرخها | معمولاً فشار تضعیفی بر ارز، بهخصوص اگر انتظار بازار روی موضع سختگیرانهتر بوده باشد |

تأثیر نرخ بهره بر ارزش ارز: چرا نرخ بهره در فارکس اینقدر مهم است؟

در فارکس، ارزش یک ارز تا حد زیادی به این سؤال گره خورده: «نگه داشتن این ارز چقدر بازده دارد و چقدر ریسک دارد؟» به همین خاطر است که پول جهانی تمایل دارد به سمت ارزی برود که نرخ بهره واقعی بالاتری دارد، به شرط آنکه ریسک کشور و سیاستها قابل قبول باشد.

در فارکس، نرخ بهره فقط یک خبر اقتصادی نیست؛ یکی از ستونهای اصلی ارزشگذاری ارزهاست، چون انتخاب ارز در نهایت شبیه انتخاب یک دارایی مالی است: «اگر این ارز را نگه دارم، چه بازدهی میگیرم و چه ریسکی میپذیرم؟» وقتی نرخهای بهره (بهخصوص نرخ واقعی) در یک کشور بالاتر باشد، نگه داشتن داراییهای آن کشور از نظر بازده جذابتر میشود و سرمایههای بینالمللی تمایل پیدا میکنند به سمت آن ارز حرکت کنند. این جریان سرمایه میتواند تقاضا برای ارز را بالا ببرد و در نتیجه، ارزش آن را تقویت کند.

اما این داستان یک شرط بزرگ دارد: ریسک باید قابل قبول باشد. نرخ بهره بالاتر اگر همراه با تورم لجامگسیخته، بیثباتی سیاسی، سیاستگذاری غیرقابل پیشبینی یا محدودیتهای سرمایهای باشد، ممکن است به جای جذب سرمایه، فقط علامتی از «ریسک بیشتر» تلقی شود.

به همین دلیل است که در بازارهای واقعی، تریدرها معمولاً نرخ بهره را در کنار تورم، اعتبار سیاستگذار، وضعیت بدهی دولت، سلامت سیستم بانکی و حتی ریسکهای ژئوپلیتیک میخوانند. به زبان ساده: پول جهانی به دنبال بازده واقعی بهتر است، ولی نه به هر قیمتی.

از نظر مکانیزم بازار، تفاوت نرخ بهره بین دو ارز (Interest Rate Differential) روی چند کانال اثر میگذارد. اول، کانال جریان سرمایه: سرمایهگذار برای خرید اوراق، سپرده، یا ابزارهای مالی کشوری با بازده جذابتر، باید ارز آن کشور را بخرد. دوم، کانال انتظارات: بازار قبل از اینکه نرخها واقعاً تغییر کنند، مسیر سیاست پولی را «پیشخور» میکند؛ یعنی گاهی ارز چند هفته یا چند ماه قبل از تصمیم رسمی بانک مرکزی واکنش نشان میدهد چون معاملهگران آینده را قیمتگذاری میکنند.

سوم، کانال carry: وقتی ارز با نرخ بهره بالاتر را میخری و ارز با نرخ بهره پایینتر را میفروشی، در شرایط آرام بازار میتوانی از اختلاف نرخها سود ببری؛ اما اگر ریسک بالا برود، همین معاملات میتواند سریع جمع شود و موج برگشتی ایجاد کند.

نتیجه عملی برای تریدر این است: نرخ بهره را باید به شکل “داستان سیاست پولی” فهمید، نه یک عدد ثابت. اگر بازار حس کند نرخهای بالاتر پایدار است و نرخ واقعی بهبود پیدا میکند، ارز معمولاً حمایت میشود. اگر افزایش نرخ صرفاً واکنش دیرهنگام به بحران تورمی باشد یا احتمال رکود و ریسک سیستماتیک بالا برود، اثر میتواند خنثی یا حتی معکوس شود. دقیقاً همین ظرافتهاست که نرخ بهره در فارکس را اینقدر تعیینکننده میکند.

نرخ بهره بالا همیشه ارز را قوی نمیکند (پارادوکس ترکیه)

قاعده کلی میگوید نرخ بهره بالا سرمایه را جذب میکند و ارز را تقویت میکند. اما این قانون مطلق نیست. نمونه مشهورش ترکیه در سالهای اخیر بود که با وجود افزایشهای جدی نرخ بهره، لیر همچنان فشار تضعیفی داشت. چرا؟ چون اعتماد سرمایهگذار، ثبات سیاسی و قابل پیشبینی بودن سیاستها گاهی از خودِ نرخ بهره مهمتر میشود. این چیزی است که بسیاری از تریدرهای تازهکار نادیده میگیرند و فقط به عدد نگاه میکنند.

رابطه معکوس نرخ بهره و اوراق قرضه (Bond)

در بازار بدهی یک رابطه کلاسیک داریم: وقتی نرخ بهره بالا میرود، قیمت اوراق قرضه معمولاً پایین میآید (چون اوراق قدیمی با کوپن پایینتر جذابیتشان کم میشود). این رابطه غیرمستقیم به فارکس هم سرایت میکند چون بازده اوراق دولتی یکی از مقصدهای اصلی سرمایه جهانی است.

انتظارات بازار و سناریوها

بازار به «پیشبینی» واکنش نشان میدهد نه صرفاً به «خبر»

یکی از بزرگترین سوءبرداشتها این است که بازار بعد از اعلام نرخ بهره حرکت اصلی را شروع میکند. واقعیت این است که بخش زیادی از خبر قبل از اعلام، در قیمتها «قیمتگذاری» (Priced-in) میشود. جهشهای تند معمولاً وقتی رخ میدهد که واقعیت با انتظار فرق داشته باشد. اینجاست که معاملهگر باید تیزبین باشد.

| انتظار بازار قبل از نشست | نتیجه واقعی تصمیم بانک مرکزی | اثر رایج بر ارزش ارز |

|---|---|---|

| افزایش نرخ بهره | نرخ بهره ثابت میماند | تضعیف ارز (تصمیم کمتر از حد انتظارِ انقباضی است) |

| کاهش نرخ بهره | نرخ بهره ثابت میماند | تقویت ارز (تصمیم انقباضیتر از انتظار است) |

| ثبات نرخ بهره | افزایش نرخ بهره | تقویت ارز (سورپرایز هاوکیش) |

| ثبات نرخ بهره | کاهش نرخ بهره | تضعیف ارز (سورپرایز داویش) |

جمعبندی این بخش: برای معاملهگر، مهم است بداند «بازار چه چیزی را انتظار داشته» و «چقدر از آن قبلاً در قیمت نشسته». این کلید درک واکنشهای لحظهای بازار است.

استراتژیهای عملی معاملهگری با نرخ بهره در فارکس

به عبارتی ساده، وقتی نرخ بهره در فارکس اعلام میشود، انگار یک انفجار توی بازار رخ داده. قیمتها توی جفتارزها به شدت بالا و پایین میروند و همین نوسان باعث میشود خیلیها وسوسه شوند تا توی همان تکانهای شدید وارد معامله شوند. به چه امیدی؟ به امید اینکه سود خوبی را از بازار دریافت کنند. اما طبق تجربه من، این افراد اصلاً دقت ندارند که چه خطر بزرگی در کمین سرمایه آنها قرار دارد.

تصور کنید یک خبر مهم قرار است ساعت ۲:۳۰ بعد از ظهر به وقت تهران بیاید. همه تریدرها منتظرند ببینند بانک مرکزی فلان کشور چه تصمیمی در مورد نرخ بهره گرفته. قبل از اعلام خبر، بازار یک حالت آروم و نسبتاً قابل پیشبینی دارد. اما به محض اینکه خبر میآید، ممکن است یک کندل بزرگ سبز یا قرمز شکل بگیرد که خیلیها را غافلگیر کند.

حالا چرا این اتفاق میافتد؟ چون نرخ بهره نشان میدهد که هزینه قرض گرفتن پول تو آن کشور چقدر است. وقتی نرخ بهره میرود بالا، معمولاً ارزش پول آن کشور هم زیاد میشود، چون سرمایهگذارها ترجیح میدهند پولشان را تو بانکی بگذارند که سود بیشتری میدهد. برعکس، اگر نرخ بهره بیاید پایین، ممکن است ارزش پول آن کشور هم کم بشود.

مثلاً فرض کنید بازار انتظار دارد بانک مرکزی آمریکا نرخ بهره را ۰.۲۵ درصد افزایش بدهد. اگر خبر دقیقاً همین را اعلام کند، ممکن است یک حرکت کوچک تو قیمت دلار ببینیم. اما اگر بانک مرکزی بگوید نرخ بهره را ۰.۵ درصد زیاد کرده، یعنی یک سورپرایز بزرگ! این خبر میتواند باعث بشود دلار در مقابل خیلی از ارزهای دیگر مثل یورو یا پوند یک جهش قیمتی قوی داشته باشد. در این حالت، کسایی که قبل از خبر پوزیشن فروش روی دلار داشتن، ممکن است ضرر سنگینی ببینند.

پس معامله کردن درست بعد از اعلام نرخ بهره میتواند مثل شیر یا خط انداختن باشد. ممکن است سود خوبی بکنید، ولی احتمال ضرر هم خیلی بالاست. خیلی از تریدرهای حرفهای صبر میکنند تا بازار بعد از اعلام خبر یک مقدار آروم بشود و جهت اصلی حرکت قیمت مشخص بشود، بعد وارد معامله میشوند. به این میگویند “ترید بعد از تاییدیه”.

البته یک سری استراتژی نرخ بهره در فارکس هم هست که مخصوص همین لحظات اعلام خبر طراحی شدهاند، ولی استفاده از آنها نیاز به تجربه و مدیریت ریسک خیلی قوی دارد. پس اگر تازهکار هستید، بهتره اول خوب یاد بگیرید و با احتیاط عمل کنید.

Carry Trade: سود از اختلاف نرخ بهره

Carry Trade یعنی قرض گرفتن ارزی با نرخ بهره پایین و خرید ارزی با نرخ بهره بالاتر برای بهرهبرداری از اختلاف نرخها. مثال کلاسیک: خرید جفتارزهایی مثل AUD/JPY یا NZD/JPY در دورههایی که اختلاف نرخ بهره به نفع AUD یا NZD است.

مزیت: اگر بازار آرام باشد، میتوانید از جریان سود شبانه (سواپ/Swap) و روند کلی بهره ببرید.

ریسک اصلی: در شوکهای ریسکگریزی (Risk-off) یا ریزشهای ناگهانی، ارزهای پربازده ممکن است سریع ریزش کنند و سود چند ماهه در چند روز پس داده شود. پس Carry Trade بدون مدیریت ریسک، استراتژی خطرناکی است و من شخصاً با احتیاط شدید به آن نگاه میکنم.

ترید قبل و بعد از اعلام نرخ بهره: ریسک و پاداش

ترید همزمان با خبر نرخ بهره میتواند اسلیپیج (Slippage) شدید، واید شدن اسپرد و حرکتهای فریبنده داشته باشد. برای افراد مبتدی، یک رویکرد منطقیتر این است:

- به جای ورود در لحظه خبر، بعد از تأیید (Confirmation) وارد شوید.

- سطوح کلیدی قبل از خبر را مشخص کنید (High/Low روز، مقاومت/حمایت مهم).

- حجم معامله را کاهش دهید و حد ضرر (Stop Loss) را واقعی انتخاب کنید.

استراتژی معامله نرخ بهره ⚡ بخر و نگهدار

استراتژی نرخ بهره در فارکس “بخر و نگه دار” 😉 یک روش سرمایهگذاری بلندمدت است که توش شما یک دارایی را میخرید و برای مدت طولانی نگهش میدارید، به امید اینکه ارزشش در طول زمان افزایش پیدا کند. حالا چطور میتوانیم از نرخ بهره در فارکس تو این استراتژی استفاده کنیم؟

ببینید، نرخ بهره یک کشور نشاندهنده وضعیت اقتصادی و سیاستهای پولی آن کشور است. اگه یک کشور اقتصاد قوی داشته باشد و بانک مرکزش هم سیاستهای درستی را پیش بگیرد و به طور مداوم نرخ بهره را در سطح مناسبی نگه دارد یا حتی افزایش بدهد، احتمالاً ارزش پول آن کشور در بلندمدت در مقابل ارزهای کشورهای دیگه که اقتصاد ضعیفتری دارن یا نرخ بهره پایینتری دارن، افزایش پیدا میکند.

مثلاً تصور کنید شما میخواهید برای ۱۰ سال آینده یک سرمایهگذاری بلندمدت تو بازار ارز انجام بدهید. شما میتوانید کشورهایی را بررسی کنید که اقتصاد رو به رشدی دارن و بانکهای مرکزشون هم سیاستهای پولی محتاطانهای رو دنبال میکنن و نرخ بهره نسبتاً بالایی دارن. احتمالاً سرمایهگذاری در ارز این کشورها در بلندمدت میتواند سود خوبی براتون داشته باشد.

به عنوان مثال، اگه شما در سالهای گذشته دلار استرالیا را در مقابل ین ژاپن میخریدید و برای مدت طولانی نگه میداشتید، به خاطر اختلاف نرخ بهره بین این دو کشور (که معمولاً به نفع استرالیا بوده) و همچنین رشد اقتصادی استرالیا، احتمالاً سود خوبی به دست میآوردید.

البته تو این استراتژی نرخ بهره در فارکس هم باید به یک سری نکات توجه کنید. اول اینکه وضعیت اقتصادی کشورها و سیاستهای بانکهای مرکزشون ممکنه در طول زمان تغییر کنه. پس شما باید به طور مرتب این موارد رو بررسی کنید. دوم اینکه ممکنه در طول این مدت نوسانات کوتاهمدتی تو قیمت ارزها به وجود بیاد که نباید باعث نگرانی شما بشه، چون هدف شما سرمایهگذاری بلندمدته.

نکته دیگه اینه که تورم هم نقش مهمی تو ارزش بلندمدت ارزها بازی میکنه و معمولاً بانکهای مرکزی با استفاده از نرخ بهره سعی میکنن تورم رو کنترل کنن. پس بررسی نرخ بهره میتونه یک دید خوب به شما بده که آیا ارزش پول یک کشور در بلندمدت حفظ میشه یا نه.

در نهایت، استراتژی “بخر و نگه دار” با در نظر گرفتن نرخ بهره میتونه یک روش کمریسکتر برای سرمایهگذاری بلندمدت تو بازار فارکس باشه، به شرطی که شما تحقیقات کافی انجام بدید و دید بلندمدت داشته باشید.

ترکیب نرخ بهره با تحلیل تکنیکال

نرخ بهره جهت باد را نشان میدهد، تکنیکال نقطه ورود و خروج را. ترکیب کاربردی یعنی:

- فاندامنتال مشخص کند دنبال خرید یا فروش کدام ارز باشید.

- تکنیکال با ساختار روند، شکست/پولبک و سطوح نقدینگی (Liquidity) زمانبندی کند.

شما نمیتوانید فقط با یکی از این دو در بازار دوام بیاورید. این ترکیب، راز موفقیت بسیاری از تریدرهای باتجربه است.

ابزارهای پیشرفته: آپشنهای نرخ بهره چیست؟ تفاوت با Futures

Interest Rate Options (آپشن نرخ بهره) ابزار مشتقهای است برای مدیریت ریسک تغییرات نرخ بهره. منطقش ساده است: به جای اینکه حتماً درگیر تغییرات نرخ شوید، «حق» پوشش ریسک میخرید.

- Option (آپشن): شما حق دارید (نه الزام) که از قرارداد استفاده کنید. هزینه اولیه آن Premium است.

- Futures (فیوچرز): معمولاً تعهد و نیاز به مارجین/تضمین دارد و الزام اجرایی بالاتر است.

برای معاملهگران حرفهای، این ابزارها (مثلاً Cap/Floor یا Swaption در برخی بازارها) کمک میکنند ریسک افزایش یا کاهش نرخ را پوشش دهند؛ اما اگر تازهکار هستید، فعلاً تمرکز را روی «درک واکنش بازار به تصمیمات و انتظارات» نگه دارید. اینها ابزارهای پیچیدهای هستند که نیاز به دانش عمیقتری دارند.

نرخ بهره چه بلایی سر طلا، بورس و مسکن میآورد؟

این بخش یک پیام مهم دارد: نرخ بهره فقط خبر اقتصادی نیست؛ روی سبد دارایی شما هم اثر واقعی میگذارد.

- بورس: نرخ بهره بالاتر میتواند جذابیت داراییهای کمریسک را زیاد کند و بخشی از پول از سهام خارج شود. (همیشه و در همه شرایط نه، اما این یکی از مسیرهای رایج است.)

- طلا (Gold): معمولاً رابطه معکوس؛ وقتی نرخ بهره بالا میرود، هزینه فرصت نگهداری طلا (دارایی بدون بهره) بالا میرود و تقاضا میتواند کم شود.

- مسکن: افزایش نرخ بهره یعنی وام گرانتر، قدرت خرید کمتر، کاهش تقاضا و احتمال سرد شدن بازار.

ابزارهای ضروری برای دنبال کردن نرخ بهره (برای معاملهگران ایرانی)

- Forex Factory Calendar: زمان دقیق رویداد، عدد قبلی/پیشبینی/فعلی، و آرشیو دادهها. این ابزار برای من همیشه روی دسکتاپ باز است.

- وبسایت رسمی بانکهای مرکزی: متن بیانیه و جزئیات تصمیم سیاستی (گاهی مهمتر از خود عدد). لحن بیانیه میتواند کل بازار را جابجا کند.

- یادداشتبرداری از انتظارات بازار: اجماع تحلیلگران، قیمتگذاری بازار، و اینکه «غافلگیری» چقدر محتمل است. این قسمت را اکثر تریدرها نادیده میگیرند.

جمعبندی نهایی نرخ بهره در فارکس

اگر بخواهیم همه مقاله را در یک جمله خلاصه کنیم: نرخ بهره موتورِ جریان سرمایه است؛ اما بازار فارکس به «انتظارات» و «اعتماد» هم به اندازه خودِ نرخ بهره واکنش نشان میدهد. نرخ بهره، یک عدد خشک نیست؛ یک سیگنال درباره آینده اقتصاد، تورم، سیاستگذار و رفتار پول هوشمند است.

و همان تمثیل آخر: نرخ بهره در اقتصاد ترمز و گاز است؛ در فارکس هم جاذبهای که پول را به سمت بازده بالاتر میکشد، البته اگر زمین زیر پای سرمایهگذار (ثبات و اعتماد) سفت باشد. امیدوارم این مقاله به شما کمک کرده باشد تا درک عمیقتری از نرخ بهره چیست و چگونه نرخ بهره در فارکس کار میکند، پیدا کنید.

نرخ بهره چیست؟

نرخ بهره چیست؟