اندیکاتور مک دی در فارکس چیست؟

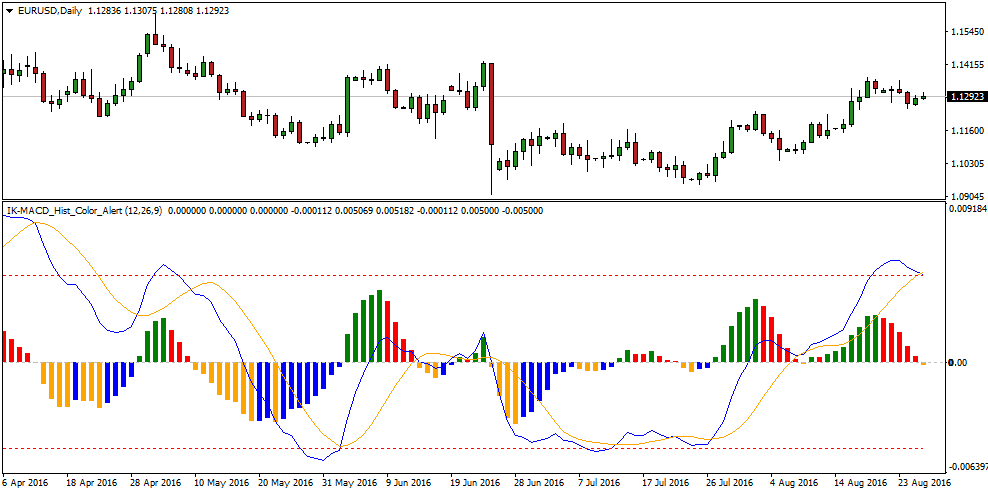

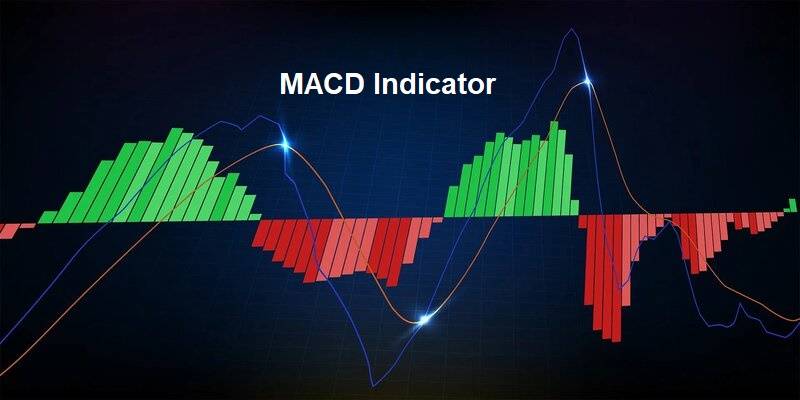

اندیکاتور مک دی یا میانگین متحرک همراه میانگین متحرک (MACD)، یکی از ابزارهای بسیار حیاتی در تحلیل فارکس است. این اندیکاتور توسط جرارد اپلبی در دهه 1970 معرفی شد و به سرعت جایگاه خود را در بازار یافت. اندیکاتور مک دی به عنوان یک ابزار تحلیلی روی نمودار قیمت یک ارز قرار میگیرد و از ترکیب دو خط میانگین متحرک تشکیل شده است. این دو خط به نامهای خط میانگین متحرک همراه اصلی (MACD line) و خط میانگین متحرک همراه اشباع (Signal line) شناخته میشوند. خط میانگین متحرک همراه اصلی از اختلاف دو میانگین متحرک همراه با دورههای مختلف به دست میآید و نشاندهنده تغییرات قیمت روند بازار است. زمانی که خط MACD بالاتر از خط میانگین صفر قرار میگیرد، نشان دهنده وجود یک روند صعودی است. در حالی که وقتی خط MACD پایینتر از خط میانگین صفر قرار میگیرد، نشان دهنده وجود یک روند نزولی است. خط میانگین متحرک همراه اشباع، میانگینی از خط میانگین همراه اصلی است و برای تأیید سیگنالهای خط MACD استفاده میشود. هنگامی که خط MACD بالاتر از خط اشباع قرار میگیرد، نشان دهنده یک خرید قوی است و زمانی که خط MACD پایینتر از خط اشباع قرار میگیرد، نشان دهنده یک فروش قوی است. استفاده از اندیکاتور مک دی در تحلیل فارکس بسیار مفید است. این اندیکاتور قابلیت تشخیص ترندها و سیگنالهای خرید و فروش با دقت بیشتری را فراهم میکند. همچنین، این اندیکاتور توانمند است تا تغییرات قیمت را با حساسیت بالا تشخیص دهد و به ما کمک کند تا در بازار راهبرد مناسبی انتخاب کنیم. به طور کلی، اندیکاتور مک دی به عنوان یک ابزار تحلیلی قوی در بازار فارکس بهکار میرود و میتواند به شناسایی فرصتهای سودآور و افزایش سود در معاملات کمک کند. اندیکاتور MACD از دو میانگین متحرک به عنوان اجزای اصلی خود استفاده میکند تا سیگنالهای خرید و فروش را ارائه دهد. این سیگنالها زمانی صادر میشوند که دو میانگین متحرک به یکدیگر میرسند یا از یکدیگر عبور میکنند، همچنین با تغییرات در هیستوگرام MACD همراه هستند. ظاهراً، اندیکاتور MACD از دو خط تشکیل شده است که هرکدام نمایانگر یک میانگین متحرک است. اما در واقع، یکی از این خطوط از ترکیب دو میانگین متحرک به دست میآید. در تصویر زیر، خطوط آبی و نارنجی به عنوان میانگینهای متحرک نمایانگر این اندیکاتور هستند، و میلههای هیستوگرام نیز بخش دیگری از این ابزار را تشکیل میدهند. بر اساس تنظیمات، خط آبی (MACD line) که تنظیمات کوتاه مدت دارد و به تغییرات قیمت حساس است، و خط نارنجی (Signal line) که تنظیمات بلند مدت دارد و نسبت به تغییرات قیمت حساسیت کمتری دارد، به همراه هیستوگرام به عنوان سیگنال اختصاص مییابند. رنگهای این خطوط توسط کاربر قابل تغییر میباشد.تعریف بازه های زمانی در مک دی به سلیفه و نیاز شماست اما معمولا معامله گران از اعداد ۹ و ۱۲ و ۲۶ در تنظیمات استفاده می کنند.

آموزش اندیکاتور مک دی

ویژگیهای اندیکاتور مک دی

اندیکاتور میانگین حرکت همراه (MACD) یک ابزار بسیار مهم در تحلیل فنی است که توسط تاجران به منظور شناسایی نقاط مهم ورود و خروج از معاملات استفاده میشود. ویژگیهای اصلی این اندیکاتور شامل موارد زیر هستند: 1.تفاوت دو میانگین متحرک: - اندیکاتور MACD تفاوت بین دو میانگین متحرک را نمایش میدهد. این تفاوت یا خط MACD نشاندهنده تغییرات نیروی خریداران و فروشندگان در بازار است. افزایش خط MACD ممکن است نشانگر تقویت نیروی خریداران یا ضعفتر شدن نیروی فروشندگان باشد. 2.خط سیگنال: - خط سیگنال یک میانگین متحرک اختصاصی از خط MACD است. تقاطع و اختلاف بین خط MACD و خط سیگنال میتواند به عنوان سیگنالهای خرید و فروش مورد استفاده قرار گیرد. مثلاً، اگر خط MACD از خط سیگنال به سمت بالا عبور کند، این ممکن است نشانگر یک سیگنال خرید باشد، و برعکس. 3.میانگین متحرک هیستوگرام: - میانگین متحرک هیستوگرام نمایانگر فاصله بین خط MACD و خط سیگنال است. این هیستوگرام باعث مشخص شدن نیروی نسبی بین خریداران و فروشندگان میشود. ستونهای مثبت نشانگر افزایش نیروی خریداران و ستونهای منفی نشانگر افزایش نیروی فروشندگان هستند. 4.تقاطعات و اختلافات: - تقاطع و اختلاف بین خط MACD و خط سیگنال به تاجران امکان میدهد تا سیگنالهای مختلفی را برای ورود یا خروج از معاملات تجزیه و تحلیل کنند. این تقاطعات میتوانند به عنوان نقاط مهم ورود و خروج از بازار شناخته شوند. 5.تصویرسازی بهتر با میانگین متحرک هیستوگرام: - استفاده از میانگین متحرک هیستوگرام به تاجران این امکان را میدهد که بهترین زمان برای ورود یا خروج از معاملات را تصویر کنند و با ترکیب با دیگر ابزارهای تحلیلی، تصمیمات معاملاتی بهتری بگیرند.آموزش سیگنال گیری با اندیکاتور مک دی MACD

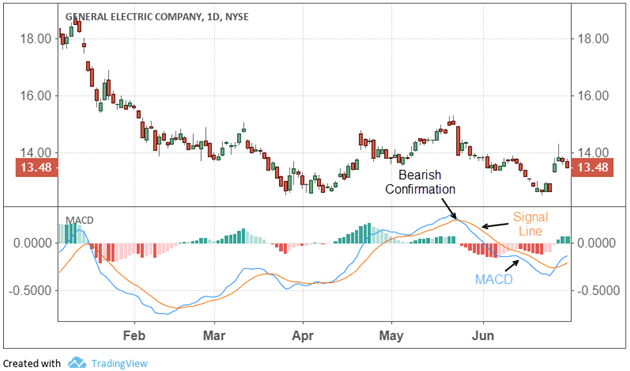

سیگنال گیری با استفاده از اندیکاتور مک دی (MACD) یکی از روشهای محبوب در تحلیل فنی است که تریدرها و سرمایهگذاران از آن به منظور تشخیص نقاط ورود و خروج معاملات بهرهمند میشوند. مک دی یک اندیکاتور ترکیبی است که از تفاوت دو میانگین متحرک با هدف نمایش تغییرات در نیروی خریداران و فروشندگان استفاده میکند. یکی از ویژگیهای برجسته اندیکاتور مک دی، تشخیص تقاطع خطوط میانگین متحرک ایجاد شده توسط این اندیکاتور میباشد. زمانی که خط MACD از خط سیگنال به سمت بالا متغیر میشود، این میتواند نشانگر شروع یک اتجاه صعودی باشد و سیگنال خرید فراهم آید. به عبارت دیگر، تقاطع به سمت بالا نشاندهنده تقویت نیروی خریداران و احتمال ادامه رشد قیمت است. همچنین، اندیکاتور مک دی میتواند سیگنالهای معکوس نیز ارائه کند. زمانی که خط MACD از خط سیگنال به سمت پایین متغیر میشود، این ممکن است نشاندهنده شروع یک روند نزولی باشد و سیگنال فروش ایجاد شود. استفاده از سیگنالهای گیری با اندیکاتور مک دی نیاز به درک عمیقی از رفتار بازار و تجربه تحلیل فنی دارد، اما میتواند به تاجران کمک کند تا بهبود یابند و در تصمیمگیریهای معاملاتی خود دقت بیشتری داشته باشند.سیگنال خرید و فروش در اندیکاتور MACD

در اندیکاتور مک دی سیگنال خرید زمانی صادر می شود که خط MACD که سریعتر وحساس تر است از خط اخطار دهنده عبور کند و به بالای آن برود و سیگنال فروش وقتی صادر می شود که خط MACD به زیر خط اخطار دهنده برود.- سیگنال خرید با اندیکاتور MACD: اگر به تصویر بالا دقت کنید مشاهده میکنید که در جایی که خط آبی خط نارنجی را به سمت بالا قطع کرده و میله های هیستوگرام از فاز منفی وارد فاز مثبت شده اند این یک سیگنال خرید محسوب می شود.

- سیگنال فروش با اندیکاتور MACD: همچنین در جایی که خط آبی رنگ خط نارنجی را به سمت پایین قطع کرده و میله های هیستوگرام وارد فاز منفی شده اند و این نشان از سیگنال فروش می باشد. همانطور که در ابتدای این بحث گفتیم که اندیکاتور مک دی از گروه اسیلاتور ها می باشد، پس این اسیلاتور نیز دارای درجه بندی برای اخطار های خرید و فروش می باشد.

لازم به ذکر است که در خرید های هیجانی که طبق اسیلاتور macd نمایش داده می شود

شاهد واگرایی منفی و در فروش های هیجانی شاهد واگرایی مثبت و افزایشی هستیم.

توضیحات هیستوگرام در اندیکاتور مک دی

هیستوگرام نمودار میله ای هستند که بر روی خط ۰ درجه قرار میگیرند و در بالا و پایین آن قرار میگیرند و بصورت نمایشی قابل مشاهده خواهند بود. هیستوگرام ها از اختلاف بین خط مک دی MACD و خط اخطار دهنده بدست می آیند و میزان آن را نشان میدهند. پس هرچه اختلاف این دو خط باهم بیشتر باشند در هیستوگرام ها شاهد میله های بلندتر خواهیم بود و هرچه اختلاف دو خط باهم کمتر باشند هیستوگرام ها کوتاه تر خواهند بود. هسیتوگرام فاز مثبت هیستوگرام ها در فاز مثبت به این معنی که میله ها بالای خط باشند نشان دهنده بالاتر بودن خط MACD از خط اخطار است. هرچقدر میله های موجود در هیستوگرام بلندتر باشد نشان از خریدهای هیجانی بالا از سمت معامله گران خواهد بود. و هرچه این میله های کوتاه تر باشند نشان از ضعف در خرید میباشد. هیستوگرام فاز منفی هیستوگرام در فاز منفی به این معنی که میله ها پایین خط باشند. این حالت نشان دهنده پایین تر بودن خط MACD از خط اخطار میباشد. پس هرچه میله های هیستوگرام در چارت در فاز منفی بزرگتری باشند نشان از فروش های هیجانی معمله گران است و هرچه این میله ها کوچکتر باشند نشان از ضعیف بودن فروشندگان خواهد بود. برای تغییر فاز و چرخش در هیستوگرام باید دقت داشته باشید که این تغییر و چرخش در هیستوگرام زودتر از قطع شدن دو خط اسیلاتور مک دی MACD رخ خواهد داد. از همین رو دارای اهمیت است که زودتر به شمای تحلیل گر اخطار آماده باش خواهد داد.

توضیحات هیستوگرام در اندیکاتور مک دی

با سلام ایندیکیتور بنده تو متا5 دو نوع خط نداره و فقط یک خط هست

اگه میشه بگین چطور میتونم درستش کنم یا همچین چیزی

با درود و تشکر از شما . این اندیکاتورMacd که آموزش اون رو گذاشتین با اندیکاتور Macd متاتریدر فرق داره ؟ لطفا لینک دانلود اون رو هم قرار بدین . ممنون

با سلام

اون اندیکاتور بصورت پیشفرض همین اندیکاتور هست فقط این که در تصاویر میبینید نسخه تغییر رنگ پیدا کرده است

این نسخه نیز به زودی در سایت قرار میگیرد

سلام این اندیکاتور چرا پیدا نمیکنم

سلام

این اندیکاتور بصورت پیشفرض در متاتریدر هست شاید بخاطر رنگ بندی فکر میکنید متفاوت هست اندیکاتور با نام macd رو فراخوانی کنید در تنظیماتش میتونید رنگها رو هم تغییر بدید