کانال دونچیان (Donchian Channel) یک اندیکاتور بر مبنای شکست روند است که با تشخیص به موقع تغییر روندها، نقاط ورود و خروج از معامله را نشان میدهد. یکی از قدیمیترین و سادهترین اندیکاتورهای فنی برای معامله شکست روند، کانال دونچیان است. در این درس، ما به مبانی اندیکاتور کانال دونچیان یا دانچیان میپردازیم و سپس برخی از استراتژیهای تجارتی مرتبط با آن را ساختاردهی میکنیم.

کانال دونچیان

ایجاد کننده کانال دونچیان یک تاجر معروف به نام ریچارد دونچیان بود. در طول دوران تجارتی خود در سالهای نیمه دوم قرن بیستم، او به دنبال راههایی بود تا حرکتهای قیمت بزرگ در بازار را ثبت کند و در واقع، تکنیک کانال دونچیان به عنوان یکی از اولین اشکال سیستمهای پیروی از روند محسوب میشود.

اندیکاتور دونچیان دو خط اصلی را که بر اساس قیمت بالا و پایین در یک بازه زمانی مشخص میباشد، نمایش میدهد. همچنین میتوانید یک خط میانی اضافه کنید که میانگین خط مقاومت بالاتر و خط پشتیبانی پایینتر کانال دونچیان است. این شاید سادهترین اندیکاتور کانال برای درک است. آن را به عنوان یک شکست ساده N نوار تصور کنید.

تحلیل دونچیان می تواند بر روی هر بازار مایع اعم از فارکس، آتی و سهام اعمال شود. علاوه بر این، این تحلیل قادر است در طول زمانهای مختلف معامله را انجام دهد. سادگی این اندیکاتور، به استحکام آن بر روی ابزارها و زمانهای معامله مختلف کمک میکند.

یکی از اولین استفادهکنندگان از استراتژی معامله تکنیکی دونچیان، یک گروه معروف از معاملهگران به نام “لاکها” بودند. استراتژی معامله لاک از دو نوع تخریب کانال دونچیان استفاده میکرد: تخریب ۲۰ روزه و تخریب ۵۵ روزه. امروزه، بسیاری از معاملهگرانی که از کانال قیمت دونچیان استفاده میکنند، از دوره ۲۰ به عنوان دوره بازبینی استفاده میکنند.

شما ممکن است از اینکه کانال دونچیان مشابه باند بولینگر استفاده میکند، سوال کنید، زیرا هر دو تنظیمی از ۲۰ دوره دارند و هر دو باند کانالی هستند. اگرچه به نظر میرسند مشابه، اما تفاوتهای قابل توجهی وجود دارد. به یاد داشته باشید که ورودی متغیر تنها برای اندیکاتور کانال دونچیان، دوره بازبینی است. مانند باندهای بولینگر، این اندیکاتور ورودی کاربر را برای نوسان قیمت در نظر نمیگیرد.

با این حال، یک معاملهگر هنوز میتواند از طریق روش کانال دونچیان به میزان نوسان پارهای از ارز یا ابزار مالی پی ببرد. به طور کلی، هرچه عرض کانال دونچیان بیشتر باشد، بازار نوسانات بیشتری دارد و هرچه عرض کانال دونچیان کمتر باشد، بازار نوسانات کمتری دارد. علاوه بر این، قیمت میتواند از باند بولینگر عبور کند، اما این نوع ویژگی را با کانال دونچیان نخواهید دید، زیرا باندهای آن دمای بالا و پایین دوره مشخص را اندازهگیری میکنند.

کانال دونچیان در اصل یک نشانگر ترند پیروی قطعشکن است که دو نوع سیگنال قطع را ارائه میدهد. در بخشهای بعدی در مورد این موضوع به تفصیل صحبت خواهیم کرد.

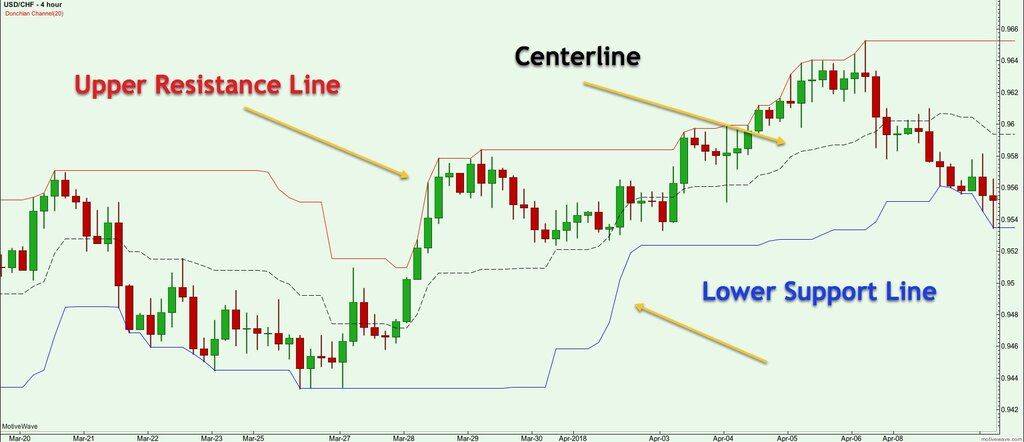

نگاهی به تصویر زیر کنید که کانال دونچیان را بر روی نمودار قیمت نشان میدهد.

شما متوجه خواهید شد که سه خط تشکیل دهنده کانال دونچیان هستند – خط مقاومت بالا، خط پشتیبانی پایین و خط مرکزی.

محاسبه کانال دونچیان

همانطور که قبلاً اشاره کردیم، کانال دونچیان فقط نیاز به دوره نگاه به عقب برای ورود دارد. سپس اندیکاتور دوره نگاه به عقب تعریف شده توسط کاربر را محاسبه کرده و خط مقاومت بالا و خط پشتیبانی پایین را محاسبه می کند. این دو خط سپس در نمودار قیمت قرار می گیرند. به عنوان یک گزینه، یک معامله گر می تواند یک خط سوم، خط مرکزی را اضافه کند. خط مرکزی به عنوان میانگین باندهای بالا و پایین محاسبه و در نمودار قیمت قرار داده می شود. به طور کلی، مقدار پیش فرض دوره نگاه به عقب 20 دوره است.

بنابراین، برای خلاصه محاسبه اندیکاتور دونچیان:خط بالای دونچیان – بالاترین قیمت برای N میله های گذشته.خط پایین دونچیان – پایین ترین قیمت برای N میله های گذشته.خط مرکزی – (بیشینه دوره N + حداقل دوره N) / 2به عنوان مثال، فرض کنید به نمودار ساعتی زوج ارز EURUSD نگاه می کنیم و برای تنظیم اندیکاتور دونچیان خود از 20 دوره به عقب استفاده می کنیم.

بگوئید که بالاترین قیمت 20 ساعت 1.3210 بود و کمترین قیمت 20 ساعت 1.3150 بود. بر این اساس، اندیکاتور دونچیان یک خط مقاومت بالا در 1.3210 و یک خط پشتیبانی پایین در 1.3150 رسم می کند. خط مرکزی در 1.3180 قرار داده می شود.

همانطور که میبینید، اندیکاتور دونچیان بسیار ساده و قابل درک است. اما به راحتی آن را نباید دست کم بگیرید و اثربخشی آن در پیدا کردن فرصتهای خوب معامله در بازار را نادیده بگیرید.

سیگنالهای کانال دونچیان

کانال دونچیان به طور معمول به عنوان یک اندیکاتور شکست استفاده میشود. به طور کلی دو نوع اصلی سیگنال شکست وجود دارد که کانال دونچیان ارائه میدهد. یکی از آنها شکست خط مقاومت بالا یا خط پشتیبان پایین است. دومین نوع سیگنال شکست که میتوانید از آن استفاده کنید، عبور از خط مرکزی است. استراتژی کانال دونچیان در اصل برای بهرهبرداری از روندهای محتمل ساخته شده است، بنابراین هنگام ورود به بازار با استفاده از هر یک از این دو سیگنال شکست، میتوانید تقریباً هر روند ظاهر شونده در جفت ارز را دریافت کنید.

سیگنال شکست S/R کانال دونچیان

معمولاً معاملهگران روند وارد شده به سمت یک شکست را با انتظار حرکت قیمتی پیگیری میکنند که منجر به یک حرکت قیمتی جاری میشود. با استفاده از کانال دونچیان، سیگنال خرید زمانی رخ میدهد که قیمتها به باند بالا برسند و سیگنال فروش زمانی رخ میدهد که قیمتها به باند پایین برسند.

باید به خاطر داشته باشید که کانال دونچیان روی نمودارها دوباره چاپ میشود و به همین دلیل باید چشمانتان را به دقت در نگه دارید تا بتوانید به سرعت عمل کنید هنگامی که قیمت یک سطح S/R دونچیان را نشکند. اگر نرمافزار نمودارهای شما اجازه دهد، بهتر است هشدارهای قیمت را تنظیم کنید تا فرصت شکست را از دست ندهید.

بعضی از معاملهگران ترجیح میدهند هر شکست قیمتی را وارد شوند، در حالی که بعضی دیگر ترجیح میدهند فقط در شکستهایی که با حجم بالا یا با سرعت بالا رخ میدهند، معامله کنند. دلیل این امر این است که اگر شکست با حجم بالا و/یا با سرعت بالا رخ دهد، احتمال وجود حرکت قیمتی بیشتری در جهت شکست وجود دارد. به طور کلی، این نشان میدهد که پشت شکستی که قیمت را به سمت شکست حرکت میدهد، قدرت واقعی وجود دارد. فیلتر کردن معاملات بر اساس حجم بالا یا سرعت باعث کاهش آشفتگی و افزایش نرخ برد میشود، اما نقطه ضعف آن این است که ممکن است به دلیل فیلتر کردن اضافی، حرکتهای قوی را از دست بدهید.

باید تصمیم بگیرید که کدام روش برای شخصیت شما مناسب تر است. در معامله در بازارهای مالی، جایی که دادههای حجم به سرعت در دسترس نیستند، ممکن است بخواهید از یک فیلتر مبتنی بر سرعت مانند RSI یا MACD استفاده کنید. در معامله ارزها در بازار آتی، جایی که دادههای حجم در دسترس هستند، میتوانید به فیلتر کردن با حجم یا سرعت فکر کنید. بیایید به یک مثال زیر که سیگنال شکست کانال دونچیان S/R را در نمودار قیمت نشان میدهد، نگاهی بیندازیم.

در نمودار توجه کنید که قیمتها در یک بازه تجارت میکردند و سپس یک میله شکست وجود داشت که در زیر خط کانال دونچیان بالا بست. این به عنوان شکست خط پشتیبانی دونچیان در نظر گرفته میشود.

سیگنال شکست خط مرکزی دونچیان

همانطور که قبلاً اشاره شد، کانال دونچیان از دو خط اصلی تشکیل شده است، خط مقاومت بالا و خط پشتیبانی پایین. کاربر میتواند خط سوم اضافی را اضافه کند. این خط مرکزی است و میانگین خطوط بالا و پایین است.

خط مرکزی چندین کاربرد مفید دارد. اولاً، میتوان از آن به عنوان سیگنال شکست برای ورود به یک موقعیت جدید استفاده کرد. وقتی قیمتها بالاتر از خط مرکزی عبور کنند، میتوانید خرید کنید و هنگامی که قیمتها از خط مرکزی به سمت پایین عبور کنند، میتوانید فروش کنید. معاملهگران پرخطر میتوانند با ورود به خط مرکزی، موقعیت جدیدی را آغاز کنند به جای انتظار برای شکست خط پشتیبانی و مقاومت.

علاوه بر استفاده از خط مرکزی برای ورود به یک موقعیت جدید، معاملهگران همچنین میتوانند از خط مرکزی به عنوان یک روش برای افزودن به موقعیتها استفاده کنند. معمولاً این نوع سناریو پس از بازگشت جزئی در یک روند و ادامه قیمت در جهت روند فعلی رخ میدهد. این امکان را به معاملهگر میدهد که در حالی که قیمت به سمت جهت مورد نظر حرکت میکند، موقعیتها را افزایش دهد.

یک راه مفید دیگر برای استفاده از خط مرکزی دونچیان به عنوان استراتژی خروج است. بنابراین، اگر در یک معامله بلند باشید، باید منتظر باشید تا قیمت ها زیر خط مرکزی دونچیان عبور کنند و سپس معامله را ترک کنید و برعکس برای یک موقعیت کوتاه. این روش به شما اجازه می دهد تا بخش بزرگی از حرکت روند را دریافت کنید در حالی که سود باز شما در برابر حرکت قیمت معکوس مهم محافظت می شود.

این یک روش عالی برای حفاظت از سود شما است و تا حد زیادی تاجر را در مدیریت معاملات خود تنبل می کند. این به شما کمک می کند تا با روند همراه باشید و از خروج زودهنگام جلوگیری کنید. در عین حال، به شما کمک می کند تا سود خود را در هنگام احساس اطمینان بیش از حد در موقعیت برنده خود قفل کنید.

بیایید به نگاهی به شکست خط مرکزی دونچیان بیندازیم.

حالت قیمت به سمت پایین در حال پیشروی بود و سپس به سمت بالا بازگشت و خط مرکزی دونچیان را قطع کرد. سپس قیمت به سرعت کاهش یافت و زیر خط مرکزی بسته شد. شکست نوار در نمودار بزرگ شده است. این به عنوان یک سیگنال شکست خط مرکزی دونچیان در نظر گرفته می شود.

استراتژی های معاملاتی کانال دونچیان

اکنون باید درک خوبی از نوارهای دونچیان داشته باشید و ارتباط آن با معاملات روندی را درک کنید. اکنون یکم عمیق تر می رویم و چندین استراتژی معاملاتی با استفاده از کانال دونچیان در بازار فارکس را طراحی می کنیم. این استراتژی ها باید برخی از بینش ها را در مورد بهترین معامله با اندیکاتور دونچیان ارائه دهند و باید شما را ترغیب کنند تا برخی ایده های منحصر به فرد خود را که می توانید آزمایش پشتیبانی کنید و اعتبار سنجی کنید ، پیدا کنید.

خط مرکزی دونچیان با 200 SMA بازه

اولین استراتژی که توضیح می دهیم ، ترکیب خط مرکزی دونچیان با SMA 200 بازه (متوسط متحرک ساده) است. ایده پشت این سیستم معاملاتی این است که سعی می کند حرکت ها را در جهت روند بلند مدت ثبت کند. SMA 200 برای نشان دادن تمایل جهتی بلند مدت در معامله استفاده می شود.

بنابراین ، اگر قیمت در حال حاضر در زیر SMA 200 بازه است ، فقط به دنبال معاملات کوتاه هستیم. و به طور مشابه ، اگر قیمت در حال حاضر در بالای SMA 200 بازه است ، فقط به دنبال معاملات بلندمدت هستیم. این به ما کمک می کند بیشتر در جهت درست بازار باقی بمانیم.

سیگنال ورود معامله ما بر اساس خط مرکزی دونچیان خواهد بود. در صورتی که فیلتر SMA دوره ۲۰۰ تأیید شود، یک معامله بلند آغاز خواهد شد وقتی قیمت میانگین ۲۰ دورهٔ دونچیان را متقاطع کند و بالای آن بسته شود.

و از سوی دیگر، در صورتی که فیلتر SMA دوره ۲۰۰ تأیید شود، یک معامله کوتاه آغاز خواهد شد وقتی قیمت میانگین ۲۰ دورهٔ دونچیان را متقاطع کند و پایین آن بسته شود. این یک تکنیک ورود ساده و قوی است.

حال برای قرار دادن توقف ضرر، ما توقفی را در آخرین نوسان اخیر قبل از متقاطع شدن خط مرکزی دونچیان قرار میدهیم. و برای هدف سود، ما معامله را بسته و خارج میشویم وقتی قیمتها در جهت مخالف خط مرکزی دونچیان متقاطع میشوند.

حالا توجه خود را به نمودار قیمت ارز زیر بگیرید که این استراتژی را به تفصیل نشان میدهد.

در بالا نمودار چهار ساعته جفت ارز USD/CHF قرار دارد. قیمتها در یک محدوده تجمعی تنگ پیرامون میانگین حرکتی ۲۰۰ دوره قرار داشتند. سپس یک میله قوی به سمت بالا شکسته و از خط مرکز عبور کرد. همین میله همچنین بالاتر از میانگین حرکتی ۲۰۰ بسته شد. این میله شکست خورده در نمودار مشخص و بزرگ شده است. بنابراین، سیگنال ورود در پایان این میله اتفاق میافتد. توقف ما فقط زیر این میله قرار میگیرد.

از آنجا قیمتها به سرعت به سمت بالا حرکت کردند. شش میله پس از سیگنال ورود، یک الگوی ستاره شوتینگ در نمودار ظاهر شد که به ما اخطار میدهد که احتمال افت قیمت در حال حاضر وجود دارد. پس از آن، قیمتها کمی تجمع کرده و سپس به بالا حرکت کرده و الگوی ستاره شوتینگ را شکسته است. به مدت کوتاهی پس از آن، یک الگوی دوم ستاره شوتینگ ظاهر شد که دوباره هشدار میدهد که احتمال برگشت یا معکوس شدن قیمت وجود دارد.

قیمت پس از ظاهر شدن این الگوی دوم ستاره شوتینگ شروع به کاهش کرد. در نهایت، قیمت خط مرکز دونچیان را عبور کرد و پایین آن بسته شد. میتوانید ببینید که میله خروجی در نمودار مشخص و بزرگ شده است. این به عنوان سیگنال خروج در معامله به ما خدمت میکرده است.

فشار باند بولینگر دونچیان

یکی از روشهایی که من وقتی بازارهای با نوسانات کم دارم کار میکنم، روش “فشار باند بولینگر دونچیان” است. این روش از ترکیب کانال دونچیان و باندهای بولینگر استفاده میکند و برای پیدا کردن بازارهای با نوسانات کم و احتمالی برخورد قیمتها مناسب است. اصل این روش بر این است که بازارها طبیعتاً چرخهای دارند. دورههای نوسانات کم به دورههای نوسانات بالا و برعکس تغییر میکنند. این نوسانات نقش تنفس بازار را ایفا میکنند و جریان طبیعی زوجهای ارزی و سایر ابزارهای مالی است.

این روش در زمانی رخ میدهد که خطوط بالایی و پایینی باندهای بولینگر درون کانال دونچیان باشند. تنظیمات استفاده شده برای باندهای دونچیان ۲۰ دوره است و برای باندهای بولینگر نیز از تنظیمات پیشفرض ۲۰ دوره استفاده میکنیم، اما برای انحراف معیار از ۲ استفاده میکنیم تا در شرایط نوسانات کمتری که آماده حرکت کردن هستند بهتر عمل کند.

سیگنال ورودی بر اساس خطوط بالایی و پایینی دونچیان خواهد بود. بنابراین، سیستم معاملاتی برای ورود به معامله بلند مشاهده خواهد کرد که زمانی که باندهای بولینگر به تازگی در داخل کانال دونچیان قرار داشته و قیمت به بالای مقاومت بالای باند دونچیان شکسته و بسته شود، وارد میشود. و به همین ترتیب، سیستم معاملاتی برای ورود به معامله کوتاه به دنبال آن است که زمانی که باندهای بولینگر به تازگی در داخل کانال دونچیان قرار داشته و قیمت به پایین پشتیبانی پایین باند دونچیان شکسته و بسته شود، وارد میشود.

حائز اهمیت است که به خاطر داشته باشید که باندهای بولینگر نیازی به قرار گرفتن در کانال دونچیان در زمان شکست ندارند. برای قرار دادن توقف ضرر، ما توقف را در آخرین نقطه برگشت قبل از شکست قرار میدهیم. و برای هدف سود، ما معامله را بر اساس نسبت 1.5 به 1 (نسبت سود به خطر) بسته و خاتمه میدهیم.

میتوانید به مثال معاملهای که در زیر آمده است مراجعه کنید که جزئیات راجع به تنظیم نوار باند بولینگر دونچیان را توضیح میدهد.

در نمودار بالا، قیمت عملیات جفت ارز USD/CHF با استفاده از چارت زمانی 240 دقیقه را میبینیم. با شروع از سمت چپ نمودار، میتوانیم ببینیم که قیمتها در حال حرکت به سمت بالا بوده و سه قله کوچک قبل از یک سقوط قیمت سریع ایجاد کردهاند. پس از کاهش قیمت، قیمتها شروع به تجمع و معامله در یک بردار تنگ و باریک برای چند روز میکنند. در بخش آخر این شرایط بازار با نوارهای بولینگر وارد کانال دونچیان میشوند.

این سناریو تأییدیهای برای آمادهسازی معامله است و ما برای شکستزدن خط پشتیبانی پایین یا خط مقاومت بالای دونچیان آماده میشویم. در این مورد، قیمتها با یک میله با سرعت بالا به سمت پایین شکست خوردند که خط پشتیبانی دونچیان را عبور کرد. میله شکست که به عنوان سیگنال ورود به معامله استفاده میشود در نمودار مشخص شده است.

توقف ضرر باید بالاتر از سطح قله اخیر و سوزنهای بالای محدوده تجمع قرار گیرد. پس از ورود به معامله، قیمتها برای چند روز به صورت کنار همانی حرکت کردند و سپس به سرعت پایینتر حرکت کرده و به هدف سود خود برسید. هدف سود، که بر اساس نسبت سود به ریسک 1:5:1 محاسبه شده است، در نمودار مشخص شده است.

خلاصه

در این مقاله یاد گرفتیم که کانالهای دونچیان ابزاری ساده و موثر برای معامله شکست روند هستند. اصول عمومی پشت این نشانگر، الهام بخش بسیاری از تجار در سراسر جهان بوده است، به ویژه برای سیستمهای پیروی از روند. در واقع، بسیاری از بزرگترین تجار جهان از جمله “لاکچر” معروف، یک نسخه از کانال دونچیان برای ساختن مدلهای سیستم پیروی از روند خود استفاده کردند.

قدرت واقعی نشانگر دونچیان زمانی به دست میآید که شما قادر به ترکیب آن با سایر مطالعات فنی مانند میانگین متحرک، نیروی محرکه یا بندهای بولینگر باشید تا یک روش تجارت قوی ایجاد کنید. حالا نوبت شماست که آنچه را که یاد گرفتهاید را بگیرید و شروع به استفاده از آن در بازارها کنید، یا بهتر است بر روی این ایدهها بهبود ببخشید تا بتوانید نسخه خود از یک سیستم تجارت با کانال دونچیان ایجاد کنید.