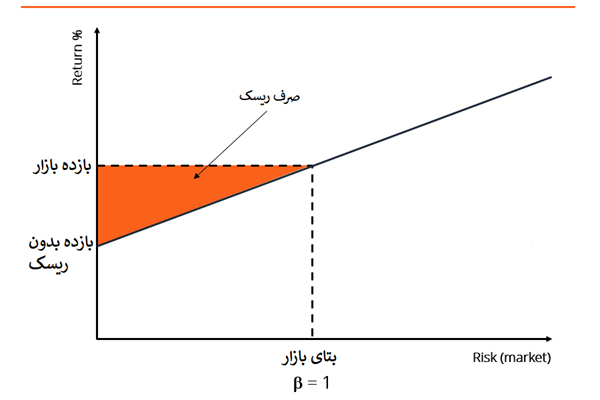

صرف ریسک سهام یا Equity Risk Premium یکی از مفاهیم کلیدی و بنیادی در دنیای سرمایهگذاری است که تفاوت بازدهی مورد انتظار یک سبد سهام را نسبت به نرخ بازده بدون ریسک (مانند اوراق قرضه دولتی) تبیین میکند. در واقع، این شاخص به سرمایهگذاران نشان میدهد که بازار برای تحمل ریسک نوسانات سهام، چه مقدار پاداش اضافی در نظر گرفته است. درک دقیق این مفهوم به معاملهگران کمک میکند تا ارزشگذاری دقیقتری از داراییها داشته باشند و استراتژیهای مدیریت سرمایه خود را بر اساس واقعیتهای اقتصادی تنظیم کنند.

محاسبه و تحلیل صرف ریسک نه تنها برای سرمایهگذاران بلندمدت، بلکه برای معاملهگران بازارهای جهانی نیز حیاتی است؛ چرا که تغییرات در این نرخ میتواند سیگنالهای مهمی از وضعیت رکود یا رونق اقتصادی صادر کند. برای کسانی که به دنبال تسلط بر تمامی جوانب تحلیل بازارهای مالی هستند، استفاده از یک آموزش فارکس جامع از مقدماتی تا پیشرفته میتواند زیربنای لازم برای درک مفاهیم پیچیدهای نظیر مدلهای قیمتگذاری داراییهای سرمایهای (CAPM) و نسبتهای ریسک به ریوار را فراهم آورد.

در این مقاله، ما به بررسی دقیق فرمولهای محاسباتی صرف ریسک سهام، عوامل موثر بر نوسانات آن و چگونگی استفاده از این دادهها در تصمیمگیریهای معاملاتی میپردازیم. با مطالعه این مطلب، شما خواهید آموخت که چگونه توازن میان ریسک و بازده را در پورتفوی خود برقرار کرده و از فرصتهای موجود در بازار با دیدی بازتر بهرهمند شوید.

| ویژگی / پارامتر | توضیحات و جزئیات |

|---|---|

| مفهوم صرف ریسک سهام (ERP) | تفاوت بین بازده مورد انتظار بازار سهام و نرخ بازده بدون ریسک (مانند اوراق قرضه دولتی). |

| هدف اصلی | جبران ریسک اضافی که سرمایهگذار با ورود به بازار سهام نسبت به داراییهای بدون ریسک میپذیرد. |

| اجزای فرمول | بازده کل بازار (Expected Market Return) منهای نرخ بازده بدون ریسک (Risk-free Rate). |

| عوامل موثر | نوسانات بازار، وضعیت اقتصادی، نرخ تورم و ریسکهای سیستماتیک. |

| کاربرد در تحلیل | استفاده در مدل CAPM برای محاسبه نرخ بازده مورد انتظار و ارزشگذاری داراییها. |

| رابطه با ریسکگریزی | هرچه سرمایهگذاران ریسکگریزتر باشند، عدد صرف ریسک سهام در بازار افزایش مییابد. |

| اهمیت برای معاملهگر | کمک به تصمیمگیری جهت تخصیص سرمایه بین داراییهای امن و پرریسک (سهام). |

صرف ریسک سهام (Equity Risk Premium) چیست؟

راهنمای جامع درک پاداش ریسکپذیری در بازار سرمایه و تاثیر آن بر معاملات فارکس

مفهوم صرف ریسک (ERP)

تفاوت بین بازده مورد انتظار سهام و بازده داراییهای بدون ریسک؛ در واقع بهایی است که بازار برای ریسکپذیری به شما میپردازد.

معیار دارایی بدون ریسک

اوراق قرضه دولتی مصون از تورم (TIPS) بهترین معیار برای تخمین بازده بدون ریسک واقعی در تحلیلهای بلندمدت محسوب میشوند.

مدل درآمدی (Earnings)

تخمین بازده بر اساس بازده درآمد شرکت و نسبت P/E؛ این مدل بر اصل بازگشت به میانگین برای پیشبینی سود آتی استوار است.

مدل سود تقسیمی (DDM)

محاسبه بازده بر اساس سود نقدی (DPS) و نرخ رشد آن، که معمولاً با نرخ رشد تولید ناخالص داخلی (GDP) همبستگی دارد.

جریان سرمایه در فارکس

درک ERP به تریدر کمک میکند جابجایی سرمایه بین داراییهای پرریسک و امن را پیشبینی کرده و جهت حرکت ارزها را تشخیص دهد.

تفاوت ERP با MRP

صرف ریسک سهام (ERP) منحصراً مربوط به بازار سهام است، در حالی که صرف ریسک بازار (MRP) کل داراییهای مالی را شامل میشود.

صرف ریسک سهام (ERP): سلاح مخفی شما در فارکس چیست؟

صرف ریسک سهام (Equity Risk Premium) به زبان ساده، پاداشی است که بازار برای ریسکپذیری در سرمایهگذاری روی سهام، نسبت به یک دارایی کاملاً بدون ریسک، به شما میدهد. این تفاوت بازده، همان بهایی است که یک تریدر یا سرمایهگذار برای پذیرش ریسک بیشتر پرداخت میکند. درک این مفهوم برای یک تریدر فارکس حیاتی است؛ زیرا به شما نشان میدهد سرمایه در حال حاضر به کدام سمت تمایل دارد: داراییهای پرریسک (سهام) یا داراییهای امن (اوراق قرضه). این جریان سرمایه، مستقیماً بر قدرت ارزها تأثیر میگذارد.

صرف ریسک سهام، پیشبینی میکند که عملکرد بلندمدت بازار سهام در مقایسه با ابزارهای بدهی بدون ریسک، چگونه خواهد بود. آیا سهام بازده بیشتری خواهد داشت یا خیر؟ این سوال کلید تصمیمگیریهای بزرگ در والاستریت است و باید برای شما هم باشد.

نکته طلایی: صرف ریسک سهام (ERP) و صرف ریسک بازار (MRP) دو مفهوم جداگانه هستند که اغلب اشتباه گرفته میشوند. ERP منحصراً به سهام اشاره دارد، در حالی که MRP کل ابزارهای مالی (سهام، کالا، املاک و…) را در بر میگیرد. این تمایز را همیشه به خاطر بسپارید.

گام به گام: چگونه صرف ریسک سهام را محاسبه کنیم؟

محاسبه صرف ریسک سهام یک فرآیند سه مرحلهای است که به شما دیدگاهی عمیق از جذابیت نسبی بازار سهام میدهد:

- گام اول: بازده مورد انتظار از سرمایهگذاری بر روی سهام را تخمین بزنید.

- گام دوم: بازده مورد انتظار از سرمایهگذاری بر روی اوراق قرضه بدون ریسک را تخمین بزنید.

- گام سوم: اختلاف این دو مقدار را از هم کم کنید تا به صرف ریسک سهام برسید.

برآورد بازده آتی سهام، شاید دشوارترین گام باشد، اما غیرممکن نیست. در ادامه، دو روش اثباتشده برای پیشبینی بازده سهام در بلندمدت را بررسی میکنیم.

تخمین بازده آتی سهام: دو مدل قدرتمند

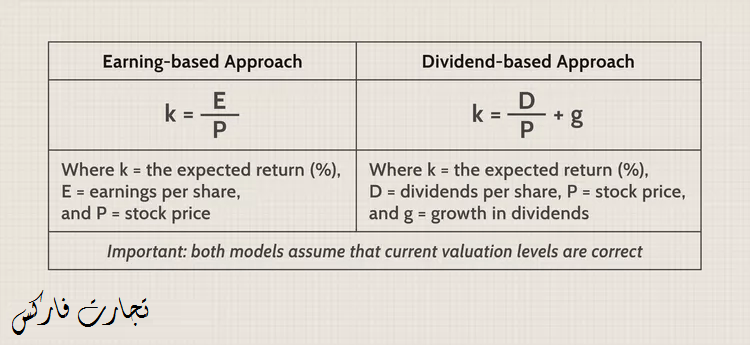

برای تخمین بازده آتی سهام، دو رویکرد اصلی وجود دارد که تریدرهای حرفهای از آنها استفاده میکنند:

1. مدل درآمد (Earnings Model)

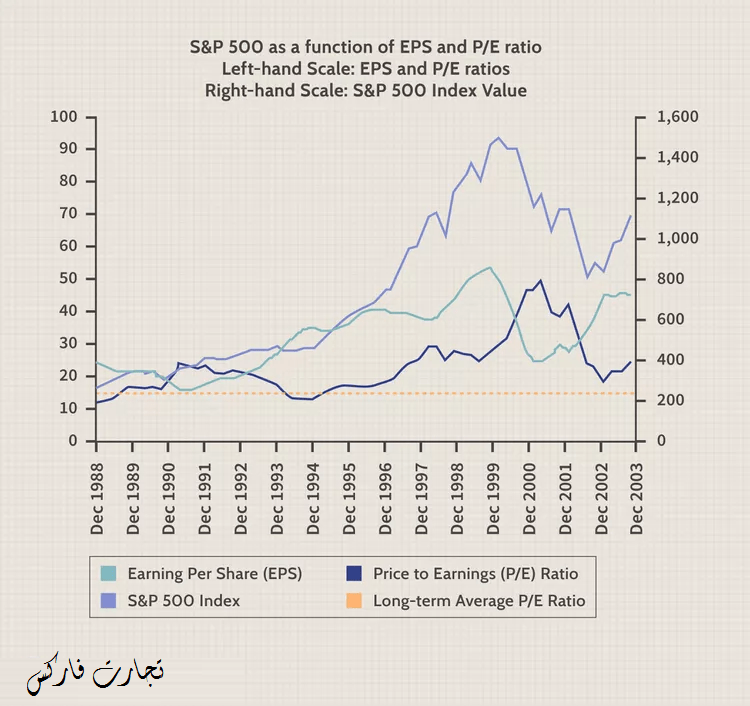

این مدل میگوید بازده مورد انتظار سهام برابر با بازده درآمد شرکت است. برای درک بهتر، بیایید به دادههای واقعی نگاه کنیم. شاخص S&P 500 در بازه ۱۵ ساله از ۳۱ دسامبر ۱۹۸۸ تا ۳۱ دسامبر ۲۰۰۳ را در نظر بگیرید.

در نمودار بالا، شاخص S&P 500 (خط بنفش) به دو مؤلفه اصلی تقسیم میشود: سود هر سهم (EPS – خط سبز) و نسبت قیمت به درآمد (P/E – خط آبی). با ضرب EPS در P/E، عدد شاخص را به دست میآورید. مثلاً، در پایان سال ۲۰۰۳، S&P 500 به ۱۱۱۲ رسید. با EPS ترکیبی ۴۵.۲۰ دلار، نسبت P/E برابر با ۲۴.۶ بود (۴۵.۲۰ دلار × ۲۴.۶ = ۱۱۱۲).

از آنجایی که شاخص سال را با P/E تقریباً ۲۵ به پایان رساند، بازده سود هر سهم ۴٪ بود (۱ ÷ ۲۵ = ۰.۰۴). بنابراین، بر اساس مدل درآمد، بازده اسمی مورد انتظار (پیش از کسر تورم) ۴٪ تخمین زده شد.

اصل بازگشت به میانگین: این مدل بر این ایده استوار است که نسبتهای P/E نمیتوانند برای همیشه بالا یا پایین بمانند و در نهایت به یک میانگین طبیعی بازمیگردند. نتیجه؟ P/E بالا به معنای بازده آتی پایینتر و P/E پایین به معنای بازده آتی بالاتر است. این یک قانون طلایی برای پیشبینی بلندمدت است.

همین منطق ساده است که برخی از کارشناسان والاستریت را وادار میکند هشدار دهند که بازده بازار سهام در دهههای آینده نمیتواند به اندازه بازدههای دو رقمی دهه ۱۹۹۰ باشد. رشد متوسط EPS در سالهای ۱۹۸۸ تا ۱۹۹۸ حدود ۶.۴٪ بود، اما S&P 500 رشد چشمگیر ۱۶٪ را تجربه کرد. این اختلاف بزرگ ناشی از افزایش P/E از حدود ۱۲ به ۲۸ بود. اگر از P/E پایه ۲۵ در پایان سال ۲۰۰۳ شروع کنید، برای دستیابی به بازدههای هجومی، باید انتظار افزایش غیرمنطقی P/E را داشته باشید که از رشد درآمد پیشی بگیرد؛ سناریویی که پایدار نیست.

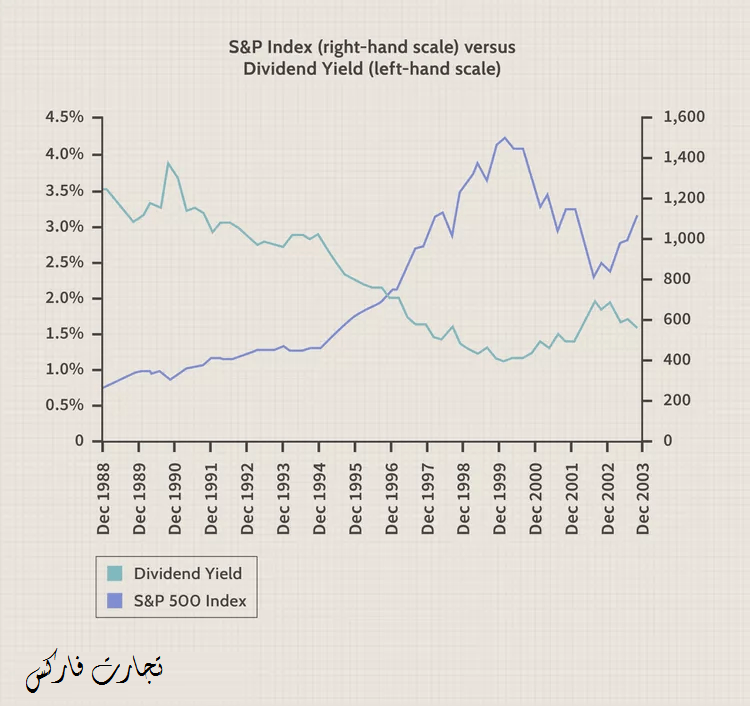

2. مدل سود تقسیمی سهام (Dividend Discount Model)

این مدل میگوید بازده مورد انتظار برابر است با بازده سود نقدی (DPS) به اضافه نرخ رشد DPS. همه اینها به صورت درصد بیان میشوند. شاخص S&P 500 سال ۲۰۰۳ را با بازده سود تقسیمی ۱.۵۶٪ به پایان رساند.

برای تکمیل این مدل، باید یک پیشبینی از رشد بلندمدت سود تقسیمی بازار سهام را به آن اضافه کنیم. یک راه رایج، فرض همگامی رشد سود تقسیمی با رشد اقتصادی است (مثلاً تولید ناخالص داخلی واقعی). اما اینجا یک تله وجود دارد!

اگر فرض کنیم رشد ۴ درصدی تولید ناخالص داخلی واقعی مستقیماً به رشد ۴ درصدی سود تقسیمی هر سهم منجر میشود، در حال اغراق هستیم. سود تقسیمی به ندرت همگام با رشد GDP حرکت میکند و دو دلیل منطقی دارد:

- سهم نامنظم کسبوکارها: شرکتهای سهامی عام سهم منظمی از کل رشد اقتصادی را ندارند.

- رقیق شدن سهام: شرکتها با انتشار اختیار سهام (stock options) تعداد سهام خود را رقیق میکنند. هرچند بازخرید سهام (buybacks) اثر جبرانی دارد، اما اغلب این رقیقشدگی را کاملاً پوشش نمیدهد. بنابراین، شرکتها به طور منظم سرمایهها را رقیق میکنند.

تاریخ نشان میدهد که رشد ۴ درصدی GDP واقعی، در بهترین حالت به رشد تقریباً ۲٪ (یا خوشبینانه ۳٪) در سود تقسیمی هر سهم منجر میشود. با افزودن این پیشبینی رشد به بازده سود تقسیمی (۱.۵۶٪ + ۲٪ تا ۳٪)، به بازدهی حدود ۳.۵٪ تا ۴.۵٪ میرسیم. این عدد به پیشبینی ۴٪ مدل درآمد نزدیک است و هر دو، بازده اسمی (پیش از تورم) هستند.

شناسایی بازده بدون ریسک: معیار واقعی شما

حالا نوبت به گام دوم میرسد: تخمین بازده دارایی بدون ریسک. اما واقعاً چه چیزی “بدون ریسک” است؟

مشابهترین گزینه به یک سرمایهگذاری مطمئن بلندمدت، اوراق قرضه دولتی مصون از تورم (TIPS) است. از آنجا که پرداخت بهره و اصل سرمایه به صورت شش ماهه برای تورم تعدیل میشوند، بازدهی TIPS یک بازده واقعی (Real Return) محسوب میشود.

البته، TIPS کاملاً بدون ریسک نیستند. نوسانات نرخ بهره میتواند قیمت آنها را تحت تأثیر قرار دهد. اما اگر یک اوراق TIPS را تا سررسید نگه دارید، میتوانید نرخ بازده واقعی آن را قفل کنید. اوراق قرضه دولتی به دلیل احتمال بسیار پایین نکول دولت در پرداخت سود، به عنوان دارایی بدون ریسک در نظر گرفته میشوند.

در پایان سال ۲۰۰۳، بازده TIPS ۱۰ ساله تنها ۲٪ بود و بازده واقعی (پس از احتساب تورم) اوراق خزانه حدود ۲.۳٪. بنابراین، بازده واقعی ۲٪، بهترین تخمین ما برای بازده واقعی از سرمایهگذاری بر روی اوراق قرضه بدون ریسک است.

نتیجهگیری: صرف ریسک سهام و تصمیمات ترید شما

حالا که بازده مورد انتظار سهام (حدود ۴٪ اسمی) و بازده واقعی اوراق بدون ریسک (حدود ۲٪) را تخمین زدیم، میتوانیم صرف ریسک سهام را محاسبه کنیم. اگر بخواهیم ERP را به صورت واقعی (پس از تورم) محاسبه کنیم، باید تورم را از بازده اسمی سهام کسر کنیم. اگر تورم را مثلاً ۲٪ در نظر بگیریم، بازده واقعی سهام حدود ۲٪ خواهد بود.

در این سناریو، صرف ریسک سهام واقعی (Real ERP) تقریباً ۰٪ (۲٪ بازده واقعی سهام – ۲٪ بازده واقعی اوراق بدون ریسک) خواهد بود! این عدد، زنگ خطری جدی برای سرمایهگذاران است و نشان میدهد جذابیت سرمایهگذاری در سهام نسبت به داراییهای امن، بسیار پایین است.

برای تریدر فارکس چه معنایی دارد؟ وقتی صرف ریسک سهام پایین است، سرمایه تمایل دارد از بازارهای سهام خارج شده و به سمت داراییهای امنتر مانند اوراق قرضه یا ارزهای امن (مثل ین ژاپن یا فرانک سوئیس در شرایط خاص) حرکت کند. درک این دینامیک، به شما کمک میکند تا جریانهای سرمایه را پیشبینی کرده و پوزیشنهای معاملاتی خود را بر اساس آن تنظیم کنید. این یک مزیت رقابتی بزرگ است که تریدرهای معمولی از آن بیخبرند.

همیشه به یاد داشته باشید: محاسبه صرف ریسک سهام مستلزم مفروضاتی است که از حالت “کمریسک” تا “پرریسک” متغیرند. اما با استفاده از این مدلها، شما ابزاری قدرتمند برای سنجش پاداش ریسک در اختیار دارید. این همان چیزی است که تریدرهای حرفهای را از بقیه جدا میکند.

صرف ریسک سهام، تفاوت بین بازده مورد انتظار از سرمایهگذاری در سهام و بازده مورد انتظار از یک دارایی بدون ریسک (مانند اوراق قرضه دولتی) است. این عدد نشان میدهد که سرمایهگذاران برای پذیرش ریسک سهام، چه پاداش اضافی انتظار دارند.

درک ERP به تریدر فارکس کمک میکند تا جذابیت نسبی بازارهای سهام و اوراق قرضه را بسنجد. وقتی ERP بالا باشد، سرمایه به سمت سهام میرود و برعکس. این جابجایی سرمایه بر قدرت ارزهای مختلف تأثیر میگذارد و فرصتهای معاملاتی ایجاد میکند.

دو مدل اصلی وجود دارد: مدل درآمد (Earnings Model) که بر اساس نسبت P/E و بازده درآمد شرکت است، و مدل سود تقسیمی (Dividend Discount Model) که بر اساس بازده سود نقدی و نرخ رشد سود تقسیمی است.

اوراق قرضه دولتی مصون از تورم (TIPS) بهترین معیار برای تخمین بازده واقعی دارایی بدون ریسک در بلندمدت محسوب میشوند، زیرا پرداختهای آنها بر اساس تورم تعدیل میشود.

خیر. صرف ریسک سهام (ERP) منحصراً به بازده اضافی سهام نسبت به دارایی بدون ریسک اشاره دارد. صرف ریسک بازار (MRP) مفهوم گستردهتری است که بازده اضافی کل بازار (شامل سهام، کالا، املاک و…) را نسبت به دارایی بدون ریسک نشان میدهد.