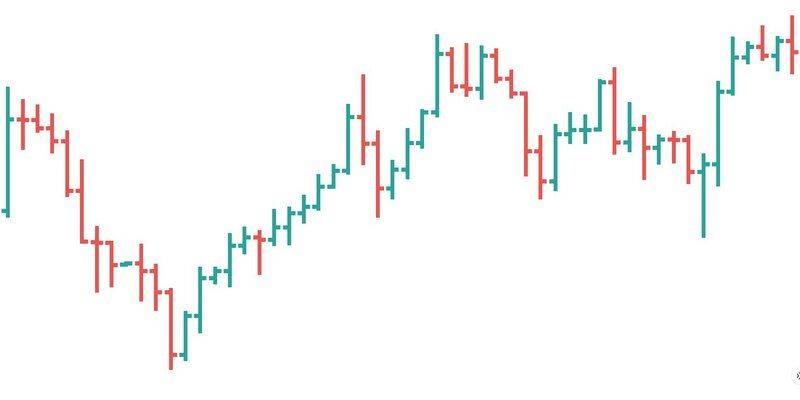

نمودار میله ای در فارکس در کنار نمودار شمعی از محبوترین نمودارها است. اگرچه بعضی از تازهکاران با نمودارهای میله ای به اندازه ی نمودارهای شمعی آشنا نیستند، اما با این حال نمودار میله ای در فارکس از بهترین و محبوب ترین نمودار ها هستند. در این مقاله قراره در مورد چگونگی خواندن نمودار میله ای در فارکس و مهمترین الگوهایی که با تحلیل نمودارهای میله ای پدید میآیند، صحبت کنیم پس تا پیان این مقاله با ما همراه باشید.

نمودار میله ای در فارکس

نمودار میله ای در فارکس یک نوع نمودار است کهٔ حرکت قیمت در یک دورهٔ زمانی مشخص را نشان میدهد. هر میله نمایانگر قیمتهای باز و بسته، بالاترین و پایینترین قیمت در آن دوره است. اینها به عنوان قیمتهای OHLC هم شناخته میشوند.

برخلاف نمودارهای شمعی که توسط یک تاجر برنج ژاپنی معرفی شدند، نمودار میله ای در فارکس اختراع دنیای غرب است. قبل از محبوب شدن نمودارهای شمعی، نمودارهای میله ای اصلیترین نوع نمودار برای تریدرهای آمریکایی و اروپایی بودند.

هر میله در نمودار میله ای دارای یک خط عمودی و دو خط افقی است. حد بالای خط عمودی نمایانگر بالاترین قیمت است. حد پایین خط عمودی نمایانگر پایینترین قیمت است. خط افقی در سمت چپ خط عمودی نمایانگر قیمت بازشدن است. و خط افقی در سمت راست خط عمودی نمایانگر قیمت بسته شدن است. در زیر، نمونهای از نمودار میله ای فارکس آورده شده است.

اکثراً میلههای بالا توسط میله های رنگی سبز و میلههای پایین توسط میله های رنگی قرمز نمایش داده میشوند. این کدگذاری رنگی باعث میشود تا تریدر بتواند به سرعت حرکت قیمت را تحلیل کرده و بین میله ای که نشاندهنده فعالیت خریداری و میله ای که نشاندهنده فعالیت فروشنده است، تفاوت قائل شود.

واضح است که هرچه میله ای بلندتر باشد، بازهٔ آن میله گستردهتر است. به عبارت دیگر، میلههای بلند نشاندهندهٔ فاصله بزرگتری بین بالاترین و پایینترین قیمت در آن دوره هستند.

وقتی نمودارها را میبینید، میله های بلند نشاندهندهی فاصله زیاد بین بالاترین و پایینترین قیمت برای آن بازه زمانی هستند، درحالیکه میله های کوتاه نشاندهندهی فاصلهی کمتری بین بالاترین و پایینترین قیمت برای آن بازه زمانی هستند. میله های بلند سطوح بالاتری از نوسانات بازار را نشان دهند، در حالیکه میله های کوتاه سطوح کمتری از نوسانات بازار را نمایش دهند.

مانند نمودارهای شمعی، نمودار میله ای در فارکس به تریدرها کمک میکند تا حرکت قیمت را بر روی نمودار تحلیل کنند و تصمیمات آگاهانهای دربارهی ادامه حرکت بازار بگیرند.

تحلیل نمودار میله ای در فارکس ترکیبی از هنر و علم است. تریدرها میتوانند از نکات مختلف ارائه شده توسط میله ها و ترکیبات آنها برای اندازهگیری فشارهای قیمتی در بازار به دلیل افزایش تقاضا یا عرضه در هر زمان مشخص استفاده کنند.

الگوهای نمودار میله ای در فارکس

تحلیل الگوهای نمودار میله ای در فارکس روشی عالی برای سنجش احساسات کوتاه مدت در بازار است. بیشتر الگوهای میله ای از ۲ تا ۳ میله تشکیل شدهاند که با هم تشکیل یک الگوی خاص میدهند. الگوهای میله ای میتوانند به عنوان الگوهای ادامه دهنده و الگوهای بازگشتی دستهبندی شوند.

همانطور که از نامشان پیداست، در الگوی ادامه دهنده انتظار میرود قیمتها پس از کامل شدن الگو در جهت فعلی حرکت کنند. به همین ترتیب، در الگوی بازگشتی انتظار میرود که از جهت حرکت قیمت فعلی برگردد.

در اینجا برخی از مهمترین الگوهای نمودار میله ای در فارکس را مورد بررسی قرار میدهیم. این شامل الگوی داخل میله ، الگوی بیرون میله ، الگوی دو میله ای، الگوی سه میله ای، الگوی بازگشتی کلیدی، الگوی میله ی خسته و الگوی بازگشتی جزیره است.

هرچند که میتوانید از این الگوهای مختلف میله ی در هر دوره زمانی استفاده کنید، اما آنها بر روی فریمهای زمانی طولانی تر مانند چهار ساعته و بالاتر بهتر کار میکنند و آنها در نمودار روزانه بهتر عمل میکنند. علاوه بر این، هر چقدر بازار خاصی از نظر حجم فعالتر باشد، الگوی میله ای بهتر و قابل اعتمادتر خواهد بود.

به همین دلیل، بهترین استفاده از الگوهای میله ای برای تحلیل بازار وقتی اتفاق میافتد که آنها را به نمودارهای روزانه یا هفتگی و بر روی یک ابزار بازار بسیار فعال اعمال کنید. برخی از مثالهای بازارهای بسیار فعال شامل جفت ارزهایی مانند EURUSD، GBPUSD و USDJPY میشود همچنین برای تریدرهایی که در بازار آتی شرکت میکنند، برخی از مثالها شامل E-mini S&P، نفت خام، طلا و اوراق بهادار خزانه ای هستند.

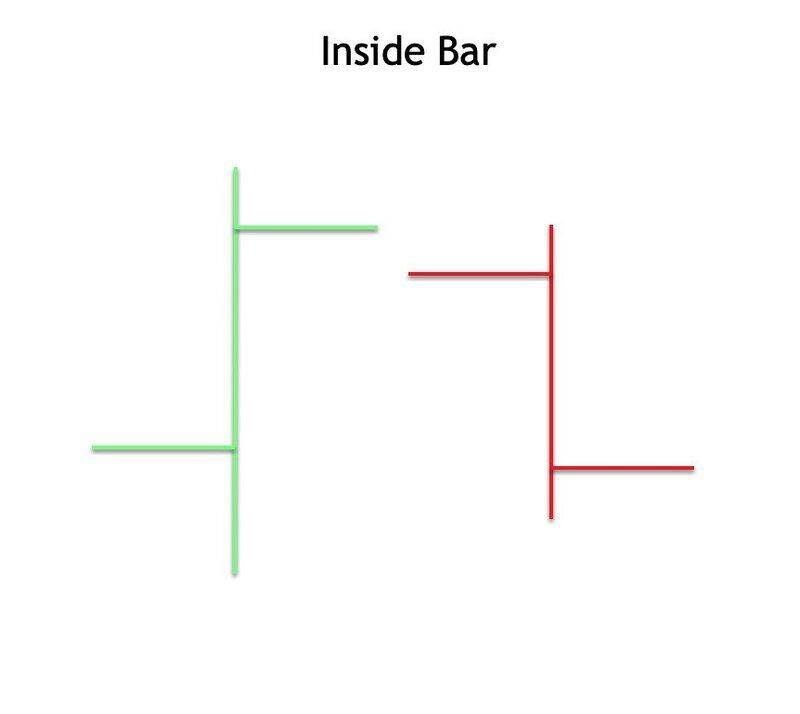

الگوی داخل میله

اولین الگو نمودار میله ای در فارکس الگوی داخل میله است که میتواند یک الگوی ادامه دهنده یا بازگشتی باشد، بر اساس آن که شکست الگو از کدام سو ظاهر شود. الگوی داخل میله یک تشکیل دو میله ی است که یک شرایط بازاری ارائه میدهد که در آن تردرهای غیر فعال را نشان میدهند.

این به دلیل این است که میله ی اول در الگو، که ممکن است یک میله ای صعودی یا نزولی باشد، به طور نسبتاً عادی اندازه گیری شده و میله ی دوم، میله ای داخلی است که به طور کامل توسط میله ی اول فرا گرفته شده است. به همین دلیل، درون میله ی دوم که نوسانات کمتری وجود دارد احتمال شکست زیاد میشود. در زیر میتوانید یک نمونه از الگوی داخل میله را ببینید.

اما در نظر داشته باشید که هر سناریویی از نظر میله ی بالا یا پایین در این تشکیل قابل قبول است. مهمترین شرط این است که میله ی دوم، یعنی میله ی داخلی، کاملاً توسط میله ی اول فراگرفته شده باشد. به عبارت دیگر، بالای میله ی دوم باید زیر بالای میله ی اول باشد و پایین میله ی دوم باید بالای کف میله ی اول باشد.

در مثال فوق، میتوانیم ببینیم که در این مثال میله ی اول سقف بالاتری از میله ی دوم داشته و همچنین کف میله ی اول نیز از کف میله دوم پایین تر است و به عبارت دیگر میله اول به طور کامل میله ی دوم را فرا گرفته است.

روش معامله با الگوی داخل میله این است که منتظر شکست سقف میله دوم برای ورود در موقعیت خرید یا منتظر شکست کف میله ی دوم برای ورود در موقعیت فروش باشید. هنگامی که شکست به سمت بالا یا پایین رخ میدهد، قیمت باید در جهت شکست حداقل برای چندین میله ادامه یابد.

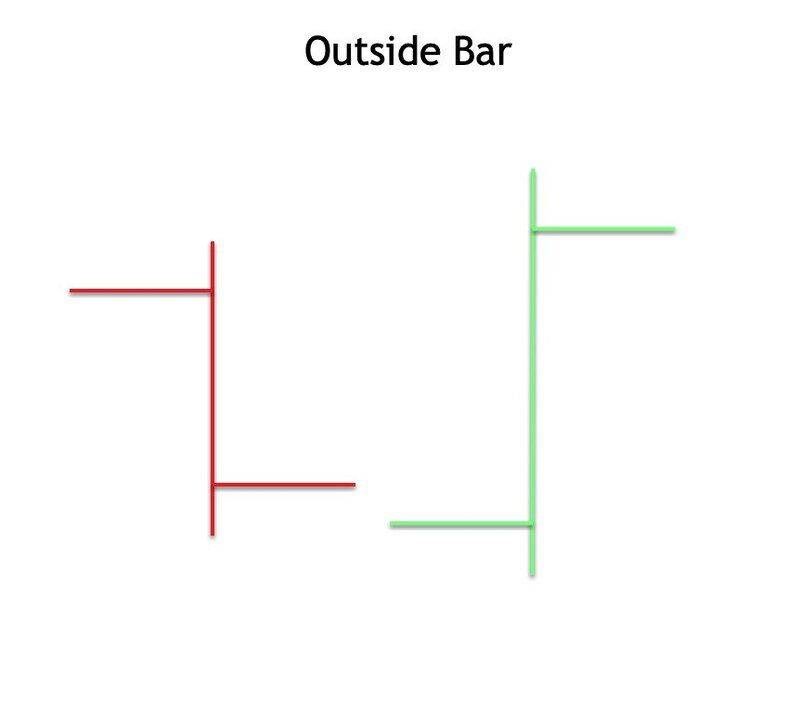

الگوی بیرون میله

الگوی بیرون میله یک الگوی نمودار میله ای در فارکس است. تشکیلات بیرون میله ای به طور معمول به عنوان الگوهای پوششی یا فراگیر در تحلیل شمعی مورد استفاده قرار میگیرند. این تشکیلات بیرون میله ای به عنوان الگوهای بازگشتی در نظر گرفته میشوند و معمولاً در انتهای یک حرکت قیمتی گسترده رخ میدهند. یک الگوی بیرون میله صعودی به طور کلی پس از یک نزول، و یک الگوی بیرون میله نزولی به طور کلی پس از یک صعود رخ میدهد.

روانشناسی پشت الگوی بیرون میله صعودی این است که نزول فعلی در حال کاهش است و احساسات بازار در حال تغییر است. به طور مشابه، در الگوی بیرون میله نزولی، صعود فعلی در حال کاهش است و احساسات بازار در حال تغییر است. در زیر شما یک نمونه از یک الگوی بیرون میله صعودی را خواهید دید.

هر دو الگوی بیرون میله صعودی و نزولی با دقت به ساختار بالا بررسی شده است. برای شروع، میله ی دوم زیر نقطه بستن میله ی قبلی باز شده است. همچنین، میله ی دوم دارای کف پایینتر از میله ی قبلی است. و در نهایت، میله ی دوم دارای نقطه بستن بالاتر از بازشدن میله ی قبلی است. بنابراین، این یک میله ی بازگشتی صعودی است. وقتی این شرایط برقرار شود، میتوانیم ساختار دو میله ای را به عنوان یک الگوی بیرون میله صعودی دستهبندی کنیم.

الگوی بیرون میله نزولی نیز به همین شکل کار میکند، اما به صورت معکوس. به عبارت دیگر، میله ی دوم در الگوی بیرون میله نزولی بالاتر از نقطه بسته شدن میله قبلی باز میشود و همچنین یک سقف بالاتر از میله ی قبلی خواهد داشت. و در نهایت، میله ی دوم نقطه بسته شدن پایینتر از نقطه باز شدن میله ای قبلی دارد. بنابراین، این یک میله ی بازگشتی نزولی است.

از آنجایی که الگوی بیرون میله یک الگوی بازگشتی است، نتیجه آن شکست جهت فعلی قیمت است. آنچه که الگوی بیرون میله به ما ارائه نمیدهد، میزان حرکت قیمت است که باید بعد از کامل شدن الگو انتظار داشته باشیم. تریدرها باید از ابزارهای تکنیکال دیگر برای پیدا کردن نقاط هدف مناسب هنگام معامله با الگوی بیرون میله استفاده کنند.

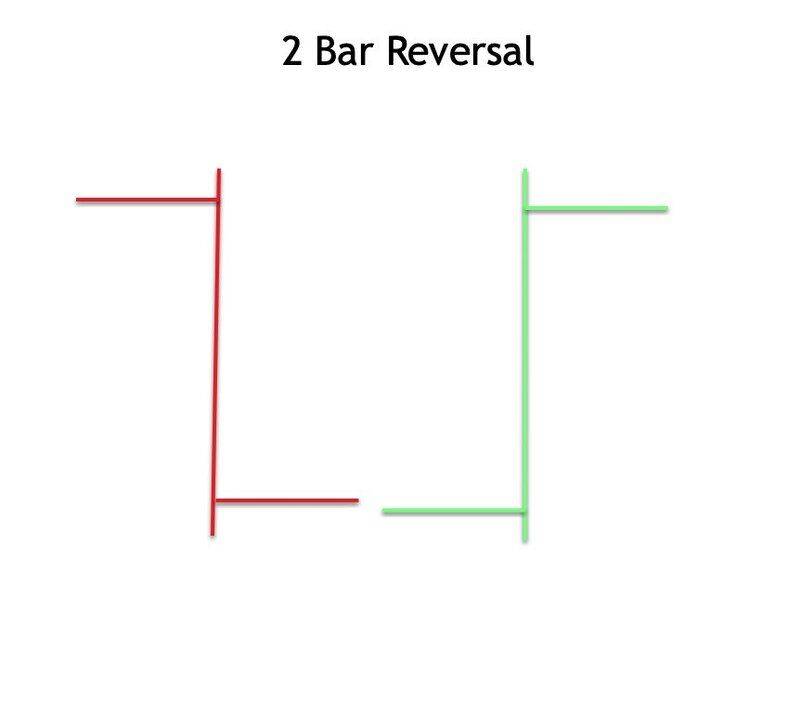

الگوی بازگشتی دو میله ای

الگوی بازگشتی دو میله ای یک ساختار رایج در بین الگوهای نمودار میله ای در فارکس است. در الگوی بازگشتی دو میله ای صعودی، میله ی اول یک میله ای نزولی نسبتاً قوی است و میله ی دوم یک میله ای صعودی نسبتاً قوی است. این یعنی احساسات بازار تغییر کرده است.

در الگوی بازگشتی دو میله ای نزولی، میله ی اول یک میله ای صعودی نسبتاً قوی است و میله ی دوم یک میله ای نزولی نسبتاً قوی است و این نیز یعنی احساسات بازار در حال تغییر است.

توجه کنید که میله ی اول ویژگیهای نزولی قوی را نشان میدهد، زیرا نقطه باز شدن نزدیک به بالای دامنه است و نقطه بستن نزدیک به پایین دامنه است. سپس میله ی دوم نزدیک به پایین دامنه باز میشود و نزدیک به بالای دامنه بسته میشود. الگوهای بازگشتی دو میله ای اغلب پس از یک مرحله اصلاحی داخل یک ساختار بزرگتر دیده میشوند.

بنابراین، رایج است که الگوی بازگشتی دو میله ای در انتهای یک مرحله اصلاحی نزولی، در چارچوب یک صعود بزرگ شکل بگیرد. به طور مشابه، رایج است که الگوی بازگشتی دو میله ای در انتهای یک مرحله اصلاحی صعودی، در چارچوب یک نزول بزرگ شکل بگیرد. وقتی این سناریو رخ میدهد، بهتر است ساختار بازگشتی دو میله ای را به عنوان نقطه پایانی ممکن در یک بازگشت کوچک معامله کنید و برای جایگاهگیری در جهت روند بزرگتر آماده شوید.

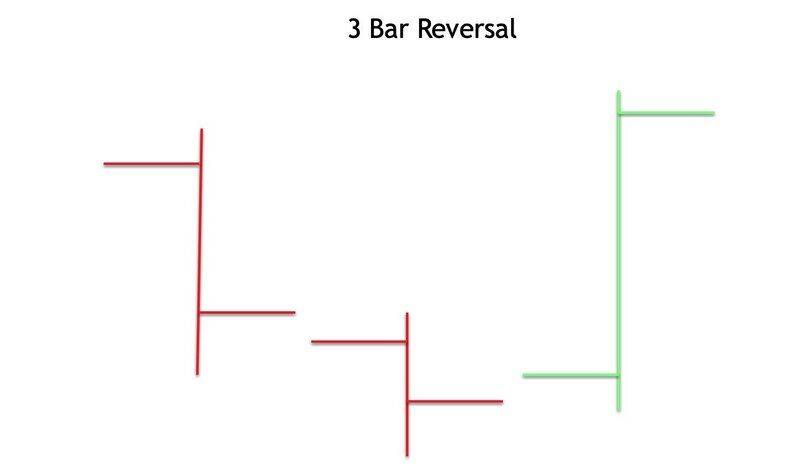

الگوی بازگشتی سه میله ای

الگوی بازگشتی سه میله ای به الگوی بیرون میله شباهت دارد زیرا اغلب پس از حرکت گسترده بازار رخ میدهد. با این حال، الگوی بازگشتی سه میله ای از سه میله تشکیل شده است در حالی که الگوی بیرون میله فقط از دو میله تشکیل شده است. الگوی بازگشتی سه میله ای میتواند صعودی یا نزولی باشد.

الگوی بازگشتی سه میله ای صعودی با یک میله ی پایین قوی آغاز میشود که سپس توسط یک میله ای نسبتاً باریک دنبال میشود که این میله ی میانی بسته شده در زیرنقطه بازشدن میله ی اول است.

علاوه بر این، میله ی میانی پایین ترین میله در بین سه میله است. میله ی آخر یک میله ای بالای قوی خواهد بود و نقطه بسته نزدیک سقف هر دو میله ی اول و دوم خواهد داشت. در الگوی شمعی، الگوی بازگشتی سه میله ای صعودی به عنوان الگوی ستاره صبح شناخته میشود.

الگوی بازگشتی سه میله ای نزولی با یک میله ی بالای قوی آغاز میشود که توسط یک میله ی نسبتاً باریک دنبال میشود. میله ی میانی بسته شده در بالاتر از نقطه بازشدن میله ی اول خواهد بود. علاوه بر این، میله ای میانی بالاترین میله در بین سه میله است.

در نهایت، میله ی آخر یک میله ی نزولی قوی خواهد بود که نقطه بستن پایینتر از کف هر دو میله ی اول و دوم داشت. در الگوی شمعی، الگوی بازگشتی سه میله ای نزولی را به عنوان الگوی ستاره شامگاهی دستهبندی میکنند.

به طور کلی، الگوی بازگشتی سه میله ای صعودی در انتهای یک فاز نسبتاً طولانی نزولی رخ میدهد. الگوی بازگشتی سه میله ای صعودی میتواند منجر به یک بازگشت قیمت کوچک به سمت بالا یا یک روند صعودی جدید به طور کلی شود. به طور مشابه، الگوی بازگشتی سه میله ای نزولی در انتهای یک فاز نسبتاً پایدار صعودی رخ میدهد. الگوی بازگشتی سه میله ای نزولی میتواند منجر به یک اصلاح قیمت کوچک به سمت پایین یا یک فاز بازار نزولی جدید شود.

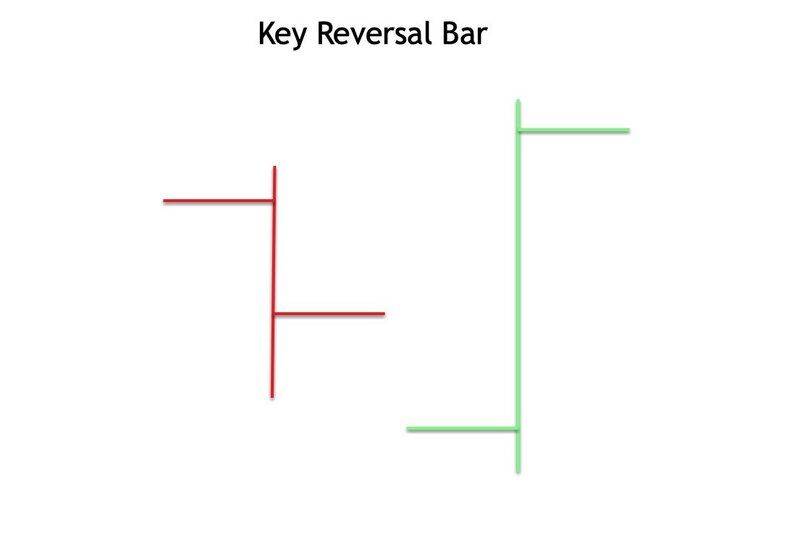

الگوی بازگشتی کلیدی

الگوی بازگشتی کلیدی یک ساختار دو میله ی است که میتواند به تغییر جهت روند در آینده اشاره کند. نوع صعودی الگوی بازگشتی کلیدی زیر کف میله ی قبلی باز میشود و به سمت بالاتر معامله میشود و بالاتر از سقف میله ی قبلی بسته میشود. نوع نزولی الگوی بازگشتی کلیدی بالاتر از میله ی قبلی باز میشود و به سمت پایین معامله میشود تا پایینتر از کف میله ی قبلی بسته شود.

در تصویر زیر، میتوانید یک نمونه از یک الگوی بازگشتی کلیدی صعودی را در نمودار میله ای در فارکس ببینید.

بهترین راه برای معامله با الگوی بازگشتی کلیدی، انتظار شکست سقف میله ی دوم، در صورت الگوی صعودی، و انتظار شکست کف میله ی دوم، در صورت الگوی نزولی، است.

الگوی بازگشتی کلیدی زمانی که در یک سطح حمایت یا مقاومت ثابت یا پویا رخ میدهد بسیار مهم است. به عنوان مثال، یک الگوی بازگشتی کلیدی صعودی که در یک سطح حمایت افقی رخ میدهد، یک الگوی مهم حساب میشود. به علاوه، یک الگوی بازگشتی کلیدی نزولی که در خط میانگین متحرک 50 روزه رخ میدهد نیز به عنوان یک سیگنال مهم در نظر گرفته میشود.

این تنها چند مثال از چگونگی ترکیب الگوی بازگشتی کلیدی با دیگر ابزار های تکنیکال هستند، و راههای زیادی برای استفاده از همگرایی با استفاده از الگوی بازگشتی کلیدی و سایر الگوهای نمودار میله ای در فارکس وجود دارد.

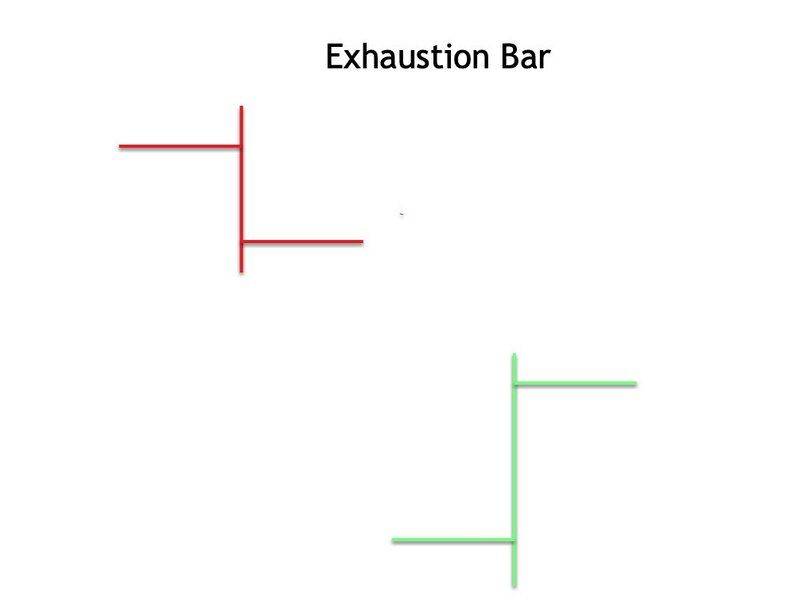

الگوی میله ی خسته

الگوی میله ی خسته در مقایسه با بیشتر الگوهای دیگری که قبلاً در نمودار میله ای در فارکس توضیح داده شده است، کمتر رخ میدهد. با این حال، این یک الگوی بازگشتی بسیار مهم است که تریدر ها باید بر آن نظارت داشته باشند.

الگوی میله ی خسته معمولاً در انتهای یک فاز طولانی از روند، یا به سمت بالا یا به سمت پایین، رخ میدهد. یک الگوی میله ی خسته صعودی با یک شکاف پایین آغاز میشود که سپس توسط حرکت قوی به سمت بالا با حجم بالا دنبال میشود و قیمت نزدیک به بالای محدوده بسته میشود.

یک الگوی میله ی خسته نزولی با یک شکاف بالا آغاز میشود که سپس توسط حرکت قوی به سمت پایین با حجم بالا دنبال میشود. قیمت نزدیک به پایین محدوده بسته میشود. در هر دو سناریو، شکافی که بین میله ی اول و دوم ایجاد شده است، با اتمام میله ی دوم پر نمیشود.

در زیر میتوانید یک نمونه از یک الگوی میله ی خسته صعودی را مشاهده کنید.

در اکثر موارد پشت الگوی میله ی خسته این است که بازار سعی میکند یک تلاش نهایی برای پیش بردن قیمتها به سمت جهت روند فعلی انجام دهد. اما این تلاش در نهایت شکست میخورد و به یک برگشت تند منجر میشود.

بهترین راه برای معامله با یک میله خسته این است که منتظر شکست بالای میله ی دوم باشید تا در صورت شکست صعودی معامله خرید کنید و همچنین منتظر شکست کف میله ی دوم باشید تا در صورت شکست نزولی معامله فروش کنید بروید.

همچنین ارزش دانستن دارد که در صورت میله خسته صعودی بودن، قیمت بستن قبل از شکاف اغلب به عنوان یک منطقه مقاومت عمل میکند، و ممکن است در صورت میله خسته نزولی به عنوان یک منطقه حمایت عمل کند. بنابراین، تریدر ها باید به طور دقیق حرکت قیمت را نزدیک به این منطقه تماشا کنند.

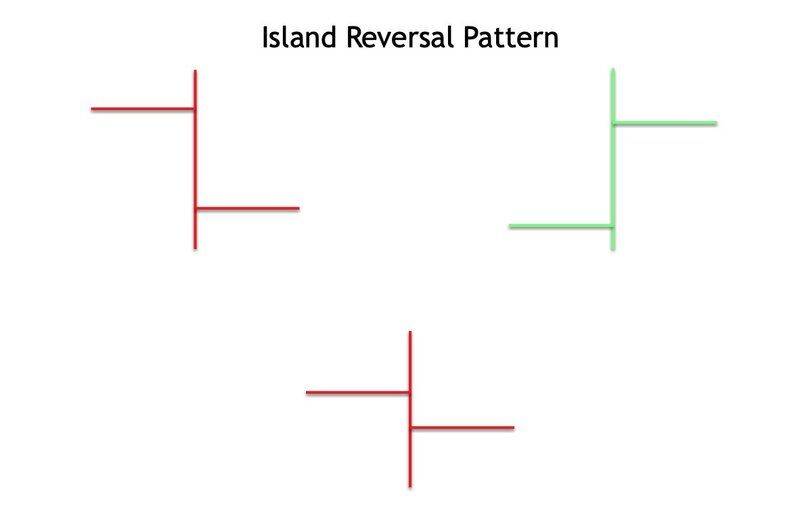

الگوی بازگشتی جزیره

الگوی بازگشتی جزیره یک الگوی نسبتاً نادر است که اغلب در نمودار قیمت دیده نمیشود. این الگو توسط یک شکاف در هر دو طرف یک میله یا مجموع میله ها در نمودار میله ای مشخص میشود. این الگو مانند الگوی میله ی خسته، پس از حرکت طولانی قیمت که اغلب بیش از حد سریع رخ داده است، رخ میدهد. به طور معمول ما مشاهده میکنیم که حجم معاملات در شکاف اولیه و شکاف ثانویه افزایش یافته است.

یک الگوی بازگشتی جزیره که در نزدیکی بالای حرکت روندی رخ میدهد، اغلب به عنوان قله جزیره شناخته میشود. قله جزیره دارای تأثیر نزولی است. یک الگوی بازگشتی جزیره که در نزدیکی پایین حرکت روندی رخ میدهد، اغلب به عنوان کف جزیره شناخته میشود. پایین جزیره دارای تأثیر صعودی است.

در زیر میتوانید یک نمونه از یک الگوی بازگشتی جزیره صعودی را ببینید.

الگوهای بازگشتی جزیره باعث گیر افتادن تریدرها در هر دو طرف بازار میشوند و کشمکش میان خریداران و فروشندگان را نشان میدهند. در این زمان، نوسانات بازار معمولاً نسبتاً بالا است. به علاوه، این الگوها اغلب در پی اعلانهای غیرمنتظره خبری یا گزارش سود پیشبینی شده در نمودار میله ای در فارکس رخ میدهند.

تریدرها نیاز دارند که هنگام معامله با الگوی بازگشتی جزیره سریع باشند و روی شیوههای سخت مدیریت سرمایه دقت کنند تا از ورشکستگی جلوگیری کنند. در هر صورت، الگوی بازگشتی جزیره یک تنظیم معاملاتی با احتمال بالا است که باید در برنامه شما باشد.

خلاصه

نمودار میله ای در فارکس یک نوع چارت سنتیه که قبلا برای تریدرهای غربی محبوبترین نوع نمودار بوده. اما در حال حاضر، نمودارهای شمعی در میان هر دو بازار غربی و شرقی محبوبیت بیشتری پیدا کرده. هر دو نوع چارت میتونن برای تحلیل عملکرد قیمت، به ویژه وقتی که به الگوهای خاصی که در دو یا سه میله ای یا شمع مجاور شکل میگیرد مفید باشن، استفاده شن.

به این ترتیب، معامله با الگوی نمودار میله ای در فارکس میتونه بسیار شبیه به معامله با الگوهای نمودار شمعی باشه. ما هفت الگوی مهم و قابل توجه نمودار میله ای در فارکس رو ارائه دادیم. برای یک تریدر مفیده که این مطالبو یاد بگیره تا هنگام وقوع اونا بتونه سریعاً تو نمودار قیمت تشخیصشون بده.