این مقاله درباره شکست سطوح در بازار فارکس است. وقتی شما در بازار فارکس معامله میکنید، باید احتمال موفقیت خود را بالا ببرید. فراموش کنید که تلاش کنید که همیشه درست عمل کنید. این کار نه تنها غیرممکن است، بلکه عملی هم نیست. اگر با نسبت بهرهبرداری خطر مناسبی معامله کنید، میتوانید کمتر از نصف معاملات خود را درست پیشبینی کنید و باز هم بازدهی بسیار خوبی داشته باشید.

باید بدانید چگونه فرصتهای خوبی را پیدا کنید و آماده اجرای برنامه معاملاتی خود باشید. برخی از این فرصتهای با احتمال بالا در هنگام معامله در بازار فارکس در اثر شکست سطوح رخ میدهند. پس در این درس، من برخی از مزایای معامله در بازار فارکس در اثر شکست سطوح را بررسی خواهم کرد و تکنیکهایی برای معامله در این حوزه را مورد بحث قرار خواهم داد.

ما در تجارت فارکس مجموعه از مقالات رایگان آموزش فارکس را برای شما آماده کرده ایم، برای دیدن سایر مقالات روی آموزش فارکس کلیک کنید.

شکست سطوح

وقتی قیمت یک جفت ارز در بازار فارکس، سطح مشخصی را قدرتمندانه بر هم میزند و در نهایت از آن خارج میشود، ما یک شکست سطوح را داریم که به آن بریک اوت نیز گفته میشود. وقتی به رفتار قیمت در یک نمودار نگاه میکنید، متوجه خواهید شد که قیمتها معمولاً در محدودههای خاص حرکت میکنند و با آنها تطابق پیدا میکنند.

وقتی مشاهده میکنید که قیمت به یک سطح برخورد کرده و سریعاً معکوس میشود، این را به عنوان یک نشانه مهم درباره قدرت آن سطح در نظر میگیریم. بنابراین وقتی قیمت به آن سطح برای بازآزمایی بازمیگردد، باید عملکرد قیمت را به دقت مشاهده کرده و یک الگوی معاملاتی شکست سطوح یا رد کردن را پیش بینی کنیم.

گاهی اوقات ممکن است ببینید قیمت چندین بار به همان سطح برخورد میکند. این به این معناست که آن سطح خاص قدرت بیشتری نسبت به حالت عادی دارد. با این حال، در نهایت قیمت به هر سطح محدودیتهایی شکسته خواهد شد. همین زمانی است که ما یک الگوی معاملاتی شکست سطوح داریم.

چرا شکست سطوح فارکس را معامله کنیم؟

الگوهای معاملاتی شکست سطوح در بازار فارکس میتوانند فرصتهای خوبی را ارائه دهند. دلیل این امر این است که شکست سطوح اغلب منجر به حرکت و روند قیمت جدید میشود. به این ترتیب، معاملهگران سعی میکنند درست زمانی که یک شکستن رخ میدهد وارد بازار شوند تا در ابتدای یک روند جدید بالقوه قرار بگیرند.

علاوه بر این، بسیاری از شکستنهای قابل اعتماد بیشتر در زمانهایی با دینامیک بالا رخ میدهند و معاملهگران با عملکرد قیمت سعی میکنند سود خود را از حرکت سریع قیمت حداکثر کنند. معامله در بازار فارکس در اثر شکست سطوح یک تکنیک ساده و محبوب است که توسط بسیاری از معاملهگران فارکس به دلایل خوبی استفاده میشود.

موارد شکست سطوح

شکست سطوح در سطوح قیمتی روحی رخ میدهد. این سطوح ممکن است شامل موارد زیر باشند:

– حمایت یا مقاومت

– بالاترین و پایینترین زمانی

– خطوط روند

– کانالهای قیمتی

– میانگینهای متحرک

– سطوح الگوی نمودار

– سطوح فیبوناچی

– نقاط پیچش

– اعداد گرد

یکی از دلایلی که شکست سطوح میتواند باعث جابجایی سریع قیمت شود، این است که سطوح اطراف شکست ممکن است توسط بسیاری از شرکتکنندگان بازار نظارت شود و هنگامی که یک طرف توانست از آن سطح عبور کند، طرف دیگر باید به سرعت پوزیشنهای باخت خود را بپوشاند، که در نتیجه بعد از شکستن، حرکت سریع قیمت را ایجاد میکند.

شناسایی شکست سطوح

شکست ها از انواع مختلفی تشکیل میشوند، از جمله شکستهای قیمت افقی، شکستهای خط روند، شکستهای سطح فیبوناچی، شکستهای میانگین متحرک و غیره. وظیفه ما به عنوان معاملهگران این است که فرصتهای شکست با احتمال بالا را پیدا کرده و معامله را اجرا کنیم. اما هنگام معامله در بازار فارکس، همیشه اینقدر ساده نیست.

به طور معمول، خطوط حمایت و مقاومت که در نقاط شکست بالقوه رسم میشوند، به عنوان منطقهها و نه خطوط ثابت باید مورد توجه قرار گیرند.

سیستم شکست نیازمند استفاده از صلاحدید معاملهگر است تا سیگنالهای غلط و شکستهای غیرواقعی را به حداقل برساند. به عنوان مثال، فرض کنید قیمت EUR/USD به سمت بالا در حال حرکت است. با این حال، کفهای حرکت قیمت نمیتوانند با یک خط تکی متصل شوند. این به این معناست که روند وجود ندارد. در واقع، این به این معناست که روند نباید به وسیله یک خط باریک ترسیم شده، محدود شود.

در واقع، روند باید به عنوان یک منطقه در نظر گرفته شود. اگر قیمت از خط روند بالارونده عبور کرده و آن را متوقف کند، آیا این به این معنی است که روند تمام شده است؟ مطمئناً خیر! البته باید احتیاط کنیم که با یک معکوسشدن بالقوه مواجه نشویم، اما به خاطر داشته باشید که قیمت ممکن است بدون معکوسشدن از خط روند عبور کند.

قیمت به صورت پویا و پرتکرار تغییر میکند و شکست کوچک از سطوح همواره ممکن است رخ دهد. و این قاعده نه تنها برای خطوط روند بلکه برای هر سطح دیگری نیز صادق است. بنابراین، ما باید یاد بگیریم چگونه شکستهای واقعی را شناسایی کرده و شکستهای غیرواقعی را به حداکثر اندازه فیلتر کنیم.

شناسایی مناطق روانشناختی

وقتی متوجه میشوید که قیمت بارها و بارها به همان سطح تطبیق پیدا میکند، شناسایی میکنید که یک منطقه روانشناختی وجود دارد. من دو پایینترین و بالاترین سطح قیمت در اطراف آن سطح را گرفته و فاصله بین این دو خط را به عنوان یک منطقه حمایت/مقاومت در نظر میگیرم. البته، اگر یکی از شمعها در این سطح دارای ظرفیتی خارج از حد منطقی سطح باشد، آن را به عنوان بخشی از منطقه روانشناختی رد میکنیم. اجازه دهید یک مثال از شکستن یک منطقه حمایتی را به شما نشان دهم:

این نمودار 240 دقیقه از GBP/USD برای دوره زمانی 15 ژوئن تا 16 ژوئیه 2015 است. همانطور که مشاهده میکنید، پس از یک روند صعودی، قیمت جهت خود را تغییر میدهد و حرکتی به سمت پایین شروع میکند. در هنگام رسیدن به یک سطح خاص، قیمت به حالت کناری منتقل میشود و یک فرمبندی به وجود میآورد.

در همین حال، چندین کف تشکیل میشود. ما از مستطیل آبی برای بسترهبندی منطقه اطراف سرنخهای پایینی شمعها استفاده میکنیم که منطقه حمایتی ما را ایجاد میکند. هنگام معامله در شکستها، بهتر است منتظر بسته شدن یک شمع فراتر از منطقه حمایت/مقاومت باشید تا شکست تأیید شود. در نمودار فوق، وقتی قیمت یک شمع را با بستن زیر منطقه حمایت ما ببندد، این را به عنوان یک شکست کاهشی شناسایی میکنیم. پس از آن، قیمت روند نزولی خود را ادامه میدهد. بیایید یک نمونه دیگر را بررسی کنیم.

این نمودار روزانه جفت ارز USD/JPY برای دوره زمانی 10 اکتبر 2013 تا 10 اکتبر 2014 است. توجه کنید که قیمت یک مثلث نزولی شکل گرفته است.

مثلثهای نزولی الگوهای فنی نموداری هستند که نشان میدهند قیمت در حال تنگ شدن است و این الگو، مانند سایر الگوهای تنگ شونده، در نهایت به شکست خواهد انجامید و حرکت قیمت جدیدی ایجاد خواهد کرد. جهت شکست معمولاً نامعلوم است، به این معنی که شکست از الگو میتواند قیمت را به هر دو جهت ارسال کند.

به همین دلیل، باید با دقت سطوح حمایت و مقاومت را بررسی کنیم تا نشانههایی پیدا کنیم. هرگاه جهت شکست احتمالی را شناسایی کنیم، باید با یک موقعیت در آن جهت واکنش نشان دهیم. توجه کنید در این مثال، من با استفاده از مستطیلها سطوح بالا و پایین مثلث را برجسته کردهام. اینطوری من میدانم که مناطق دقیقی که حمایت و مقاومت مثلث قرار دارند چگونه هستند.

توجه کنید که در سمت پایینی مثلث، یک سرنخ شمع وجود دارد که به عمق منطقه حمایتی نفوذ میکند. اگر تنها یک خط برای نشان دادن حمایت ما داشته باشیم، این سرنخ ممکن است ما را در فکر کاهشی شکست قرار دهد.

در دایره قرمز مکان دقیق شکست آتی را میبینید که به سمت بالا بود. توجه کنید که شکست با حجم قدرتمندی همراه است که توسط چندین شمع ماروبوزو سبز نشان داده شده است. پس از شکستن سطح بالای مثلث، قیمت به سمت عقب برمیگردد تا مقاومتی که قبلاً شکسته شده و در حال حاضر به عنوان منطقه حمایت در نظر گرفته میشود را آزمایش کند. این نوع سناریوی شکست و بازگشت به عقب، یک سیگنال تأیید بسیار مهم در معاملات شکست است که در ادامه مقاله نیز به آن پرداخت خواهیم کرد.

در مورد من، قاعدهای کلی وجود دارد که سرنخ یک شمع فراتر از یک منطقه روانشناختی، به عنوان یک شکست در نظر گرفته نمیشود. من تنها در شرایطی که قیمت جفت ارز شمع را فراتر از سطح ببندد، شکست حقیقی را مورد نظر قرار میدهم. اینطوری ما یک سیگنال شکست قابل اعتمادتر را دریافت میکنیم که میتواند برای واکنش در جهت مربوطه استفاده شود. نگاهی به تصویر زیر بیندازید:

این نمودار روزانه USD/JPY برای دوره زمانی 17 اوت 2015 تا 19 نوامبر 2015 است. باز هم، ما یک مثلث نزولی با منطقه مقاومت بالا و منطقه حمایت پایین داریم. این مناطق را با مستطیلهای آبی مشخص کردهام. توجه کنید که مستطیلها راهنمای کف قیمت را دربرگرفتهاند. مستطیل پایین براساس کف اول و دوم مثلث قرار داده شده است.

مستطیل بالا تمامی قمم قیمت را دربرگرفته است، به جز یک شمع که سبک شمع ارائه ردیابی است. این شمع اولین شکست نقلی را نشان میدهد. ما تنها یک سرنخ شمع را فراتر از منطقه مقاومت داریم. با این حال، شمع با بدن کامل خود فراتر از منطقه مقاومت بسته نمیشود. به همین دلیل، ما به این سیگنال شکست رد میدهیم و آن را به عنوان یک شکست نادرست دستهبندی میکنیم.

بعداز آن، یک شکست نادرست دیگر رخ میدهد. کف آخرین قیمت با سرنخ شمع خود، به پایین منطقه حمایت میرود. این شمع همچنین یک الگوی Pin Bar است که به آن الگوی Hammer نیز گفته میشود و به قوت از ناحیه حمایت برمیخیزد. باز هم، زیرا هیچ شمعی در زیر منطقه حمایت بسته نمیشود، این را به عنوان یک سیگنال شکست نادرست نادیده میگیریم.

سپس Pin Bar قیمت را به بالا میبرد و پنج دوره بعد ما یک شمع را مشاهده میکنیم که بالای منطقه مقاومت بسته میشود. این سیگنال شکست معتبر ماست. توجه کنید که شمع شکست یک شمع Marubozu قوی است که این موضوع را تأیید میکند که این یک سیگنال قابل اعتماد برای شکست است.

به علت آن، قیمت USD/JPY حدود 308 پیپس به بالا حرکت میکند.

4 مرحله برای تأیید شکست سطوح

در واقع، تنها دیدن شکست قیمت از یک سطح خاص کافی نیست تا بتوانید در جهت مربوطه موقعیتی را بگیرید. اگرچه شما میتوانید بلافاصله پس از بسته شدن اولیه شمع فراتر از نقطه شکست، یک معامله آغاز کنید، اما به نظر من تکنیکهای ورود بهتری وجود دارد. این تکنیکها نیازمند صبر بیشتری از سوی معاملهگر هستند و همیشه واقعیت نمیشوند. اما به خاطر داشته باشید که ما در حال جستجوی معاملات شکستی با بیشترین احتمال موفقیت هستیم و نه فقط هر ستاپی که اتفاق میافتد.

بنابراین، من 4 مرحله برای شما آماده کردهام که شکست را تأیید میکند و قوانین خاصی برای شروع یک معامله شکست تعیین میکنیم. مثال زیر یک شکست صعودی را نشان میدهد:

مرحله 1: شکست به این شکلها ظاهر میشود که در مثالهای بالا قابل مشاهده است

ما تغییرات قیمت را مشاهده میکنیم که در نهایت به یک مقاومت روانشناختی برخورد میکند. قیمت یک شمع را با بستن در بالای این مقاومت برچسبگذاری میکند و ما شکست را تشخیص میدهیم.

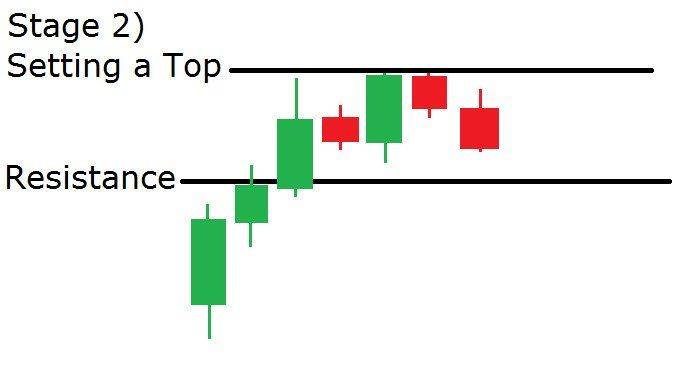

مرحله ۲: قیمت پس از شکست، یک قله ایجاد میکند.

در این مثال، افزایش برای دو دوره بیشتر ادامه پیدا میکند و سپس به سمت پایین حرکت میکند. این قلهای است که نیاز داریم. به طور معمول، قلهای که به دنبال آن هستیم، یک الگوی فراکتال خواهد بود، به این معنی که بالاترین قله دارای دو نوار در سمت چپ خود با قمت های کمتر و دو نوار در سمت راست خود با قمت های کمتر است. برای یک کف نیز عکس العمل برعکس صدق خواهد کرد.

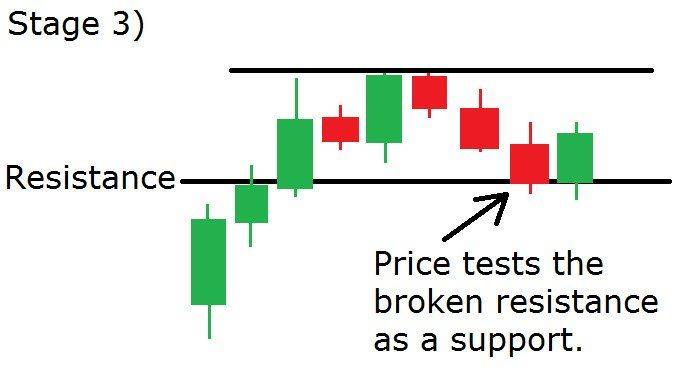

مرحله ۳: قیمت به مقاومتی که قبلاً شکسته شده بود بازگشت میکند و آن را به عنوان یک پشتیبان تست میکند.

کاهش ادامه مییابد و قیمت مقاومتی که قبلاً شکسته شده بود را به عنوان یک پشتیبانی تست میکند. وقتی قیمت به مقاومت شکسته شده میرسد، بالاپریدگی میکند که نشان میدهد این حالا یک منطقه پشتیبان قوی است.

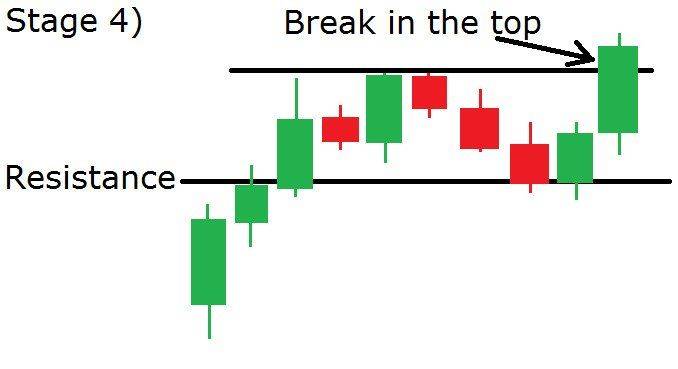

مرحله ۴: قله پس از شکست، مجدداً شکسته میشود.

بعد از دیدن بسته شدن یک شمع در بالای قلهای که پس از شکست تشکیل شده بود، تأیید قوی مییابیم که قیمت ممکن است واقعاً در این جهت ادامه یابد. اینگونه وضعیت ها بسیار مفید است برای معامله.

میتوانید این تأیید سیگنال شکست ۴ مرحلهای را برای معامله در محدودیتهای رنجی (range consolidations) استفاده کنید. این موقعیتها زمانی رخ میدهند که شما یک شکست در الگوی نمودار دارید و انتظار دارید قیمت به اندازه ای که تشکیل شده است حرکت کند.

اندیکاتور نقطه شکست مناسب

اگر با خواندن عملکرد قیمتها در رابطه با نقاط شکست اطمینان ندارید، میتوانید در نظر داشته باشید که از یک اندیکاتور معاملاتی اضافی برای کمک استفاده کنید. یک اندیکاتور قوی که یک معاملهگر میتواند برای یک سیستم معاملاتی نقطه شکست بهره ببرد، اندیکاتور Momentum است.

اندیکاتور Momentum شامل یک ناحیه و یک خط منحنی است که در ناحیه اندیکاتور نوسان میکند. وقتی که Momentum به سمت بالا حرکت میکند، به ما نشان میدهد که قیمت احتمالاً این ترند را دنبال میکند. اگر Momentum به سمت پایین حرکت کند، این موجب افزایش احتمال کاهش قیمت میشود. همچنین، مقادیر بسیار بالا در اندیکاتور Momentum نشان میدهند که احتمالاً ترند صعودی ادامه خواهد داشت. در عین حال، مقادیر بسیار پایین در اندیکاتور Momentum نشان میدهند که ترند فروشی فعلی احتمالاً گسترش خواهد یافت.

به نظر میرسد استفاده بهینه از اندیکاتور Momentum برای تشخیص اختلافات باشد. اختلاف صعودی را داریم وقتی قیمت به سمت پایین حرکت میکند و اندیکاتور Momentum در حال افزایش است. در عین حال، اختلاف نزولی را داریم وقتی قیمت در حال افزایش است و اندیکاتور Momentum در حال کاهش است. اختلاف یک نشانه خوب است که قیمت احتمالاً به زودی معکوس خواهد شد.

نگاهی به نحوه کار اندیکاتور Momentum با یک استراتژی معاملاتی نقطه شکست داشته باشید:

این نمودار روزانه جفت ارز USD/CHF برای تاریخ 11 سپتامبر تا 16 دسامبر 2015 است. در پایین نمودار اندیکاتور Momentum با مقدار 100 آن را مشاهده میکنید.

همانطور که میبینید، قیمت همراه با یک روند صعودی پایدار حرکت میکند. به طور ناگهانی، اندیکاتور Momentum شروع به ثبت قلههای پایینتر میکند در حالی که قیمتها همچنان در حال افزایش هستند. این به این معناست که ما یک اختلاف نزولی بین قیمت و اندیکاتور Momentum داریم. این به ما یک سیگنال برای حرکت نزولی آتی میدهد. همانطور که میبینید، قیمت یک شمع را زیر منطقه خط روند بسته میکند و در روز بعد، ما شاهد نزول قیمت تندی هستیم که به آن یک موج نزولی دوم همراهی میکند.

کسب سود با شکست معاملات

در چارچوب برنامه معاملاتی شکست، از اهمیت بالایی برخوردار است که زمان خروج از بازار را بشناسید و تعریف کنید. از آنجایی که دربارهٔ نحوه ورود به بازار در معاملات شکست صحبت کردهایم، حالا باید دربارهٔ نحوهٔ دریافت سود بحث کنیم.

بسیاری از معاملهگران عملکرد قیمت را رویکردهای ساده و موثر عملکرد قیمت مانند تحلیل نقاط بالا و پایین جاری و شناسایی الگوهای شمعی به منظور خروج از بازار بعد از یک دوره قیمتی پیشرفتها را مورداستفاده قرار میدهند. با این حال، گزینههای دیگری هم دارید. یکی از روشهای کلاسیک برای دریافت سود در معاملات شکست اضافه کردن یک میانگین متحرک به نمودار است. وقتی شما وارد یک معامله با رخداد یک شکست میشوید، میتوانید تا زمانی که قیمت یک شمع را بیش از میانگین متحرک ببندید، در موقعیت خود بمانید.

برای دیدن نحوهٔ عملکرد خروج با استفاده از میانگین متحرک، به تصویر زیر نگاهی بیندازید:

این نمودار روزانه جفت ارز AUD/USD برای دورهٔ 8 مه تا 12 اوت 2015 است. خط منحنی صورتی یک میانگین متحرک ساده با دورهٔ 34 است. دربارهٔ میانگین متحرک با دورهٔ 34 هیچ جادویی نیست، اما من معتقدم که این تنظیمات در شرایط بازاری که بیشتر در حال روند دارند، به عنوان یک استراتژی خروج قوی عمل میکند. همچنین، به این دلیل هم آن را ترجیح میدهم که 34 یک عدد فیبوناچی است.

مستطیل آبی یک ناحیه پشتیبان با سه بار آزمایش برای قیمت را نشان میدهد. در دایرهٔ قرمز شمعی را میبینید که از ناحیه پشتیبان عبور و باز میشود. ما میتوانیم از این سیگنال شکست برای ورود به موقعیت کوتاه استفاده کنیم. سپس قیمت در جهت نزولی حرکت میکند. توجه کنید که بسیاری اوقات قیمت تلاش میکند تا میانگین متحرک 34 دوره را به سمت صعودی شکست دهد. با این حال، این میانگین متحرک ساده به طرز نسبتاً کارآمدی قیمت را در خود نگه میدارد و ما را برای مدت زمانی بیشتر در این معامله سودآور نگه میدارد.

در تاریخ 6 اکتبر 2015، قیمت AUD/USD با بستن یک شمع بالای میانگین متحرک ساده 34 دوره، سیگنال خروج را ارائه میدهد. در این معامله بازار AUD/USD، با استفاده از این ترکیبی از فنون ورود و خروج، میتوان به طور تقریبی سودی برابر با 338 پیپس کسب کرد.

خلاصه

روش معاملات شکست یک روش موثر برای ورود به بازار در آغاز یک حرکت قیمت جدید است.

ما یک شکست معتبر داریم وقتی قیمت یک سطح روانشناختی در نمودار را شکست داده و بسته شود.

یک سطح روانشناختی نباید با یک خط باریک تعیین شود. بلکه باید این سطوح روانشناختی را به عنوان مناطقی به جای یک منطقه دقیق که توسط یک خط ثابت مشخص شده است، در نظر بگیریم.

هر زمانی که قیمت یک شمع را در خارج از آن منطقه روانشناختی ببندد، ما یک شکست داریم.

اگر میخواهید تأییدیه اضافی دریافت کنید، میتوانید از این ۴ مرحله ساده برای شناسایی شکست حقیقی استفاده کنید:

1. قیمت یک شمع را در خارج از یک سطح روانشناختی ببندد.

2. قیمت پس از شکست، یک قله (یا دامنه در صورتی که شکست نزولی باشد) ایجاد کند.

3. قیمت به منطقه مقاومت شکسته شده برگردد و آن را به عنوان یک سطح پشتیبانی (یا برعکس در صورتی که شکست نزولی باشد) تست کند.

4. قیمت برگشت کند و قلهای را که قبلاً ایجاد شده است (یا دامنه در صورتی که شکست نزولی باشد) شکست دهد.

اگر قوانین عملکرد قیمت شما کافی نباشد تا یک شکست را تأیید کنید، همیشه میتوانید از یک اندیکاتور تجاری اضافی استفاده کنید. یک اندیکاتور خوب برای تأیید شکستها، اندیکاتور Momentum است.

برای خروج از بازار پس از یک معامله شکست، میتوانید از تکنیکهای عملکرد قیمت یا یک اندیکاتور تجاری دیگر استفاده کنید. میانگین متحرک یک اندیکاتور مؤثر برای کسب سود در معاملات شکست است.

منبع: فارکس ترینینگ گروپ