نمودارهای شمعی یک نقطه شروع عالی برای هر تریدر تکنیکال است که میخواهد درک عمیقتری از نحوه خواندن نمودارهای فارکس به طور کلی پیدا کند. همانطور که شاید میدانید، نمودارهای شمعی در قرن هجدهم اختراع و توسعه یافتهاند.

اولین اشاره به استفاده از نمودار شمعی در بازارهای مالی در ساکاتا، ژاپن پیدا شد که در آنجا تاجر برنج به نام مونهیسا هوما از یک الگوی شبیه به الگوهای شمعی مدرن برای معامله در بازار برنج اوجیما در منطقه اوساکا استفاده کرد.

اگرچه نمودارهای میلهای و نمودارهای خطی بین تریدران غربی بسیار محبوب بودند، اما نمودارهای شمعی ژاپنی و الگوهای اضافی به بازارهای مالی غربی در اوایل دهه ۱۹۹۰ توسط یک تکنسین بازار حرفهای به نام استیو نیسون معرفی شد.

از آن زمان به بعد، محبوبیت نمودارهای شمعی در بین تحلیلگران بازار غربی به دلیل ویژگیهای پیشبینی بسیار دقیق آن بسیار افزایش یافت. نمودارهای شمعی میتوانند نقش حیاتی در بهتر درک عملکرد قیمت و جریان سفارش در بازارهای مالی ایفا کنند.

این مقاله از سلسله مقالات رایگان آموزش فارکس است، برای دیدن سایر مقالات روی آموزش فارکس کلیک کنید.

نمودارهای شمعی

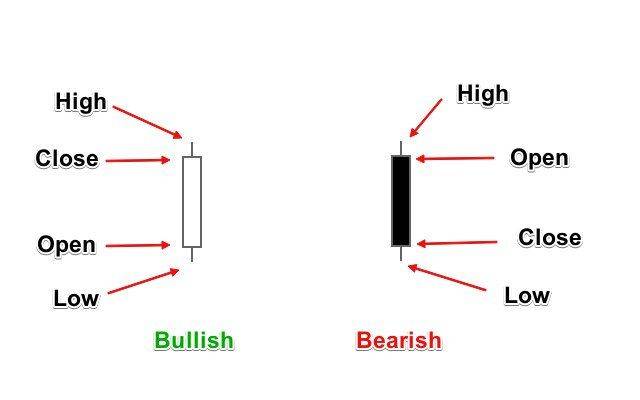

قبل از اینکه بتوانید نمودارهای شمعی را بخوانید، باید ساختار پایهای یک شمع را درک کنید. هر شمع برای یک بازه زمانی مشخص است؛ میتواند ۱ دقیقه، ۶۰ دقیقه، روزانه، هفتگی و غیره باشد. بدون توجه به بازه زمانی، یک شمع چهار مقدار متمایز را در یک نمودار نشان میدهد.

- – قیمت بازگشایی در ابتدای بازه زمانی

- – قیمت بستهشدن در انتهای بازه زمانی

- – بالاترین قیمت در طول بازه زمانی

- – پایینترین قیمت در طول بازه زمانی

همانطور که در شکل ۱ میبینید، وقتی یک شمع را بخوانید، بسته به قیمتهای بازگشایی و بستهشدن، اطلاعاتی در مورد اینکه جلسه به صورت خرسانه یا گاوصندوق پایان یافته است به شما ارائه میدهد. وقتی قیمت بستهشدن بالاتر از قیمت بازگشایی است، به آن شمع خرسانه گفته میشود. در مقابل، وقتی قیمت بستهشدن کمتر از قیمت بازگشایی است، به آن شمع گاوصندوق گفته میشود. و سایههای بالا و پایین شمع نشاندهنده بالاترین و پایینترین قیمت در طول بازه زمانی است.

مزایا و معایب استفاده از نمودارهای شمعی

نسبت به نمودارهای خطی غربی، هر دو نمودارهای شمعی و میلهای بیشترین دادهها را برای تجزیه و تحلیل ارائه میدهند.

اگرچه همان چهار مقدار در نمودارهای میلهای غربی نیز وجود دارد، اما نمودار میلهای از خطوط افقی در کنار یک خط عمودی برای پیشبینی قیمتهای بازگشایی و بستهشدن استفاده میکند. اما یک سری نمودارهای شمعی در نمودار میتوانند به تریدران کمک کنند تا طبیعت عملکرد قیمت را به طور قطعیتر شناسایی کنند که در فرآیند تصمیمگیری کمک میکند.

با استفاده از شمعها، خیلی راحتتر است که عملکرد قیمت در طول بازه زمانی را تفسیر کنید؛ زیرا یک شمع خرسانه با یک رنگ مشخص و یک شمع گاوصندوق با یک رنگ مشخص نشان داده میشود. به عبارت دیگر، بسیاری از تریدران حرفهای به استفاده از نمودارهای شمعی نسبت به نمودارهای میلهای روی آنها متمرکز شدهاند زیرا جذابیت بصری ساده و موثر شمعها را میشناسند.

با این حال، در حالی که نمودارهای شمعی راحتتر است که عملکرد قیمت را تفسیر کنید، اما صافی نمودار خطی را ندارد، به ویژه وقتی بازار با شکاف بزرگی باز میشود. بنابراین، تریدران حرفهای اغلب از میانگین متحرک بازه زمانی کوتاه استفاده میکنند تا “احساس” یک روند صاف یا عدم روند در بازار را درک کنند. بنابراین، ایده خوبی است که یک میانگین متحرک را به نمودار اضافه کنید در حالی که از نمودارهای شمعی استفاده میکنید.

انواع الگوهای شمعی

هر شمع نمایندهی یک مقدار باز، بالا، پایین و بسته شدن است. محل قیمت باز، ارتفاع یا پایین رسیدن قیمت در طول جلسه شمع و محل بسته شدن قیمت در انتهای دوره زمانی، تمام عواملی هستند که درک نمودارهای شمعی را تسهیل میکنند.

در طول سالها، تاجران ژاپنی الگوهای مختلف شمعی را بر اساس حرکتهای قیمتی تاریخی توسعه دادهاند. هر تاجر باید وقت خود را سرمایهگذاری کند و این الگوها را یاد بگیرد زیرا این کار دانش و درک عمیقتری از خواندن نمودارهای فارکس به همراه خواهد داشت. الگوهای شمعی میتوانند به شما در تفسیر عملکرد قیمت بازار کمک کنند و پیشبینیهایی درباره حرکتهای جهتگیری فوری قیمت دارایی ارائه دهند.

با وجود اینکه الگوهای مختلفی وجود دارد، ما در اینجا به بررسی برخی از معروفترین الگوهای شمعی خواهیم پرداخت که در خواندن یک نمودار قیمت به عنوان یک تاجر حرفهای به کمک میشود.

خواندن یک شمع میتواند به ما اطلاعاتی در مورد سه احساس بازار را ارائه دهد: تمایل به صعود، تمایل به نزول و یک شرایط بازار محايطهای یا بیطرف.

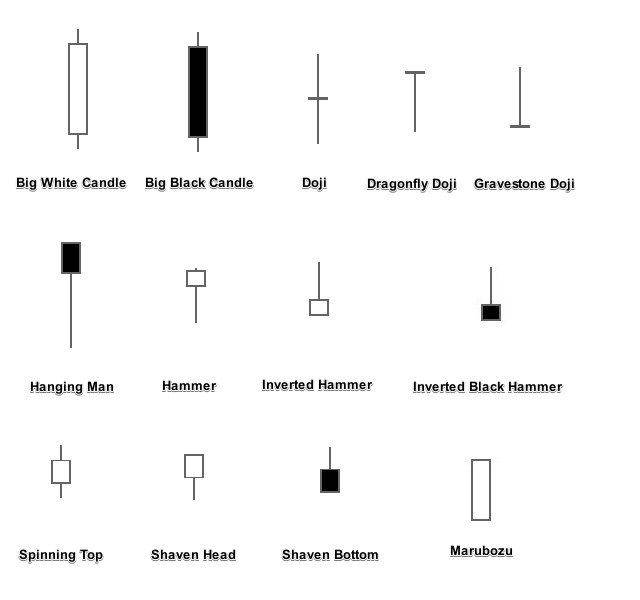

در زیر چندین تشکیل شمعی وجود دارد که به ما کمک میکنند تا احساس بازار را ارزیابی کنیم:

با ارجاع به شکل بالا، یک شمع صعودی مانند کندل بزرگ سفید، نشاندهنده ادامهی روند صعودی است، در حالی که یک شمع نزولی مانند کندل بزرگ سیاه، نشاندهنده ادامهی روند نزولی است. از طرف دیگر، یک شمع دوجی نشاندهنده یک شرایط بازار محايطهای یا بیطرف است.

بنابراین وقتی شما نمودارهای شمعی را خوانده میکنید، باید به خاطر داشته باشید که کدام الگوهای شمعی نشاندهنده تمایل به صعود بیشتر و کدام الگوها نشاندهنده تمایل به نزول بیشتر هستند، و همچنین کدام الگوها نشاندهنده یک شرایط بازار محايطهای است و به متناسب عمل کنید.

فهرست الگوهای ساده شمعی صعودی شامل کندل بزرگ سفید، چکش، چکش برعکس و غیره است. به عکس، فهرست الگوهای ساده شمعی نزولی شامل کندل بزرگ سیاه، دوجی سنگ قبر، مرد آویزان، چکش سیاه برعکس و غیره است.

اگر شما نمودارها را خوانده و یک شمع صعودی پیدا کردید، ممکن است سفارش خرید قرار دهید. از طرف دیگر، اگر یک شمع نزولی پیدا کردید، ممکن است تصمیم بگیرید سفارش فروش بگذارید. با این حال، هنگام خواندن کندلها اگر یک الگوی محايطهای مانند دوجی پیدا کردید، بهتر است یک قدم عقب بردارید یا به دنبال فرصتهای دیگری بگردید.

هنگامی که شما یک نمودار قیمت شمعی را میخوانید، یکی از مهمترین چیزهایی که باید در نظر داشته باشید محل تشکیل شمع است. به عنوان مثال، یک دوجی سنگ قبر که در بالای یک روند صعودی ظاهر میشود، میتواند نشاندهنده یک معکوس کردن روند باشد. با این حال، اگر همان الگو در طول یک روند نزولی طولانیمدت ظاهر شود، ممکن است به معنای ادامهی روند نزولی نباشد.

ما در آینده به بررسی اهمیت محل تشکیل الگوهای شمعی در برخی از معاملات نمونه بیشتر خواهیم پرداخت.

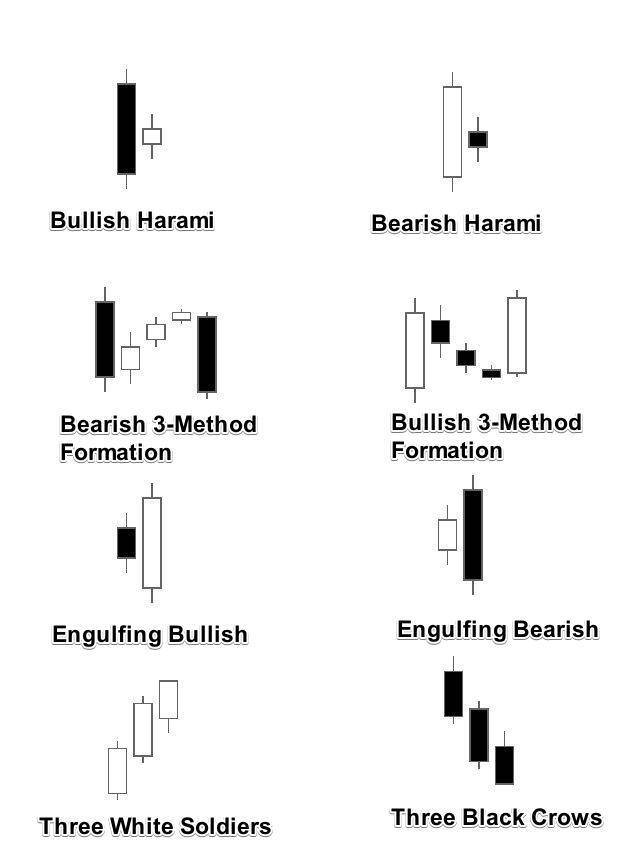

در بخش بعدی به بررسی برخی از الگوهای پیچیده شمعی خواهیم پرداخت. بیایید به تصویر زیر نگاهی بیندازیم:

با تسلط بر شناسایی الگوهای ساده شمعی، میتوانید به معاملهی الگوهای پیچیدهتری مانند الگوهای 3-روش صعودی و نزولی بپردازید.

تفاوت اصلی بین الگوهای ساده و پیچیده شمعی، تعداد شمعهای مورد نیاز برای تشکیل الگوها است. در حالی که الگوی ساده شمعی مانند چکش، نیاز به یک شمع دارد، الگوهای پیچیدهتر شمعی معمولاً نیاز به دو یا بیشتر شمع برای تشکیل دارند.

به عنوان مثال، الگوی حرامی صعودی نیاز به دو شمع، الگوی سه سرباز سفید نیاز به سه شمع و الگوی 3 روش صعودی نیاز به 4 شمع دارد.

بار دیگر به خاطر داشته باشید که بدون توجه به پیچیدگی، محل تمام این الگوهای ساده و پیچیده شمعی یکی از جنبههای مهم خواندن نمودارهای شمعی فارکس با استفاده از شمعها است.

حرفه ای خواندن نمودارهای شمعی

در حال حاضر، شما باید یک تصویر خوبی از یک شمع و چگونگی خواندن الگوهای ساده و پیچیده شمع داشته باشید. بنابراین، حالا بیایید تصاویر معاملاتی را بخوانیم و ببینیم چگونه میتوانیم با استفاده از این الگوها معامله کنیم.

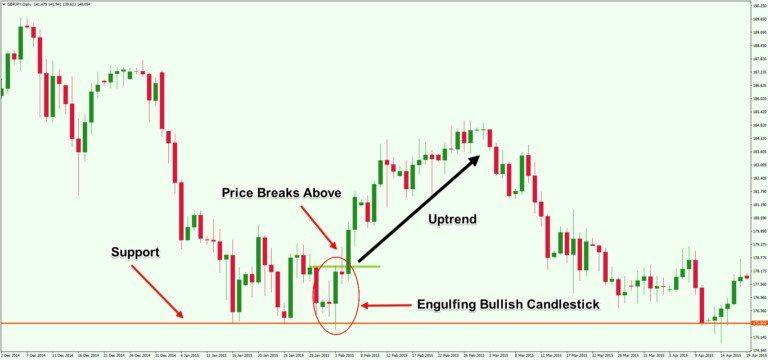

در این مثال در شکل 4 نمودار روزانه GBPJPY، میتوانیم ببینیم که قیمت GBPJPY در حال پرش حول سطح پشتیبان قوی بود، اما نتوانست زیر آن بشکند. در تلاش سوم، GBPJPY توانست این سطح پشتیبان را نفوذ کند، اما بازار سریعاً برگشت و الگوی شمعی صعودی شکل گرفت که نشان میدهد بازار بیشتر به سمت صعودی است.

در این نقطه، برخی از معاملهگران مبتدی ممکن است الگوی صعودی را تشخیص داده و فوراً دستور خرید وارد کنند. با این حال، معاملهگران حرفهای نه تنها منتظر الگوهای شمعی در اطراف مناطق کلیدی، مانند این سطح پشتیبان در شکل 4، هستند، بلکه همچنین منتظر تأیید مناسب برای ورود به معامله میمانند.

روز بعد، قیمت GBPJPY به بالای بالای این الگوی شمعی صعودی نفوذ کرد، که تأیید کرد که در روزهای آینده نیز بیشتر به سمت صعود خواهد بود.

معاملهگران حرفهای منتظر این تأیید هستند زیرا مفهوم جریان سفارشات و پیشبینی خودمحقق را درک میکنند.

شما میبینید، بیشتر بانکها و صندوقهای سرمایهگذاری بزرگ نیز سطحهای بازار کلیدی و رفتار قیمت در اطراف سطحهای مهم را نظارت میکنند. هنگامی که الگوی شمعی صعودی در اطراف این سطح پشتیبان حیاتی شکل گرفت، تعداد قابل توجهی از سفارشات خرید در انتظار بودند که فقط بالای بالای این الگوی شمعی صعودی قرار داشتند. هنگامی که قیمت بالای بالا نفوذ کرد، این سفارشات را فعال کرد که نیروی صعودی اضافی را در بازار اضافه کرد.

بنابراین، صبر کردن برای نفوذ قیمت بالای الگوی شمعی میتواند به شما کمک کند در معامله برنده شوید.

همانطور که در شکل 4 میبینید، هنگامی که تأیید دستور خرید وارد شد، در روزهای آینده به حرکت صعودی بزرگی منجر شد.

همانطور که قبلاً بحث کردیم، موقعیت الگوی شمعی صعودی برای این معامله بهترین عامل بود. ابتدا، این الگو در یک منطقه محوری ایجاد شد که در آن تلاشهای قرابتگرا برای شکست منطقه پشتیبان در دو تلاش قبلی ناکام ماندند.

وقتی الگوهای شمعی را با ترکیب فنی دیگری مانند همپیوستگی سطوح پشتیبان و مقاومت استفاده میکنید، این ترکیبی قدرتمند از عواملی است که میتواند به شما کمک کند شانس برد در معامله را افزایش دهد. و دقیقاً همین کاری است که معاملهگران حرفهای سعی میکنند انجام دهند.

اگر الگوی شمعی صعودی هم در بالای یک روند صعودی طولانی مدت ظاهر شود، نیز نشانگر صعودی اضافی در بازار خواهد بود، اما این سیگنال قدرت کمتری داشته باشد. از آنجا که بازار در حال حاضر در یک رنج معاملاتی برای چند روز بود، ممکن است نتواند قیمت را به ارتفاع زیادی برساند.

با این حال، در این حالت، بازار در حال معامله در یک رنج بود. همانطور که ممکن است بدانید، وقتی بازار برای مدتی تلفیق میکند، در واقع در حال آماده شدن برای شکستن در یک جهت یا دیگر است. شکل گیری این الگوی شمعی صعودی به عنوان یک سیگنال نشان میدهد که بازار در حال آماده شدن برای شکستن است.

اگر میدانستید چگونه یک الگوی شمعی ساده مانند الگوی صعودی را بخوانید، میتوانستید در زمان مناسب وارد این معامله شوید و با استفاده از این تناسب سود بالا به ریسک، سود قابل توجهی بدست آورید.

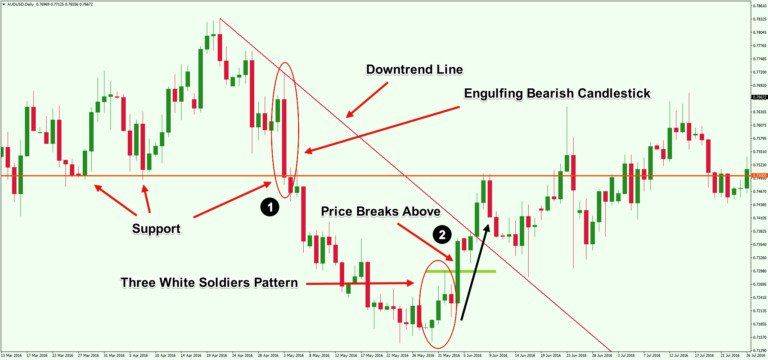

در شکل 5، میتوانیم دو الگوی شمعی مختلف را که دو معامله متفاوت را فعال میکنند، ببینیم. در اولین مورد، الگوی شمعی نزولی در طول یک روند نزولی ظاهر میشود که به معاملهگران سیگنال ادامه روند میدهد. در دومین مورد، الگوی شمعی سه سرباز سفید در پایین روند نزولی ظاهر میشود که یک روند صعودی جدید را فعال میکند.

در معامله اول، AUDUSD در حال حرکت به سمت پایین بود. هنگامی که الگوی شمعی نزولی زیر سطح پشتیبان شکست، این امکان را فراهم کرد که روند ادامه یابد. روز بعد، قیمت AUDUSD زیر پایین الگوی شمعی نزولی نفوذ کرد و معامله را تأیید کرد که دستور فروش را فعال میکند.

به شدت توصیه میشود که معاملهگران مبتدی از استفاده از الگوهای نزولی یا Bullish برای تأیید عکسالعمل روند استفاده کنند زیرا این تجارتها معمولاً احتمال بالاتری دارند. با این حال، این مثال خاص در شکل 5 نشان میدهد که اگر بدانید چگونه از همپیوستگی سطوح پشتیبان و مقاومت همراه با الگوهای شمعی استفاده کنید، میتوانید از آنها برای فعال کردن سیگنالهای ادامه روند استفاده کنید.

در معامله دوم، الگوی شمعی سه سرباز سفید در نزول روند ظاهر شد. در این نقطه، معاملهگران حرفهای برای برگشت روند نزولی بازار آماده میشوند. روش احتیاطی این است که منتظر باشید تا بازار این سیگنال را تأیید کند، به این معنی که مگر اینکه قیمت بالاتر از بالای این الگوی شمعی سه سرباز سفید شکست بخورد، شما وارد معامله نمیشوید.

ترکیب اندیکاتورهای تحلیل تکنیکال با الگوهای شمعی

تحلیل نمودارهای شمعی بیشتر بر اصول تحلیل تکنیکال استوار است که فرض میکند که به طور کلی، با وجود شرایط بنیادی یا اقتصادی زیرین، قیمت فعلی بازار تمام “اطلاعات موجود” درباره دارایی را نشان میدهد.

بنابراین، علت حرکت یک دارایی در جهت خاص برای تریدرهای فنی معمولاً ضروری نیست. به جای آن، آنها بیشتر علاقهمند به تفسیر آنچه که قیمت در لحظه فعلی انجام میدهد و چگونه میتوانند از آن بهرهبرداری کنند هستند. علاوه بر این، تکنیسینها میدانند که علت پایهای تغییرات بازار در طول زمان ممکن است بسیاری باشد و اغلب بازار همیشه “منطقی” عمل نمیکند.

تحلیل نمودارهای شمعی در این دورههای ناپایدار رفتار بازار بسیار مفید است.

تریدرها میتوانند شاخصهای فنی بیشخرید و بیشفروش مانند استوکاستیک یا شاخص قدرت نسبی (RSI) را به کار ببرند تا بفهمند کی شرایط بازار غیرمنطقی ممکن است وجود داشته باشند.

به عنوان مثال، با استفاده از شاخصهای فنی نوسانی، یک تریدر در ابتدا منتظر یک سیگنال میماند که بازار وارد شرایط بیشفروش یا بیشخرید شده است. در آن نقطه، آنها به دنبال یک سیگنال برعکس روند فعلی میگردند. بسیاری اوقات، این سیگنال برعکس به شکل یک الگوی شمعی ظاهر میشود.

تشکیل یک الگوی ساده یا پیچیده شمعی در این شرایط بازار، عملکرد قیمت به صورت معکوس را برای تریدر تأیید و تصدیق میکند. قرار دادن سفارش خود در بازار با استفاده از این ترکیب عوامل فنی میتواند دقت تریدهای آنها را به طرز قابل توجهی افزایش دهد.

هنگامی که یاد میگیرید که چگونه الگوهای شمعی را به درستی بخوانید و این مهارت را به عنوان بخشی از یک استراتژی ترید کلی ترکیب کنید، احتمالاً پایداری ورودهای بازار و عملکرد کلی خود به عنوان یک تریدر را بهبود میبخشید.

نتیجهگیری

اکنون شما باید ارزش سرمایهگذاری وقت خود را در یادگیری چگونگی خواندن نمودارهای شمعی و تفسیر الگوهای ساده و پیچیده شمعی که بحث کردیم را ببینید. بنابراین، قبل از شروع ترید با الگوهای شمعی، مهم است که بفهمید چرا و چگونه این الگوها کار میکنند.

با اینکه اصول خواندن نمودارهای شمعی را به خوبی فرا میگیرید، میتواند به شما کمک کند تا این دانش منحصر به فرد را در استراتژی ترید موجود خود یکپارچه کنید و منجر به دقت بهتر و بهبود عملکرد ترید شما در طولانی مدت شود.

اکنون باید ارزش زمانی که در یادگیری نحوه خواندن نمودارهای شمعی و تفسیر الگوهای ساده و پیچیده شمعی صرف میکنید، درک کنید. بنابراین، قبل از شروع ترید با الگوهای شمعی، مهم است که بفهمید چرا و چگونه این الگوها کار میکنند.

اگرچه یادگیری اصول خواندن نمودارهای شمعی به شما کمک میکند، اما میتواند به شما کمک کند تا این دانش منحصر به فرد را در استراتژی ترید خود یکپارچه کنید و باعث بهبود دقت و عملکرد ترید شما در طولانی مدت شود.