معاملات حمل ارز (Carry Trade) که به معاملات انتقالی نیز معروف است، به معنای قرض گرفتن ارز با نرخ بهره پایین و استفاده از آن برای خرید ارز با نرخ بهره بالا به منظور بهرهبرداری از اختلاف نرخ بهره است. این استراتژی به عنوان “رول اور” نیز شناخته میشود و جزء بخشی اصلی استراتژیهای تجارت حمله محسوب میشود.

معاملهگران به امید کسب سود بالای روزانه از تفاوت نرخ بهره، به این استراتژی تمایل دارند تا بهرهبرداری بهتری از هر نوع معامله واقعی داشته باشند. این مقاله با استفاده از مثالها، معاملات حمل و نقل ارز را توضیح میدهد و یک استراتژی برتر معاملات حمل ارز را برای استفاده در معاملات شما ارائه میدهد.

معاملات حمل ارز چیست؟

معاملات حمل ارز یا “Currency Carry Trade” یکی از روشهای سرمایه گذاری در بازار فارکس است که در آن، سرمایه گذاران از تفاوت نرخ بهرهی ارزها برای کسب سود استفاده میکنند که در ارتباط با رول اور میباشد.

یک معامله گر فارکس در یک معامله پایه، از یک کشور با نرخ بهره پایین وام گرفته و بازدهی بالا، برای خریداری یک ارز از یک کشور با نرخ بهره بالا استفاده می کند. نگه داشتن این موقعیت در طول شب نتیجه می دهد که یک پرداخت بهره به معامله گر بر اساس ” حمل و نقل ارز مثبت” معامله صورت بگیرد.

ارز با بازدهی کم، به عنوان “ارز تامین مالی” شناخته می شود در حالی که ارز با بازدهی بالا، به عنوان “ارز هدف” شناخته می شود.

رول اور

“رول اور” فرآیندی است که در آن کارگزاران تاریخ تسویه معاملات فارکس باز را پس از زمان قطع دسترسی روزانه تمدید میکنند. کارگزار بر اساس جهت معامله (خرید یا فروش) و بستری که نرخ بهرهبرداری مثبت یا منفی داشته باشد، حساب مشتری را اعتبار یا بدهکار میکند.

زیرا بهره به صورت سالانه اعلام میشود، این تنظیمات نرخ تنظیم شده روزانه خواهد بود. درواقع رول اور یکی از روشهایی است که در بازارهای مالی و ارزی مورد استفاده قرار میگیرد. در این روش، معاملهگران از اختلاف نرخ بهره بین دو ارز بهرهبرداری میکنند.

این اختلاف نرخ بهره میتواند به دلیل تفاوت در سیاستهای پولی کشورها، تفاوت در شرایط اقتصادی و یا علل دیگری که تاثیر بر نرخ بهره دارند، ایجاد شود.

برای مثال، فرض کنید که نرخ بهره برای یک ارز در کشور A بسیار پایین است ولی در کشور B بسیار بالاست. در این صورت، معاملهگران میتوانند ارز خود را به کشور A ببرند و آن را به نرخ بهره پایینی به بانک انتقال دهند. سپس با استفاده از این ارز، در کشور B خرید ارزی با نرخ بهره بالا انجام دهند.

در نهایت، با فروش ارز خریداری شده در کشور B و تبدیل آن به ارز اصلی، تاجران سود خود را به دست میآورند. این روش در بازارهای مالی و ارزی به خصوصیت تحلیلپذیری و پویایی این بازارها بستگی دارد.

در برخی موارد، اختلاف نرخ بهره بین دو ارز به حدی است که سود حاصل از رول اور بسیار بالا میشود و معاملهگران میتوانند سود خود را به طور قابل توجهی افزایش دهند. اما در برخی موارد دیگر، اختلاف نرخ بهره بسیار کم است و سود حاصل از رول اور نیز به طور قابل توجهی کاهش مییابد.

به همین دلیل، معاملهگران در انتخاب رول اور باید به دقت شرایط بازار را بررسی کنند و درصد سودی که از این روش حاصل میشود را با سایر فرصتهای سرمایهگذاری مقایسه کنند. همچنین، باید به ریسکهای مرتبط با رول اور نیز توجه کنند و برنامههای مدیریت ریسک مناسبی را اجرا کنند.

در نهایت، با تجربه و دانش کافی، معاملهگران میتوانند بهرهبرداری موفقی را از رول اور داشته باشند و سود قابل توجهی را به دست آورند.

نرخ بهره

نرخ بهره در یک کشور توسط بانک مرکزی آن کشور بر اساس سیاست های پولی آن تعیین می شود و این نرخ در هر کشور ممکن است متفاوت باشد. در این حالت، معامله گر سودی را دریافت می کند که در آن او ارز را با نرخ بهره بالاتری خریداری کرده است.

به عنوان مثال، فرض کنید یک معامله گر ارز می خواهد یک مبلغ از پول را به یک کشور دیگر انتقال دهد. او می تواند این کار را انجام دهد با خرید ارز آن کشور با ارز خود. اما اگر نرخ بهره در کشور مقصد بالاتر از کشور اصلی باشد، معامله گر می تواند از این فرصت بهره ببرد.

به طور مثال، فرض کنید نرخ بهره در کشور اصلی ۲٪ است و در کشور مقصد ۵٪ است. معامله گر می تواند ارز کشور مقصد را با نرخ بهره ۵٪ خریداری کند و سپس آن را به فروش برساند و در کشور اصلی با نرخ بهره ۲٪ سرمایه گذاری کند. این کار باعث می شود تا معامله گر سود خوبی کسب کند.

از طرف دیگر، اگر نرخ بهره در کشور اصلی بالاتر از کشور مقصد باشد، معامله گر ممکن است زیان ببیند. بنابراین، در تصمیم گیری های معامله ارز، نرخ بهره های کشورها بسیار حائز اهمیت است.

نرخ بهره بانک مرکزی تأثیر بسیاری بر اقتصاد کشور دارد. با تنظیم نرخ بهره، بانک مرکزی می تواند تورم را کنترل کند و اقتصاد را به راهی سوق دهد. اگر بانک مرکزی تصمیم بگیرد نرخ بهره را افزایش دهد، این می تواند باعث کاهش مصرف و سرمایه گذاری شود و در نتیجه تورم را کاهش دهد. از طرف دیگر، اگر بانک مرکزی تصمیم بگیرد نرخ بهره را کاهش دهد، این می تواند باعث افزایش مصرف و سرمایه گذاری شود و در نتیجه تورم را افزایش دهد.

به این ترتیب، تعیین نرخ بهره به عنوان یکی از ابزارهای سیاست پولی بانک مرکزی، از اهمیت بسیاری برخوردار است و تأثیر بزرگی بر اقتصاد کشور دارد.

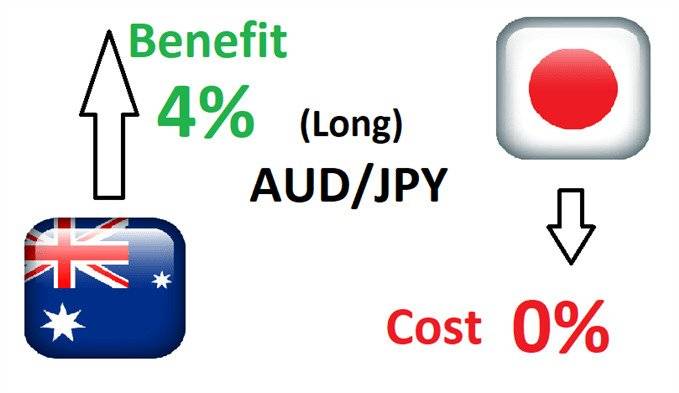

به عنوان مثال، اگر نرخ بهره دلار استرالیا 4٪ باشد و نرخ بهره یپان 0٪ باشد، معامله گران می توانند جفت ارز AUD / JPY را خریداری کنند تا از نرخ بهره 4٪ صاف استفاده کنند.

دو عنصر اصلی در معاملات حمل و نقل ارز در فارکس وجود دارد:

- تغییرات نرخ بهره

تغییرات نرخ بهره مولفه اصلی در حمل و نقل ارز می باشد. معامله داشتن برهمکنش بازار ارز مرتبط با تفاوت نرخ بهره بین دو ارز مورد تجارت است. حتی اگر نرخ تبادل بین دو ارز ثابت بماند، معامله گر از پرداخت سود بهره شبانه بهره مند خواهد شد.

با این حال، به مرور زمان، بانک های مرکزی ضرورت تغییر نرخ بهره را در نظر می گیرند و این یک خطر بالقوه برای استراتژی معامله داشتن برهمکنش بازار ارز می باشد. بانک های مرکزی در نظر دارند نرخ بهره را تغییر دهند به منظور مدیریت سیاست های پولی و اقتصادی کشور.

این تغییرات می توانند تأثیر زیادی بر روی نرخ تبادل ارز داشته باشند و باعث تغییرات قیمت در بازار ارز شوند. به همین دلیل، برای معامله گران ارزش افزوده ای به دنبال داشتن استراتژی هایی هستند که از تغییرات ناشی از تغییر نرخ بهره سود ببرند.

علاوه بر آن، معامله گران باید به تأثیرات سیاسی و اقتصادی کشورها توجه کنند. مثلاً، تحریم های اقتصادی علیه یک کشور می تواند منجر به تغییرات قیمت در بازار ارز آن کشور شود. همچنین، تغییرات سیاسی می توانند نرخ تبادل ارز را تحت تأثیر قرار دهند.

بنابراین، معامله گران باید اطلاعات جامعی در مورد وضعیت سیاسی و اقتصادی کشورها داشته باشند تا بتوانند تصمیمات خرید و فروش مناسبی بگیرند. با توجه به پیچیدگی بازار ارز و تأثیرات متعددی که بر آن دارد، مهارت های تحلیلی و استراتژیک قابل اعتمادی برای معامله گران ارزشمند است.

آنها باید توانایی تحلیل و پیش بینی تغییرات بازار را داشته باشند و بر اساس آنها تصمیمات خرید و فروش را بگیرند. همچنین، آنها باید قادر باشند با ریسک ها و نوسانات بازار ارز کنار بیایند و استراتژی های مناسبی برای مدیریت ریسک ابداع کنند.

در نهایت، برهمکنش بازار ارز می تواند به معامله گران ارزش افزوده و سودآوری بالا برساند، اما همچنین با خطراتی همراه است. به همین دلیل، معامله گران باید با دقت و تجربه به این بازار نزدیک شوند و آموزش های لازم را دریافت کنند تا بتوانند به خوبی با ریسک ها و نوسانات بازار ارز برخورد کنند.

2) ارزش رشد/نزول نرخ تبادله

یکی دیگر از اجزای استراتژی معاملات حمل ارز بر روی نرخ ارز دو ارز است. یک معاملهگر به دنبال افزایش ارز هدف (افزایش ارزش) در هنگام خرید است. وقتی این اتفاق می افتد، پاداش به معاملهگر شامل پرداخت بهره روزانه و هر سود غیر واقعی از ارز می شود.

با این حال، سودی که معاملهگر مشاهده می کند، به عنوان نتیجه ارز هدف ارزش گذاری، فقط زمانی به دست می آید که معاملهگر معامله را ببندد. پیشامد برای معاملهگر امکان دارد که زمانی که ارز هدف در برابر ارز تامین سرمایه کاهش یابد، پول را از دست بدهد تا کاهش سرمایه پرداخت های مثبت بهره را تراکم کند.

بنابرین برای معاملهگران، دانستن ارزش رشد یا نزول نرخ تبادله بسیار مهم است. اگر نرخ تبادله ارز هدف به سمت رشد بروید، معاملهگر میتواند سود بسیاری کسب کند. اما اگر نرخ تبادله کاهش یابد، معاملهگر ممکن است خسارت ببیند.

برای تعیین ارزش رشد یا نزول نرخ تبادله، معاملهگران معمولا از تحلیلهای فنی و اساسی استفاده میکنند. تحلیل فنی، بررسی الگوها و نمودارهای قیمتی است که معاملهگران را در تصمیمگیری کمک میکند. تحلیل اساسی، بررسی عوامل اقتصادی و سیاسی است که میتواند تأثیری بر نرخ تبادله داشته باشد.

علاوه بر این، معاملهگران باید درک کنند که نرخ تبادله ممکن است تحت تأثیر عوامل مختلفی قرار بگیرد. برخی از این عوامل عبارتند از: سیاستهای پولی و مالی کشورها، تغییرات در بازارهای جهانی، نرخ بهره و تورم، عملکرد اقتصادی کشورها و تحریمها.

با توجه به این تحلیلها و عوامل، معاملهگران باید استراتژی مناسبی برای معاملات حمل ارز انتخاب کنند. آنها باید بهبودی را در نرخ تبادله پیشبینی کنند و بر اساس آن، تصمیمهای خرید یا فروش را بگیرند.

همچنین، باید در نظر داشته باشند که معاملات حمل ارز دارای ریسکهایی است و باید از ابزارهای مدیریت ریسک مانند استفاده از سفارشات معوقه و حداقل صفر کمک بگیرند.

مثالی از معامله حمل و نقل ارز

ادامه مثالی که در بالا استفاده شد، در صورتی که نرخ نقدینگی رسمی استرالیا در حال حاضر در 4% و سوددهی یازده ژاپنی 0% باشد، یک معامله گر ممکن است تصمیم بگیرد یک معامله خرید بلند روی زوج AUD/JPY انجام دهد، اگر زوج احتمالاً به سمت بالا حرکت کند.

معاملهگرانی که به منظور بهرهبرداری از تفاوت نرخ بهره، قصد دارند در واقع به صورت اصلی از یک نرخ کمتر یین قرض بگیرند و در عوض نرخ بهره بالاتر مرتبط با دلار استرالیا را دریافت کنند. در واقع، به طور واقعی، معاملهگران خردهفروشی کمتر از 4% دریافت میکنند زیرا که کارگزاران فارکس معمولاً یک اسپرد اعمال میکنند.

خطرات مرتبط با معاملات حمل ارز

معاملات حمل ارز، همانند بیشتر راهبردهای معاملاتی، درجهای از ریسک را به همراه دارد و بنابراین، نیازمند اتخاذ مدیریت مطمئن ریسک است. مدیریت ریسک جدید همچنین بسیار مهم شده است، از زمان بحران مالی جهانی ۲۰۰۸/۲۰۰۹ که منجر به کاهش نرخ بهره برای کشورهای توسعه یافته شد و تجارتکنندگان حمل و نقل ارز را مجبور به جستجو برای ارزهای بازده بالا و با ریسک بالاتر از بازارهای نوظهور کرد.

در حالی که معاملات حمل ارز میتواند سود قابل توجهی به معاملهگران اما برخی چالشها و خطرات را نیز به همراه دارد. اولین چالش اصلی در معاملات حمل ارز، نوسانات قیمت ارزها است.

قیمت ارزها تحت تأثیر عوامل مختلفی مانند سیاستهای مالیاتی، اقتصادی و سیاسی قرار میگیرد. این نوسانات میتوانند به صورت یکنواخت یا پرشهای ناگهانی رخ دهند و تأثیر قابل توجهی بر سودآوری تجارتکنندگان داشته باشند.

دومین چالش در معاملات حمل ارز، مسائل مربوط به تأخیر در تسویه حساب است. در بسیاری از موارد، تسویه حساب در معاملات حمل ارز به دلیل محدودیتهای مالی و نقدی، ممکن است با تأخیر روبرو شود. این مسئله میتواند باعث ایجاد نارضایتی در مشتریان و کاهش اعتماد آنها به تجارتکننده شود.

علاوه بر این، معاملات حمل ارز ممکن است در معرض خطرات امنیتی قرار بگیرد. از جمله خطرات امنیتی در این حوزه میتوان به سرقت اطلاعات مالی، تقلب و استفاده ناجوانمردانه از اطلاعات شخصی اشاره کرد. در نتیجه، تجارتکنندگان در این حوزه نیازمند اتخاذ تدابیر امنیتی قوی هستند.

برای مدیریت مطمئن ریسک در معاملات حمل ارز، تجارتکنندگان باید از ابزارهای مالی متنوعی مانند آبجکتهای مشترک سرمایهگذاری، قراردادهای آتی و گزینههای ارزی استفاده کنند. این ابزارها به تجارتکنندگان کمک میکنند تا نرخ تبدیل ارز را بهبود بخشند و ریسکهای مربوط به نوسانات قیمت را کاهش دهند.

در نهایت، برای موفقیت در معاملات حمل ارز، تجارتکنندگان باید بازارهای مالی و اقتصادی مختلف را به دقت مورد بررسی قرار داده و به تحلیلهای دقیقی درباره روند قیمت ارزها و شرایط بازار پرداخته و تصمیمگیریهای هوشمندانهای انجام دهند.

- مخاطره نرخ ارز: در صورتی که ارز هدف در مقابل ارز تامین کننده ضعیف شود، معامله گرانی که در جفت ارز هدف به صورت بلند مدت هستند، خواهند دید که معامله به سمت معکوس حرکت کرده است، اما هنوز هم بهره روزانه را دریافت می کنند.

- مخاطره نرخ بهره: اگر کشور ارز هدف نرخ بهره را کاهش دهد و کشور پشت ارز تامین کننده نرخ بهره را افزایش دهد، این امر منجر به کاهش نرخ بهره خالص مثبت خواهد شد و احتمالاً سودآوری معامله FX کاری را کاهش خواهد داد.

استراتژی معاملات حمل ارز

تصفیه معاملات حمل و نقل ارز در جهت روند، یکی از استراتژیهای معاملات حمل ارز است که توسط معاملهگران برتر در بازار فارکس استفاده میشود. این راهبرد به این دلیل کارآمد است که معاملات حمل ارز معاملهای بلندمدت است و بنابراین تجزیه و تحلیل بازارهایی که نمایانگر روند قوی هستند، مفید است.

برای ورود به معاملات با احتمال بالاتر، معاملهگران باید در ابتدا سعی کنند روند صعودی را تأیید کنند که در نمودار زیر تأیید شده است پس از انجام قیمت بالا و قیمت پایین بالاتر.

این نمودار شامل قیمت های بالاتر و پایین تری می باشد که شکست خط افقی (که در اولین قیمت بالاتر نقاطی که بالاتر از قبل بود) تأیید به وجود آمدن گرایش صعودی است.

در ادامه، معامله گران می توانند از تجزیه و تحلیل چندین تایم فریم و ابزارهای معیار استفاده کنند تا نقاط ورودی ایده آل برای شروع معامله ی طولانی را تشخیص دهند.

در معاملات حمل و نقل ارز، معاملهگران باید به دنبال فرصتهایی برای بهرهبرداری از نرخ ارز باشند. آنها میتوانند با خرید ارز در نرخ پایین و فروش آن در نرخ بالا سود کسب کنند. همچنین، تفاوت نرخ سود نیز میتواند یک فرصت برای سودآوری باشد.

به عنوان مثال، اگر تفاوت نرخ سود بین دو ارز افزایش یابد، میتوان با خرید ارزی که نرخ سود آن کمتر است و فروش آن با نرخ سود بیشتر، سود کسب کرد.

اما در هر دو حالت، مدیریت خطر بسیار مهم است. زیرا در معاملات ارز، ریسکهای بسیاری وجود دارد که میتواند به زیان بیانجامد. برای مثال، اگر نرخ ارز به سمت معاملهگران حرکت کند، میتواند زیانهای جدی را به همراه داشته باشد. همچنین، اگر تفاوت نرخ سود کاهش یابد، سودآوری نیز کاهش خواهد یافت.

بنابراین، معاملهگران برای مدیریت خطر باید از تکنیکهای مناسب استفاده کنند. این شامل استفاده از سفارشات محدود، سفارشات معلق و تریلینگ استاپ لاس است. با استفاده از این تکنیکها، میتوان خطر سقوط را کاهش داد و سودآوری را افزایش داد.

به طور مثال، با استفاده از سفارش محدود، میتوان نقطه ورود مناسب را تعیین کرد و در صورتی که قیمت به طرف معاملهگر حرکت کند، سفارش اجرا خواهد شد. همچنین، با استفاده از سفارش معلق، میتوان نقطه ورود را در زمان مناسب تعیین کرد و اگر قیمت به طرف معاملهگر حرکت کند، سفارش اجرا خواهد شد.

در نهایت، با استفاده از تریلینگ استاپ لاس، میتوان روند صعودی را دنبال کرد و در صورتی که قیمت به طرف معاملهگر حرکت کند، سفارش اجرا خواهد شد و در صورتی که قیمت به سمت معاملهگر حرکت نکند، سفارش لغو خواهد شد.

به طور کلی، معاملات حمل و نقل ارز فرصتهای بسیاری برای بهرهبرداری از نرخ ارز و تفاوت نرخ سود ارائه میدهد. اما برای کسب سود و جلوگیری از زیان، لازم است مدیریت خطر صحیح را رعایت کرد.