در دهه ۱۹۳۰، یک نظریه جدید در علم بازارهای مالی به وجود آمد که با تحلیل الگوهای رفتاری مردم و سرمایه گذاران، قادر به پیش بینی آینده بازار بود. این نظریه توسط «رالف نلسون الیوت» ارائه شد و به آن امواج الیوت گفته می شود.

الیوت معتقد بود که با وجود تصادفی و بی نظم بودن رفتار بازار، الگوهای تکرار شونده در قالب امواج همیشه وجود دارد. در این مقاله به بررسی این نظریه و اهمیت امواج الیوت در پیش بینی بازارهای مالی خواهیم پرداخت.

آموزش امواج الیوت و الگوهای آن

الیوت امواج تکرار شونده را به دو دسته تقسیم کرده است:

- الگوی حرکت ( Impulse)

- الگوی اصلاح (Corrective)

اولین گام در آموزش امواج الیوت شناسایی الگوی حرکت است.بهتر است برای استفاده از این استراتژی معاملاتی از ابزارهای کمک تریدر استفاده شود یعنی پس از اینکه به صورت تئوری با این امواج به خوبی آشنا شدیم در عمل با استفاده از ابزار مناسب مطمئن شویم امواج را به درستی شناسایی کرده ایم.

شناسایی صحیح امواج الیوت را میتوانیم با استفاده از نوسان نمای الیوت(Elliot Oscillator) بررسی کنیم.

الگوی حرکت ( Impulse) در امواج الیوت در فارکس

الگوی حرکت (Impulse) یکی از الگوهای مهم در تحلیل فنی بازارهای مالی است که به طور خاص در تحلیل امواج الیوت در فارکس مورد استفاده قرار میگیرد.

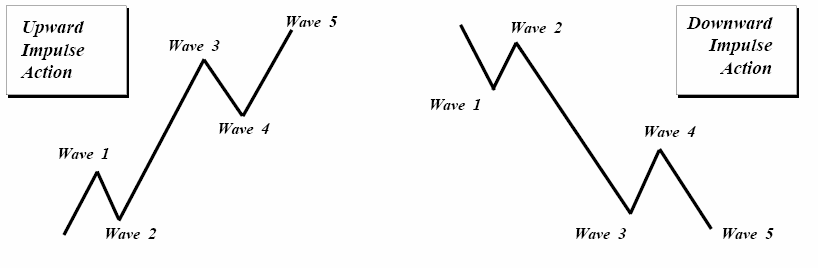

یک الگوی حرکت Impulse یا حرکت رو به بالا، شامل پنج موج است که به ترتیب به صورت 1-2-3-4-5 شمارهگذاری میشوند. این الگوی حرکت معمولاً در روند صعودی بازار به شکل متوالی و پیاپی دیده میشود.

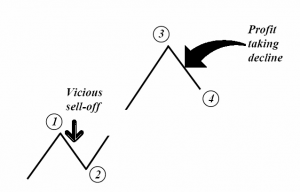

در این الگو، موج 1 یا موج اول، معمولاً پس از اتمام یک موج قبلی به سمت بالا شروع میشود و به عنوان موج شروع کننده به حساب میآید. موج 2 یا موج دوم معمولاً یک بازگشت کوچک به سمت پایین است که در آن قیمت به میزانی کاهش یافته و سپس دوباره به سمت بالا حرکت میکند.

موج 3 یا موج سوم معمولاً ترقی را نشان میدهد و به عنوان موج بزرگتر و قدرتمندتر به حساب میآید. موج 4 یا موج چهارم معمولاً یک بازگشت کوچک به سمت پایین است که در آن قیمت به میزانی کاهش مییابد و سپس دوباره به سمت بالا حرکت میکند.

در نهایت، موج 5 یا موج پنجم نشاندهنده ادامه روند صعودی است و معمولاً به عنوان آخرین موج در الگوی حرکت Impulse شناخته میشود.

با استفاده از الگوی حرکت Impulse، تحلیلگران فارکس میتوانند پیش بینیهایی در مورد روند قیمتی بازار بر اساس تغییرات الگوهای حرکتی انجام دهند.

این الگوی حرکت معمولاً در جهت روند اصلی بازار قرار میگیرد و میتواند به عنوان یک مؤثر قدرتمند برای تشخیص نقاط ورود و خروج از معاملات استفاده شود.

همچنین، تشخیص این الگو در فارکس میتواند به تحلیلگران کمک کند تا زمان مناسبی برای ورود به معامله را تعیین کنند و سود بیشتری را از حرکت قیمت به دست آورند.

امواج الیوت صعودی و امواج الیوت نزولی چیزی مشابه تصویر زیر است. پنج موج به شکلی مشابه تصویر زیر ظاهر می شوند که که هر کدام با قائده خاصی شناسایی می شوند.

امواج الیوت

موج اول الیوت

به تصویر بالا دقت کنید همانطور که میبینید شتاب بازار و میزان حرکت موج اول بسیار کم است به اصطلاح موج دارای رالی ضعیفی است منطقی است که معامله گران بسیار کمی در این موج به بازار وارد شوند.

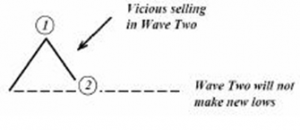

موج دوم

در یک موج پنج حرکتی که موج اول صعودی تشکیل شده است موج دوم به منزله یک اصلاح قیمت ظاهر می شود و وارد شدن به یک معامله فروش(Sell) در موج اصلاحی که نمیتواند کف قیمت(Low) جدید را بسازد اصلا منطقی نیست.

به همین ترتیب در موج پنج حرکتی نزولی نیز وارد شدن به معامله خرید (Buy) در موج دوم که موج اصلاح قیمت است درست نیست در این موج نوسانات بازار آماده شروع حرکت جدید می شود.

امواج الیوت

موج سوم امواج الیوت

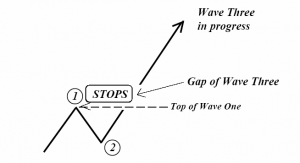

همانطور که گفتیم موج دوم نمیتواند کف قیمت موج اول را بشکند و قبل از رسیدن به کف قیمت شروع حرکت موج سوم آغاز می شود در ابتدا با شتاب کم و حرکت کند تا محدوده سقف قیمت موج اول پیش می رود.

عده ای از معامله گران در موج دوم با معامله فروش وارد بازار شده اند که به طور منطقی سقف قیمت موج اول نقطه استاپ(Stop) معامله گران موج دوم است که با رسیدن موج سوم به سقف قیمت(High) موج اول استاپ این معامله گران فعال می شود و با بسته شدن معاملات فروش رالی موج سوم قوی تر می شود و باعث ایجاد گپ قیمتی می شود.

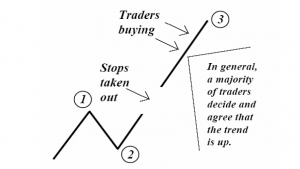

معامله گران در این نقطه هنوز اطمینان ندارند موج سوم موج کوتاه است یا بلند و نمیتوانند با اطمینان وارد موج سوم شوند اما موج سوم با شکستن سقف قیمت موج اول نشان میدهد حرکت موج اول ادامه دار خواهد بود وحرکت صعودی قوی شکل خواهد گرفت.

امواج الیوت

پس از عبور قیمت از سقف قیمت موج اول معامله گرانی که در قیمت پایین تر با BUY وارد شده اند خوشحال می شوند و شاید تصمیم به افزایش معاملات خود بگیرند و معامله گرانی که استاپ آن ها فعال شده اند نهایتاً متقاعد می شوند که این موج یک موج صعودی قوی است و اقدام به خرید میکنند همه این ها باعث بالا رفتن قیمت و ادامه دار شدن حرکت صعودی خواهند شد.

امواج الیوت

موج چهارم از امواج حرکت

عده ای از معامله گرانی که در ابتدای شکل گیری موج سوم وارد معامله شده اند پس از کسب سود معقول از معامله خارج می شوند که باعث کاهش شتاب بازار و ضعف رالی قیمت موج سوم می شوند که باعث آغاز موج اصطلاح دیگری می شود که موج چهارم امواج الیوت را شکل می دهد.

عده ای دیگر از معامله گران که در موج سوم با معامله خرید وارد شده بودند و هنوز از معامله خارج نشده اند با شکل گیری موج چهارم سود کسب شده را از دست نمی دهند و به سرعت از معاملات خارج می شوند.

یعنی اولین موج اصلاح که موج دوم امواج الیوت است بیشترین ثبت معامله فروش و دومین موج اصلاح که موج چهارم است بیشترین میزان کسب سود را دارد.

در موج چهارم معامله گران چون مطمین هستند که یک موج پنج حرکتی تشکیل شده است که موج چهارم فقط اصلاح است کسی وارد معامله فروش نمیشود و رالی قیمت این موج ضعیف است از طرفی معامله گرانی که در موج سوم نتوانسته اند وارد معامله شوند نمیخواهند کسب سود در موج آخر را از دست بدهند

و عده ای که در موج سوم سود کرده اند نیز به دنبال موقعیت جدید و کسب سود بیشتر در این موج با معامله خرید(Buy) وارد معامله می شوند. در واقع در انتهای موج چهارم از از موج پنج حرکتی صعودی بیشترین معاملات خرید ثبت می شود.

امواج الیوت

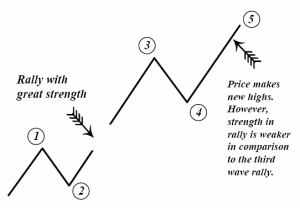

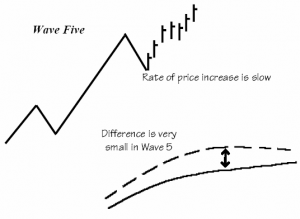

موج پنجم الیوت

بخاطر آن عده ای که در انتهای موج چهارم وارد معاملات خرید شده اند موج پنجم شکل میگیرد موج پنجم از سقف قیمت موج سوم عبور خواهد کرد اما میزان تقاضا انقدر زیاد نیست که یک حرکت صعودی ادامه دار قوی باشد و این موج از قدرت و تداوم کافی برخوردار نیست.

در واقع موج سوم در امواج الیوت قوی ترین موج برای ورود به معامله است. در ادامه حرکت موج پنجم معاملات خرید به مرور بسته خواهد شد و موج پنجم ضعیف می شود و خاتمه می یابد و بازار وارد فاز جدید خواهد شد.

امواج الیوت

اندیکاتورهای مناسب شمارش امواج الیوت

همانطور که در ابتدا گفتیم تعریف امواج به صورتی تئوری بسیار ساده است و دلیل افزایش یا کاهش شتاب بازار و قوی یا ضعیف شدن رالی ثیمت در امواج را می شود به راحتی توصیف کرد

اما شناسایی این تفاوت ها بدون ابزار کمکی و فقط با نگاه کردن به چارت کار ساده ای نیست امواج الیوت مشابه الگوهای پرایس اکشن نیستند که شکل واضحی داشته باشند و قوت ضعف امواج با نگاه کردن به چارت خالی قابل تشخیص باشد.

گاهی نمیشود فقط با توجه به نمودار قیمتی امواج را شناسایی کرد به خصوص تشخیص امواج ۳ و ۵ ممکن است بسیار مشکل شود در واقع تفاوت این دو موج در میزان قدرت آن است و تشخیص قدرت امواج با نگاه کردن به چارت ساده نیست و نیاز به ابزار کمکی دارد.

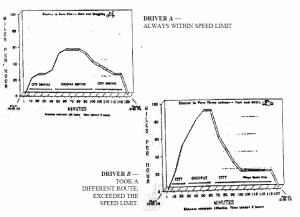

بعنوان مثال دو راننده را در نظر بگیرید که که از یک مبدا به سمت یک مقصد مشخص در حال حرکت هستند. راننده A در تمام مسیر با یک سرعت ثابت حرکت میکند. راننده B در طول مسیر سرعت متفاوتی دارد گاهی با سرعت خیلی کم و گاهی با سرعت خیلی زیاد حرکت میکند.

امواج الیوت

در واقع هر دو راننده در یک زمان حرکت کرده اند و در یک زمان به مقصد رسیده اند اما در طول مسیر با سرعت یا همان قدرت متفاوتی حرکت کرده اند این دقیقا تفاوت موج ۳ و ۵ است. پس برای تشخیص این دو موج نیازمند استفاده از یک اندیکاتور اندازهگیری قدرت موج سازنده میباشیم تا تفاوت را بیان کند.

جهت شناسایی امواج الیوت ما نیازمند اندیکاتوری هستیم که نسبت تغییرات قیمت را در یک موج در مقابل موج دیگر اندازهگیری کند. اندیکاتورهای رایج قادر به اجرای این مقایسه نیستند. آنها صرفاً قیمت را در مقابل قیمت مقایسه میکنند و قادر به مقایسه نسبت تغییرات قیمت نیستند. بعد از سالها تحقیق نوساننمای الیوت به دست آمد.

نوسان نمای الیوت در فارکس

نوسان نمای الیوت بر اساس تئوری موجها عمل میکند. این تئوری بر این اصل استوار است که قیمتها در بازار فارکس به صورت موجی حرکت میکنند و هر موج شامل یک سری از زیرموجها است. این موجها به دو نوع موج صعودی (Impulse waves) و موج نزولی (Corrective waves) تقسیم میشوند.

موج صعودی شامل پنج زیرموج است که به ترتیب با حروف A، B، C، D و E نشان داده میشوند و موج نزولی شامل سه زیرموج است که با حروف A، B و C نشان داده میشوند. با تحلیل الگوهای موجی به دست آمده، میتوان پیشبینی کرد که بازار به سمت صعود یا نزول خواهد رفت.

استفاده از نوسان نمای الیوت در تحلیل بازار فارکس مزایای زیادی دارد. اولاً، با استفاده از این روش میتوان الگوهای تکراری در بازار شناسایی کرده و بر اساس آنها پیشبینی کرد که بازار به سمت کدام جهت رفته و در چه نقطهای به پایان خواهد رسید.

دوماً، نوسان نمای الیوت به ترتیب اولویت موجها را مشخص میکند. این بدان معناست که میتوان به راحتی تشخیص داد که کدام موج اولویت بیشتری دارد و همین امر میتواند بسیار مفید واقع شود.

هرچند که نوسان نمای الیوت میتواند به عنوان یک ابزار قدرتمند در تحلیل بازار فارکس مورد استفاده قرار گیرد، اما باید توجه داشت که هیچ روشی صد در صد دقیق نیست و همیشه ممکن است پیشبینیهایی که بر اساس این روش انجام میشوند، درست نباشند.

بنابراین، برای استفاده بهینه از نوسان نمای الیوت، لازم است دانش و تجربه کافی در زمینه بازار فارکس و تحلیل تکنیکال داشته باشید.

در نهایت، نوسان نمای الیوت یکی از ابزارهای مهم و پرکاربرد در تحلیل بازار فارکس است که با استفاده از تئوری موجها، به ما کمک میکند تا الگوهای تکراری در بازار را شناسایی کرده و بر اساس آنها پیشبینی کنیم.

اما باید توجه داشت که هیچ روشی صد در صد دقیق نیست و برای استفاده موفق از این روش، نیاز به دانش و تجربه کافی در زمینه بازار فارکس و تحلیل تکنیکال دارید.

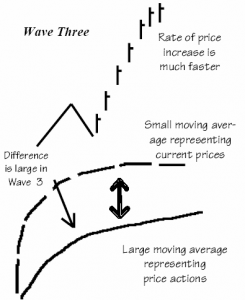

یک نوساننمای الیوت بهطور اولیه و پایهای از تفاوت بین دو میانگین متحرک محاسبه میشود. اگر ما یک میانگین متحرک کوتاهمدت را با یک میانگین متحرک بلندمدت به کار ببریم تفاوت بین این دو میزان افزایش در قیمت را نشان میدهد.

میانگین متحرک کوتاهمدت نشاندهنده تغییرات قیمت فعلی میباشد درحالیکه میانگین متحرک بلندمدتتر نشاندهنده تغییرات کلی قیمت است. زمانی که قیمت موج ۳ را میسازد قیمت جاری سریعتر حرکت میکند و تفاوت بین میانگین متحرک کوتاهمدت و بلندمدت زیاد میشود و یکمیزان نوساننمای بزرگ را ایجاد میکند.

آموزش کامل استفاده از نوسان نمای الیوت را در این مقاله مطالعه نمایید.

امواج الیوت

در موج ۵ قیمت جاری حرکتی به میزان سرعت قبلی دارد و بنابراین تفاوت بین میانگین متحرک کوتاهمدت و بلندمدت کم است. این موضوع میزان کوچکی از نوساننما را ایجاد میکند.

امواج الیوت

علت شناسی این مسئله مشابه دو راننده میباشد . موج ۳ مانند راننده B میباشد که سرعتش افزایش مییابد و سرعت بالاتری دارد درحالیکه موج ۵ آهسته بوده و آهسته شدن تغییرات قیمت را نشان میدهد. این مقاله، بخشی از آموزش جامعی استفاده از امواج الیوت بوده که در این لینک میتوانید لیست کامل آموزشها را مرور کنید.

نتیجه گیری امواج الیوت در فارکس

در سال ۱۹۳۰، رالف نلسون امواج الیوت را معرفی کرد که یک متدولوژی تحلیلی برای پیش بینی رفتار بازارهای مالی است. این روش بر اساس اصول ریاضی و الگوهای تکرار شونده در بازارها استوار است و برای تشخیص الگوهای گسسته در نمودارها استفاده می شود.

یکی از کاربردهای اصلی امواج الیوت در صنعت فارکس است. با تحلیل امواج الیوت، می توان الگوهای قیمتی و تغییرات هندسی در بازار فارکس را شناسایی کرد و با استفاده از آنها، پیش بینی های دقیق تری در مورد جهت حرکت قیمت ها ارائه داد.

در تحلیل امواج الیوت، بازار به شکل موجی در نظر گرفته می شود که می توان آن را با استفاده از الگوهای زیر شناسایی کرد:

1. امواج تصحیحی: در این الگو، تغییر قیمت به صورت موجی و جهت مخالف با روند اصلی حرکت می کند. این الگوها شامل امواج ABC و امواج تریانگل است. با تشخیص این الگوها، می توان انتظار داشت که بعد از تکمیل الگو، قیمت به جهت اصلی خود (جهت روند اصلی) برگردد.

2. امواج پیشرو: این الگوها نشان می دهند که قیمت به صورت موجی در جهت روند اصلی حرکت می کند. امواج پیشرو شامل امواج ۱، ۳ و ۵ هستند. با تشخیص این الگوها، می توان پیش بینی کرد که قیمت به سمت روند اصلی حرکت خواهد کرد.

برای استفاده از امواج الیوت در فارکس، نیاز است تا الگوهای موجی در نمودارها شناسایی شده و سپس تحلیل شوند. با استفاده از این تحلیل، می توان نقاط ورود و خروج مناسبی برای معاملات تعیین کرد و همچنین ریسک ها را کاهش داد.

به طور خلاصه، استفاده از امواج الیوت در فارکس می تواند به تریدرها کمک کند تا الگوهای قیمتی را شناسایی کرده و بازدهی بهتری را در معاملات خود داشته باشند. هرچند که این روش نیازمند تجربه و تحلیل دقیق است و تریدرها باید از مبانی امواج الیوت و الگوهای آن آگاه باشند.