ورود به معامله با استفاده از دستورات معاملاتی یک روش معمول برای خرید و فروش در بازار سرمایه است. این دستورات به صورت کد نوشته میشوند و شامل اطلاعاتی مانند نماد سهام، تعداد سهام و قیمت میباشد. با وارد کردن دستورات معاملاتی در سیستم، خریداران و فروشندگان میتوانند به صورت خودکار معامله را انجام دهند.

استفاده از دستورات معاملاتی به علت سرعت و دقت بیشتر در اجرای معاملات، مورد استفاده قرار میگیرد. همچنین، این روش به کاربران کمک میکند تا از نوسانات قیمت بهره بیشتری برده و به صورت سریعتر به معاملات خود پایان دهند. به طور کلی، ورود به معامله با دستورات معاملاتی یکی از روشهای موثر و قابل اعتماد برای معاملات در بازار سرمایه است.

ستاپ های معاملاتی پرایس اکشن

دستورات معاملاتی در پرایس اکشن به چند دسته تقسیم می شوند و آخرین مرحله قبل از ورود به معامله به سبک پرایس اکشن بررسی و تشخیص دستورات معاملاتی است. با استفاده از دستورات معاملاتی علاوه بر ورود به معامله میتوان میزان حد سود و حد ضرر را تعیین کرد.

به همین دلیل یکی از مهم ترین و کاربردی ترین بخش های آموزشی در آموزش تحلیل پرایس اکشن به این دستورات (setup) اختصاص دارد. گفتیم که دستورات آخرین مرحله قبل از ورود به معامله است پس بهتر است ابتدا مروری به مراحل دیگر ورود به معامله داشته باشیم.

۵ مرحله معامله به سبک پرایس اکشن

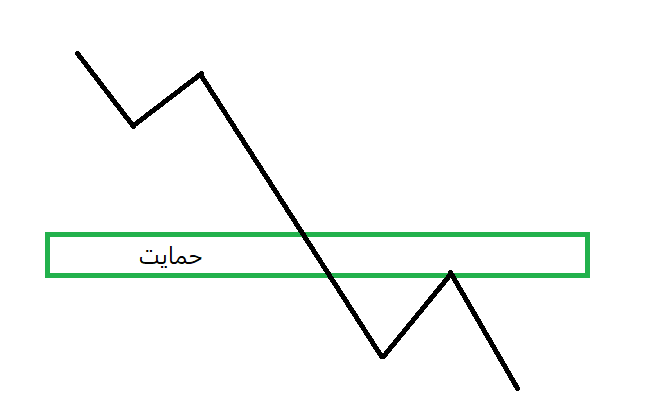

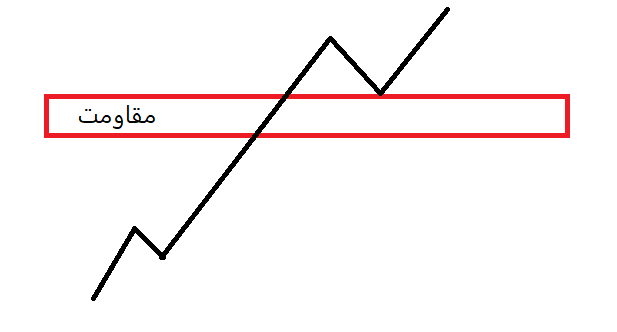

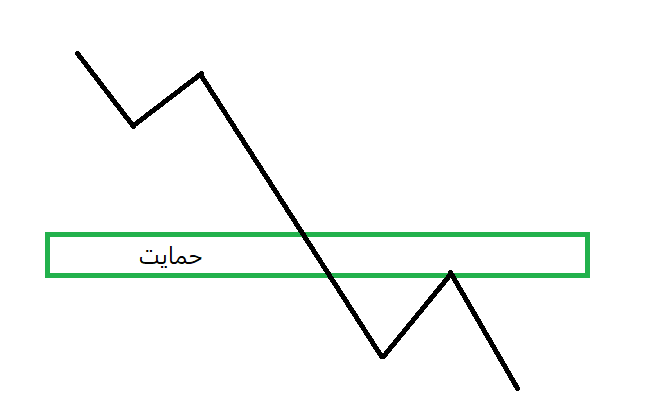

مرحله اول: یک معامله گر میان مدت که عمده معامله گران در مبحث پرایس اکشن از این دسته هستند ابتدا باید به تایم فریم بالاتر مراجعه کند و براساس سوئینگ ها، قله ها و قعرها سطوح حمایت و مقاومت را شناسایی کند تا در بهترین زمان به معامله ورود کند. ورود به معامله بدون در نظر گرفتن سطوح حمایت و مقاومت یکی بزرگترین اشتباهات معامله گران است.

مرحله دوم: پس از شناسایی محدوده حمایت و مقاومت باید روند فعلی بازار شناسایی شود.پیشبینی ما نسبت به روند آینده بازار مستلزم شناخت روند فعلی بازار است.این کار را میتوان به کمک سوئینگ SH و SL انجام داد.

مرحله سوم: پس از اینکه روند بازار به طور مثال صعودی را شناسایی کردید باید بدانید این روند چقدر قوی یا ضعیف است.یعنی باید قدرت و ضعف قیمت را شناسایی کنیم تا قیمت معتبر را بیابیم این کار را به کمک عمق، مومنتم (میانگینحرکت آنی)، پروجکشن انجام دهید.

مرحله چهارم: در مرحله اول سطوح حمایت و مقاومت را شناسایی کردید و در مرحله قبل قدرت و ضعف روند بررسی شد. میدانیم که یک روند معمولا تا رسیدن به سطح حمایت یا مقاومت بعدی حرکت خواهد کرد اما اگر قدرت روند پایین باشد در واقع روند ضعیف باشد اولین احتمال (احتمال نه یقیین) این است که شاهد یک اصلاح قیمت(پولبک)خواهیم بود و پس از آن روند دوباره تا سطح حمایت یا مقاومت پیش خواهد رفت.

پس از اینکه روند به سطوح حمایت و مقاومت رسید باید منتظر باشیم تا رفتار بازار را نسبت به این سطوح ببینیم.ممکن است سطح حمایت یا مقاومت شکسته شود یا روند بازار با لمس سطوح بازگشتی شود. البته در نزدیکی این سطوح میتوان با مراجعه به تایم فریم پایین تر و بررسی قدرت روند به وسیله شتاب بازار، پروجکشن و اکستنشن رفتار بازار را پیشبینی کنیم.

مرحله پنجم: در نهایت با توجه به تمام مراحل بالا به یک پیشبینی حرفه ای خواهیم رسید که اگر تمام مراحل را به درستی طی کنیم به احتمال زیاد پیشبینی دقیقی خواهد بود.(رفتار بازار با هیچ ابزار و استراتژی به طور کاملا دقیق قابل پیشبینی نخواهد بود)

مرحله ششم: حال نوبت دستورات یا ستاپ های معاملاتی است…

دستورات معاملاتی در معامله به سبک پرایس اکشن

دستورات معاملاتی انواع مختلفی دارند که اختصار نام های این دستورات به شکل زیر است:

- TST

- BOF

- BPB

- PB

- CPB

مهم ترین نکته ای که در رابطه با دستورات معاملاتی باید به خاطر داشته باشید:

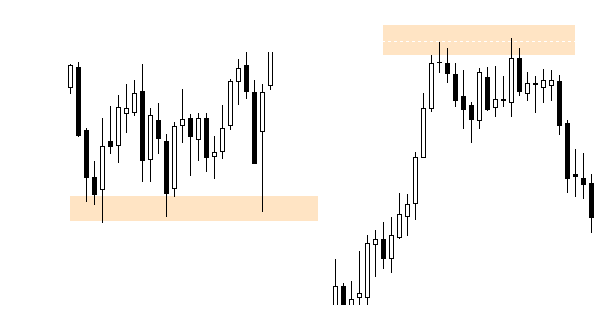

ستاپ های TST، BOF و BPB در زمان برخورد قیمت با سطوح حمایت مقاومت اتفاق می افتد.

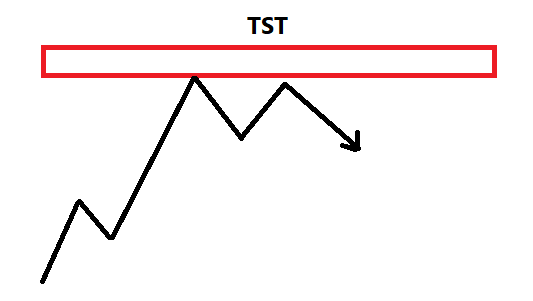

دستور معاملاتی TST

هنگامیکه قیمت به محدوده حمایت مقاومت می رسد و نمی تواند نفوذ کند و بشکند.

این وضعیت به عنوان یک الگوی قیمتی معروف به “تلاش برای برخورد با حمایت یا مقاومت” شناخته می شود. در این حالت، قیمت به دلیل وجود نیروهای قوی در بازار، نمی تواند به سمت بالا یا پایین حرکت کند و به جای آن، در محدوده حمایت یا مقاومت ثابت می ماند.

در این نوع الگوها، معمولاً تلاش برای نفوذ به سمت بالا یا پایین انجام می شود، اما با شکست مواجه می شود و قیمت به محدوده قبلی باز می گردد. این پدیده به عنوان “تست مجدد” شناخته می شود و ممکن است چندین بار تکرار شود تا قیمت بتواند از محدوده حمایت یا مقاومت عبور کند.

معمولاً، در این نوع الگوها، حجم معاملات نیز کم است و نشان می دهد که بازار در حالت نوسانی است و تردید برانگیز است. به عبارت دیگر، این نوع الگو به نوسانات قیمتی بین محدوده حمایت و مقاومت اشاره دارد و ممکن است برای تصمیم گیری در مورد ورود یا خروج از بازار مفید باشد.

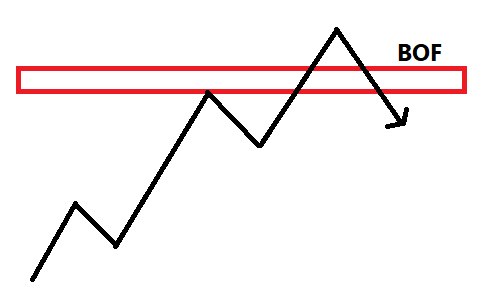

دستور معاملاتی BOF

هنگامیکه قیمت به محدوده حمایت مقاومت می رسد و در آن نفوذ می کند ولی نمیتواند بشکند.

در این حالت، بیشتر به عنوان یک حالت تعلیقی در بازار شناخته می شود. به عبارت دیگر، بازار در انتظار رویدادهای جدیدی است که می تواند به قیمت ها نوسان دهد و یا آنها را به سمتی بکشاند.

این حالت در بیشتر موارد به دلیل عدم وجود تقاضا یا عرضه کافی در بازار برای شکستن محدوده حمایت مقاومت ایجاد می شود. در این صورت، تریدرها اغلب منتظر می مانند تا بازار به سمت یک جهت حرکت کند و سپس با استفاده از تحلیل فنی و ابزارهای مختلف، تصمیم گیری درباره ورود به بازار و یا خروج از آن را انجام می دهند.

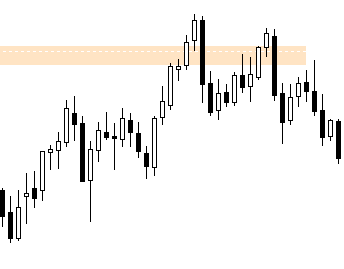

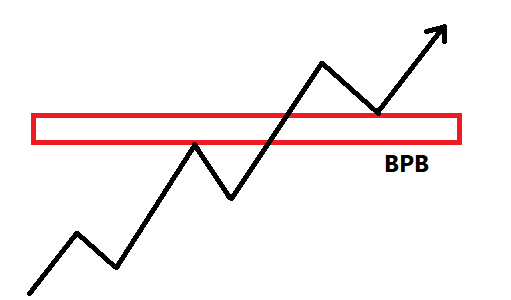

دستور معاملاتی BPB

هنگامیکه قیمت به محدوده حمایت مقاومت می رسد نفوذ می کند و از آن رد می شود و بعد قیمت اصلاح می شود و دوباره مسیر خود را ادامه میدهد. BPB به معنای پولبک ساده است و CPB پولبک پیچیده می باشد.

در حقیقت، BPB و CPB دو روش متفاوت برای تعیین نقاط ورود و خروج از بازار در حالت های حمایت و مقاومت هستند. BPB، هنگامی که قیمت به محدوده حمایت یا مقاومت میرسد و از آن رد میشود، ویژگی های خود را به نمایش میگذارد و بعد از اینکه قیمت اصلاح میشود، میتوانید به بازار وارد شوید. در CPB، به جای ورود به بازار بعد از اصلاح قیمت، شما باید منتظر باشید تا قیمت بتواند به محدوده حمایت و مقاومت بازگردد و از آن رد شود، سپس میتوانید وارد بازار شوید.

در کل، BPB و CPB به شما کمک میکنند تا بهترین نقطه ورود و خروج از بازار را در محدوده حمایت و مقاومت پیدا کنید. با استفاده از این روش ها، شانس موفقیت شما در بازار افزایش مییابد. اما بهتر است قبل از ورود به بازار با یک مشاور مالی صحبت کنید و از تجربیات او استفاده کنید.

شناسایی دستور TST

این دستور معاملاتی زمانی رخ می دهد که قیمت به سطوح حمایت یا مقاومت وارد شده است (توجه کنید که سطوح حمایت و مقاومت به یک محدوده است نه یک خط افقی) در این محدوده قدرت بازار تضعیف شده است و نمیتواند به سطوح حمایت و مقاومت نفوذ کند و از آن عبور کند که در واقع در این حالت به دستور TST رسیده ایم.

در این حالت، من به دنبال تشخیص سیگنال خرید یا فروش هستم. اگر قیمت از سطح حمایت به بالا حرکت کند، من می توانم سیگنال خرید را تأیید کنم و ورود به بازار را در نظر بگیرم. در مقابل، اگر قیمت از سطح مقاومت به پایین حرکت کند، من می توانم سیگنال فروش را تأیید کنم و ورود به بازار را در نظر بگیرم.

اما باید توجه داشت که این دستور تنها یکی از عواملی است که تریدرها برای تصمیم گیری در مورد ورود به بازار از آن استفاده می کنند و تصمیم گیری نهایی بر اساس تحلیل و تجربه شخصی تریدر است. همچنین، در صورتی که قیمت بعد از ورود به بازار به سمت معکوس حرکت کند، تریدر باید به سرعت اقدام به خروج از بازار کند تا از ضرر بیشتر جلوگیری کند.

شناسایی دستور BOF

این دستور معاملاتی زمانی رخ می دهد که قیمت به سطوح حمایت و مقاومت نفوذ می کند و حتی کمی از آن عبور می کند و این تصور ایجاد می شود که قیمت در حال شکستن حمایت یا مقاومت است اما این اتفاق رخ نمیدهد.

بعضی از افراد پس از مشاهده تغییر نسبی قیمت از محدوده مشخصی، تصمیم به معامله میگیرند و در هنگام بازگشت قیمت، متضرر شده و از معامله خارج میشوند. این اتفاق ممکن است باعث شود که قیمت دوباره وارد محدوده حمایت یا مقاومت شود، اما همچنان در معرض شکست قرار خواهد گرفت.

این نشان میدهد که با حضور حمایت و مقاومت قوی در معامله روبرو هستیم و قدرت و ضعف قیمت نیز نشان از بازگشت روند دارد. در این مواقع، دستور معاملاتی BOF شکل میگیرد.

شناسایی دستور BPB و PB

زمانی که قیمت محدوده حمایت یا مقاومت را میشکند پس از شکست کامل دوباره به محدوده بازمیگردد. اگر در تایم فریم پایین تر قدرت روند را چک کنیم میبینیم که دوچار ضعف شده است در واقع این بازگشت تنها یک اصلاح قیمت است و پس از اطلاح دوباره روند قبلی را ادامه خواهد داد.

به عنوان یک تریدر، بایستی همیشه به این نکته توجه داشته باشید که شکست محدوده حمایت یا مقاومت به معنای قطعی شدن آن نیست. در واقع، محدوده های حمایت و مقاومت همیشه به عنوان نقاط قوی در چارت باقی می مانند و این امر می تواند به شما اطمینان بدهد که در صورتی که قیمت دوباره به آن محدوده بازگردد، در اینجا به تدریج می تواند از آن پشتیبانی کند یا مقاومت کند.

بنابراین، من به عنوان یک تریدر، همیشه به دنبال محدوده های حمایت و مقاومت در چارت هستم و به دنبال هرگونه شکست یا بازگشتی باشم که می تواند نشان دهنده ادامه روند قبلی باشد. در نهایت، من همیشه به دنبال این هستم که روند قبلی چگونه ادامه پیدا می کند و آیا محدوده های حمایت و مقاومت هنوز هم قوی هستند یا خیر.

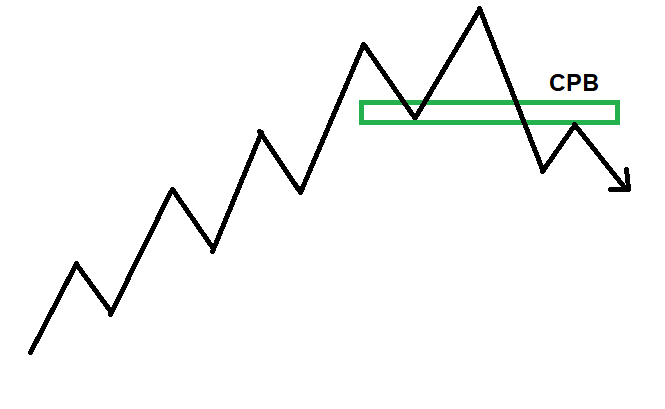

شناسایی دستور CPB

CPB یک الگوی اصلاح پیچیده است. در واقع پس از ضعف در قیمت یک اطلاح پیچیده شکل میگیرد و پس از آن به دستور معاملاتی CPB می رسیم. شکل گیری این دستور را می توان پس از عدم تشکیل یک دستور PB یا همان پولبک ساده انتظار داشت. به تصویر زیر دقت کنید.

دستور CPB معمولا در صورتی صادر می شود که نوسانات قیمتی در بازار بسیار پیچیده و شدید باشد و نیاز به اصلاح قیمت وجود داشته باشد. این دستور معمولا برای تعیین قیمت در بورس های اوراق بهادار و محصولات فرآوری شده استفاده می شود.

در دستور CPB، قیمت اولیه اطلاح پیچیده به دلیل نوسانات شدید در بازار، اصلاح می شود و قیمت نهایی اطلاح تعیین می شود. برای اصلاح قیمت، الگوریتم های پیچیده و محاسبات دقیقی برای تعیین قیمت نهایی اطلاح استفاده می شود. دستور CPB برای تعیین قیمت نهایی اصلاح شده بسیار مهم است و به عنوان یکی از ابزارهای اصلاح قیمت در بازارهای مالی شناخته می شود.

در شکل فوق سه موج مشخص شده است.در واقع اصلاح قیمت در سه موج رخ داده است که تشکیل یک پولبک پیچیده است. دستور CPB همیشه به صورت سه موج اتفاق نمیفتد گاهی ممکن است موج های بیشتری داشته باشد.

مقایسه ظاهری دستورات معاملاتی

پس همانطور که میدانید بازار همیشه به محدوده حمایت و مقاومت واکنش نشان میدهد اگر قدرت بازار از این سطوح بیشتر باشد محدوده شکسته می شود و اگر کمتر باشد روند بازار بازگشتی خواهد بود.

پس یک معامله گر پرایس اکشن باید دائما در حال بررسی قدرت و ضعف بازار باشد تا در نزدیکی محدوده حمایت یا مقاومت بتواند دستورات را به درستی پیشبینی کند و اگر نتوانست در ابتدای شکل گیری دستور را پیشبنی کن بتواند دستور بعدی را به درستی حدس بزند. شکل ظارهری دستورات معاملاتی را حتما بخاطر بسپارید.

پس همیشه قدرت و ضعف بازار را بررسی کنید و تا زمانی که نشانه ای از ضعف ندیده اید خلاف روند ترید نکنید بازار میل دارد روند اصلی را ادامه دهد. در واقع ما در پرایس اکشن نمیخواهیم در کف کف یا سقف سقف وارد معامله شویم بهره گیری از اصلاح قیمت و زمان پولبک ها بهترین زمان برای یک معامله است.

همچنین برای داشتن موفقیت در ترید، باید همیشه به اصول مدیریت ریسک پایبند باشید. این شامل استفاده از استاپ لاس و تعیین سطح استاپ لاس، تعیین حداکثر سود قابل قبول و حفظ اعتماد به نفس در روند ترید است.

همچنین برای انجام تحلیل بازار، باید از ابزارهایی مانند نمودارها و شمع های ژاپنی استفاده کنید و به دقت و با دانش کافی به تحلیل داده های بازار بپردازید.

هیچگاه به دلیل یک معامله بد، تمامی پول خود را از دست ندهید و همیشه به تعادل در ترید توجه کنید. با رعایت این اصول، می توانید در ترید موفق باشید و به سود خوبی دست یابید.

انجام معامله براساس دستورات معاملاتی در پرایس اکشن

هنگامی که روند به محدوده حمایت مقاومت رسید، می تواند ستاپ های TST، BOF و BPB ایجاد شود و اگر هم در یک روند هستیم و هنوز قیمت به محدوده حمایت مقاومت نرسیده است، ستاپ های PB و CPB فرصت معاملاتی خواهند بود. زمانی که قیمت به یک دستور معاملاتی می رسد باید بررسی کندل به کندل صورت بگیرد تا به محض محیا شدن شرایط از موقعیت استفاده کنید و وارد معامله شوید (البته حتما نباید در این زمان ها وارد معامله شد).

سپس، باید به دقت نقاط ورود و خروج معاملات خود را تعیین کنید. برای این کار، میتوانید از نقاط پشتیبانی و مقاومت در هنگام شکستن آنها استفاده کنید و با ترکیب آنها با الگوهای قیمتی، نقاط ورود و خروج را مشخص کنید.

همچنین، برای مدیریت ریسک در معاملات، باید حتما از سطوح استاپ لاس (Stop Loss) استفاده کنید. با قرار دادن سطح استاپ لاس، در صورتی که قیمت به نقطه ای برسد که معتبر است، معامله خود را بسته و ضرر خود را کاهش میدهید.

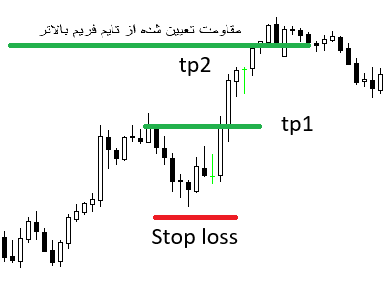

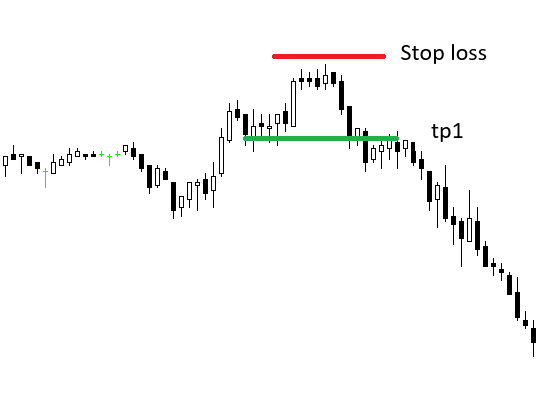

تعیین حد سود و ضرر براساس دستورات معاملاتی

اولین و بهترین کار برای پایین آوردن رسیک معامله تقسیم معاملات در دو یا سه بخش است. یکی از نکات مهم تعیین سود و ضرر استفاده بجا از تایم فریم هاست. در بخش اول معامله حد سود و ضرر را در تایم فریم پایین تر تعیین میکنیم. در تایم فریم پایین تر از تایم فریم معاملاتی اولین سطح حمایت یا مقاومت که پیشبینی می شود قیمت به آن واکنش نشان دهد بعنوان حد سود یا ضرر اولین معامله که حجم کمتری دارد در نظر گرفته می شود.

پس از آن روند تثبیت می شود برای بخش دوم و سوم معامله میتوان به تایم فریم بالاتر از تایم فریم معامله مراجعه کرد و حمایت یا مقاومت اصلی را بعنوان حد سود یا ضرر تعیین کرد.

در تصویر بالا هدف اول به جای High کندل، قیمت بسته شده کندل در نظر گرفته شده است.

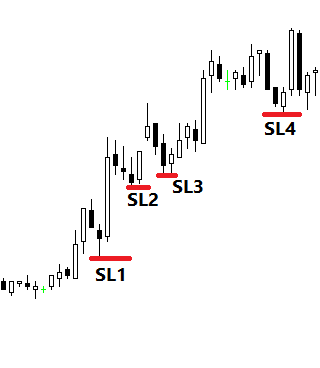

میتوان با رسیدن به هدف اول معامله بخش دوم را ریسک فری کرد و بعد با بالاتر رفتن قیمت برای کسب سود بیشتر استاپ لاس را جابجا کرد.

جابجایی به این صورت است که هر دفعه کف قیمت کندل قبل از کندل جاری را استاپ لاس قرار می دهیم. در روش دیگر بازهم با فرض اینکه روند صعودی است پس از هر اصلاح قیمتی کف اصلاح بعنوان قیمت استاپ لاس تعیین می شود و با تشکیل اصلاح بعدی و پایان آن مجدد استاپ را تغییر می دهیم.

اگر در تایم فریم معاملاتی سطح حمایت یا مقاومت مهمی را تشخیص دادید نیاز نیست برای استاپ لاس دوم به تایم فریم بالاتر مراجعه کنیم.

روش ورود به معامله با دستوارت معاملاتی

استفاده از دستورات معاملاتی برای روش ورود به معامله بستگی به تریدر و تجربه او دارد. میتوان مستقیم به معامله ورد یا از لیمیت ها استفاده کرد اما باید بسیار دقت کنید. استفاده از لیمیت ممکن است باعث شود در قیمت بهتری وارد معامله شوید اما گاهی روند بازار به این قیمت نمی رسد و باعث می شود همان موقعیت ورود اولیه نیز از دست برود.

بنابراین، برای ورود به معامله باید علاوه بر تجربه و مهارت، با تحلیل بازار و درک روند قیمت ها نیز آشنا باشید. همچنین، باید از روش های مدیریت ریسک مانند استفاده از استاپ لاس و تریلینگ استاپ نیز استفاده کنید تا در صورت ناگهانی شدن نوسانات در بازار، سرمایه خود را حفظ کنید.

از این رو، برای ورود به معامله بهتر است تحلیل بازار را به صورت کامل انجام داده و با استفاده از روش های مدیریت ریسک، با اطمینان و امنیت وارد معامله شوید.

با سلام و خسته نباشید، به نظرم بهتر می بود که عبارت اصلی هریک از اختصارات مربوط به دستورهای معاملاتی را هم در متن بگنجانید تا بهتر در ذهن خواننده حلاجی شود. من خیلی مشتاق بودم که درک بهتری از این مقاله داشته باشم ولی به این شکل برایم کارساز نبود.

سلام همراه گرامی

تصور بر این هست که شخصی که اقدام به یادگیری پرایس اکشن میتونه با اختصارات و انواع دستورات معاملاتی بصورت کلی آشنایی داره. شما اگر نیاز به این موارد دارید در بخش آموزش 0 تا 100 فارکس بصورت مفصل در مورد این موضوع در مقالات دیگه منتشر کردیم.

یه مطلب رو یه سایت خارجی میذاره یه سایت ایرانی ناقص ترجمش میکنه و 2000 تا سایت ایرانیه دیگه همون رو کپی میکنن.

سلام دوست عزیز خوشحال هستیم که از سایت ما بازدید کردید.

چند نکته رو حتما به یاد داشته باشید:

1: دلیل شباهت مقالات تمامی سایتها بخاطر این نیست که لزوما همه ترجمه کردن بلکه به این دلیل هست که مطالب یک مفهوم رو میخوان برسونن.

2: درسته برخی بخشها ممکن هست ترجمه شده سایت دیگه ای باشه ولی خوب اگر کمی بیشتر به همین پست بعنوان نمونه دقت کنید متوجه میشید که ترجمه محض نیستند.

موفق باشید