نمودار شمعی ژاپنی یکی از قدرتمندترین و محبوبترین ابزارهای هر تحلیلگر تکنیکال، به خصوص در بازار پویای فارکس است. اگه توی بازارهای مالی فعالیت میکنید، حتما اسم کندل استیک به گوشتون خورده یا چشمتون به این الگوهای جذاب روی چارتها افتاده.

اما این شمعهای رنگارنگ واقعا چی هستن و چطور میتونن به ما در پیشبینی حرکات قیمت کمک کنن؟ امروز تصمیم دارم بهتون بگم که چطور با یادگیری این شمعها، درک عمیقتری از رفتار بازار پیدا کنید و معاملات هوشمندانهتری، به خصوص در نمودار شمعی فارکس، انجام بدید.

الگوهای شمعی ژاپنی ریشه در تاریخ تجارت برنج ژاپن دارن، اطلاعات فوقالعادهای مثل قیمت باز شدن، بسته شدن، بالاترین و پایینترین قیمت رو در یک نگاه به ما میدن و احساسات غالب بر بازار (ترس و طمع معاملهگران) رو به تصویر میکشن. در این مقاله جامع، از تاریخچه و ساختار کندلها گرفته تا الگوهای پرکاربرد و استراتژیهای معاملاتی مبتنی بر اونها رو با هم بررسی میکنیم و یاد میگیریم چطور مثل یک حرفهای، نمودار شمعی ژاپنی رو تحلیل کنیم.

توی این مقاله آموزشی تصمیم گرفتم که بصورت کامل و جامع هرچیزی که لازم هست در مورد کندل و نمودار شمعی ژاپنی بدونین بهتون بگم تا دیگه کم کم آموزش مقدماتی فارکس رو تموم کنین.

| عناوین اصلی مقاله |

|---|

| کندل استیک یا نمودار شمعی ژاپنی چیست؟ سفری به قلب تحلیل تکنیکال |

| تاریخچه شمعهای ژاپنی: از تجارت برنج تا نمودار شمعی فارکس |

| کالبدشکافی کندل استیک: اجزای اصلی شمعها را بشناسید |

| چگونه نمودار شمعی فارکس را بخوانیم؟ تفسیر رنگها و سایهها |

| تحلیل چارت کندل استیک: فراتر از اصول اولیه |

| الگوهای کندل استیک محبوب: راهنمای تصویری الگوهای شمعی ژاپنی |

| الگوهای کندل استیک بازگشتی: شکار نقاط چرخش بازار |

| الگوهای کندل استیک ادامهدهنده: تأیید روند فعلی |

| استراتژیهای معامله با کندل استیک: ترکیب با ابزارهای دیگر |

| کاربرد کندل استیک در ارز دیجیتال و سایر بازارها |

| اشتباهات رایج و نکات کلیدی در تحلیل نمودار شمعی |

سوالی داری از من بپرس

سوال خودت رو بپرس توی ویدئو در بخش از من بپرس جوابش رو بگیر

با مطالعه و یادگیری این مقاله، شما درک کاملی از چیستی کندل استیکها، نحوه خواندن و تحلیل نمودار شمعی ژاپنی در بستر نمودار شمعی فارکس و سایر بازارها پیدا خواهید کرد و میتوانید از این دانش در جهت بهبود استراتژیهای معاملاتی خودتون استفاده کنید.

کندل استیک یا نمودار شمعی ژاپنی چیست؟

کندل استیک (Candlestick) که بهش نمودار شمعی ژاپنی هم میگن، یه نوع نمودار قیمتیه که توی تحلیل تکنیکال بازارهای مالی مثل فارکس، سهام، کالا و حتی ارزهای دیجیتال کاربرد فوقالعادهای داره. هر کندل استیک مثل یه شمع کوچیک روی نمودار ظاهر میشه و داستان نوسانات قیمت رو توی یه بازه زمانی مشخص (مثلاً یک دقیقه، یک ساعت یا یک روز) برامون تعریف میکنه.

برخلاف نمودارهای خطی که فقط قیمت بسته شدن رو نشون میدن، یا نمودارهای میلهای که شاید خوندنشون کمی سختتر باشه، نمودار شمعی ژاپنی چهار تا داده کلیدی قیمت رو به شکلی خیلی واضح و بصری نمایش میده: قیمت باز شدن (Open)، بالاترین قیمت (High)، پایینترین قیمت (Low) و قیمت بسته شدن (Close) که به اختصار بهش میگن OHLC. همین سادگی و غنی بودن اطلاعات باعث شده که کندل استیکها به محبوبترین ابزار نمایش قیمت بین تریدرهای سراسر دنیا تبدیل بشن.

فلسفه اصلی پشت تحلیل با کندل استیک اینه که تمام اطلاعات و اخبار موجود در بازار، از عوامل اقتصادی گرفته تا احساسات تریدرها (همون ترس و طمع معروف!)، توی قیمت منعکس میشه. بنابراین، با مطالعه دقیق این شمعها و الگوهایی که تشکیل میدن، میتونیم سرنخهای مهمی درباره روند احتمالی آینده قیمت به دست بیاریم. در واقع، نمودار شمعی ژاپنی زبان بصری بازاره و یادگیری این زبان برای هر معاملهگر جدیای ضروریه.

اگه بخوام سادهتر بگم، هر کندل استیک نماینده نبرد بین خریدارها (گاوها) و فروشندهها (خرسها) توی اون بازه زمانی خاصه. شکل و رنگ کندل به ما میگه که کدوم گروه قدرت بیشتری داشته و در نهایت پیروز میدان بوده. این اطلاعات به ما کمک میکنه تا بتونیم نقاط ورود و خروج بهینه رو شناسایی کنیم و مدیریت ریسک بهتری روی معاملاتمون داشته باشیم.

کندل استیک ابزاریه برای نمایش بصری و تحلیل تغییرات قیمت در یک دوره زمانی مشخص که چهار قیمت اصلی (OHLC) رو نشون میده و به تحلیلگران کمک میکنه تا با درک بهتر روانشناسی بازار، روندهای آینده رو پیشبینی کنن. استفاده از نمودار شمعی ژاپنی در تحلیل تکنیکال، به خصوص برای نمودار شمعی فارکس، یک استاندارد جهانی محسوب میشه.

تاریخچه شمعهای ژاپنی: از تجارت برنج تا نمودار شمعی فارکس

داستان نمودار شمعی ژاپنی خیلی جالبه و قدمتش به قرن هجدهم میلادی در ژاپن برمیگرده. خیلی قبلتر از اینکه تحلیل تکنیکال به سبک غربی توسط افرادی مثل چارلز داو شکل بگیره، ژاپنیها از روشهای خاص خودشون برای تحلیل بازار استفاده میکردن. معتبرترین روایت، ابداع کندل استیکها رو به یک تاجر برنج افسانهای به نام «مونهیسا هوما» (Munehisa Homma) در شهر ساکاتا نسبت میده.

هوما که در بازار برنج اوجیما در اوساکا فعالیت میکرد، متوجه شد که قیمت برنج فقط تحت تأثیر عرضه و تقاضا نیست، بلکه احساسات و هیجانات معاملهگران هم نقش خیلی مهمی در نوسانات قیمت داره. اون با زیرکی شروع به ثبت قیمتهای باز شدن، بسته شدن، بالا و پایین روزانه کرد و الگوهایی شبیه به کندل استیکهای امروزی رو برای پیشبینی قیمت برنج توسعه داد. گفته میشه هوما با استفاده از همین روش تونست ثروت هنگفتی به دست بیاره.

نکته جالب اینجاست که اصول فکری هوما شباهت زیادی به اصول تئوری داو داشت که بعدها در غرب مطرح شد. هر دو معتقد بودن که:

- قیمت (What) مهمتر از دلیل پشت قیمت (Why) است.

- تمام اطلاعات شناخته شده در قیمت لحاظ شده است.

- بازارها تحت تأثیر احساسات (ترس و طمع) معاملهگران حرکت میکنند.

- قیمتها تمایل به حرکت در روندها دارند.

با وجود قدمت زیاد، نمودار شمعی ژاپنی تا اواخر قرن بیستم برای دنیای غرب تقریبا ناشناخته بود. این افتخار نصیب آقای «استیو نیسون» (Steve Nison) شد که در اوایل دهه 1990 میلادی، با نوشتن کتابهایی مثل “Japanese Candlestick Charting Techniques”، این ابزار قدرتمند رو به معاملهگران غربی معرفی کرد.

از اون زمان به بعد، به خاطر جذابیت بصری، سادگی درک و قدرت پیشبینی بالا، محبوبیت کندل استیکها به سرعت در بازارهای مالی غرب، به خصوص در نمودار شمعی فارکس و با ظهور معاملات آنلاین روزانه، افزایش پیدا کرد و امروزه به عنوان یکی از اصلیترین ابزارهای تحلیل تکنیکال شناخته میشه.

کالبدشکافی کندل استیک: اجزای اصلی شمعها را بشناسید

برای اینکه بتونیم نمودار شمعی ژاپنی رو درست بخونیم و تحلیل کنیم، اول باید با اجزای تشکیلدهنده یک کندل استیک آشنا بشیم. هر کندل، فارغ از تایم فریمی که نشون میده (مثلا 5 دقیقهای یا روزانه)، از دو بخش اصلی تشکیل شده: بدنه (Body) و سایه (Shadow یا Wick).

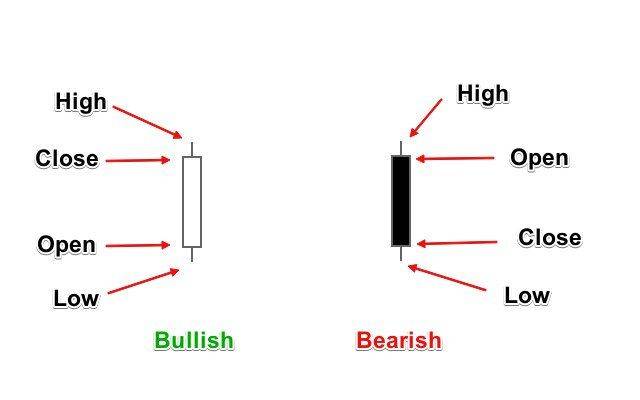

1. بدنه (Real Body): بخش مستطیلی و معمولا رنگی کندل استیک که فاصله بین قیمت باز شدن (Open) و قیمت بسته شدن (Close) رو در اون بازه زمانی نشون میده. رنگ بدنه خیلی مهمه:

- بدنه صعودی (معمولا سبز یا سفید): وقتی قیمت بسته شدن (Close) بالاتر از قیمت باز شدن (Open) باشه. این یعنی توی اون بازه زمانی، قدرت خریدارها بیشتر بوده و قیمت افزایش پیدا کرده. به این کندل، کندل گاوی (Bullish) هم میگن. توی این حالت، لبه پایینی بدنه قیمت Open و لبه بالایی قیمت Close رو نشون میده.

- بدنه نزولی (معمولا قرمز یا سیاه): وقتی قیمت بسته شدن (Close) پایینتر از قیمت باز شدن (Open) باشه. این یعنی قدرت فروشندهها بیشتر بوده و قیمت کاهش پیدا کرده. به این کندل، کندل خرسی (Bearish) میگن. توی این حالت، لبه بالایی بدنه قیمت Open و لبه پایینی قیمت Close رو نشون میده.

2. سایه (Shadow یا Wick): خطوط باریکی که از بالا و پایین بدنه کندل استیک بیرون زدن و بهشون فتیله یا دم هم گفته میشه. این سایهها محدوده نوسان قیمت رو فراتر از قیمت باز و بسته شدن نشون میدن:

- سایه بالایی (Upper Shadow): نوک این سایه، بالاترین قیمتی (High) که توی اون بازه زمانی معامله شده رو نشون میده.

- سایه پایینی (Lower Shadow): انتهای این سایه، پایینترین قیمتی (Low) که توی اون بازه زمانی معامله شده رو نشون میده.

پس هر کندل استیک به تنهایی چهار تا اطلاعات کلیدی رو به ما میده: Open، High، Low و Close (OHLC). ترکیب این چهار قیمت و نحوه قرارگیری بدنه و سایهها نسبت به هم، اساس تحلیل الگوهای کندل استیک رو تشکیل میده.

طول بدنه و طول سایهها هم اطلاعات مهمی به ما میدن. بدنه بلند نشوندهنده فشار خرید یا فروش قویه، در حالی که بدنه کوتاه نشوندهنده عدم تصمیمگیری یا نبرد نزدیک بین خریدارها و فروشندههاست. سایههای بلند هم میتونن نشونه نوسان زیاد و تغییر احتمالی روند باشن که در بخشهای بعدی بیشتر در موردشون صحبت میکنیم.

چگونه نمودار شمعی فارکس را بخوانیم؟ تفسیر رنگها و سایهها

حالا که با اجزای کندل استیک آشنا شدیم، وقتشه یاد بگیریم چطور اطلاعات نهفته در اونها رو، به خصوص در نمودار شمعی فارکس، تفسیر کنیم. خوندن کندلها مثل خوندن زبان بدنه بازاره. رنگ بدنه و طول بدنه و سایهها هر کدوم پیام خاصی دارن.

تفسیر رنگ و طول بدنه: همونطور که گفتیم، رنگ بدنه اولین سیگنال رو به ما میده:

- بدنه سبز/سفید (صعودی): نشون میده قیمت در پایان دوره بالاتر از شروعش بوده. این یعنی خریدارها (گاوها) دست بالا رو داشتن. هرچقدر این بدنه بلندتر باشه، یعنی فشار خرید قویتر بوده و قیمت رشد بیشتری داشته. به قول معروف، گاوها با شاخشون قیمت رو به بالا هل دادن!

- بدنه قرمز/سیاه (نزولی): نشون میده قیمت در پایان دوره پایینتر از شروعش بوده. این یعنی فروشندهها (خرسها) غالب بودن. هرچقدر بدنه بلندتر باشه، فشار فروش شدیدتر بوده و قیمت افت بیشتری کرده. انگار خرسها با پنجههاشون قیمت رو به پایین کشیدن!

- بدنه کوتاه: چه سبز/سفید باشه چه قرمز/سیاه، بدنه کوتاه نشون میده که قیمت باز و بسته شدن خیلی به هم نزدیک بودن. این معمولا نشونه عدم تصمیمگیری در بازاره. قدرت خریدارها و فروشندهها تقریبا برابر بوده و هیچکدوم نتونستن قیمت رو به طور قابل توجهی در جهت خودشون حرکت بدن.

تفسیر سایهها: سایهها داستان نوسانات قیمت در طول دوره رو تعریف میکنن:

- سایه بالایی بلند: نشون میده که در طول دوره، خریدارها سعی کردن قیمت رو خیلی بالا ببرن (تا نوک سایه)، اما فروشندهها وارد شدن و قیمت رو دوباره پایین کشیدن تا نزدیک قیمت بسته شدن (یا باز شدن در کندل نزولی) برسه. این میتونه نشونه وجود مقاومت در اون سطح قیمتی یا تضعیف قدرت خریدارها باشه.

- سایه پایینی بلند: برعکس حالت قبل، نشون میده فروشندهها قیمت رو خیلی پایین آوردن (تا انتهای سایه)، اما خریدارها از اون سطح دفاع کردن و قیمت رو دوباره بالا کشیدن. این میتونه نشونه وجود حمایت در اون سطح یا تضعیف قدرت فروشندهها باشه.

- سایههای کوتاه (یا عدم وجود سایه): نشون میده که نوسان قیمت در طول دوره خیلی کم بوده و قیمت عمدتا بین محدوده باز و بسته شدن حرکت کرده. این معمولا در کندلهای با بدنه بلند (مثل ماروبزو) دیده میشه و نشونه قدرت خیلی زیاد در جهت حرکت کندله.

- سایههای بلند در هر دو طرف (با بدنه کوتاه): این ترکیب (که در الگوهایی مثل اسپینینگ تاپ یا دوجی پایه بلند دیده میشه) نشوندهنده نوسان زیاد و عدم تصمیمگیری شدیده. هم خریدارها و هم فروشندهها تلاش کردن قیمت رو به نفع خودشون حرکت بدن، اما در نهایت هیچکدوم موفق نشدن و قیمت نزدیک نقطه شروع بسته شده.

یادگیری تفسیر همین نشانههای ساده در بدنه و سایه کندل استیک، اولین قدم برای تحلیل حرفهای نمودار شمعی فارکس هست. با ترکیب این اطلاعات با الگوهای کندلی و سایر ابزارهای تحلیل تکنیکال، میتونیم به درک بسیار بهتری از وضعیت بازار برسیم.

تحلیل چارت کندل استیک: فراتر از اصول اولیه

حالا که میدونیم هر کندل استیک چطور اطلاعات رو نمایش میده، وقتشه بریم سراغ تحلیل خودِ چارت کندل استیک یا همون نمودار شمعی ژاپنی. تحلیل این نمودارها فقط به بررسی تک تک کندلها محدود نمیشه، بلکه باید به تصویر بزرگتر و نحوه قرارگیری کندلها در کنار هم توجه کنیم.

اولین نکته مهم در تحلیل چارت کندل استیک، درک مفهوم روند (Trend) هست. آیا قیمتها در حال افزایش (روند صعودی)، کاهش (روند نزولی) یا حرکت خنثی (روند رنج یا Sideways) هستن؟ کندل استیکها به ما کمک میکنن تا قدرت و ضعف روندها رو تشخیص بدیم. مثلا، دیدن کندلهای صعودی (سبز/سفید) بلند و پشت سر هم، نشونه یه روند صعودی قویه. برعکس، کندلهای نزولی (قرمز/سیاه) بلند و متوالی، خبر از یه روند نزولی قدرتمند میدن.

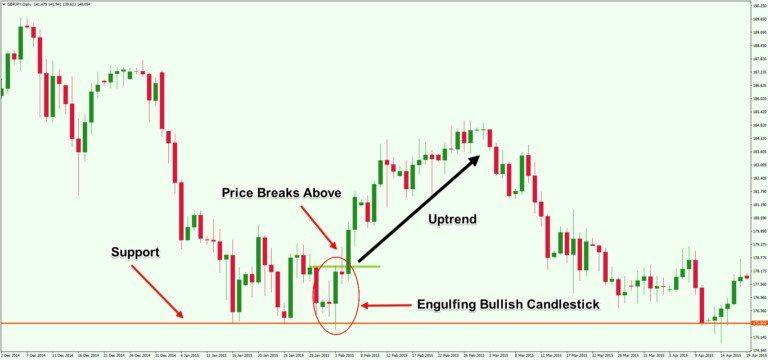

نکته کلیدی بعدی، شناسایی سطوح حمایت (Support) و مقاومت (Resistance) روی نمودار شمعی فارکس هست. سطوح حمایت، محدودههایی هستن که قیمت در روند نزولی تمایل به توقف و بازگشت به بالا داره (چون تقاضا در اون سطوح زیاده). سطوح مقاومت برعکس، محدودههایی هستن که قیمت در روند صعودی با مانع روبرو میشه و احتمال بازگشت به پایین وجود داره (چون عرضه در اون سطوح زیاده). الگوهای کندل استیک که در نزدیکی این سطوح کلیدی تشکیل میشن، اهمیت بسیار بیشتری دارن و میتونن سیگنالهای معاملاتی قویتری صادر کنن.

علاوه بر اینها، تحلیل حجم معاملات (Volume) در کنار چارت کندل استیک میتونه خیلی کمککننده باشه. حجم بالا موقع تشکیل یه الگوی کندلی خاص، اعتبار اون الگو رو بیشتر میکنه. مثلا، یه الگوی بازگشتی مثل چکش (Hammer) که با حجم معاملات بالا همراه باشه، احتمال موفقیتش بیشتر از همون الگو با حجم پایینه. به نظر من، هیچوقت نباید اهمیت حجم رو در تحلیل تکنیکال، مخصوصا در کنار الگوهای کندل استیک، نادیده گرفت.

موضوع مهم دیگه، تحلیل چند تایم فریم (Multiple Time Frame Analysis) هست. یعنی نمودار رو فقط در یک بازه زمانی (مثلا روزانه) نگاه نکنیم، بلکه تایم فریمهای بالاتر (مثل هفتگی) و پایینتر (مثل ساعتی) رو هم بررسی کنیم. این کار به ما کمک میکنه تا تصویر کاملتری از روند کلی و جزئیات حرکت قیمت به دست بیاریم و سیگنالهای دریافتی از الگوهای کندل استیک رو در تایم فریم اصلی خودمون بهتر اعتبارسنجی کنیم.

و در نهایت، یادتون باشه که تحلیل چارت کندل استیک یک مهارت ذهنی (Subjective) هم هست. با اینکه اصول مشخصی داره، اما تجربه و تمرین در تشخیص الگوها و درک موقعیتها نقش خیلی مهمی ایفا میکنه. هیچ دو موقعیت بازاری دقیقا مثل هم نیستن و هنر تحلیلگر اینه که بتونه با استفاده از ابزارهایی مثل نمودار شمعی ژاپنی، محتملترین سناریوی پیش رو رو تشخیص بده.

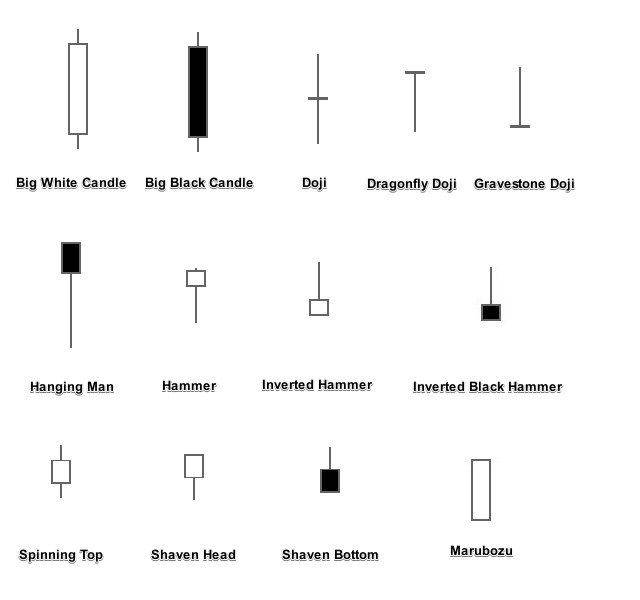

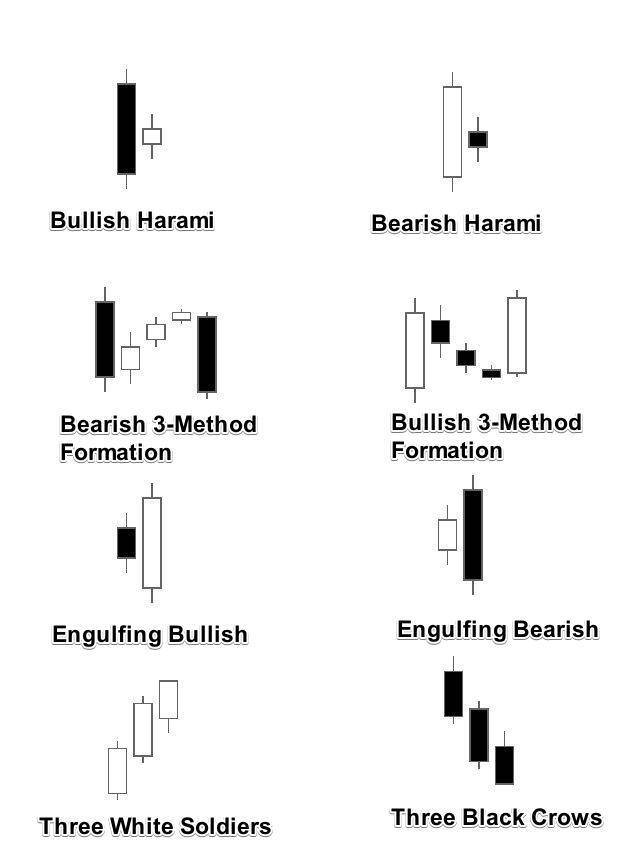

الگوهای کندل استیک محبوب: راهنمای تصویری الگوهای شمعی ژاپنی

یکی از جذابترین بخشهای کار با نمودار شمعی ژاپنی، شناسایی الگوهای کندل استیک هست. این الگوها که حاصل قرار گرفتن یک یا چند کندل استیک در کنار هم هستن، میتونن اطلاعات ارزشمندی درباره احتمال ادامه یا تغییر روند قیمت به ما بدن. هزاران الگو وجود داره، اما ما اینجا روی چند تا از معروفترین و پرکاربردترینهاشون تمرکز میکنیم.

به طور کلی، الگوهای شمعی ژاپنی رو میشه به سه دسته اصلی تقسیم کرد:

- الگوهای بازگشتی (Reversal Patterns): این الگوها معمولا در انتهای یک روند (صعودی یا نزولی) ظاهر میشن و احتمال تغییر جهت روند رو نشون میدن.

- الگوهای ادامهدهنده (Continuation Patterns): این الگوها در میانه یک روند شکل میگیرن و نشون میدن که روند فعلی احتمالا بعد از یک توقف کوتاه، ادامه پیدا میکنه.

- الگوهای خنثی یا عدم تصمیمگیری (Neutral/Indecision Patterns): این الگوها نشوندهنده تعادل قدرت بین خریدارها و فروشندهها هستن و به تنهایی جهت خاصی رو پیشبینی نمیکنن، اما در کنار سایر عوامل میتونن مهم باشن.

بیایید با چند الگوی تککندلی معروف شروع کنیم:

- ماروبزو (Marubozu): کندلی با بدنه بلند و بدون سایه (یا سایه خیلی خیلی کوتاه). ماروبزو سفید/سبز نشونه قدرت مطلق خریدارها و ماروبزو سیاه/قرمز نشونه قدرت مطلق فروشندههاست. معمولا الگوی ادامهدهنده محسوب میشه.

- اسپینینگ تاپ (Spinning Top) یا فرفره: کندلی با بدنه کوتاه و سایههای بلند و تقریبا مساوی در بالا و پایین. نشونه بارز عدم تصمیمگیری و نبرد نزدیک بین گاوها و خرسهاست. میتونه پیشزمینه تغییر روند باشه، مخصوصا اگه بعد از یه روند قوی ظاهر بشه.

- دوجی (Doji): کندلی که قیمت باز و بسته شدن تقریبا یکی هست (بدنه خیلی کوچک یا نداره). انواع مختلفی داره (مثل دوجی صلیب، سنجاقک، سنگ قبر، چهارقیمت، پایهبلند). دوجی به تنهایی الگوی خنثی و نشونه عدم تصمیمگیریه، اما محل ظاهر شدنش (مثلا در سقف یا کف روند) و کندل بعدی خیلی مهمه و میتونه سیگنال بازگشت روند باشه.

در بخشهای بعدی به تفصیل الگوهای بازگشتی و ادامهدهنده، چه تککندلی و چه چندکندلی، خواهیم پرداخت. یادتون باشه، صرف دیدن یک الگو کافی نیست؛ موقعیت الگو در چارت کندل استیک، روند قبلی و تأییدیه از کندلهای بعدی یا ابزارهای دیگه، کلید استفاده درست از الگوهای شمعی ژاپنی هست.

الگوهای کندل استیک بازگشتی: شکار نقاط چرخش بازار

یکی از مهمترین کاربردهای الگوهای کندل استیک، شناسایی نقاط احتمالی بازگشت روند (Reversal) هست. این الگوها مثل چراغ راهنمایی عمل میکنن و به ما هشدار میدن که روند فعلی ممکنه به پایان رسیده باشه و جهت بازار در حال تغییره. البته یادتون نره که هیچ الگویی قطعی نیست و همیشه به تأییدیه نیاز داریم، اما این الگوها ابزارهای فوقالعادهای برای شکار نقاط چرخش بازار هستن.

الگوهای بازگشتی صعودی (Bullish Reversal): این الگوها در انتهای یک روند نزولی ظاهر میشن و احتمال شروع یه روند صعودی رو نوید میدن. چند نمونه معروف:

- چکش (Hammer): کندلی با بدنه کوچک (هر رنگی میتونه باشه)، سایه پایینی بلند (حداقل دو برابر بدنه) و سایه بالایی کوتاه یا بدون سایه. نشون میده فروشندهها قیمت رو پایین آوردن، اما خریدارها با قدرت وارد شدن و قیمت رو برگردوندن بالا.

- چکش معکوس (Inverted Hammer): شبیه چکش، اما سایه بلند در بالاست و سایه پایینی کوتاهه. نشون میده خریدارها تلاش کردن قیمت رو بالا ببرن، اما فروشندهها مقاومت کردن. با این حال، اینکه فروشندهها نتونستن قیمت رو خیلی پایینتر ببندن، خودش نشونه ضعفشونه و نیاز به تأیید صعودی داره.

- پوشاننده صعودی (Bullish Engulfing): یه الگوی دو کندلی. کندل اول نزولی (قرمز/سیاه) و کوچکه. کندل دوم صعودی (سبز/سفید) و بزرگه، طوری که بدنه کندل اول رو کاملا میپوشونه. نشونه هجوم قوی خریدارهاست.

- الگوی نفوذی (Piercing Line): یه الگوی دو کندلی. کندل اول نزولی و بلنده. کندل دوم صعودی، پایینتر از کندل اول باز میشه، اما بالاتر از نقطه میانی بدنه کندل اول بسته میشه. نشونه ورود قوی خریدارهاست.

- ستاره صبحگاهی (Morning Star): یه الگوی سه کندلی در انتهای روند نزولی. کندل اول نزولی و بلنده. کندل دوم بدنهاش کوچیکه (ستاره، میتونه هر رنگی باشه) و معمولا با گپ پایینتر از کندل اول تشکیل میشه. کندل سوم صعودی و بلنده و به خوبی داخل بدنه کندل اول نفوذ میکنه. نشونه قوی بازگشته.

- سه سرباز سفید (Three White Soldiers): سه کندل صعودی (سبز/سفید) بلند و متوالی با سایههای کوتاه که هر کدوم بالاتر از قبلی بسته میشن. نشونه قدرت زیاد خریدارها و شروع روند صعودیه.

الگوهای بازگشتی نزولی (Bearish Reversal): این الگوها در انتهای یک روند صعودی ظاهر میشن و احتمال شروع یه روند نزولی رو هشدار میدن. چند نمونه معروف:

- مرد به دار آویخته (Hanging Man): از نظر ظاهری دقیقا مثل چکش هست، اما در انتهای روند صعودی ظاهر میشه. بدنه کوچک، سایه پایینی بلند. نشون میده فشار فروش در طول دوره وجود داشته، هرچند خریدارها تونستن قیمت رو برگردونن بالا، اما این یه زنگ خطره.

- ستاره دنبالهدار (Shooting Star): از نظر ظاهری دقیقا مثل چکش معکوس هست، اما در انتهای روند صعودی ظاهر میشه. بدنه کوچک، سایه بالایی بلند. نشون میده خریدارها قیمت رو بالا بردن، اما فروشندهها با قدرت وارد شدن و قیمت رو کشیدن پایین.

- پوشاننده نزولی (Bearish Engulfing): الگوی دو کندلی. کندل اول صعودی (سبز/سفید) و کوچکه. کندل دوم نزولی (قرمز/سیاه) و بزرگه، طوری که بدنه کندل اول رو کاملا میپوشونه. نشونه هجوم قوی فروشندههاست.

- ابر سیاه پوشاننده (Dark Cloud Cover): الگوی دو کندلی. کندل اول صعودی و بلنده. کندل دوم نزولی، بالاتر از کندل اول باز میشه، اما پایینتر از نقطه میانی بدنه کندل اول بسته میشه. نشونه ورود قوی فروشندههاست.

- ستاره شامگاهی (Evening Star): الگوی سه کندلی در انتهای روند صعودی (برعکس ستاره صبحگاهی). کندل اول صعودی و بلنده. کندل دوم بدنهاش کوچیکه (ستاره) و معمولا با گپ بالاتر از کندل اول تشکیل میشه. کندل سوم نزولی و بلنده و به خوبی داخل بدنه کندل اول نفوذ میکنه.

- سه کلاغ سیاه (Three Black Crows): سه کندل نزولی (قرمز/سیاه) بلند و متوالی با سایههای کوتاه که هر کدوم پایینتر از قبلی بسته میشن. نشونه قدرت زیاد فروشندهها و شروع روند نزولیه.

به نظر من، تسلط بر این الگوهای بازگشتی یکی از مهمترین مهارتها در تحلیل نمودار شمعی فارکس هست. اما مجددا تاکید میکنم: همیشه منتظر تأییدیه باشید! یعنی قبل از ورود به معامله بر اساس یه الگوی بازگشتی، صبر کنید تا کندل بعدی یا شکست یک سطح کلیدی، سیگنال الگو رو تأیید کنه.

الگوهای کندل استیک ادامهدهنده: تأیید روند فعلی

علاوه بر الگوهای بازگشتی که سیگنال تغییر روند میدن، دستهای دیگه از الگوهای کندل استیک وجود دارن که بهشون میگن الگوهای ادامهدهنده (Continuation Patterns). همونطور که از اسمشون پیداست، این الگوها معمولا در میانه یک روند صعودی یا نزولی قوی ظاهر میشن و نشون میدن که بازار بعد از یه استراحت یا توقف کوتاه، احتمالا به حرکت در جهت روند اصلی ادامه خواهد داد.

این الگوها برای تریدرهایی که میخوان در جهت روند معامله کنن (Trend Following) خیلی مهمن، چون میتونن نقاط مناسبی برای ورود به معامله در جهت روند یا اضافه کردن به حجم معاملات قبلی رو نشون بدن. برخلاف الگوهای بازگشتی که دنبال شکار سقف و کف هستن، الگوهای ادامهدهنده روی تأیید قدرت روند فعلی تمرکز دارن.

چند نمونه از الگوهای شمعی ژاپنی ادامهدهنده معروف:

- الگوی سه روش صعودی (Rising Three Methods): این الگو در یک روند صعودی ظاهر میشه. با یک کندل صعودی بلند شروع میشه، بعدش معمولا سه تا کندل نزولی کوچک میان که بدنههاشون داخل محدوده کندل اول هستن (یه پولبک کوچیک). در نهایت، یه کندل صعودی بلند دیگه میاد که بالاتر از کندل اول و کندلهای میانی بسته میشه. این نشون میده با وجود تلاش فروشندهها، خریدارها کنترل رو دوباره به دست گرفتن و روند صعودی ادامه پیدا میکنه.

- الگوی سه روش نزولی (Falling Three Methods): دقیقا برعکس الگوی قبلی و در روند نزولی دیده میشه. با یه کندل نزولی بلند شروع میشه، بعدش سه تا کندل صعودی کوچیک میان که یه پولبک موقتی رو نشون میدن، و در نهایت یه کندل نزولی بلند دیگه میاد که پایینتر از کندل اول و کندلهای میانی بسته میشه و ادامه روند نزولی رو تأیید میکنه.

- شکاف قیمتی (Gap) در جهت روند: گاهی اوقات، شروع یک کندل استیک با یک پرش قیمتی (Gap) نسبت به کندل قبلی همراهه. اگه این گپ در جهت روند اصلی باشه (مثلا گپ رو به بالا در روند صعودی یا گپ رو به پایین در روند نزولی) و کندل بعد از گپ هم همجهت با روند باشه، میتونه نشونه قدرت زیاد روند و ادامه حرکت باشه. (الگوهایی مثل Tasuki Gap صعودی و نزولی از این دستهاند).

- ماروبزو (Marubozu): همونطور که قبلا گفتیم، کندل ماروبزو (بدنه بلند بدون سایه) که در جهت روند اصلی ظاهر بشه، میتونه یه الگوی ادامهدهنده قوی باشه و نشون بده که قدرت در جهت روند همچنان پابرجاست.

نکته مهم در مورد الگوهای ادامهدهنده اینه که معمولا نسبت به الگوهای بازگشتی کمتر شناخته شده هستن، اما میتونن فرصتهای معاملاتی با احتمال موفقیت بالا رو فراهم کنن، چون شما در جهت جریان اصلی بازار حرکت میکنید. باز هم تأکید میکنم که تأییدیه گرفتن (مثلا با شکستن سقف یا کف الگو یا با استفاده از اندیکاتورها) قبل از ورود به معامله ضروریه.

استراتژیهای معامله با کندل استیک: ترکیب با ابزارهای دیگر

تا اینجا با خودِ کندل استیکها و انواع الگوهای شمعی ژاپنی آشنا شدیم. اما سوال اصلی اینه: چطور از این الگوها در معاملات واقعی، مثلا در نمودار شمعی فارکس، استفاده کنیم؟ حقیقت اینه که الگوهای کندل استیک به تنهایی معمولا کافی نیستن و بهترین نتایج زمانی به دست میاد که اونها رو با سایر ابزارها و مفاهیم تحلیل تکنیکال ترکیب کنیم.

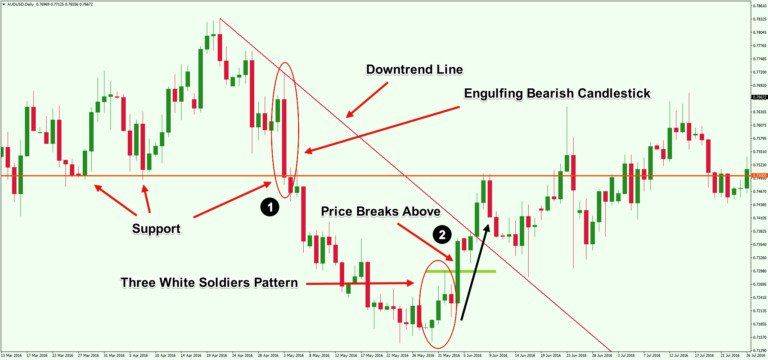

1. ترکیب با سطوح حمایت و مقاومت: این یکی از قویترین استراتژیهاست. همونطور که گفتیم، الگوهای کندلی که در نزدیکی سطوح کلیدی حمایت یا مقاومت تشکیل میشن، اهمیت دوچندان دارن. مثلا، دیدن یه الگوی بازگشتی صعودی مثل چکش (Hammer) یا پوشاننده صعودی (Bullish Engulfing) دقیقا روی یک سطح حمایتی قوی، سیگنال خرید بسیار معتبرتری نسبت به همون الگو در وسط یه روند بدون هیچ سطح مشخصیه.

2. ترکیب با خطوط روند (Trendlines): خطوط روند ابزار ساده ولی کارآمدی برای تشخیص جهت و شیب روند هستن. تشکیل یه الگوی کندل استیک بازگشتی روی خط روند (مثلا برخورد قیمت به خط روند صعودی و تشکیل یه الگوی چکش) میتونه نقطه ورود جذابی در جهت روند باشه.

3. ترکیب با میانگینهای متحرک (Moving Averages): میانگینهای متحرک به ما کمک میکنن تا روند رو بهتر تشخیص بدیم و به عنوان سطوح حمایت و مقاومت داینامیک هم عمل میکنن. وقتی قیمت به یه میانگین متحرک معتبر (مثلا MA 50 یا MA 200 در تایم روزانه) میرسه و یه الگوی کندل استیک تأییدکننده در اون ناحیه شکل میگیره، میتونه سیگنال خوبی باشه. بعضیها حتی از تقاطع میانگینهای متحرک به عنوان تأییدیه برای سیگنال کندلی استفاده میکنن.

4. ترکیب با اندیکاتورها (Indicators): اندیکاتورهای نوساننما (Oscillators) مثل RSI یا استوکاستیک (Stochastic) میتونن شرایط اشباع خرید (Overbought) یا اشباع فروش (Oversold) رو نشون بدن. به نظر من، ترکیب این سیگنالها با الگوهای کندل استیک بازگشتی فوقالعاده قدرتمنده. فرض کنید RSI در منطقه اشباع خرید قرار داره و همزمان یه الگوی بازگشتی نزولی مثل ستاره دنبالهدار (Shooting Star) روی نمودار ظاهر میشه. این ترکیب، احتمال موفقیت معامله فروش رو به مراتب بالا میبره.

5. اهمیت تأییدیه (Confirmation): این شاید مهمترین بخش استراتژی باشه. هیچوقت صرفا با دیدن یه الگو وارد معامله نشید. همیشه منتظر تأییدیه بمونید. تأییدیه میتونه بسته شدن کندل بعدی در جهت سیگنال الگو، شکستن سقف یا کف کندل/الگوی سیگنالدهنده، یا سیگنالی از یه ابزار دیگه باشه. صبر کردن برای تأییدیه شاید باعث بشه یه مقدار از سود اولیه رو از دست بدید، اما احتمال ورود به معاملات اشتباه رو به شدت کاهش میده.

در نهایت، بهترین استراتژی معامله با کندل استیک، استراتژیایه که با شخصیت و سبک معاملاتی شما سازگار باشه و بتونید به طور مداوم ازش استفاده کنید. ترکیب درست الگوهای شمعی ژاپنی با سایر ابزارها و داشتن برنامه مدیریت ریسک مشخص، کلید موفقیت بلندمدت در بازارهای مالیه.

کاربرد کندل استیک در ارز دیجیتال و سایر بازارها

گرچه ما در این مقاله بیشتر روی نمودار شمعی فارکس تمرکز کردیم، اما زیبایی و قدرت کندل استیکها در اینه که تقریبا در تمام بازارهای مالی که نمودار قیمت دارن، قابل استفاده هستن. اصول اولیهای که یاد گرفتیم – یعنی تفسیر بدنه و سایه، شناسایی الگوها و ترکیب با سایر ابزارها – در بازارهای دیگه هم کاملا کاربرد داره.

کاربرد کندل استیک در ارز دیجیتال (Cryptocurrencies): بازار ارزهای دیجیتال به نوسانات شدید و هیجانات بالا معروفه. دقیقا همین ویژگیها باعث میشه که نمودار شمعی ژاپنی ابزار فوقالعادهای برای تحلیل این بازار باشه. کندلها میتونن به خوبی احساسات غالب (ترس و طمع شدید) رو در این بازار نشون بدن. الگوهای بازگشتی مثل چکش، دوجی یا پوشاننده در نقاط حمایتی یا مقاومتی کلیدی در چارتهای بیتکوین، اتریوم و سایر آلتکوینها، میتونن سیگنالهای ورود یا خروج مهمی باشن.

به خاطر نوسانات بالای ارزهای دیجیتال، شاید لازم باشه که در تحلیل کندل استیک کمی انعطافپذیرتر باشیم. مثلا ممکنه سایهها بلندتر باشن یا الگوها همیشه به شکل ایدهآل کتابی ظاهر نشن. اما اصول کلی تحلیل روانشناسی پشت کندلها همچنان پابرجاست. ترکیب تحلیل کندلی با اندیکاتورهای حجم (Volume) در بازار کریپتو اهمیت ویژهای داره، چون حجم بالا میتونه نشونه اعتبار بیشتر یه حرکت یا الگو باشه.

کاربرد کندل استیک در بازار سهام (Stocks): بازار سهام یکی از قدیمیترین بازارهاییه که تحلیل تکنیکال و کندل استیک در اون استفاده میشه. تحلیلگران سهام از الگوهای شمعی برای شناسایی نقاط ورود و خروج، تعیین حد ضرر (Stop-loss) و پیشبینی روندهای کوتاهمدت و میانمدت استفاده میکنن. الگوهایی مثل ستاره صبحگاهی/شامگاهی یا سه سرباز/کلاغ در تحلیل سهام شرکتهای مختلف بسیار پرکاربردن.

کاربرد در بازار کالاها (Commodities): بازارهای کالا مثل نفت، طلا، نقره و محصولات کشاورزی هم به خوبی با نمودار شمعی ژاپنی قابل تحلیل هستن. از اونجایی که این بازارها تحت تأثیر عوامل بنیادین (مثل عرضه و تقاضا، شرایط آب و هوایی، مسائل ژئوپلیتیک) هستن، ترکیب تحلیل کندلی با درک این عوامل میتونه دید بهتری به معاملهگر بده. با این حال، خود الگوهای کندلی میتونن نقاط عطف مهم ناشی از تغییرات ناگهانی در این عوامل رو به خوبی نشون بدن.

کاربرد در بازار آتی (Futures) و شاخصها (Indices): معاملهگران بازارهای آتی و شاخصهای سهام (مثل S&P 500 یا داوجونز) هم به طور گسترده از تحلیل کندل استیک استفاده میکنن. اصول تحلیل الگوها و ترکیب با سایر ابزارها در این بازارها هم مشابه بازارهای دیگه هست.

در نهایت، مهم نیست در کدوم بازار فعالیت میکنید، زبان کندل استیکها یک زبان جهانیه. با یادگیری و تسلط بر این زبان، میتونید درک بهتری از دینامیک قیمت در هر نموداری پیدا کنید و تصمیمات معاملاتی آگاهانهتری بگیرید.

اشتباهات رایج و نکات کلیدی در تحلیل نمودار شمعی

تحلیل نمودار شمعی ژاپنی میتونه خیلی قدرتمند باشه، اما مثل هر ابزار دیگهای، اگه درست استفاده نشه یا دچار سوءتفاهم بشیم، میتونه منجر به تصمیمات اشتباه بشه. توی این بخش میخوام به چند تا از اشتباهات رایج و نکات کلیدی که باید در تحلیل کندل استیک مد نظر داشته باشید، اشاره کنم.

اشتباهات رایج:

- معامله صرفا بر اساس یک الگو: این بزرگترین اشتباهه! هیچوقت فقط با دیدن یه الگوی کندل استیک، هرچقدر هم که قشنگ به نظر برسه، وارد معامله نشید. همیشه دنبال تأییدیه از کندلهای بعدی، سطوح حمایت/مقاومت، خطوط روند یا اندیکاتورها باشید.

- نادیده گرفتن موقعیت (Context): همونطور که بارها گفتم، موقعیت و محل تشکیل الگو خیلی مهمه. یه الگوی چکش در کف یه روند نزولی خیلی معنیدارتر از همون الگو در وسط یه روند رنجه. همیشه به روند قبلی و سطوح کلیدی اطراف الگو توجه کنید.

- تحلیل در تایم فریم نامناسب: الگوهای کندل استیک در تایم فریمهای بالاتر (مثل روزانه یا هفتگی) معمولا اعتبار بیشتری نسبت به تایم فریمهای خیلی پایین (مثل 1 دقیقهای یا 5 دقیقهای) دارن. تایم فریمی رو انتخاب کنید که با سبک معاملاتی شما (اسکالپ، روزانه، سوئینگ) هماهنگ باشه.

- تلاش برای پیدا کردن الگو در همه جا: بعضی وقتا معاملهگرها اونقدر دنبال الگو میگردن که الگوهایی رو میبینن که واقعا وجود ندارن یا خیلی ضعیف هستن! اگه یه الگو واضح نیست، بهتره ازش صرف نظر کنید.

- نادیده گرفتن مدیریت ریسک: حتی بهترین تحلیلها هم ممکنه اشتباه از آب دربیان. همیشه قبل از ورود به معامله بر اساس الگوهای شمعی ژاپنی، حد ضرر (Stop-loss) مشخصی تعیین کنید و حجم معامله رو طوری تنظیم کنید که ریسکتون قابل قبول باشه.

نکات کلیدی:

- ترکیب، ترکیب، ترکیب: قدرت واقعی کندل استیکها در ترکیب اونها با سایر ابزارهای تحلیل تکنیکال آشکار میشه.

- صبر برای تأییدیه: عجله نکنید! منتظر بمونید تا بازار سیگنال الگو رو تأیید کنه.

- توجه به حجم معاملات: حجم بالا میتونه اعتبار الگو رو بیشتر کنه.

- تمرین و تجربه: تحلیل نمودار شمعی فارکس یه مهارته که با تمرین و دیدن چارتهای زیاد به دست میاد.

- روانشناسی بازار: یادتون باشه هر کندل استیک داستان نبرد بین خریدارها و فروشندهها و احساسات اونهاست. سعی کنید روانشناسی پشت الگوها رو درک کنید.

- انعطافپذیری: الگوها همیشه به شکل ایدهآل ظاهر نمیشن. یاد بگیرید الگوهای غیرکامل اما معنیدار رو هم تشخیص بدید.

- کندلها همه چیز نیستند: کندل استیکها فقط بخشی از پازل تحلیل بازار هستن. تحلیل فاندامنتال و مدیریت ریسک هم به همون اندازه مهمن.

به نظر من، اگه این نکات رو رعایت کنید و از اشتباهات رایج دوری کنید، میتونید از قدرت نمودار شمعی ژاپنی برای بهبود قابل توجه نتایج معاملاتتون استفاده کنید.

فراموش نکنید که کندلها به ما نمیگن که اول قیمت به سقف رفته یا کف (High or Low first). اونها فقط نتیجه نهایی رو در اون بازه زمانی نشون میدن. این یکی از محدودیتهای ذاتی کندل استیکهاست که باید ازش آگاه باشیم.

نمونههای بیشتر از الگوها و مفاهیم کندل استیک

این تصویر یک موقعیت کلاسیک در تحلیل کندل استیک را نشان میدهد: ظاهر شدن یک الگوی دوجی (Doji) پس از یک سری کندل صعودی قوی (با بدنههای بلند سفید یا سبز). کندل دوجی به خودی خود نشانه عدم تصمیمگیری و تعادل بین فشار خرید و فروش است؛ قیمت باز و بسته شدن آن تقریباً یکسان است. وقتی چنین الگویی پس از یک حرکت صعودی قوی ظاهر میشود، زنگ خطری است مبنی بر اینکه شتاب خریداران ممکن است در حال کاهش باشد یا فروشندگان در حال ورود به بازار و ایجاد مقاومت هستند.

بنابراین، دیدن دوجی در چنین موقعیتی در نمودار شمعی ژاپنی، هشداری برای احتمال توقف یا حتی بازگشت روند صعودی است. این الگو نشان میدهد که نیروی صعودی قبلی دیگر به قدرت قبل نیست و بازار در نقطه حساسی قرار دارد. معاملهگران معمولاً منتظر کندل بعدی میمانند تا ببینند آیا قیمت پایینتر از دوجی بسته میشود (تأیید نزولی) یا خیر، تا سیگنال بازگشت را تأیید کنند. به عبارت دیگر، این دوجی به تنهایی سیگنال فروش نیست، بلکه یک علامت احتیاط و نیاز به بررسی بیشتر است.

در این تصویر، شاهد سناریوی معکوس حالت قبل هستیم: یک الگوی کندل استیک دوجی پس از چند کندل نزولی قوی (با بدنههای بلند سیاه یا قرمز) ظاهر شده است. همانطور که میدانیم، دوجی نشاندهنده تردید و بلاتکلیفی در بازار است. وقتی این الگو در انتهای یک روند نزولی پرقدرت شکل میگیرد، میتواند نشانهای از تضعیف فشار فروشندگان یا افزایش مقاومت از سوی خریداران باشد که جلوی افت بیشتر قیمت را گرفتهاند.

این موقعیت در نمودار شمعی ژاپنی اهمیت زیادی دارد، زیرا میتواند اولین نشانه از احتمال پایان روند نزولی و تشکیل یک کف قیمتی باشد. دوجی در این نقطه به ما میگوید که فروشندگان دیگر توانایی پایین کشیدن بیشتر قیمت را ندارند و ممکن است قدرت به دست خریداران بیفتد. مانند حالت قبل، این دوجی به تنهایی سیگنال خرید نیست، اما یک هشدار جدی برای فروشندگان و یک چراغ سبز اولیه برای خریداران است که منتظر تأییدیه از کندل بعدی (مثلاً یک کندل صعودی قوی یا بسته شدن قیمت بالاتر از دوجی) باشند.

الگوی کندل استیک که در تصویر مشاهده میکنید، به «دوجی پایه بلند» (Long-Legged Doji) معروف است. مشخصه اصلی این الگو، بدنه بسیار کوچک یا تقریباً ناموجود (قیمت باز و بسته شدن نزدیک به هم) و سایههای بسیار بلند در بالا و پایین آن است. این سایههای بلند نشان میدهند که در طول بازه زمانی کندل، نوسانات قیمت بسیار شدید بوده و قیمت هم به سطوح بسیار بالا و هم به سطوح بسیار پایین رانده شده است.

دوجی پایه بلند بیانگر نهایت سردرگمی و تردید در بازار است. کشمکش شدیدی بین خریداران (که قیمت را بالا بردهاند) و فروشندگان (که قیمت را پایین کشیدهاند) وجود داشته، اما در نهایت هیچکدام نتوانستهاند بر دیگری غلبه کنند و قیمت به نقطه شروع خود بازگشته است. این الگو معمولاً نشاندهنده خستگی بازار پس از یک حرکت قوی یا نزدیک شدن به یک نقطه عطف مهم است و میتواند پیشبینیکننده افزایش نوسانات یا تغییر جهت احتمالی در آینده نزدیک باشد، هرچند به خودی خود، جهت خاصی را مشخص نمیکند.

تصویر فوق، الگوی «دوجی سنجاقک» (Dragonfly Doji) را نمایش میدهد که یکی از الگوهای خاص و مهم در تحلیل نمودار شمعی ژاپنی است. این کندل استیک شبیه حرف T انگلیسی است؛ بدنه بسیار کوچکی در بالا دارد (قیمت باز شدن، بسته شدن و بالاترین قیمت تقریباً یکی هستند) و یک سایه پایینی بسیار بلند. عدم وجود سایه بالایی یا سایه بسیار کوتاه، مشخصه اصلی آن است.

روانشناسی پشت دوجی سنجاقک این است که در طول دوره، فروشندگان با قدرت وارد شده و قیمت را به شدت پایین آوردهاند (سایه بلند پایینی). اما قبل از پایان دوره، خریداران با نیرویی بسیار قویتر ظاهر شده و تمام فشار فروش را خنثی کرده و قیمت را تا نزدیکی قیمت باز شدن و بالاترین قیمت بالا بردهاند. این الگو، به خصوص اگر در انتهای یک روند نزولی یا در یک سطح حمایتی ظاهر شود، یک سیگنال بازگشتی صعودی بسیار قوی محسوب میشود، زیرا نشاندهنده رد شدن قاطعانه قیمتهای پایینتر توسط بازار است. البته، برای ورود به معامله خرید، گرفتن تأییدیه از کندل بعدی همچنان توصیه میشود.

الگوی «دوجی سنگ قبر» (Gravestone Doji) که در این تصویر دیده میشود، دقیقاً برعکس دوجی سنجاقک است و یکی دیگر از الگوهای مهم کندل استیک به شمار میرود. این الگو شبیه حرف T معکوس است؛ بدنه بسیار کوچکی در پایین دارد (قیمت باز شدن، بسته شدن و پایینترین قیمت تقریباً یکی هستند) و یک سایه بالایی بسیار بلند. سایه پایینی در این الگو وجود ندارد یا بسیار کوتاه است.

شکلگیری دوجی سنگ قبر نشان میدهد که در ابتدای دوره، خریداران با قدرت قیمت را به شدت بالا بردهاند (سایه بلند بالایی)، اما پیش از پایان دوره، فروشندگان با نیروی غالب وارد شده و تمام فشار خرید را خنثی کرده و قیمت را تا نزدیکی قیمت باز شدن و پایینترین قیمت پایین آوردهاند. این الگو، به خصوص وقتی در انتهای یک روند صعودی یا در یک سطح مقاومتی ظاهر شود، یک سیگنال بازگشتی نزولی بسیار قوی است. این الگو نشاندهنده رد شدن قاطعانه قیمتهای بالاتر توسط بازار و قدرت گرفتن فروشندگان است و نیاز به تأییدیه نزولی از کندل بعدی دارد.

این تصویر مفهوم «موقعیت ستاره» (Star Position) در تحلیل نمودار شمعی ژاپنی را نشان میدهد. موقعیت ستاره زمانی رخ میدهد که یک کندل استیک (معمولاً با بدنه کوچک، مانند دوجی، اسپینینگ تاپ، چکش یا ستاره دنبالهدار) با یک شکاف قیمتی (Gap) نسبت به بدنه کندل قبلی (که معمولاً بدنه بزرگی دارد) تشکیل شود. این شکاف میتواند رو به بالا (در روند صعودی) یا رو به پایین (در روند نزولی) باشد.

موقعیت ستاره به خودی خود یک الگوی کامل نیست، بلکه جزئی کلیدی از الگوهای چند کندلی مهم مانند «ستاره صبحگاهی» (Morning Star – بازگشتی صعودی) و «ستاره شامگاهی» (Evening Star – بازگشتی نزولی) است. وجود این شکاف قیمتی و جدا افتادن کندل ستاره از کندل قبلی، نشاندهنده تردید، عدم قطعیت یا تغییر ناگهانی در تعادل قدرت بین خریداران و فروشندگان است و میتواند هشداری برای بازگشت احتمالی روند باشد.

تصویر فوق مفهوم «موقعیت هارامی» (Harami Position) را در الگوهای کندل استیک به نمایش میگذارد. کلمه هارامی در زبان ژاپنی به معنی «حامله» است و این الگو نیز به همین دلیل نامگذاری شده است. موقعیت هارامی زمانی شکل میگیرد که یک کندل استیک با بدنه کوچک (کندل دوم یا فرزند) به طور کامل در محدوده بدنه واقعی کندل قبلی (کندل اول یا مادر) که بدنه بزرگی دارد، قرار بگیرد.

الگوی هارامی نشاندهنده کاهش ناگهانی نوسانات و مومنتوم بازار نسبت به کندل قبلی است و بیانگر نوعی ترمز یا توقف در روند فعلی است. اگر کندل مادر نزولی و کندل فرزند صعودی باشد، به آن «هارامی صعودی» (Bullish Harami) گفته میشود و میتواند نشانه پایان روند نزولی باشد. برعکس، اگر کندل مادر صعودی و کندل فرزند نزولی باشد، «هارامی نزولی» (Bearish Harami) نام دارد و احتمال پایان روند صعودی را مطرح میکند. هارامی به خودی خود الگوی بازگشتی ضعیفتری نسبت به الگوهایی مثل پوشاننده است و حتماً نیاز به تأییدیه دارد.

این تصویر یک تکنیک جالب در تحلیل کندل استیک به نام «ترکیب کندلها» (Blending Candlesticks) را نشان میدهد. ایده این است که میتوانیم اطلاعات چند کندل متوالی که یک الگوی خاص را تشکیل میدهند، در یک کندل واحد خلاصه کنیم تا پیام کلی الگو را به صورت بصری درک کنیم. برای این کار از قیمت باز شدن کندل اول، قیمت بسته شدن کندل آخر، بالاترین قیمت و پایینترین قیمت در کل الگو استفاده میکنیم.

در این مثال، الگوهای دو کندلی بازگشتی صعودی مانند «پوشاننده صعودی» (Bullish Engulfing) یا «الگوی نفوذی» (Piercing Line) ترکیب شدهاند. نتیجه ترکیب این الگوها، معمولاً یک کندل استیک شبیه به الگوی «چکش» (Hammer) است؛ یعنی کندلی با بدنه کوچک در بالا و سایه پایینی بلند. این کندل ترکیبی به وضوح نشان میدهد که با وجود فشار فروش اولیه، خریداران در نهایت کنترل را به دست گرفته و قیمت را بالا بستهاند، که همان پیام اصلی الگوهای پوشاننده و نفوذی است.

این تصویر ادامه مفهوم «ترکیب کندلها» (Blending Candlesticks) را برای الگوهای بازگشتی نزولی نشان میدهد. همانند حالت صعودی، میتوانیم با استفاده از قیمت باز شدن کندل اول، قیمت بسته شدن کندل آخر، و بالاترین و پایینترین قیمت کل الگو، دو کندل استیک متوالی که یک الگوی نزولی را میسازند، به یک کندل واحد تبدیل کنیم.

در این مثال، الگوهای دو کندلی بازگشتی نزولی مانند «پوشاننده نزولی» (Bearish Engulfing) یا «ابر سیاه پوشاننده» (Dark Cloud Cover) با هم ترکیب شدهاند. کندل حاصل از این ترکیب، معمولاً شکلی شبیه به الگوی «ستاره دنبالهدار» (Shooting Star) دارد؛ یعنی کندلی با بدنه کوچک در پایین و سایه بالایی بلند. این کندل ترکیبی به خوبی پیام اصلی الگوهای اولیه را منتقل میکند: خریداران در ابتدا قیمت را بالا بردهاند، اما فروشندگان با قدرت وارد شده و قیمت را پایین بستهاند، که نشاندهنده احتمال بالای بازگشت نزولی است.

تکنیک «ترکیب کندلها» (Blending Candlesticks) فقط به الگوهای دو کندلی محدود نمیشود و میتوان آن را برای الگوهای سهکندلی یا حتی بیشتر نیز به کار برد. قاعده همان است: استفاده از قیمت باز شدن اولین کندل، قیمت بسته شدن آخرین کندل، و بالاترین و پایینترین قیمت در کل دوره الگو برای ساختن یک کندل استیک واحد.

این تصویر دو مثال کلاسیک از ترکیب الگوهای سهکندلی را نشان میدهد. ترکیب الگوی «سه سرباز سفید» (Three White Soldiers) که یک الگوی قدرتمند صعودی است، منجر به ایجاد یک کندل سفید/سبز بسیار بلند میشود که شبیه به یک «ماروبزو صعودی» (Bullish Marubozu) است و فشار خرید قوی را نشان میدهد. به طور مشابه، ترکیب الگوی «سه کلاغ سیاه» (Three Black Crows) که الگوی قدرتمند نزولی است، یک کندل سیاه/قرمز بسیار بلند شبیه به «ماروبزو نزولی» (Bearish Marubozu) ایجاد میکند که فشار فروش غالب را به تصویر میکشد. این روش به درک سریع قدرت و جهت حرکت نهایی این الگوهای مهم کمک میکند.

جمع بندی

در این مقاله جامع، سعی کردیم سفری کامل به دنیای جذاب کندل استیکها یا همان نمودار شمعی ژاپنی داشته باشیم. از تاریخچه و ابداع اونها توسط تاجران برنج ژاپنی گفتیم تا معرفیشون به دنیای غرب توسط استیو نیسون. با هم اجزای یک کندل – بدنه و سایهها – رو کالبدشکافی کردیم و یاد گرفتیم که چطور رنگ بدنه و طول سایهها، داستان نبرد بین خریدارها و فروشندهها و احساسات حاکم بر بازار رو در نمودار شمعی فارکس و بازارهای دیگه به ما نشون میدن.

با انواع الگوهای کندل استیک آشنا شدیم؛ از الگوهای تککندلی مثل ماروبزو، دوجی و چکش گرفته تا الگوهای چندکندلی بازگشتی مثل پوشاننده، ستاره صبحگاهی/شامگاهی و الگوهای ادامهدهنده مثل سه روش صعودی/نزولی. تاکید کردیم که صرف شناسایی الگو کافی نیست و توجه به موقعیت الگو در نمودار (نزدیکی به حمایت/مقاومت، در جهت یا خلاف روند) و گرفتن تأییدیه از کندلهای بعدی یا سایر ابزارهای تحلیل تکنیکال (مثل اندیکاتورها، خطوط روند، حجم معاملات) برای ورود به معامله ضروریه.

همچنین به کاربرد گسترده کندل استیک در بازارهای مختلف مثل ارز دیجیتال، سهام و کالا اشاره کردیم و در نهایت، اشتباهات رایج در تحلیل نمودار شمعی ژاپنی و نکات کلیدی برای استفاده مؤثرتر از این ابزار قدرتمند رو مرور کردیم. به نظر من، تسلط بر تحلیل کندل استیک، اگرچه نیازمند تمرین و تجربه است، اما میتونه یکی از ارزشمندترین مهارتها برای هر معاملهگر باشه و به طور قابل توجهی به بهبود نتایج معاملات کمک کنه.

یادتون باشه، کندل استیکها زبان بصری بازار هستن. با یادگیری این زبان و ترکیبش با دانش مدیریت ریسک و سایر جنبههای تحلیل، میتونید با اطمینان و آگاهی بیشتری در بازارهای مالی قدم بردارید. امیدوارم این مقاله براتون مفید بوده باشه و بتونید از مطالبش در جهت پیشرفت معاملاتتون استفاده کنید.

سوالات متداول درباره نمودار شمعی ژاپنی و کندل استیک