نوسان پذیری ضمنی: خریداری در قیمت پایین و فروش در قیمت بالا یکی از معیارها و ملاکهای قیمت گذاری است. این آموزش برای افرادی است که تخصصا در بازار سهام مشغول معامله هستند و برای معامله گران بازار فارکس کاربردی ندارد. اگر معامله گر فارکس هستید بهتر است آموزشهای 0 تا 100 فارکس را مشاهده کنید.

این مقاله ترجمه مقاله اصلی سایت اینوست پدیاست و کمی از ترجمه سنگینی برخوردار است چنانچه در امر بهتر شدن این ترجمه میتوانید ما را همراهی کنید در بخش نظرات آنرا بیان کنید.

گزینه ها، برای بیمه کردن نمونه کارها، تولید درآمد یا بهره محور شدن از حرکت قیمت سهام، مزیت هایی را نسبت به سایر ابزارهای مالی فراهم می کنند. چند متغیر بر روی قیمت یا پریمیوم یک گزینه تأثیر می گذارد.

نوسان پذیری ضمنی یک عنصر اساسی در معادله قیمت گذاری گزینه است و موفقیت یک معامله گزینه می تواند به شدت با توجه به تغییرات نوسان پذیری ضمنی رخ دهد. بهترین راه برای موفقیت در معاملات گزینه، قرار گرفتن در سمت درست تغییرات نوسان پذیری ضمنی است که باعث می شود بتوانید گزینه را با پریمیوم بهتری خریداری یا فروش کنید.

علاوه بر این، قیمت دارایی اصلی، سررسید، نرخ بهره و وضعیت بازار نیز به قیمت یک گزینه تأثیر می گذارند. در واقع، تعیین قیمت یک گزینه از طریق مدل های پرتودهی بر اساس تمام اطلاعات موجود در بازار، انجام می شود.

بنابراین، برای موفقیت در معاملات گزینه، باید بازار را به دقت مطالعه کرده و برای تعیین بهترین زمان برای خرید یا فروش گزینه، به اطلاعات اقتصادی و تحلیل فنی توجه کرد.

به عنوان یک سرمایه گذار، باید به دقت انواع گزینه ها را بررسی کرده و از آنها درست استفاده کنید. از جمله گزینه های خرید (Call) که اجازه می دهد با قیمت ثابتی، دارایی اصلی را در تاریخ معینی خریداری کنید و گزینه های فروش (Put) که به شما اجازه می دهد دارایی اصلی را در تاریخ معینی با قیمت ثابتی بفروشید.

همچنین، گزینه های پویا (Dynamic) نیز وجود دارد که به شما اجازه می دهد به محض رخ دادن تغییرات در بازار، دارایی اصلی را بفروشید یا خریداری کنید.

در نهایت، باید به یاد داشته باشید که معاملات گزینه ها دارای ریسک بالایی هستند و برای موفقیت در این حوزه، نیاز به دانش و تجربه کافی دارید. لذا قبل از هرگونه سرمایه گذاری، به بررسی بازار و تحلیل های دقیق نیاز دارید.

برای بهتر درک کردن نوسان پذیری ضمنی و چگونگی اثر بر قیمت گزینه ها، ابتدا به مفاهیم پایه قیمت گذاری گزینه ها بپردازیم.

مفاهیم پایه قیمت گذاری گزینه ها

پریمیوم گزینه ها از دو عامل اصلی تولید می شود: ارزش درونی و ارزش زمانی. ارزش درونی، ارزش ذاتی یک گزینه یا سهم گزینه است. اگر شما یک گزینه خرید $50 روی یک سهم دارید که در بازار با قیمت $60 معامله می شود، این به این معناست که شما می توانید سهم را با قیمت تمرکز $50 خریداری کنید و در بازار فروش دهید $60.

ارزش درونی یا سهم گزینه در این حالت، $10 است ($60 – $50 = $10). تنها عاملی که بر ارزش درونی یک گزینه تأثیر می گذارد، قیمت سهام اصلی در مقایسه با قیمت تمرکز گزینه است. هیچ عامل دیگری نمی تواند بر ارزش درونی گزینه تأثیر بگذارد.

استفاده از همان مثال قبل، فرض کنید این گزینه با قیمت $14 قیمت گذاری شده است. این به این معناست که پریمیوم گزینه با $4 بیشتر از ارزش درونی آن قیمت گذاری شده است. اینجاست که ارزش زمانی نقش خود را ایفا می کند.

ارزش زمانی، پریمیوم اضافی است که در یک گزینه قیمت گذاری شده و نشان دهنده میزان زمان باقیمانده تا انقضای آن است. قیمت زمان تحت تأثیر عوامل مختلفی قرار می گیرد، مانند زمان باقیمانده تا انقضا، قیمت سهام، قیمت تمرکز و نرخ بهره. با این حال، هیچ یک از این عوامل به اندازه نوسان پذیری ضمنی مهم نیست.

نوسان پذیری ضمنی

نوسان پذیری ضمنی، نشان دهنده نوسان قابل انتظار یک سهم در طول عمر گزینه است. همانطور که انتظارات تغییر می کنند، پریمیوم های گزینه به طور مناسب واکنش نشان می دهند. نوسان پذیری ضمنی به طور مستقیم تحت تأثیر عرضه و تقاضای گزینه های زیرین قرار می گیرد و توسط انتظار بازار در خصوص جهت قیمت سهام تحت تأثیر قرار می گیرد.

با افزایش انتظارات یا افزایش تقاضای یک گزینه، نوسان پذیری ضمنی افزایش می یابد. گزینه هایی که سطوح بالایی از نوسان پذیری ضمنی دارند، به پریمیوم های گزینه های گران تری منجر می شوند.

به طور معکوس، با کاهش انتظارات بازار یا کاهش تقاضای یک گزینه، نوسان پذیری ضمنی کاهش می یابد. گزینه هایی با سطوح کمتری از نوسان پذیری ضمنی، موجب قیمت های گران تری برای گزینه ها نخواهند شد.

این مهم است زیرا صعود و سقوط نوسان پذیری ضمنی، تعیین کننده این است که ارزش زمانی به گزینه چقدر گران یا ارزان است، که می تواند در نتیجه موفقیت یک معامله گزینه را تحت تأثیر قرار دهد.

به عنوان مثال، اگر در حالتی که نوسان پذیری ضمنی در حال افزایش است، گزینه های خود را داشته باشید، قیمت این گزینه ها بالاتر خواهد رفت. با این حال، تغییر نوسان پذیری ضمنی به سمت بدترین حالت می تواند باعث خسارت شود، حتی زمانی که شما درباره جهت حرکت سهم درست فکر کرده باشید.

هر گزینه لیست شده، حساسیت منحصر به فردی به تغییرات نوسان پذیری ضمنی دارد. به عنوان مثال، گزینه های کوتاه مدت، کمتر حساس به نوسان پذیری ضمنی هستند، در حالی که گزینه های بلند مدت، حساسیت بیشتری دارند. این بر اساس این است که گزینه های بلند مدت، ارزش زمانی بیشتری را در خود جا داده اند، در حالی که گزینه های کوتاه مدت، ارزش زمانی کمتری دارند.

هر قیمت تمرکز نیز به صورت مختلفی به تغییرات نوسان پذیری ضمنی پاسخ خواهد داد. گزینه هایی با قیمت تمرکزی که نزدیک به پول هستند، حساسیت بیشتری نسبت به تغییرات نوسان پذیری ضمنی خواهند داشت، در حالی که گزینه هایی که در پول یا خارج از پول قرار دارند، حساسیت کمتری نسبت به تغییرات نوسان پذیری ضمنی خواهند داشت.

وگا – یک یونانی گزینه- می تواند حساسیت یک گزینه به تغییرات نوسان پذیری ضمنی را تعیین کند. به خاطر داشته باشید که با تغییر قیمت سهام و گذشت زمان تا انقضا، ارزش وگا افزایش یا کاهش می یابد، وابسته به این تغییرات. این به معنایی است که گزینه ممکن است حساسیت بیشتر یا کمتری نسبت به تغییرات نوسان پذیری ضمنی داشته باشد.

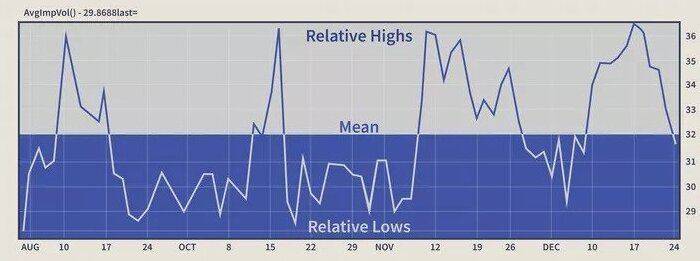

شکل بالا نمونهای از روش تعیین محدوده نسبی نوسان پذیری ضمنی است. با نگاه کردن به قله ها، میتوانید تعیین کنید که کی نوسان پذیری ضمنی نسبتاً بالا است و با نگاه کردن به لغزشها، میتوانید نتیجه بگیرید که کی نوسان پذیری ضمنی نسبتاً پایین است.

با این کار، میتوانید تعیین کنید که هنگامی که گزینه های زیرین نسبتاً ارزان یا گران هستند. اگر بتوانید جایی را که نسبتاً بالاترین نوسان پذیری ضمنی است، ببینید، ممکن است تصور کنید که در آینده نوسان پذیری ضمنی کاهش یافته یا حداقل به میانگین بازگشت پیدا کند.

برعکس، اگر بتوانید تعیین کنید که نوسان پذیری ضمنی نسبتاً پایین است، ممکن است تصور کنید که در آینده نوسان پذیری ضمنی افزایش یافته و به میانگین بازگشت پیدا کند.

همانطور که همه چیز دیگری، نوسان پذیری ضمنی نیز در چرخههای خود حرکت میکند. دورههای نوسان پذیری بالا روندی معکوس با دورههای نوسان پذیری پایین دارند.

استفاده از محدوده نسبی نوسان پذیری ضمنی، به همراه تکنیکهای پیشبینی، به سرمایهگذاران در انتخاب بهترین معامله کمک میکند. هنگام تعیین یک استراتژی مناسب، این مفاهیم در یافتن احتمال موفقیت بالا کمک میکنند و به شما در به حداکثر رساندن بازده و کمینه کردن ریسک کمک میکنند.

استفاده از شاخص Volatility برای تعیین راهبرد

شاید قبلاً شنیده باشید که باید گزینههای ارزان قیمت را خریداری کنید و گزینههای گران قیمت را بفروشید. این فرآیند به سادگی انجام نمیشود، اما روش عالیای است که هنگام انتخاب یک راهبرد گزینه مناسب، میتوانید از آن استفاده کنید. توانایی شما در ارزیابی و پیشبینی شاخص ولاتیلیته، فرآیند خرید گزینههای ارزان و فروش گزینههای گران را آسانتر خواهد کرد.

ولاتیلیته یک شاخص بسیار مهم در تجارت و سرمایهگذاری است که به شما کمک میکند تا ارزش یک گزینه را تخمین بزنید. این شاخص بر اساس فاکتورهایی مانند زمان، تغییر قیمت، دامنه حرکت قیمت و نرخ بهره سود تعیین میشود.

برای مثال، اگر یک گزینه با یک شاخص ولاتیلیته بالا برای یک سهام خریداری شود، احتمال بالاتری دارد که قیمت سهام در آینده تغییر کند و شما بتوانید سود بیشتری بدست آورید.

از آنجایی که شاخص ولاتیلیته میتواند برای پیشبینی بازده سرمایهگذاری استفاده شود، شما میتوانید از آن برای تعیین راهبرد بهینه استفاده کنید.

برای مثال، اگر شما به دنبال سود بیشتر هستید، ممکن است بخواهید گزینههایی با شاخص ولاتیلیته بالا را خریداری کنید. از طرف دیگر، اگر شما به دنبال کاهش ریسک هستید، ممکن است بخواهید گزینههایی با شاخص ولاتیلیته پایینتر را خریداری کنید.

در نهایت، استفاده از شاخص ولاتیلیته میتواند به شما کمک کند تا راهبردی موثر برای سرمایهگذاری خود پیدا کنید. با توجه به این شاخص، شما میتوانید گزینههای مناسبی را با توجه به هدفهای خود انتخاب کنید و به سود بیشتری دست یابید.

چند نکته مهم در پیشبینی شاخص ولاتیلیته

1. اطمینان حاصل کنید که میتوانید تعیین کنید شاخص ولاتیلیته بالاست یا پایین و آیا در حال افزایش یا کاهش است. به خاطر داشته باشید که با افزایش شاخص ولاتیلیته، حقوق گزینهها گرانتر میشوند و با کاهش شاخص ولاتیلیته، حقوق گزینهها ارزانتر میشوند. هنگامی که شاخص ولاتیلیته به اندازههای بسیار بالا یا پایین میرسد، احتمالاً به میانگین خود باز میگردد.

2. اگر با پرداخت حقوق گزینههای گران به دلیل شاخص ولاتیلیته بالا روبرو شدید، لازم است بدانید که دلیلی برای این امر وجود دارد. بررسی خبرها را برای دیدن دلیل انتظارات بالا و تقاضای زیاد برای حقوق گزینهها انجام دهید.

معمولاً در پیش از اعلام سود های شرکت، شایعات ادغام و استخراج، تأیید محصول و رویدادهای خبری دیگر، شاخص ولاتیلیته بالایی مشاهده میشود. به دلیل اینکه در این زمان حرکت بسیاری از قیمتها اتفاق میافتد، تقاضا برای شرکت در چنین رویدادهایی باعث بالا رفتن قیمت حقوق گزینهها میشود. به یاد داشته باشید که پس از رویداد بازار، شاخص ولاتیلیته کاهش یافته و به میانگین خود باز میگردد.

به علاوه، شاخص ولاتیلیته نشان دهندهی درجهی تغییر پذیری قیمت یک سهم است، به این معنی که چقدر قیمت آن به تغییرات بازار واکنش نشان میدهد. در حالی که شاخص بتا نشان دهندهی رابطهی بین قیمت سهم و بازار است.

بنابراین، افزایش شاخص ولاتیلیته به معنی افزایش حساسیت قیمت سهم به تغییرات بازار و همچنین افزایش احتمال بروز تغییرات قیمت بیشتر است. به همین دلیل، حقوق گزینهها با شاخص ولاتیلیته بالا، برای کارمندان جذابیت بیشتری دارند.

3. هنگامی که حقوق گزینهها با سطح بالایی از شاخص ولاتیلیته معامله میشود، به فروش راهبردها توجه کنید. زیرا هنگامی که حقوق گزینه نسبتاً گران قیمت میشود، جذابیت خود را برای خریداران از دست میدهد و برای فروشندگان جذابیت بیشتری دارد. به چنین راهبردهایی از جمله فروش گزینههای پوشیده، نواحی تراز، استراتژیهای اعتباری و… توجه کنید.

علاوه بر این، در هنگام فروش حقوق گزینهها، به دقت به نوع گزینه و شرایط آن توجه کنید. ممکن است در برخی حالتها، فروش حقوق گزینهها به جای اجرای آنها، مقرون به صرفهتر باشد. همچنین، قبل از انجام هرگونه معامله، به دقت شرایط بازار را بررسی کنید و با استفاده از ابزارهای تحلیلی، تصمیمگیری کنید.

در نهایت، برای داشتن موفقیت در بازار حقوق گزینهها، به دنبال یادگیری مهارتهای لازم و استفاده از تجربیات دیگران باشید.

4. هنگامی که شما گزینههایی را کشف میکنید که با سطوح کم ولاتیلیته معامله میشود، به راهبردهای خرید توجه کنید. به چنین راهبردهایی از جمله خرید گزینههای خرید، فروش، نواحی تراز دراز و… امتیاز دهید.

با حقوق گزینههای زمانی به صورت نسبتاً ارزان، گزینهها برای خریداران جذابتر شده و برای فروشندگان کمتر جذاب است. بسیاری از سرمایهگذاران گزینه از این فرصت استفاده میکنند تا گزینههای طولانی مدت خریداری کرده و آنها را از طریق افزایش پیشبینی ولاتیلیته نگه میدارند.

5. مدیریت ریسک یکی از مهمترین عوامل در معاملات گزینه است. بهتر است همیشه میزان ریسک خود را در هر معامله مشخص کنید و از روشهای مدیریت ریسک مانند استفاده از گزینههای حفاظتی یا استفاده از سیستمهای متفاوت و تنوعبخشی پیش از شروع معامله استفاده کنید.

علاوه بر این، باید به دقت تحلیل کنید که چه میزان سرمایه خود را به هر معامله اختصاص دهید و به هیچ عنوان از میزان سرمایه خود بیشتر از حد مجاز استفاده نکنید. همچنین باید در نظر داشت که ممکن است در برخی مواقع با تصمیماتی مواجه شوید که ممکن است باعث افزایش ریسک شوند، در این مواقع باید به شجاعت تصمیم گیری کنید و از ادامه دادن معامله بدون تغییر راهبرد خود اجتناب کنید.

در نهایت، برای موفقیت در معاملات گزینه، باید با صبر و حوصله به کار خود ادامه داده و همیشه به دنبال بهبود روشهای خود باشید.

6. برای دستیابی به موفقیت در معاملات گزینه، باید همیشه بهروز باشید و از تحلیلهای بازار و فرصتهای جدید استفاده کنید. بهتر است در دورههای زمانی مشخص، تحلیلهای بازار را انجام دهید و به دنبال فرصتهای جدید باشید. به علاوه، برای موفقیت در معاملات گزینه، باید دانش کافی در زمینه مالیات و قوانین مربوط به معاملات داشته باشید.

همچنین، برای مدیریت ریسک در معاملات گزینه، باید استراتژیهای مناسبی را پیشبینی کنید. بهتر است قبل از ورود به معاملات، تحلیلهای دقیقی از ریسکهای مختلف و پتانسیلهای سودآوری انجام دهید و سپس تصمیم گیری کنید.

همچنین، برای موفقیت در معاملات گزینه، باید داشتن اصول اخلاقی و عدالتطلبی در معاملات خود داشته باشید و از تصمیمات سریع و ناهنجار خودداری کنید. همچنین برای دستیابی به موفقیت در معاملات گزینه، باید صبور و پایدار باشید و به دنبال ارتقای دانش و تجربه خود باشید.

به یاد داشته باشید که معاملات گزینه به دلیل پویایی و پیچیدگی بازار، همیشه مشکلات و چالشهایی را برای شما به همراه دارد و برای موفقیت در این حوزه، باید به صورت مداوم به بهبود و ارتقای خود بپردازید.

7. در نهایت، برای موفقیت در معاملات گزینه، باید درک خوبی از مفاهیم و تکنیکهای معاملاتی داشته باشید. بهتر است با استفاده از منابع آموزشی و مشاورهگیری از متخصصان این حوزه، خود را برای معاملات گزینه آماده کنید.

نتیجهگیری

در فرآیند انتخاب استراتژیهای گزینه، ماههای انقضا، یا قیمت های اجرا، شما باید تأثیر ولاتیلیته ضمنی را در این تصمیمات تجاری سنجیده کنید تا انتخابهای بهتری داشته باشید. همچنین باید از چند مفهوم پیشبینی ساده ولاتیلیته استفاده کنید. این دانش میتواند به شما کمک کند تا خرید حقوق گزینههای گران قیمت را اجتناب کرده و فروش حقوق گزینههای ارزان قیمت را اجتناب کنید.

به عنوان یک تریدر، شما باید درک دقیقی از ولاتیلیته را داشته باشید و باید قادر باشید به صورت مستقل آن را محاسبه کنید. برای محاسبه ولاتیلیته، شما باید از تاریخچه قیمتها استفاده کنید و سپس با استفاده از فرمولهای مربوطه، ولاتیلیته را محاسبه کنید. به این ترتیب، شما میتوانید تصمیماتی را که بر اساس ولاتیلیته توصیف میشوند را برای بهبود عملکرد تجاری خود اتخاذ کنید.

علاوه بر این، شما باید همیشه به یاد داشته باشید که ولاتیلیته تنها یکی از عواملی است که برای انتخاب استراتژیهای گزینه در نظر گرفته میشود. به علاوه، شما باید در نظر داشته باشید که تحلیل ولاتیلیته به تنهایی کافی نیست و باید با تحلیل دیگر عوامل نیز در تصمیمگیریهای تجاری خود موفق باشید.

در نهایت، با درک دقیقی از ولاتیلیته و استفاده از تحلیلهای مرتبط، شما میتوانید انتخابهای بهتری در تصمیمگیریهای تجاری خود داشته باشید و عملکرد تجاری خود را بهبود بخشید.

منبع: اینوستپدیا