بازار ارز بین بانکی جایی است که معاملهگران از نهادهای بزرگ بانکی با یکدیگر معامله میکنند. سایر شرکتکنندگان مانند صندوقهای حوزه و شرکتهای معاملاتی که تصمیم میگیرند در معاملات بزرگ شرکت کنند، نیز بخشی از بازار ارز بین بانکی هستند.

هدف بازار ارز بین بانکی، فراهم کردن نقدینگی برای سایر شرکتکنندگان بازار و جمعآوری اطلاعات از جریان پول است. نهادهای مالی بزرگ میتوانند مستقیماً با یکدیگر معامله کنند یا از طریق پلتفرمهای الکترونیکی ارز بین بانکی معامله کنند. خدمات کارگزاری الکترونیکی (EBS) و تامسون رویترز دیلینگ، رقبای اصلی الکترونیکی در این فضا هستند و با هم بیش از هزار بانک را به هم متصل میکنند.

این مقاله از سلسله مقالات آموزش رایگان فارکس است، برای دیدن سایر مقالات روی آموزش صفر تا صد فارکس کلیک کنید.

بازار ارز بین بانکی

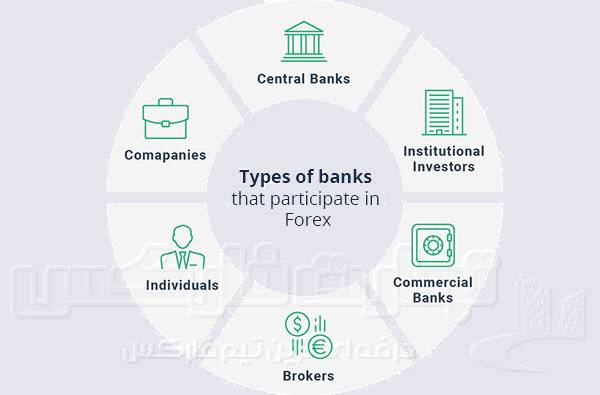

جریان معاملات از طریق بازار ارز بین بانکی حدود 50% از 5 هزار میلیارد دلاری است که در بازارهای ارز تراکنش میشود. شرکتکنندگان شامل بانکهای تجاری، بانکهای سرمایهگذاری، بانکهای مرکزی، همراه با صندوقهای سرمایهگ

معاملاتی که در بازار ارز بین بانکی و کارگزاران هستند. فهم نقش شرکتکنندگان مختلف در بازار ارز بین بانکی میتواند به شما کمک کند تا درک عمیقتری از تعامل بازیکنان بزرگ در بازار داشته باشید.بانکبازیکنان در بازار ارز بین بانکیی انجام میشوند، بین نهادهای مالی بزرگ به صورت مستقیم یا از طریق کارگزارانی که معاملات را برای مشتریان خود اجرا میکنند، انجام میشوند. برخی از معاملهگران به طور ویژه برای اهداف تخمینی معامله میکنند، در حالی که برخی دیگر نقدینگی را فراهم میکنند یا خطر ارز را محافظت میکنند.

بازار ارز بین بانکی

بازیکنان در بازار ارز بین بانکی

بازیکنان در بازار ارز بین بانکی شامل بانکهای تجاری، بانکهای سرمایهگذاری، بانکهای مرکزی، صندوقهای حوزه و شرکتهای معاملاتی هستند. به استثنای بانکهای مرکزی که هدف دیگری دارند، بیشتر بازیکنان دیگر به دنبال سود و اطلاعات در بازار ارز بین بانکی هستند.

بیشترین نقدینگی از طریق حدود ده تا پانزده نهاد مالی جریان دارد. بزرگترین بازیکنان در بازار ارز بین بانکی شامل بانکهای تجاری مانند سیتیبانک، بانک دویچه، بانک اتحادیه سوئیس و بانک هنگ کنگ شانگهای هستند. این بانکها دفاتر معاملات ارز خارجی اختصاصی دارند که معاملهگران ارز بین بانکی آنها را پشتیبانی میکنند.

بانک مرکزی یک کشور مستقل با انجام عملیات بازار پول، نقدینگی را فراهم میکند. بانکهای مرکزی به عنوان آخرین منبع اعتباری معتبر شناخته میشوند که وامهایی را به بانکهای تجاری برای وامهایی که به دلالان اصلی صادر میشود، ارائه میدهند. بانکهای مرکزی همچنین نرخ ارز خارجی یک کشور را حفاظت میکنند و مسئول رزرو ارز خارجی هستند.

مخزن ارزی، بخشی از ترازنامه بانکهای مرکزی است و به عنوان یک بدهی در نظر گرفته میشود. در حالی که بانکهای مرکزی سعی میکنند در بازار ارز خارجی دخالت نکنند، اوقاتی وجود دارد که ممکن است ضروری شود. به عنوان مثال، وقتی یک ارز به فشار قرار میگیرد یا ارزش آن بیش از یک سطح مشخص افزایش مییابد، بانک مرکزی ممکن است برای حفظ تعادل آن دخالت کند.

وقتی بانک مرکزی تصمیم میگیرد که دخالت در بازار فارکس مناسب است، با چندین خریدار اصلی معامله میکند تا تأثیر معاملات خود را بیشینه کند. به طور کلی، آنها بیشتر نگران اطلاعاتی هستند که در سراسر بازار منتشر میشود تا فقط خرید یا فروش جفت ارزها.

بانکهای تجاری، بانکهای سرمایهگذاری، شرکتهای معاملاتی و صندوقهای سرمایهگذاری معمولاً در بازار بانکی مشارکت میکنند به عنوان تولیدکنندگان بازار. تولیدکننده بازار یک معاملهگر است که قیمتی برای یک معاملهگر دیگر ایجاد میکند. تولیدکنندگان بازار تمایل دارند به مدت زمانی پوزیشنهای خود را در یک جفت ارز نگه دارند تا اطلاعاتی را به دست آورند و سود بالقوه بردارند.

به طور کلی، عملیات بانکی بین بانکی فقط یک یا دو خریدار برای هر جفت ارز دارد. به طور معمول یک خریدار بین بانکی اصلی و شاید یک خریدار ثانویه وجود دارد. هر منطقه در سراسر جهان یک مکانی دارد که یک خریدار بین بانکی اصلی که مسئول یک جفت ارز است، مسئول آن است. به عنوان مثال، یک بانک تجاری بزرگ یک خریدار EUR/USD در ژاپن، لندن و نیویورک خواهد داشت.

این خریداران کتابی را از منطقه به منطقه منتقل میکنند هنگامی که منطقه قبلی کمتر مایع میشود. بنابراین، در ساعت ۳ بعد از ظهر به وقت لندن، خریدار EUR/USD مسئولیت خود را به خریدار نیویورک منتقل میکند. موسسات مالی بزرگ تمایل دارند برای هر جفت ارز، کارشناسانی داشته باشند، بنابراین به جای داشتن ۴ یا ۵ خریدار برای پوشش ۲۰ جفت ارز، احتمالاً یک یا دو خریدار برای هر جفت خواهند داشت.

برای معاملات بازارهای نوظهور، خریداران معمولاً بر روی یک منطقه تمرکز دارند. این بدان معناست که ممکن است ۱-۲ خریدار وجود داشته باشد که بر روی آمریکای جنوبی تمرکز داشته باشند و نرخ ارز را برای پزوی شیلی و رئال برزیلی به عنوان مثال اعلام کنند.

کسب سود از پیشنهاد در بازار ارز بین بانکی

تولیدکنندگان بازار درآمدی را از خرید جفت ارز بر روی پیشنهاد و فروش جفت ارز بر روی پیشنهاد کسب میکنند. آنها سعی میکنند سود را از طریق خرید در پیشنهاد و فروش در پیشنهاد کسب کنند و در عین حال مخاطرات خود را مدیریت کنند. بسیاری اوقات، یک خریدار نیاز دارد پوزیشن خود را برای مدت زمانی طولانی نگه دارد، به ویژه اگر اندازه معامله بزرگ باشد که نمیتواند به صورت یکجا خلاصه شود.

موجودی که یک خریدار بین بانکی نگه میدارد نیز نرخ تبادله را تعیین میکند. اگر خریدار EUR/USD داشته باشد و میخواهد از موجودی خود خلاص شود، احتمالاً باید پوزیشن ارز خود را با قیمتی کمتر از قیمت مطلوب فروش دهد.

تولیدکنندگان بازار همچنین نظریهای درباره بازار دارند و این نظریه نیز بر نرخ تبادله بین بانکی تأثیر میگذارد. اگر یک خریدار باور داشته باشد که نرخ تبادله EUR/USD در چند ساعت آینده بیشتر خواهد شد، احتمالاً بر روی پیشنهاد خواهد نشست و منتظر میماند تا بازار به قیمت خود برسد به جای اینکه پیشنهادی را بپذیرد و پوزیشن خود را به طور زودهنگام خاتمه دهد.

دلیل دیگری که تولیدکنندگان بازار نرخ تبادله ارائه میدهند، به دست آوردن اطلاعات است. با ارائه نقدینگی به مشتریان و سایر تولیدکنندگان بازار، آنها میتوانند معاملات بزرگی را که میتواند بازار را حرکت دهد، مشاهده کنند. این نوع اطلاعات بسیار مفید است زیرا بسیاری اوقات هیچ رکوردی از معاملهای که دیگران اطلاع دارند وجود ندارد. هنگامی که سهام در یک بورس معامله میشوند، رکوردی از معامله وجود دارد که همه میتوانند مشاهده کنند. این همچنین برای معاملات آتی صادق است، اما معاملات ارز OTC نیازی به اعلام ندارند.

دسترسی به عمق بازار ارز بین بانکی

یک دلال بازار ارز بین بانکی در اکثر مواقع هزاران مشتری در سراسر جهان دارد. بسیاری از این مؤسسات مالی مشتریانی دارند که در تمام جنبه های کسب و کار خود معامله می کنند و مشاوره می گیرند. به عنوان مثال، یک بانک تجاری بزرگ ممکن است به مشتریان خود وام می دهد، همچنین مشاوره بانکداری شرکتی و سرمایه گذاری را ارائه می دهد و عملیات معاملاتی ارز خارجی نیز انجام می دهد. با ارائه یک عرضه گسترده از خدمات، یک بانک تجاری می تواند سرمایه گذاران را به میزهای معاملاتی خود جذب کند.

این نهادها ممکن است عملیات معاملاتی دیگری مانند معاملات نرخ بهره برای تعویض نرخ بهره و معاملات معافیت از پرداخت بدهی را نیز ارائه دهند. فرصت های معاملاتی متقاطع باعث می شود تا یک بانک به عنوان یک مکان جذاب برای معامله در بازار فارکس بین بانکی باشد.

مهم برای یک دلال بازار ارز بین بانکی دسترسی به عمق بازار است. عمق بازار مانند بازار ارز خارجی، به یک دلال نشان می دهد که مشتریان در چه سطوحی می خواهند وارد یا خارج معاملات شوند. بسیاری از مشتریانشان علاقه ای به به دست آوردن هر پیپ موجود ندارند و ممکن است بیشتر به وارد شدن به یک معامله یا حفاظت در یک سطح خاص علاقه مند باشند.

عمق بازاری که یک دلال می تواند ببیند، نه تنها شامل نرخ معاملاتی خاصی است که انتظار می رود سفارش در آن اجرا شود، بلکه حجم معامله را نیز شامل می شود. این اطلاعات بسیار حائز اهمیت است زیرا می تواند به دلال اطلاعات کلیدی در مورد سطوح پشتیبانی و مقاومت را ارائه دهد. هر سطح نشان می دهد چه درخواستی و چه پیشنهادی وجود دارد همراه با تعداد معاملات و اندازه معامله. هر کتاب سفارشی متفاوت است و حجم را همراه با قیمت نشان می دهد.

با داشتن دسترسی به عمق بازار، یک دلال بازار ارز بین بانکی می تواند معامله ای دور از آن کتاب انجام دهد تا سود کسب کند. معمولاً در نزدیکی قیمت فعلی نرخ ارز، تعداد زیادی معامله با حجم کوچک وجود دارد، در حالی که با افزایش فاصله حجم معاملات افزایش می یابد.

وقتی قیمت ها به یک سطح خاص می رسند، یک دلال بازار ارز بین بانکی می تواند از کتاب سفارش خود استفاده کند تا تشخیص دهد که بازار در آن سطح حمایت می شود یا از آن عبور کرده و تکانه را تولید می کند. بسیاری از مواقع، دلالان بین بانکی از خطوط حمایت و مقاومت یا میانگین های متحرک به عنوان راهنمایی برای تعیین وجود تلفیق فنی در کنار کتاب سفارش عمق بازار خود استفاده می کنند.

اطلاعات دریافتی از مشتریان همچنین برای موفقیت در دلالی بازار ارز بین بانکی حائز اهمیت است. به عنوان مثال، اگر یک دلال معامله بزرگی با یک صندوق سرمایه گذاری دارد، جهتی که بازار پس از معامله آن را دنبال می کند می تواند با جهتی که بازار پس از معامله یک مشتری چند ملیتی برای حفظ نمودن پرتفوی خود دنبال می کند متفاوت باشد.

این شرکت ها ممکن است در زمان مناسب ترین زمان برای حفاظت از پرتفوی خود علاقه مند باشند، اما از آنجا که این معامله گران به طور معمول حرفه ای در زمان بورس نیستند و بر اساس اینکه عملکرد حفاظت آنها چقدر خوب است پرداخت نمی شوند، احتمالاً معامله به یک حرکت پایدار نسبت به یک مدیر صندوق سرمایه گذاری ریسک پذیر که بر روی معاملات جهانی ماکرو تمرکز دارد و تمایلی به پشتیبانی از دید بلند مدت در بازار ندارد، منجر نمی شود.

بنابراین، اگر یک دلال بازار ارز بین بانکی یک معامله بزرگ با یک صندوق سرمایه گذاری شرکتی انجام دهد، ممکن است فرض کند که این معامله به صرفه اقتصادی خاصی برای معامله نشود. در واقع، در این شرایط، یک دلال ممکن است تصمیم بگیرد که این نوع معامله برای هیچ یک از دوره های زمانی معامله به سمت معامله ارز خود حرکت نخواهد کرد.

اگر، از سوی دیگر، معامله توسط یک صندوق سرمایه گذاری انجام شود، دلال بازار ارز بین بانکی ممکن است تصمیم بگیرد که صندوق سرمایه گذاری می داند بازار به کجا می رود و از آن اطلاعات به گونه ای استفاده کند که برای میز خود سود تولید کند.

بیشتر زمان دلال بازار ارز بین بانکی سعی می کند خطری که به عهده می گیرد، در طول یک روز برطرف کند. دلال بین بانکی برای معامله و ارائه اطلاعات به دیگران در سازمان معاملاتی حقوق می گیرد. پیش از بحران مالی در سال 2008، دلالان بین بانکی اجازه داشتند تا حجم قابل توجهی از ارزها را معامله کنند و به مدت روزها، هفته ها یا حتی ماه ها موقعیت بگیرند. امروزه، اجازه انجام معاملات طولانی مدت به شدت کاهش یافته است.

دسترسی به بازار ارز بین بانکی

تعدیل ریسک موقعیت

بازارچه مالی و فارکس، زمانی که یک نماینده اصلی موقعیتی را پذیرفت، نیازمند تعدیل ریسک است. بسیاری اوقات، ریسک نمیتواند به طور یکجا کاهش یابد و نماینده باید از چندین طرف مقابل استفاده کند تا مواجهه خود با ارز را کاهش دهد.

دو پلتفرم اصلی واسطهگران بینبانکی وجود دارد. یکی سیستم Reuters Dealing و دومی سرویس الکترونیکی بروکریج است. بازار ارز بین بانکی فقط برای کاربرانی که اعتبار کافی برای شرکت در سیستم دارند، قابل دسترسی است.

این سیستم بر اساس روابط اعتباری است که با یکدیگر برقرار شدهاند. هر چه تعداد روابط یک نماینده بیشتر باشد، تعداد شرکا در معاملهها بیشتر خواهد بود. بدیهی است که بانک بزرگتر، احتمالاً تعداد روابط بیشتری خواهد داشت. روابط اعتباری بین دپارتمانهای اعتباری بانکها برقرار میشوند و میزان مواجهه بدهیها در یک عدد بیان میشود. بانکها از توافقنامه بینبانکی جهانی (ISDA) برای تعریف رابطه اعتباری بینبانکی خود استفاده میکنند.

بحران مالی یک مثال از سناریو است که در آن ابتلایات اعتباری میتوانند خارج از کنترل رشتهای شوند. وقتی شرکتهایی مانند لیمن برادرز شروع به عدم تسویه حساب کردند، بسیاری از طرفها در معرض خطر قرار گرفتند که منجر به مشکلاتی شدید شد. به عنوان مثال، اگر بانک آمریکایی یک معامله EUR/USD به ارزش 1 میلیارد دلار با یک مشتری انجام داد و این خطر را با لیمن محافظت کرد، ریسک بازار مربوط به معامله صفر بود، زیرا دو معامله با هم تعدیل شدند.

در مقابل، ریسک اعتباری به هر دو طرف تعلق داشت و به عنوان لیمن وارد عدم تسویه حساب شد، بانک آمریکایی با موقعیتی با ریسک بازار مواجه شد، زیرا دیگر محافظه با لیمن برادرز نداشت. این اتفاق در بازار ارز بینبانکی رخ داد و هنگامی که MF Global نیز عدم تسویه حساب کرد، تکرار شد.

جفت ارزهای متقاطع میتواند برای واسطهگران بینبانکی که در اندازه بزرگ معامله میکنند، مشکلاتی ایجاد کند، زیرا بیشتر سیستمهای الکترونیکی نرخ متقاطع را ارائه نمیدهند. آنچه که یک واسطهگر ارز متقاطع نیاز دارد این است که نرخ را بر اساس مؤلفههای جداگانه محاسبه کند. به عنوان مثال، اگر شما یک واسطهگر ارز متقاطع EUR/JPY هستید، باید به نرخ فارکس بینبانکی برای EUR/USD و نرخ USD/JPY نگاه کنید تا نرخ متقاطع EUR/JPY را بسازید.

واسطهگران بازار ارز بین بانکی همچنین با بسیاری از دسکهای معاملات نرخ بهره همکاری میکنند. وقتی یک مشتری میخواهد برای یک دوره زمانی بیشتر از یک قرارداد فوری معامله کند، میتواند نرخ را از یک دسک معاملات نرخ پیشرو بگیرد. بسیاری اوقات، وقتی یک صندوق سرمایهگذاری میخواهد معامله کند اما نمیخواهد موقعیت را در دو روز کاری ببندد، یک معامله ارزی فوری صورت میگیرد و سپس پس از تکمیل این معامله، مشتریان موقعیت را به تاریخ تحویل بعدی منتقل میکنند.

بسیاری از دسکهای معاملات، برای معاملاتی که حجم آنها کمتر از یک مقدار مشخصی است، یک سیستم نقل و انتقال خودکار را استفاده میکنند. اسپردهای پیشنهادی و تقاضایی ثابت است، اما ممکن است در هنگام تغییرات شدید بازار تغییر یابد.

نتیجه گیری

تمرکز معاملهگر بازار ارز بین بانکی برای فراهم کردن نقدینگی برای مشتریان بانک است. بیشترین حجم معاملات در بازار ارز بین بانکی از طریق ده تا پانزده بانک تجاری و سرمایهگذاری بزرگ عبور میکند. معاملهگر بازار ارز بین بانکی همچنین به دنبال کسب اطلاعات است. داشتن اطلاعات عمق بازار که سفارشات در جفت ارز را نشان میدهد، به معاملهگران کمک میکند تصمیمات بهتر و بازدهی بیشتری را به دست آورند.

کسب سود پایدار از معامله کردن راحت نیست. تامین کننده بازار متخصص باید همواره با قیمت خرید و فروش معامله کند و در عین حال مواجهه خود را همواره محافظت کند. معاملهگران بینبانکی از طریق سیستمهای الکترونیکی و تلفنی با یکدیگر ارتباط برقرار میکنند. بسیاری اوقات، حجم معامله برای انجام در سیستم معاملاتی بسیار بزرگ است و به دلیل یک دلیلی، معاملهگر نمیخواهد معامله خود را به دیگر معاملهگران اطلاع دهد و از سیستم معاملاتی خود دوری میکند.

برای دسترسی به بیشترین سیستمهای معاملاتی بینبانکی، بانک باید به عنوان قابل اعتماد در نظر گرفته شود. اعتبار برای یک عملیات معاملاتی فارکس بینبانکی به صورت خارج از آن تعیین میشود و به طور کلی یک توافقنامه ISDA امضا میشود.

دسک نقدینگی بینبانکی همراه با سایر دسکهای معاملاتی از جمله دسک معاملات بهره بلند و کوتاه مدت نرخ بهره، همکاری میکند. علاوه بر این، دسک بینبانکی با دسک معاملات ارزهای کم اهمیت و دسک معاملات ارزهای بازارهای نوظهور همکاری میکند تا نقل و انتقال قیمت به مشتریان خود را فراهم کند. دسک نقدینگی بینبانکی در مرکز یک عملیات معاملاتی ارز قرار دارد و جریان معاملات را به بزرگترین مشتریان بانک فراهم میکند.