نقدینگی در فارکس یکی از آن مفاهیمی است که هر معاملهگری، از مبتدی گرفته تا حرفهای، باید مثل کف دستش بلد باشد. راستش را بخواهید، بدون درک درست Liquidity در فارکس، حرکت در این بازار پرهیاهو مثل رانندگی در مه غلیظ میماند؛ پرریسک و نامطمئن. خیلیها وقتی اسم فارکس را میشنوند، فقط به فکر سودهای کلان و نمودارهای بالا و پایینرونده میافتند، اما پشت پرده این بازار، مفهومی به نام نقدینگی یا نقدشوندگی وجود دارد که مثل خون در رگهای بازار فارکس جریان دارد و سلامت و کارایی آن را تضمین میکند.

در مقاله امروز، تصمیم گرفتم آستین بالا بزنم و به زبان ساده اما دقیق، تمام زیر و بم نقدینگی را برایتان باز کنم. از تعریف اولیه و اهمیت آن گرفته تا تاثیرش روی اسپرد، استراتژی معاملاتی شما و ریسکهایی که ممکن است به همراه داشته باشد. میخواهیم با هم ببینیم چطور میتوانیم از این مفهوم کلیدی به نفع خودمان در معاملات استفاده کنیم.

در این مقاله به بررسی عناوین زیر خواهیم پرداخت:

| عناوین اصلی مقاله |

|---|

| نقدینگی در فارکس چیست؟ (تعریف ساده و کاربردی) |

| چرا نقدینگی قلب تپنده بازار فارکس است؟ |

| تفاوت بین بازار با نقدینگی بالا و بازار با نقدینگی پایین (با مثال) |

| چرا نقدینگی بالا در فارکس برای معاملهگران یک مزیت بزرگ است؟ |

| تاثیر مستقیم نقدینگی Liquidity در فارکس بر کاهش اسپرد (Spread) |

| عوامل کلیدی موثر بر سطح نقدینگی در بازار فارکس |

| ساعات اوج نقدینگی: همپوشانی سشنهای معاملاتی (لندن-نیویورک) |

| نقدینگی متفاوت در جفتارزهای اصلی (Majors)، فرعی (Minors) و عجیب (Exotics) |

| نقش بانکهای بزرگ و تامینکنندگان نقدینگی (Liquidity Providers) |

| نشانههای بازار با نقدینگی بالا و پایین چیست؟ |

| چگونه نقدینگی بر استراتژی معاملاتی شما تاثیر میگذارد؟ |

| آیا میتوان سطح نقدینگی بازار را با اندیکاتور سنجید؟ |

| چرا درک و توجه به نقدینگی (Liquidity) برای موفقیت در فارکس حیاتی است؟ |

سوالی داری از من بپرس

سوال خودت رو بپرس توی ویدئو در بخش از من بپرس جوابش رو بگیر

پس همراه من باشید تا با هم سفری به دنیای شگفتانگیز نقدینگی در فارکس داشته باشیم و ببینیم این مفهوم چطور میتواند به موفقیت معاملاتی شما کمک کند.

نقدینگی در فارکس چیست؟ (تعریف ساده و کاربردی)

خب، بیایید از اول شروع کنیم. نقدینگی در فارکس یعنی چی؟ به زبان خیلی ساده، نقدینگی یا Liquidity به این معنی است که چقدر راحت و سریع میتوانید یک جفت ارز را بخرید یا بفروشید، بدون اینکه قیمت آن به شکل چشمگیری تغییر کند. فکر کنید میخواهید یک کالای خیلی محبوب مثل آخرین مدل گوشی آیفون را بفروشید. احتمالاً خیلی سریع و با قیمتی نزدیک به قیمت بازار مشتری برایش پیدا میکنید، چون تقاضا برای آن زیاد است و افراد زیادی حاضر به خرید آن هستند. این یعنی آن کالا نقدشوندگی بالایی دارد.

حالا فرض کنید میخواهید یک شیء عتیقه خیلی خاص و کمیاب را بفروشید. پیدا کردن مشتری برای آن ممکن است زمانبر باشد و شاید مجبور شوید قیمت را پایین بیاورید تا کسی حاضر به خرید شود. این یعنی نقدشوندگی آن کالا پایین است. Liquidity در فارکس هم دقیقاً همین مفهوم را دارد، اما به جای کالا، در مورد جفت ارزها صحبت میکنیم.

وقتی میگوییم بازار فارکس نقدینگی بالایی دارد، منظورمان این است که در هر لحظه، تعداد بسیار زیادی خریدار و فروشنده فعال برای جفت ارزهای اصلی وجود دارند. این حجم بالای معاملات (که طبق گزارشها روزانه به تریلیونها دلار میرسد!) باعث میشود که شما بتوانید به راحتی وارد معامله شوید یا از آن خارج شوید و معمولاً قیمت خرید و فروش (Ask و Bid) به هم نزدیک باشند.

پس به طور خلاصه، نقدینگی در فارکس یعنی سهولت تبدیل یک ارز به ارز دیگر. هرچه این کار آسانتر، سریعتر و با تاثیر کمتر روی قیمت انجام شود، میگوییم نقدینگی آن جفت ارز یا آن بازار بالاتر است. این مفهوم پایه و اساس بسیاری از تصمیمات معاملاتی ما خواهد بود.

چرا نقدینگی قلب تپنده بازار فارکس است؟

شاید بپرسید چرا اینقدر روی نقدینگی در فارکس تاکید میکنم؟ جواب ساده است: چون واقعاً مثل قلب تپنده برای این بازار عمل میکند. بدون نقدینگی کافی، بازار فارکس به این شکلی که ما میشناسیم، کار نمیکرد. بیایید ببینیم چرا اینقدر حیاتی است.

اول از همه، نقدینگی بالا باعث میشود قیمتها پایدارتر باشند. وقتی حجم زیادی از معاملات در جریان است، یک سفارش خرید یا فروش (حتی اگر نسبتاً بزرگ باشد) نمیتواند به تنهایی قیمت را به شدت جابجا کند. این پایداری نسبی قیمت، تحلیل بازار و پیشبینی روندها را برای معاملهگران آسانتر میکند. تصور کنید در بازاری معامله میکنید که با هر معامله کوچک، قیمتها مثل ترن هوایی بالا و پایین میشوند؛ معامله در چنین شرایطی تقریباً غیرممکن است!

دوم، Liquidity در فارکس به معنی اجرای سریعتر و مطمئنتر معاملات است. وقتی خریداران و فروشندگان زیادی در بازار حضور دارند، احتمال اینکه سفارش شما دقیقاً در قیمتی که میخواهید (یا خیلی نزدیک به آن) انجام شود، بسیار بالاست. در بازارهای کمنقدینگی، ممکن است برای پر شدن سفارش شما زمان زیادی لازم باشد یا با قیمتی بسیار متفاوت از آنچه انتظار داشتید، انجام شود (پدیدهای به نام لغزش یا Slippage).

سومین دلیل اهمیت نقدینگی، تاثیر مستقیم آن بر هزینههای معاملاتی، به خصوص اسپرد (Spread) است که در ادامه بیشتر توضیح میدهم. اسپرد کمتر به معنی هزینه کمتر برای هر معامله و در نتیجه پتانسیل سود بیشتر برای شماست. بازارهای با نقدینگی بالا معمولاً اسپردهای بسیار کمتری دارند.

در نهایت، نقدینگی بالا به معاملهگران این اطمینان را میدهد که میتوانند در هر زمانی که اراده کنند، از معاملات خود خارج شوند. این موضوع به خصوص در مدیریت ریسک اهمیت دارد. شما نمیخواهید در معاملهای گیر بیفتید که به دلیل نبود خریدار یا فروشنده، نتوانید آن را ببندید، به خصوص اگر بازار در خلاف جهت شما حرکت کند. به همین دلایل است که میگویم نقدینگی، واقعاً قلب تپنده بازار فارکس است.

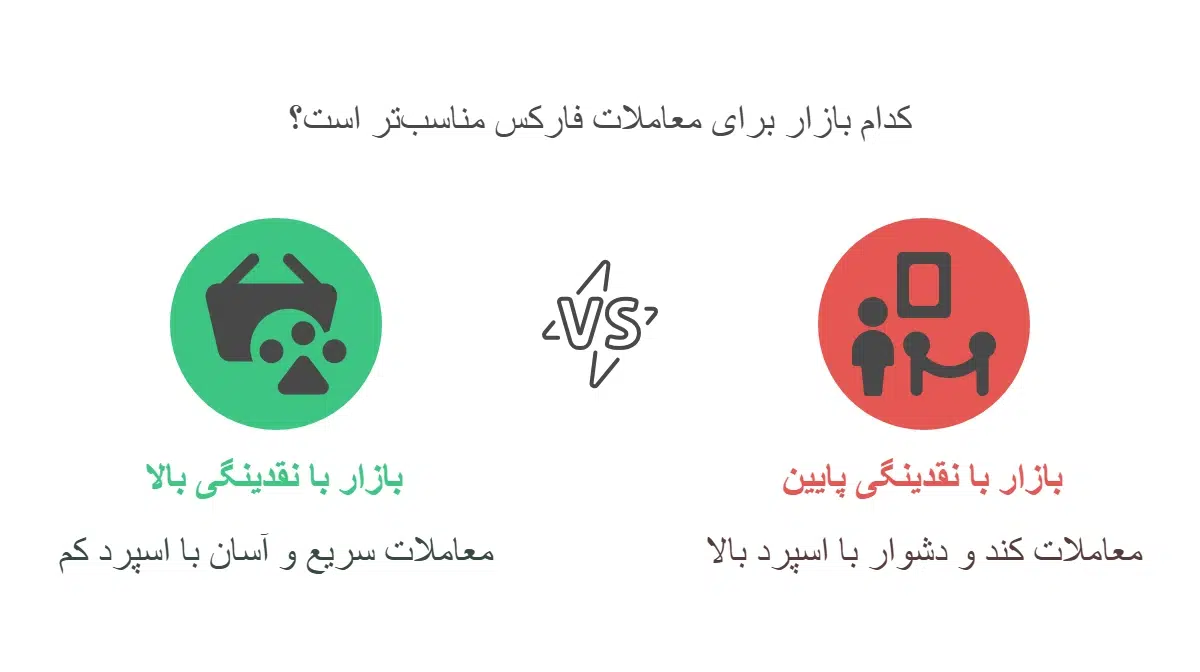

تفاوت بین بازار با نقدینگی بالا و بازار با نقدینگی پایین (با مثال)

حالا که فهمیدیم نقدینگی در فارکس چقدر مهم است، بیایید تفاوتهای اصلی بین یک بازار با نقدینگی بالا (Highly Liquid Market) و یک بازار با نقدینگی پایین (Low Liquidity Market) را بررسی کنیم. شناخت این تفاوتها به شما کمک میکند تا آگاهانهتر تصمیم بگیرید که روی کدام جفت ارزها و در چه زمانهایی معامله کنید.

بازار با نقدینگی بالا:

مشخصه اصلی این بازارها، حجم عظیم معاملات است. تعداد زیادی خریدار و فروشنده فعال هستند که دائماً در حال معاملهاند.

اسپرد کم (Tight Spread): اختلاف بین قیمت خرید و فروش بسیار کم است. مثلاً برای جفت ارز EUR/USD که بیشترین نقدینگی را دارد، اسپرد ممکن است کمتر از یک پیپ (Pip) باشد.

اجرای سریع معاملات: سفارشات شما به سرعت و معمولاً در قیمت درخواستی یا خیلی نزدیک به آن پر میشوند.

لغزش (Slippage) کم: احتمال اینکه قیمت اجرای معامله با قیمت درخواستی شما تفاوت زیادی داشته باشد، کم است.

نمودار قیمت روان: قیمتها معمولاً به صورت پیوسته و بدون پرشهای ناگهانی (گپ Gap) حرکت میکنند.

مثال: جفت ارزهای اصلی (Majors) مثل EUR/USD، GBP/USD، USD/JPY نمونههای بارز بازارهای با نقدینگی بالا هستند.

بازار با نقدینگی پایین:

در این بازارها، حجم معاملات کمتر است و تعداد خریداران و فروشندگان فعال به مراتب کمتر از بازارهای نقدشونده است.

اسپرد بالا (Wide Spread): اختلاف بین قیمت خرید و فروش زیاد است. مثلاً برای یک جفت ارز عجیب و غریب (Exotic) مثل USD/TRY (دلار آمریکا/لیر ترکیه)، اسپرد میتواند دهها یا حتی صدها پیپ باشد.

اجرای کندتر معاملات: ممکن است مدتی طول بکشد تا برای سفارش شما طرف معامله پیدا شود.

لغزش (Slippage) زیاد: احتمال اینکه معامله شما با قیمتی متفاوت از قیمت درخواستی اجرا شود، بیشتر است.

گپهای قیمتی (Price Gaps): نمودار قیمت ممکن است دارای پرشهای ناگهانی باشد، به خصوص در زمان باز شدن بازار یا انتشار اخبار مهم.

مثال: جفت ارزهای عجیب (Exotics) مانند PLN/JPY (زوتی لهستان/ین ژاپن) یا جفت ارزهای مربوط به بازارهای نوظهور، معمولاً نقدینگی کمتری دارند.

درک این تفاوتها حیاتی است. اگر یک اسکالپر (Scalper) هستید که به دنبال سودهای کوچک از حرکات قیمتی سریع است، قطعاً به نقدینگی بالا و اسپرد کم نیاز دارید. اما اگر یک معاملهگر بلندمدت هستید، شاید بتوانید با اسپرد بالاتر کنار بیایید، هرچند ریسکهای دیگر بازارهای کمنقدینگی همچنان پابرجا هستند. به نظر من، برای شروع، تمرکز بر روی جفت ارزهای با نقدینگی بالا بسیار امنتر و منطقیتر است.

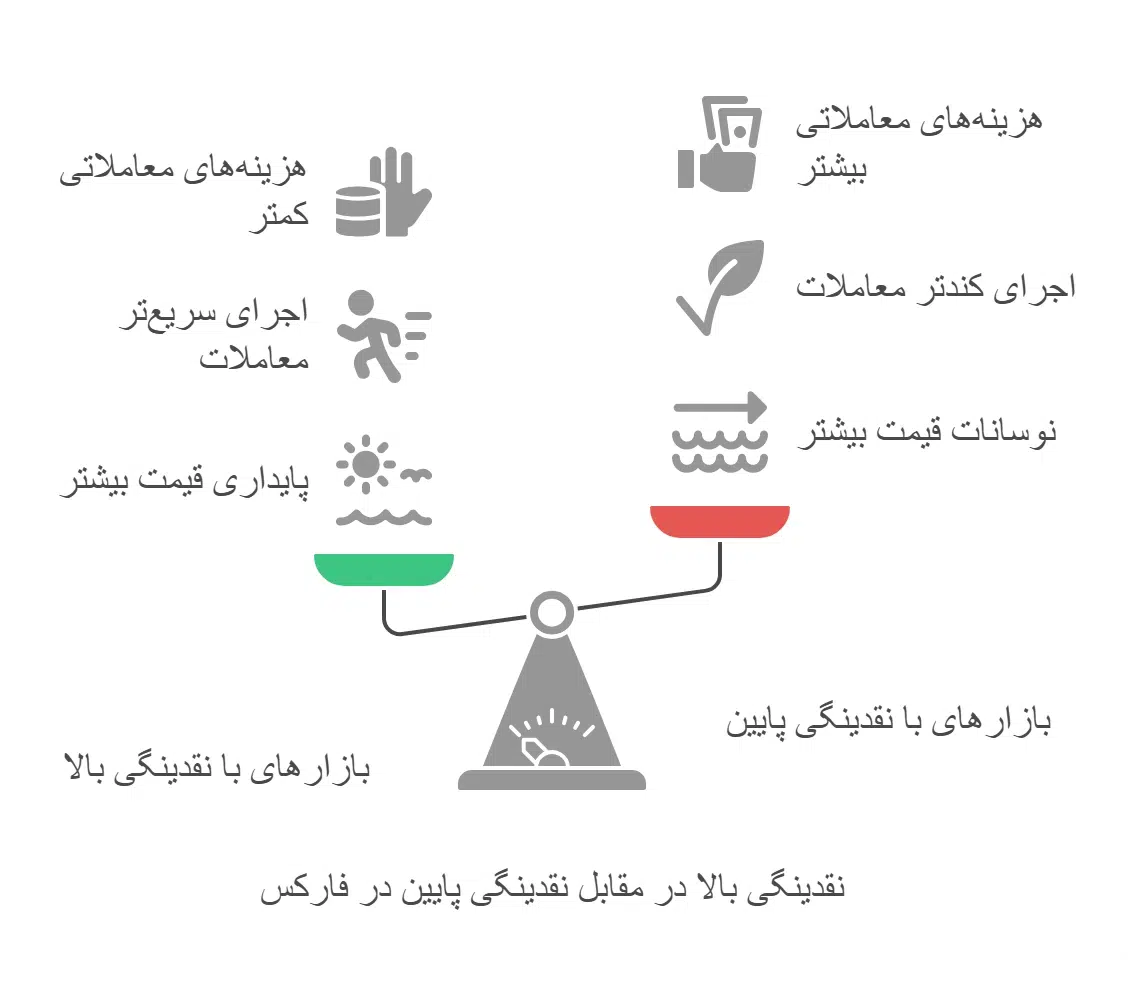

چرا نقدینگی بالا در فارکس برای معاملهگران یک مزیت بزرگ است؟

همانطور که اشاره کردم، نقدینگی بالا در فارکس فقط یک ویژگی بازار نیست، بلکه یک مزیت رقابتی بزرگ برای معاملهگران محسوب میشود. بیایید دقیقتر ببینیم این مزیتها چه هستند و چطور به ما کمک میکنند.

اولین و شاید مهمترین مزیت، کاهش هزینههای معاملاتی است. همانطور که گفتیم، نقدینگی بالا معمولاً به معنی اسپرد کمتر است. اسپرد، تفاوت بین قیمت خرید و فروش، در واقع هزینه اصلی ورود به هر معامله است. هرچه اسپرد کمتر باشد، شما سریعتر به نقطه سر به سر (Break-even) میرسید و پتانسیل کسب سود (Profit) شما افزایش مییابد. برای معاملهگرانی که تعداد زیادی معامله انجام میدهند (مثل اسکالپرها)، این کاهش هزینه میتواند تفاوت چشمگیری در نتیجه نهایی ایجاد کند.

مزیت دوم، سهولت ورود و خروج از معاملات است. در بازاری با نقدینگی بالا، شما تقریباً همیشه میتوانید با کلیک یک دکمه، معاملهای را باز کنید یا ببندید. این سرعت عمل، به خصوص در شرایط پرنوسان بازار یا زمانی که میخواهید سریعاً سود خود را ذخیره کنید یا جلوی ضرر بیشتر را بگیرید، حیاتی است. لازم نیست نگران باشید که آیا خریداری برای ارزی که میخواهید بفروشید وجود دارد یا فروشندهای برای ارزی که قصد خریدش را دارید.

سومین مزیت، کاهش ریسک لغزش (Slippage) است. لغزش زمانی اتفاق میافتد که قیمت اجرای معامله شما با قیمتی که انتظار داشتید، متفاوت باشد. در بازارهای با نقدینگی بالا، به دلیل حجم زیاد سفارشات خرید و فروش در سطوح قیمتی مختلف، احتمال وقوع لغزش شدید بسیار کمتر است. این یعنی شما کنترل بیشتری روی قیمت ورود و خروج خود دارید.

و در نهایت، نقدینگی بالا باعث افزایش کارایی بازار میشود. قیمتها در بازارهای نقدشونده تمایل دارند اطلاعات جدید را سریعتر منعکس کنند و به ارزش ذاتی خود نزدیکتر باشند. این امر تحلیل تکنیکال و فاندامنتال را معنادارتر میکند، زیرا قیمتها کمتر تحت تاثیر نویزهای ناشی از کمبود معاملهگر قرار میگیرند. به طور کلی، Liquidity بالا در فارکس یک محیط معاملاتی منصفانهتر، شفافتر و کارآمدتر را برای همه فراهم میکند.

تاثیر مستقیم نقدینگی Liquidity در فارکس بر کاهش اسپرد (Spread)

یکی از ملموسترین تاثیرات نقدینگی Liquidity در فارکس، ارتباط معکوس آن با اسپرد است. اسپرد (Spread) همان اختلاف بین بهترین قیمت پیشنهادی خرید (Ask) و بهترین قیمت پیشنهادی فروش (Bid) برای یک جفت ارز است. این اختلاف، در واقع منبع درآمد اصلی بسیاری از بروکرها و همچنین نشاندهنده هزینه ورود به معامله برای ما معاملهگران است.

حالا چرا نقدینگی بالا باعث کاهش اسپرد میشود؟ دلیلش ساده است: رقابت! وقتی تعداد زیادی خریدار و فروشنده (شامل بانکهای بزرگ، موسسات مالی و معاملهگران خرد) در بازار فعال هستند و حجم زیادی از سفارشات خرید و فروش در قیمتهای مختلف وجود دارد، رقابت بین آنها برای جذب معامله بیشتر میشود. فروشندگان برای جذب خریداران، تمایل دارند قیمت فروش (Ask) خود را کمی پایین بیاورند و خریداران نیز برای جذب فروشندگان، حاضرند قیمت خرید (Bid) خود را کمی بالا ببرند.

این رقابت تنگاتنگ باعث میشود که قیمتهای خرید و فروش به هم نزدیکتر شوند و در نتیجه، اسپرد کاهش یابد. به عنوان مثال، برای جفت ارز EUR/USD در ساعات اوج معاملات (که نقدینگی در بالاترین سطح خود قرار دارد)، اسپرد ممکن است فقط چند دهم پیپ (fractional pip) باشد. این یعنی هزینه ورود به معامله بسیار ناچیز است.

برعکس، در بازارهایی با نقدینگی پایین، تعداد بازیگران کمتر است و حجم سفارشات خرید و فروش در سطوح قیمتی مختلف کمتر است. در این شرایط، رقابت کمتر است و فعالان بازار (به خصوص Market Maker ها) میتوانند اسپرد بیشتری را مطالبه کنند، زیرا میدانند معاملهگران گزینههای کمتری دارند. به همین دلیل است که برای جفت ارزهای عجیب (Exotic) یا در ساعات کممعامله بازار (مثل نیمهشب یا آخر هفتهها)، شاهد اسپردهای بسیار بیشتری هستیم.

بنابراین، به عنوان یک معاملهگر هوشمند، همیشه باید به اسپرد به عنوان یک هزینه نگاه کنید و سعی کنید در زمانها و روی جفت ارزهایی معامله کنید که نقدینگی بالاتری دارند تا این هزینه را به حداقل برسانید. تاثیر اسپرد، به خصوص برای معاملات کوتاهمدت و مکرر، میتواند بسیار قابل توجه باشد.

عوامل کلیدی موثر بر سطح نقدینگی در بازار فارکس

سطح نقدینگی در فارکس ثابت نیست و تحت تاثیر عوامل مختلفی در طول زمان تغییر میکند. شناخت این عوامل به ما کمک میکند تا بفهمیم چه زمانی بازار بیشترین Liquidity را دارد و چه زمانی باید بیشتر مراقب باشیم. بیایید مهمترین این عوامل را بررسی کنیم:

۱. زمان و سشنهای معاملاتی (Trading Sessions): بازار فارکس ۲۴ ساعته است، اما فعالیت و حجم معاملات در تمام ساعات یکسان نیست. نقدینگی معمولاً در طول ساعات کاری مراکز مالی بزرگ جهان (لندن، نیویورک، توکیو) بیشتر است. اوج نقدینگی زمانی رخ میدهد که ساعات کاری این مراکز با هم همپوشانی دارند، به خصوص همپوشانی سشن لندن و نیویورک که بیشترین حجم معاملات روزانه در این بازه زمانی اتفاق میافتد. در مقابل، در اواخر شب یا اوایل صبح به وقت این مراکز و همچنین در روزهای تعطیل، نقدینگی به شدت کاهش مییابد.

۲. جفت ارز مورد معامله: همانطور که قبلاً اشاره شد، همه جفت ارزها نقدینگی یکسانی ندارند. جفت ارزهای اصلی (Majors) که شامل دلار آمریکا و ارزهای اقتصادهای بزرگ دیگر میشوند، به مراتب نقدشوندهتر از جفت ارزهای فرعی (Minors) و به خصوص جفت ارزهای عجیب (Exotics) هستند. دلیل آن حجم بالای تجارت و سرمایهگذاری بین این اقتصادهای بزرگ است.

۳. انتشار اخبار و دادههای اقتصادی مهم (Economic News Releases): زمان انتشار اخبار مهم اقتصادی (مثل نرخ بهره، آمار اشتغال، تورم و…)، بازار میتواند به شدت پرنوسان شود. جالب اینجاست که درست قبل و حین انتشار این اخبار، گاهی اوقات نقدینگی به طور موقت کاهش مییابد، زیرا بسیاری از بازیگران بزرگ بازار (مانند بانکها) برای جلوگیری از ریسک، معاملات خود را متوقف میکنند یا اسپردهای خود را به شدت افزایش میدهند. این میتواند منجر به لغزشهای قیمتی شدید شود. اما پس از آرام شدن بازار، معمولاً حجم معاملات و نقدینگی دوباره افزایش مییابد.

۴. رویدادهای غیرمنتظره و ریسکهای ژئوپلیتیکی: اتفاقات ناگهانی مانند بحرانهای مالی، بلایای طبیعی بزرگ، تنشهای سیاسی یا جنگها میتوانند باعث ترس و عدم اطمینان در بازار شوند. در چنین شرایطی، معاملهگران ممکن است از بازار خارج شوند یا به سمت داراییهای امنتر حرکت کنند که این امر میتواند منجر به کاهش شدید نقدینگی در برخی جفت ارزها شود. مثال بارز آن بحران فرانک سوئیس در سال ۲۰۱۵ بود که در ادامه به آن اشاره خواهم کرد.

۵. فعالیت بانکهای مرکزی و موسسات بزرگ: تصمیمات و دخالتهای بانکهای مرکزی و همچنین فعالیتهای معاملاتی بانکهای تجاری بزرگ و صندوقهای سرمایهگذاری، نقش بسیار مهمی در تامین نقدینگی بازار دارند. هرگونه تغییر در سیاستها یا حجم معاملات این بازیگران بزرگ میتواند بر سطح کلی Liquidity در فارکس تاثیر بگذارد.

ساعات اوج نقدینگی: همپوشانی سشنهای معاملاتی (لندن-نیویورک)

اگر دنبال بهترین زمان برای معامله در فارکس از نظر نقدینگی هستید، بدون شک باید به بازه زمانی همپوشانی سشنهای لندن و نیویورک توجه ویژهای داشته باشید. این دوره طلایی، معمولاً بین ساعت ۱۶:۳۰ تا ۲۰:۳۰ به وقت ایران (بسته به تغییرات ساعت تابستانی)، زمانی است که دو مرکز مالی بزرگ جهان همزمان فعال هستند و نقدینگی در فارکس به اوج خود میرسد.

چرا این همپوشانی اینقدر مهم است؟ چون لندن بزرگترین مرکز معاملات فارکس در جهان است (حدود ۴۰-۵۰٪ حجم معاملات روزانه) و نیویورک دومین مرکز بزرگ (حدود ۲۰٪) محسوب میشود. وقتی هر دوی این غولهای مالی همزمان بیدار و فعال باشند، حجم عظیمی از معاملات بین بانکها، موسسات مالی، شرکتهای بزرگ و معاملهگران خرد در جریان است.

این حجم بالای معاملات به معنی نقدینگی فوقالعاده بالاست. در طول این چند ساعت، شما شاهد کمترین اسپردها، بیشترین سرعت اجرای معاملات و کمترین احتمال لغزش قیمت خواهید بود. همچنین، به دلیل انتشار دادههای اقتصادی مهم از هر دو منطقه یورو و آمریکا در این بازه زمانی، معمولاً شاهد نوسانات و روندهای قیمتی قابل توجهی هستیم که فرصتهای معاملاتی خوبی را ایجاد میکنند.

البته این به معنی نیست که در ساعات دیگر نمیتوان معامله کرد. سشن آسیایی (توکیو و سیدنی) هم فعالیت خاص خود را دارد، اما معمولاً حجم معاملات و نقدینگی آن کمتر از سشنهای لندن و نیویورک است و بازار تمایل به حرکت در محدودههای قیمتی (Range-bound) دارد. سشن لندن به تنهایی نیز بسیار فعال و نقدشونده است. اما بدون شک، همپوشانی لندن و نیویورک، بهشت معاملهگران کوتاهمدت و کسانی است که به دنبال بهترین شرایط معاملاتی از نظر Liquidity و هزینهها هستند. به شخصه، ترجیح میدهم بیشتر معاملاتم را در همین بازه زمانی انجام دهم.

نقدینگی متفاوت در جفتارزهای اصلی (Majors)، فرعی (Minors) و عجیب (Exotics)

یکی از اولین چیزهایی که در فارکس یاد میگیریم این است که همه جفت ارزها مثل هم نیستند. یکی از تفاوتهای کلیدی بین آنها، سطح نقدینگی است. جفت ارزها معمولاً به سه دسته اصلی تقسیم میشوند و هر کدام ویژگیهای نقدشوندگی خاص خود را دارند:

۱. جفت ارزهای اصلی (Majors): اینها محبوبترین و پرت معاملهترین جفت ارزهای جهان هستند و همیشه یک طرف آنها دلار آمریکا (USD) قرار دارد. طرف دیگر، ارز یکی از اقتصادهای بزرگ و توسعهیافته جهان است. به دلیل حجم عظیم تجارت و سرمایهگذاری بین این کشورها و آمریکا، این جفت ارزها بالاترین سطح نقدینگی در فارکس را دارند.

نقدینگی بالا در Majors به معنی اسپرد بسیار کم، اجرای سریع معاملات و نمودارهای روان است. این جفت ارزها معمولاً انتخاب اول معاملهگران، به خصوص مبتدیها، هستند. مهمترین جفت ارزهای اصلی عبارتند از:

EUR/USD (یورو/دلار آمریکا) – پادشاه نقدینگی!

GBP/USD (پوند بریتانیا/دلار آمریکا) – معروف به Cable

USD/JPY (دلار آمریکا/ین ژاپن)

USD/CHF (دلار آمریکا/فرانک سوئیس)

AUD/USD (دلار استرالیا/دلار آمریکا) – معروف به Aussie

USD/CAD (دلار آمریکا/دلار کانادا) – معروف به Loonie

NZD/USD (دلار نیوزیلند/دلار آمریکا) – معروف به Kiwi

علاوه بر اینها، گاهی جفت ارزهایی مثل EUR/GBP، EUR/JPY و GBP/JPY نیز به دلیل حجم بالای معاملات، در دسته جفت ارزهای با نقدینگی بالا قرار میگیرند، هرچند که جزو Majors محسوب نمیشوند.

۲. جفت ارزهای فرعی (Minors یا Crosses): این جفت ارزها شامل ارزهای اصلی هستند، اما دلار آمریکا در هیچ طرف آنها وجود ندارد. به عنوان مثال، EUR/GBP، EUR/AUD، GBP/JPY، CHF/JPY. نقدینگی این جفت ارزها معمولاً خوب است، اما به اندازه Majors نیست. در نتیجه، اسپرد آنها کمی بالاتر و نوساناتشان ممکن است بیشتر باشد. با این حال، همچنان گزینههای محبوبی برای معاملهگران با تجربه هستند.

۳. جفت ارزهای عجیب (Exotics): این دسته شامل یک ارز اصلی (معمولاً USD یا EUR) در یک طرف و ارز یک کشور با اقتصاد کوچکتر یا نوظهور (Emerging Market) در طرف دیگر است. مثالها شامل USD/TRY (لیر ترکیه)، EUR/PLN (زوتی لهستان)، USD/ZAR (رند آفریقای جنوبی)، USD/MXN (پزو مکزیک) میشوند. نقدینگی Liquidity در فارکس برای این جفت ارزها به مراتب کمتر است.

نقدینگی پایین در Exotics به معنی اسپرد بسیار بالا، احتمال لغزش زیاد، حرکات قیمتی ناگهانی و ریسک بالاتر است. معامله این جفت ارزها نیازمند دانش، تجربه و تحمل ریسک بیشتری است و معمولاً به معاملهگران تازهکار توصیه نمیشود. در واقع، هرچه از Majors به سمت Minors و سپس Exotics حرکت میکنیم، سطح نقدینگی به تدریج کاهش مییابد.

نقش بانکهای بزرگ و تامینکنندگان نقدینگی (Liquidity Providers)

شاید برایتان سوال باشد که این حجم عظیم نقدینگی در فارکس از کجا میآید؟ چه کسانی این خرید و فروشهای تریلیون دلاری را انجام میدهند؟ پاسخ اصلی، بانکهای بزرگ بینالمللی و موسسات مالی هستند که به آنها تامینکنندگان نقدینگی (Liquidity Providers یا LPs) میگوییم.

این غولهای مالی (مثل سیتیگروپ، جیپی مورگان، دویچه بانک، HSBC و…) در واقع ستون فقرات بازار بین بانکی (Interbank Market) هستند. آنها به طور مداوم قیمتهای خرید و فروش را برای حجمهای بسیار زیادی از ارزها به یکدیگر و به مشتریان بزرگ خود (مانند صندوقهای سرمایهگذاری، شرکتهای چندملیتی و بروکرها) ارائه میدهند. این فرآیند قیمتدهی رقابتی، هسته اصلی ایجاد Liquidity در فارکس است.

وقتی شما به عنوان یک معاملهگر خرد از طریق بروکر خود سفارشی را ثبت میکنید، بروکر شما (اگر مدل ECN/STP داشته باشد) این سفارش را به یکی یا چند تا از این تامینکنندگان نقدینگی بزرگ منتقل میکند تا بهترین قیمت ممکن را برای شما پیدا کند. در واقع، بروکرهای ECN/STP پلی هستند بین شما و بازار بین بانکی که توسط LPs شکل گرفته است. بروکرهای Market Maker ممکن است خودشان طرف دیگر معامله شما باشند، اما آنها نیز برای مدیریت ریسک و پوشش پوزیشنهای خود، به شدت به نقدینگی ارائه شده توسط LPs وابسته هستند.

بنابراین، فعالیت مداوم این بانکها و موسسات بزرگ، تضمینکننده وجود حجم کافی سفارشات خرید و فروش در بازار است که منجر به نقدینگی بالا، اسپردهای کم و اجرای کارآمد معاملات میشود. هرگونه اختلال در عملکرد این تامینکنندگان بزرگ (مثلاً در زمان بحرانهای مالی) میتواند به سرعت بر کل بازار و سطح نقدینگی آن تاثیر منفی بگذارد.

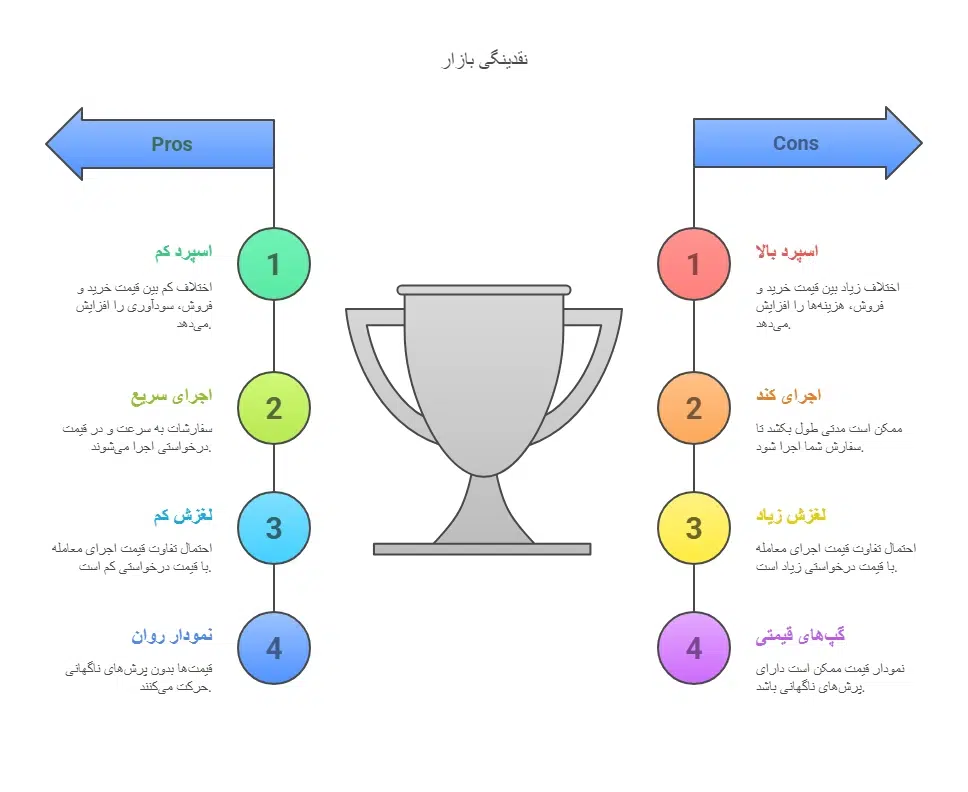

نشانههای بازار با نقدینگی بالا و پایین چیست؟

خب، حالا که میدانیم نقدینگی در فارکس چقدر مهم است و چه عواملی بر آن تاثیر میگذارند، چطور میتوانیم در عمل تشخیص دهیم که بازاری که در حال مشاهده آن هستیم، نقدشوندگی بالایی دارد یا پایین؟ خوشبختانه نشانههای واضحی وجود دارد که میتوانیم به آنها توجه کنیم.

ویژگیهای بازار نقدشونده (اسپرد کم، حجم بالا، نمودار روان)

یک بازار با نقدینگی بالا معمولاً ویژگیهای زیر را دارد:

اسپرد بسیار کم (Tight Spread): اولین و واضحترین نشانه! اگر اختلاف بین قیمت خرید و فروش برای یک جفت ارز فقط کسری از پیپ یا یکی دو پیپ است، احتمالاً با یک بازار بسیار نقدشونده روبرو هستید.

حجم معاملات بالا (High Volume): اگر از اندیکاتور حجم روی پلتفرم معاملاتی خود استفاده میکنید (در ادامه بیشتر توضیح میدهم)، میلههای بلند و پیوسته حجم نشاندهنده فعالیت زیاد و نقدینگی بالا است.

حرکت روان قیمت (Smooth Price Action): نمودار قیمت در بازارهای نقدشونده معمولاً حرکات نرم و پیوستهای دارد. قیمتها به ندرت پرشهای ناگهانی (گپ) دارند، مگر در موارد خاص مثل باز شدن بازار در روز دوشنبه.

اجرای سریع و دقیق سفارشات: وقتی سفارش خرید یا فروش میگذارید، بلافاصله و با قیمتی بسیار نزدیک به قیمت درخواستی شما اجرا میشود. این نشان میدهد که به اندازه کافی سفارش متقابل در بازار وجود دارد.

ویژگیهای بازار کمنقدینگی (اسپرد بالا، گپهای قیمتی، حجم کم)

در مقابل، یک بازار با نقدینگی پایین مشخصات زیر را نشان میدهد:

اسپرد بسیار بالا (Wide Spread): اختلاف فاحش بین قیمت خرید و فروش (گاهی دهها یا صدها پیپ) فریاد میزند که نقدینگی کم است!

حجم معاملات پایین (Low Volume): میلههای اندیکاتور حجم کوتاه و پراکنده هستند که نشاندهنده فعالیت کم معاملهگران است.

گپهای قیمتی مکرر (Frequent Price Gaps): نمودار قیمت ممکن است پر از پرشهای ناگهانی باشد، جایی که هیچ معاملهای در آن بازه قیمتی انجام نشده است. این گپها به خصوص در بازارهای کمنقدینگی مانند بازار سهام (که ساعات معاملاتی محدودی دارد) بیشتر دیده میشود، اما در فارکس هم در زمانهای نقدینگی بسیار پایین (مثل آخر هفتهها یا روی جفت ارزهای Exotic) ممکن است رخ دهد.

لغزش زیاد و اجرای کند سفارشات: سفارشات شما ممکن است با تاخیر اجرا شوند یا قیمت اجرا تفاوت قابل توجهی با قیمت درخواستی داشته باشد (Slippage).

نوسانات شدید و غیرقابل پیشبینی: گاهی اوقات با یک معامله نسبتاً کوچک، قیمت میتواند به شدت جابجا شود، زیرا عمق بازار (تعداد سفارشات در سطوح مختلف قیمت) کم است.

با توجه به این نشانهها، میتوانید به سرعت وضعیت نقدینگی بازاری که در حال تحلیل آن هستید را ارزیابی کنید و تصمیمات معاملاتی خود را بر اساس آن تنظیم نمایید. به نظر من، همیشه بهتر است قبل از ورود به معامله، نگاهی به اسپرد و وضعیت کلی نمودار بیندازید تا از شرایط نقدینگی آن مطلع شوید.

چگونه نقدینگی بر استراتژی معاملاتی شما تاثیر میگذارد؟

سطح نقدینگی در فارکس فقط یک مفهوم تئوری نیست، بلکه تاثیر مستقیمی بر انتخاب و اجرای استراتژی معاملاتی شما دارد. نادیده گرفتن Liquidity میتواند منجر به شکست حتی بهترین استراتژیها شود. بیایید ببینیم این تاثیر چگونه است.

اهمیت نقدینگی بالا برای استراتژیهای کوتاهمدت (مانند اسکالپینگ)

اگر شما یک معاملهگر کوتاهمدت هستید، به خصوص اگر از استراتژی اسکالپینگ (Scalping) استفاده میکنید، نقدینگی بالا برای شما حکم مرگ و زندگی را دارد! اسکالپرها به دنبال کسب سودهای کوچک (چند پیپ یا حتی کسری از پیپ) از تعداد زیادی معامله در طول روز هستند. موفقیت این استراتژی به دو عامل کلیدی وابسته است که هر دو مستقیماً به نقدینگی بالا مربوط میشوند:

اسپرد بسیار کم: از آنجایی که هدف سود اسکالپرها کوچک است، اسپرد (هزینه ورود به معامله) باید تا حد ممکن پایین باشد. اسپرد بالا میتواند به راحتی تمام سود بالقوه یک معامله اسکالپ را از بین ببرد. به همین دلیل اسکالپرها تقریباً همیشه روی جفت ارزهای اصلی (Majors) و در ساعات اوج نقدینگی (همپوشانی لندن و نیویورک) معامله میکنند.

اجرای فوقالعاده سریع و دقیق سفارشات: اسکالپرها نیاز دارند که سفارشاتشان دقیقاً در قیمتی که کلیک میکنند (یا با کمترین لغزش ممکن) و بلافاصله اجرا شود. هرگونه تاخیر یا لغزش میتواند یک معامله سودآور را به ضرر تبدیل کند. این سرعت و دقت اجرا فقط در بازارهای با نقدینگی بسیار بالا امکانپذیر است.

سایر استراتژیهای کوتاهمدت مانند معاملات روزانه (Day Trading) نیز به شدت از نقدینگی بالا سود میبرند، زیرا امکان ورود و خروج سریع با هزینه کم را فراهم میکند. به طور کلی، هرچه افق زمانی معاملات شما کوتاهتر باشد، اهمیت نقدینگی برایتان بیشتر میشود.

ریسکها و ملاحظات معامله در دورههای کمنقدینگی (مانند آخر هفتهها یا تعطیلات)

معامله کردن در زمانهایی که نقدینگی در فارکس پایین است، ریسکهای قابل توجهی را به همراه دارد که باید حتماً از آنها آگاه باشید:

اسپرد بالا: همانطور که گفتیم، در دورههای کمنقدینگی (مثل نیمهشبها، تعطیلات رسمی، یا زمان باز شدن بازار در روز دوشنبه)، بروکرها معمولاً اسپردها را به شدت افزایش میدهند تا ریسک خود را پوشش دهند. این هزینه بالا، سودآوری معاملات را دشوار میکند.

لغزش قیمت (Slippage): احتمال اینکه سفارش شما (به خصوص سفارشات حد ضرر Stop Loss یا حد سود Take Profit) با قیمتی متفاوت از قیمت تعیین شده اجرا شود، بسیار بیشتر است. این میتواند منجر به ضررهای بزرگتر از حد انتظار یا از دست رفتن سود شود.

گپهای قیمتی (Price Gaps): به خصوص در زمان باز شدن بازار پس از تعطیلات آخر هفته، اگر اخبار مهمی در طول تعطیلات منتشر شده باشد، قیمت میتواند با یک گپ بزرگ باز شود. اگر شما پوزیشنی از هفته قبل باز داشته باشید و حد ضررتان در داخل این گپ قرار گیرد، ممکن است معامله شما با ضرری بسیار بیشتر از آنچه انتظار داشتید، بسته شود.

نوسانات کاذب و Whipsaws: در بازارهای کمنقدینگی، قیمتها ممکن است به دلیل حجم کم معاملات، حرکات شدید و ناگهانی نامنظم (Whipsaws) داشته باشند که منجر به فعال شدن بیدلیل حد ضررها میشود.

یک مثال تاریخی تلخ از خطرات کمبود ناگهانی نقدینگی، بحران فرانک سوئیس در ژانویه ۲۰۱۵ بود. زمانی که بانک مرکزی سوئیس به طور غیرمنتظرهای تصمیم گرفت سقف نرخ برابری فرانک در مقابل یورو را حذف کند، نقدینگی در جفت ارزهای مرتبط با فرانک تقریباً به صفر رسید. بازار به شدت سقوط کرد، گپهای عظیمی ایجاد شد و بسیاری از معاملهگران (و حتی برخی بروکرها) ضررهای هنگفتی را متحمل شدند، زیرا امکان بستن معاملات در قیمتهای مناسب وجود نداشت. این رویدادهای “قوی سیاه” (Black Swan) نادر هستند، اما نشان میدهند که ریسک نقدینگی چقدر میتواند جدی باشد.

بنابراین، توصیه من به شما این است که تا حد امکان از معامله در دورههای کمنقدینگی پرهیز کنید، مگر اینکه استراتژی خاصی داشته باشید که این شرایط را در نظر بگیرد و مدیریت ریسک بسیار دقیقی را اعمال کنید. استفاده از دستورات حد ضرر تضمین شده (Guaranteed Stop Loss) – اگر بروکرتان ارائه دهد – میتواند یکی از راههای مقابله با ریسک گپهای قیمتی باشد، هرچند معمولاً هزینه اضافی دارد.

آیا میتوان سطح نقدینگی بازار را با اندیکاتور سنجید؟

سنجش دقیق کل نقدینگی در فارکس به صورت یک عدد مشخص، کار دشواری است، زیرا بازار فارکس یک بازار غیرمتمرکز (Over-The-Counter یا OTC) است و هیچ مرکز واحدی برای ثبت تمام معاملات وجود ندارد. با این حال، ابزارها و اندیکاتورهایی وجود دارند که میتوانند به ما کمک کنند تا به طور تقریبی سطح فعالیت و نقدینگی بازار را ارزیابی کنیم.

استفاده از اندیکاتورهای حجم (Volume Indicators)

یکی از رایجترین ابزارها، اندیکاتور حجم (Volume) است که معمولاً در پایین نمودار قیمت در اکثر پلتفرمهای معاملاتی نمایش داده میشود. این اندیکاتور به صورت میلههایی نشان میدهد که در هر بازه زمانی (مثلاً هر کندل قیمتی)، چه مقدار حجم معامله شده است. میلههای بلندتر نشاندهنده حجم معاملات بیشتر و در نتیجه، نقدینگی بالاتر در آن دوره زمانی هستند.

با تحلیل روند تغییرات حجم، میتوانیم قدرت یا ضعف یک حرکت قیمتی را نیز ارزیابی کنیم. به عنوان مثال، اگر قیمت در حال افزایش است و همزمان حجم معاملات نیز به شدت افزایش مییابد، این میتواند نشانهای از قدرت روند صعودی و حمایت قوی از آن باشد (که معمولاً با نقدینگی بالا همراه است). برعکس، اگر قیمت افزایش مییابد اما حجم کاهش پیدا میکند، ممکن است نشاندهنده ضعیف شدن روند باشد.

نکته مهمی که باید در مورد اندیکاتور حجم در فارکس به خاطر داشت این است که معمولاً این اندیکاتور فقط حجم معاملاتی را نشان میدهد که از طریق همان بروکر خاص انجام شده است، نه کل حجم بازار فارکس. با این حال، اگر از یک بروکر بزرگ و معتبر استفاده کنید، حجم معاملات آن میتواند نمونه نسبتاً خوبی از فعالیت کلی بازار، به خصوص در بخش خردهفروشی، باشد و برای ارزیابی نسبی Liquidity مفید واقع شود.

توجه به میزان اسپرد و عمق بازار (Depth of Market – DOM)

همانطور که قبلاً به تفصیل توضیح دادیم، اسپرد یکی از بهترین و مستقیمترین نشانگرهای نقدینگی است. اسپرد کم به معنی نقدینگی بالا و اسپرد بالا به معنی نقدینگی پایین است. بنابراین، با یک نگاه ساده به اسپرد جفت ارزی که میخواهید معامله کنید، میتوانید فوراً ارزیابی خوبی از وضعیت نقدشوندگی آن داشته باشید.

ابزار دیگری که برخی پلتفرمها (به خصوص پلتفرمهای معطوف به معاملهگران حرفهایتر یا بازارهای آتی) ارائه میدهند، عمق بازار (Depth of Market یا DOM) است که به آن Level II data هم گفته میشود. DOM لیستی از بهترین قیمتهای خرید و فروش موجود در بازار را به همراه حجم سفارشات در هر سطح قیمتی نشان میدهد.

با مشاهده DOM، میتوانید ببینید که چقدر سفارش خرید و فروش در نزدیکی قیمت فعلی بازار وجود دارد. اگر حجم سفارشات در سطوح قیمتی نزدیک به قیمت فعلی زیاد باشد، نشاندهنده نقدینگی بالا و عمق خوب بازار است. اگر حجم سفارشات کم و پراکنده باشد، نشاندهنده نقدینگی پایین است. هرچند دسترسی به DOM در همه بروکرهای فارکس رایج نیست، اما ابزار بسیار مفیدی برای درک مستقیم Liquidity بازار محسوب میشود.

بنابراین، با ترکیب اطلاعات حاصل از اندیکاتور حجم، میزان اسپرد و در صورت امکان، دادههای عمق بازار، میتوانیم تصویر نسبتاً خوبی از سطح نقدینگی در لحظه به دست آوریم و از آن در تصمیمات معاملاتی خود استفاده کنیم.

چرا درک و توجه به نقدینگی (Liquidity) برای موفقیت در فارکس حیاتی است؟

تا اینجا در مورد جنبههای مختلف نقدینگی در فارکس صحبت کردیم. حالا میخواهم یک بار دیگر تاکید کنم که چرا درک عمیق و توجه مداوم به Liquidity برای هر کسی که میخواهد در این بازار به موفقیت پایدار برسد، کاملاً حیاتی و ضروری است.

اولاً، نقدینگی مستقیماً بر هزینههای معاملاتی شما (اسپرد و لغزش) تاثیر میگذارد. معامله در شرایط نقدینگی بالا به شما کمک میکند این هزینهها را به حداقل برسانید و حاشیه سود (Profit Margin) خود را افزایش دهید. نادیده گرفتن این موضوع مثل این است که بخشی از سرمایه خود را داوطلبانه دور بریزید!

ثانیاً، نقدینگی بر کیفیت اجرای معاملات شما تاثیر میگذارد. اجرای سریع و دقیق سفارشات، به خصوص برای استراتژیهای کوتاهمدت، بدون نقدینگی بالا امکانپذیر نیست. تاخیر در اجرا یا لغزش قیمت میتواند به راحتی معاملات خوب را خراب کند.

ثالثاً، سطح نقدینگی بر انتخاب استراتژی معاملاتی شما تاثیر میگذارد. استراتژیای که در یک بازار بسیار نقدشونده خوب کار میکند، ممکن است در یک بازار کمنقدینگی کاملاً شکست بخورد. شما باید استراتژی خود را با شرایط نقدینگی بازاری که در آن معامله میکنید، تطبیق دهید.

رابعاً، درک ریسکهای مرتبط با نقدینگی پایین (مانند گپهای قیمتی و لغزش شدید) برای مدیریت ریسک موثر ضروری است. آگاهی از این ریسکها به شما کمک میکند تا در زمانهای پرخطر، احتیاط بیشتری به خرج دهید یا از ابزارهایی مانند حد ضرر تضمین شده استفاده کنید.

در نهایت، توجه به نقدینگی به شما کمک میکند تا زمانها و جفت ارزهای مناسبتری را برای معامله انتخاب کنید. تمرکز بر ساعات اوج نقدینگی و جفت ارزهای اصلی، به خصوص برای شروع، میتواند شانس موفقیت شما را به طور قابل توجهی افزایش دهد. به عقیده من، نقدینگی یکی از آن ستونهای اصلی است که موفقیت بلندمدت در فارکس بر روی آن بنا میشود و هرگز نباید آن را دست کم گرفت.

خلاصه: آنچه در مورد نقدینگی در فارکس آموختیم

در این مقاله سفری جامع به دنیای نقدینگی در فارکس داشتیم. آموختیم که Liquidity به سهولت خرید و فروش جفت ارزها بدون تاثیر شدید بر قیمت اشاره دارد و قلب تپنده این بازار محسوب میشود. دیدیم که نقدینگی بالا مزایای مهمی مانند اسپرد کم، اجرای سریع معاملات و کاهش ریسک لغزش را به همراه دارد، در حالی که نقدینگی پایین با اسپرد بالا، گپهای قیمتی و ریسکهای بیشتر همراه است.

بررسی کردیم که عواملی مانند زمان و سشنهای معاملاتی (به خصوص همپوشانی لندن و نیویورک)، نوع جفت ارز (Majors، Minors، Exotics)، اخبار اقتصادی و نقش تامینکنندگان نقدینگی (LPs) بر سطح نقدینگی تاثیر میگذارند. همچنین یاد گرفتیم که چگونه با استفاده از نشانههایی مانند اسپرد، اندیکاتور حجم و عمق بازار، وضعیت نقدینگی را ارزیابی کنیم.

تاکید کردیم که چگونه نقدینگی بر انتخاب و اجرای استراتژی معاملاتی (به ویژه برای اسکالپرها) تاثیر میگذارد و معامله در دورههای کمنقدینگی چه ریسکهایی دارد. در نهایت، به این نتیجه رسیدیم که درک عمیق و توجه مستمر به نقدینگی (Liquidity) برای کاهش هزینهها، بهبود اجرا، انتخاب استراتژی مناسب، مدیریت ریسک و در کل، دستیابی به موفقیت پایدار در بازار فارکس امری حیاتی و اجتنابناپذیر است.

سوالات متداول در مورد نقدینگی (Liquidity) در فارکس

به زبان ساده، یعنی چقدر راحت و سریع میتوانید یک جفت ارز را بخرید یا بفروشید بدون اینکه قیمت آن به طور قابل توجهی تغییر کند. هرچه این کار آسانتر باشد، نقدینگی بالاتر است.

چون باعث کاهش اسپرد (هزینه معامله)، اجرای سریعتر و دقیقتر سفارشات، کاهش ریسک لغزش قیمت (Slippage) و پایداری بیشتر قیمتها میشود.

جفت ارزهای اصلی (Majors) که یک طرف آنها دلار آمریکا است، بیشترین نقدینگی را دارند. مهمترین آنها EUR/USD، GBP/USD و USD/JPY هستند.

اوج نقدینگی معمولاً در زمان همپوشانی سشنهای معاملاتی لندن و نیویورک (معمولاً بعد از ظهر به وقت اروپا و صبح به وقت آمریکا) رخ میدهد.

اسپرد بالا، حجم معاملات کم، گپهای قیمتی مکرر، لغزش زیاد قیمت در هنگام اجرای سفارشات و نوسانات شدید و نامنظم از نشانههای نقدینگی پایین هستند.

بله، اندیکاتور حجم (Volume) میتواند به شما نشان دهد که چه مقدار فعالیت در بازار وجود دارد که نمایندهای از نقدینگی است. همچنین توجه به میزان اسپرد یک راه سریع برای ارزیابی Liquidity است.

نقدینگی و اسپرد رابطه معکوس دارند. هرچه نقدینگی بالاتر باشد، رقابت بیشتر شده و اسپرد کاهش مییابد و برعکس.

بله، معامله در دورههای کمنقدینگی (مانند تعطیلات یا نیمهشب) ریسکهای بیشتری مانند اسپرد بالا، لغزش شدید و گپهای قیمتی را به همراه دارد و معمولاً توصیه نمیشود.

اسکالپینگ به شدت به نقدینگی بالا وابسته است، زیرا نیازمند اسپرد بسیار کم و اجرای فوقالعاده سریع و دقیق سفارشات است که فقط در بازارهای با نقدینگی بالا امکانپذیر است.

بانکهای بزرگ بینالمللی و موسسات مالی هستند که با ارائه مداوم قیمتهای خرید و فروش برای حجمهای بالا، هسته اصلی نقدینگی در بازار بین بانکی فارکس را تشکیل میدهند.