اغلب تریدرها وقتی صحبت از روند خنثی (Sideways Market یا Range-Bound Market) میشود، آن را یک دوره کسلکننده و بیحاصل میدانند. شاید هم حق با آنها باشد، اگر دیدشان به بازار فقط صعودی یا نزولی باشد. اما طبق تجربه من در این سالها، بازار فارکس هیچ وقت “بیحاصل” نیست؛ فقط دیدگاه ماست که باید تغییر کند. چیزی که اکثر تریدرها نادیده میگیرند، این است که همین دورههای به ظاهر آرامش، میتوانند سرشار از فرصتهای طلایی باشند، به شرطی که بدانید چطور آنها را شناسایی و معامله کنید. اگر از آن دسته تریدرهایی هستید که از کلیشههای اینترنتی خسته شدهاید و به دنبال استراتژیهای واقعی برای سودآوری در هر شرایطی از بازار هستید، جای درستی آمدهاید. قرار نیست اینجا تعاریف خشک و خالی ارائه دهیم؛ میخواهیم با هم قدم به قدم، از شناسایی تا معامله و مدیریت ریسک در روند خنثی را یاد بگیریم، آن هم با زبانی که یک تریدر واقعی با شما صحبت میکند.

نقشه راه مقاله

آنچه یاد میگیرید

چرا روند خنثی فرصت است، نه تهدید؟

چگونه با استفاده از SH و SL، بازار رنج را تشخیص دهیم؟

بهترین استراتژیها برای معامله در محدوده خنثی.

سیگنالهای کلیدی برای تشخیص اتمام روند خنثی و ورود به روند جدید.

چطور با ابزارهای شتاب بازار، اکستنشن و پروجکشن، قدرت روند را بسنجیم؟

روند خنثی چیست و چرا نباید آن را دست کم گرفت؟

بیایید رک و راست باشیم: روند خنثی به حالتی گفته میشود که قیمت یک جفت ارز، نه به وضوح بالا میرود و نه به وضوح پایین میآید. به جای آن، در یک محدوده مشخص، بین یک سقف و یک کف، نوسان میکند. مثل یک توپ پینگپنگ که بین دو دیوار حرکت میکند. خیلیها فکر میکنند این یعنی بازار مرده، اما واقعیت این است که این دوره، اغلب یک فاز “جمعآوری” یا “توزیع” توسط بازیگران بزرگ بازار است. آنها در حال تصمیمگیری هستند، حجم معاملات کمتر میشود و بازار منتظر یک کاتالیزور (مثل اخبار اقتصادی مهم یا تغییر سیاستهای پولی) میماند تا مسیر بعدی خود را انتخاب کند.

نادیده گرفتن این فاز، اشتباه بزرگی است. چرا؟ چون اولاً، همین نوسانات کوچک داخل محدوده، میتواند سودهای خوبی به شما بدهد. ثانیاً، بازار بالاخره از این محدوده خارج میشود و شکست این محدوده (Breakout) یکی از قویترین سیگنالهای شروع یک روند جدید و پرقدرت است. اگر بتوانید این لحظه را تشخیص دهید، شما یک قدم جلوتر از بقیه خواهید بود.

تشخیص روند خنثی: از SH و SL تا الگوهای قیمتی

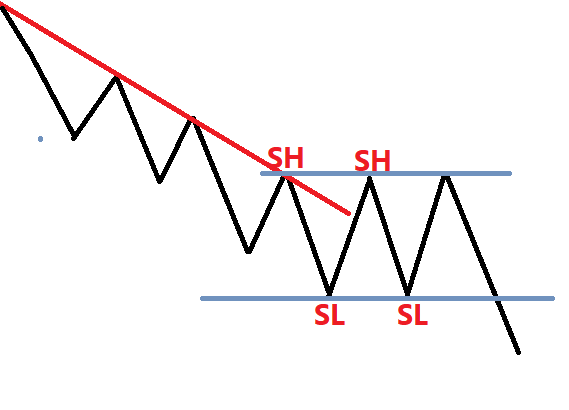

برای یک تریدر پرایس اکشن، تشخیص روند خنثی مثل آب خوردن است، البته اگر اصول را بلد باشید. ما قبلاً در مورد سوئینگهای SH (Swing High) و SL (Swing Low) صحبت کردهایم. حالا فرض کنید بازار در حال حرکت است و قلهها و کفهای مشخصی میسازد. اگر دیدید که بازار شروع به ساختن دو قله SH در یک سطح تقریباً یکسان و دو کف SL در یک سطح تقریباً یکسان کرد، تبریک میگویم! شما وارد یک روند خنثی شدهاید.

در این حالت، قیمت در یک کانال افقی حرکت میکند و نه خریداران قدرت کافی برای شکستن سقف را دارند و نه فروشندگان توان شکستن کف را. اینجاست که معاملهگران باتجربه شروع به برنامهریزی میکنند. تصویر زیر به شما کمک میکند تا این مفهوم را بهتر درک کنید:

استراتژیهای معاملاتی در روند خنثی

بسیاری از تریدرها در این فاز از بازار خارج میشوند، اما شما نباید این کار را بکنید. روند خنثی فرصتهای معاملاتی خاص خود را دارد:

- معامله در محدوده (Range Trading): استراتژی ساده است: در نزدیکی کف محدوده (حمایت) خرید کنید و در نزدیکی سقف محدوده (مقاومت) بفروشید. البته همیشه با حد ضرر (Stop Loss) کوتاه، چون بازار بالاخره از این محدوده خارج میشود.

- مدیریت ریسک هوشمندانه: در این فاز، حجم معاملات خود را کاهش دهید. چون حرکتها کوچکتر و غیرقابل پیشبینیتر هستند.

- آمادهسازی برای شکست (Breakout): وقتی بازار در حالت رنج است، بهترین زمان برای شناسایی سطوح کلیدی حمایت و مقاومت و آمادهسازی برای لحظه شکست است.

اتمام روند خنثی: سیگنالهای شکست و ورود به روند جدید

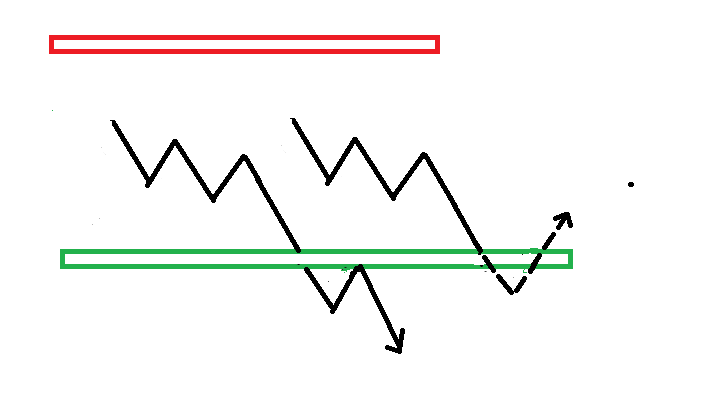

هیچ روندی برای همیشه باقی نمیماند، حتی روند خنثی. تشخیص زمان اتمام آن، کلید ورود به سودهای بزرگ است. برای این کار، باید به روند قبل از تشکیل محدوده رنج نگاه کنید. دو حالت کلی وجود دارد:

- اگر روند قبلی صعودی بود، برای تأیید اتمام روند خنثی و ادامه حرکت صعودی، باید یک قله SH قبلی شکسته شود.

- اگر روند قبلی نزولی بود، برای تأیید اتمام روند خنثی و ادامه حرکت نزولی، باید یک قعر SL قبلی شکسته شود.

اما این تنها معیار نیست. چیزی که اغلب نادیده گرفته میشود، حجم معاملات است. اگر در طول روند خنثی، حجم معاملات کاهش یافته و ناگهان با شکست محدوده، حجم به شدت افزایش یابد، این یک تأییدیه قوی برای شروع یک روند جدید است. همچنین، الگوهای کندل استیک مثل کندلهای قدرتمند صعودی یا نزولی در لحظه شکست، یا اندیکاتورهایی مثل RSI که به سرعت از محدوده ۵۰ خارج شده و به سمت ۷۰ (برای صعود) یا ۳۰ (برای نزول) حرکت میکند، میتوانند سیگنالهای تکمیلی باشند.

در نهایت، صبر و دقت حرف اول را میزند. همیشه منتظر تأییدیه قطعی باشید. یک شکست کاذب (False Breakout) میتواند شما را به دام بیندازد. اگر بازار شکست و سریع به داخل محدوده برگشت، یعنی هنوز روند خنثی به پایان نرسیده است.

پیشبینی حرکت بازار پس از شکست: سطوح حمایت و مقاومت در تایم فریم بالاتر

وقتی بازار از یک روند خنثی خارج میشود، معمولاً با قدرت حرکت میکند. اما تا کجا؟ طبق تجربه من، بهترین راه برای پیشبینی این حرکت، رفتن به یک تایم فریم بالاتر از تایم فریم معاملاتی شماست. در آنجا، سطوح حمایت و مقاومت کلیدی را شناسایی کنید. بازار تمایل دارد پس از شکست، تا رسیدن به اولین سطح حمایت یا مقاومت مهم در جهت حرکت جدید خود، پیش برود.

البته، همیشه هم این اتفاق نمیافتد. گاهی اوقات بازار پس از شکست، یک اصلاح قیمت (پولبک) به سمت محدوده شکست خورده انجام میدهد تا آن را تست کند. این پولبکها، فرصتهای عالی برای ورود مجدد یا افزایش حجم پوزیشن هستند، به شرطی که بازار نشانههایی از ادامه قدرت را نشان دهد.

نکته مهم اینجاست که پس از رسیدن به سطوح حمایت و مقاومت و عبور از آنها، بازار ممکن است دوباره پولبک بزند. اما این بار، تضمینی نیست که روند اصلی ادامه پیدا کند. ممکن است بازار کاملاً تغییر جهت دهد. اینجا باید به نشانههای قدرت و ضعف بازار که در ادامه توضیح میدهیم، توجه کنید.

قدرت و ضعف بازار: شتاب، اکستنشن و پروجکشن

تریدرهای پرایس اکشن ابزار کمکی زیادی استفاده نمیکنند، پس باید راهی برای سنجش قدرت و ضعف بازار بدون اندیکاتور وجود داشته باشد. اینجاست که مفاهیم شتاب بازار، اکستنشن و پروجکشن به کار میآیند.

شتاب بازار: شیب خطوط و تایم فریم پایینتر

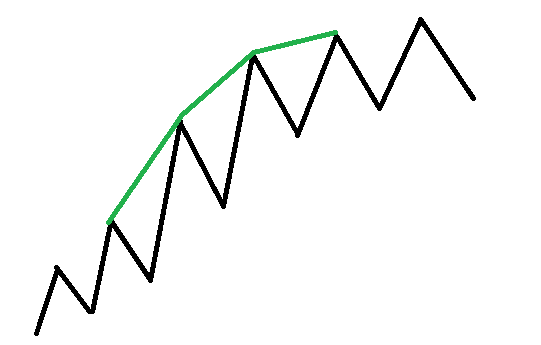

شتاب بازار به زبان ساده، سرعت تغییرات قیمتی است. اگر در یک روند صعودی، قلههای متوالی را با خطوطی به هم وصل کنید، شیب این خطوط، میزان قدرت خریداران را نشان میدهد. هرچه شیب تندتر باشد، قدرت بازار بیشتر است و بالعکس.

همانطور که در تصویر بالا میبینید، شیب خطوط به مرور کم شده است. این یعنی شتاب بازار کاهش یافته و نشانهای از کاهش قدرت خریداران است که میتواند هشداری برای اتمام روند یا حداقل یک اصلاح باشد. در روند نزولی هم همین قاعده برقرار است، با این تفاوت که کفهای قیمتی (SL) را به هم وصل میکنیم و شیب خطوط نزولی را بررسی میکنیم.

برای دقت بیشتر، مخصوصاً در دو حالت زیر، بررسی شتاب بازار در تایم فریم پایینتر اهمیت دوچندانی پیدا میکند:

- زمانی که بازار در روند خنثی است و رسم خطوط و بررسی شیب در تایم فریم اصلی دشوار است.

- زمانی که بازار به سطوح حمایت و مقاومت کلیدی نزدیک شده است و نیاز به دقت بیشتری برای پیشبینی واکنش بازار داریم.

بررسی شتاب در تایم فریم پایینتر به شما یک دید میکروسکوپی از رفتار قیمت میدهد و کمک میکند تا نقاط ورود و خروج دقیقتری را پیدا کنید.

اکستنشن و پروجکشن: ابزارهای مکمل برای سنجش قدرت

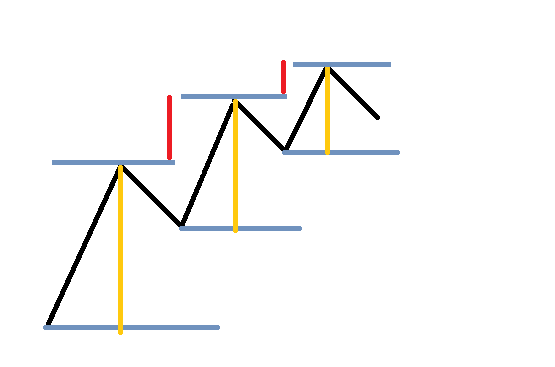

علاوه بر شتاب، اکستنشن و پروجکشن نیز ابزارهای قدرتمندی برای سنجش قدرت بازار هستند. در یک روند صعودی:

- پروجکشن (Projection): فاصله بین دو سقف قیمت متوالی را نشان میدهد. اگر پروجکشنها کوتاهتر شوند، یعنی خریداران ضعیفتر شدهاند.

- اکستنشن (Extension): فاصله بین یک کف قیمت تا سقف بعدی را نشان میدهد. اگر اکستنشنها کوتاهتر شوند، باز هم نشانهای از کاهش قدرت خریداران است.

در روند نزولی، همین مفاهیم برای کفهای متوالی و فاصله بین سقف و کف بعدی به کار میروند.

در تصویر بالا، خطوط پروجکشن با قرمز و اکستنشن با زرد مشخص شدهاند. همانطور که میبینید، پروجکشن دوم کوتاهتر از اولی است که نشاندهنده کاهش قدرت خریداران است. مقایسه این خطوط با یکدیگر، دید عمیقتری به شما میدهد. دقیقاً مثل شتاب بازار، بهتر است اکستنشن و پروجکشن را نیز در تایم فریم پایینتر از تایم فریم معاملاتی خود بررسی کنید تا به جزئیات دقیقتری دست یابید. این ابزارها میتوانند به شما در شناسایی سطوح حمایت و مقاومت پویا و پیشبینی تغییر روند کمک کنند.

سوالات متداول درباره روند خنثی

در نهایت، روند خنثی نه یک مانع، بلکه یک مرحله طبیعی و حیاتی در بازار است. با درک صحیح و استفاده از ابزارهایی که امروز با هم مرور کردیم – از تشخیص SH و SL گرفته تا سنجش قدرت بازار با شتاب، اکستنشن و پروجکشن – میتوانید این دورهها را به فرصتهایی برای سودآوری تبدیل کنید. تریدر واقعی کسی است که در هر شرایطی از بازار، استراتژی داشته باشد و بتواند از آن بهره ببرد. پس، دفعه بعد که بازار وارد فاز رنج شد، به جای ناامیدی، آماده شکار فرصتها باشید.