روند خنثی فارکس به معنای عدم تغییر قیمت یک جفت ارز در بازار فارکس است. در این حالت، قیمت نه به سمت بالا و نه به سمت پایین حرکت میکند و بصورت ثابت در یک محدوده نوسان میکند.

این حالت به دلایل مختلفی ممکن است ایجاد شود، از جمله عدم تقاضا و عرضه یک جفت ارز در بازار، تعداد کمی از معاملات در بازار وجود دارد، یا انتظار برای اعلام سیاستهای جدید اقتصادی یا سیاسی در کشورهایی که ارزش ارزش ملی آنها در بازار فارکس تأثیر دارد.

در این حالت، بسیاری از معاملهگران فارکس از بازار خارج میشوند و منتظر شروع حرکت قیمت هستند. به طور کلی، روند خنثی به عنوان یک مرحلهای از برنامه ریزی و استراتژی معاملاتی معمولاً نادیده گرفته میشود، زیرا در این حالت هیچ معاملهای انجام نمیگیرد و هیچ سودی نیز نمیتوان کسب کرد.

با این حال، روند خنثی فارکس نشان دهنده یک وضعیت مهم در بازار فارکس است که برای معاملهگران حرفهای بسیار مهم است. در حالت خنثی، معاملهگران میتوانند راهکارهایی را برای مدیریت ریسک در نظر بگیرند و آماده شروع حرکت قیمت باشند. از جمله راهکارهایی که میتوان برای مدیریت ریسک در حالت خنثی استفاده کرد، به ثبت سفارشهای محدود، استفاده از تحلیل فنی، و کاهش فعالیت معاملاتی در بازار میتوان اشاره کرد.

در نهایت، برای معاملهگران فارکس، روند خنثی فارکس یک نشانه مهم از وضعیت بازار و میزان عدم قطعیت در آینده است که برای رسیدن به تصمیمگیری صحیح و انجام معاملات موفق به کار میآید.

روند خنثی چیست؟

روند خنثی نیز همانند روند نزولی و صعودی بخشی از بازار است و برخلاف تصور برخی معامله گران وقتی بازار در روند خنثی قرار میگیرد نیز میتوان معامله کرد و حتی نسبت به زمان هایی که بازار دارای روند است سود بیشتری برد.

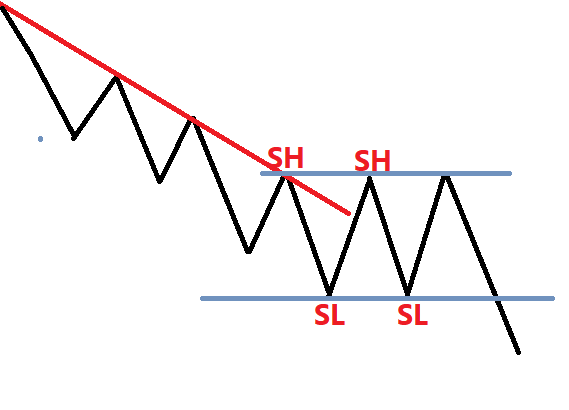

در بخش های قبلی کمی راجع به روند خنثی صحبت کرده ایم اما هم اکنون که در بخش قبلی آموزش پرایس اکشن با سوئینگ های SH و SL آشنا شدیم میتوانیم بهتر به تعریف روند خنثی، شناسایی این روند و تشخیص اتمام آن بپردازیم.

روند خنثی به معنای عدم تغییرات قیمتی در بازار است، به عبارت دیگر قیمت سهام در این روند بین حرکت صعودی و نزولی نمیتواند تغییر کند. در این روند قیمت سهام به طور مداوم در یک بازه ثابت حرکت میکند و برای معامله گران به نظر میرسد که هیچ فرصتی برای کسب سود وجود ندارد.

اما واقعیت این است که در روند خنثی نیز معامله گری میتواند انجام شود، چرا که هیچ چیز در بازار برای همیشه ثابت نمیماند و در هر لحظه قابل تغییر است. برای مثال، با توجه به تحلیل تکنیکال و شناسایی الگوهای نموداری، معامله گران میتوانند به تغییراتی در بازار پی ببرند و در صورتی که فرصتی برای کسب سود وجود داشته باشد، معامله را انجام دهند.

اگر در یک روند خنثی، معامله گران توانستند یک الگوی سریع از تغییرات قیمتی در بازار تشخیص دهند، میتوانند با خرید یا فروش در زمان مناسب سود بیشتری کسب کنند. به عنوان مثال، در صورتی که قیمت سهم به صورت مداوم در یک بازه ثابت حرکت میکند و در نمودار یک الگوی شکل گرفته است، معامله گر میتواند با خرید یا فروش در زمان مناسب از این الگو استفاده کند و سود خود را افزایش دهد.

بنابراین، در روند خنثی نیز معامله گری میتواند به سود قابل توجهی برای معامله گران منجر شود و این روند نباید به عنوان فرصتی برای کسب سود نادیده گرفته شود.

تشخیص روند خنثی و اتمام آن

در بخش قبل با قله های SH و قعرهای SL آشنا شده اید حال با فرض اینکه بازار روندی با قله ها و قعرهای مشخص دارد در صورتی که دو قله SH و دو قعر SL تشکیل شود بازار وارد روند حنثی شده است.

در این حالت، من نمیتوانم به طور قطعی پیش بینی کنم که بازار به سمت بالا یا پایین حرکت خواهد کرد و احتمالاً به صورت یک حرکت موازی به سمت جلو خواهد رفت. در این موقعیت، بهتر است که تا زمانی که روند بازار به صورت قابل توجهی تغییر نکرده است، از ورود به بازار خودداری کنم تا اطمینان حاصل کنم که روند بازار به یکی از دو طرف حرکت کرده است. در نهایت، میتوانم با استفاده از ابزارهای تحلیلی و نمودارهای بازار، مسیر مناسبی برای ورود به بازار انتخاب کنم.

برای درک بهتر تصویر زیر را مشاهده کنید.

تشخیص اتمام روند خنثی

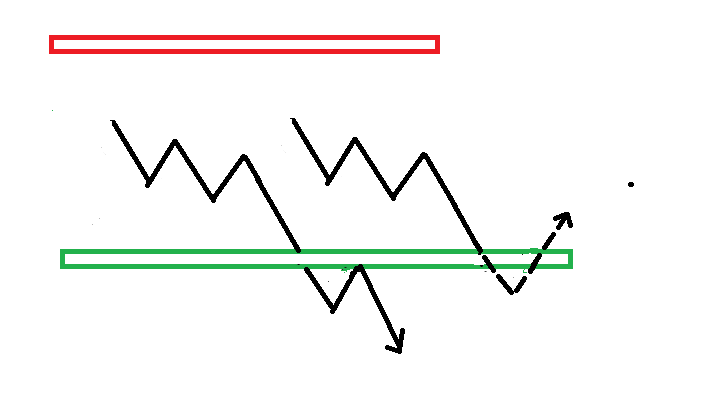

برای تشخیص اتمام روند خنثی باید ابتدا روند قبل از تشکیل روند رنج یا خنثی را تشخیص دهید بر اساس صعودی یا نزولی بودن روند سابق دو حالت وجود دارد:

- اگر روند قبلی صعودی بود در پایان روند رنج باید یک قله SH شکسته شود.

- و اگر روند قبلی نزولی بود در پایان روند رنج باید یک قعر SL شکسته شود.

در صورتی که قله یا قعر شکسته نشده باشد، احتمالا روند خنثی هنوز به پایان نرسیده است. به علاوه، برای تأیید اتمام روند خنثی، باید حجم معاملات نیز در نظر گرفته شود. در صورتی که حجم معاملات در طول روند خنثی کاهش پیدا کرده باشد، احتمالاً این نشانهای از اتمام روند خنثی است. به طور کلی، برای تشخیص اتمام روند خنثی باید به صورت جامع و با توجه به چندین عامل اقدام به تحلیل بازار کنید.

علاوه بر این، بررسی الگوهای شمعی نیز میتواند در تشخیص اتمام روند خنثی مفید باشد. در صورتی که الگوی شمعی حمایتی یا مقاومتی شکل گرفته باشد، میتواند نشانگر اتمام روند خنثی باشد. همچنین، بررسی اندیکاتورهای تکنیکال میتواند در تشخیص اتمام روند خنثی مفید باشد. به طور مثال، در صورتی که شاخص قدرت نسبی (RSI) به سمت بالا حرکت کند و به سمت بالای ۷۰ برسد، این نشانگر اتمام روند خنثی است.

در نهایت، برای تأیید اتمام روند خنثی، باید منتظر تأییدیه قطعی باشید. به عبارت دیگر، اگر بازار به سمت بالا یا پایین حرکت کرد ولی به سرعت به مسیر قبلی خود بازگشت، این ممکن است نشانگر اتمام روند خنثی نباشد. بنابراین، برای تشخیص اتمام روند خنثی، باید به صبر و دقت و تجربه کافی رسیدگی کنید.

میزان حرکت روند پس از شکست محدوده حمایت و مقاومتی

همانطور که در بخش های قبلی گفته شده بود، من معتقدم که بررسی محدوده حمایت و مقاومت در تایم فریمی بالاتر از تایم فریم معاملاتی به معاملات ما اعتبار بیشتری می بخشد. من همچنین برای پیشبینی حرکت بازار پس از خارج شدن از روند خنثی یا رنج، به تایم فریم بالاتر رفته و محدوده حمایت یا مقاومت در جهت حرکت بازار را شناسایی و تعیین میکنم.

سپس در تایم معاملاتی، من انتظار دارم (تنها انتظار میرود و قطعی نیست) حرکت روند کنونی بازار تا رسیدن به اولین حمایت یا مقاومت ادامه داشته باشد.

معمولا بازار میل دارد سطوح حمایت یا مقاومت را لمس کند مگر اینکه نشانه هایی از عدم توانایی حرکت بازار مشاهده شود. البته در این حالت نیز معمولا بازار پس از یک اصلاح قیمت (پولبک) دوباره در جهت لمس سطوح حمایت و مقاومت به روند اصلی باز میگردد.

در آخر پس از رسیدن به سطوح حمایت و مقاومت و عبور از آن معمولا بازار اصلاح قیمت دیگری را تجربه خواهد کرد اما در اینجا الزامی نیست که پس از پولبک دوباره روند اصلی را ادامه دهد بلکه ممکن است روند بازار کاملا بازگشتی شود.

حال که فهمیدیم در صورتی که بازار توان حرکت داشته باشد معمولا تا سطوح حمایت یا مقاومت پیش خواهد رفت باید بتوانیم عدم توانایی حرکت بازار را نیز تشخیص دهیم. عدم توانایی حرکت دارای نشانه هایی است که به شرح آن میپردازیم.

شتاب بازار چیست؟

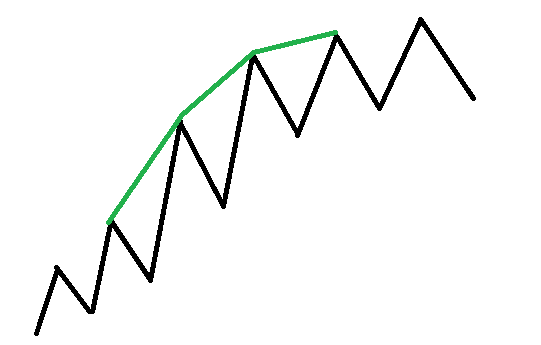

معامله گران پرایس اکشن از هیچ ابزار کمکی استفاده نمیکنند پسباید روشی وجود داشته باشد که بدون استفاده از ابزار بتوان قدرت و ضعف حرکت بازار را تشخیص داد.یکی از این روش ها بررسی شتاب بازار است. اگر در یک روند صعودی قله ها را با خطوطی به هم وصل کنید. شیب این خطوط میزان قدرت و ضعف بازار نشان میدهد.که اصطلاحا به آن شتاب بازار می گویند.

به عبارت دیگر، شتاب بازار نشان دهنده سرعت تغییرات قیمتی است که در بازار رخ میدهد. اگر شیب خطوط به سمت بالا باشد، یعنی بازار در حال رشد است و اگر به سمت پایین باشد، یعنی بازار در حال افول است.

در برخی موارد، شتاب بازار میتواند به عنوان یکی از شاخصهای تکنیکال برای تحلیل و پیشبینی بازار استفاده شود. به طور کلی، تحلیلگران با ترکیب روشهای مختلف، از جمله شتاب بازار، میتوانند به صورت دقیقتری تحلیل کنند و تصمیم گیری بهتری در خصوص معاملات خود داشته باشند.

همانطور که در تصویر بالا میبینید شیب خطوط به مرور کم شده است که در واقعی یعنی شتاب بازار کم شده است که نشانه کاهش قدرت بازار است. در روند نزولی باید کف های قیمتی یا قعرها را به وصل کنیم و شیب این خطوط را برای تشخیص شتاب بازار بررسی کنیم.

برخلاف بررسی حمایت ها و مقاومت ها که به تایم فریم بالاتر از تایم فریم معامله مراجعه میکردیم در بررسی شتاب بازار برای دقت بیشتر باید تایم فریم پایین تر بررسی شود. در دو حالت اهمیت بررسی شتاب بازار در تایم فریم پایین تر بیشتر است:

- زمانی که بازار رنج است و رسم خطوط و بررسی شیب خطوط در تایم فریم معامله مشکل است.

- زمانی که بازار به سطوح حمایت و مقاومت نزدیک شده است و نیاز به دقت بیشتری در بررسی شتاب بازار است.

در هر دو حالت فوق، بررسی شتاب بازار در تایم فریم پایین تر، به ما اجازه میدهد تا به سرعت تغییرات بازار را درک کنیم و در صورت نیاز، دقیقترین تصمیمگیری را اتخاذ کنیم. برای مثال، در حالتی که بازار رنج است، بررسی شتاب بازار در تایم فریم پایینتر، به ما اجازه میدهد تا به سرعت متوجه تغییرات در روند بازار شویم و بهترین نقطه ورود و خروج را پیدا کنیم.

همچنین، در حالتی که بازار به سطوح حمایت یا مقاومت نزدیک شده است، بررسی شتاب بازار در تایم فریم پایینتر، به ما اجازه میدهد تا به دقت بیشتری، رفتار بازار پیشرو را پیشبینی کنیم و در نتیجه، بهترین تصمیم را برای ورود یا خروج از بازار بگیریم. به همین دلیل، بررسی شتاب بازار در تایم فریم پایین تر، یکی از مهمترین ابزارهای هر تریدر حرفهای است.

اکستنشن و پروجکشن چیست؟

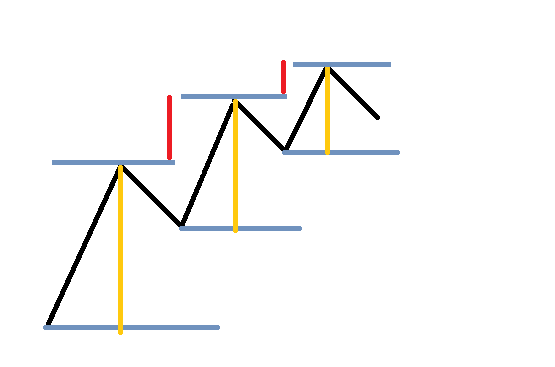

راه های دیگری نیز برای تشخیص قدرت و ضعف بازار وجود دارد. در یک روند صعودی فاصله بین دو سقف قیمت متوالی و در روند نزولی فاصله بین دو کف قیمت متوالی میتواند میزان قدرت یا ضعف بازار را مشخص کند. اگر در روند صعودی از سقف قیمت اول خطی به سقف قیمت دوم رسم کنیم این خط را پروجکشن می گوییم. مقایسه اندازه دو پروجکشن میزان قدرت یا ضعف بازار را مشخص میکند.

در تصویر بالا خطوط پروجکشن با قزمز مشخص شده است. همانطور که مشاهده میکنید پروجکشن دوم از پروجکشن اول کوتاه تر است که نشان می دهد قدرت خریداران در نتیجه قدرت روند صعودی کاهش پیدا کرده است. فاکتور دیگر شناخت قدرت بازار خطوطی به نام اکستنشن است که در تصویر با رنگ زرد مشخص شده است.

همانطور که میبینید خط اکستنشن از کف قیمت به سقف رسم می شود که مقایسه اکستنشن ها با یکدیگر میزان قدرت یا ضعف بازار را نشان میدهد. دقیقا همانند شتاب بازار بهتر است اکستنشن و پروجکشن نیز در تایم فریم پایین تر از تایم معاملاتی بررسی شود.

همچنین، اکستنشن و پروجکشن می توانند به عنوان ابزارهای مفیدی برای تعیین سطح های پشتیبانی و مقاومت در بازار استفاده شوند. با توجه به تحلیل اکستنشن و پروجکشن، می توانید به راحتی سطح های مهمی را در یک نمودار شناسایی کنید و در نتیجه، می توانید بهترین تصمیمات مبتنی بر تحلیل فنی را برای معاملات خود بگیرید.

در کل، اکستنشن و پروجکشن ابزارهایی قدرتمند هستند که به شما کمک می کنند تا بهترین تصمیمات را برای معاملات خود بگیرید. با استفاده از این ابزارها، می توانید به راحتی سطح های پشتیبانی و مقاومت را شناسایی کنید و بر اساس آنها، تصمیمات خود را بگیرید. بنابراین، اگر شما به دنبال تحلیل فنی دقیق و موثر هستید، اکستنشن و پروجکشن را در نظر بگیرید.