این مقاله درباره معامله با راهنمای معاملهگری با پرایس اکشن است. اگر از نمودارهای پر از اندیکاتورها خسته شدهاید، مطالب زیر به شما کمک خواهد کرد تا با رویکردی سادهتر و موثرتر به بازارها نگاه کنید.

اگرچه معاملهگران در هنگام معامله در بازار فارکس از ابزارهای مختلف استفاده میکنند، من شما را از طریق روشی کلاسیک در معامله هدایت خواهم کرد. این یک سیستم معامله با پرایس اکشن است. امروز ما به جزئیات مهمی از معامله با پرایس اکشن خواهیم پرداخت و چندین استراتژی معامله با پرایس اکشن را بررسی خواهیم کرد.

همچون این مقاله، مقالات رایگان دیگری برای شما در تجارت فارکس نوشته شده است؛ برای دیدن سایر مقالات روی آموزش رایگان فارکس کلیک کنید.

پرایس اکشن

معامله با پرایس اکشن یا عملکرد قیمت در فارکس یک روش معاملهای است که تنها بر اساس تجزیه و تحلیل رفتارهای قیمتی گذشته انجام میشود. این بدان معناست که یک معاملهگر شرایط بازار را در یک نمودار خام بدون استفاده از اندیکاتورها یا نوسانگرهای اضافی تجزیه و تحلیل میکند.

این روش خالصانهترین روش برای ارزیابی بازار است و بدون شک، موثرترین روش معامله کردنی است که من پیدا کردهام.

پرایس اکشن در بازارهای مالی مانند بازار فارکس به تحلیل رفتار قیمت و نمودارهای قیمتی برای پیش بینی حرکت قیمتها میپردازد. در واقع، پرایس اکشن به بررسی الگوهای شمعی، خطوط روند، سطوح حمایت و مقاومت و دیگر نشانگرهای قیمتی میپردازد تا الگوها و روندهای مختلف در نمودارهای قیمت را تشخیص داده و پیش بینی کند.

به عنوان مثال، یک ترند صعودی در نمودار قیمت، با روند صعودی سرشار از قلابهای بالا (برگشت قیمت از پایین) و میزان پایینی از قلابهای پایین (برگشت قیمت از بالا) مشخص میشود. این الگوهای قیمتی در پرایس اکشن برای تصمیمگیری درباره ورود یا خروج از معامله استفاده میشوند.

استفاده از پرایس اکشن در تجارت فارکس به دلیل سادگی و قابلیت تطبیق با هر فریم زمانی (timeframe)، جذابیت دارد. علاوه بر این، این روش تحلیلی بیشتر بر روی شمعهای ژاپنی (Japanese candlesticks) تمرکز دارد که حاوی اطلاعات مهمی درباره باز و بسته شدن قیمت، نقاط بالا و پایین قیمت در یک بازه زمانی مشخص است.

با توجه به دیدگاه پرایس اکشن، تحلیلگران و تریدرها سعی میکنند الگوها و سیگنالهای پرایس اکشن را برای تصمیمگیری در مورد خرید و فروش در بازار فارکس استفاده کنند.

این میتواند شامل تشخیص ترندها، شکلهای مختلف شمعی مانند طول و نوع شمعها، شکل سه شمعیها (مانند الگوی معکوس سر و شانه)، سطوح حمایت و مقاومت و بسیاری عوامل دیگر باشد.

البته لازم به ذکر است که پرایس اکشن تنها یکی از روشهای تحلیلی در بازار فارکس است و برای موفقیت در تجارت فارکس، باید با دانش و تجربه کافی همراه شود و تحلیلهای متمرکز و دقیقی انجام شود. همچنین، ممکن است پرایس اکشن نتایج دقیقی در همه شرایط بازار ارائه معامله با پرایس اکشن به ما در موارد زیر کمک میکند:

شناسایی روند

مهمترین فرآیند در یک استراتژی معامله با پرایس اکشن، شناسایی روندهای در حال ادامه است.

احتمالاً عبارت معروف “روند دوست شماست” را شنیدهاید. و این کاملاً درست است. روند واقعاً دوست شماست. همیشه سعی کنید هماهنگ با روند فعلی معامله کنید هر زمان که امکان پذیر باشد.

اجتناب از ادغام

ادغام به معنای حرکت قیمت در یک محدوده بدون هدف واضح است. این بدان معناست که قیمت جفت ارز فارکس نه در حال افزایش است و نه در حال کاهش. به جای آن، به سمت راست یا چپ حرکت میکند و معمولاً فرصتهای معامله با احتمال بالا را ارائه نمیدهد.

برای بیشتر معاملهگران، قاعده خوبی این است که در هنگام ادغام از بازار دوری کنند تا از تحرکات ناگهانی جلوگیری کنند.

یافتن برگشتها

بعضی از معاملهگران در هنگام خستگی خطوط روند به جفت ارزها حمله میکنند. دلیل این کار این است که برگشت روند به شما فرصت میدهد تا در ابتدای یک روند در بازار حضور داشته باشید. هنگام جستجوی برگشتها، معاملهگران سعی میکنند قبل از سایران وارد شوند تا نسبت پاداش به ریسک پتانسیلی که در چنین معاملاتی ارائه میشود را بیشینه کنند.

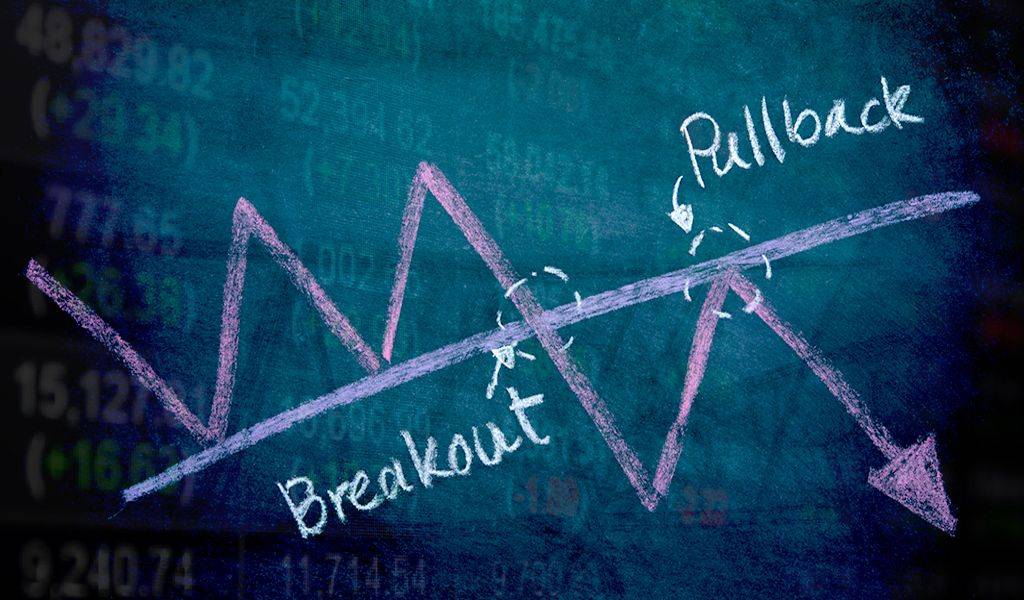

تجزیه و تحلیل اصلاحات

یک اصلاح روند رخ میدهد وقتی قیمت در جهت مخالف با روند فعلی حرکت میکند. به طور معمول، یک اصلاح یا بازگشت از خط روند شیبدار برمیخیزد که میتواند تأییدیه از ادامه روند باشد. اصلاحات معمولاً جفت ارزها را با مقداری کمتر از حرکت روند عادی حرکت میدهند.

در عین حال، اصلاحات به طور معمول حدوداً همان زمان را برای شکلگیری روند عادی نیز میگیرند. به عبارت دیگر، اگر شما در حال معامله در یک اصلاح هستید، موقعیت شما همان زمانی را که برای حرکت روند عادی لازم است، خواهد بود. این بر اساس روابط هارمونیک در بازار است.

بعضی از معاملهگران احساس میکنند که باید از حرکتهای اصلاحی روند خودداری کنند زیرا حرکت واقعی روند فرصت بهتری را فراهم میکند. از سوی دیگر، معاملهگرانی هستند که ترجیح میدهند در مقابل روند معامله کنند.

اگر بتوانید زمانبندی بازار را به خوبی کنترل کنید، متوجه خواهید شد که معامله در اصلاحات نیز میتواند سودآور باشد. اما به طور کلی، اگر هنوز یک معاملهگر حرفهای نیستید، من معتقدم نباید سعی کنید در اصلاحات معامله کنید.

ابزارهای محبوب در پرایس اکشن

اگرچه اندیکاتورها به طور معمول در چارچوب یک استراتژی معامله با پرایس اکشن استفاده نمیشوند، معاملهگران با پرایس اکشن بر روی الگوهای نمودار مختلف تکیه میکنند. من قصد دارم شما را با برخی از محبوبترین الگوهای نموداری که در بازارها یافت میشوند، آشنا کنم.

اما قبل از ورود به الگوهای نموداری مختلف، به طور خلاصه درباره مفهوم سطوح حمایت و مقاومت بحث کنیم.

حمایت و مقاومت

سطوح حمایت و مقاومت سطوحی در نمودار هستند که انتظار میرود قیمت به آنها واکنش نشان دهد. این سطوح عموماً سطوح روانشناختی هستند که نگرش سرمایهگذاران معمولاً با آنها همخوانی دارد. این سطوح به راحتی در نمودار قابل تشخیص هستند.

وقتی مشاهده میکنید که قیمت چند بار تلاش میکند تا از یک سطح خاص عبور کند، اما با فشار خرید یا فروش مواجه میشود، آنگاه شما یک سطح روانشناختی دارید. اگر قیمت به سمت بالا به سمت این سطح نزدیک شود، آن سطح مقاومت است.

و در سمت دیگر طیف، اگر قیمت به سمت پایین به سمت سطح نزدیک شود، آن سطح حمایت است. توجه کنید که هر سطح حمایت ممکن است شکسته شده و سپس به مقاومت تبدیل شود. همچنین برای خود مقاومت نیز همین اصل صدق میکند.

همیشه میتواند شکسته شده و به حمایت تبدیل شود. معاملهگران از سطوح حمایت و مقاومت برای تعیین نقاط ورود و خروج در موقعیت معاملاتی خود استفاده میکنند هنگام معامله با پرایس اکشن.

این نمودار روزانه USD/JPY برای 1 مارس تا 19 مه 2015 است که قیمت یِن در آن بین یک منطقه حمایت و مقاومت تجمع کرده است.

هر استراتژی معاملاتی فارکس میتواند از شناسایی صحیح سطوح حمایت و مقاومت بهرهبرداری کند. بیشتر معاملهگران فارکس، بدون تجربه یا با تجربه، قبل از شروع معامله به سطوح حمایت و مقاومت نگاه خواهند کرد.

ترندلاینها

ترندلاینها به همان شکلی که خطوط افقی پشتیبان یا مقاومت عمل میکنند عمل میکنند. تفاوت آن در این است که ترندلاین شیب دار است. برای تأیید یک مد، نیاز است که حداقل دو قله یا ته را بر روی نمودار با یک خط تکی اتصال دهیم.

ادامه این خط پتانسیل مد است. هر حرکت بعدی قیمت به سمت این خط مد، احتمال زیادی دارد که از این خط مد مورد تأیید جدا شود. معاملهگران میتوانند از ترندلاینها برای ورود به بازار در هنگام برخورد قیمت با آن استفاده کنند یا از آن برای خروج از یک موقعیت موجود استفاده کنند هنگامی که قیمت به خط مد نزدیک میشود.

این یک نمودار H1 از USD/CHF برای دوره 8 تا 10 دسامبر 2015 است که یک مد نظر به سمت کاهشی نشان میدهد. نقاط آبی، لحظاتی هستند که خط مد نظر در آن تست میشود. همانطور که میبینید، این یک روند کاهشی با 10 بار تست شده است که قابل اعتماد تلقی میشود.

کانالها

کانالهای قیمت همانطور که خط مد نظر عمل میکنند. اما تفاوت آنها در این است که کانالها یک سطح دیگر دارند که با مد هم یک کریدور را تشکیل میدهد. وقتی در نمودار یک کانال را تأیید میکنیم، انتظار داریم قیمت مانند یک توپ پینگ پونگ از سطح بالایی و پایینی کانال برخورد کند.

این به معاملهگران عملیات قیمت را به صورت واضحی نشان میدهد که زمان تغییر جهت قیمت و همچنین مدت زمانی که در این جهت حرکت خواهد کرد را نشان میدهد. همچنین، معاملهگران با تجربه میتوانند برای معامله با اصلاحات مد همراه با حرکت جهت واقعی استفاده کنند.

این نمودار H4 برای USD/JPY در دوره 8 تا 23 مه 2015 است که حرکت یِن را در یک کانال کاهشی نشان میدهد. سطح بالا 6 بار تست شده و سطح پایین 4 بار تست شده است. در همین زمان، شکست خریدارانه از سطح بالای کانال فرصتی جدید برای خریدارانه فراهم میکند.

الگوهای شمع

استفاده از الگوهای شمعی یک تکنیک بسیار رایج برای معامله گران پرایش اکشن است. الگوهای شمعی، تشکیلات خاص شمعها در نمودارها هستند که میتوانند پتانسیلهای قیمت مختلفی را پیش بینی کنند. بیایید به برخی از رایج ترین الگوهای شمعی نگاهی بیندازیم.

کندل دوجی

کندل دوجی به راحتی قابل شناسایی در نمودار است. وقتی قیمت یک شمع را در یک سطح خاص باز کرده و سپس همان شمع را در همین سطح بسته کند، دوجی را در نمودار داریم. بنابراین، شمع دوجی به شکل یک خط تیره با پیچک است.

شمع دوجی نشان دهنده عدم قطعیت در بازار است و بسیاری اوقات ما را به نقاط خستگی پس از یک مد راهنمایی میکند. به تصویر زیر نگاهی بیندازید:

این نمودار M30 برای USD/JPY در دوره 14 تا 15 دسامبر 2015 است. ما یک روند صعودی، یک شمع دوجی و سپس یک برگشت داریم. ورود به موقع پس از شمع دوجی موقعیت کوتاه ما را در موقعیت سودآوری قرار میدهد و در حین کاهشی که حدود 50 پیپس است به ما راه میدهد.

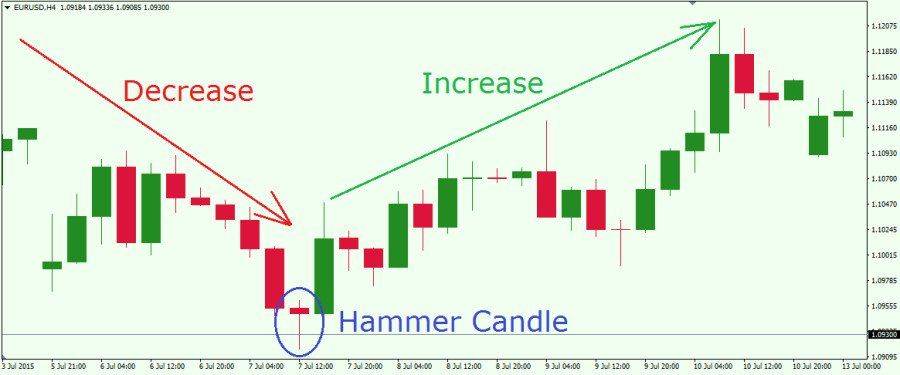

کندل چکش و مرد آویز

این دو شمع کاملاً شبیه به یکدیگر هستند. آنها دارای پیچک بلند کاهشی و یک سر هستند. اما تفاوت بین این دو شمع این است که چکش در انتهای یک روند کاهشی قرار دارد که نشان دهنده بالقوه برگشت است، در حالی که مرد آویز معمولاً در انتهای یک روند صعودی یافت میشود و نشانهای از برگشت آتی میدهد.

تصویر زیر یک شمع کاهشی را نشان میدهد که به آن چکش و افزایش سریع قیمت پس از آن دنبال میشود:

این نمودار H4 برای EUR/USD در دوره 3 تا 13 ژوئیه 2015 است که نشان میدهد چگونه یک شمع چکش، قبل از افزایش حدود 265 پیپسی در کمتر از 3 روز، قرار داشته است. خیلی جذاب نیست؟

چکش معکوس و ستاره ثاقب

چکش معکوس و ستاره ثاقب همانطور که میبینید کاملاً شبیه به هم هستند. علاوه بر این، آنها تصویری دقیق از میخ و مرد آویز هستند. آنها دارای بدن پایینی و پیچک بلند قیمت صعودی هستند.

چکش معکوس همان کارکرد میخ را دارد. وقتی شما آن را در انتهای یک روند کاهشی دریافت میکنید، انتظار دارید قیمت افزایش یابد. در همین زمان، اگر شما در انتهای یک روند صعودی یک ستاره ثاقب دریافت کنید، احتمالاً کاهش قیمت را خواهید دید. به تصویر زیر مراجعه کنید تا ببینید چگونه این کار میکند:

این نمودار H1 برای USD/CHF در دوره 18 تا 20 نوامبر 2015 است. پس از افزایش قیمت سوئیس فرانک، یک ستاره ثاقب کاهشی در نمودار ظاهر میشود. چیزی که بعد از آن میبینیم، کاهش تند حدود 67 پیپسی به مدت 8 ساعت است.

توجه داشته باشید که برای کشف الگوهای شمعی در نمودار خود، باید واقعاً از یک تنظیمات نمودار شمعی ژاپنی استفاده کنید. اگر از یک نمودار خطی یا نمودار میلهای استفاده کنید، به سادگی هیچ شمعی برای تحلیل نخواهید داشت.

الگوهای نمودار

الگوهای نمودار تشکیلات و شکلهای خاص در نمودار هستند که نشانگرهایی راجع به ادامه و برگشت جهتهای ممکن را میدهند. یکی از ویژگیهای منحصر به فرد الگوهای نمودار، این است که با تحلیل خود الگو، ما قادر به تعیین هدفهای ممکن برای معامله هستیم.

در بسیاری از موارد، الگوهای نمودار قابلیت حرکت یک جفت ارز با مقداری برابر با اندازه تشکیل را دارند. این معمولاً به عنوان یک حرکت اندازه گیری شده شناخته میشود. بسته به الگوی نمودار و نحوه معامله، شایع نیست که نرخ موفقیت الگوهای نمودار بالای 60٪ – 65٪ باشد. حالا من قصد دارم درباره برخی از معتبرترین الگوهای نمودار صحبت کنم:

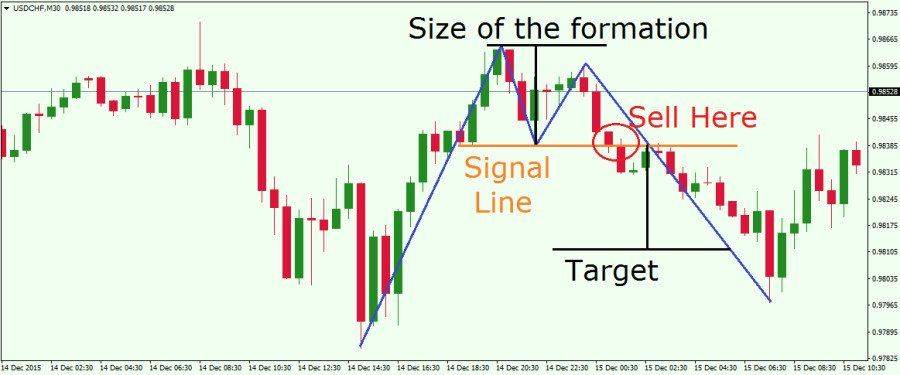

دو قله و دو دره

الگوهای دو قله و دو دره الگوهای برگشتی در نمودار هستند که در انتهای یک روند، قیمت دو بال (یا پایین) تقریباً در همان سطح ایجاد میکند. پایینی بین دو بال نشانگر سطح سیگنال است. وقتی قیمت از طریق سطح سیگنال عبور میکند، ما تشکیل را به عنوان تأیید شده در نظر میگیریم و به موقعیت مناسبی میرسیم.

سپس بازار را تا رسیدن به هدفی با اندازه تشکیل دنبال میکنیم. نگاهی به تصویر زیر بیندازید:

این نمودار M30 برای USD/CHF در دوره 14 تا 15 دسامبر 2015 است. خطوط آبی نشان دهنده تشکیل دو قله هستند. خط افقی نارنجی، خط سیگنال است که موقعیت کوتاه ما را فعال میکند. خطوط سیاه اندازه تشکیل را نشان میدهند که مقدار کاهشی را که ما دنبال میکنیم را نشان میدهند.

توجه کنید که خط سیگنال نقش یک پشتیبان را ایفا میکند زیرا قیمت در کمی قبل از ایجاد دو قله به آن سطح مطابقت میکند. همچنین، وقتی قیمت به عنوان یک پشتیبان از خط سیگنال عبور میکند، سریعاً آن را به عنوان یک مقاومت تست میکند. این باعث اعتبار اضافی موقعیت کوتاه ما میشود.

تشکیل دو دره به نظر میرسد کاملاً مشابه است، اما به صورت برعکس است. این میتواند در انتهای یک روند کاهشی ظاهر شود و حرکت قیمت را به همان شکلی که دوتایی بالا انجام میدهد، برعکس کند. بنابراین، باید به همان روش تشکیل دو قله معامله شود، اما در جهت مخالف.

سر و شانه و سر و شانه معکوس

سر و شانه یک الگوی نمودار برگشتی است و یکی از قابل اعتمادترین الگوهای نمودار برای معامله است. وقتی قیمت سه سر ایجاد می کند به ترتیبی که ابتدا یک سر پایینتر، سپس یک سر بالاتر و سرآخر دوباره یک سر پایین تقریبا در همان سطح اولیه را دارد. معاملهگران این الگو را سر و شانه نامیدهاند زیرا، حدس میزنید، واقعا شباهت زیادی به یک سر و شوالیه دارد.

سر و شانه به طور معمول در انتهای یک روند صعودی ظاهر میشوند. در عین حال، سر و شانه معکوس به طور معمول در انتهای یک روند نزولی ظاهر میشوند. دو الگو به نظر میرسند که یکسان هستند، اما معکوس هستند – به همان شکلی که در الگوهای دوگانه بالا و پایین است.

وقتی شما یک الگوی سر و شانه دریافت میکنید، باید خط سیگنال خود را تنظیم کنید که همچنین به عنوان خط گردن نیز شناخته میشود. خط گردن خط راستی است که دو قعر را که سر بین دو شوالیه ایجاد کردهاند، به هم متصل میکند.

وقتی قیمت خط گردن را شکست، یک موقعیت را باز میکنید و به جابجایی قیمتی به اندازه اندازه الگو هدف میگیرید. لطفاً به مثال زیر برای نمونهای از سر و شانه مراجعه کنید:

این نمودار H4 کیبل (GBP/USD) است. خطوط آبی در نمودار الگوی سر و شانه را نشان میدهند. خط نارنجی خط سیگنال الگو است – خط گردن. خطوط سیاه اندازه الگو را نشان میدهند و در عین حال، هدف پتانسیلی که دنبال میکنیم. هرگاه قیمت خط گردن را شکست، مختصات نقطه بازدهی ما را برای کوتاه کردن تعیین میکند.

الگوی سر و شانه معکوس به همان روش عمل میکند، اما ممکن است در انتهای یک روند نزولی ظاهر شود و آن را به جهت صعودی برگرداند.

کنج صعودی و کنج نزولی

کنج صعودی را در نظر میگیریم وقتی قیمت با قممهای بالاتر و حتی قعرهای بالاتر بسته میشود. و کنج نزولی را در نظر میگیریم وقتی قیمت با قعرهای پایینتر و حتی قممهای پایینتر بسته میشود. کنج صعودی همان پتانسیل کنج نزولی را دارد، اما در جهت معکوس است.

همچنین دو الگو به یکدیگر بالاسره هستند. کنج صعودی و نزولی میتوانند برگشت روند یا تأیید روند باشند، به تفاوتی که درباره مکان ظهور آنها نسبت به روند کلی وجود دارد.

وقتی شما یک کنج صعودی در یک روند صعودی دارید، معمولاً این نشان میدهد که قیمت ممکن است جهت خود را عوض کند. در عین حال، اگر یک کنج صعودی در طی یک روند نزولی مشاهده کنید، میتواند مؤید روند باشد.

اگر شما یک کنج نزولی در یک روند نزولی مشاهده کنید، این به این معناست که روند ممکن است جهت خود را عوض کند. در عین حال، اگر در طول یک روند صعودی یک کنج نزولی را توجه کنید، این الگو ویژگی تأیید روند دارد.

اگر این برای شما گیج کننده است، فقط به خاطر داشته باشید که معمولاً کنج صعودی حرکت نزولی آینده را پیشبینی میکند، در حالی که کنج نزولی افزایش قیمت را نشان میدهد.

مشابه الگوهای نمودار دیگری که بحث کردیم، میله توانایی دارد قیمت را به سمت جابجایی با اندازه میله هدایت کند. تصویر زیر به شما نشان میدهد که چگونه با یک میله معامله کنید.

این نمودار H4 جفت ارز AUD/USD است که در آن الگوی معکوس کنج نزولی پس از کاهش قیمت دیده میشود. از آنجایی که پس از کاهش است، میدانیم که قیمت ممکن است پس از میله افزایش یابد. بنابراین، بعد از شکست قیمت از میله به سمت صعودی، خرید میکنیم. توجه کنید که در یک میله، خط سیگنال سطحی است که قیمت منتظر شکستن آن است.

حال تصور کنید که این میله را پس از افزایش قیمت دریافت میکنیم. در این حالت، همان کنج نزولی به عنوان یک الگوی ادامه روند عمل میکند.

استراتژی مشابهی برای میلههای صعودی نیز وجود دارد. اگر کنج صعودی پس از افزایش قیمت شکل گیرد، آنگاه الگوی برگشت را داریم و انتظار داریم قیمت کاهش یابد. اگر کنج صعودی پس از کاهش قیمت رخ دهد، آنگاه میله به عنوان یک اصلاح عمل میکند و کاهش مورد انتظار خصوصیت ادامه روند دارد.

الگوهای معاملاتی که در بالا بحث کردیم، در طبیعت خود فراکتالی هستند، به این معنی که ممکن است در هر بازه زمانی در هر نموداری ظاهر شوند. همانطور که در هر نوع تجزیه و تحلیل، همیشه باید برای مواجهه با وضعیتهای معاملاتی مختلف آماده باشید.

علاوه بر این، برخی از الگوها ممکن است در یک زمان ظاهر شوند. همیشه میتوانید با الگوی نمودار ادامه روند و یک الگوی شمعی اضافی تأییدیه اضافی در هنگام ورود به بازار دریافت کنید.

دقیقاً. حالا شما باید تصویر دقیقتری از نحوه معامله با پرایس اکشن را با استفاده از الگوهای مختلف معاملاتی داشته باشید. پرایس اکشن عملیترین و سادهترین روش برای معامله در بازارهاست. ما تصمیمات معاملاتی خود را کاملاً براساس حرکت قیمت اخیر میگذاریم و سعی میکنیم بر اساس رفتار قیمت قبلی، پیشبینی کنیم که قیمت به کجا خواهد رفت.

خلاصه

پرایس اکشن یک روش معاملهای است که تمرکز خود را بر حرکت و رفتار قیمت میگذارد و نه بر روی اندیکاتورهای معاملاتی. برخی از مهمترین فرآیندهای موجود در معامله با قیمت عبارتند از:

شناسایی روندها

تشخیص برگشتها

تحلیل اصلاحات

ابزارهای مهم ترید در پرایس اکشن عبارتند از:

حمایت و مقاومت

خطوط روند

کانالها

تشکیلهای شمعی

الگوهای نموداری

الگوهای معاملاتی قیمت میتوانند در هر زمانی ظاهر شوند و میتوانند با الگوهای شمعی ترکیب شوند تا به دقت بیشتری دست یافته شود.

منبع: فارکس ترینینگ گروپ