معاملات روند در فارکس و شناخت دقیق انواع روند در فارکس، شاید کلیدیترین مهارتی باشه که هر معاملهگری برای موفقیت بلندمدت در این بازار پرنوسان بهش نیاز داره. احتمالاً شما هم شنیدید که میگن “روند دوست شماست” (The Trend is Your Friend). این فقط یک شعار قشنگ نیست، بلکه یک اصل اساسی در آموزش بازار فارکس هست.

حرکت در جهت جریان اصلی بازار، شانس موفقیت شما رو به شکل قابل توجهی افزایش میده. اما سوال اینجاست که چطور این روند رو تشخیص بدیم؟ چطور ازش سود بگیریم؟ و مهمتر از همه، چطور در دام تحلیلهای اشتباه یا شکستهای کاذب نیفتیم؟

خیلیها فکر میکنن معاملهگران حرفهای فارکس یه جورایی جادو میکنن یا شانسی قیمتها رو پیشبینی میکنن. اما واقعیت اینه که پشت هر معامله موفقی، یک سیستم معاملاتی منظم، تحلیل دقیق و درک عمیق از حرکت قیمت وجود داره. معاملات روند در فارکس یعنی همین؛ یعنی یاد بگیریم با استفاده از ابزارهای درست، جهت حرکت بازار رو شناسایی کنیم و با استراتژیهای مشخص، سوار این موج بشیم.

امروز تصمیم دارم به عنوان کسی که سالها توی این بازار خاک خورده و پیچوخمهای زیادی رو دیده، یک راهنمای کامل و جامع در مورد معاملات روند در فارکس و تحلیل انواع روند در فارکس براتون ارائه بدم.

توی این مقاله، از مفاهیم پایه مثل تعریف روند و انواعش شروع میکنیم، میریم سراغ ابزارهای اصلی مثل خط روند و نحوه رسم دقیق و اعتبارسنجی اون، با اندیکاتورهای کمکی آشنا میشیم، استراتژیهای عملی برای ورود و خروج از معامله رو بررسی میکنیم (چه در جهت روند و چه در زمان شکست روند) و در نهایت به نکات مهم مدیریت ریسک و اشتباهات رایج میپردازیم.

هدفم اینه که بعد از خوندن این مقاله، دیگه ترسی از روندها نداشته باشید و بتونید با اطمینان بیشتری تحلیل کنید و معاملات سودآورتری رو تجربه کنید.

پس اگه آمادهاید که یک قدم بزرگ در مسیر حرفهای شدن در فارکس بردارید، با من همراه باشید. در این مقاله به موضوعات زیر میپردازیم:

| ردیف | بخش مورد بحث |

|---|---|

| 1 | انواع روند در بازار فارکس (صعودی، نزولی، خنثی) |

| 2 | تشخیص روند بازار فارکس: اولین گام موفقیت |

| 3 | آموزش رسم خط روند در فارکس (گام به گام و اصولی) |

| 4 | اعتبارسنجی خط روند: فقط رسم کردن کافی نیست! |

| 5 | خط روند به عنوان حمایت و مقاومت داینامیک (منطقه روند) |

| 6 | کانال کشی قیمتی: درک بهتر محدوده نوسان روند |

| 7 | استراتژی خط روند فارکس: ورود در جهت جریان |

| 8 | معاملات روند در فارکس چگونه است؟ (استراتژی شکست روند) |

| 9 | اندیکاتور روند در فارکس: ابزارهای کمکی شما |

| 10 | الگوهای ادامه دهنده: تاییدی دیگر برای معاملات روند |

| 11 | مدیریت معامله: تعیین حد ضرر و سود با خط روند |

| 12 | اشتباهات رایج و ذهنیت صحیح در معاملات روند فارکس |

سوالی داری از من بپرس

سوال خودت رو بپرس توی ویدئو در بخش از من بپرس جوابش رو بگیر

انواع روند در بازار فارکس (صعودی، نزولی، خنثی)

خب، اولین قدم برای اینکه بتونیم معاملات روند در فارکس رو با موفقیت انجام بدیم، اینه که اصلاً بدونیم روند چیه و چند نوع داره. خیلی ساده بخوام بگم، روند جهت کلی حرکت قیمت در یک بازه زمانی مشخصه. مثل جریان آب رودخونه میمونه؛ یا داره به سمت بالا میره، یا پایین، یا تقریباً درجا میزنه. توی بازار فارکس هم ما دقیقاً همین سه حالت اصلی رو داریم.

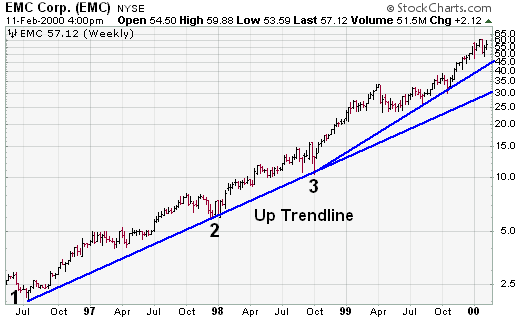

اولین نوع و شاید محبوبترین نوع برای معاملهگرها، روند صعودی (Uptrend) هست. وقتی میگیم بازار روند صعودی داره، یعنی قیمت به طور مداوم داره سقفهای بالاتر (Higher Highs) و کفهای بالاتر (Higher Lows) میسازه. یعنی هر بار که قیمت بالا میره، از سقف قبلی خودش عبور میکنه و هر بار که استراحت میکنه و پایین میاد، بالاتر از کف قبلی متوقف میشه. این نشون میده که قدرت خریدارها بیشتره و تمایل کلی بازار به افزایش قیمته.

برای مثال، فرض کنید جفت ارز EUR/USD از قیمت 1.1000 شروع به حرکت میکنه، تا 1.1100 بالا میره (اولین سقف)، بعد تا 1.1050 اصلاح میکنه (اولین کف). دوباره حرکت صعودی شروع میشه و این بار تا 1.1150 بالا میره (سقف جدید و بالاتر) و در اصلاح بعدی تا 1.1080 پایین میاد (کف جدید و بالاتر). این الگوی پلهای رو به بالا، دقیقاً مشخصه یک روند صعودی قویه.

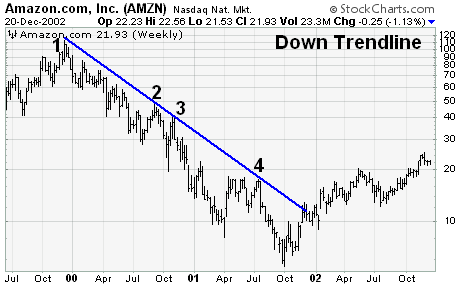

نوع دوم، دقیقاً برعکس حالت قبلی، روند نزولی (Downtrend) هست. اینجا دیگه قدرت دست فروشندههاست. قیمت به طور مداوم سقفهای پایینتر (Lower Highs) و کفهای پایینتر (Lower Lows) میسازه. یعنی هر بار که قیمت پایین میاد، کف قبلی رو میشکنه و هر بار که سعی میکنه بالا بره، نمیتونه به سقف قبلی برسه. این نشون میده که فشار فروش زیاده و تمایل بازار به کاهش قیمته.

و اما حالت سوم، روند خنثی (Sideways Trend) یا بازار رِنج (Range-bound) هست. توی این حالت، قیمت نه تمایل واضحی به بالا رفتن داره و نه پایین اومدن. انگار بین دو تا سطح افقی گیر کرده؛ یک سطح مقاومت در بالا که جلوی افزایش بیشتر قیمت رو میگیره و یک سطح حمایت در پایین که جلوی کاهش بیشتر رو میگیره. توی این بازار، سقفها و کفها تقریباً در یک سطح تشکیل میشن و خبری از Higher Highs یا Lower Lows نیست. معمولاً این حالت زمانی اتفاق میفته که قدرت خریدارها و فروشندهها تقریباً برابره یا بازار منتظر یک خبر یا رویداد مهمه و نقدینگی کمه.

شناخت این سه انواع روند در فارکس، پایهایترین اصل برای شروع معاملات روند در فارکس هست. چون استراتژی معاملاتی شما توی روند صعودی، کاملاً متفاوت از استراتژی شما توی روند نزولی یا خنثی خواهد بود. توی بخش بعدی یاد میگیریم چطور این روندها رو توی نمودار واقعی تشخیص بدیم.

تشخیص روند بازار فارکس: اولین گام موفقیت

خب حالا که فهمیدیم انواع روند در فارکس چیا هستن، سوال اصلی اینه که چطور توی نمودار قیمت، تشخیص بدیم که الان توی کدوم نوع روند هستیم؟ تشخیص روند بازار فارکس واقعاً اولین و شاید مهمترین قدم برای انجام معاملات روند در فارکس هست. اگه جهت کلی بازار رو اشتباه تشخیص بدیم، مثل این میمونه که داریم خلاف جهت آب شنا میکنیم؛ خیلی زود خسته میشیم و احتمالاً به جایی نمیرسیم!

سادهترین روش برای تشخیص روند، نگاه کردن به خودِ نمودار قیمت یا همون پرایس اکشن (Price Action) هست. کافیه به چند تا سقف (High) و کف (Low) آخر نگاه کنید. آیا سقفها و کفها دارن بالاتر میرن؟ خب این احتمالاً یه روند صعودی هست. آیا دارن پایینتر میان؟ احتمالاً توی یه روند نزولی هستیم. اگه هم تقریباً توی یه سطح دارن نوسان میکنن، با یه روند خنثی طرفیم. این تحلیل چشمی، اولین سرنخ رو به ما میده.

اما خب، تحلیل چشمی گاهی اوقات میتونه گمراهکننده باشه، مخصوصاً توی بازارهای پرنوسان یا تایمفریمهای پایینتر. اینجاست که ابزارهای تحلیل تکنیکال به کمکمون میان. یکی از اصلیترین و کاربردیترین ابزارها برای تشخیص روند بازار فارکس، استفاده از خط روند (Trendline) هست که توی بخش بعدی مفصل در موردش صحبت میکنیم. خط روند به ما کمک میکنه تا جهت و شیب روند رو به صورت بصری و دقیقتر مشخص کنیم.

ابزار دیگهای که خیلی کمککنندهست، استفاده از اندیکاتورهای روند هست. اندیکاتورهایی مثل میانگین متحرک (Moving Average) میتونن جهت کلی روند رو به ما نشون بدن. مثلاً اگه قیمت بالای میانگین متحرک بلندمدت (مثل ۲۰۰ روزه) باشه، معمولاً نشونه روند صعودیه و اگه پایینش باشه، روند نزولی. اندیکاتورهای دیگهای مثل MACD یا ADX هم میتونن قدرت روند رو به ما بگن که آیا روند قوی هست یا داره ضعیف میشه. در بخشهای جلوتر به این اندیکاتورها هم میپردازیم.

یه نکته خیلی مهم دیگه که توی تشخیص روند باید بهش دقت کنیم، تایمفریم (Timeframe) هست. روندی که توی نمودار ۱۵ دقیقهای میبینید، ممکنه با روندی که توی نمودار روزانه وجود داره، متفاوت باشه. به نظر من، همیشه بهتره اول روند رو توی تایمفریمهای بالاتر (مثل روزانه یا ۴ ساعته) تشخیص بدید تا تصویر کلی بازار دستتون بیاد، بعد برید سراغ تایمفریمهای پایینتر برای پیدا کردن نقاط ورود دقیقتر. اینطوری احتمال اینکه خلاف روند اصلی بازار معامله کنید، خیلی کمتر میشه.

در نهایت، یادتون باشه که روندها تا ابد ادامه پیدا نمیکنن. هر روندی بالاخره یه روزی تموم میشه یا حداقل وارد یه فاز اصلاحی بزرگ میشه. پس علاوه بر تشخیص روند فعلی، باید حواسمون به نشانههای احتمالی ضعف یا پایان روند هم باشه که در بخشهای مربوط به شکست روند و الگوها بهش میپردازیم. تشخیص درست و بهموقع روند، کلید اصلی موفقیت در معاملات روند در فارکس هست.

آموزش رسم خط روند در فارکس (گام به گام و اصولی)

خب، رسیدیم به یکی از جذابترین و کاربردیترین بخشها: آموزش رسم خط روند در فارکس. همونطور که گفتم، خط روند یا ترند لاین (Trendline) ابزار فوقالعادهایه برای اینکه جهت روند رو واضحتر ببینیم و نقاط احتمالی حمایت و مقاومت رو پیدا کنیم. رسمش شاید ساده به نظر بیاد، اما یه سری فوتوفن داره که اگه رعایت نکنیم، خطی که کشیدیم خیلی معتبر نخواهد بود و ممکنه ما رو به اشتباه بندازه. بیایید قدم به قدم با هم پیش بریم:

قدم اول: روند اولیه رو مشخص کنید. اول یه نگاه کلی به نمودار بندازید. قیمت داره میره بالا یا پایین؟ دنبال سقفهای بالاتر و کفهای بالاترید (صعودی) یا سقفهای پایینتر و کفهای پایینتر (نزولی)؟ این بهتون میگه که باید دنبال وصل کردن کفها باشید یا سقفها.

قدم دوم: نقاط کلیدی رو پیدا کنید. حالا باید حداقل دو تا نقطه مهم و واضح رو پیدا کنید:

- برای روند صعودی: دو تا کف (Low یا دره) مشخص پیدا کنید که کف دوم حتماً بالاتر از کف اول باشه.

- برای روند نزولی: دو تا سقف (High یا قله) مشخص پیدا کنید که سقف دوم حتماً پایینتر از سقف اول باشه.

منظور از نقاط کلیدی، نقاط چرخش واضح بازار (Swing Points) هست. سعی کنید نقاط خیلی ریز یا خیلی نزدیک به هم رو انتخاب نکنید.

قدم سوم: نقاط رو به هم وصل کنید و خط رو امتداد بدید. ابزار خطکش یا خط روند رو از توی پلتفرم معاملاتیتون (مثلاً متاتریدر) انتخاب کنید و این دو نقطهای که پیدا کردید رو با یه خط صاف به هم وصل کنید. مهم اینه که این خط رو به سمت آینده (سمت راست نمودار) امتداد بدید تا ببینید قیمت در آینده چطور بهش واکنش میده.

قدم چهارم: سایه یا بدنه کندل؟ مسئله این است! یه سوالی که همیشه میپرسن اینه که خط رو به نوک سایهها (Wicks) وصل کنیم یا به قیمت باز و بسته شدن کندل (Body)؟ تجربه من میگه در اکثر مواقع، وصل کردن به انتهای سایهها بهتره. چون سایهها نهایت قیمتی که توی اون بازه معامله شده رو نشون میدن و واکنشهای مهم معمولاً اونجا اتفاق میفته.

اما اگه یه سایه خیلی بلند و غیرعادی دیدید (مثلاً به خاطر یه خبر)، شاید بهتر باشه نادیدهش بگیرید یا از بدنه استفاده کنید. یه تکنیک دیگه هم اینه که دو تا خط موازی بکشید، یکی به سایهها و یکی به بدنهها، و اون فضای بینشون رو به عنوان “منطقه روند” در نظر بگیرید.

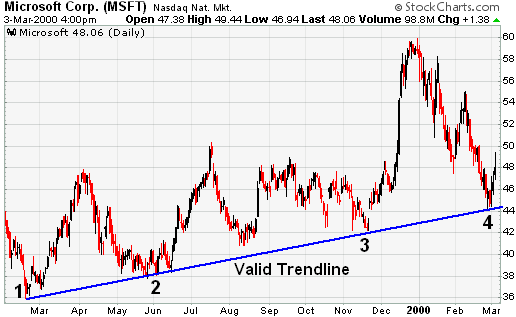

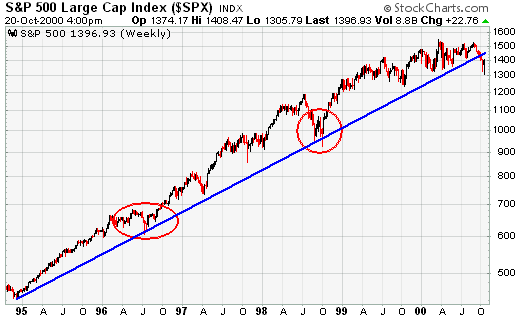

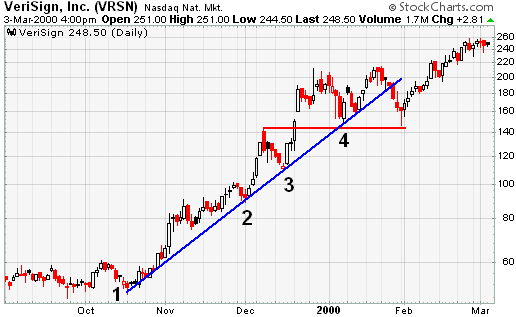

قدم پنجم: منتظر نقطه سوم (و چهارم و…) باشید! این مهمترین نکتهست. خطی که فقط با دو نقطه کشیده شده، هنوز خیلی معتبر نیست. مثل یه فرضیه میمونه. اعتبار اصلی خط روند زمانی تایید میشه که قیمت برای بار سوم به خط برسه و بهش واکنش نشون بده (یعنی ازش برگرده). هر چی تعداد این برخوردهای معتبر بیشتر بشه (نقطه چهارم، پنجم و…)، اون خط روند قویتر و قابل اعتمادتر میشه.

قدم ششم: خودتون دست به کار بشید! یه توصیه دوستانه: همیشه سعی کنید خط روند رو خودتون دستی بکشید. اندیکاتورهایی هستن که اتوماتیک خط میکشن، ولی تجربه من میگه اکثرشون دقت لازم رو ندارن و نمیتونن ظرافتهای بازار رو درک کنن. رسم خط روند یه مهارته که با قضاوت و تجربه خودتون بهتر انجام میشه. به اندیکاتورها کورکورانه اعتماد نکنید.

با تمرین این مراحل روی نمودارهای واقعی، کمکم چشمتون عادت میکنه و میتونید خطوط روند معتبر و به درد بخوری رو برای معاملات روند در فارکس رسم کنید.

اعتبارسنجی خط روند: فقط رسم کردن کافی نیست!

خب، خط روند رو کشیدیم و حتی شاید قیمت برای بار سوم هم بهش خورده باشه. اما آیا این خط روند به درد معاملات روند در فارکس میخوره؟ یا فقط یه خط شانسی روی نموداره؟ اینجاست که بحث شیرین اعتبارسنجی ترند لاین پیش میاد. سه تا فاکتور کلیدی هست که به نظر من، قبل از اینکه روی یه خط روند حساب باز کنید، باید حتماً چکشون کنید: زاویه، فاصله و تعداد برخوردها.

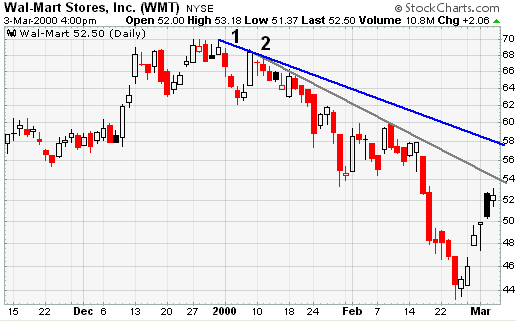

1. زاویه (شیب) خط روند: شیب خط خیلی حرفها برای گفتن داره. یه شیب منطقی و متعادل (معمولاً میگن بین ۳۰ تا ۶۰ درجه خوبه، ولی چشمی هم میتونید تشخیص بدید) نشوندهنده یه روند سالم و پایداره. اما اگه:

- شیب خیلی تند باشه (Steep): مثل یه دیوار صاف! اینجور روندها معمولاً پایدار نیستن و با یه تلنگر میشکنن. اینا بیشتر هیجانی هستن تا یه روند واقعی. معامله کردن روشون ریسک بالایی داره چون شکستشون لزوماً به معنی تغییر روند کلی نیست.

- شیب خیلی ملایم باشه (Flat): اگه خط روند تقریباً افقی شده، دیگه اسمش روند نیست، این بیشتر یه بازار خنثی یا رنجه. بهتره باهاش مثل یه محدوده حمایت/مقاومت افقی برخورد کنید تا یه خط روند.

پس دنبال یه شیب متعادل باشید که نشون بده قیمت با یه سرعت منطقی و پایدار داره حرکت میکنه.

2. فاصله بین نقاط برخورد: نقاطی که برای رسم خط روند استفاده میکنید (کفها یا سقفها) باید از نظر زمانی یه فاصله معقولی از هم داشته باشن.

- اگه نقاط خیلی بهم نزدیک باشن: ممکنه این خط فقط یه نوسان کوچیک و بیاهمیت رو نشون بده و برای تحلیل روند اصلی خیلی معتبر نباشه.

- اگه نقاط خیلی از هم دور باشن: ممکنه خط شما دیگه روند فعلی بازار رو نشون نده یا انقدر بلندمدت باشه که برای معاملات روند در فارکس در تایمفریمهای پایینتر خیلی کاربردی نباشه.

بهترین حالت اینه که برخوردها به صورت نسبتاً منظم و با فواصل منطقی در طول روند اتفاق افتاده باشن.

3. تعداد برخوردها (Touches): این رو قبلاً هم گفتم و باز هم تکرار میکنم: جادوی خط روند توی برخورد سوم به بعد اتفاق میفته! دو نقطه فقط خط رو رسم میکنه، برخورد سوم اعتبار اولیه رو میده و برخوردهای چهارم، پنجم، ششم و… اعتبارش رو حسابی بالا میبرن. هر چی قیمت بیشتر به یه خط واکنش نشون داده باشه، یعنی اون خط برای بازار مهمه و احتمال واکنش مجدد در آینده بیشتره (البته تا زمانی که شکسته بشه!).

پس قبل از اینکه با یه خط روند وارد معامله بشید، این سه تا فاکتور رو مثل یه چکلیست بررسی کنید. این کار ساده، جلوی خیلی از ضررهای ناشی از تحلیل اشتباه رو میگیره و بهتون کمک میکنه فقط روی خطوط روند واقعاً معتبر تمرکز کنید.

خط روند به عنوان حمایت و مقاومت داینامیک (منطقه روند)

یکی از خفنترین کاربردهای خط روند اینه که مثل سطوح حمایت و مقاومت عمل میکنه، اما با یه تفاوت مهم: این سطوح ثابت نیستن و با حرکت قیمت، جابجا میشن. به همین خاطر بهشون میگیم حمایت و مقاومت داینامیک (Dynamic Support and Resistance). درک این مفهوم برای استفاده درست از ترند لاین در معاملات روند در فارکس حیاتیه.

یادآوری میکنم:

- خط روند صعودی = حمایت داینامیک (انتظار داریم قیمت در برخورد باهاش حمایت بشه و برگرده بالا).

- خط روند نزولی = مقاومت داینامیک (انتظار داریم قیمت در برخورد باهاش مقاومت ببینه و برگرده پایین).

این ویژگی به ما کمک میکنه نقاط احتمالی خوبی برای ورود به معامله در جهت روند پیدا کنیم. مثلاً توی روند صعودی، وقتی قیمت میاد پایین و به خط روند میرسه (پولبک میکنه)، میتونه یه فرصت خرید خوب باشه، البته اگه نشانههای بازگشت رو هم ببینیم.

اما نکته کلیدی که باید مثل یه مانترا تکرارش کنیم: خط روند یک منطقه است، نه یک خط دقیق! دوستان، بازار فارکس پُر از نویز و نوسانه. انتظار نداشته باشید قیمت مثل یه ربات دقیقاً به خط بخوره و برگرده. گاهی اوقات یه کم مونده به خط برمیگرده، گاهی یه کم ازش رد میشه (نفوذ یا Penetration) و بعد برمیگرده. اینها کاملاً طبیعیه.

پس به جای اینکه خط رو میلیمتری نگاه کنید، ناحیه اطراف ترند لاین رو به عنوان یه “منطقه حمایت” یا “منطقه مقاومت” در نظر بگیرید. این دیدگاه خیلی مهمه چون باعث میشه:

- با یه نفوذ کوچیک (مخصوصاً اگه فقط سایه کندل باشه) سریع نترسید و از معامله خارج نشید.

- اگه قیمت دقیقاً به خط نرسید ولی توی همون ناحیه برگشت، فرصت ورود رو از دست ندید.

وقتی قیمت وارد این منطقه میشه، وقتشه که حواستون رو جمع کنید و دنبال تاییدیههای دیگه بگردید (مثل الگوهای کندلی برگشتی یا سیگنال اندیکاتورها) تا ببینید آیا واقعاً بازار داره به این سطح واکنش نشون میده یا نه.

یه چیز دیگه هم یادتون باشه، هر چی خط روند قدیمیتر و معتبرتر باشه (تعداد برخوردهای بیشتر)، معمولاً منطقه واکنش بهش هم میتونه یه کم پهنتر باشه و احتمال نفوذها یا شکستهای کاذب (False Breakouts) دور و برش بیشتر میشه. چرا؟ چون معاملهگرهای بیشتری اون خط رو میبینن و سعی میکنن قدرتش رو تست کنن.

گاهی اوقات، با توجه به رفتار قیمت، شاید لازم باشه خط روند رو یه کم تنظیم (Adjust) کنید. مثلاً اگه میبینید قیمت چند بار یه کم از خط رد شده ولی باز برگشته، شاید بهتر باشه خط رو یه کم جابجا کنید تا اون نقاط رو هم بهتر پوشش بده یا یه سایه خیلی بلند و غیرعادی رو نادیده بگیرید.

درک مفهوم “منطقه روند” به جای “خط روند دقیق” یکی از اون فوتهای کوزهگریه که معاملهگرهای باتجربه برای فیلتر کردن سیگنالهای اشتباه و گرفتن تصمیمهای بهتر ازش استفاده میکنن.

کانال کشی قیمتی: درک بهتر محدوده نوسان روند

تا اینجا یاد گرفتیم چطور خط روند اصلی (حمایت در روند صعودی، مقاومت در روند نزولی) رو بکشیم و اعتبارش رو بسنجیم. حالا وقتشه یه ابزار مکمل خیلی باحال و کاربردی رو یاد بگیریم: کانال کشی قیمتی (Price Channel). کانال کشی به ما کمک میکنه تا محدوده بالا و پایین نوسانات قیمت توی یه روند رو بهتر بفهمیم و حتی بتونیم نقاط احتمالی برای گرفتن سود (Take Profit) یا پایان اصلاحها رو تشخیص بدیم.

کانال کشی خیلی سادهست: کافیه یه خط موازی با خط روند اصلیتون رسم کنید:

- توی روند صعودی: بعد از کشیدن خط روند پایینی (با وصل کردن کفها)، یه خط دقیقاً موازی با همون خط، از روی سقفهای مهم قیمت رسم میکنید. به این خط بالایی میگن “خط کانال”.

- توی روند نزولی: بعد از کشیدن خط روند بالایی (با وصل کردن سقفها)، یه خط دقیقاً موازی با اون، از روی کفهای مهم قیمت رسم میکنید. به این خط پایینی میگن “خط کانال”.

این دو تا خط موازی (خط روند اصلی و خط کانال) یه محدوده رو درست میکنن که قیمت معمولاً دوست داره داخلش نوسان کنه.

حالا این کانال به چه دردی میخوره؟

- پیدا کردن هدف سود (Take Profit): خط کانال (خط بالایی در روند صعودی، خط پایینی در روند نزولی) میتونه یه هدف منطقی برای معاملاتی باشه که در جهت روند باز کردیم. وقتی قیمت به خط کانال میرسه، یه سیگنال احتمالیه که شاید حرکت قیمت داره تموم میشه و وقتشه سود رو برداریم یا حداقل بخشی از معامله رو ببندیم.

- تشخیص پایان اصلاحها: وقتی قیمت توی روند صعودی به خط روند پایینی میرسه، یا توی روند نزولی به خط روند بالایی میرسه، کانال به ما کمک میکنه این نقاط رو به عنوان پایان احتمالی فاز اصلاحی و شروع مجدد حرکت اصلی در نظر بگیریم (که توی استراتژی معامله در جهت روند خیلی به درد میخوره).

- سنجش قدرت یا ضعف روند: رفتار قیمت نسبت به خط کانال خیلی مهمه. اگه توی روند صعودی، قیمت نتونه خودش رو به خط بالایی کانال برسونه و شروع کنه به ساختن سقفهای پایینتر، این یه زنگ خطره که روند داره ضعیف میشه و ممکنه خط روند پایینی شکسته بشه. برعکسش هم توی روند نزولی صادقه؛ اگه قیمت به خط پایینی کانال نرسه، یعنی فشار فروش کم شده.

4. معاملات خلاف روند (پیشرفته و پرریسک): بعضی معاملهگرهای خیلی باتجربه ممکنه سعی کنن از نوسانات داخل کانال هم سود بگیرن. مثلاً توی روند صعودی، نزدیک خط بالایی بفروشن و نزدیک خط پایینی بخرن. اما این کار واقعاً ریسکش بالاست. چون دارید خلاف جهت اصلی بازار شنا میکنید. به نظر من، بهتره تمرکزتون روی معاملات روند در فارکس و در جهت خط روند اصلی باشه، مگه اینکه خیلی حرفهای باشید و دقیقاً بدونید دارید چیکار میکنید.

برای رسم خط کانال هم مثل خط روند، حداقل به دو تا نقطه در سمت مقابل نیاز دارید (دو سقف برای کانال صعودی، دو کف برای کانال نزولی). مهمترین نکته اینه که خط کانال باید دقیقاً موازی با خط روند اصلی باشه. اکثر پلتفرمها ابزار رسم کانال یا خط موازی رو دارن. اعتبار کانال هم به تعداد برخوردها به هر دو خط و منظم بودن نوسانات داخلش بستگی داره. کانال کشی یه ابزار عالی برای تکمیل تحلیل خط روند شماست.

استراتژی خط روند فارکس: ورود در جهت جریان

خب، حالا که ابزارهامون رو تیز کردیم و یاد گرفتیم انواع روند در فارکس رو بشناسیم، خط روند بکشیم، اعتبارش رو بسنجیم و حتی کانالکشی کنیم، وقتشه بریم سر اصل مطلب: چطور با استفاده از اینا پول دربیاریم؟ محبوبترین و به نظر من، امنترین استراتژی خط روند فارکس، معامله کردن در جهت رونده. یعنی چی؟ یعنی همون شعار معروف “روند دوست شماست” رو عملی کنیم!

ایده اصلی خیلی سادهست: ما روند اصلی بازار رو پیدا میکنیم (صعودی یا نزولی) و بعد منتظر میمونیم تا قیمت یه اصلاح یا استراحت کوچیک بکنه و به خط روند ما برسه. وقتی رسید و نشونههای بازگشت در جهت روند اصلی رو دیدیم، همون موقع وارد معامله میشیم. داریم با جریان اصلی بازار همراه میشیم و این شانس موفقیتمون رو خیلی بالا میبره.

چطور در روند صعودی وارد بشیم؟

- یه خط روند صعودی معتبر (با حداقل سه برخورد) رسم کنید.

- صبر کنید تا قیمت بعد از یه حرکت قوی به سمت بالا (Impulse Move)، شروع کنه به اصلاح کردن و بیاد پایین به سمت خط روند (که نقش حمایت داینامیک داره). به این میگن پولبک (Pullback).

- وقتی قیمت به “منطقه” خط روند رسید، دنبال نشانههای بازگشت به بالا باشید. این نشونه میتونه یه الگوی کندلی صعودی قوی باشه (مثل Engulfing صعودی، Pin Bar با سایه بلند پایینی، Hammer) یا سیگنال تایید از یه اندیکاتور (مثلاً RSI از منطقه اشباع فروش برگرده یا MACD سیگنال خرید بده).

- وقتی تاییدیه رو گرفتید، وارد معامله خرید (Buy) بشید.

چطور در روند نزولی وارد بشیم؟

- یه خط روند نزولی معتبر (با حداقل سه برخورد) رسم کنید.

- صبر کنید تا قیمت بعد از یه حرکت قوی به سمت پایین، شروع کنه به اصلاح کردن و بره بالا به سمت خط روند (که نقش مقاومت داینامیک داره).

- وقتی قیمت به “منطقه” خط روند رسید، دنبال نشانههای بازگشت به پایین باشید. مثل الگوهای کندلی نزولی قوی (Engulfing نزولی، Shooting Star، Hanging Man) یا سیگنال تایید از اندیکاتورها.

- وقتی تاییدیه رو گرفتید، وارد معامله فروش (Sell) بشید.

چرا این استراتژی خط روند فارکس خوبه؟ چون شما دارید توی جهت حرکت اصلی و قوی بازار (Impulse) وارد میشید و از حرکات بزرگتر سود میگیرید، نه حرکات اصلاحی (Correction) که معمولاً کوچیکتر و کندتر هستن. به علاوه، چون دارید توی پولبکها وارد میشید، معمولاً میتونید حد ضرر (Stop Loss) رو نزدیکتر و در جای منطقیتری قرار بدید که نسبت ریسک به ریوارد (Risk/Reward) معامله رو جذابتر میکنه.

کلید موفقیت توی این استراتژی، صبر و انضباطه. باید صبر کنید تا قیمت به منطقه مورد نظر شما برسه و مهمتر از اون، صبر کنید تا یه تاییدیه ورود محکم بگیرید. هیچوقت فقط به صرف رسیدن قیمت به خط روند وارد معامله نشید. بازار فارکس استاد غافلگیر کردنه!

معاملات روند در فارکس چگونه است؟ (استراتژی شکست روند)

خب، استراتژی اصلی و کمریسکتر یعنی معامله در جهت روند رو یاد گرفتیم. اما همونطور که گفتیم، هیچ روندی تا ابد ادامه پیدا نمیکنه. بالاخره یه جایی قدرت روند کم میشه و جهت بازار عوض میشه یا حداقل وارد یه فاز اصلاحی عمیق یا بازار رنج میشه. معاملات روند در فارکس فقط به معنی دنبال کردن روند نیست، بلکه شامل تشخیص پایان روند و استفاده از فرصتهای شکست (Breakout) هم میشه. استراتژی معامله شکست روند دقیقاً روی همین موضوع تمرکز داره.

ایده این استراتژی اینه که وقتی یه خط روند معتبر و مهم شکسته میشه، این میتونه اولین سیگنال قوی برای تغییر جهت حرکت قیمت باشه و ما میخوایم از این حرکت جدید سود بگیریم. اما چالش اصلی اینجاست: چطور بفهمیم این شکست واقعیه یا فقط یه شکست کاذب (False Breakout) و یه تله برای معاملهگرها؟ چون شکستهای کاذب اطراف خطوط روند خیلی زیاد اتفاق میفتن.

تجربه من میگه برای اینکه با اطمینان بیشتری وارد معامله شکست بشیم، نباید فقط به رد شدن قیمت از خط روند اکتفا کنیم. باید دنبال تاییدیههای بیشتری باشیم. یه مدل خوب برای تایید شکست (که توی مقالات قبلی هم بهش اشاره شده بود) چند تا مرحله داره. بیایید مراحل تایید شکست یه خط روند صعودی رو با هم مرور کنیم (برای شکست نزولی، دقیقاً برعکسش رو در نظر بگیرید):

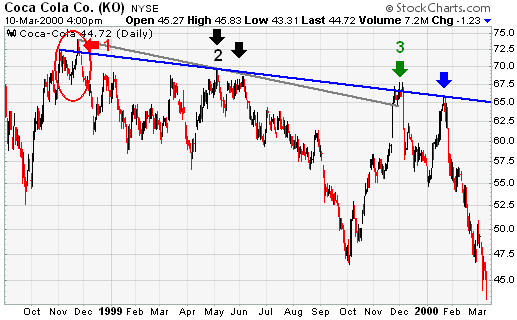

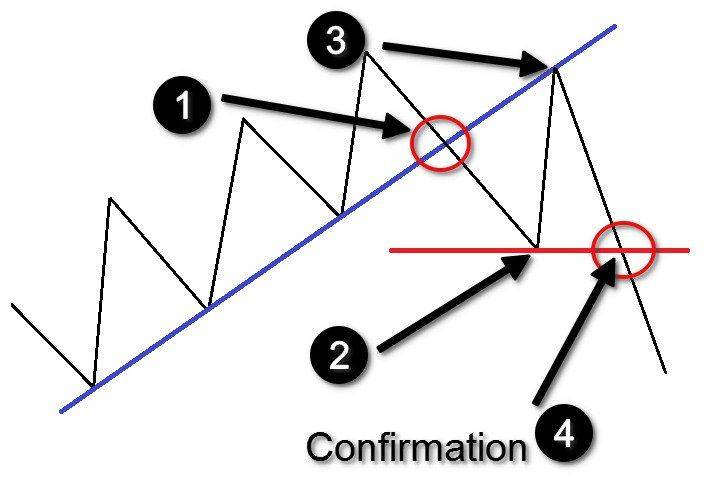

- شکست خط روند: قیمت با یه کندل قوی (ترجیحاً با بدنه بزرگ و بسته شدن در نزدیکی Low کندل) زیر خط روند صعودی بسته میشه.

- تشکیل کف پایینتر (Lower Low – LL): بعد از شکست، قیمت به حرکت نزولی ادامه میده و یه کفی میسازه که از آخرین کف (Swing Low) که داخل روند صعودی داشتیم، پایینتره. این نشون میده ساختار روند صعودی (Higher Lows) نقض شده.

- پولبک (Pullback/Retest) به خط شکسته شده (خیلی مهمه ولی همیشه اتفاق نمیفته): قیمت ممکنه دوباره برگرده بالا و خط روند شکسته شده رو از زیر لمس کنه (Retest). این خط که قبلاً حمایت بود، حالا تبدیل به مقاومت شده. اگه قیمت به این سطح واکنش نشون بده و نتونه ازش رد بشه (مثلاً با تشکیل کندلهای نزولی)، این یه فرصت عالی برای ورود به فروش با ریسک کمتره.

- شکست کف پایینتر (Lower Low): اگه قیمت بعد از پولبک (یا حتی بدون پولبک) دوباره بیاد پایین و اون کفی که توی مرحله ۲ ساخته بود رو هم بشکنه، این دیگه تقریباً یه تایید محکم برای شروع روند نزولیه و سیگنال ورود محافظهکارانهتر محسوب میشه.

نکات مهم معامله شکست:

- صبر کنید کندل بسته بشه! هیچوقت وسط کندل تصمیم نگیرید.

- قدرت کندل شکست: کندل شکست قوی (مثل ماروبوزو) بهتر از کندل ضعیف (مثل دوجی) هست. اما اگه کندل خیلی بزرگ باشه، ممکنه ریسک به ریوارد خوبی نده چون حد ضررتون باید دورتر باشه.

- پولبک: ورود توی پولبک معمولاً نسبت ریسک به ریوارد بهتری داره، ولی همیشه اتفاق نمیفته. اگه پولبک نزد و قیمت حرکت کرد، شاید مجبور بشید دنبال فرصت دیگهای بگردید یا با ریسک بیشتر وارد بشید.

- حجم معاملات (اگه دسترسی دارید): توی بازارهایی مثل سهام، افزایش حجم موقع شکست، اعتبارش رو بیشتر میکنه. توی فارکس حجم خیلی قابل اتکا نیست، ولی اگه از بروکرتون حجم رو میگیرید، میتونه یه تاییدیه اضافه باشه.

مثال ساده شکست روند نزولی: فرض کنید خط روند نزولی USD/JPY در قیمت 130.00 شکسته میشه (کندل H1 بالای خط بسته میشه). قیمت تا 130.50 بالا میره (سقف بالاتر – Higher High). بعد برمیگرده پایین و به 130.10 (نزدیک خط روند شکسته شده که حالا حمایت شده) پولبک میزنه و کندل صعودی میسازه (فرصت ورود خرید در پولبک). بعد دوباره میره بالا و سقف 130.50 رو هم میشکنه (تایید نهایی و سیگنال خرید قویتر).

معامله شکست روند میتونه سودهای خوبی بده، چون اغلب شروع یه حرکت بزرگ جدیده. اما نیاز به صبر، دقت در تایید گرفتن و البته مدیریت ریسک قوی داره تا توی دام شکستهای کاذب نیفتید. این هم بخشی مهم از یادگیری معاملات روند در فارکس هست.

اندیکاتور روند در فارکس: ابزارهای کمکی شما

تا اینجا تمرکزمون بیشتر روی خود قیمت و ساختار حرکتش با استفاده از خط روند بود. اما تحلیل تکنیکال یه جعبه ابزار پر از وسایل مختلفه و اندیکاتورهای روند یکی از اون ابزارهای کمکی خیلی خوب هستن که میتونن تحلیل ما رو کاملتر کنن. یادتون باشه، به نظر من، اندیکاتورها نباید جایگزین تحلیل قیمت و خط روند بشن، بلکه باید به عنوان یه تاییدیه یا فیلتر کننده سیگنالها ازشون استفاده کنیم. دنبال چیزی به اسم “همپوشانی” یا کانفلوئنس (Confluence) هستیم؛ یعنی چند تا ابزار مختلف یه سیگنال مشابه رو به ما بدن.

چند تا از اندیکاتورهای روند در فارکس که خیلی محبوبن و میتونن در کنار خط روند استفاده بشن اینا هستن:

1. میانگین متحرک (Moving Average – MA): سادهترین و شاید پرکاربردترین اندیکاتور رونده. یه خط صافه که میانگین قیمت رو در یه دوره زمانی مشخص نشون میده (مثلاً ۲۰ دوره یا ۵۰ دوره). کاربردش چیه؟

- تشخیص جهت روند: اگه قیمت بالای MA بلندمدت (مثلاً ۲۰۰) باشه، نشونه روند صعودیه و برعکس. شیب خود MA هم جهت روند رو نشون میده.

- حمایت/مقاومت داینامیک: مثل خط روند، MAها هم میتونن نقش حمایت (در روند صعودی) و مقاومت (در روند نزولی) رو بازی کنن. خیلی وقتها قیمت توی پولبکها به MA واکنش نشون میده.

- سیگنال تقاطع (Crossover): وقتی یه MA کوتاهمدت (مثل ۵۰) یه MA بلندمدت (مثل ۲۰۰) رو به سمت بالا قطع میکنه (Golden Cross)، سیگنال خریده و برعکسش (Death Cross) سیگنال فروشه. این سیگنالها بیشتر برای روندهای بلندمدت کاربرد دارن.

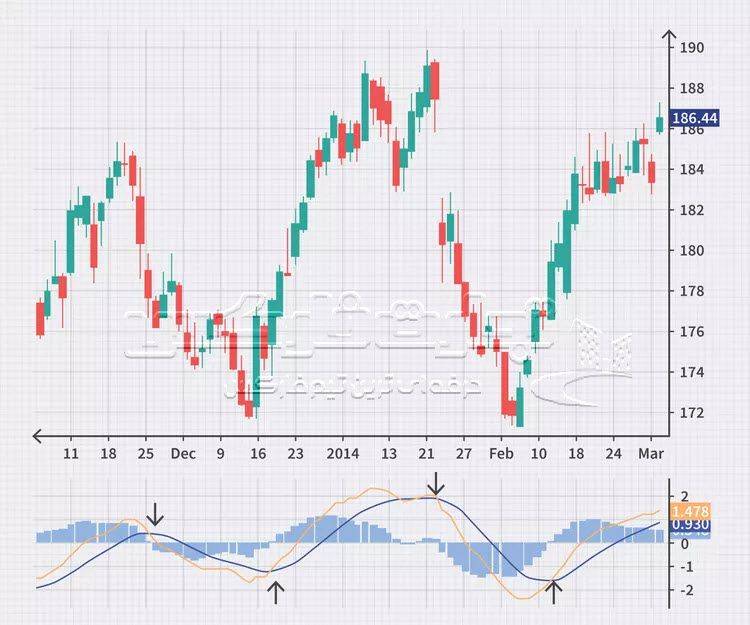

2. مکدی (MACD): این اندیکاتور هم روند رو دنبال میکنه و هم شتاب یا مومنتوم حرکت رو نشون میده. شامل دو خط (خط MACD و خط سیگنال) و یه هیستوگرامه.

- موقعیت نسبت به خط صفر: اگه خطوط MACD بالای صفر باشن، نشونه قدرت خریدارها و روند صعودیه. اگه پایین صفر باشن، نشونه قدرت فروشندهها و روند نزولیه. عبور از خط صفر میتونه سیگنال ورود باشه.

- تقاطع خط MACD و خط سیگنال: عبور خط MACD (سریعتر) به بالای خط سیگنال (کندتر) سیگنال خریده و برعکسش سیگنال فروش.

ترکیب سیگنال MACD با واکنش قیمت به خط روند میتونه خیلی قدرتمند باشه.

3. شاخص قدرت نسبی (RSI): این یه اسیلاتوره که بین ۰ تا ۱۰۰ نوسان میکنه و سرعت و قدرت تغییرات قیمت رو اندازه میگیره. معمولاً بالای ۷۰ رو منطقه اشباع خرید (Overbought) و زیر ۳۰ رو اشباع فروش (Oversold) در نظر میگیرن.

- هشدار: توی روندهای قوی، RSI میتونه مدت زیادی توی مناطق اشباع بمونه، پس صرفاً رسیدن به این مناطق سیگنال برگشت نیست!

- کاربرد در روند: توی روند صعودی، وقتی RSI توی پولبکها به زیر سطح ۵۰ (یا حتی ۴۰) میره و دوباره برمیگرده بالا، میتونه تاییدیه خوبی برای پایان اصلاح و ورود به خرید باشه. توی روند نزولی هم برعکسش صادقه (برگشت به زیر ۵۰ بعد از پولبک به بالای اون).

4. باندهای بولینگر (Bollinger Bands): این اندیکاتور بر اساس نوسانات بازاره. شامل یه میانگین متحرک (خط وسط) و دو تا خط (باند) در بالا و پایینشه که بر اساس انحراف معیار قیمت رسم میشن.

- فشردگی (Squeeze): وقتی باندها به هم نزدیک میشن، یعنی نوسان بازار کمه (بازار رنج). این حالت معمولاً مقدمه یه حرکت بزرگ و شکست رونده.

- شکست باند: وقتی قیمت بعد از یه دوره فشردگی، یکی از باندها رو با قدرت میشکنه (مخصوصاً اگه همزمان باندها شروع به باز شدن کنن)، سیگنال قوی برای ورود در جهت شکسته. این استراتژی برای معامله شکست روند خیلی کاربرد داره.

5. شاخص میانگین جهتدار (ADX): این اندیکاتور فقط قدرت روند رو اندازه میگیره، نه جهتش رو. مقدارش بین ۰ تا ۱۰۰ هست.

- قدرت روند: ADX زیر ۲۵-۳۰ یعنی روند ضعیفه یا بازار رنجه. ADX بالای ۳۰ (و مخصوصاً بالای ۴۰-۵۰) یعنی روند قویه.

- تایید شکست: وقتی قیمت یه سطح یا خط روند رو میشکنه، اگه همزمان ADX هم شروع به بالا رفتن بکنه و از ۳۰ رد بشه، اعتبار اون شکست بیشتر میشه چون نشون میده قدرت و مومنتوم پشت حرکت هست.

اینا فقط چند نمونه از اندیکاتورهای روند در فارکس بودن. اندیکاتورهای دیگهای مثل OBV (برای حجم، هرچند در فارکس محدودیت داره)، استوکاستیک و… هم هستن. نکته کلیدی اینه که بفهمید هر اندیکاتور چی رو اندازه میگیره و چطور میتونه در کنار تحلیل قیمت و خط روند بهتون کمک کنه، نه اینکه کورکورانه دنبال سیگنالش باشید.

الگوهای ادامه دهنده: تاییدی دیگر برای معاملات روند

علاوه بر خط روند و اندیکاتورها، یه سری الگوهای قیمتی هم هستن که میتونن توی معاملات روند در فارکس خیلی به ما کمک کنن. به این الگوها میگن الگوهای ادامه دهنده (Continuation Patterns). همونطور که از اسمشون پیداست، این الگوها معمولاً نشون میدن که روند فعلی بازار، بعد از یه استراحت یا توقف کوتاه، به احتمال زیاد در همون جهت قبلی ادامه پیدا میکنه.

این الگوها مثل یه نفس تازه کردن برای بازار میمونن. قیمت یه حرکت قوی (مثلاً صعودی) انجام میده، بعد یه کم استراحت میکنه و توی یه الگوی مشخص نوسان میکنه (انرژی جمع میکنه)، و بعد دوباره حرکت قوی خودش رو در همون جهت قبلی (صعودی) ادامه میده. شناسایی این الگوها و معامله کردن شکستشون در جهت روند اصلی، میتونه یه تاییدیه عالی برای استراتژی خط روند فارکس شما باشه.

چند تا از معروفترین الگوهای ادامه دهنده اینا هستن:

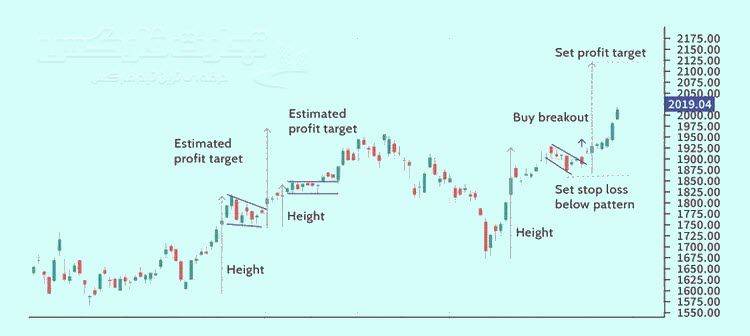

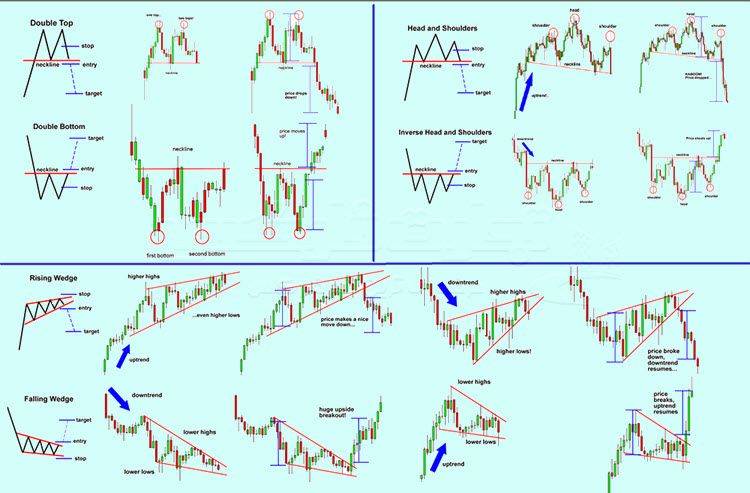

- پرچمها (Flags): بعد از یه حرکت قوی و تقریباً عمودی قیمت (میله پرچم)، قیمت وارد یه کانال موازی کوچک و معمولاً با شیب مخالف روند اصلی میشه (خود پرچم). شکست این کانال کوچک در جهت روند اصلی (شکست سقف کانال در روند صعودی، شکست کف کانال در روند نزولی) سیگنال ادامه رونده.

- پرچمهای سهگوش (Pennants): خیلی شبیه پرچمها هستن، یعنی بعد از یه حرکت قوی میان، اما به جای کانال موازی، قیمت توی یه مثلث متقارن کوچک فشرده میشه. شکست این مثلث کوچک در جهت روند اصلی، سیگنال ادامه رونده.

- مثلثها (Triangles): قبلاً در موردشون صحبت کردیم (صعودی، نزولی، متقارن). اینا هم میتونن ادامه دهنده باشن. مثلاً مثلث صعودی توی روند صعودی، معمولاً به سمت بالا میشکنه و روند ادامه پیدا میکنه. مثلث نزولی توی روند نزولی هم معمولاً به سمت پایین میشکنه. مثلث متقارن میتونه در هر دو جهت بشکنه، ولی اغلب در جهت روند قبلی میشکنه.

- مستطیلها (Rectangles): همون محدودههای رنج یا خنثی هستن که قبلاً گفتیم. اگه یه مستطیل وسط یه روند صعودی یا نزولی شکل بگیره، شکستش در جهت روند قبلی، یه سیگنال ادامه دهنده قویه.

چطور با این الگوها معامله کنیم؟

- اول روند اصلی رو تشخیص بدید (با استفاده از خط روند یا روشهای دیگه).

- الگوی ادامه دهنده رو شناسایی کنید که داره وسط روند شکل میگیره.

- خطوط الگو رو رسم کنید (خطوط کانال پرچم، خطوط مثلث یا سطوح حمایت/مقاومت مستطیل).

- منتظر بمونید تا قیمت، مرز الگو رو در جهت روند اصلی بشکنه (Breakout).

- با تایید شکست (مثلاً بسته شدن کندل)، وارد معامله در جهت روند بشید.

- حد ضرر رو معمولاً در سمت مخالف الگو قرار میدن (زیر کف الگو برای شکست صعودی، بالای سقف الگو برای شکست نزولی).

- حد سود رو هم میتونید بر اساس اندازه الگو یا اندازه حرکت قبل از الگو (میله پرچم) تخمین بزنید.

یه نکته مهم: همیشه منتظر شکست الگو بمونید و هیچوقت قبل از شکست وارد نشید. چون گاهی اوقات این الگوها به جای ادامه دادن روند، باعث برگشت روند میشن (مخصوصاً اگه روند قبلی ضعیف بوده باشه یا خود الگو خیلی بزرگ باشه). همچنین، حجم معاملات (اگه در دسترسه) موقع شکست الگو میتونه خیلی کمک کننده باشه؛ شکست با حجم بالا معمولاً معتبرتره.

استفاده از الگوهای ادامه دهنده به عنوان یه تاییدیه اضافه در کنار تحلیل خط روند و اندیکاتورها، میتونه کیفیت معاملات روند در فارکس شما رو بالاتر ببره و نقاط ورود بهینهتری رو در اختیارتون قرار بده.

مدیریت معامله: تعیین حد ضرر و سود با خط روند

فکر نکنید که با پیدا کردن نقطه ورود خوب، کار تموم شده! تازه نیمه مهمتر ماجرا شروع میشه: مدیریت معامله. یه معاملهگر حرفهای میدونه که تعیین درست حد ضرر (Stop Loss) و حد سود (Take Profit) به اندازه پیدا کردن نقطه ورود مهمه، شاید حتی مهمتر! چون اینا هستن که جلوی ضررهای سنگین رو میگیرن و بهتون اجازه میدن سودتون رو تثبیت کنید. خوشبختانه، خط روند و ساختارهای اطرافش میتونن توی این زمینه هم خیلی بهمون کمک کنن.

چطور حد ضرر (Stop Loss) رو تعیین کنیم؟ هدف از استاپ لاس اینه که اگه تحلیلمون اشتباه از آب درومد، با یه ضرر کنترل شده و قابل قبول از معامله خارج بشیم. جای استاپ لاس نباید الکی باشه، باید بر اساس منطق بازار تعیین بشه.

- اگه در جهت روند وارد شدید (مثلاً خرید در پولبک به خط روند صعودی): بهترین جا برای استاپ لاس، معمولاً یه کم پایینتر از آخرین کفی (Swing Low) هست که قبل از ورود شما شکل گرفته و البته پایینتر از “منطقه” خط روند. اینطوری اگه قیمت برگرده و اون کف رو بشکنه، یعنی احتمالاً تحلیل روند صعودی شما اشتباه بوده.

- اگه در شکست روند وارد شدید (مثلاً فروش بعد از شکست خط روند صعودی): استاپ لاس معمولاً یه کم بالاتر از آخرین سقف (Swing High) قرار میگیره که قبل از شکست روند تشکیل شده بود. اگه توی پولبک وارد شدید، میتونید استاپ رو یه کم بالاتر از نوک پولبک بذارید.

یه نکته خیلی مهم برای استاپ لاس: همیشه یه کم “فضای نفس کشیدن” به استاپتون بدید! یعنی دقیقاً روی کف یا سقف نذاریدش. یه کم پایینتر (برای خرید) یا بالاتر (برای فروش) قرارش بدید. چرا؟ چون نوسانات عادی بازار یا حتی اسپرد بروکر میتونه الکی استاپ شما رو فعال کنه. حواستون به اون سایههای بلند مشکوک (Stop Hunt) هم باشه که گاهی برای زدن استاپهای ما ایجاد میشن!

چطور حد سود (Take Profit) رو تعیین کنیم؟ خب، هدف از معامله سود کردنه دیگه! کجا از معامله با سود خارج بشیم؟ چند تا روش رایج هست:

- خط کانال: همونطور که گفتیم، اگه کانال کشی کردید، خط موازی کانال (بالایی در روند صعودی، پایینی در روند نزولی) میتونه یه هدف اولیه خوب باشه.

- نسبت ریسک به ریوارد (Risk/Reward): خیلی از معاملهگرها یه نسبت ثابت دارن. مثلاً اگه استاپ لاسشون ۵۰ پیپ هست، تارگت اول رو ۱۰۰ پیپ (۱:۲) یا ۱۵۰ پیپ (۱:۳) میذارن. این روش به حفظ انضباط کمک میکنه.

- سطوح حمایت و مقاومت افقی: سطوح کلیدی افقی که از گذشته بازار مشخص هستن (مثلاً سقفها یا کفهای قبلی مهم)، بهترین و معتبرترین اهداف قیمتی هستن.

- اهداف مبتنی بر شکست (Measured Move): توی معاملات شکست خط روند، میتونید ارتفاع آخرین موج قبل از شکست رو اندازه بگیرید و همون اندازه رو از نقطه شکست به سمت حرکت جدید proyect کنید. این یه هدف تخمینی اولیه بهتون میده.

خروج پلهای و تریلینگ استاپ: یه روش خیلی خوب، مخصوصاً توی روندهای قوی، اینه که به جای یه تارگت ثابت، سودتون رو پلهپله سیو کنید. مثلاً وقتی قیمت به تارگت اول رسید، نصف معامله رو ببندید و استاپ لاس نصف دیگه رو بیارید روی نقطه ورود (یا حتی یه کم توی سود). اینطوری هم یه سودی رو قطعی کردید و هم اگه روند ادامه داشت، با بقیه معامله توی سود باقی میمونید. استفاده از استاپ لاس متحرک (Trailing Stop) هم همین کار رو براتون انجام میده.

مدیریت معامله واقعاً یه هنره که با تمرین و تجربه به دست میاد. استفاده از خط روند و ساختارهای قیمتی یه چارچوب منطقی برای تعیین نقاط خروج بهمون میده، اما همیشه باید حواسمون به خود بازار و اتفاقات لحظهای هم باشه و آماده باشیم که در صورت لزوم، تصمیممون رو عوض کنیم. این انعطافپذیری در کنار پایبندی به اصول، رمز موفقیت در معاملات روند در فارکس هست.

اشتباهات رایج و ذهنیت صحیح در معاملات روند فارکس

تا اینجا کلی در مورد خوبیها و کاربردهای خط روند و معاملات روند در فارکس صحبت کردیم. اما بیایید یه کم هم واقعبین باشیم. هیچ ابزار یا استراتژیای توی فارکس بینقص نیست و همیشه احتمال خطا و اشتباه وجود داره. مهم اینه که این اشتباهات رایج رو بشناسیم و سعی کنیم ازشون دوری کنیم. از اون مهمتر، باید با یه ذهنیت درست و حرفهای وارد معامله بشیم.

چند تا از اشتباهات رایج که من زیاد دیدم:

- اعتماد به خط روندِ دو نقطهای: باز هم تکرار میکنم! تا وقتی برخورد سوم اتفاق نیفتاده، اون خط فقط یه فرضیهست، نه یه خط روند معتبر.

- نادیده گرفتن زاویه و فاصله: کشیدن خطوط خیلی کجومعوج یا با فاصلههای غیرمنطقی، تحلیل رو بیاعتبار میکنه.

- خط روند یا منطقه روند؟: یادتون نره! خط روند یه منطقهست. با هر نفوذ کوچیک سریع نتیجهگیری نکنید.

- خط روند به زور!: اگه روندی وجود نداره، سعی نکنید به زور یه خط روند پیدا کنید. گاهی بهترین کار صبر کردنه.

- عجله در ورود به شکست: صبر کنید کندل بسته بشه، دنبال تاییدیه باشید. شکستهای کاذب منتظر آدمهای عجولن!

- فراموش کردن تایمفریم بالاتر: معامله توی تایم پایین بدون نگاه به روند تایم بالا، مثل قایقسواری توی یه رودخونه کوچیک بدون توجه به مسیر اصلی رود بزرگه!

- تکبعدی بودن: فقط به خط روند نگاه نکنید. از اندیکاتورها، سطوح افقی، الگوهای کندلی و … هم به عنوان تاییدیه استفاده کنید (Confluence).

و اما ذهنیت صحیح:

- پیشبینی، نه پیشگویی: یادتون باشه ما داریم احتمالات رو تحلیل میکنیم، نه آینده رو پیشگویی. هیچ تضمینی وجود نداره. (مفهوم Forecasting vs. Predicting از مقاله ۸).

- پایبندی به سیستم: یه سیستم معاملاتی مشخص و مبتنی بر قوانین داشته باشید و بهش پایبند بمونید. احساسی عمل نکنید. (از مقاله ۱۱).

- مدیریت ریسک، اولویت اول: همیشه قبل از ورود به معامله بدونید چقدر ریسک میکنید و استاپ لاستون کجاست. هیچوقت بیشتر از توانتون ریسک نکنید.

- کنترل احساسات: ترس، طمع، امیدواری بیش از حد، انتقامجویی بعد از ضرر؛ اینا دشمنان اصلی معاملهگر هستن. سعی کنید منطقی و عینی تصمیم بگیرید.

- پذیرش ضرر: ضرر کردن بخشی از معاملهگریه. مهم اینه که ضررهاتون کوچیک و کنترلشده باشن و سودهاتون بزرگتر. از ضررها درس بگیرید و برید سراغ معامله بعدی.

- صبر و انضباط: صبر کنید تا موقعیت معاملاتی مطابق با سیستمتون پیش بیاد. اگه موقعیتی نیست، معامله نکنید! انضباط یعنی پایبندی به قوانینتون، حتی وقتی وسوسه میشید.

معاملات روند در فارکس یه ماراتنه، نه یه دوی سرعت. موفقیت یه شبه به دست نمیاد. نیاز به یادگیری مداوم، تمرین زیاد، بازنگری معاملات و از همه مهمتر، داشتن یه ذهنیت قوی و منضبط داره. با شناخت انواع روند در فارکس، استفاده درست از ابزارهایی مثل خط روند و اندیکاتورها، بهکارگیری استراتژیهای مشخص و رعایت اصول مدیریت ریسک و روانشناسی، شما هم میتونید به جمع معاملهگران موفق بپیوندید.

خلاصه و نتیجهگیری

خب دوستان، به پایان این راهنمای جامع در مورد معاملات روند در فارکس و تحلیل انواع روند در فارکس رسیدیم. سعی کردم تمام نکات مهم و کلیدی که حاصل سالها تجربه و مطالعه مقالات مختلف (مثل اون ۱۱ مقالهای که پایه کارمون بود) هست رو به زبانی ساده و کاربردی براتون توضیح بدم.

با هم یاد گرفتیم که روند چیه و انواع روند در فارکس (صعودی، نزولی و خنثی) رو چطور تشخیص بدیم. دیدیم که ابزار فوقالعادهای مثل خط روند چطور میتونه به ما در شناسایی جهت، قدرت و نقاط کلیدی حمایت و مقاومت داینامیک کمک کنه. مراحل دقیق رسم خط روند معتبر و نحوه اعتبارسنجی اون با توجه به زاویه، فاصله و تعداد برخوردها رو بررسی کردیم و فهمیدیم که باید به خط روند به عنوان یک منطقه نگاه کنیم.

با مفهوم کانال کشی قیمتی آشنا شدیم و دیدیم چطور میتونه به درک بهتر محدوده نوسانات و تعیین اهداف کمک کنه. مهمتر از همه، وارد استراتژیهای عملی شدیم: استراتژی خط روند فارکس برای معامله در جهت روند (امنترین روش) و استراتژی معامله شکست روند (با پتانسیل سود بالا اما نیازمند تایید دقیق). مراحل تایید شکست معتبر رو یاد گرفتیم تا در دام شکستهای کاذب نیفتیم.

همچنین نگاهی به اندیکاتورهای روند در فارکس انداختیم و دیدیم چطور اندیکاتورهایی مثل میانگین متحرک، MACD، RSI، باندهای بولینگر و ADX میتونن به عنوان ابزار کمکی و تایید کننده در کنار تحلیل ما قرار بگیرن. الگوهای ادامه دهنده رو هم به عنوان نشانههایی از استراحت و ادامه روند بررسی کردیم. در نهایت، بر اهمیت فوقالعاده مدیریت معامله (تعیین حد ضرر و سود منطقی با استفاده از ساختار روند) و دوری از اشتباهات رایج تاکید کردیم و گفتیم که داشتن ذهنیت صحیح (پایبندی به سیستم، کنترل احساسات، پذیرش ریسک) کلید موفقیت بلندمدته.

یادتون باشه، معاملات روند در فارکس یه مهارت اکتسابیه. هیچکس یک شبه استاد نمیشه. این مقاله یه نقشه راه خوب بهتون میده، اما اصل کار تمرین، تکرار، بازبینی معاملات (چه سودده و چه ضررده) و تطبیق دادن این مفاهیم با سبک شخصی خودتونه. همیشه از ترکیب چند ابزار (Confluence) استفاده کنید، مدیریت ریسک رو جدی بگیرید و هیچوقت دست از یادگیری برندارید. امیدوارم این مطالب براتون مفید بوده باشه و بتونید با استفاده ازش، معاملات بهتر و سودآورتری رو در بازار فارکس تجربه کنید. موفق و پرسود باشید!

سوالات متداول درباره معاملات روند در فارکس