باب فارل کیست ؟

باب فارل یکی از تحلیل گران برجسته وال استریت است که از 50 سال تجربه در تدوین قوانین سرمایه گذاری خود استفاده می کند.

پس از اتمام برنامه کارشناسی ارشد در مدرسه بازرگانی کلمبیا ، وی کار خود را به عنوان تحلیلگر تکنیکال در مریل لینچ در سال 1957 آغاز کرد.

اگرچه آقای فارل تحلیل های بنیادی را تحت آموزش اساتید حرفه ای و با سابقه ای فراگرفته است ، اما پس از مدتی به تحلیل تکنیکی روی آورد.

در مقالات اون با توجه به نسبت های سود و زیان و با مطالعاتی که بر احساسات و روانشناسی در بازار مالی داشت به نکات کلیدی و طلایی اشاره شده است.

10 قانون طلایی باب فارل که در حوزه سرمایه گذاری است ناشی از چندین دهه تجربه شخصی و کار تجربی او در بازار های مالی است.

بازارهای صعودی و نزولی و یا رنج را باب فارل به خوبی تجربه کرده است و بصورت خلاصه قوانین طلایی را برای خود وضع کرده است که منجر به موفقیت های او شده است.

در این پست به 10 قانون طلایی باب فارل پرداخته ایم حتما یا این صفحه را داتلود یا ذخیره کنید چرا که این 10 قانون طلایی را باید بارها و بارها و بارها مطالعه کنید.

این مقاله از سلسله جلسات دوره مجازی آموزش فارکس است. شما برای مشاهده تمامی جلسات این دوره کافی است روی عبارت

آموزش غیر حضوری فارکس

کلیک کنید.

بازارها تمایل دارند با گذشت زمان به میانگین خود بازگردند

روندهایی که در یک جهت بیش از حد گسترش می یابند به میانگین بلندمدت خود باز می گردند.

حتی در طول یک روند صعودی قوی یا یک روند نزولی شدید ، قیمت ها اغلب به یک میانگین متحرک بلند مدت برمی گردند (برگشت).

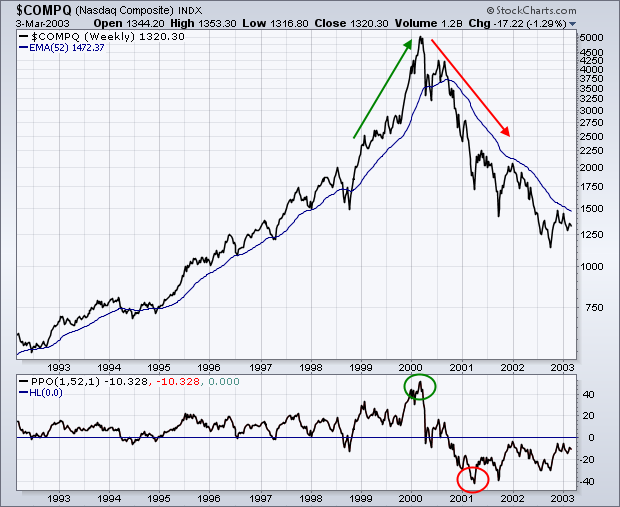

نمودار زیر S&P 500 را در یک دوره 15 ساله با میانگین متحرک نمایی 52 هفته نشان می دهد.

پیکان های آبی چندین بازگشت به این میانگین متحرک را در هر دو روند صعودی و نزولی نشان می دهد.

پنجره اندیکاتور درصد نوسان ساز قیمت( PPO) با تنظیمات (1،52،1) را نشان می دهد که به خط صفر باز می گردد.

در تصویر فوق به خوبی مشاهده میکنید که ما از اندیکاتور مووینگ اوریج برای تشخیص میانگین متحرک استفاده کرده ایم.

همچنین از اندیکاتور PPO که در پستهای قبل در مورد آن صحبت کردیم نیز برای تخمین درصد نوسان استفاده کرده ایم.

به خوبی قابل درک و تشخیص ایت که بعد از هر نوسان چه در جهت صعودی و چه نزولی بازار مجدد به سمت میانگین قیمت خود بازگشت داشته است.

حرکت افراطی در یک جهت منجر به بازگشت افراطی نیز خواهد شد

بازارهایی که از صعود بیش از حد داشته باشند ، از نزولی بیش از حد نیز در امان نخواهند بود ، دقیقا مانند نوعی پاندول که هرچه بیشتر به عقب کشیده شود به همان میزان در بازگشت بیشتر رو به جلو حرکت خواهد کرد.در یک پاندول هرچه بیشتر به یک طرف بچرخد ، بیشتر به طرف دیگر باز می گردد.

نمودار زیر حباب Nasdaq در سال 1999 و نوسان قیمت (52،1،1) را نشان می دهد که بالای 40٪ حرکت می کند.

این بدان معناست که Nasdaq بیش از 40 above بالاتر از میانگین متحرک 52 هفته ای خود بوده و به طرز چشمگیری افزایش یافته است.

زمانی که Nasdaq در سالهای 2000-2001 سقوط کرد و نوسان ساز درصد قیمت به زیر -40 moved رسید ، دقیقا شاهد همان چرخش قیمت و روند بودیم و یک بازگشت افراطی را شاهد هستیم.

وقتی به تصویر بالا نگاه میکنید به خوبی برای شما با دو فلش مشخص کرده ایم که بازار بر اثر یک حرکت افراطی با رشدی چشم گیر مواجه شده است پس باید این انتظار را نیز داشته باشیم که در زمان اصلاح حرکت یا بازگشت قیمت به همین میزان با شناب و افراط یک روند برعکس و معکوس را شاهد باشیم.

در این تصویر بازهم از دو اندیکاتور مووینگ اوریج و PPO استفاده کرده ایم و همانطور که مشاهده میکنید به خوبی مشخص شده است که هر حرکت افراطی در ادامه کار خود چه حرکت معکوس افراطی را در پی خواهد داشت پس حتما به این موضوع باید دقت فراوان شود.

هیچ حرکتی دائمی نیست

یک امر طبیعی و رایج در بین تمامی معامله گران و سهام داران این است که اعتقاد داشته باشند که همه چیز همیشه به نفع آنها حرکت میکند 😉 درواقع آنها توقع سود بدون حد و مرز را دارند که همه خوب میدانید به هیچ وجه چنین چیزی امکان پذیر نیست.

همیشه در بازارهای مالی شاهد روند ها و حرکاتی هستیم و بوده ایم ولی هیچ گاه هیچ روند و حرکتی همیشگی نبوده است پس نمیتوانیم به بازار همیشه یک بازار یکطرفه نگاه کنیم.

ما در دو قانون اول نیز به نوعی به همین موضوع اشاره کرده ایم اما این قانون به نوعی جنبه احساسی و روانی دارد.

در حقیقت ، در 100 سال گذشته ، ما شاهد حباب های قیمتی بوده ایم که گروه های مختلف سهام یا جفت های ارزی را درگیر کرده است.

در بازه ای از زمان شاهد رشد چشم گیر انرژی و حامل های آن بودیم در بازه ای شاهد رشد بسیار زیاد قیمت نفت یا در بازه ای شاهد رکود بی سابقه در دلار بودیم.

اما هیچ گاه هیچ کدام از این موارد همیشگی نبوده است و در زمان مناسب خود را اصلاح کرده است.

بیوتکنولوژی هر 10 سال یکبار حباب می زند و در اواخر دهه 90 حباب dot-com وجود داشت. “این بار متفاوت است” شاید خطرناک ترین عبارت در سرمایه گذاری باشد. همانطور که جسی لیورمور می گوید:

درسی که زود آموختم این است که هیچ چیز جدیدی در وال استریت وجود ندارد. نمی تواند وجود داشته باشد زیرا گمانه زنی به اندازه کوه ها قدمت دارد.

هر آنچه امروز در بازار های مالی اعم از سهام و انرژی و جفت های ارزی اتفاق می افتد قبلا رخ داده و دوباره نیز خواهد افتاد.

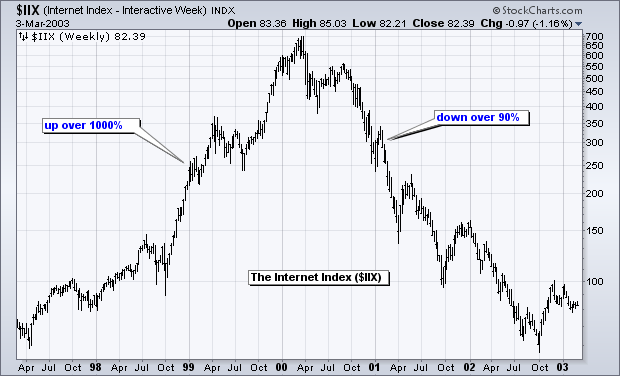

تصویر بالا به خوبی نشان دهنده این است که یک روند صعودی حتی 1000 درصدی در ادامه با یک اصلاح 90 درصدی و در نهایت با اصلاح کامل همراه بوده است.

پی هیچ حرکت و هیچ روندی در بازار های مالی مخصوصا در بازار سهام و بازار فارکس همیشگی نخواهد بود.

بازار های مالی همیشه دارای اصلاح خواهند بود

در بازار های مالی همیشه اصلاح بازار یکی از اجزاء جدانشدنی از بازار است.

هرچه رشد و یا نزول قیمت یا اصلاحا روند بازار بیشتر و خارج از منطق تر باشد و به عبارتی سریع تر باشد یقینا دارای اصلاحی بیشتر و زود هنگام تر خواهد بود.

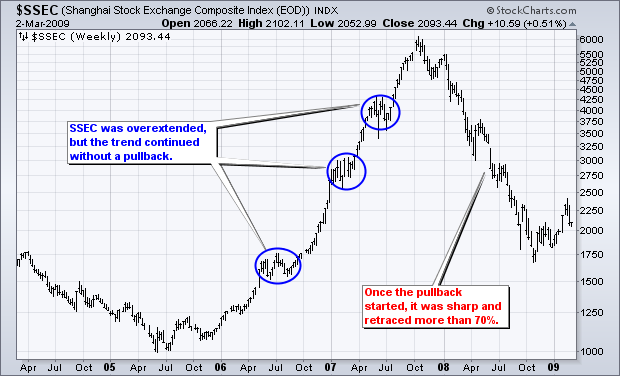

نمودار زیر نشان می دهد که Shanghai Composite ($ SSEC) از جولای 2005 تا اکتبر 2007 در حال پیشرفت است. این شاخص در ژوئیه 2006 ، اوایل 2007 و اواسط 2007 خرید بیش از حد خریداری شد ، اما با افزایش حرکت با حرکت سهمی این سطوح در صدر قرار نگرفت. .

در تصویر بالا به خوبی مشاهده میکند که در سه نقطه مشخص شده برای شما هرچند بازار در یک روند صعودی قرار دارد اما در سه مرحله دارای یک اصلاح نیز بوده است.

این یک قانون همیشگی است که هرچه روند سریعتر باشد یقینا احتمال اصلاح نزدیک تر خواهد بود.

و اینکه همیشه در هر روند حرکتی در بازار یک یا چند اصلاح قیمت برای متعادل سازی وجود خواهد داشت.

عموم مردم بیشترین خرید را در قیمت بالا و کمترین آن را در قیمت پایین خرید می کنند

این یک قانون دوگانه است به این معنی که اکثرا افرادی که اقدام به خرید میکنند عموما در بالاترین قیمتها تازه وارد معامله خرید میشوند و تعداد کمی از افراد هستند که در کف بازار اقدام به خرید کنند.

از طرفی در یک روند نزولی کاملا برعکس است یعنی اکثریت افراد در کف بازار افدام به فروش میکنند دقیقا جایی که باید خرید داشته باشند .

دلیل این اتفاق معمولا توجه بیش از حد افراد به حواشی و موارد جزئی است.

سرمایه گذار معمولی آخرین اخبار را در تلفن همراه خود می خواند ، برنامه های بازار را تماشا می کند و به آنچه گفته است اعتقاد دارد.

متأسفانه ، هر زمان که مطبوعات مالی به گزارش یک حرکت قیمت معین می پردازند ، این حرکت در حال حاضر کامل است و معمولاً یک وارونگی در حال انجام است.

این دقیقاً لحظه ای است که معامله گران تصمیم به خرید در بالا یا فروش در پایین می گیرد. درصورتی که دقیقا باید برعکس باشد.

مثال قابل لمس آن که شاید خیلی از شما درک کرده باشید حجم زیادی از معاملات خرید در بورس ایران در سال های 1399 و 1400 است که در بالاترین قیمت به طمع روند و رشد فراوان خرید صورت گرفت و در کمترین قیمتها از ترس ضرر بیشتر فروش انجام شد.

همین مشکل را در بازار فارکس و در چارت های جفتهای ارزی نیز خواهید داشت پس بسیار باید دقت کنید.

همواره ترس و طمع از عزم بلند مدت در بازار قوی تر است

اجازه ندهید احساسات تصمیمات شما را تیره و تار کند یا بر برنامه بلند مدت شما تأثیر بگذارد.

تجارت خود را برنامه ریزی کنید و برنامه خود را معامله کنید. برای سناریوهای مختلف آماده شوید تا با حرکت نامطلوب قیمت ، غافلگیر نشوید.

کاهش و از دست دادن شدید سرمایه می تواند عامل ترس را افزایش داده و منجر به تصمیمات وحشتناک در تحلیل و معاملات شود.

به طور مشابه ، پیشرفت های شدید و دستاوردهای بزرگتر می تواند منجر به اعتماد بیش از حد و انحراف از برنامه بلند مدت شود.

شما می توانید یک معامله گر یا سرمایه گذار بسیار بهتری باشید ، اگر بتوانید در مواقعی که همه چیز در حال از دست دادن سرمایه است ، مراقب خود باشید.

هنگامی که احساسات در حال افزایش است ، نفس بکشید ، عقب بروید و موقعیت را از فاصله دورتر تجزیه و تحلیل کنید.

عامل احساسی و روانی بیشتر تاثیر را بر تصمیم گیری های شما خواهد داشت.

بارها دیده ایم که تحلیل ما از بازار در نهایت به واقعیت پیوسته است اما همین ترس باعث شده است که یا نقطه حد ضرر اشتباه را انتخاب کنیم و زودتر از ترس ضرر خارج شویم و یا بصورت دستی از معاملات باز خود خارج شویم و البته بعد از این اتفاق شاهد بوده ایم که بازار مطابق تحلیل ما حرکت کرد و ما نباید از معامله خارج میشدیم.

برعکس بسیاری از مواقع با انجام چند معامله درست طمع در ما افزایش یافته و در یک معامله به نقطه خروج خود پایبند نبوده ایم در نتیجه مدام حد ضرر خود را جابجا کرده و به ضرر های خود اضافه کرده ایم.

کمی دقت کنید تمامی این موارد جنبه احساسی و ریشه در دو عامل دارد یا ترس بدون منتطق یا طمع بیش از حد.

بحث طمع و ترس فقط برای معاملاتی که منجر به از دست رفتن سرمایه میشود نیست حتی در معاملات در سود نیز صادق است.

شما یک معامله در سود دارید ممکن است بخاطر ترس از بازگشت بازار از آن زودتر از حد سودی که بر اساس تحلیل مشخص کرده اید خارج شوید و البته شاهد بودید که بازار دقیقا تا نقطه حد سود شما حرکت کرد. ممکن از بخاطر طمع حد سود خودتان را تغییر داده باشید و بعد شاهد بوده اید که بازار با رسیدن به حد سود منطقی شما روندی برعکس گرفته و چه بسا یک معامله در سود شما در سودی کمتر یا حتی در ضرر بسته شده باشد.

همواره تلاش کنید که دو فاکتور ترس و طمع را در خود کنترل کنید و تمرکز شما در بر آیند بلند مدت باشد.

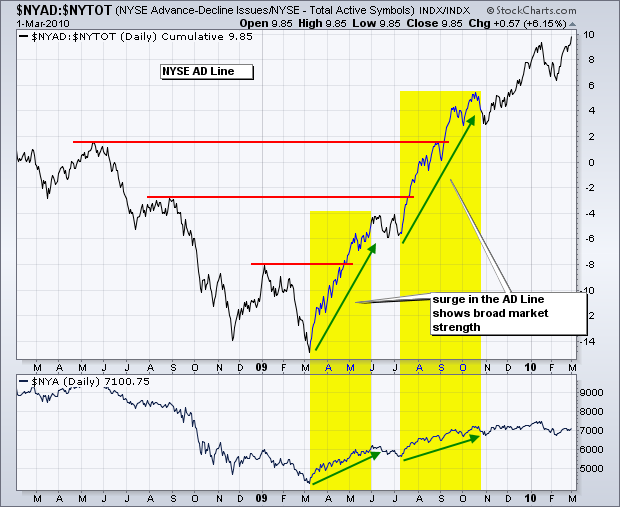

توجه به بازارهای گسترش یافته و گسترش نیافته

منظور از بازار گسترش یافته و بازار گسترش نیافته در این بخش این است که در یک روند حاکم در بازار آن روندهایی که طولانی تر هستند را بیشتر باید مور توجه قرار داد تا روندهایی که گسترش کمتری داشته اند.

در بازار های مالی روندهایی که از شیب بیشتری برخوردار هستند عموما روندهایی خواهند بود که گسترش کمتری خواهند داشت و البته همانطور که در موارد بالاتر اشاره شد امکان اصلاح در آنها بیشتر خواهد بود و در طرف مقابل روندهایی که با شیب ملایم تر پیش رفته اند گسترش یافته خواهند بود به این معنی که در مدت زمان طولانی تری به مسیر خود ادامه داده اند.

برای درک بهتر ابتدا به تصویر زیر دقت کنید

همانطور که در تصویر بالا مشاهده میکنید دو روند را با کادر زرد رنگ برای شما مشخص کرده ایم در کادر سمت چپ گسترش روند کمتر بوده چرا که در بازه کمتری این روند برای خود یک مقاومت ایجاد کرده است و با شیب بالاتری شکل گرفته است.

در تصویر دوم مشاهده میکنید که شیب کمتری را شاهد هستیم و این روند گسترش بیشتری داشته است.

اگر به این چارت یک اندیکاتور حجم اضافه کنید بهتر خواهد فهمید که در روندهای گسترش نیافته که در حرکات سریع رشد چشم گیری دارند با افزایش ناگهانی حجم روبرو هستید و در طرف مقابل در روندهای گسترش یافته حجم بصورت نرمال و با شیب منطقی در حال افزایش خواهد بود.

در ادامه دو مثال از بازار فارکس برای این هرکدام خواهیم زد تا بهتر بتوانید این مبحث را درک کنید.

مثال بالا جفت ارزی پوند انگلستان به دلار آمریکا رو نمایش میده.

در این نمودار یک روند گسترش یافته رو مشاهده میکنید .

وقتی میگیم روند گسترش یافته منظور این هست که روند در بازه زمانی طولانی شکل گرفته پس گسترش یافته زمانی هست.

در تصویر فوق روند رو با فلش قرمز زنگ مشخش کردیم.

دو خط سبز رنگ به ما منطقه گسترش رو مشخص میکنه که چه منطقه ای مد نظر ما بوده.

فلش آبی رنگ اندیکاتور حجم هست که ولوم رو مشخص میکنه همونطور که مشاهده میکنید در تمام این مدت ولوم در یک حالت نرمال ثبت شده بوده اما در پایان با افزایش حجم همراه بوده است.

معامله در طول این روند تا قبل از افزایش محسوس حجم بهترین زمان برای انجام معامله در روند صعودی هست.

به تصویر پایین دقت کنید

به تفاوت این تصویر با تصویر بالاتر یقینا پی برده اید. همانطور که مشخص هست این یک روند گسترش نیافته هست که چند شاخصه مهم دارد.

1: کندل های بزرگ یکی پشت دیگری مه با فلش قرمز رنگ مشخص شده است.

2: افزایش حجم معاملات شدید ثبت شده توسط اندیکاتور ولوم که با فلش آبی رنگ مشخص شده.

3 : شیب بسیار تند روند با درصد ریزش زیاد که تویط خط سبز رنگ مشخص شده است.

در اینگونه روند ها که یک روند گسترش نیافته را شاهد هستیم به هیچ وجه نباید معامله انجام داد چرا که همانطور که مشاهده میکنید بازار به یکباره تغییر روند داده و حالتی صعودی به خود گرفته است.

در قانون های قبل گفتیم که یکی از اشتباهات رایج فروش در کف است این مثال میتواند یک شاهد عینی از کف فروشی باشد.

پس همواره به دنبال روندهای گسترش یافته ای باشید که در اونها حجم نیز یک روال نرمال رو طی کرده باشه و با افزایش شدید همراه نبوده باشد.

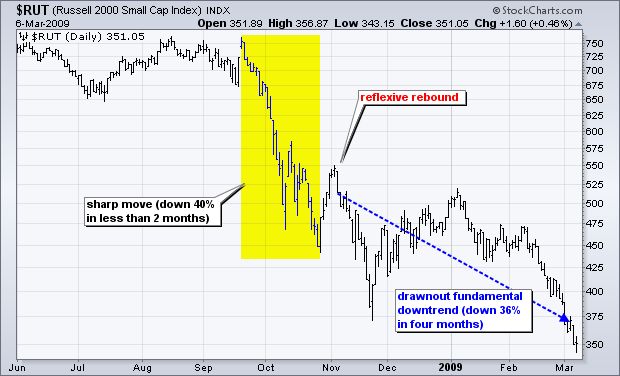

بازار های نزولی یا همان بازار خرسی دارای سه مرحله هستند

کاهش شدید ، بازتاب این ریزش و روند نزولی اساسی.

بازارهای خرس یا همان بازار های نزولی اغلب با کاهش شدید و سریع شروع می شوند.

پس از این کاهش ، بازار با یک اصلاح روبرو میشود.

این کاهش سپس ادامه می یابد ، اما با سرعت کمتر با ضعیف تر شدن پایه های کندل.

تئوری داو که قبلا به آن پرداختیم نشان می دهد که بازارهای خرس از سه قسمت پایینی تشکیل شده اند که بین آنها بازتاب های اصلاحی وجود دارد.

در تصویر زیر میتوانید این سه بخش را مشاهده کنید.

بازارهای گاو بیشتر از بازارهای خرس سرگرم کننده هستند

وال استریت و بازار فارکس بسیار بیشتر با بازارهای گاو یا همان بازار های صعودی هماهنگ هستند تا بازارهای خرس یا نزولی.

در بازار های مالی و بازار فارکس نیز تمایل بیشتری به بازارهای صعودی و خرید است تا بازار فروش چرا که عموما تمایل به افزایش قیمت دارند.

البته این قانون عمومی نیست اما بر اساس نظریه باب فارل تمایل بیشتر به بازار های صعودی است شاید چون باب فارل یک فعال در بازار سهام بوده است.

وقتی همه کارشناسان و پیش بینی ها موافق باشند – اتفاق دیگری در حال رخ دادن است

این قانون با خط متضاد فارل مطابقت دارد. وقتی همه تحلیلگران دارای رتبه خریدار سهام هستند ، تنها یک راه باقی می ماند تنزل یافتن آن سهام یا جفت ارزی است.

احساسات سرسختانه بیش از حد نویسندگان و تحلیلگران خبرنامه یا آنچه توسط تیم های تحلیلی منتشر میشود باید به عنوان یک نشانه هشداردهنده تلقی شود.

از نظر فارل سرمایه گذاران باید زمانی خرید را در نظر بگیرند که سهام مورد توجه قرار نگیرد و اخبار همه بد باشد.

برعکس ، سرمایه گذاران باید فروش را در نظر بگیرند زمانی که سهام مورد بحث شهر است و اخبار همه چیز خوب است.

چنین استراتژی سرمایه گذاری متضاد معمولاً به سرمایه گذاران صبور پاداش می دهد.

این قانون در مورد بورس واقعا صادق است در بورس آمریکا هم صادق بوده و هست اما نمیتوان واقعا این قانون را برای بازار فارکس هم تصدیق کرد.

جمع بندی 10 قانون طلایی باب فارل

مانند همه قوانین موجود در وال استریت و تمامی بازارهای مالی ، 10 قانون باب فارل نیز در نظر گرفته نشده است که سخت و سریع و قطعی تلقی شوند.

برای هر قاعده ای استثنا وجود دارد. با این وجود ، این قوانین به شما کمک می کند تا به عنوان یک معامله گر یا یک سرمایه گذار به فراتر از آخرین عناوین خبری یا احساسات خود نگاه کنید.

آگاهی از احساسات می تواند معامله گران را از فروش در قسمت پایینی و خرید در نزدیکی بالا منع کند ، که اغلب بر خلاف غرایز طبیعی ما است.

طبیعت انسانی باعث می شود که سرمایه گذاران و معامله گران منفرد بیشترین احساس را در سقف بازار داشته باشند.

در عین حال ، آنها اغلب در کف و پایین ترین بخش بازار احساس بدبینی یا احتیاط می کنند.

آگاهی از این احساسات و پیامدهای بالقوه آنها اولین قدم برای غلبه بر عوارض جانبی آنها است.

این پست چکیده ای از مقاله 10 قانون طلایی باب فارل بود به همراه اندکی ویرایش در بخش مثالها تا برای برای فارکس نیز ملموس باشد.

هرگونه سوال یا نظری در این خصوص داشتید میتوانید در بخش نظرات مطرح کنید تا در سریعترین زمان ممکن پاسخگوی شما باشیم.