اندیکاتور ADX یکی از ابزارهای حیاتی در دسته اندیکاتورهای تحلیل فنی است که به تریدرها این امکان را میدهد تا قدرت روند بازار، افزایش یا کاهش قدرت تغییرات قیمت و حتی میزان ثبات بازار را اندازهگیری کنند. نام ADX مخفف “میانگین جهت حرکت” (Average Directional Index) است و این اندیکاتور با ارائه اطلاعات مفصل در مورد قدرت و جهت حرکت بازار، به تاجران کمک میکند تا تصمیمات موفقتری در معاملات خود بگیرند.

یکی از نقاط قوت اصلی اندیکاتور ADX، قدرت تجزیه و تحلیل روند بازار است. این اندیکاتور با نمایش مقدار ADX در بازههای زمانی مختلف، تریدرها را قادر میسازد تا به دقت بفهمند که بازار در حال تقویت یا ضعیف شدن است. از این طریق، تصمیمگیری درباره ورود یا خروج از معاملات در زمان مناسب تر و با در نظر گرفتن قدرت روند بازار، بهبود مییابد. در این مقاله، به بررسی ویژگیها و کاربردهای این اندیکاتور فارکس خواهیم پرداخت.

آموزش اندیکاتور ADX

شاخص میانگین جهت (ADX)، شاخص منفی جهت (-DI)، و نشانگر جهت به علاوه (+DI) از گروهی از شاخصهای حرکت جهتدار تشکیل شدهاند که توسط ولز وایلدر طراحی شدهاند. هرچند که ولز وایلدر این سیستم حرکت جهتدار را براساس کالاها و قیمتهای روز طراحی نموده است، اما میتوان این شاخصها را برای تحلیل جفتهای ارزی و سهام نیز به کار برد.

حرکت جهتدار مثبت و منفی، ستون فقرات سیستم حرکت جهتدار را تشکیل میدهد. ولز وایلدر با مقایسه تفاوت بین دو قیمت پایین متوالی و تفاوت بین بالاترین سطح آنها، حرکت جهت را مشخص میکند.

نشانگر جهت به علاوه (+DI) و شاخص منفی (-DI) از میانگینهای صاف این اختلافات به دست آمده و جهت روند را با گذشت زمان اندازهگیری میکنند. این دو شاخص اغلب به عنوان شاخص حرکت جهتدار (DMI) شناخته میشوند.

شاخص میانگین جهت (ADX) نیز به نوبه خود از میانگین هموار اختلاف بین +DI و -DI مشتق شده است و قدرت روند (صرف نظر از جهت) را با گذشت زمان اندازهگیری میکند. استفاده از این سه شاخص به همراه یکدیگر، به تحلیل جهت و قدرت روند در نمودارها کمک میکند.

وایلدر در کتاب خود در سال 1978، مفهوم جدید در سیستمهای معاملات تکنیکال را با معرفی شاخصهای حرکت جهتدار به ارمغان آورده است. این کتاب همچنین شامل جزئیاتی درباره میانگین دامنهی واقعی (ATR)، سیستم Parabolic SAR و RSI است. در پستهای قبل و بعد، به تفصیل در مورد هر یک از اجزاء ارائه شده در کتاب وایلدر صحبت کرده و آنها را بهصورت جامع آموزش دادهایم.

محاسبات اندیکاتور شاخص میانگین جهت دار

حرکت جهت با مقایسه اختلاف بین دو قیمت پایین متوالی و تفاوت بین بالاترین آنها محاسبه می شود.

- حرکت جهت مثبت است (بعلاوه) وقتی که جریان صعودی منهای بالاترین قیمت قبلی بیشتر از کمترین قبلی منهای کمترین قیمت فعلی باشد. این حرکت به اصطلاح به علاوه جهت (+ DM) پس از آن برابر است با منفی بالای قبلی ، به شرطی که مثبت باشد. مقدار منفی به سادگی صفر وارد می شود.

- وقتی در یک جهت نزولی کمترین قیمت بیشتر از کمترین قیمت فبلی در یک روند نزولی باشد یک حرکت جهت دار منفی خواهیم داشت . این حرکت به اصطلاح منهای جهت دار (-DM) برابر است با پایین ترین منهای قبلی منهای پایین جریان کلی ، به شرطی که مثبت باشد. مقدار منفی به سادگی صفر وارد می شود.

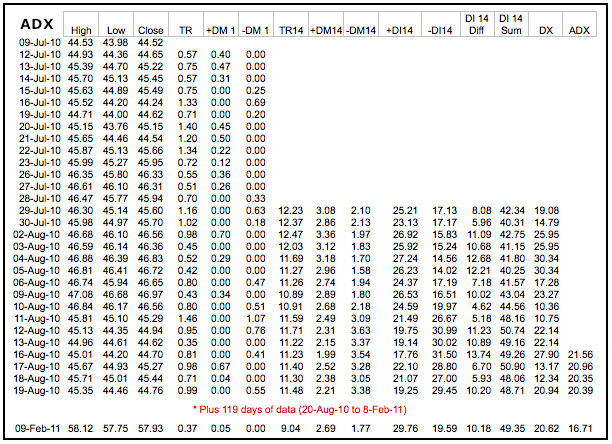

در نمودار بالا چهار مثال محاسبه را برای حرکت جهت دار مشاهده میکنید.

- اولین جفت شدن دو کندل تفاوت مثبت زیادی را بین اوج ها برای یک جهش در جهت مثبت به علاوه (+ DM) نشان می دهد.

- جفت شدن دو کندل دوم نشان می دهد که حرکت منفی جهت گیری (-DM) برتری دارد.

- جفت شدن دو کندل سوم تفاوت زیادی بین پایین بودن یک حرکت منفی جهت دار قوی (-DM) را نشان می دهد. جفت شدن نهایی یک روز داخلی را نشان می دهد ، که بدون حرکت جهت دار (صفر) است.

- هر دو حرکت جهت به علاوه (+ DM) و حرکت منفی (-DM) منفی هستند و به صفر تبدیل می شوند ، بنابراین یکدیگر را لغو می کنند.

تمام روزهای بین این مثال ها حرکت جهت دار صفر خواهند داشت. پس میتوانیم اجزای تشکیل دهنده اندیکاتور ADX را اینطور بیان کنیم :

- +DI : اندیکاتور جهت دار مثبت (positive directional indicator)

- -DI : اندیکاتور جهت دار منفی (negative directional indicator)

- خط ADX : شاخص جهت دار میانگین (average directional index)

زمانی که نمودار +DI از -DI بیشتر باشد نشانگر بازار صعودی (bullish) یا میل رو به بالا خواهد بود. بر عکس٬ زمانی که نمودار -DI از +DI بیشتر باشد نشانگر بازار نزولی (bearish) یا میل رو به پایین است.

شیوه محاسبه اندیکاتور ADX

مراحل محاسبه برای اندیکاتور میانگین جهت (ADX)، نشانگر جهت به علاوه (+DI) و نشانگر جهت منهای (-DI) بر اساس مقادیر جنبش به علاوه (+DM) و منهای جهت جهت (-DM) محاسبه شده در بالا، و همچنین میانگین واقعی دامنه.

1. خطوط هموار +DM و -DM توسط یک نسخه صاف از میانگین واقعی تقسیم میشوند تا اندازه واقعی حرکت را منعکس کنند. همانطور که وایلدر توصیه کرده است، مثال محاسبه زیر بر اساس یک شاخص 14 دورهای تنظیم شده است.

2. دامنه True (TR)، جنبش بعلاوه جهت (+DM) و منهای جهت حرکت (-DM) را برای هر دوره محاسبه کنید.

3. برای یافتن شاخص 14 روزه Plus (+DI14)، حرکت 14 روزه هم جهت Plus (+DM) را بر روی True Range صاف 14 روزه تقسیم کنید. ضرب در 100 کنید تا علامت اعشاری را دو مکان حرکت دهید. این +DI14 خط سبز نشانگر جهت دار (+DI) است که همراه با خط ADX رسم میشود.

4. حرکت منهای خط صاف و خط منفی 14 روزه (-DM) را بر روی خط درست و صاف 14 روزه تقسیم کنید تا نشانگر منفی 14 روزه (-DI14) را پیدا کنید. ضرب در 100 کنید تا علامت اعشاری را دو مکان حرکت دهید. این -DI14 خط قرمز منفی جهت دهنده (-DI) است که همراه با خط ADX رسم میشود.

5. شاخص حرکت جهت دار (DX) برابر است با مقدار مطلق +DI14 کمتر -DI14 تقسیم بر مجموع +DI14 و -DI14. نتیجه را در 100 ضرب کنید تا نقطه اعشاری را روی دو مکان حرکت دهید.

6. بعد از تمام این مراحل، زمان محاسبه خط شاخص میانگین جهت (ADX) فرا رسیده است. اولین مقدار ADX به طور متوسط 14 روز میانگین DX است. مقادیر ADX بعدی با ضرب مقدار ADX 14 روز قبلی در 13 و افزودن جدیدترین مقدار DX و تقسیم این کل بر 14 روز تقسیم میشوند.

در بالا یک مثال با تمام محاسبات موجود وجود دارد. یک فاصله محاسبه 119 روزه وجود دارد زیرا تقریباً 150 دوره برای جذب تکنیک های هموار سازی لازم است.

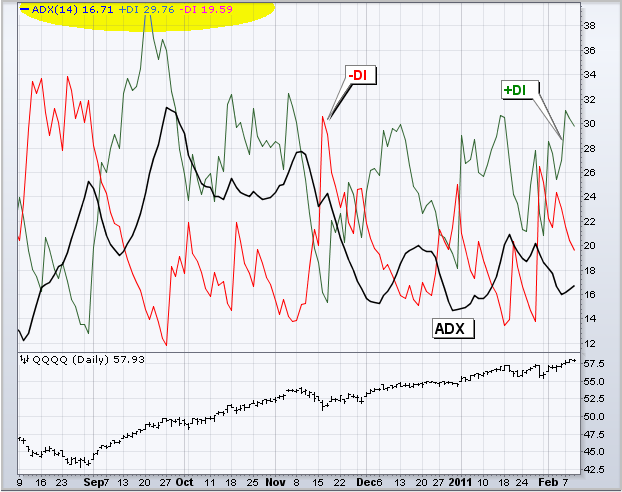

نمودار زیر نمونه ای از ADX با + DI و -DI را با استفاده از Nasdaq 100 ETF (QQQQ) نشان می دهد.

تکنیک های وایلدر با اندیکاتور ADX

درک اثرات پیادهسازی در ADX، +DI و -DI بسیار حیاتی است. به دلیل تکنیکهای هموارسازی وایلدر، برای بدست آوردن مقادیر واقعی ADX ممکن است حدود 150 دوره داده زمانی را به خود اختصاص دهد.

وایلدر با استفاده از تکنیکهای مشابه روانسازی در محاسبات RSI و میانگین واقعی دامنه (Average True Range) عمل میکند.

مقادیر ADX با استفاده از تنها 30 دوره داده تاریخی با 150 دوره داده تاریخی با ADX مطابقت نخواهد داشت. بهتر است مقادیر ADX با 150 روز یا بیشتر داده ثابت نگه داشته شوند.

برای صاف کردن مقادیر +DM1، -DM1 و TR1 هر دوره در 14 دوره اولیه، از روشی استفاده میشود که همانند میانگین متحرک نمایی عمل میکند. محاسبه باید از جایی شروع شود، بنابراین اولین مقدار صرفاً جمع 14 دوره اول است.

همانند نمونه زیر، هموارسازی با محاسبه دوره دوم 14 شروع شده و به طول کل ادامه مییابد.

First TR14 = Sum of first 14 periods of TR1

Second TR14 = First TR14 – (First TR14/14) + Current TR1

Subsequent Values = Prior TR14 – (Prior TR14/14) + Current TR1

از تکنیک دوم برای صاف کردن مقدار DX هر دوره استفاده می شود تا با میانگین جهت میانگین (ADX) به پایان برسد.

ابتدا میانگین 14 روز اول را به عنوان نقطه شروع محاسبه کنید. در محاسبات دوم و بعدی از روش صاف کردن زیر استفاده می شود:

First ADX14 = 14 period Average of DX

Second ADX14 = ((First ADX14 x 13) + Current DX Value)/14

Subsequent ADX14 = ((Prior ADX14 x 13) + Current DX Value)/14

تفسیر و توضیح اندیکاتور ADX

از شاخص میانگین جهت (ADX) برای اندازهگیری قدرت یا ضعف یک روند استفاده میشود، نه جهت واقعی. حرکت جهتدار توسط +DI و -DI تعریف میشود.

به طور کلی، روندهای صعودی هنگامی که +DI از -DI بیشتر باشد، لبه دارند، در حالی که روندهای نزولی -DI اکثراً لبه دارند. تلاقیهای این شاخصهای جهتدار را میتوان با ADX برای یک سیستم تجارت کاملترکیب کرد.

قبل از دیدن برخی از سیگنالها با مثال، به یاد داشته باشید که وایلدر یک تاجر کالا و ارز بود. نمونههای کتابهای او بر اساس این موضوع است نه سهام. این بدان معنا نیست که از شاخصهای او نمیتوان با سهام یا جفتهای ارزی استفاده کرد.

برخی سهام دارای ویژگیهای قیمتی مشابه کالاها هستند که با روندهای کوتاه و قوی تمایل به نوسان بیشتری دارند. سهام با نوسان کم ممکن است براساس پارامترهای وایلدر سیگنال تولید نکند. چارتیست احتمالاً باید تنظیمات اندیکاتور یا پارامترهای سیگنال را با توجه به ویژگیهای مورد نظر خود تنظیم کنند.

تشخیص قدرت روند با اندیکاتور ADX

در ابتدایی ترین حالت خود ، می توان از شاخص میانگین جهت (ADX) برای تعیین روند استفاده کرد یا خیر؟ این تعیین به معامله گران کمک می کند بین یک سیستم پیروی از روند یا یک سیستم غیر روند انتخاب صحیحی داشته باشند.

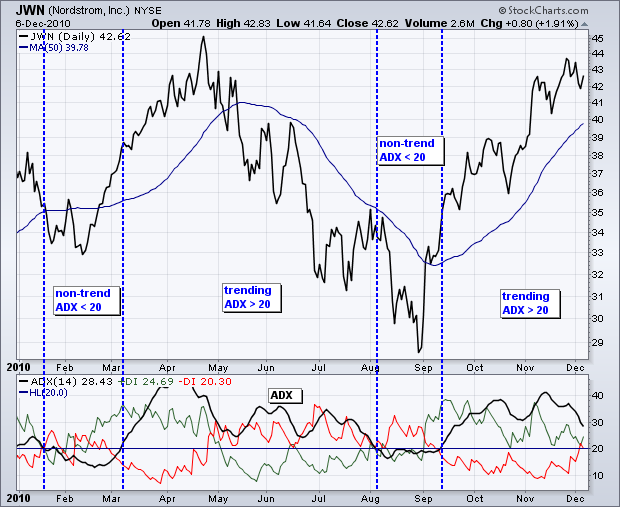

وایلدر اینگونه بیان میکند که عموما وقتی ADX بالاتر از 25 باشد و وقتی که ADX زیر 20 باشد هیچ روندی وجود ندارد. به نظر می رسد یک منطقه خاکستری بین 20 تا 25 وجود دارد. همانطور که در بالا ذکر شد ، ممکن است چارتیست ها برای افزایش حساسیت نیاز به تنظیم تنظیمات اندیکاتور داشته باشند.

مورد دیگه تاخیری بودن اندیکاتور ADX است سیگنالها ADX به دلیل تمام تکنیک های صاف کردن ، نسبتاً تأخیر دارد. بسیاری از تحلیلگران تکنیکال از عدد 20 به عنوان سطح کلیدی برای ADX استفاده می کنند.

نمودار بالا Nordstrom (JWN) را با شاخص SMA 50 روزه و میانگین جهت 14 روزه (ADX) نشان می دهد. سهام در ماه های آوریل-مه از یک روند صعودی قوی به یک روند نزولی قوی منتقل شد ، اما ADX بالای 20 باقی ماند زیرا روند صعودی قوی به سرعت به یک روند نزولی قوی تغییر کرد.

دو دوره بدون روند وجود داشت که سهام در فوریه و آگوست تشکیل یک کف قیمتی را شکل داده اند. پس از پایین آمدن در ماه اوت ، یک روند قوی ظهور کرد زیرا ADX از 20 بالاتر رفت و بالای 20 باقی ماند.

استراتژی جهت روند و کراس اوورها با ADX

وایلدر یک سیستم ساده برای تجارت با این اندیکاتورهای حرکت جهت دار ارائه داده است. اولین نیاز این است که ADX بیش از 25 معامله شود، که این روند رو به رشد قیمتها را تضمین میکند. با این حال، بسیاری از معاملهگران از 20 به عنوان سطح کلیدی استفاده میکنند. زمانی که +DI از -DI عبور میکند، یک سیگنال خرید رخ میدهد و وایلدر نقطه توقف اولیه را در کمترین قیمت روز سیگنال قرار میدهد.

سیگنال تا زمانی که این پایین نگه داشته شود، همچنان در قوت خود باقی است، حتی اگر +DI از زیر -DI عبور کند. قبل از کنار گذاشتن سیگنال، منتظر نفوذ به پایین باشید. این سیگنال صعودی در صورت تقویت ADX و تقویت روند تقویت میشود.

هنگامی که روند افزایش یافته و به سوددهی رسید، در صورت ادامه روند، معاملهگران مجبور به استفاده از توقف ضرر و توقف معامله به صورت تریلینگ استاپ خواهند بود. هنگامی که -DI از بالای +DI عبور میکند، یک سیگنال فروش شروع میشود و بالاترین نرخ در روز سیگنال فروش، به عنوان همان حد ضرر اولیه قرار داده خواهد شد.

نمودار بالا شرکت Medco را با سه شاخص حرکت جهت دار نشان میدهد. توجه داشته باشید که برای واجد شرایط بودن سیگنالهای ADX، به جای 25 از 20 استفاده میشود. تنظیم کوچکتر به معنای سیگنالهای بیشتر است و البته درصد اشتباه و ضرر بالاتر.

خطوط نقطهچین سبز علائم خرید و خطوط قرمز نقطهعلائم فروش را نشان میدهد. توقف اولیه وایلدر به منظور تمرکز بر روی سیگنالهای اندیکاتور ADX در این تصویر مشخص نشده است.

همانطور که نمودار به وضوح نشان میدهد، تعداد زیادی تلاقی +DI و -DI وجود دارد. برخی از آنها برای تأیید سیگنالها با ADX بالای 20 اتفاق میافتند. برخی دیگر باعث بیاعتبار شدن سیگنالها میشوند.

به عنوان مثال، اولین گروه سیگنالها در سپتامبر 2009 طی یک تلفیق اتفاق افتاد. علاوه بر این، این ادغام مانند یک پرچم به نظر میرسید، که یک ادغام صعودی است که پس از پیشبرد شکل میگیرد. احتیاط در اینگونه موارد اینطور خواهد بود که از سیگنالهای نزولی با شکل گرفتن الگوی ادامه سرسخت چشمپوشی کنید.

در مقابل، سیگنال خرید ژوئن 2010 در نزدیکی یک منطقه مقاومت مشخص شده با پشتیبانی و 50-62٪ اصلاح منطقه رخ داده است. در این حالت، احتیاط اینگونه خواهد بود که از یک سیگنال خرید بسیار نزدیک به این منطقه مقاومت چشمپوشی کنیم.

نمودار بالا AT&T (T) را با سه سیگنال در یک دوره 12 ماهه نشان می دهد. این سه سیگنال بسیار خوب بودند ، به شرطی که سود حاصل شود و از توقف های انتهایی استفاده شود. از Parabolic SAR می توان برای تعیین ضرر استفاده کرد.

توجه داشته باشید که بین سیگنالهای خرید مارس و ژوئیه هیچ سیگنال فروش وجود ندارد. این بدان دلیل است که AD-در اواخر آوریل هنگام عبور -DI از بالای + DI عبور کرد ، بالاتر از 20 نبود.

جمع بندی آموزش اندیکاتور ADX

متن مورد نظر توضیحاتی درباره نحوه استفاده از اندیکاتورهای حرکت جهت دار، به خصوص ADX، در تحلیل تکنیکال فارکس و بازارهای مالی دیگر را ارائه میدهد. نکات مهمی که این متن بیان میکند عبارتند از:

1.ترکیب اندیکاتورها: ترکیب اندیکاتورها و اسیلاتورها میتواند به بهترین شکل نقاط ورود و خروج از معاملات را نشان دهد. برخی اندیکاتورها ممکن است نواحی خاصی از بازار را نشان دهند و برای تداولگران اهمیت داشته باشند.

2.تأیید سیگنال: تایید سیگنالهای تولید شده توسط اندیکاتورها به وسیله تحلیلهای تکمیلی، مانند تجزیه و تحلیل حجم، روند اساسی، و الگوهای نمودار، میتواند به دقت و اعتبار تراکنشها افزوده شود.

3.توجه به همسانی: از همسانی اندیکاتورها با یکدیگر به عنوان ابزاری برای تقویت نظریههای حاکم بر بازار استفاده کنید. مثلاً تمرکز بر روی +DI و -DI میتواند در درک جهت حرکت قیمتها کمک کند.

4.ترکیب با تحلیل تکمیلی: استفاده از اندیکاتورها به تنهایی ممکن است ناکارآمد باشد. ترکیب آنها با تحلیل تکمیلی و دیگر اطلاعات موجود میتواند بهبود معاملات را فراهم آورد.

5.توجه به تغییرات در بازار: با توجه به نقاط تلاقی و تغییرات در اندیکاتورها، میتوانید از وضعیت فعلی بازار آگاه شوید و تصمیمات بهتری بگیرید.

مطلب به این نکته هم اشاره دارد که هر اندیکاتور به تنهایی قابل اعتماد نیست و برای اطمینان از درستی تحلیلها، ترکیب مختلفی از اندیکاتورها و تحلیلهای دیگر میتواند مؤثر باشد.

واقعا سنگین بود شاید 2 درصدو اونم از جمع بندی متوجه شدم

زیر دیپلم تر 🙁