اندیکاتور CCI توسط دونالد لمبرت توسعه یافته و در مجله کالاها در سال 1980 منتشر شد ، یک اندیکاتور همه کاره است که می تواند برای شناسایی روند جدید یا هشدار شرایط شدید مورد استفاده قرار گیرد.

لمبرت در ابتدا اندیکاتور CCI را برای شناسایی چرخش های دوره ای کالاها ایجاد کرد ، اما این شاخص را می توان با موفقیت در شاخص ها ، ETF ، سهام و سایر اوراق بهادار اعمال کرد. به طور کلی ، CCI سطح قیمت فعلی را نسبت به یک سطح متوسط قیمت در یک بازه زمانی مشخص اندازه گیری می کند.

اندیکاتور CCI وقتی قیمتها خیلی بالاتر از حد متوسط باشد نسبتاً بالا است اما وقتی قیمتها خیلی کمتر از حد متوسط باشد نسبتاً پایین است.

به این ترتیب می توان از CCI برای شناسایی میزان خرید بیش از حد و فروش بیش از حد استفاده کرد.

سرفصل های آموزش اندیکاتور CCI

فرمول محاسبات اندیکاتور CCI

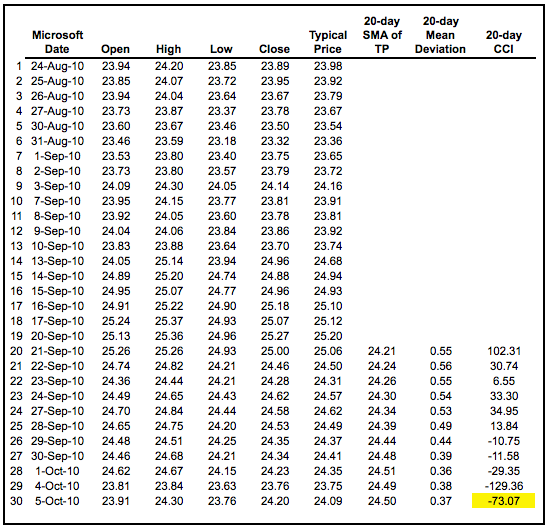

مثال زیر بر اساس محاسبه شاخص دوره کالا کالای 20 دوره ای (CCI) است. همچنین برای محاسبه میانگین متحرک ساده و انحراف میانگین از تعداد دوره های CCI استفاده می شود.

[elementor-template id=”52272″]

CCI = (Typical Price – 20-period SMA of TP) / (.015 x Mean Deviation)

Typical Price (TP) = (High + Low + Close)/3

Constant = .015

There are four steps to calculating the Mean Deviation:

First, subtract the most recent 20-period average of the typical price from each period’s typical price.

Second, take the absolute values of these numbers.

Third, sum the absolute values.

Fourth, divide by the total number of periods (20).

لمبرت برای اطمینان از اینکه تقریباً 70 تا 80 درصد مقادیر CCI بین -100 تا +100 نوسان خواهد کرد ، عدد ثابت را در 015 تنظیم کرد. این درصد نیز به دوره بازگشت بستگی دارد.

CCI کوتاه تر (10 دوره) با درصد کمتری از مقادیر بین +100 و -100 فرارتر خواهد بود.

برعکس ، CCI طولانی تر (40 دوره) دارای مقادیر بیشتری از مقادیر بین +100 تا -100 خواهد بود.

توضیح و تشریح اندیکاتور CCI

برای آموزش اندیکاتور CCI شما نیاز دارید تا در خصوص چگونگی عملکرد این اندیکاتور فارکس نیز اطلاعات کافی داشته باشید.

Commodity Channel Index تفاوت بین تغییر قیمت یک اوراق بهادار یا هر چارتی را و میانگین تغییر قیمت آن را اندازه گیری می کند.

ثبت مثبت به زیاد نشان می دهد که قیمتها کاملاً بالاتر از حد متوسط خود هستند ، که این نشان دهنده قدرت است.

ثبت منفی به پایین نشان می دهد که قیمت ها کاملاً کمتر از حد متوسط هستند که این نشان از ضعف است.

اندیکاتور CCI بعنوان یک اندیکاتور کاربردی فارکس می تواند به عنوان یک اندیکاتور ترکیبی با دیگر اندیکاتور ها یا یک اندیکاتور مستقل استفاده شود.

به عنوان یک اندیکاتور فارکس ، افزایش بیش از 100+ نشان دهنده عملکرد قیمتی قوی است که می تواند آغاز روند صعودی را نشان دهد.

قیمت های زیر -100 عملکرد ضعیف قیمت را نشان می دهد که می تواند آغاز روند نزولی باشد.

چارتیست ها به عنوان یک اندیکاتور اصلی می توانند به دنبال شرایط خرید بیش از حد یا فروش بیش از حد باشند که ممکن است یک بازگشت متوسط را پیش بینی کند.

به همین ترتیب ، واگرایی های صعودی و نزولی می توانند برای تشخیص تغییرات اولیه حرکت و پیش بینی روند معکوس روند استفاده شوند.

تشخیص روند با Commodity Channel Index

همانطور که در بالا ذکر شد ، بیشترین حرکات CCI بین -100 و +100 اتفاق می افتد.

حرکتی که بیش از این محدوده باشد قدرت یا ضعف غیرمعمولی را نشان می دهد که می تواند حرکت گسترده را پیش بینی کند.

این سطوح را به عنوان فیلترهای صعودی یا نزولی در نظر بگیرید.

از نظر فنی ، CCI وقتی مثبت است حرکت بازار در روند صعودی منفی است. با این حال ، استفاده از کراس اوورهای ساده با خط صفر می تواند نقاط قطع شده زیادی ایجاد کند.

اگرچه نقاط ورود بیشتر عقب می مانند ، اما نیاز به حرکت بالاتر از +100 برای یک سیگنال صعودی و حرکت به زیر -100 برای یک سیگنال نزولی ، ریسک ضرر را کاهش می دهد.

نمودار زیر Caterpillar (CAT) با CCI 20 روزه را نشان می دهد.

طی یک دوره هفت ماهه چهار سیگنال روند وجود داشت. بدیهی است که CCI 20 روزه برای سیگنالهای طولانی مدت مناسب نیست.

سهام در 11 ژانویه به اوج خود رسید و روند نزولی داشت.

CCI در 22 ژانویه (8 روز بعد) به زیر 100 رسید تا نشانه شروع یک حرکت طولانی باشد.

به همین ترتیب ، سهام در 8 فوریه پایین آمد و CCI در 17 فوریه (6 روز بعد) بالای 100+ حرکت کرد تا نشانه افزایش پیش بینی شده باشد.

CCI دقیقاً بالا یا پایین را نمی گیرد ، اما می تواند به فیلتر کردن حرکات ناچیز و تمرکز بر روند بزرگتر کمک کند.

هنگامی که CAT در ژوئن بیش از 60 افزایش یافت ، CCI سیگنال صعودی را ایجاد کرد.

ممکن است برخی از معامله گران خرید بیش از حد سهام و نسبت سود معامله به ریسک را در این سطوح نامطلوب بدانند.

با اعمال سیگنال صعودی ، تمرکز بر روی تنظیمات صعودی با نسبت خوب به ریسک خواهد بود.

توجه داشته باشید که سهام حدود 62٪ از پیش فروش قبلی را پس گرفت و تا پایان ژوئن یک نفس سقوط کرد.

افزایش بعدی بالای خط روند پرچم سیگنال صعودی دیگری را با CCI که هنوز در حالت افزایشی است فراهم کرد.

تشخیص مناطق خرید بیش از حد و فروش بیش از حد

شناسایی سطح خرید بیش از حد و فروش بیش از حد می تواند با اندیکاتور Commodity Channel Index (CCI) یا هر اندیکاتور حرکت دیگری برای این موضوع مشکل باشد.

اولاً ، CCI یک نوسان ساز غیر محدود است. از لحاظ تئوریک هیچ محدودیتی برای بالا و پایین رفتن آن وجود ندارد.

این امر ارزیابی خرید بیش از حد یا فروش بیش از حد را ذهنی می کند.

دوم ، اوراق بهادار می تواند پس از خرید بیش از حد شاخص ، به سمت قیمت بالاتر حرکت کند. به همین ترتیب ، پس از فروش بیش از حد شاخص ، اوراق بهادار می توانند به سمت پایین حرکت کنند.

تعریف خرید بیش از حد یا فروش بیش از حد برای اندیکاتور فارکس Commodity Channel Index (CCI) متفاوت است.

نمودار بالا Google (GOOG) را با CCI (20) نشان می دهد.

خطوط افقی با قیمت 200 پوند با استفاده از گزینه های شاخص های پیشرفته اضافه شدند.

از اوایل فوریه تا اوایل اکتبر (2010) ، Google حداقل پنج بار از 200 پوند فراتر رفت.

خطوط قرمز نقطه ای نشان می دهد که CCI به زیر 200+ برمی گردد و خطوط نقطه چین سبز هنگام بازگشت CCI به بالای -200 نشان می دهد.

مهم است که در صورت ادامه روند صبر کنید تا این تلاقی ها کاهش یابد. با این وجود چنین سیستمی بی خطر نیست.

توجه داشته باشید که چگونه گوگل حتی در اواسط سپتامبر با خرید بیش از حد CCI و حرکت به زیر -200 ، همچنان به سمت بالاتر حرکت می کند.

در کل استفاده از اندیکاتور CCI را به هیچ عنوان برای تعیین نقاط خرید و فروش بیش از حد به هیچ عنوان پیشنهاد نمیکنیم چه در دسته معاملاتی سهام و بازار سهام و چه در بازار فارکس و چارت جفت های ارزی.

آموزش تشخیص واگرایی با اندیکاتور CCI

واگرایی ها نشان دهنده یک نقطه بازگشت بالقوه هستند زیرا حرکت جهشی قیمت را تأیید نمی کند.

واگرایی صعودی هنگامی رخ می دهد که حمایت پایین ترین سطح را ایجاد می کند و CCI پایین ترین سطح را تشکیل می دهد ، که حرکت نزولی کمتری را نشان می دهد.

واگرایی نزولی زمانی شکل می گیرد که مقاومت بالاترین سطح را ثبت کند و CCI یک بالاترین سطح را تشکیل می دهد که حرکت صعودی کمتری را نشان می دهد.

قبل از اینکه بیش از حد از واگرایی ها به عنوان شاخص های معکوس بزرگ کنید ، توجه داشته باشید که واگرایی ها در یک روند قوی می توانند گمراه کننده باشند.

یک روند صعودی قوی می تواند واگرایی های نزولی بی شماری را قبل از شروع بازگشت یک قیمت نشان دهد.

برعکس ، واگرایی های صعودی اغلب در روند نزولی ظاهر می شوند.

در بازار فارکس تأیید گرفتن کلید سود کردن از واگرایی است.

در حالی که واگرایی ها منعکس کننده تحولی است که می تواند روند معکوس را پیش بینی کند ، تحلیل گران تکنیکال باید یک نقطه تأیید برای CCI یا نمودار قیمت تعیین کنند.

واگرایی نزولی را می توان با شکست زیر صفر در CCI یا شکست یک حمایت در نمودار قیمت تأیید کرد.

برعکس ، یک واگرایی صعودی را می توان با شکست بالای صفر در CCI یا شکست مقاومت در نمودار قیمت تأیید کرد.

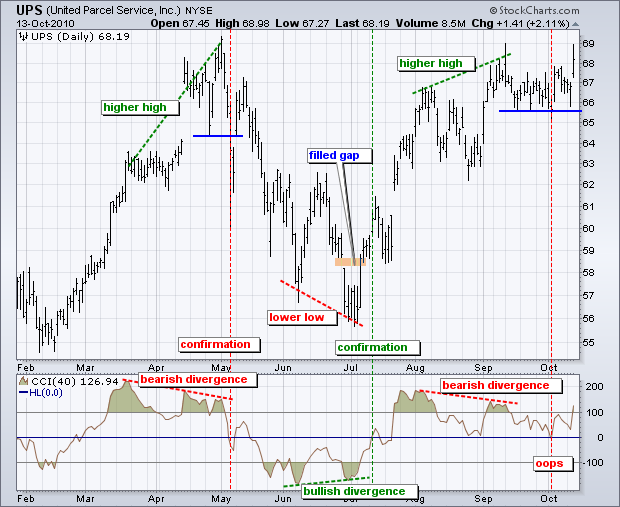

نمودار فوق سرویس بسته های متحد (UPS) با CCI 40 روزه را نشان می دهد.

از یک بازه زمانی طولانی تر ، 40 در مقابل 20 ، برای کاهش نوسانات استفاده شد.

در طول هفت ماه سه واگرایی قابل توجه وجود دارد که فقط در مدت هفت ماه بسیار زیاد است.

اول ، UPS در اوایل ماه مه به بالاترین حد خود رسید ، اما CCI نتوانست از بالاترین حد خود در ماه مارس عبور کند و یک واگرایی نزولی به وجود آورد.

شکست پشتیبانی در نمودار قیمت و انتقال CCI به قلمرو منفی ، این واگرایی را چند روز بعد تأیید می کند.

دوم ، واگرایی صعودی در اوایل ژوئیه زمانی که سهام به پایین ترین سطح حرکت کرد شکل گرفت ، اما CCI پایین ترین سطح را تشکیل داد.

این واگرایی با ورود CCI به قلمرو مثبت تأیید شد.

همچنین توجه داشته باشید که UPS اواخر ماه ژوئن را با افزایش قیمت پر کرد.

سوم ، یک واگرایی نزولی در اوایل سپتامبر شکل گرفت و هنگامی که CCI به منطقه منفی وارد شد ، تأیید شد.

با وجود تأیید CCI ، قیمت هرگز حمایت را نشکست و واگرایی منجر به تغییر روند نشد.

پس باید توجه داشته باشید که همیشه همه واگرایی ها سیگنال های خوبی تولید نمی کنند.

البته این موضوع در بازار سهام بیشتر باید مورد توجه قرار بگیرد که نباید به واگرایی ها دلخوش کرد اما در بازار فارکس و چارت های جفت ارزی در اکثر مواقع تایید گرفتن از واگرایی ها چه واگرایی صعودی و چه واگرایی نزولی میتواند مفید باشد.

جمع بندی آموزش اندیکاتور CCI

CCI یک نوسانگر حرکت همه کاره است که می تواند برای شناسایی سطوح خرید بیش از حد / فروش بیش از حد یا تغییر روند استفاده شود.

اندیکاتور با رسیدن به حد نسبی بیش از حد خریداری می شود یا بیش از حد فروخته می شود.

به احتمال زیاد اوراق بهادار بی ثبات بیش از اوراق بهادار دارای ثبات و یا چارت جفتهای ارزی مستلزم احتیاج هستند.

تغییرات روند را می توان زمانی تشخیص داد که CCI از یک آستانه خاص بین صفر و 100 عبور کند. صرف نظر از نحوه استفاده از CCI ، نمودارشناسان باید از CCI همراه با سایر شاخص ها یا تجزیه و تحلیل قیمت استفاده کنند.

این آموزش از دوره آموزش رایگان فارکس بود که مشاهده کردید برای مشاهده تمامی جلسات روی عبارت آموزش مجازی فارکس کلیک کنید.