Covered Call به معاملهای گفته میشود که در آن فروشنده، با خریداران، یک کال آپشن با قیمت و تاریخ انقضا مشخص بر روی اوراق بهاداری که فروشنده در اختیار دارد، تبادل میکند. معامله گران حرفهای بازار از کاورد کال برای افزایش درآمد سرمایهگذاری خود استفاده میکنند. همچنین، سرمایهگذاران حقیقی نیز با یادگیری نحوه کار و زمان استفاده از کاورد کال، میتوانند از این راهبرد کم ریسک و موثر بهرهمند شوند.

جهت کسب اطلاعات بیشتر درباره Covered Call و روشهایی که میتواند درآمد را افزایش دهد، ریسک پرتفوی را کاهش دهد و بازده سرمایهگذاری را بهبود بخشد، تا انتهای این مقاله با ما همراه باشید.

دقت داشته باشید که این یک مقاله آموزش فارکس مربوط به بخش بازار سهام است و مناسب افراد حرفه ای بازار میباشد.

نکات کلیدی

- Covered Call یک راهبرد معاملاتی آپشنای پرطرفدار است که برای تولید درآمد برای سرمایهگذاران استفاده میشود که فکر میکنند در دوره نزدیک قیمت سهام به احتمال زیادی رو به صعود ندارد.

- Covered Call با نگهداشتن یک موقعیت بلندمدت در یک سهم سهام و سپس فروش کال آپشن ها بر روی همان دارایی، با حجم مشابه موقعیت بلندمدت است که نشان دهنده حجمی مشابه درونی است.

- Covered Call سود حداکثر بالقوه سرمایهگذار را محدود میکند و در صورت کاهش قیمت سهم، محافظت بسیاری را ارائه نمیدهد.

Covered Call چیست؟

به عنوان صاحب قرارداد سهام یا قرارداد آتی، شما مجاز به چندین حق هستید، از جمله حق فروش این اوراق به قیمت بازار در هر زمان. نوشتن کاورد کال این حق را به شخص دیگری برای دستیابی به پول به فروش میرساند. این به معنی آن است که خریدار آپشن حق خرید دارایی شما را در تاریخ انقضا با یک قیمت مشخص شده به نام قیمت اعتبار میکند.

آپشن call یک قرارداد است که حق خرید سهام یا قرارداد آتی دارایی مبنا را با یک قیمت مشخص به نام قیمت اعتبار به خریدار میدهد (اما الزامی نیست) در هر زمان در یا قبل از تاریخ انقضا. اگر فروشنده آپشن call همچنین دارایی مبنا را داشته باشد، آپشن به عنوان “کاور شده” در نظر گرفته میشود، زیرا میتواند دارایی را بدون خریداری آن در بازار آزاد با قیمتگذاری غیرمطلوب تحویل دهد.

فکت سریع: اگر قرارداد یک Covered Call نباشد، به آن آپشن call نیوکد میگویند که برای تولید پریمیوم بدون داشتن دارایی مبنا استفاده میشود.

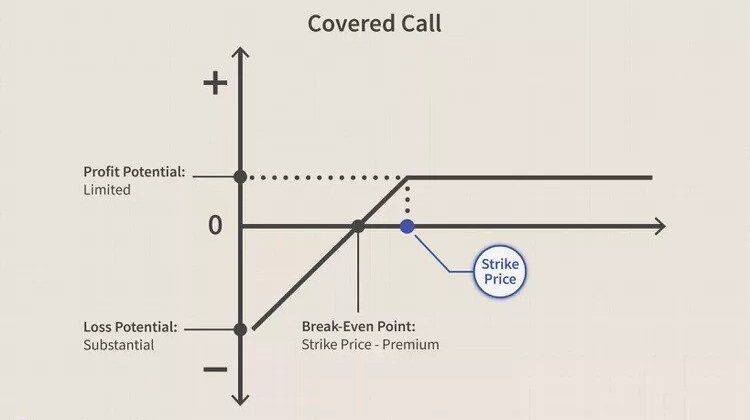

تصویرسازی Covered Call

در نمودار زیر، خط افقی قیمت اوراق بهادار است و خط عمودی پتانسیل سود یا ضرر را نشان میدهد. نقاط روی خط پتانسیل سود یا ضرر، مقدار سود یا ضرری را نشان میدهند که فروشنده Covered Call در حین حرکت قیمت تجربه خواهد کرد.

در خط قیمت افقی، فروشنده هنگامی که قیمت با صفریابی پتانسیل سود یا ضرر برخورد کند، معادله سود و ضرر خود را حل میکند. فروشنده قرارداد احتمالاً قیمت را در نقطهای که فکر میکند قیمت با حد بالاترین سود برخورد خواهد کرد، که با نقطه آبی روی خط قیمت نمایش داده شده است.

کسب سود از Covered Call

خریدار آپشن call به فروشنده آن پولی به نام پریمیوم پرداخت میکند تا حق خرید سهام یا قراردادها را با یک قیمت مشخص در آینده (قیمت اعتبار) بگیرد. پریمیوم یک هزینه نقدی است که در روز فروش آپشن پرداخت میشود و پول فروشنده است، بدون در نظر گرفتن اینکه آپشن به موقعیت بلندمدت تبدیل شود یا خیر.

به عبارت دیگر، Covered Call بهترین سود را در صورتی به دست میآورد که قیمت سهام به قیمت اعتبار برسد و باعث سود شدن از موقعیت بلندمدت گردد. Covered Call ممکن است نااآرزش باشد (مگر اینکه خریدار قیمت را ادامه دهد و حق خرید را استفاده کند) که در این صورت، فروشنده آپشن پریمیوم کامل خود را از فروش آن دریافت میکند.

اگر خریدار Covered Call حق خود را استفاده کند، فروشنده آپشن سهام را با قیمت اعتبار به فروش میرساند و پریمیوم را نگه میدارد. در نتیجه، فروشنده از تفاوت بین قیمتی که بابت سهم پرداخت کرده و قیمت فروش به علاوه پریمیوم سود میبرد. با این حال، با فروش سهم با قیمت اعتبار، فروشنده فرصت کسب سود از افزایش قیمت سهم را از دست میدهد.

زمان فروش Covered Call

هنگامی که یک Covered Call را بفروشید، شما برای از دست دادن بخشی از سود حق بالقوه در آینده پول دریافت میکنید. به عنوان مثال، فرض کنید که شما سهام XYZ را با قیمت 50 دلار برای هر سهم خریداری کردهاید و فکر میکنید در یک سال به 60 دلار ارتقا پیدا خواهد کرد.

همچنین شما تمایل دارید در مدت شش ماه با قیمت 55 دلار فروش کنید و باگذاری بخشی از سود بالاتر مدت، سود کوتاه مدت را به دست آورید. در این سناریو، فروش کاورد کال در جایگاه شما ممکن است یک راهبرد جذاب باشد.

زنجیره آپشنهای سهام نشان میدهد که فروش یک آپشن call به مبلغ 4 دلار برای 6 ماه به خریدار خواهد گرفت. شما میتوانید آن آپشن را علیه سهام خود که با قیمت 50 دلار خریداری شدهاند، بفروشید و امیدوار باشید در یک سال با قیمت 60 دلار به فروش برسد.

نوشتن این کاورد کال موجب تعهد به فروش سهام با قیمت 55 دلار در طول شش ماه در صورت رسیدن به آن سطح قیمت خواهد شد. شما پول پریمیوم 4 دلار را به همراه 55 دلار فروش سهام دریافت خواهید کرد، که در مجموع 59 دلار خواهد بود، یا بازدهی 18 درصدی در طول شش ماه.

از طرف دیگر، در صورتی که قیمت سهم به 40 دلار برسد، شما 10 دلار از موقعیت ابتدایی خود را از دست خواهید داد – خریدار آپشن حق استفاده از آپشن را نخواهد داشت زیرا میتواند سهم را با قیمت ارزانتر از قیمت قرارداد خریداری کند. با این حال، شما پول پریمیوم 4 دلار از فروش آپشن call را نگه میدارید، که باعث کاهش هزینه کل از 10 دلار به 6 دلار برای هر سهم میشود.

سناریوی خورشیدی: سهام به 60 دلار افزایش پیدا میکند و آپشن استفاده میشود

1 ژانویه: خرید سهام XYZ با قیمت 50 دلار

1 ژانویه: فروش آپشن call XYZ با قیمت 4 دلار – منقضی شدن در 30 ژوئن، قابل استفاده با قیمت 55 دلار

30 ژوئن: بسته شدن سهام با قیمت 60 دلار – آپشن به دلیل بالاتر بودن از 55 دلار استفاده میشود و شما 55 دلار برای سهامتان دریافت میکنید.

1 ژوئیه: سود: سود سرمایهای 5 دلار + پرداخت پریمیوم 4 دلار از فروش آپشن = 9 دلار برای هر سهم یا 18%

سناریوی خاکستری: سهام به 40 دلار کاهش پیدا میکند و گزینه استفاده نمیشود

1 ژانویه: خرید سهام XYZ با قیمت 50 دلار

1 ژانویه: فروش گزینه call XYZ با قیمت 4 دلار – منقضی شدن در 30 ژوئن، قابل استفاده با قیمت 55 دلار

30 ژوئن: بسته شدن سهام با قیمت 40 دلار – گزینه به دلیل کمتر بودن از قیمت اعتبار استفاده نمیشود و ناارزش میشود زیرا سهم کمتر از قیمت تمرکز خریدار است (خریدار گزینه حق این را ندارد که 55 دلار برای هر سهم پرداخت کند هنگامی که میتواند سهم را با 40 دلار خریداری کند).

1 ژوئیه: ضرر: از دست دادن 10 دلار برای هر سهم – 4 دلار پریمیوم جمعآوری شده از فروش گزینه = 6 دلار یا -12٪.

مزایای Covered Call

فروش آپشنهای Covered Call میتواند به کاهش خطرات سقوط بازدهی کمک کرده و یا به افزایش بازدهی صعودی کمک کند، با دریافت پول نقدی به جای بخشی از حق بالقوه در آینده فراتر از قیمت تمرکز همراه با پریمیوم در طول دوره قرارداد.

به عبارت دیگر، اگر سهم XYZ در مثال بالا با بیش از 59 دلار بسته شود، فروشنده بازدهی کمتری نسبت به حفظ سهم کسب میکند. با این حال، اگر سهم در طول شش ماه با کمتر از 59 دلار بسته شود، فروشنده پول بیشتری را کسب میکند یا کمتری را از دست میدهد نسبت به این که فروش آپشنها انجام نشده باشد.

یکی دیگر از مزایای Covered Call، بهبود مدیریت ریسک است. با فروش آپشنهای کاورد کال، میتوانید خطرات مرتبط با سهام خود را کاهش دهید و از نوسانات بازار درآمد کسب کنید. همچنین، آپشنهای کاورد کال میتوانند به شما کمک کنند تا در شرایط اقتصادی نامطلوب، به دنبال سود کمتر باشید و بیشتر به دنبال حفاظت از سرمایه خود.

در نهایت، فروش آپشنهای Covered Call میتواند به شما کمک کند تا بهترین استفاده را از سهام خود بکنید و بازدهی بهتری کسب کنید. با استفاده از آپشنهای کاورد کال، شما میتوانید بهطور همزمان با حفظ سرمایه، از نوسانات بازار سود کسب کنید و به ریسک کمتری در معرض باشید. به همین دلیل، کاورد کال ها یکی از روشهای محبوب برای مدیریت ریسک در بازار سهام هستند.

ریسک Covered Call

فروشندگان آپشن call باید سهام یا قراردادهای اصلی را نگه دارند، در غیر این صورت آپشنهای naked call را نگه میدارند که در صورت افزایش امنیت اصلی، بالاترین حد از دست دادن نظری را دارند. به همین دلیل، فروشندگان باید پیش از انقضاء جایگاه آپشن را خریداری کنند، اگر میخواهند سهام یا قرارداد را بفروشند، هزینه تراکنشها را افزایش میدهند، در حالی که سود خالص را کاهش میدهند یا خسارت خالص را افزایش میدهند.

بنابراین، برای Covered Call ریسک کالها، فروشندگان باید به دقت و با تحلیل دقیق، سیاست خود را مدیریت کنند.

برای مثال، ممکن است در صورتی که قیمت سهام یا قراردادهای اصلی به صورت قابل توجهی افزایش یابد، فروشندهها بتوانند با خرید آپشن put، ریسک خود را کاور کنند. همچنین، فروشندگان میتوانند از روشهایی مانند فروش آپشن call با مهلت زمانی کوتاهتر یا استفاده از روشهای مالی مانند استفاده از سودهای حاصل از فروش آپشنها برای تعویض دیگر ریسکهای خود استفاده کنند.

در نهایت، مهار کردن ریسک کالها برای فروشندگان، از اهمیت بسیاری برخوردار است و باید با دقت و تحلیل دقیق، تصمیمات لازم را اتخاذ کنند.

مزایای Covered Call

سه مزیت اصلی استراتژی Covered Call شامل تولید درآمد پریمیوم، افزایش بازده سرمایهگذاری و کمک به سرمایهگذاران برای هدفگذاری قیمت فروش بالاتر از قیمت جاری بازار است.

اولین مزیت استراتژی کاورد کال، تولید درآمد پریمیوم است. در این روش، سرمایهگذار با فروش یک آپشن خریداری شده به قیمت بالاتر، درآمدی به دست میآورد که به عنوان پریمیوم شناخته میشود. این درآمد، برای سرمایهگذارانی که به دنبال سود حاصل از سرمایهگذاری در بازار سرمایه هستند، بسیار جذاب است.

دومین مزیت Covered Call، افزایش بازده سرمایهگذاری است. با استفاده از این روش، سرمایهگذاران میتوانند ریسک خود را کاهش داده و بازدهی خود را بهبود بخشند. این امر به دلیل این است که کاورد کال، یک روش محافظهکارانه است که به سرمایهگذاران کمک میکند تا در بازار سرمایه، با ریسک کمتری سود بیشتری به دست آورند.

سومین مزیت استراتژی Covered Call، کمک به سرمایهگذاران برای هدفگذاری قیمت فروش بالاتر از قیمت جاری بازار است. با این روش، سرمایهگذاران میتوانند با فروش یک آپشن به قیمت بالاتر، از افزایش قیمت سهام بهرهمند شوند و در عین حال، از کاهش ریسک خود نیز لذت ببرند. در نتیجه، این روش میتواند برای سرمایهگذارانی که به دنبال حفظ سرمایه خود هستند، بسیار جذاب و مفید باشد.

معایب استراتژی Covered Call

معایب اصلی استراتژی Covered Call شامل خطر از دست دادن پول در صورت سقوط سهم (در این صورت سرمایهگذار بهتر بود که سهم را به طور کلی بفروشد تا استفاده از یک استراتژی کاورد کال) و هزینه فرصت از دست دادن سهم به دست آمده و فراموش کردن هر گونه سود بزرگ در آینده است که ممکن است در صورت استفاده از استراتژی کاورد کال به دست بیاید.

علاوه بر این، استفاده از استراتژی Covered Call نیاز به تحلیل درست و دقیقی دارد تا به طور صحیح اجرا شود. همچنین، این استراتژی قابلیت اجرا در بازارهایی را که دارای حرکت نوسانی هستند، ندارد و در بازارهایی با حرکت خطی بهتر عمل میکند.

در نهایت، استفاده از استراتژی Covered Call نیاز به دانش بالایی از بازار سهام و همچنین ارزیابی دقیقی از ریسک و عایدی دارد. به همین دلیل، این استراتژی برای سرمایهگذاران تازه کار و کسانی که نیاز به سرمایه اولیه بیشتری دارند، مناسب نیست.

آیا اگر سهام اصلی را قبل از انقضاء کاورد کال بفروشم، خطری وجود دارد؟

بله، این میتواند یک خطر عظیم باشد، زیرا فروش سهام اصلی قبل از انقضاء Covered Call منجر به گرفتن حالت “naked call” میشود که به این معنی است که سهم دیگر در اختیار نیست. این شبیه به فروش کوتاه است و در نظریه میتواند خسارت نامحدودی را تولید کند.

بنابراین، اگر شما قصد فروش سهام اصلی قبل از انقضاء کاورد کال را دارید، باید مطمئن شوید که سهم مورد نظر در اختیار شماست و شما از خطرات “naked call” آگاه هستید.

بهترین راه برای این کار، استفاده از یک برنامه مدیریت ریسک است که شامل استفاده از سفارشات محدود، تعیین محدوده سود و زیان و مدیریت سود و زیان است. همچنین، با مشاور مالی خود صحبت کرده و نظرات و پیشنهادات او را بشنوید تا بهترین تصمیم را برای سرمایه گذاری خود بگیرید.

آیا خوب است یک Covered Call را بر روی یک موقعیت سهم اصلی با سود زیاد که میخواهم برای مدت طولانی نگه دارم، بنویسم؟

ممکن است مناسب نباشد زیرا فروش سهم میتواند پاسخگویی مالیاتی معنیداری را فراخواند. علاوه بر این، اگر سهم موقعیت اصلی است که میخواهید برای مدت طولانی نگه دارید، شاید خیلی خوشحال نباشید که آن را فروختهاند.

بنابراین، بهتر است این موضوع را با یک مشاور مالی مطرح کنید و نظر او را در این زمینه بپرسید. همچنین، در نظر داشته باشید که با نوشتن یک کاورد کال، شما ممکن است به سود یک سهمی که میخواهید برای مدت طولانی نگه دارید، آسیب بزنید. به همین دلیل، پیشنهاد میدهیم که برای به دست آوردن سود بیشتر، به دنبال راههای دیگری برای سرمایهگذاری در بازار سرمایه بگردید.

نتیجهگیری

میتوانید از Covered Call برای کاهش هزینههای پایه یا کسب درآمد از سهام یا قراردادهای آتی استفاده کنید. هنگام استفاده از یک کاورد کال، شما یک مولد سود به مالکیت سهام یا قرارداد اضافه میکنید.

مانند هر استراتژی دیگری، نوشتن کاورد کال دارای مزایا و معایبی است. در صورت استفاده از سهام مناسب، کاورد کال میتواند راهی عالی برای کاهش هزینههای میانگین یا تولید درآمد باشد.

منبع: اینوستپدیا