اکثر تریدرها فقط به چند الگوی هارمونیک معروف چسبیدهاند. اما آیا میدانستید یک الگوی قدرتمند و کمتر شناخته شده وجود دارد که میتواند برگ برنده شما در بازارهای مالی باشد؟ الگوی سایفر (Cypher Pattern)، ابزاری دقیق برای شکار نقاط برگشتی بازار است که اگر درست به کار گرفته شود، سودهای چشمگیری به همراه دارد. وقت تلف نکنید، بیایید این کد مخفی را رمزگشایی کنیم.

چکیده نکات کلیدی

الگوی سایفر چیست؟

یک الگوی برگشتی هارمونیک، قدرتمند و دقیق که اغلب توسط تریدرها نادیده گرفته میشود. پتانسیل سود بالایی دارد.

قوانین فیبوناچی

دقت در نسبتها حیاتی است: AB (38.2%-61.8% XA)، C (127.2%-141.4% XA از B)، D (78.6% XC).

استراتژی ورود

ورود در نقطه D (سطح 78.6% بازگشت فیبوناچی از X به C) با سفارش محدود (Limit Order).

مدیریت ریسک

حد ضرر (Stop Loss) محکم، کمی پایینتر از X (صعودی) یا بالاتر از X (نزولی).

هدفگذاری سود

دو سطح هدف: TP1 (نزدیک A) و TP2 (نزدیک C). سود خود را بهینه کنید.

تایمفریم بهینه

بهترین عملکرد در تایمفریمهای بالاتر (4 ساعته و روزانه) مشاهده میشود.

الگوی سایفر: برگ برنده پنهان شما

الگوی سایفر یک الگوی برگشتی (Reversal Pattern) در خانواده الگوهای هارمونیک است. این الگو در بازارهای مختلفی مثل فارکس، سهام، آتی و رمزارزها کاربرد دارد. شاید به اندازه گارتلی یا پروانه معروف نباشد، اما همین ناشناخته بودن، فرصتهای نابتری برای شما خلق میکند.

سایفر از چهار لگ مجزا (XABCD) و روابط دقیق فیبوناچی تشکیل شده است. این الگو معمولاً در پایان یک حرکت قوی بازار ظاهر میشود و سیگنال برگشت میدهد. یعنی در یک روند صعودی، سایفر نزولی قیمتهای بالاتر و پایینتر میسازد و سپس برگشت میکند. برعکس، در روند نزولی، سایفر صعودی شکل میگیرد.

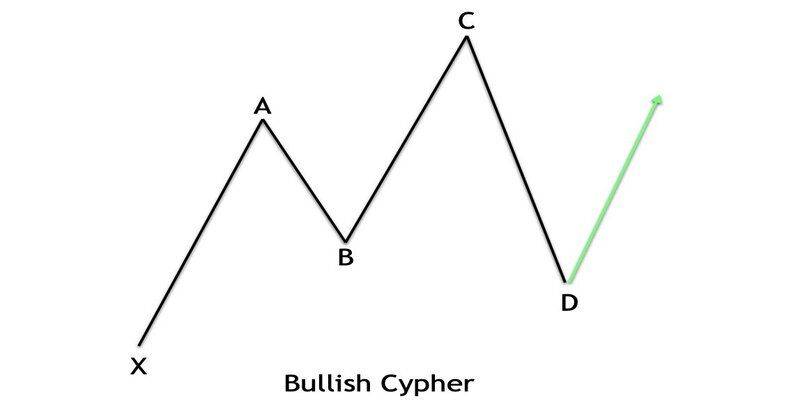

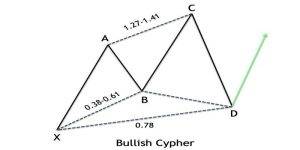

یک ویژگی بصری جالب: سه لگ اول (XABC) شبیه به یک زیگزاگ یا رعد و برق هستند. به تصویر زیر دقت کنید:

اینجا یک الگوی پنج نقطهای XABCD را میبینید که از چهار لگ XA, AB, BC, CD تشکیل شده است. در سایفر صعودی، نقاط A و C سقفهای بالاتر و نقطه B کف پایینتر میسازند. این ساختار، کلید شناسایی اولیه است.

قوانین طلایی الگوی سایفر: فیبوناچی حرف اول را میزند

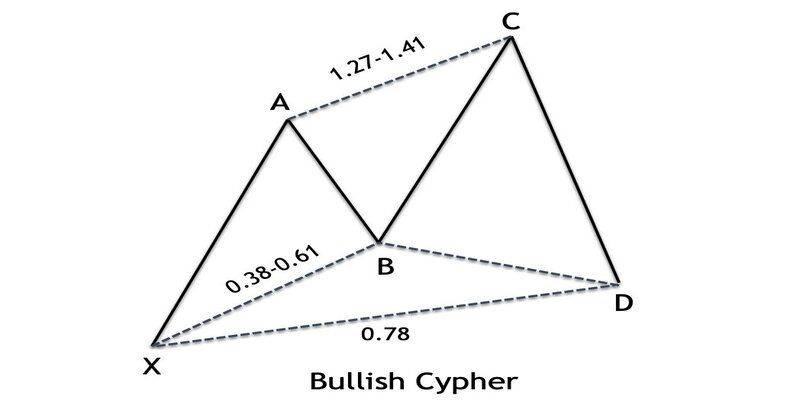

برای اینکه یک ساختار واقعاً الگوی سایفر باشد، باید از قوانین سختگیرانه فیبوناچی پیروی کند. این نسبتها، فیلتر شما برای جدا کردن سیگنالهای واقعی از نویز بازار هستند:

- لگ AB: باید بین 38.2% تا 61.8% از لگ XA بازگشت کند. (نه کمتر، نه بیشتر!)

- نقطه C: باید بین 127.2% تا 141.4% از لگ XA (اندازهگیری شده از نقطه B) گسترش یابد. این نقطه فراتر از A خواهد رفت.

- نقطه D: باید دقیقاً در سطح 78.6% بازگشت فیبوناچی از کل حرکت XC قرار گیرد. این نقطه، نقطه ورود شماست.

نکته حیاتی: قوانین AB و D از همه مهمترند. برای اندازهگیری، از ابزارهای بازگشت (Retracement) و پروجکشن (Projection) فیبوناچی استفاده کنید. اکثر پلتفرمها این ابزارها را دارند. نرمافزارهای تشخیص خودکار هم هستند، اما همیشه خودتان چک کنید.

سایهها یا قیمت بسته شدن؟ اگر سایه کندل غیرعادی بزرگ بود، از قیمت بسته شدن استفاده کنید. در غیر این صورت، سایه را در اندازهگیری لحاظ کنید تا دقت حداکثری داشته باشید.

انواع الگوی سایفر: صعودی و نزولی

سایفر در دو نوع صعودی (Bullish) و نزولی (Bearish) ظاهر میشود که هر کدام سیگنال برگشت در جهت مخالف را میدهند.

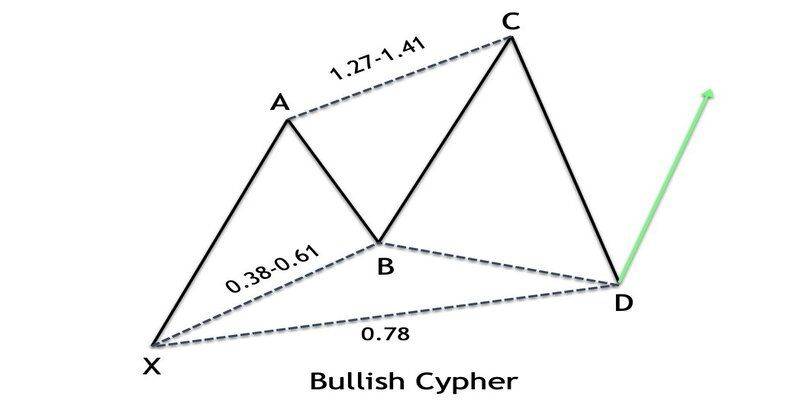

الگوی سایفر صعودی (Bullish Cypher)

این الگو نشاندهنده پتانسیل افزایش قیمت است. به تصویر زیر دقت کنید:

- لگ XA: حرکت صعودی اولیه.

- لگ AB: بازگشت نزولی بین 38.2% تا 61.8% از XA.

- لگ BC: حرکت صعودی که نقطه A را میشکند و بین 127.2% تا 141.4% از XA (از B) خاتمه مییابد.

- لگ CD: حرکت نزولی نهایی که در سطح 78.6% بازگشت از XC خاتمه مییابد.

اکشن: با رسیدن قیمت به نقطه D، انتظار افزایش قیمت را داریم. آماده خرید شوید!

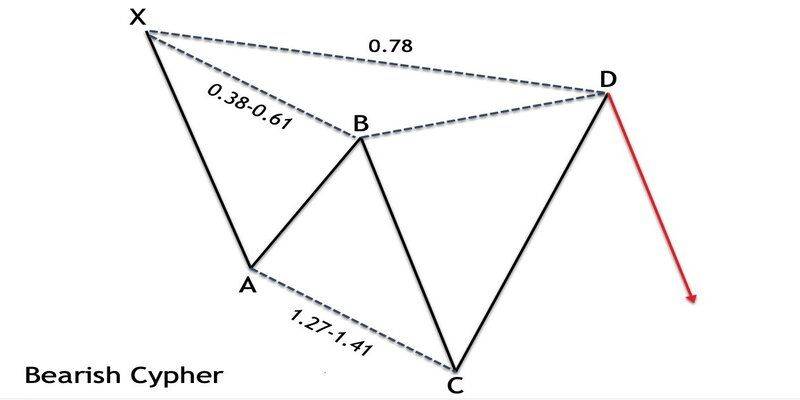

الگوی سایفر نزولی (Bearish Cypher)

این الگو سیگنال کاهش قیمت را میدهد. به تصویر زیر توجه کنید:

- لگ XA: حرکت نزولی اولیه.

- لگ AB: بازگشت صعودی بین 38.2% تا 61.8% از XA.

- لگ BC: حرکت نزولی که نقطه A را میشکند و بین 127.2% تا 141.4% از XA (از B) خاتمه مییابد.

- لگ CD: حرکت صعودی نهایی که در سطح 78.6% بازگشت از XC خاتمه مییابد.

اکشن: با رسیدن قیمت به نقطه D، انتظار کاهش قیمت را داریم. آماده فروش شوید!

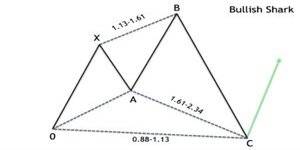

مقایسه سایفر و شارک: تفاوتها را بشناسید!

بسیاری از تریدرها سایفر را با الگوی شارک (Shark Pattern) اشتباه میگیرند. اگرچه شباهتهای بصری زیادی دارند، اما تفاوتهای کلیدی در نسبتهای فیبوناچی وجود دارد که نباید نادیده گرفته شوند. این تفاوتها، سود یا ضرر شما را رقم میزنند.

| ویژگی | الگوی سایفر (XABCD) | الگوی شارک (0XABC) |

|---|---|---|

| نامگذاری نقاط | XABCD | 0XABC |

| بازگشت لگ AB | 38.2% – 61.8% از XA | الزامی نیست |

| نقطه C (پروژکشن) | 127.2% – 141.4% از XA (از B) | 113% – 161.8% از XA (از B) |

| نقطه D (نهایی) | 78.6% بازگشت از XC | 88% – 113% بازگشت از 0B |

| دقت فیبوناچی | بسیار دقیق و محدود | گستردهتر |

استراتژی معامله با الگوی سایفر: پولسازی در عمل

حالا که قوانین را میدانید، وقت آن است که یک استراتژی معاملاتی پولساز بر اساس الگوی سایفر بسازیم. هرگز بدون تأیید دقیق نسبتهای فیبوناچی، وارد معامله نشوید. این سه شرط اصلی را دوباره مرور کنید:

- لگ AB: بین 38.2% تا 61.8% از XA.

- نقطه C: بین 127.2% تا 141.4% از XA (از B).

- نقطه D: در 78.6% بازگشت فیبوناچی از XC.

پس از تأیید الگو، برای ورود آماده شوید:

برای موقعیت خرید (الگوی سایفر صعودی):

- ورود: یک سفارش محدود (Limit Order) خرید در سطح 78.6% بازگشت از XC (نقطه D) قرار دهید.

- حد ضرر (Stop Loss): کمی پایینتر از نقطه X قرار دهید. این حد ضرر محکم، ریسک شما را مدیریت میکند.

- هدف سود (Take Profit): از استراتژی دو سطحی استفاده کنید:

- هدف اول (TP1): کمی پایینتر از نقطه A.

- هدف دوم (TP2): کمی پایینتر از نقطه C.

برای موقعیت فروش (الگوی سایفر نزولی):

- ورود: یک سفارش محدود (Limit Order) فروش در سطح 78.6% بازگشت از XC (نقطه D) قرار دهید.

- حد ضرر (Stop Loss): کمی بالاتر از نقطه X قرار دهید.

- هدف سود (Take Profit): از استراتژی دو سطحی استفاده کنید:

- هدف اول (TP1): کمی بالاتر از نقطه A.

- هدف دوم (TP2): کمی بالاتر از نقطه C.

مثالهای واقعی: سایفر در اکشن!

مثال 1: الگوی سایفر صعودی در AUD/USD (تایمفریم 240 دقیقه)

به نمودار AUD/USD در تایمفریم 4 ساعته نگاه کنید:

در ناحیه آبی روشن، الگوی سایفر صعودی را میبینید. حرکت XA قوی، سپس بازگشت AB در 44% (کاملاً در محدوده 38.2%-61.8%) قرار میگیرد. لگ BC نقطه A را میشکند و سپس لگ CD به سمت نقطه ورود ما (78.6% بازگشت از XC) حرکت میکند.

درست در سطح 78%، سفارش خرید ما فعال میشود. حد ضرر را کمی پایینتر از X قرار میدهیم (خط سیاه). قیمت کمی پایین میآید اما هرگز به حد ضرر نمیرسد و سپس با قدرت شروع به صعود میکند.

هدف اول (TP1) در بالای A و هدف دوم (TP2) در بالای C (خطوط سبز) قرار دارند. هر دو هدف به راحتی فعال شده و سود خوبی به دست میآوریم. این یعنی سایفر کار میکند!

مثال 2: الگوی سایفر نزولی در EUR/CAD (تایمفریم روزانه)

حالا به نمودار EUR/CAD در تایمفریم روزانه نگاه کنید:

الگوی سایفر نزولی در ناحیه آبی روشن را مشاهده میکنید. لگ XA یک حرکت نزولی قوی است. لگ AB حدود 62% از XA را بازگشت میدهد (نزدیک به 61.8%، پس معتبر است). لگ BC نقطه A را میشکند و سپس لگ CD به سمت بالا حرکت میکند.

ورود فروش ما در سطح 78% بازگشت از XC فعال میشود. حد ضرر را کمی بالاتر از X قرار میدهیم (خط سیاه). قیمت پس از ورود کمی بالاتر میرود اما سپس به شدت کاهش مییابد.

دو سطح هدف ما (TP1 در پایین A و TP2 در پایین C) فعال شده و ما یک معامله سودآور دیگر را به ثبت میرسانیم. این الگو در تایمفریمهای بالا، سیگنالهای بسیار قابل اعتمادی میدهد.

خلاصه: سایفر، ابزار نهایی شما برای سود

الگوی سایفر یک ابزار قدرتمند و اغلب نادیده گرفته شده در جعبه ابزار هر تریدر حرفهای است. اگرچه نیازمند دقت در تأیید نسبتهای فیبوناچی است، اما همین دقت، نرخ موفقیت بالای آن را تضمین میکند. هرگز در بررسی نسبتها سهلانگاری نکنید؛ ساختارهایی که به ایدهآل فیبوناچی نزدیکترند، شانس موفقیت بیشتری دارند.

به یاد داشته باشید، این الگو در تایمفریمهای بالاتر (4 ساعته و روزانه) بهترین عملکرد را دارد. سایفر را به استراتژی خود اضافه کنید و تفاوت را در حساب معاملاتی خود ببینید. این یک الگوی صرفاً “تئوری” نیست؛ این یک ابزار پولساز است.