بریک اوت به زمانی اشاره دارد که قیمت یک دارایی به بالای یک ناحیه مقاومت حرکت میکند یا به زیر ناحیه حمایت حرکت میکند. بریک اوت نشان دهنده پتانسیل روند گرفتن قیمت در جهت شکست است. به عنوان مثال، یک شکست از بالا در یک الگو میتواند نشان دهد که قیمت شروع به بالاتر رفتن خواهد کرد. شکستهایی که با حجم بالا (نسبت به حجم معمول) رخ میدهند، اعتبار بیشتری دارند که به این معنی است که قیمت به احتمال زیاد در همان جهت حرکت میکند.

برای درک کامل بریک اوت نیاز است به خوبی با شناسایی روند بازار، رسم خط روند و ناحیه حمایت و مقاومت آشنا باشید. برای آشنایی بیشتر میتوانید به صفحه آموزش فارکس بروید و مقالههای مربوط را مطالعه کنید. معاملات بریک اوت بوسیله سرمایه گذاران فعال برای گرفتن پوزیشن در مراحل شروع شکل گیری یک روند بکار گرفته می شود. به طور کلی، این استراتژی میتواند نقطه شروعی برای نوسانات بزرگ قیمت و افزایش تلاطم قیمت باشد.

در صورت مدیریت صحیح ریسک، ریسک پوزیشن را می تواند بسیار محدود کند. در طول این مقاله، شما را با آناتومی این روش معاملاتی آشنا خواهیم کرد و چند ایده برای مدیریت بهتر این سبک معاملاتی نیز ارائه میکنیم. شکستها به این دلیل رخ میدهند که قیمت مدتی است در زیر سطح مقاومت یا بالاتر از سطح حمایت بازی کرده و اکنون تحت فشار است. سطح مقاومت یا حمایت به یک خط قرمز تبدیل میشود که بسیاری از معاملهگران از آن برای تعیین نقاط ورود یا سطوح حد ضرر استفاده میکنند.

هنگامی که قیمت سطح حمایت یا مقاومت را میشکند و از آن رد میشود، معاملهگرانی که منتظر شکست بودهاند، وارد بازار میشوند و آنهایی که دوست نداشتند قیمت بشکند، از پوزیشنهای خود خارج میشوند تا از ضررهای بیشتر جلوگیری شود. این هجوم معاملهگران و افزایش فعالیت اغلب باعث افزایش حجم معاملات میشود که نشان میدهد بسیاری از معاملهگران به این سطح شکست علاقهمند بودند. حجم بالاتر از حد متوسط به تایید شدن شکست کمک میکند.

اگر حجم کمی در شکست وجود داشته باشد، ممکن است سطح برای بسیاری از معاملهگران مهم نبوده باشد، یا معاملهگران احساس نمیکنند که وقتش است نزدیک به این سطح پوزیشن بگیرند. این شکستهای کم حجم احتمال اینکه عمل نکنند و جواب ندهند بیشتر است. در صورت شکست از بالا، اگر شکست جواب ندهد، قیمت به زیر مقاومت باز میگردد. در مورد شکست نزولی، اگر شکست جواب ندهد و عمل نکند، قیمت به بالاتر از سطح حمایتی که به زیر آن شکسته بود، افزایش مییابد.

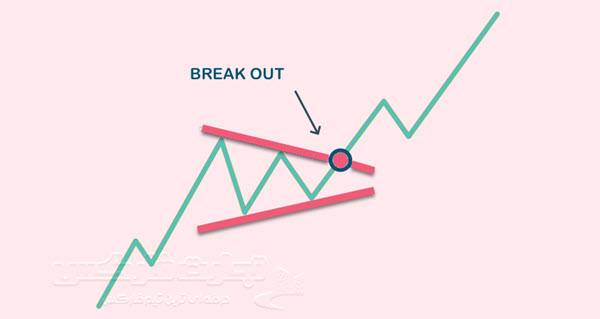

برک اوتها معمولاً با بازههای رنج یا سایر الگوهای نموداری، از جمله مثلثها، پرچمها، گوهها و سر و شانهها مرتبط هستند. این الگوها زمانی شکل میگیرند که قیمت به صورت مشخصی حرکت میکند که منجر به سطوح حمایت و/یا مقاومت کاملاً تعریفشدهای میگردد. معاملهگران سپس این سطوح را برای شکستهای احتمالی رصد میکنند.

آنها ممکن است در صورت شکسته شدن سطح مقاومت و رفتن قیمت به بالای آن، پوزیشنهای خرید بگیرند یا از پوزیشنهای فروش خود خارج شوند، یا اگر قیمت سطح حمایت را شکسته و به زیر آن رود، ممکن است پوزیشنهای فروش خود را فعال کنند یا از پوزیشنهای خرید خود خارج شوند. حتی پس از وقوع شکست با حجم بالا، قیمت اغلب (نه همیشه) قبل از حرکت دوباره در جهت شکست، به نقطه شکست باز میگردد.

دلیل آن این است که معاملهگران کوتاهمدت معمولاً شکست اولیه را میخرند، اما پس از آن سعی میکنند خیلی سریع برای حفظ سود، پوزیشن خود را ببندند. این فروش باعث میشود که قیمت به طور موقت به نقطه شکست برگردد. اگر شکست معتبر و درست باشد، قیمت باید در جهت شکست حرکت کند. اگر چنین نشد، شکست فیک و جعلی بوده است.

معاملهگرانی که از شکستها برای گرفتن پوزیشن استفاده میکنند، معمولاً در صورت درست نبودن شکست، از سفارشات حد ضرر استفاده میکنند. در مورد خرید گرفتن در پی یک شکست صعودی، حد ضرر معمولاً درست زیر سطح مقاومت قرار میگیرد. در صورت فروش گرفتن در پی یک شکست نزولی، حد ضرر معمولاً درست بالای سطح حمایتی که شکسته شده است قرار میگیرد.

شکست یا بریک اوت، خروج قیمت از یک سطح حمایت یا مقاومت تعریف شده همراه با افزایش حجم است. معاملهگر شکست یا بریک اوت، پس از شکسته شدن قیمت از سطح مقاومت وارد پوزیشن خرید و پس از شکسته شدن قیمت به زیر سطح حمایت، وارد یک پوزیشن فروش میشود. هنگامی که سهام فراتر از سد قیمتی خود معامله میشود، نوسانات معمولا افزایش پیدا میکند و قیمتها معمولاً در جهت شکست ادامه مییابند.

دلیل اینکه شکستها چنین استراتژی معاملاتی مهمی هستند این است که این الگوها نقطه شروعی برای افزایش نوسانات قیمت، حرکات بزرگ قیمتی و در بسیاری از شرایط، روندهای بزرگ هستند. شکستها در محیطهای مختلف بازار میتوانند رخ دهند. به طور معمول، انفجاریترین نوسانات قیمت در نتیجه شکست کانال و شکست الگوهایی نظیر مثلثها، پرچمها، یا الگوهای سر و شانه است. از آنجایی که نوسانات در چنین تایم فریمهایی کم میشوند، معمولاً پس از اینکه قیمتها به آنسوی بازههای رنج شناساییشده حرکت میکنند، تلاطم قیمت افزایش مییابد.

صرف نظر از تایم فریم، در کل معاملات بریک اوت یا شکست یک استراتژی عالی است. چه از نمودارهای ساعتی استفاده کنید و چه روزانه و چه هفتگی، مفاهیم جهانی هستند. شما میتوانید این استراتژی را در معاملات ساعتی، معاملات سویینگ یا هر سبک معاملاتی دیگر اعمال کنید. حجم بالاتر از حد متوسط به تایید شدن شکست کمک میکند. اگر حجم کمی در شکست وجود داشته باشد، ممکن است سطح برای بسیاری از معاملهگران مهم نبوده باشد، یا معاملهگران احساس نمیکنند که وقتش است نزدیک به این سطح پوزیشن بگیرند.

این شکستهای کم حجم احتمال اینکه عمل نکنند و جواب ندهند بیشتر است. در صورت شکست از بالا، اگر شکست جواب ندهد، قیمت به زیر مقاومت باز میگردد. در مورد شکست نزولی، اگر شکست جواب ندهد و عمل نکند، قیمت به بالاتر از سطح حمایتی که به زیر آن شکسته بود، افزایش مییابد.

شکستها به این دلیل رخ میدهند که قیمت مدتی است در زیر سطح مقاومت یا بالاتر از سطح حمایت بازی کرده و اکنون تحت فشار است. سطح مقاومت یا حمایت به یک خط قرمز تبدیل میشود که بسیاری از معاملهگران از آن برای تعیین نقاط ورود یا سطوح حد ضرر استفاده میکنند. هنگامی که قیمت سطح حمایت یا مقاومت را میشکند و از آن رد میشود، معاملهگرانی که منتظر شکست بودهاند، وارد بازار میشوند و آنهایی که دوست نداشتند قیمت بشکند، از پوزیشنهای خود خارج میشوند تا از ضررهای بیشتر جلوگیری شود.

این هجوم معاملهگران و افزایش فعالیت اغلب باعث افزایش حجم معاملات میشود که نشان میدهد بسیاری از معاملهگران به این سطح شکست علاقهمند بودند. حجم بالاتر از حد متوسط به تایید شدن شکست کمک میکند. اگر حجم کمی در شکست وجود داشته باشد، ممکن است سطح برای بسیاری از معاملهگران مهم نبوده باشد، یا معاملهگران احساس نمیکنند که وقتش است نزدیک به این سطح پوزیشن بگیرند. این شکستهای کم حجم احتمال اینکه عمل نکنند و جواب ندهند بیشتر است.

در صورت شکست از بالا، اگر شکست جواب ندهد، قیمت به زیر مقاومت باز میگردد. در مورد شکست نزولی، اگر شکست جواب ندهد و عمل نکند، قیمت به بالاتر از سطح حمایتی که به زیر آن شکسته بود، افزایش مییابد.

برک اوتها معمولاً با بازههای رنج یا سایر الگوهای نموداری، از جمله مثلثها، پرچمها، گوهها و سر و شانهها مرتبط هستند. این الگوها زمانی شکل میگیرند که قیمت به صورت مشخصی حرکت میکند که منجر به سطوح حمایت و/یا مقاومت کاملاً تعریفشدهای میگردد. معاملهگران سپس این سطوح را برای شکستهای احتمالی رصد میکنند.

آنها ممکن است در صورت شکسته شدن سطح مقاومت و رفتن قیمت به بالای آن، پوزیشنهای خرید بگیرند یا از پوزیشنهای فروش خود خارج شوند، یا اگر قیمت سطح حمایت را شکسته و به زیر آن رود، ممکن است پوزیشنهای فروش خود را فعال کنند یا از پوزیشنهای خرید خود خارج شوند.

حتی پس از وقوع شکست با حجم بالا، قیمت اغلب (نه همیشه) قبل از حرکت دوباره در جهت شکست، به نقطه شکست باز میگردد. دلیل آن این است که معاملهگران کوتاهمدت معمولاً شکست اولیه را میخرند، اما پس از آن سعی میکنند خیلی سریع برای حفظ سود، پوزیشن خود را ببندند. این فروش باعث میشود که قیمت به طور موقت به نقطه شکست برگردد. اگر شکست معتبر و درست باشد، قیمت باید در جهت شکست حرکت کند.

اگر چنین نشد، شکست فیک و جعلی بوده است. معاملهگرانی که از شکستها برای گرفتن پوزیشن استفاده میکنند، معمولاً در صورت درست نبودن شکست، از سفارشات حد ضرر استفاده میکنند. در مورد خرید گرفتن در پی یک شکست صعودی، حد ضرر معمولاً درست زیر سطح مقاومت قرار میگیرد. در صورت فروش گرفتن در پی یک شکست نزولی، حد ضرر معمولاً درست بالای سطح حمایتی که شکسته شده است قرار میگیرد.

- یک شکست زمانی رخ می دهد که قیمت به بالای سطح مقاومت یا به پایین سطح حمایت حرکت می کند.

- شکست ها می توانند فرضی باشند زیرا همه معامله گران سطوح حمایت و مقاومت را به یک شکل تشخیص نمی دهند یا از آنها استفاده نمی کنند.

- بریک اوت یا شکست یک فرصت معاملاتی احتمالی را فراهم می اورد. شکست از سمت بالا به معامله گران سیگنال می دهد که بهتر است، پوزیشن خرید بگیرند یا پوزیشن فروش خود را ببندند. شکست از پایین به معاملهگران سیگنال میدهد که بهتر است پوزیشن های فروش بگیرند یا پوزیشن خرید خود را ببندند.

- برک اوت های با حجم نسبتاً بالا، اعتبار و علاقه بازار به آنها را نشان میدهد، و بنابراین احتمال ادامه یافتن حرکت قیمت در جهت شکست بیشتر است.

- شکست در حجم نسبتا پایین بیشتر مستعد فیک و اشتباه بودن است، بنابراین در چنین حالتی احتمال کمتری وجود دارد که قیمت در جهت شکست ادامه یابد.

- بریک اوت یک فرصت معاملاتی است که زمانی رخ می دهد که قیمت دارایی با افزایش حجم به بالای سطح مقاومت حرکت کند یا به زیر سطح حمایت حرکت کند.

- اولین گام در معاملات بریک اوت، شناسایی الگوهای روند قیمتی به همراه سطوح حمایت و مقاومت به منظور بدست اوردن نقاط ورود و خروج احتمالی است.

- هنگامی که روی استراتژی بریک اوت پوزیشن گرفتید، بدانید چه زمانی باید جلوی ضررهای خود را بگیرید و در صورت فیک بودن شکست یا بریک اوت، اوضاع را دوباره ارزیابی کنید.

- همچون هر استراتژی معاملاتی تکنیکالی، اجازه ندهید احساسات شما را تحت تاثیر قرار دهند. به برنامه خود پایبند باشید و بدانید چه زمانی وارد و خارج شوید.

شکست یا بریک اوت، خروج قیمت از یک سطح حمایت یا مقاومت تعریف شده همراه با افزایش حجم است. معاملهگر شکست یا بریک اوت، پس از شکسته شدن قیمت از سطح مقاومت وارد پوزیشن خرید و پس از شکسته شدن قیمت به زیر سطح حمایت، وارد یک پوزیشن فروش میشود. هنگامی که سهام فراتر از سد قیمتی خود معامله میشود، نوسانات معمولا افزایش پیدا میکند و قیمتها معمولاً در جهت شکست ادامه مییابند.

دلیل اینکه شکستها چنین استراتژی معاملاتی مهمی هستند این است که این الگوها نقطه شروعی برای افزایش نوسانات قیمت، حرکات بزرگ قیمتی و در بسیاری از شرایط، روندهای بزرگ هستند. شکستها در محیطهای مختلف بازار میتوانند رخ دهند. به طور معمول، انفجاریترین نوسانات قیمت در نتیجه شکست کانال و شکست الگوهایی نظیر مثلثها، پرچمها، یا الگوهای سر و شانه است. از آنجایی که نوسانات در چنین تایم فریمهایی کم میشوند، معمولاً پس از اینکه قیمتها به آنسوی بازههای رنج شناساییشده حرکت میکنند، تلاطم قیمت افزایش مییابد.

برک اوت به شما چه می گوید؟

صرف نظر از تایم فریم، در کل معاملات بریک اوت یا شکست یک استراتژی عالی است. چه از نمودارهای ساعتی استفاده کنید و چه روزانه و چه هفتگی، مفاهیم جهانی هستند. شما میتوانید این استراتژی را در معاملات ساعتی، معاملات سویینگ یا هر سبک معاملاتی دیگر اعمال کنید.

حجم بالاتر از حد متوسط به تایید شدن شکست کمک می کند. اگر حجم کمی در شکست وجود داشته باشد، ممکن است سطح برای بسیاری از معامله گران مهم نبوده باشد، یا معامله گران احساس نمی کنند که وقتش است نزدیک به این سطح پوزیشن بگیرند.

این شکست های کم حجم احتمال اینکه عمل نکنند و جواب ندهند بیشتر است. در صورت شکست از بالا، اگر شکست جواب ندهد، قیمت به زیر مقاومت باز می گردد. در مورد شکست نزولی، اگر شکست جواب ندهد و عمل نکند، قیمت به بالاتر از سطح حمایتی که به زیر آن شکسته بود، افزایش می یابد.

برک اوتها معمولاً با بازههای رنج یا سایر الگوهای نموداری، از جمله مثلثها، پرچمها، گوهها و سر و شانهها مرتبط هستند. این الگوها زمانی شکل میگیرند که قیمت به صورت مشخصی حرکت میکند که منجر به سطوح حمایت و/یا مقاومت کاملاً تعریف شدهای میگردد. معاملهگران سپس این سطوح را برای شکستهای احتمالی رصد میکنند.

آنها ممکن است در صورت شکسته شدن سطح مقاومت و رفتن قیمت به بالای آن، پوزیشنهای خرید بگیرند یا از پوزیشنهای فروش خود خارج شوند، یا اگر قیمت سطح حمایت را شکسته و به زیر آن رود، ممکن است پوزیشنهای فروش خود را فعال کنند یا از پوزیشنهای خرید خود خارج شوند. حتی پس از وقوع شکست با حجم بالا، قیمت اغلب (نه همیشه) قبل از حرکت دوباره در جهت شکست، به نقطه شکست باز میگردد.

دلیل آن این است که معاملهگران کوتاهمدت معمولاً شکست اولیه را میخرند، اما پس از آن سعی میکنند خیلی سریع برای حفظ سود، پوزیشن خود را ببندند. این فروش باعث میشود که قیمت به طور موقت به نقطه شکست برگردد. اگر شکست معتبر و درست باشد، قیمت باید در جهت شکست حرکت کند. اگر چنین نشد، شکست فیک و جعلی بوده است. معاملهگرانی که از شکستها برای گرفتن پوزیشن استفاده میکنند، معمولاً در صورت درست نبودن شکست، از سفارشات حد ضرر استفاده میکنند.

در مورد خرید گرفتن در پی یک شکست صعودی، حد ضرر معمولاً درست زیر سطح مقاومت قرار میگیرد. در صورت فروش گرفتن در پی یک شکست نزولی، حد ضرر معمولاً درست بالای سطح حمایتی که شکسته شده است قرار میگیرد. شکست یا بریک اوت، خروج قیمت از یک سطح حمایت یا مقاومت تعریف شده همراه با افزایش حجم است.

معاملهگر شکست یا بریک اوت، پس از شکسته شدن قیمت از سطح مقاومت وارد پوزیشن خرید و پس از شکسته شدن قیمت به زیر سطح حمایت، وارد یک پوزیشن فروش میشود. هنگامی که سهام فراتر از سد قیمتی خود معامله میشود، نوسانات معمولا افزایش پیدا میکند و قیمتها معمولاً در جهت شکست ادامه مییابند. دلیل اینکه شکستها چنین استراتژی معاملاتی مهمی هستند این است که این الگوها نقطه شروعی برای افزایش نوسانات قیمت، حرکات بزرگ قیمتی و در بسیاری از شرایط، روندهای بزرگ هستند.

شکستها در محیطهای مختلف بازار میتوانند رخ دهند. به طور معمول، انفجاریترین نوسانات قیمت در نتیجه شکست کانال و شکست الگوهایی نظیر مثلثها، پرچمها، یا الگوهای سر و شانه است. از آنجایی که نوسانات در چنین تایم فریمهایی کم میشوند، معمولاً پس از اینکه قیمتها به آنسوی بازههای رنج شناساییشده حرکت میکنند، تلاطم قیمت افزایش مییابد. صرف نظر از تایم فریم، در کل معاملات بریک اوت یا شکست یک استراتژی عالی است.

چه از نمودارهای ساعتی استفاده کنید و چه روزانه و چه هفتگی، مفاهیم جهانی هستند. شما میتوانید این استراتژی را در معاملات ساعتی، معاملات سویینگ یا هر سبک معاملاتی دیگر اعمال کنید. نمودار بالا افزایش زیادی در حجم را نشان میدهد که در پی انتشار گزارش درآمد شرکت صورت گرفته است، زیرا قیمت ناحیه مقاومت الگوی مثلث را شکسته و از آن عبور میکند. بریک اوت بهقدری قوی بوده که باعث گپ خوردن قیمت شده است.

قیمت به بالا رفتن ادامه داده و به نقطه شکست اولیه برنگشته است؛ چنین چیزی نشانه یک شکست بسیار قوی است. معاملهگران میتوانستند از این شکست برای باز کردن پوزیشنهای خرید و/یا بستن پوزیشنهای فروش خود استفاده کنند. در صورت گرفتن پوزیشن خرید، یک استاپ لاس درست زیر سطح مقاومت مثلث (یا حتی زیر حمایت مثلث) قرار میگیرد. از آنجایی که قیمت گپ بزرگی خورده است، چنین جایی برای گذاشتن حد ضرر ممکن است ایدهآل نباشد.

پس از اینکه قیمت به روند صعودی خود ادامه داد (پس از بریک اوت)، حد ضرر را میتوان به منظور کاهش ریسک یا قفل کردن سودها تریل کرد. هنگام شکست یا بریک اوت، مهم است که سطوح حمایت و مقاومت اصلی را در نظر بگیرید. هر چه قیمت بیشتر این مناطق را لمس کرده باشد، این سطوح معتبرتر بوده و اهمیت بیشتری پیدا میکنند. هرچه این سطوح حمایت و مقاومت مدت زمان طولانیتری عمل کرده باشند، زمانی که قیمت سهام شروع به شکست کند، نتیجه بهتری خواهند داشت.

بریک اوت در سطوح حمایت و مقاومت معتبر با تثبیت قیمتها، الگوهای قیمتی مختلفی در نمودار قیمت رخ میدهد. ساختارهایی مانند کانالها، مثلثها و پرچمها الگوهای ارزشمندی در هنگام جستجو برای پیدا کردن پوزیشن مناسب هستند. جدا از الگوها، ثبات قیمتی و مدت زمانی که قیمت به سطوح حمایت یا مقاومت خود میچسبد نیز عوامل مهمی هستند که باید در هنگام جستجو برای یافتن یک گزینه خوب برای معامله در نظر گرفته شوند.

اگر شکست نزدیک به سقف/کف قبلی رخ دهد، شکست میتواند منجر به حرکت قیمت به سمت زدن سقف یا کف ۵۲ هفتهای جدیدی شود. اما همه سقفها/کفهای ۵۲ هفتهای نتیجه وقوع یک شکست اخیر نیستند. سقف یا کف ۵۲ هفتهای چیزی نیست جز بالاترین یا پایینترین قیمتی که در سال گذشته مشاهده شده است. شکست یا بریک اوت در واقع حرکت به بالا یا زیر مقاومت است.

حتی پس از وقوع شکست با حجم بالا، قیمت اغلب (نه همیشه) قبل از حرکت دوباره در جهت شکست، به نقطه شکست باز می گردد. دلیل آن این است که معاملهگران کوتاه مدت معمولاً شکست اولیه را میخرند، اما پس از آن سعی میکنند خیلی سریع برای حفظ سود، پوزیشن خود را ببندند.

این فروش باعث می شود که قیمت به طور موقت به نقطه شکست برگردد. اگر شکست معتبر و درست باشد، قیمت باید در جهت شکست حرکت کند. اگر چنین نشد، شکست فیک و جعلی بوده است.

معاملهگرانی که از شکست ها برای گرفتن پوزیشن استفاده می کنند، معمولاً در صورت درست نبودن شکست، از سفارشات حد ضرر استفاده میکنند.

در مورد خرید گرفتن در پی یک شکست صعودی، حد ضرر معمولاً درست زیر سطح مقاومت قرار می گیرد. در صورت فروش گرفتن در پی یک شکست نزولی، حد ضرر معمولاً درست بالای سطح حمایتی که شکسته شده است قرار می گیرد.

بریک اوت چیست؟

شکست یا بریک اوت، خروج قیمت از یک سطح حمایت یا مقاومت تعریف شده همراه با افزایش حجم است. معامله گر شکست یا بریک اوت، پس از شکسته شدن قیمت از سطح مقاومت وارد پوزیشن خرید و پس از شکسته شدن قیمت به زیر سطح حمایت، وارد یک پوزیشن فروش می شود.

هنگامی که سهام فراتر از سد قیمتی خود معامله می شود، نوسانات معمولا افزایش پیدا می کند و قیمت ها معمولاً در جهت شکست ادامه می یابند.

دلیل اینکه شکست ها چنین استراتژی معاملاتی مهمی هستند این است که این الگوها نقطه شروعی برای افزایش نوسانات قیمت، حرکات بزرگ قیمتی و در بسیاری از شرایط، روندهای بزرگ هستند.

شکست ها در محیط های مختلف بازار می توانند رخ دهد. به طور معمول، انفجاری ترین نوسانات قیمت در نتیجه شکست کانال و شکست الگوهایی نظیر مثلث ها، پرچم ها، یا الگوهای سر و شانه است.

از آنجایی که نوسانات در چنین تایم فریم هایی کم می شوند، معمولاً پس از اینکه قیمت ها به آنسوی بازه های رنج شناسایی شده حرکت می کنند، تلاطم قیمت افزایش مییابد.

صرف نظر از تایم فریم، در کل معاملات بریک اوت یا شکست یک استراتژی عالی است. چه از نمودارهای ساعتی استفاده کنید و چه روزانه و چه هفتگی، مفاهیم جهانی هستند. شما می توانید این استراتژی را در معاملات ساعتی، معاملات سویینگ یا هر سبک معاملاتی دیگر اعمال کنید.

نمونه ای از بریک اوت در ناحیه مقاومت

نمودار بالا افزایش زیادی در حجم را نشان میدهد که در پی انتشار گزارش درآمد شرکت صورت گرفته است، زیرا قیمت ناحیه مقاومت الگوی مثلث را شکسته و از آن عبور میکند. بریک اوت بهقدری قوی بوده که باعث گپ خوردن قیمت شده است. قیمت به بالا رفتن ادامه داده و به نقطه شکست اولیه برنگشته است؛ چنین چیزی نشانه یک شکست بسیار قوی است. معاملهگران میتوانستند از این شکست برای باز کردن پوزیشنهای خرید و/یا بستن پوزیشنهای فروش خود استفاده کنند.

در صورت گرفتن پوزیشن خرید، یک استاپ لاس درست زیر سطح مقاومت مثلث (یا حتی زیر حمایت مثلث) قرار میگیرد. از آنجایی که قیمت گپ بزرگی خورده است، چنین جایی برای گذاشتن حد ضرر ممکن است ایدهآل نباشد. پس از اینکه قیمت به روند صعودی خود ادامه داد (پس از بریک اوت)، حد ضرر را میتوان به منظور کاهش ریسک یا قفل کردن سودها تریل کرد. هنگام شکست یا بریک اوت، مهم است که سطوح حمایت و مقاومت اصلی را در نظر بگیرید.

هر چه قیمت بیشتر این مناطق را لمس کرده باشد، این سطوح معتبرتر بوده و اهمیت بیشتری پیدا میکنند. هرچه این سطوح حمایت و مقاومت مدت زمان طولانیتری عمل کرده باشند، زمانی که قیمت سهام شروع به شکست کند، نتیجه بهتری خواهند داشت.

بریک اوت در سطوح حمایت و مقاومت معتبر با تثبیت قیمتها، الگوهای قیمتی مختلفی در نمودار قیمت رخ میدهد. ساختارهایی مانند کانالها، مثلثها و پرچمها الگوهای ارزشمندی در هنگام جستجو برای پیدا کردن پوزیشن مناسب هستند. جدا از الگوها، ثبات قیمتی و مدت زمانی که قیمت به سطوح حمایت یا مقاومت خود میچسبد نیز عوامل مهمی هستند که باید در هنگام جستجو برای یافتن یک گزینه خوب برای معامله در نظر گرفته شوند. اگر شکست نزدیک به سقف/کف قبلی رخ دهد، شکست میتواند منجر به حرکت قیمت به سمت زدن سقف یا کف ۵۲ هفتهای جدیدی شود.

اما همه سقفها/کفهای ۵۲ هفتهای نتیجه وقوع یک شکست اخیر نیستند. سقف یا کف ۵۲ هفتهای چیزی نیست جز بالاترین یا پایینترین قیمتی که در سال گذشته مشاهده شده است. شکست یا بریک اوت در واقع حرکت به بالا یا زیر مقاومت است.

پیدا کردن یک گزینه خوب

پس از پیدا کردن یک جفت ارز خوب برای معامله، نوبت به برنامهریزی معامله میرسد. سادهترین کار در نظر گرفتن نقطه ورود است. وقتی صحبت از گرفتن پوزیشن روی یک شکست یا بریک اوت میشود، نقاط ورود نسبتاً سیاه و سفید هستند. زمانی که قیمتها بالاتر از سطح مقاومت بسته شوند، یک سرمایهگذار پوزیشن خرید میگیرد. زمانی که قیمتها زیر سطح حمایت بسته شوند، یک سرمایهگذار پوزیشن فروش میگیرد.

برای تشخیص بریک اوت واقعی از بریک جعلی، صبر کنید تا شکست تایید شود. برای مثال، شکستهای جعلی زمانی اتفاق میافتند که قیمتها آنسوی سطح حمایت یا مقاومت باز میشوند، اما در پایان روز، آنها به بازه رنج قبلی باز میگردند. اگر یک سرمایهگذار خیلی سریع (یا بدون اینکه تایید بگیرد) اقدام به گرفتن پوزیشن کند، هیچ تضمینی وجود ندارد که قیمتها در ناحیه جدید ادامه پیدا کنند.

بسیاری از سرمایهگذاران به دنبال مشاهده حجم بالا به عنوان سند تایید هستند یا منتظر میمانند تا یک دوره معاملاتی به اتمام برسد و کندل بسته شود تا تعیین کنند که آیا قیمتها سطوح جدیدی که به آنها رسیدهاند را حفظ خواهند کرد یا خیر.

خروج از پیش تعیینشده یک مولفه ضروری برای داشتن یک رویکرد معاملاتی موفق است. هنگام معاملات شکست یا بریک اوت، سه استراتژی برای خروج وجود دارد که باید پیش از گرفتن یک پوزیشن ابتدا ترتیب آن را دهید. هنگام برنامهریزی قیمتهای هدف، به رفتار اخیر قیمت نگاه کنید تا یک حد سود معقول را تعیین کنید. هنگام معامله الگوهای قیمتی، استفاده از پرایس اکشن اخیر برای تعیین حد سود آسان است.

برای مثال، اگر بازه رنج یک کانال یا الگوی اخیر قیمتی ۶ پوینت باشد، این مقدار باید به عنوان هدف قیمت پس از ایجاد شکست یا بریک اوت استفاده شود. ایده دیگر این است که کف و سقف اخیر را محاسبه کرده و آنها را برای به دست آوردن حد سود نسبی میانگینگیری کنید. اگر سهم در طول چند نوسان قیمتی گذشته، میانگین نوسان قیمتی ۴ پوینت داشته باشد، این یک حد سود معقول خواهد بود. اینها ایدههایی هستند که چگونه میتوان حد سودها را تعیین کرد.

این باید هدف شما برای انجام معاملات باشد. پس از رسیدن به قیمت به حد سود، سرمایهگذار میتواند از پوزیشن خود خارج شود، یا از بخشی از پوزیشن خارج شود تا بقیه سود پیشروی کند، یا سفارش حد ضرر را برای قفل کردن سود خود بالاتر بیاورید.

تفاوت بین شکست و کف/سقف 52 هفته

باید بدانید چه زمانی یک معامله جواب نداده است. معاملات برک آوت این بینش را نسبتاً واضح ارائه میدهد. پس از شکست یا بریک اوت، سطوح مقاومت قدیمی باید به عنوان حمایت جدید و سطوح حمایت قدیمی باید به عنوان مقاومت جدید عمل کنند. این نکته مهمی است زیرا روشی است واقعگرایانه برای تعیین زمان جواب ندادن معامله و آسان برای تعیین محل گذاشتن سفارش حد ضرر. پس از گرفتن یک پوزیشن، از سطح حمایت یا مقاومت قدیمی به عنوان خط قرمز معامله خود استفاده کنید تا در صورت عبور از آن معامله بازنده بسته شود.

پس از عمل نکردن پوزیشن، خروج سریع از معامله مهم است. هرگز به ضرر اجازه ندهید که بزرگ شود. اگر مراقب نباشید، ضرر و زیان میتوانند بهراحتی روی هم جمع شوند. وقتی در نظر میگیرید که کجا باید از یک پوزیشن با ضرر خارج شوید، از سطح حمایت یا مقاومت قبلی استفاده کنید که قیمتها آن را شکسته است و به آنسوی آن رفته است.

1.نقاط ورود پس از بریک اوت

زمانی که قیمت ها بالاتر از سطح مقاومت بسته شوند، یک سرمایهگذار پوزیشن خرید می گیرد. زمانی که قیمت ها زیر سطح حمایت بسته می شوند، یک سرمایهگذار پوزیشن فروش می گیرد.

برای تشخیص بریک اوت واقعی از بریک جعلی، صبر کنید تا شکست تایید شود. به عنوان مثال، شکست های جعلی زمانی اتفاق میافتند که قیمت ها آنسوی سطح حمایت یا مقاومت باز می شوند، اما در پایان روز، آنها به بازه رنج قبلی باز میگردند.

اگر یک سرمایه گذار خیلی سریع (یا بدون اینکه تایید بگیرد) اقدام به گرفتن پوزیشن کند، هیچ تضمینی وجود ندارد که قیمت ها در ناحیه جدید ادامه پیدا کنند.

بسیاری از سرمایه گذاران به دنبال مشاهده حجم بالا به عنوان سند تایید هستند یا منتظر می مانند تا یک دوره معاملاتی به اتمام برسد و کندل بسته شود تا تعیین کنند که آیا قیمت ها سطوح جدیدی که به آنها رسیده اند را حفظ خواهند کرد یا خیر.

2.برنامه ریزی برای خروج

خروج از پیش تعیین شده یک مولفه ضروری برای داشتن یک رویکرد معاملاتی موفق است. هنگام معاملات شکست یا بریک اوت، سه استراتژی برای خروج وجود دارد که باید پیش از گرفتن یک پوزیشن ابتدا ترتیب آن را دهید.

کجا با سود خارج شوید

هنگام برنامه ریزی قیمت های هدف، به رفتار اخیر قیمت نگاه کنید تا یک حد سود معقول را تعیین کنید. هنگام معامله الگوهای قیمتی، استفاده از پرایس اکشن اخیر برای تعیین حد سود آسان است.

به عنوان مثال، اگر بازه رنج یک کانال یا الگوی اخیر قیمتی 6 پوینت باشد، این مقدار باید به عنوان هدف قیمت پس از ایجاد شکست یا بریک اوت استفاده شود (به شکل زیر مراجعه کنید).

ایده دیگر این است که کف و سقف اخیر را محاسبه کرده و آنها را برای به دست آوردن حد سود نسبی میانگین گیری کنید. اگر سهم در طول چند نوسان قیمتی گذشته، میانگین نوسان قیمتی 4 پوینت داشته باشد، این یک حد سود معقول خواهد بود.

اینها ایده هایی هستند که چگونه می توان حد سود ها را تعیین کرد. این باید هدف شما برای انجام معاملات باشد. پس از رسیدن به قیمت به حد سود، سرمایهگذار میتواند از پوزیشن خود خارج شود، یا از بخشی از پوزیشن خارج شود تا بقیه سود پیشروی کند، یا سفارش حد ضرر را برای قفل کردن سود خود بالاتر بیاورید.

کجا باید با ضرر خارج شد.

باید بدانید چه زمانی یک معامله جواب نداده است. معاملات برک آوت این بینش را نسبتاً واضح ارائه می دهد. پس از شکست یا بریک اوت، سطوح مقاومت قدیمی باید به عنوان حمایت جدید و سطوح حمایت قدیمی باید به عنوان مقاومت جدید عمل کنند.

این نکته مهمی است زیرا روشی واقعگرایانه برای تعیین زمان جواب ندادن معامله و آسان برای تعیین محل گذاشتن سفارش حد ضرر است. پس از گرفتن یک پوزیشن، از سطح حمایت یا مقاومت قدیمی به عنوان خط قرمز معامله خود استفاده کنید تا در صورت عبور از آن، معامله بازنده بسته شود. به عنوان مثال، نمودار سهام PCZ زیر را نگاه کنید. سفارش حد ضرر با بریک اوت، پس از عمل نکردن پوزیشن، خروج سریع از معامله مهم است.

هرگز به ضرر اجازه ندهید که بزرگ شود؛ زیرا اگر مراقب نباشید، ضرر و زیان میتواند به راحتی روی هم جمع شود. وقتی در نظر میگیرید که کجا باید از یک پوزیشن با ضرر خارج شوید، از سطح حمایت یا مقاومت قبلی استفاده کنید که قیمتها آن را شکسته و به آن سوی آن رفتهاند. گذاشتن یک استاپ در این پارامترها، راهی مطمئن برای محافظت از پوزیشن است، بدون اینکه روی پوزیشن ریسک بیش از حد کنیم.

گذاشتن استاپ بالاتر از این مقدار، احتمالاً باعث خروج زود هنگام میشود، زیرا معمولاً قیمتها سطوح قیمتی که اخیراً از آن خارج شدهاند را دوباره تست میکنند. با نگاهی به نمودار بالا، میتوانید تثبیت اولیه قیمتها، بریک اوت، تست مجدد و حد سود خورده شده را مشاهده کنید. این فرآیند نسبتاً مکانیکی است.

برای در نظر گرفتن محل گذاشتن سفارش حد ضرر، اگر بالاتر از سطح مقاومت قبلی قرار میگرفت، قیمتها نمیتوانستند این سطوح را دوباره تست کنند و سرمایهگذار زودتر از موعد استاپ اوت میشد. گذاشتن استاپ در زیر این سطح به قیمتها این اجازه را میدهد تا مجدداً آن را تست کنند و در صورت جواب ندادن بریک اوت، به سرعت معامله را ببندند.

به طور خلاصه، در زیر مراحلی وجود دارد که هنگام شکست معاملات باید دنبال کنید: گزینه خوب را شناسایی کنید: سهامی را پیدا کنید که سطح حمایت یا مقاومت قوی ایجاد کردهاند و آنها را رصد کنید. به یاد داشته باشید، هرچه حمایت یا مقاومت قویتر باشد، نتیجه بهتری حاصل میشود. هنگام خرید سهام، مطمئن شوید که این نکته را درک کردهاید. منتظر شوید تا شکست یا بریک اوت ایجاد شود: پیدا کردن یک گزینه خوب به این معنی نیست که یک معامله را زودتر از موعد (نارس) بگیرید.

منتظر بمانید تا قیمت سهام حرکت یا نوسان خود را انجام دهد. برای اطمینان از پایداری یا جواب دادن بریک اوت، در روزی که قیمت خارج از سطح حمایت یا مقاومت خود معامله میشود، تا پایان روز معاملاتی صبر کنید تا حرکت انجام شود و بعد اقدام به پوزیشن گیری کنید. یک حد سود معقول مشخص کنید: اگر میخواهید معاملهای را بگیرید، یک پیشبینی داشته باشید که قیمت قصد دارد به کجا رود. اگر این کار را نکنید، نمیدانید کجا از معامله خارج شوید.

این را میتوان با محاسبه میانگین حرکت سهام یا اندازهگیری فاصله بین حمایت و مقاومت (به ویژه در الگوهای نموداری) انجام داد. به قیمت اجازه تست مجدد بدهید: این مهمترین مرحله است. هنگامی که قیمت یک سطح مقاومت را میشکند، مقاومت قدیمی به حمایت جدید تبدیل میشود. وقتی یک سهم سطح حمایت را میشکند، حمایت قدیمی به مقاومت جدید تبدیل میشود. در اکثر معاملات، قیمت سطحی که پس از چند روز اول شکسته است را مجدد تست میکند.

برای آن آمادگی داشته باشید. بدانید چه زمانی معامله/الگوی شما جواب نداده است: زمانی که قیمت تلاش میکند یک سطح حمایت یا مقاومت قبلی را دوباره تست کند و از آن عبور کند، اینجاست که یک الگو یا بریک اوت جواب نداده است. چارهای نیست جز اینکه در این مرحله ضرر را بپذیرید. با ضررهای خود قمار نکنید. با نزدیک شدن به زمان پایان سشن از معامله خود خارج شوید: شما نمیتوانید در زمان بازگشایی تشخیص دهید که آیا قیمتها در یک سطح خاص باقی میمانند یا خیر.

به همین دلیل است که شاید بد نباشد منتظر باشید تا پایان بازار نزدیک شود و بعد از یک معامله زیانده خارج شوید. اگر قیمت در خارج از سطح حمایت یا مقاومت از پیش تعیین شده در زمان پایان یافتن سشن یا بازار باقی مانده باشد، زمان بستن پوزیشن و رفتن سراغ فرصت معاملاتی بعدی فرا رسیده است. صبور باشید: این استراتژی به صبر زیادی نیاز دارد. با دنبال کردن این گامها، احساسات را کاهش دهید و با پوزیشن خود واقعبینانهتر برخورد کنید. از معامله خود در هدف خارج شوید.

اگر با ضرر پوزیشن را نبندید، پس در معامله هستید و هیچ اتفاقی نیفتاده است. شما باید در معامله بمانید تا زمانی که قیمت به هدف خود برسد یا اگر در تایم فریم مورد نظر شما حد سود نخورده است معامله را ببندید.

محل تنظیم یک سفارش استاپ

دو مشکل اصلی در استفاده از بریک اوت وجود دارد. مشکل اصلی، شکستهای ناموفق یا فیک است. قیمت اغلب به آن سوی مقاومت یا حمایت حرکت میکند و معاملهگران شکست را فریب میدهد. سپس قیمت برمیگردد و به حرکت در جهت شکست ادامه نمیدهد. چنین چیزی ممکن است چندین بار قبل از وقوع یک بریک اوت واقعی اتفاق بیفتد. سطوح حمایت و مقاومت نیز فرضی هستند. همه افراد به یک سطح حمایت و مقاومت مشابه واکنش نشان نمیدهند.

به همین دلیل است که رصد حجم کمک میکند. افزایش حجم در جای بریک اوت نشان میدهد که آن سطح مهم است. عدم وجود حجم بالا نشان میدهد که آن سطح مهم نیست یا معاملهگران بزرگ (که حجمهای زیادی ایجاد میکنند) هنوز آماده مشارکت در بازار و پوزیشن گیری در چنین سطحی نیستند. معاملات بریک آوت از نوسانات و تلاطم قیمت استقبال میکند. تلاطم قیمتی تجربه شده پس از بریک اوت احتمالاً باعث ایجاد احساسات و هیجانات میشود زیرا قیمتها به سرعت در حال حرکت و نوسان هستند.

با استفاده از گامهای ذکر شده در این مقاله یک طرح معاملاتی را برای خود تعریف کنید که اگر آن را بصورت صحیح اجرا کنید، بازدهی عالی و ریسک قابل کنترلی را به شما ارائه میدهد.

خلاصه

دو مشکل اصلی در استفاده از بریک اوت وجود دارد. مشکل اصلی شکستهای ناموفق یا فیک است. قیمت اغلب به آن سوی مقاومت یا حمایت حرکت میکند و معاملهگران شکست را فریب میدهد. سپس قیمت برمیگردد و به حرکت در جهت شکست ادامه نمیدهد. چنین چیزی ممکن است چندین بار قبل از وقوع یک بریک اوت واقعی اتفاق بیفتد. سطوح حمایت و مقاومت نیز فرضی هستند. همه افراد به یک سطح حمایت و مقاومت مشابه واکنش نشان نمیدهند.

به همین دلیل است که رصد حجم کمک میکند. افزایش حجم در جای بریک اوت نشان میدهد که آن سطح مهم است. عدم وجود حجم بالا نشان میدهد که آن سطح مهم نیست یا معاملهگران بزرگ (که حجمهای زیادی ایجاد میکنند) هنوز آماده مشارکت در بازار و پوزیشن گیری در چنین سطحی نیستند. معاملات بریک آوت از نوسانات و تلاطم قیمت استقبال میکند.

تلاطم قیمتی تجربه شده پس از بریک اوت احتمالاً باعث ایجاد احساسات و هیجانات میشود زیرا قیمتها به سرعت در حال حرکت و نوسان هستند. با استفاده از گامهای ذکر شده در این مقاله یک طرح معاملاتی را برای خود تعریف کنید که اگر آن را بصورت صحیح اجرا کنید، بازدهی عالی و ریسک قابل کنترلی را به شما ارائه میدهد.

پیدا کردن یک گزینه خوب به این معنی نیست که یک معامله برا اید زودتر از موعد (نارس) بگیرید. منتظر بمانید تا قیمت سهام حرکت یا نوسان خود را انجام دهد.

برای اطمینان از پایداری یا جواب دادن بریک اوت، در روزی که قیمت خارج از سطح حمایت یا مقاومت خود معامله میشود، تا پایان روز معاملاتی صبر کنید تا حرکت انجام شود و بعد اقدام به پوزیشن گیری کنید. یک حد سود معقول مشخص کنید: اگر میخواهید معاملهای را بگیرید، یک پیشبینی داشته باشید که قیمت قصد دارد به کجا رود. اگر این کار را نکنید، نمیدانید کجا از معامله خارج شوید. این را میتوان با محاسبه میانگین حرکت سهام یا اندازهگیری فاصله بین حمایت و مقاومت (بهویژه در الگوهای نموداری) انجام داد.

به قیمت اجازه تست مجدد بدهید: این مهمترین مرحله است. هنگامی که قیمت یک سطح مقاومت را میشکند، مقاومت قدیمی به حمایت جدید تبدیل میشود. وقتی یک سهم سطح حمایت را میشکند، حمایت قدیمی به مقاومت جدید تبدیل میشود. در اکثر معاملات، قیمت سطحی که پس از چند روز اول شکسته است را مجدد تست میکند. برای آن آمادگی داشته باشید. بدانید چه زمانی معامله/الگوی شما جواب نداده است: زمانی که قیمت تلاش میکند یک سطح حمایت یا مقاومت قبلی را دوباره تست کند و از آن عبور کند، اینجاست که یک الگو یا بریک اوت جواب نداده است.

چارهای نیست جز اینکه در این مرحله ضرر را بپذیرید. با ضررهای خود قمار نکنید. با نزدیک شدن به زمان پایان سشن از معامله خود خارج شوید: شما نمیتوانید در زمان بازگشایی تشخیص دهید که آیا قیمتها در یک سطح خاص باقی میمانند یا خیر. به همین دلیل است که شاید بد نباشد منتظر باشید تا پایان بازار نزدیک شود و بعد از یک معامله زیانده خارج شوید.

اگر قیمت در خارج از سطح حمایت یا مقاومت از پیش تعیین شده در زمان پایان یافتن سشن یا بازار باقی مانده باشد، زمان بستن پوزیشن و رفتن سراغ فرصت معاملاتی بعدی فرا رسیده است. صبور باشید: این استراتژی به صبر زیادی نیاز دارد. با دنبال کردن این گامها، احساسات را کاهش دهید و با پوزیشن خود واقعبینانهتر برخورد کنید. از معامله خود در هدف خارج شوید.

اگر با ضرر پوزیشن را نبندید، پس در معامله هستید و هیچ اتفاقی نیفتاده است. شما باید در معامله بمانید تا زمانی که قیمت به هدف خود برسد یا اگر در تایم فریم مورد نظر شما حد سود نخورده است معامله را ببندید. دو مشکل اصلی در استفاده از بریک اوت وجود دارد. مشکل اصلی شکستهای ناموفق یا فیک است. قیمت اغلب به آن سوی مقاومت یا حمایت حرکت میکند و معاملهگران شکست را فریب میدهد.

سپس قیمت برمیگردد و به حرکت در جهت شکست ادامه نمیدهد. چنین چیزی ممکن است چندین بار قبل از وقوع یک بریک اوت واقعی اتفاق بیفتد. سطوح حمایت و مقاومت نیز فرضی هستند. همه افراد به یک سطح حمایت و مقاومت مشابه واکنش نشان نمیدهند. به همین دلیل است که رصد حجم کمک میکند.

افزایش حجم در جای بریک اوت نشان میدهد که آن سطح مهم است. عدم وجود حجم بالا نشان میدهد که آن سطح مهم نیست یا معاملهگران بزرگ (که حجمهای زیادی ایجاد میکنند) هنوز آماده مشارکت در بازار و پوزیشن گیری در چنین سطحی نیستند. معاملات بریک آوت از نوسانات و تلاطم قیمت استقبال میکند. تلاطم قیمتی تجربه شده پس از بریک اوت احتمالاً باعث ایجاد احساسات و هیجانات میشود زیرا قیمتها به سرعت در حال حرکت و نوسان هستند.

با استفاده از گامهای ذکر شده در این مقاله یک طرح معاملاتی را برای خود تعریف کنید که اگر آن را بهصورت صحیح اجرا کنید، بازدهی عالی و ریسک قابل کنترلی را به شما ارائه میدهد. منبع این مقاله: اینوست پدیا 4.2/5 – (5 امتیاز)

اگر می خواهید معامله ای را بگیرید، یک پیش بینی داشته باشید که قیمت قصد دارد به کجا رود. اگر این کار را نکنید، نمی دانید کجا از معامله خارج شوید. این را می توان با محاسبه میانگین حرکت سهام یا اندازه گیری فاصله بین حمایت و مقاومت (به ویژه در الگوهای نموداری) انجام داد.

به قیمت اجازه تست مجدد بدهید:

این مهم ترین مرحله است. هنگامی که قیمت یک سطح مقاومت را می شکند، مقاومت قدیمی به حمایت جدید تبدیل می شود. وقتی یک سهم سطح حمایت را می شکند، حمایت قدیمی به مقاومت جدید تبدیل می شود. در اکثر معاملات، قیمت سطحی که پس از چند روز اول شکسته است را مجدد تست می کند. برای آن آمادگی داشته باشید.

بدانید چه زمانی معامله/الگوی شما جواب نداده است:

زمانی که قیمت تلاش می کند یک سطح حمایت یا مقاومت قبلی را دوباره تست کند و از آن عبور کند، اینجاست که یک الگو یا بریک اوت جواب نداده است. چاره نیست جز اینکه در این مرحله ضرر را بپذیرید. با ضررهای خود قمار نکنید.

با نزدیک شدن به زمان پایان سشن از معامله خود خارج شوید: شما نمی توانید در زمان بازگشایی تشخیص دهید که آیا قیمت ها در یک سطح خاص باقی می مانند یا خیر.

به همین دلیل است که شاید بد نباشد منتظر باشید تا پایان بازار نزدیک شود و بعد از یک معامله زیانده خارج شوید. اگر قیمت در خارج از سطح حمایت یا مقاومت از پیش تعیین شده در زمان پایان یافتن سشن یا بازار باقی مانده باشد، زمان بستن پوزیشن و رفتن سراغ فرصت معاملاتی بعدی فرا رسیده است.

صبور باشید:

این استراتژی به صبر زیادی نیاز دارد. با دنبال کردن این گام ها، احساسات را کاهش دهید و با پوزیشن خود واقع بینانه تر برخورد کنید.

از معامله خود در هدف خارج شوید. اگر با ضرر پوزیشن را نبندید، پس در معامله هستید و هیچ اتفاقی نیفتاده است. شما باید در معامله بمانید تا زمانی که قیمت به هدف خود برسد یا اگر در تایم فریم مورد نظر شما حد سود نخورده است معامله را ببندید.

محدودیت های استفاده از بریک اوت

دو مشکل اصلی در استفاده از بریک اوت وجود دارد. مشکل اصلی شکست های ناموفق یا فیک است. قیمت اغلب به آنسوی مقاومت یا حمایت حرکت می کند و معامله گران شکست را فریب می دهد.

سپس قیمت بر می گردد و به حرکت در جهت شکست ادامه نمی دهد. چنین چیزی ممکن است چندین بار قبل از وقوع یک بریک اوت واقعی اتفاق بیفتد.

سطوح حمایت و مقاومت نیز فرضی هستند. همه افراد به یک سطح حمایت و مقاومت مشابه واکنش نشان نمی دهند. به همین دلیل است که رصد حجم کمک می کند.

افزایش حجم در جای بریک اوت نشان می دهد که آن سطح مهم است. عدم وجود حجم بالا نشان می دهد که آن سطح مهم نیست یا معامله گران بزرگ (که حجم های زیادی ایجاد می کنند) هنوز آماده مشارکت در بازار و پوزیشن گیری در چنین سطحی نیستند.

سخن پایانی

معاملات بریک آوت از نوسانات و تلاطم قیمت استقبال می کند. تلاطم قیمتی تجربه شده پس از بریک اوت احتمالاً باعث ایجاد احساسات و هیجانات می شود زیرا قیمت ها به سرعت در حال حرکت و نوسان هستند.

با استفاده از گام های ذکر شده در این مقاله یک طرح معاملاتی را برای خود تعریف کنید که اگر آن را بصورت صحیح اجرا کنید، بازدهی عالی و ریسک قابل کنترلی را به شما ارائه می دهد.

منبع این مقاله: اینوست پدیا

سلام و وقت بخير بسيار عالي بود.