تخصیص دارایی چیست؟

تخصیص دارایی به معنای پخش کردن سرمایه گذاری ها در طبقات مختلف دارایی است. به طور کلی، این به معنای تشکیل سبد یا داشتن ترکیبی از سهام، اوراق بهادار، پول نقد و بازار پول است. در این سه طبقه، زیر طبقاتی هم وجود دارد: ⦁ سهام با سرمایه های سنگین: سهام منتشر شده توسط شرکت های با ارزش بازار بیش از 10 میلیارد دلار. ⦁ سهام با سرمایه های متوسط: سهام منتشر شده توسط شرکت های با ارزش بازار بین 2 تا 10 میلیارد دلار. ⦁ سهام با سرمایه کوچک: شرکت هایی با ارزش بازار کمتر از 2 میلیارد دلار. این نوع سهام به دلیل نقدشوندگی پایین تر، ریسک بالاتری دارند. ⦁ اوراق بهادار بین المللی: هر اوراق بهاداری که توسط یک شرکت خارجی منتشر شده و در بورس پذیرفته شده است. ⦁ بازارهای نوظهور: اوراق بهادار منتشر شده توسط شرکت ها در کشورهای در حال توسعه. این سرمایهگذاریها به دلیل ریسک احتمالی آن کشور و با توجه به وجود جریان نقدینگی پایین تر، پتانسیل بازدهی بالا و ریسک بالایی را در خود دارند. ⦁ اوراق بهادار با درآمد ثابت: اوراق قرضه شرکتی یا دولتی که به دارنده آن مقدار معینی سود به صورت دوره ای یا در سررسید پرداخت می کند و در پایان دوره اصل سرمایه را به شما برمی گرداند. این اوراق نسبت به سهام دارای نوسانات کمتر و ریسک پایین تری هستند. ⦁ بازار پول: سرمایه گذاری در بدهی های کوتاه مدت، معمولا یک سال یا کمتر. اوراق خزانه رایج ترین نوع سرمایه گذاری در بازار پول است. ⦁ صندوق سرمایه گذاری غیرفعال املاک و مستغلات: سهام موجود در یک مجموعه سرمایه گذاری مسکن از جمله وام مسکن یا املاک. رئوس مطالب ⦁ تخصیص ایده آل دارایی ها عبارتست از سبدی از سرمایه گذاری ها: از هجومی ترین تا مطمئن ترین، که به مرور کل بازده مورد نیاز شما را به دست آورد. ⦁ این ترکیب شامل سهام، اوراق قرضه، پول نقد و اوراق بهادار است. ⦁ درصدی از سبد که به هر کدام اختصاص می دهید به مدت زمان و میزان تحمل ریسک شما بستگی دارد. ⦁ در این مبحث یک بار تصمیم گیری همه چیز حل را نمی کند. هر از چند گاهی انتخاب های خود را مرور کنید تا ببینید آیا هنوز هم نیازها و اهداف شما را برآورده می کند یا خیر.به حداکثر رساندن بازده و کم کردن ریسک

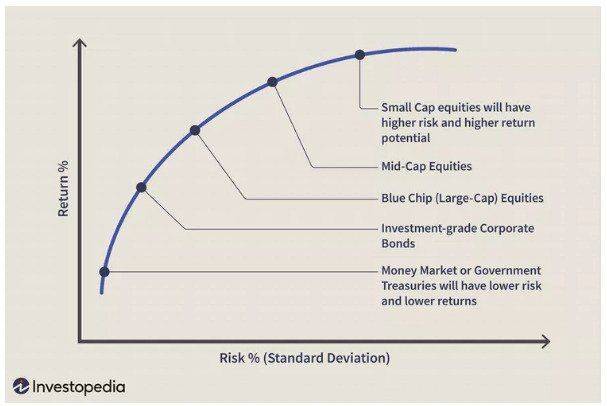

هدف از تخصیص دارایی ها به حداقل رساندن ریسک و در عین حال رسیدن به سطح بازدهی است که انتظار دارید. برای رسیدن به این هدف، باید ویژگی های ریسک-بازده طبقات مختلف دارایی را بشناسید. شکل زیر میزان ریسک و پتانسیل بازدهی برخی از آنها را با یکدیگر مقایسه می کند:

بهینه سازی سبد سرمایه گذاری

به همین دلیل است که تنوع سبد از طریق تخصیص دارایی موضوعی مهم است. هر نوع سرمایه گذاری، ریسک ها و نوسانات خود را با خود همراه دارد. پخش کردن دارایی، از سبد شما در برابر فراز و نشیب ها و نوسانات یک سهم یا طبقه ای از اوراق محافظت می کند. بنابراین، اگرچه ممکن است بخشی از پرتفوی شما حاوی اوراق بهادار پر نوسان باشد که محض پتانسیل بازدهی بالاتر آنها را انتخاب کرده اید، اما بخش دیگر پرتفوی شما به دارایی های ثابت تر اختصاص داده شده است.بخش سهام دارای بالاترین پتانسیل بازدهی و همچنین بالاترین ریسک است. بخش اوراق خزانه از کمترین ریسک برخوردارند اما کمترین بازدهی را نیز دارند.

چگونه آنچه برای ما مناسب است را انتخاب کنیم؟

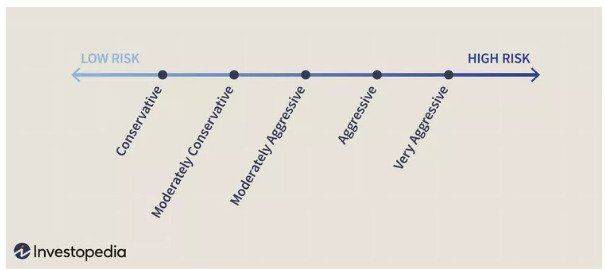

از آنجایی که هر طبقه دارایی سطح بازدهی و ریسک خاص خود را دارد، سرمایه گذاران باید میزان تحمل ریسک، اهداف سرمایه گذاری، افق زمانی و نقدینگی موجود خود برای سرمایه گذاری را به عنوان مبنای سبد دارایی خود در نظر بگیرند. همه این موارد مهم هستند زیرا سرمایه گذاران به دنبال ایجاد سبد بهینه برای خود هستند. سرمایهگذارانی که دید بلند مدت دارند و مبالغ بیشتری برای سرمایهگذاری دارند، ممکن است با گزینههای پر ریسک و پر بازده مشکلی نداشته باشند. سرمایه گذاران با مبالغ کمتر و افق زمانی کوتاه تر ممکن است سبد های کم ریسک تر و کم بازده تر را ترجیح دهند. برای تسهیل فرآیند تخصیص دارایی و ایجاد سبد برای مشتریان، بسیاری از شرکت های سرمایه گذاری سبد هایی را معرفی می کنند که هر یک از نسبت های متفاوتی از طبقات دارایی تشکیل شده است. هر سبد برای سطح خاصی از میزان تحمل ریسک سرمایه گذار ایجاد شده است. به طور کلی، این نمونه سبدها متنوع بوده و از مدل محافظه کار دارند تا مدل بسیار هجومی.

نمونه سبدها متنوع

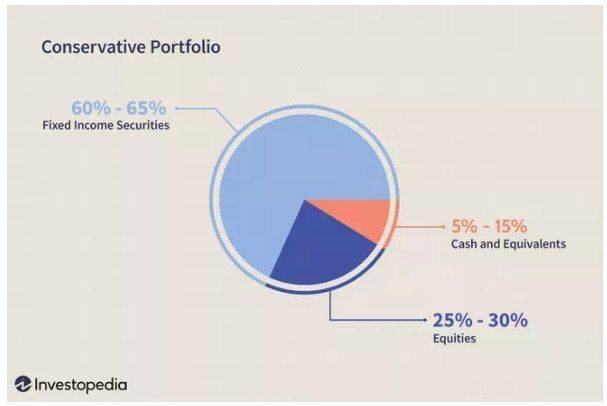

سبد محافظه کارانه

سبد های مدل محافظه کار معمولا درصد زیادی از دارایی را به اوراق بهادار با ریسک پایین تر مانند اوراق بهادار با درآمد ثابت و بازار پول (نقد و بانک) اختصاص می دهند. هدف اصلی یک سبد محافظه کارانه محافظت از ارزش دارایی سبد شما است. به همین دلیل است که اغلب از این مدل ها با نام سبد محافظت از سرمایه یاد می شود. حتی اگر بسیار محافظه کار هستید و دل دل می کنید که کلا دور بازار سهام را خط بکشید، بدانید قرار دادن خود در معرض بازار سهام می تواند تا حدی پوشش دهنده تورم نیز باشد. شما می توانید بخش سهام سبد را در شرکت های با کیفیت یا یک صندوق شاخص سرمایه گذاری کنید.

سبد محافظه کارانه

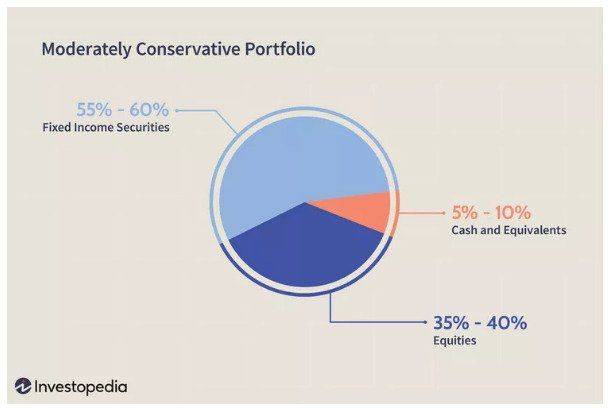

سبد نسبتا محافظه کارانه

یک سبد نسبتا محافظه کارانه برای سرمایه گذارانی جواب می دهد که مایلند از بیشتر ارزش سبد خود محافظت کنند اما همزمان مایلند برای پوشش تورم مقداری ریسک را نیز متحمل شوند. یک استراتژی رایج در این سطح از ریسک، درآمد جاری نامیده می شود. با این استراتژی، شما اوراق بهاداری را انتخاب می کنید که سود نقدی سالانه سهام آنها زیاد است.

سبد نسبتا محافظه کارانه

سبد نسبتا هجومی

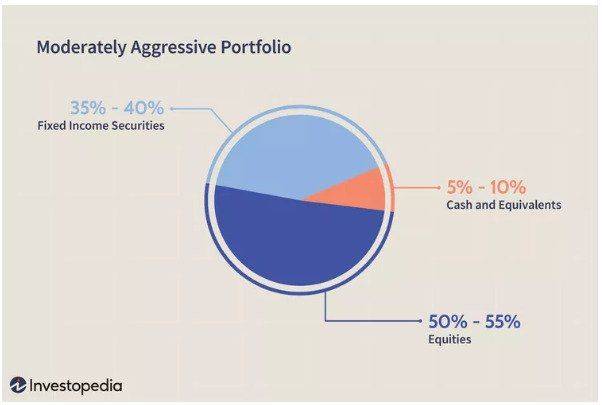

سبد های مدل نسبتاً هجومی اغلب به عنوان سبدهای متعادل شناخته می شوند زیرا ترکیب دارایی در آنها تقریباً به طور مساوی بین اوراق بهادار با درآمد ثابت و سهام تقسیم شده است. بعبارتی تعادل بین رشد قیمت سهام و درآمد است. از آنجایی که سبد های نسبتاً هجومی دارای سطح ریسک بالاتری نسبت به سبد های محافظه کارانه هستند، این استراتژی برای سرمایه گذاران دارای دید بلند مدت (عموما بیش از پنج سال) و سطح تحمل ریسک متوسط بهترین است.

سبد نسبتا هجومی

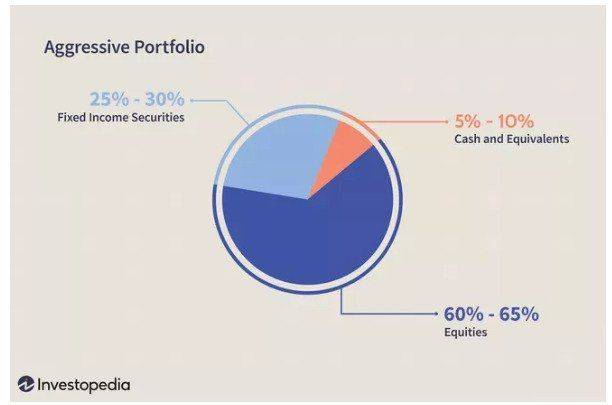

یک سبد هجومی

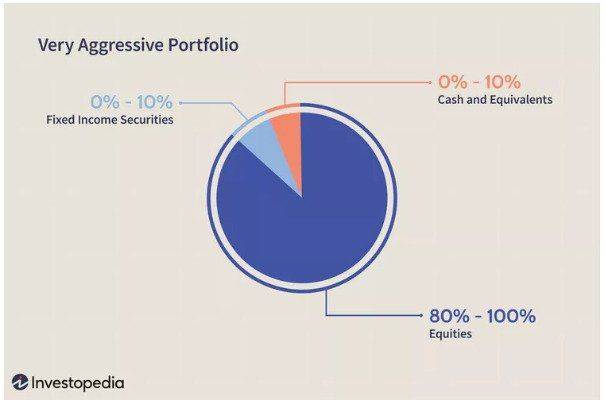

یک سبد بسیار هجومی