الگوی شکست جعلی یا فیک اوت باعث سردرگمی و ناامیدی تریدرها میشوند. اما آیا میتوان از این الگوها نیز کسب سود کرد و یک موقعیت ضرر قطعی را به یک موقعیت برنده تبدیل کرد. اگر فیک اوت ها حتی یک بار باعث ضرر شما شدهاند وقتش است که یاد بگیرید چگونه باید این موقعیت را تبدیل به موقعیتی برای کسب سود کنید.

اما بسیاری از مواقع، یک تاجر ماهر میتواند حس کند که چه اتفاقی در پشت صحنه رخ میدهد و به سرعت به این نوع شرایط در بازار واکنش نشان دهد. در واقع، الگوی شکست جعلی و فیکاوتها میتوانند الگوهای سودآور باشند وقتی که شما بدانید چگونه با آنها تجارت کنید. در این مقاله، به بررسی دقیقتر این موضوع میپردازیم و برخی از ایدهها برای بهرهبرداری از فیکاوتها در بازار فارکس را ارائه میدهیم.

الگوی شکست جعلی

الگوی شکست جعلی وقوعی در نمودار است که هنگامی که قیمت یک سطح آشکار را شکست میدهد، به طور ناگهانی جهت خود را تغییر میدهد. هنگامی که شکست اولیه رخ میدهد، بسیاری از تجاران توسط ورود به بازار در جهت شکست وارد تجارت میشوند. این تجاران هنگامی که قیمت معکوس میشود، در یک حلقه از سفارشات توقف ضرر گرفتار میشوند. تاجران جدید نیز وارد بازار میشوند و احساس میکنند که چه اتفاقی میافتد و این باعث افزایش فشار بر قیمت میشود.

اغلب این واکنش به یک روند جدید عکس العمل میکند که مخالف شکست اولیه است – یعنی الگوی شکست جعلی. در زیر یک مثال از یک الگوی شکست جعلی و معکوس را مشاهده میکنید.

در بالا، مثالی از الگوی نمودار سر و شانههای برعکس که با رنگ آبی مشخص شده است را میبینید. خط قرمز رنگ خط گردنبند الگو است و به عنوان خط سیگنال در نظر گرفته میشود.

در دایره قرمز ما مشاهده میکنیم که قیمت از طریق خط گردنبند الگو به سمت بالا شکست خورده است. این تأیید برای الگوی سر و شانههای برعکس است و پتانسیل قوی خریداری در نمودار ایجاد میکند. با این حال، مشاهده میکنیم که قیمت عملکردی بانمکان به این شکست خریداری را نشان میدهد.

قیمت به شدت برعکس میشود و حرکتی خریدارانه ایجاد میکند که تقریباً برابر با اندازه الگوی سر و شانههای برعکس است. بنابراین، میگوییم که شکست در دایره قرمز یک شکست غلط است، که به عنوان الگوی شکست جعلی نیز شناخته میشود.

قدرت الگوی شکست جعلی

پس از چندین بار در طرف نادرست شکست قرار گرفتن، شما باید شروع کنید به درک اینکه این تشکیلات الگوی شکست جعلی در واقع میتوانند فرصتهای قابل معامله با کیفیت بالا را فراهم کنند. اگر موفق شوید یک الگوی شکست جعلی را در نمودار شناسایی کنید، آنگاه میتوانید از این فرصتها بهرهبرداری کنید و خود را برای قسمت معکوس آماده کنید.

در واقع، برخی از معاملهگران استراتژی کامل معاملاتی خود را بر اساس این نوع سناریوها طراحی میکنند، زیرا این رویکرد معاملاتی بسیار قدرتمندی است. برخی از بهترین معاملات زمانی رخ میدهد که بازیکنان بازار در گیر اشتباه میافتند و شروع به معاملاتی میکنند تا معاملات ضرر خود را جبران کنند.

بنابراین، اگر الگوی شکست جعلی به سمت بالا باشد، میتوانید جفت ارز فارکس را به فروش برسانید و فرض کنید که یک بازگشت در جهت نزولی در راه است. در برخورد با این مسئله، اگر الگوی شکست جعلی به سمت پایین باشد، آنگاه بازگشت مورد انتظار بالاخره صعودی خواهد بود که فرصتی برای خریداری در نمودار ایجاد میکند.

آیا به سادگی به نظر میرسد؟ بله، اما در اینجا یک جزئیات اصلی وجود دارد. شما باید یاد بگیرید که چگونه قبل از وقوع و تشخیص الگوی شکست جعلی از شکست واقعی متمایز شوید. و بهترین راه برای انجام این کار مطالعه نمودارهای خود بر روی دادههای تاریخی و صرف زمان مورد نیاز است. سرانجام، این مسئله باید به دومین طبیعی شما تبدیل شود.

شناسایی الگوی شکست جعلی

این قسمت سخت ترین بخش معامله با الگوی شکست جعلی است. اگر نتوانید به درستی الگوی شکست جعلی را شناسایی کنید، قادر به تجارت سودآور آنها نخواهید بود. به عنوان مثال، زمانهایی وجود دارد که شما عملکرد قیمت را به عنوان یک الگوی فیک اوت تشخیص می دهید و قیمت به نقطه الگوی شکست جعلی بازگشته و تأیید شکست اولیه و ادامه در جهت آن شکست اولیه را دارد.

یکی از راههای شناسایی الگوی شکست جعلی نگه داشتن چشم بر روی حجم معاملات است. شکست های واقعی معمولاً همراه با خواندن حجم معاملات قوی در جهت شکست همراه است. وقتی این حجم وجود ندارد، احتمال الگوی شکست جعلی بالاتر است. بنابراین، اگر حجم معاملات کم یا کاهش یابد در طول یک شکست، احتمالاً با یک تله الگوی شکست جعلی روبهرو هستید. بر خلاف این، اگر حجم معاملات زیاد یا در حال افزایش باشد، احتمالاً شکست واقعی روی نمودار دارید.

در بالا مثالی از شکستن خط روند صعودی میبینید. در پایین نمودار، شاهد افزایش حجم معاملات در زمان شکست خط روند هستیم. پس از شکست، قیمت به سمت جهت شکست ادامه پیدا میکند. این شکست توسط حجم تأیید شده است و به همین دلیل فرصت مناسبی برای معامله در خط روند به سمت پایین ایجاد میکند. حالا، بیایید نگاهی به الگوی شکست جعلی بیندازیم.

مثال فوق یک الگوی شکست جعلی است که سطح مقاومتی را در 1.4700 دلار نشان میدهد. در چهارمین آزمایش سطح، قیمت یک شمع را در بالای مقاومت 1.4700 دلار بسته میکند – چیزی که در آزمایشهای قبلی رخ نداده است. بسیاری از معاملهگران به طرف بلند این معامله میروند.

اما در این مورد، شاخص حجم ما را به اندازهای به اطلاع نمیرساند. پیکرکوچک عمودی به میلهای اشاره میکند که مربوط به دوره مورد نظر است.

با این حال، قیمت به شدت برگشت میکند. شاخص حجم در لحظه خروجی، یک خواندن متوسط را نشان میدهد، اما به الگوی فیک اوت منجر میشود. بنابراین، گرچه شاخص حجم مفید است، اما صددرصد قابل اعتماد نیست. گاهی اوقات مفید است که به یک زمانبندی پایینتر بروید تا نمای جزئیتری از عملکرد قیمت ببینید و ببینید آیا شواهد تکمیلی از خروجی یا الگوی شکست جعلی وجود دارد یا خیر.

این دلیل است که باید نه تنها حجم معاملات را بلکه عملکرد قیمت را در زمانبندی پایینتر با دقت نظارت کنید. در بسیاری از موارد، مشاهده خواهید کرد که قیمت یک برگشت بسیار تند در زمانبندی پایینتر ایجاد میکند که در زمانبندی معاملاتی شما به طور ظاهری مشخص نیست.

همانطور که اشاره کردیم، معامله با فیک اوتها برای همیشه روشن و آسان نیست. در بسیاری از موارد، شما متوجه می شوید که آنچه را که به عنوان یک الگوی شکست جعلیدر نظر می گرفتید، در واقع یک شکست واقعی است. به همین دلیل باید بسیار دقت کنید و عملکرد قیمت را به دقت نظارت کنید هنگام تجارت با این الگوی پیچیده.

استراتژی الگوی شکست جعلی در معامله

برای حفظ انضباط در زمان تجارت الگوی شکست جعلی، باید مجموعه ای خاص از قوانین ایجاد کنید که هنگام وقوع این الگوها در بازار به شما راهنمایی کند.

وقت ورود به بازار در الگوی شکست جعلی

تشخیص درست نقطه ورود در معامله با فیک اوتها بسیار حیاتی است. هنگامی که شکستی از یک سطح قابل مشاهده را می بینید و حجم کم یا کاهش می یابد، می توانید وقتی قیمت به سطح تست برگردد، وارد بازار شوید. اگر بازگشت با یک تکان بیشتر نسبت به شکست رخ دهد، آن قیمت احتمالاً الگوی فیک اوت است.

اگر سطح کلیدی به سمت بالا به حجم کم شکسته شود، می توانید زوج فارکس را در بازگشت به سمت پایین به صورت خرید بفروشید. اگر سطح کلیدی به سمت پایین به حجم کم شکسته شود، می توانید زوج فارکس را در بازگشت به سمت بالا به صورت خرید بخرید.

لطفا توجه کنید که سطح کلیدی میتواند به اشکال مختلفی باشد. ممکن است یک سطح افقی پشتیبان یا مقاومت، یک خط روند قطری، یک کانال قیمت موازی، یک سطح فیبوناچی، یک نقطه محوری، یک الگوی نمودار، یک الگوی شمعی و غیره باشد.

توقف ضرر در الگوی شکست جعلی

مدیریت ریسک بسیار مهم است زیرا قیمت ها در اطراف این نواحی الگوی شکست جعلی ناپایدار هستند. همانطور که قبلاً اشاره شد، در برخی موارد یک الگوی شکست واقعی میتواند به عنوان یک الگوی فیک اوت تشخیص داده شود و سطح کلیدی را آزمایش کند و سپس در جهت شکست اصلی ادامه یابد. بنابراین، همیشه باید معامله خود را با یک سفارش توقف ضرر محافظت کنید. این بهترین راه برای محدود کردن ریسک شما در معامله الگوی فیک اوت است.

پس کجا باید سفارش توقف ضرر خود را قرار دهید وقتی در حال معامله بازی الگوی شکست جعلی هستید؟ بهترین مکان برای قرار دادن سفارش توقف ضرر شما معمولا در مقابل انتهای مقابل شکست اولیه است. بیایید به این موضوع نزدیکتر شویم.

این تصویر نموداری است که برای مثال قبلی استفاده کردهایم. با این حال، این بار من محل مناسب برای سفارش توقف ضرر را مشخص کردهام.

در بسیاری از موارد، سفارش توقف ضرر نسبتاً نزدیک به نقطه ورود شما قرار خواهد گرفت، که رضایتبخشی بسیاری از برابری ریسک بهدست میدهد. از آنجا که قیمت احتمالاً پس از تقلب به شدت برعکس خواهد شد، شما قادر خواهید بود توقف ضرر را نسبتاً تنگ قرار دهید. در نهایت، اگر قیمت این سطح را شکست، احتمالاً عملکرد قیمت تایید میکند که در واقع یک شکست خروجی واقعی است.

هدف در معاملات الگوی شکست جعلی

در معاملات الگوی شکست جعلی هدف خاصی وجود ندارد. الگوهای نموداری استثناء هستند زیرا بیشتر آنها احتمالاً هدفی را در فاصلهای برابر با اندازه الگو پیشنهاد خواهند کرد. اگر شکست خروجی در یک الگوی نموداری رخ دهد، به سادگی اندازه تشکیل را اندازهگیری کرده و آن را از سوی مخالف از قیمت خروجی تا حداکثر قیمت نقطهی الگوی شکست جعلی اعمال کنید.

وقتی الگوی فیک اوت را در حجم معاملات کم شناسایی میکنید، احتمالاً در زمان پسزمینه و پس از آن، افزایشی در حجم معاملات مشاهده میکنید.

بنابراین، تا زمانی که حجم در حین حرکت اصولی قوی است، معاملات خود را نگه دارید. اگر کاهشی در حجم مشاهده کنید، در حالی که حرکت قیمت احتمالاً به پایان میرسد، بهتر است معامله را ببندید و سود خود را در آن زمان بدست آورید. همچنین، هرگز فراموش نکنید که نگاهی به عملکرد قیمت بیندازید. همیشه روشی مفید است وقتی به دنبال نقطه خروج خود هستید.

مثال الگوی شکست جعلی در معاملات

اکنون که با نحوه عملکرد الگوی شکست جعلی در بازار فارکس آشنا شدهاید، چند مثال اضافی را برای شما میآورم که ممکن است تصویر را حتی واضحتر کنند.

در بالا، نمودار H1 جفت ارز GBP/USD برای پایان ماه می ۲۰۱۷ را میبینید. در پایین نمودار، ما شاهد شاخص حجم هستیم. در این مثال، یک معامله خریداری با توجه به الگوی شکست جعلی و برگشت قیمت نمایش داده شده است.

توجه کنید که در سطح پشتیبان قوی در ۱.۲۷۹۰، چندین بار تست شده است. ناگهان، قیمت یک شمع خرسی زیر این سطح پشتیبان بسته میشود. این در طی سه آزمایش گذشته روی نداده است. بنابراین، به نظر میرسد که این یک فرصت شکست خوب برای سمت کوتاه است.

اما، بیایید حجم معاملاتی که به شکست منجر میشود را بررسی کنیم. به نظر نمیرسد که این شکست را تایید کند. حجم معاملات به طور پیوسته کاهش یافته است و به همین دلیل شکست مورد شک است.

شما باید معامله خود را با یک دستور توقف ضرر محافظت کنید البته. شما هرگز نمیتوانید مطمئن باشید که قیمت زیر سطح پشتیبان برنخواهد گشت. مکان مناسب برای دستور توقف ضرر پایینتر از الگوی engulfing است.

خوشبختانه، قیمت به طور قابل توجهی افزایش می یابد و منجر به کاهش قیمت مورد انتظار می شود. در همین حال، خواندن نشانگر حجم نشان می دهد که چند نوار بزرگ وجود دارد. این موضوع نشان می دهد که حرکت واقعی قیمت به سمت بالا است. پس از آن، حجم معاملات شروع به کاهش می کند که با کاهش قیمت مطابقت دارد. می توانید معامله را ببندید وقتی که نوار حجم بسیار کوچک چاپ شود، همانطور که در نمودار نشان داده شده است.

حالا بیایید مثال دیگری را با استفاده از مفاهیمی که تا به حال بحث کرده ایم، بررسی کنیم.

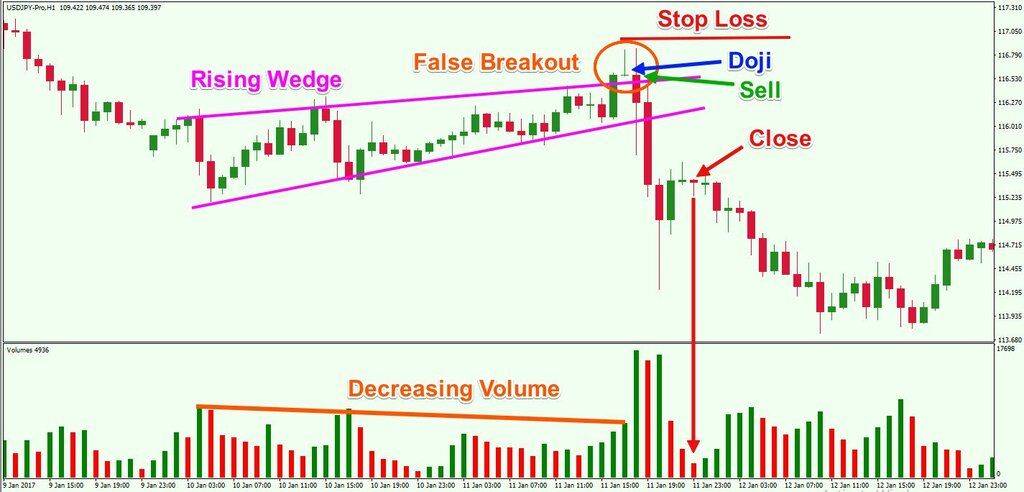

در اینجا در حال نگاه کردن به نمودار H1 جفت ارز USD/JPY هستیم. در این مثال معاملاتی، الگوی شناوری شناور را مشاهده میکنیم که با رنگ مجنتا روی نمودار مشخص شده است.

توجه کنید که این الگوی شناور یک اصلاح را نشان میدهد که در طی یک روند نزولی ظاهر میشود. در طی پیشرفت الگوی شناور، میتوانیم ببینیم که حجم معاملات کاهش مییابد. این به این دلیل است که یک الگوی شناور یا تجمعی دارد. الگوی شناور راسته معمولاً دارای پتانسیل نزولی قوی است زمانی که در پی یک پا نزولی واقع میشود.

با این حال، میبینیم که قیمت الگو را از طریق سطح بالا شکست میدهد، که باید آن را به عنوان یک الگوی فیک اوت شناسایی کنیم. همچنین بیایید جزئیات دیگری را نیز در نمودارمان بررسی کنیم.

در این حالت، میبینیم که حجم در طول شکست به سمت بالا افزایش یافته است، اما همچنین میدانیم که این الگوی شناور پتانسیل نزولی دارد و بنابراین باید به حجم معاملات در اینجا کمی مشکوک باشیم.

علاوه بر این، شمعی که پس از شکست شمع آمده است، یک دوجی نزولی است که نشانگر تردید یا برگشت است. این احتمال را افزایش میدهد که در واقع یک الگوی شکست جعلی است.

به عنوان یک تاجر، ما باید اطلاعاتی که بازار به ما ارائه میدهد را سنجیده کنیم و سعی کنیم تصمیمی که بیشترین اطلاعات را دربرگیرد بگیریم. در این مورد، ما میتوانیم در اینجا در پایان تشکیل دوجی وارد شویم. میتوانید سفارش محدود کاهشی خود را بالاتر از بالایی که توسط الگوی فیک اوت احتمالی ایجاد شده است قرار دهید. به این ترتیب در صورتی که قیمت به سمت صعودی حرکت کند، معامله خود را حفاظت خواهید کرد.

اما توجه کنید که قیمت در واقع یک حرکت کاهشی بسیار تند ایجاد میکند – بازگشت. همچنین، نشانگر حجم نشان میدهد که در داخل تست بازگشت و نزول کاهشی به شدت بالا است.

بعد از چند دوره، حجم شروع به کاهش میکند که نشاندهنده این است که حرکت قیمت ممکن است خسته شده باشد. با این حال، بهتر است چند دوره دیگر صبر کنید تا کاهش بازار را تأیید کنید. نقطه خروج خوب در این حالت، دورهای است که با حجم تجارت بسیار پایینی که توسط پیک قرمز نشان داده میشود، مشخص میشود.

خلاصه

- وقتی شکستی از طریق یک سطح کلیدی رد میشود، آن را الگوی شکست جعلی یا فیک آوت میدانیم.

- وقتی قیمت از یک سطح روشن عبور میکند و سپس به شدت به سمت معکوس حرکت میکند، این باعث میشود که بسیاری از معامله گران در طرف اشتباه بازار گیر بیفتند و حرکت مخالف با شکست اولیه تشدید شود.

- الگوی الگوی شکست جعلی میتواند فرصت معامله بسیار سودآوری را ارائه کند زیرا کشش پسگردش بسیار احتمالاً شدید خواهد بود.

- یک روش برای تمییز بین شکستهای معتبر و الگوی شکست جعلی استفاده از شاخص حجم است.

1. شکستهایی که با حجم کم یا کاهش یافته انجام میشوند، احتمالاً الگوی شکست جعلی هستند.

2. شکستهایی که با حجم بالا یا افزایش یافته انجام میشوند، احتمالاً واقعی هستند. - استراتژی الگوی شکست جعلی با استفاده از حجم:

1. اگر متوجه شوید که سطح حجم در طی این شکست کم است یا کاهش مییابد، معامله ای مخالف با شکست را باز کنید.

2. سفارش متوقف کنید را در خارج از حداکثر یا حداقل ایجاد شده قرار دهید.

3. تا زمانی که شاخص حجم همچنان حمایت از جهت معامله شما ارائه میکند، در معامله بمانید.

4. از نشانههای عملکرد قیمت به همراه حجم برای تعیین زمان تصمیمگیری درباره ورود و خروج خود استفاده کنید.