فدرال رزرو (FOMC) بانک مرکزی ایالت متحده آمریکا است. در جهان اقتصادی، دو عنصر اصلی وجود دارد که سرمایهگذاران باید آن را درک کنند: سیاست پولی و سیاست مالی. سیاست پولی فعل کنترل مقدار پول در چرخش و نرخ سود است.

سیاست مالی، از سوی دیگر، بیشتر درباره میزان هزینه و مالیاتی است که در یک کشور رخ میدهد و چگونه دولت سرمایهگذاری میکند. سیاست مالی به طور کلی بیشتر به دلیل باورهای مختلفی که تصمیمات اتخاذ شده را پشتیبانی میکنند، سیاسی بارزتر است.

درک سیاست پولی و سیاست مالی به ویژه برای ایالات متحده مهم است، زیرا تاثیر تصمیماتی که اتخاذ میشود در سراسر جهان قابل حس شدن است.

ده سال پیش، هنگامی که جهان در بحران مالی عظیمی که در صنعت مسکن ایالات متحده ریشه داشت، قرار گرفت، ما دیدیم که چقدر همه چیز واقعاً مرتبط بود. به همین دلیل، توجه زیادی به اخبار جلسات فدرال رزرو و تصمیمات مربوط به سیاست پولی ایالات متحده میشود.

فدرال رزرو

بانک مرکزی ایالات متحده به نام فدرال رزرو نامیده می شود که به طور رایج به عنوان “فد” شناخته می شود، در حالی که سازمان فدرال رزرو که مسئول کنترل عرضه پول و سیاست پولی است، کمیته بازار باز فدرال نامیده می شود.

وقتی سامانه مسکن سقوط کرد، کمیته بازار باز فدرال مداخله کرد و برای تحریک اقتصاد تغییراتی را ایجاد کرد. تغییراتی که انجام شدند به نام تسهیل کمی شناخته می شدند و به عنوان اقداماتی برای کنترل نرخ بهره، در واقع تغییری در روش ترغیب ها بودند.

هدف این بود که هزینه بیشتری در سراسر برگزار شود و با وجود اینکه هنوز بحث ها درباره اینکه آیا این تغییر صحیح بود یا نه، ادامه دارند، به نظر می رسد موثر بوده است.

همانطور که اشاره شد، کمیته بازار باز فدرال سازمانی است که سیاست پولی فدرال رزرو را ایجاد می کند. سیاست پولی شامل اقداماتی است که توسط بانک های مرکزی برای تأثیرگذاری بر عرضه و هزینه پول انجام می شود تا به رشد اقتصادی پایدار دست یابد. فدرال رزرو از سال 1913 با قانون فدرال رزرو مسئول تعیین سیاست پولی ایالات متحده بوده است.

کمیته بازار فدرال رزرو (FOMC) مسئول نظارت بر عملیات بازار مفتوح ایالات متحده است. آنها در واقع تصمیم گیرندگان در فدرال رزرو هستند. عمده وظیفه آنها تعیین سیاست پولی است از طریق مشخص کردن نرخ فدرال کوتاه مدت. این نرخ نرخی است که بانک های تجاری به طور معمول هر شب به یکدیگر برای وام های شبانه ای اعطا می کنند.

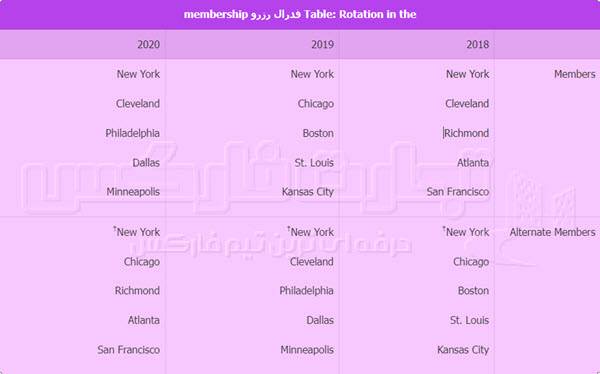

فدرال رزرو شامل 12 عضو با حق رأی است، به عبارتی هفت عضو هیئت مدیره، رئیس بانک فدرال نیویورک و چهار رئیس بانک فدرال دیگری که به صورت نوبتی با دوره یک ساله خدمت می کنند. هرچند رئیسان بانک فدرال دیگر عضو حق رأی مشخصی ندارند، اما در تمامی جلسات فدرال رزرو شرکت می کنند.

تغییر در عضویت کمیته در اولین جلسه برنامه ریزی شده سال اعلام می شود. نمایش جدول تغییر عضویت برای سه سال آینده که اعضا با حق رأی در جلسات نرخ بهره فدرال حضور دارند در جدول زیر نشان داده شده است.

جدول تغییر عضویت سه سال آینده فدرال رزرو

جلسات فدرال رزرو و اهمیت آنها

جلسات زمانبندی شده فدرال رزرو هر سال هشت بار در واشینگتن دی سی برگزار میشوند، اما اگر شرایط اقتصادی نیاز به برگزاری جلسات اضافی داشته باشد، فدرال رزرو میتواند بیشتر برگزار شود. در جلسات فدرال رزرو، کمیته برای اتخاذ تصمیمات اطلاعات در مورد توسعههای اقتصادی گذشته و آینده را ارزیابی میکند. عواملی که مورد توجه قرار میگیرند، شامل روند قیمتها و دستمزد، درآمد و هزینههای مصرف کنندگان، نرخ بهره، رشد GDP، روند اعطای وام و سیاست مالی هستند.

همه این کمک میکند تا هر عضو نظر خود را تشکیل داده و ارائه کند. در پایان هر جلسه فدرال رزرو ایالات متحده، به توافق درباره سیاست مناسب رسیده میشود و فدرال رزرو تغییرات لازم را انجام داده تا آن را اجرا کند. معمولاً، رهنمودهای اضافی در مورد راهنماییهای عملیاتی که فدرال رزرو در آینده دنبال خواهد کرد تعیین میشود که آیا شرایط پولی را محدود یا آسان خواهد کرد.

تاریخهای اعلان فدرال رزرو و برنامه جلسات فدرال رزرو برای سال ۲۰۱۷ در جدول زیر آورده شده است. معاملهگران باید در اطراف این تاریخها بسیار مراقب باشند زیرا این جلسات میتوانند تأثیر بازار بالایی داشته باشند. معمولاً مناسب است در تاریخهای جلسات فدرال رزرو از معامله خودداری کرده و منتظر شدن تا غبار راحت شود تا تصویر واضحی از جهت حرکت بازار پس از اعلان جلسه فدرال رزرو بدست آید.

تاریخهای اعلان فدرال رزرو سال 2017

* جلسه مربوط به خلاصه پیش بینی های اقتصادی و کنفرانس خبری رئیس جمهور

در هر جلسه، نماینده بانک فدرال رزرو نیویورک، بررسیای از تحولات فعلی در بازار ارز جهانی و فعالیتهای میز معاملاتی بانک فدرال رزرو در نیویورک ارائه میدهد.

جلسات بانک فدرال درباره نرخ بهره، به صورت محرمانه برگزار میشود و وال استریت و تحلیلگران سعی میکنند بحث کنند که بازار به چه صورت به این جلسه پاسخ خواهد داد. اگر بانک فدرال مقدار پول را بیشتر یا کمتر کند، نرخ بهره افزایش یا کاهش مییابد.

هفت تن از اعضای هیئت مدیره فدرال رزرو و همه رئیسان بانک رزرو، نظر خود را درباره چشمانداز اقتصادی و مبانی ارائه میکنند. پس از بحث درباره شرایط اقتصادی داخلی و بینالمللی، فدرال رزرو سیاست پولی خود را تنظیم میکند تا رشد اقتصادی پایدار و نرخ تورم هدف ۲٪ را برآورده کند.

بعد از رأیگیری درباره تغییر در سیاست پولی، فدرال رزرو این اطلاعات را به منظور عملیات بازار باز به میز معاملات بانک فدرال رزرو در نیویورک ارسال میکند، جایی که میز معاملات این دستور را با خرید و فروش اوراق بهادار دولتی آمریکا در بازار آزاد اجرا میکند تا اهداف فدرال رزرو را دستیابی کند.

بانک مرکزی آمریکا (فدرال رزرو) سه ابزار برای کنترل سیاست پولی دارد. اینها عبارتاند از: عملیات بازار باز، نرخ تخفیف و الزامات رزرو. کمیته بازار باز فدرال (فدرال رزرو) مسئول عملیات بازار باز است، در حالی که هیئت مدیره مسئول نرخ تخفیف و الزامات رزرو است.

خرید و فروش اوراق دولتی برای تأثیر بر عرضه پول و شاخصهای اقتصادی دیگر عملیات بازار باز نامیده میشود. به عنوان مثال، اگر فدرال رزرو تصمیم بگیرد عرضه پول را تنگ کند، فدرال رزرو اوراق دولتی را میفروشد و اگر تصمیم بگیرد عرضه پول را افزایش دهد، اوراق دولتی را خریداری میکند. خرید اوراق دولتی باعث افزایش عرضه پول میشود و به عنوان سیاست پولی توسعهگر شناخته میشود، در حالی که فروش اوراق دولتی باعث کاهش عرضه پول میشود و به عنوان سیاست پولی تنگکننده شناخته میشود.

با استفاده از سه ابزار مذکور، یعنی عملیات بازار باز، نرخ تخفیف و الزامات رزرو، فدرال رزرو تأثیری بر عرضه و تقاضای موجودیهایی که نهادهای مالی دیگر در بانکهای فدرال رزرو نگه میدارند میگذارد و در نهایت نرخ سود فدرال – نرخی که نهادهای مالی موجودی خود را در بانک فدرال به نهادهای مالی دیگر در طول شب قرض میدهند – را تحت تأثیر قرار میدهد.

فدرال رزرو تلاش میکند با استفاده از عملیات بازار باز خود، نرخ سود فدرال را هدف قرار دهد تا عملکرد اقتصادی مثبتی را به دست آورد. تصمیمات نرخ سود فدرال پس از هر نشست منتشر میشود.

وام های شبانه، کوتاه مدت ترین وام های ممکن هستند. وام گیرنده فقط برای تامین نیازهای نقدی تا روز بعد وام میگیرد و تنها مقدار کمی به عنوان سود دریافت می کند.

اهداف فدرال رزرو (Fed) نظارت و کنترلی بر سیستم اقتصادی و اصلاح و تنظیم فعالیت های اقتصادی و مقابله با هرگونه شلوغی مالی است. این سازمان در سال 1913 تشکیل شد و در دسترس بودن در برابر هر بحران مالی تقریباً از زمان بحران بزرگ رکود مالی نقش داشته است.

ایالات متحده همواره اعلام کرده اند که سه هدف کلیدی آنها در سیاست پولی، بیشینه سازی اشتغال، استحکام قیمت ها و تعادل نرخ بهره بلند مدت است. گاهی اوقات این اهداف با یکدیگر در تضاد قرار می گیرند و به همین دلیل چالش هایی برای یافتن تعادل پیش می آید.

اعلام نرخ فدرال رزرو ایالات متحده بر روی نرخ های سایر بهره ها، نرخ تبادل و عرضه پول و اعتبار تأثیر می گذارد که در نهایت سطح اشتغال، تولید اقتصادی و نرخ تورم را تحت تأثیر قرار می دهد. بازرگانان باید از تاریخ تصمیم گیری درباره نرخ فدرال رزرو آگاه باشند زیرا این تصمیم می تواند بازارها را به طور قابل توجهی تحت تأثیر قرار دهد. همچنین، اطلاعات منتشر شده پس از هر جلسه کمیته بازارهای باز سرمایه (فدرال رزرو) نیز در وب سایت فدرال رزرو قابل دسترسی است.

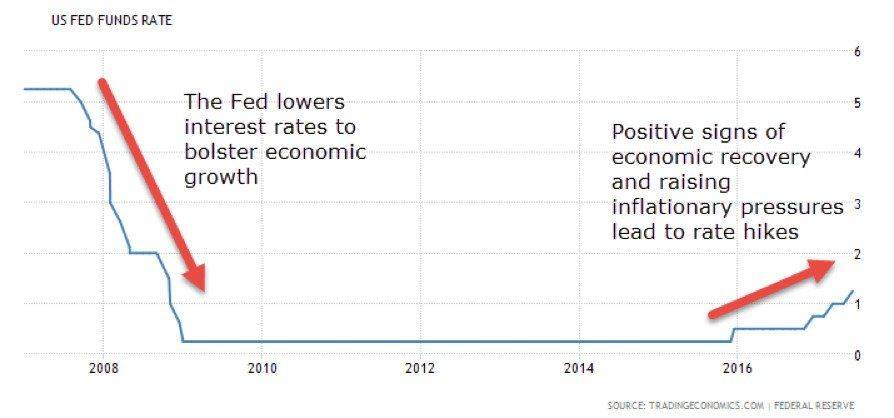

نرخ سود بانکی فدرال آمریکا

برای مدت زمان زیادی، نرخ بالاترین سود نزدیک به صفر بوده و نتیجه این موضوع سرمایه آسان برای هر کسی بود که میخواست سرمایه گذاری کند. سرمایه آسان پدیده ای است که فرد قادر است با نرخی به اندازه ای پایین به میزان بالایی قرض بگیرد که باعث می شود پروژه های بیشتری به دلیل کاهش هزینه ها قابل انجام شوند.

این امر منجر به تغییر انگیزه ها در اقتصاد و ایجاد جهانی شد که هزینه برای هزینه کردن بهتر از پس ذخیره پول است. کاربران بانک های خدماتی هیچ دلیلی برای ذخیره مقدار زیادی پول برای آینده نداشتند زیرا آنها بابت نگه داشتن آن پول جبرانی دریافت نمی کردند و به همین دلیل یا ریسک بیشتری را بر عهده می گرفتند یا بیشتر خرج می کردند.

اقتصاددانان تصمیم گرفتند که این شرایط خطرناک است و به نظر می رسد که کمیته بازارهای بازرگانی فدرال آمریکا آماده است که در سال 2017 شروع به افزایش نرخ کند. آنها می خواهند سپرده 4.5 تریلیون دلاری که فدرال آمریکا نگه داری می کند را کاهش دهند و بیشتر از صندوق های صندوقی را خریداری کنند. افزایش نرخ در دستور کار قرار دارد، به خصوص اینکه دولت کانادا تازه تصمیم به افزایش نرخ خود گرفته است.

همانطور که نمودار بالا نشان میدهد، در زمانی که نشانگرهای اقتصادی ضعیف هستند، کمیته فدرال بازار با هدف تحریک رشد اقتصادی، نرخ بهره را کاهش میدهد، همانند سال 2008. در آن سال نرخ بهره فدرال به رکورد تاریخی 0.25 درصد رسید، در حالی که نرخ متوسط بهره در ایالات متحده از سال 1971 تا 2017 حدود 5.8 درصد بود.

نرخ بهره فعلی در پایان سال 2017 در بازه 1 تا 1.25 درصد است و همچنان کمتر از نرخ متوسط بهره در ایالات متحده است.

رویکرد نرخ بهره

زمانی که اعلام نرخ بهره فدرال عمومی میشود، معمولاً بر دلار آمریکا تأثیر میگذارد. افزایش نرخ سود سرمایه فدرال فشارهای تورمی را کاهش میدهد و جریان نقدینگی بینالمللی به سمت ایالات متحده افزایش مییابد که منجر به ارزش گرایی دلار آمریکا میشود.

از طرف دیگر، کاهش نرخ سود سرمایه فدرال فشارهای تورمی را افزایش میدهد زیرا پول به راحتی تر در دسترس قرار میگیرد که فشاری منفی بر روی دلار آمریکا دارد.

علاوه بر این، نرخ بهرهگیری کمتر باعث کاهش جذابیت دلار آمریکا و اوراق بهادار آمریکا برای سرمایهگذاران بینالمللی میشود و ارزش دلار آمریکا را کاهش میدهد. معاملهگران میتوانند از این قوانین ماکرواقتصادی برای قرارگیری در زمانهایی که بازار انتظار تغییر در نرخ سود فدرال دارد استفاده کنند.

رویکرد محبوبی برای پیشبینی نرخ ارز، رویکرد نرخ بهره است که تفاوتهای نرخ بهرهگیری را تحلیل میکند. این روش اساسی برای پیشبینی نرخ ارز شامل یک سری اصول است که خارج از حوزه این مقاله است.

اما مهم این است که بدانید طبق تئوری تعادل نرخ بهره، بازدهی نرخ بهره مورد انتظار یک ارز از طریق spekulation در ارزهای دیگر در زمان تبدیل به ارز اولیه، برابر میشود.

البته، مانند سایر رویکردهای نظری، ارزها میتوانند برای یک دوره زمانی قابل توجیه برای انتقال نظریه تعادل نرخ بهره را نقض کنند، قبل از اینکه در تعادل قرار بگیرند.

بیایید نظریه تساوی نرخ بهره را یک مرحله بیشتر گسترش دهیم و آنچه به آن معروف است به عنوان اثر بینالمللی فیشر را معرفی کنیم:

تفاوت نرخ بهره = تغییر مورد انتظار در نرخ تبادله نقدینگی

همانند تساوی نرخ بهره، اثر بینالمللی فیشر نیز محدودیتهای خود را دارد. اصلیترین انگیزه تجاران به دست آوردن سود جهتی است نه درآمد بهرهای و گاهی اوقات اصلاً به نرخ بهرهها توجهی نمیکنند. با این حال، تغییر در نرخ بهره تأثیر بلندمدتی در بازار دارد زیرا سرمایهگذاران بینالمللی تصمیم میگیرند که آیا سرمایهگذاری در اقتصاد آمریکا با سیاست پولی تغییر یافته سودآور است یا خیر.

این جریانهای نقدینگی بینالمللی تأثیر بزرگی بر بازار ارز دارند زیرا سرمایهگذاران برای سرمایهگذاری در ایالات متحده دلار خریداری میکنند که تقاضا (و فشار به بالا) بر روی ارز را ایجاد میکند.

انتقادات نسبت به فدرال رزرو

در سالهای اخیر، فدرال رزرو به دلیل “اندیشهپردازی” شدید، موضوعی پر از سیاست شده است که بسیاری احساس میکنند که این اندیشهپردازی با سابقه قوی تایید نشده است. ایده اینکه یک گروه انتخابی از افراد قادر به ایجاد تغییرات چندان بزرگی در اقتصاد هستند، انتقاد شده است زیرا افراد با وجود اینکه به حقیقت پی بردهاند که علم اقتصادسنجی تقریباً به همان اندازه قابل پیشبینی نیست که اقتصاددانان دوست دارند.

این همه در حالی است که بیتکوین شروع به جذب توجهی از سوی مردم عام میکند. رمزارزها از وضعیتی که به دلیل استفاده مواد مخدر، شهرتی داشتند، به تولید صنعتی کاملی بر پایه ایده داشتن یک سیستم غیرمتمرکزی پیش رفتهاند.

متمرکزسازی و تصمیمگیری از بالا، در اصلیترین بنبست فدرال رزرو و مخالفان بیتکوین است و طبق اعتقاد آنان، داشتن یک گروه تنها از افراد مسئول کل اقتصاد و سرنوشت دلار آمریکا، بهترین حالت ممکن را ندارد. به طور کلی، بیتکوین یک شکلی از لیبرترینیسم است و اعتقاد آنان بر این است که مفهوم فدرال رزرو در آینده جایی ندارد.

پس، سوال این است “آیا باید یک روش از بالا به پایین برای کنترل اقتصاد وجود داشته باشد یا آیا این مسئله به عنوان یک روش ناموفق و خطرناک اثبات شده است؟” این سوالات در حالی که فدرال رزرو ادامه میدهد که برنامههای خود را برای کنترل تورم، افزایش اشتغال و مدیریت رشد ناخالص داخلی اعلام میکند، به طور واضح مشخص میشود.

نتیجه

هر اعلان فدرال رزرو میتواند رویدادی با تأثیر بالا در بازارها باشد و معاملهگران باید برای آن اعلانات حساسیت بالایی داشته باشند. کمیته بازار باز فدرال که بدنهای است که سیاست پولی ایالات متحده را تعیین میکند، به طور مستقیم و غیرمستقیم بر همهٔ شاخصهای اقتصادی در ایالات متحده و عملکرد اقتصاد جهان تأثیر میگذارد.

معاملهگران باید از وضعیت فعلی سطح اشتغال، نرخ تورم و رشد اقتصادی آگاه باشند، زیرا فدرال رزرو همهٔ این سه شاخص را در نظر میگیرد هنگام تغییر و اجرای سیاستهای پولی. هنگام معامله در اطراف تاریخهای جلسات کمیته بازار باز فدرال، معاملهگران باید همچنین قوانین مناسب مدیریت ریسک را اجرا کنند یا به طور کامل از بازار دوری کنند، زیرا این رویدادها به طور قابل ملاحظهای نوسانات قیمت را افزایش خواهند داد.