آیا تا به حال اصطلاح هجینگ به گوشتان خورده است؟ تعیین تغییرات آینده در جهت نرخ تبادل ارز، نیازمند تحقیقات دقیق است. بسیاری از معاملهگران بر روی بازارهای فارکس تمرکز میکنند تا فرصتهایی را پیدا کنند که وقتی بازار حرکت کند، سودآوری داشته باشد.

اما بسیاری از معاملات ارز خارجی برای دلایل دیگری غیر از تخمین خالص انجام میشوند. استفاده از بازارهای فارکس برای هجینگ یا محافظت در برابر تغییرات نامطلوب در بازارهای سرمایه، یک استراتژی استفاده شده توسط بسیاری از حرفهایها است.

بسیاری از مدیران پورتفوی و همچنین امور مالی شرکتها در معرض ارز قرار دارند که میتواند در صورت حرکت غیرمنتظره بازار، ضررهای قابل توجهی را ایجاد کند. در این مقاله، ما به بررسی مکانیسمهای هجینگ در بازارهای فارکس و چگونگی کاهش تعرض ارزی خود با استفاده از استراتژیهای هجینگ خاص فارکس میپردازیم.

هجینگ

هجینگ (Hedging) در بازار فارکس یا همان بازار ارز، یک روش است که برای کاهش ریسک قبل از تغییرات ناخواسته نرخ ارز مورد استفاده قرار میگیرد. هدف اصلی هجینگ در بازار فارکس، حفاظت از سرمایه و کاهش خطرات مرتبط با نوسانات نرخ ارز است.

برای انجام هجینگ، شما به عنوان یک سرمایهگذار میتوانید معاملاتی از نوع متضاد انجام دهید. به عنوان مثال، شما میتوانید یک معامله خرید (Long position) برای یک جفت ارز خاص انجام داده و در عین حال یک معامله فروش (Short position) برای همان جفت ارز را نیز انجام دهید. این کار به شما امکان میدهد تا در صورتی که نرخ ارز افزایش یا کاهش یابد، تلفات را کاهش دهید یا حتی سود کسب کنید.

به عنوان مثال، فرض کنید شما برای جفت ارز EUR/USD به قیمت 1.2 یک معامله خرید (Long position) باز کردهاید. اما به دلیل نگرانی در مورد نوسانات نرخ ارز، همچنین یک معامله فروش (Short position) برای همان جفت ارز را باز میکنید. حالا، اگر نرخ ارز افزایش یابد و به 1.3 برسد، معامله خرید شما سود خواهد داشت، اما معامله فروش شما ضرر خواهد داشت. با این حال، سود حاصل از معامله خرید به میزان ضرر معامله فروش تعادل میشود و خطر اصلی کاهش مییابد.

هجینگ یک استراتژی پیچیده است و نیازمند شناخت و تجربه در بازار فارکس است. قبل از انجام هرگونه عملیات هجینگ، بهتر است با یک مشاور مالی متخصص مشورت کنید تا بررسی کاملی از وضعیت شما در بازار داشته باشید و تصمیم مناسبی را اتخاذ کنید.

مبانی هجینگ ارزی

استراتژیهای هجینگ ارزی میتوانند به روشهای مختلفی اجرا شوند و میتوانند بر اساس هدف ممکن برای سرمایهگذار متفاوت باشند. میتوانید رویکردی سیستماتیک را در نظر بگیرید که در آن ریسک را کاهش میدهد وقتی که تعرض شما به یک سطح مشخص میرسد، یا میتوانید رویکردی دلخواه را در نظر بگیرید وقتی که معتقدید که ریسکهای نگهداری ارزش جهتدار را از سودهای محتمل بیشتر میدانید. بسیاری از معاملهگران همچنین از هجینگ با آپشنهای ارزی برای کاهش تعرض به فارکس استفاده میکنند.

بسیاری از دلایلی وجود دارد که یک سرمایهگذار یا مدیر سرمایهگذاری ممکن است موقعیتهای خود را هجینگ کند. به عنوان مثال، اگر پورتفوی سهام یا درآمد ثابتی دارید که سودهای آن در واحد پولی دیگری تولید میشود، ممکن است بخواهید ریسکهای ارزی خود را هجینگ کنید تا از ضررهایی که به بخشی از مجوز پورتفوی شما نمیگنجد، جلوگیری کنید. بنابراین، اگر در ایالات متحده مقیم هستید، اما پورتفوی سهام اروپایی دارید، سودهای شما احتمالاً به یورو خواهد بود. بنابراین، یک مدیر پورتفوی ممکن است تصمیم بگیرد موقعیتهای خود را هجینگ کند. او با محاسبه موقعیت ارزی خود و جلوگیری از ریسک خود در بازارهای ارز، تعرض خود را کاهش میدهد.

این مورد همچنین برای یک امور مالی شرکت که بخشهایی را در خارج از کشور دارد، صادق است. به عنوان مثال، سودهایی که بخش مشاهده میکند، به احتمال زیاد در واحد پولی تولید نشده شرکت است. بهترین راه برای هجینگ در برابر این تعرض، تعویض ریسک ارزی با جمع کردن موقعیتهای ارز در بازار ارزهای خارجی است.

بسیاری از شرکتها استراتژیهای هجینگ در بازارهای مالی و فارکس دارند که در صورت رسیدن به یک حد مشخص، معاملاتی در ارتباط با ارز انجام میدهند تا مسئولیت خود را کاهش دهند. این رویکردی سیستماتیک است. به عنوان مثال، فرض کنید یک امین مالی شرکت محدودیتی برای شعبه اروپایی خود دارد. وقتی نقدینگی در ترازنامه بیش از 10 میلیون یورو میشود، به عنوان مثال، امین مالی معامله ای در ارتباط با ارز انجام میدهد و یورو را فروخته و دلار آمریکا را خریداری میکند. این مثالی ساده از یک سیستم هجینگ فارکس است.

دلایل متعددی وجود دارد که ممکن است شما نیاز به انجام معاملات هجینگ در فارکس داشته باشید. بیشتر زمانها، اگر شما یک معاملهگر خردهفروش هستید، یک جفت ارز را خرید یا فروش میکنید زیرا به دنبال تغییر یا تسریع در جهت معامله مورد نظر خود برای آن جفت ارز هستید. اما اگر نظریهی بلندمدت داشته باشید و قصد داشته باشید موقعیت خود را نگه دارید و نیاز به یافتن روشی برای کاهش خطر خود داشته باشید، یکی از بهترین راهها برای شما استفاده از یک استراتژی هجینگ فارکس است.

اگر شما یک معاملهگر فارکس یا مدیر هستید که در حال معامله در یک نمودار ارزی هستید، ممکن است در نظر داشته باشید استراتژی هجینگ داشته باشید. سادهترین نوع سیستم هجینگ فارکس، فروش بخشی از موقعیت شما است وقتی که موقعیت شما یک حدی را تجاوز میکند. این فرایند شامل کاهش بخشی از خطری است که ممکن است در صورت حرکت معکوس بازار بر روی شما وجود داشته باشد. اما اگر تصمیم بگیرید این روش را نپذیرفتهاید و به جای آن بخواهید هزینههای حفاظت را پیش از وقوع حرکت معکوس در بازار فارکس پرداخت کنید، میتوانید از آپشنها برای هجینگ در برابر خطرات ارز استفاده کنید.

هجینگ با استفاده از آپشنهای ارز

یک آپشن ارز به شما حق خرید یا فروش جفت ارز در یک قیمت مشخص و در آینده مشخصی میدهد. آپشنهای ارز توسط شرکتهای بازاریابی نقل و انتقال ارز قیمتگذاری میشوند و از چندین متغیر برای تعیین ارزش یک آپشن استفاده میکنند. اگر میخواهید هجینگ کنید اما نمیخواهید بخشی از موقعیت خود را بفروشید، میتوانید یک آپشن فارکس خریداری یا فروش کنید که به شما کمک میکند بخشی از خطر جهتی ارزی خود را کاهش دهید.

بیشتر جفتهای ارزی اصلی آپشنهای قابل نقل و انتقالی فعالی دارند که سیالیت قوی دارند. شاید خودتان بپرسید که آیا ارزش آپشن منطقی است. یک راه برای تعیین اینکه ارزش آپشن در بازار واقعبینانه است، بررسی ارزش آن با استفاده از یک مدل قیمتگذاری آپشن مانند مدل قیمتگذاری آپشن بلک-شولز است. این یک مدل ریاضی است که به چندین متغیر نیاز دارد که شامل نرخ ارز فعلی، قیمت اجرایی، تاریخ انقضا، نرخ بهره فعلی و نوسان پذیری ضمنی است. مدل آپشن به شما پریمیومی را ارائه میدهد که بر اساس احتمال اینکه نرخ ارز تا انقضا “درون پول” باشد، محاسبه میشود.

آپشنهای ارز

برای خلاصه کردن مباحث ابتدایی، یک آپشن خرید، حق خرید ولی تعهد خرید جفت ارز در یک قیمت مشخص، در یک تاریخ خاص است. قیمتی که خریدار آپشن خرید حق خرید جفت ارز را دارد، قیمت اجرایی نامیده میشود و تاریخی که آپشن به پایان میرسد، تاریخ انقضا نامیده میشود. اگر جفت ارز مبنایی قیمت اجرایی یک آپشن خرید را تجاوز کند، آپشن به عنوان “درون پول” شناخته میشود. زمانی که قیمت جفت ارز مبنایی برای قیمت اجرایی یک آپشن خرید بالاتر باشد، آپشن به عنوان “خارج از پول” شناخته میشود. در نهایت، زمانی که نرخ تبادل ارز مبنایی یک جفت ارز دقیقا برابر با قیمت اجرایی است، آپشن “در پول” نامیده میشود.

برای یک آپشن فروش، زمانی که نرخ تبادل ارز مبنایی کمتر از قیمت اجرایی باشد، آپشن به عنوان “درون پول” شناخته میشود و زمانی که نرخ تبادل ارز مبنایی بالاتر از قیمت اجرایی آپشن فروش باشد، آپشن به عنوان “خارج از پول” شناخته میشود.

ارزش درونی و زمانی آپشنهای ارزی

دو عنصر اصلی برای تشکیل ارزش یک آپشن وجود دارد. اولین عنصر ارزش درونی نامیده میشود. این عنصر نشان میدهد که آیا قیمت اجرای آپشن در پول است یا خارج از پول است.

برای آپشن خرید، اگر قیمت جفت ارز بالاتر از قیمت اجرایی باشد، آنگاه ارزش درونی برابر با ارزش “در پول” آپشن است. یک محاسبه ساده برای ارزش درونی آپشن خرید، تفاوت نرخ تبادل جفت ارزی مبنایی با قیمت اجرایی است. برای آپشن فروش، میتوانید ارزش درونی را با کم کردن قیمت اجرایی از نرخ تبادل مبنایی محاسبه کنید.

عنصر دومی که ارزش یک آپشن را تشکیل میدهد، ارزش زمانی است. ارزش زمانی آپشن برابر با ارزش آپشن منهای ارزش درونی آپشن است. به عنوان مثال، اگر ارزش آپشن $0.10 باشد ولی هیچ ارزش درونی نداشته باشد، ارزش زمانی برابر با $0.10 خواهد بود.

همانطور که در این مثال میبینیم، اگر ارزش درونی یک آپشن وجود نداشته باشد، تمام ارزش آپشن ارزش زمانی خواهد بود. این اتفاق زمانی رخ میدهد که قیمت اجرای یک آپشن خرید بالاتر از قیمت مبنایی یک جفت ارزی باشد یا قیمت اجرای یک آپشن فروش پایینتر از قیمت مبنایی یک جفت ارزی باشد.

ارزش یک آپشن تا حدی توسط نزدیکی قیمت اجرایی به نرخ تبادل مبنایی جفت ارزی تعیین میشود. اگر تمام متغیرها ثابت بمانند، به جای قیمت اجرایی، هر چه قیمت اجرایی در پولتر باشد، ارزش آپشن بیشتر خواهد بود. علاوه بر این، وقتی قیمت اجرایی “خارج از پول” باشد، هر چه نزدیکتر به قیمت مبنایی باشد، ارزش آپشن بیشتر خواهد بود.

نحوه هجینگ موقعیتهای ارزی

در زیر چند نکته برای هجینگ از خطرات ارزی در فارکس وجود دارد. شما میتوانید با استفاده از آپشنها، ریسکهای خود را در بازار فارکس کاهش دهید. راحتترین راه این است که یک آپشن خرید یا فروش بخرید. به عنوان مثال، فرض کنید شما موقعیت قوی در جفت ارز یورو/دلار (EUR/USD) دارید و میخواهید خود را پس از جابجایی نرخ تبادل در جهت شما هجینگ کنید. اگر شما در جفت ارز خریداری کننده هستید، میتوانید یک آپشن فروش بر روی یورو/دلار بخرید.

به عنوان مثال، اگر شما موقعیتی داشته باشید که در نرخ 1.10 یورو/دلار خریداری کردهاید، میتوانید یک آپشن فروش 1.10 بخرید و این به شما اجازه میدهد که جفت ارز را بفروشید اگر نرخ تبادل زیر این سطح کاهش یابد. برای این حق، شما باید یک حق بیمه به فروشنده آپشن پرداخت کنید.

در غیر این صورت، شما ممکن است بخواهید با خرید یک آپشن فروش خارج از پول مانند یک آپشن فروش 1.05، که شروع به هجینگ از موقعیت شما میکند هنگامی که نرخ تبادل زیر سطح 1.05 کاهش یابد، بیشتر ضرر کنید. با انجام این کار، شما حق بیمه مورد نیاز برای فروشنده آپشن را کاهش میدهید.

اگر شما موقعیتی کوتاه در یک جفت ارز دارید، میتوانید از یک آپشن خرید استفاده کنید که به شما حق خرید یک جفت ارز با یک قیمت مشخص میدهد. به خاطر داشته باشید که آپشنها تاریخ انقضا دارند، به این معنی که همیشه باقی نمیمانند و اگر آپشن شما خارج از پول منقضی شود، بیارزش خواهد شد.

نوع دیگری از هجینگ با آپشن وجود دارد که کمتر هجینگ کننده است، اما میتواند به کاهش خطر کلی شما کمک کند. به جای خرید یک آپشن خرید یا فروش برای کاهش ضرر خود، میتوانید یک آپشن را به فروش برسانید. اگر شما یک آپشن را در برابر یک موقعیت ارزی که قبلاً دارید به فروش برسانید، این به عنوان فروش آپشن پوششی (یا خرید) شناخته میشود.

وقتی شما یک آپشن فروش پوششی (یا خرید) میفروشید، شما به بازدهی خود حق بیمه اضافه میکنید که به شما در مقابل حرکت ناخواسته در موقعیت شما کمک میکند. به عنوان مثال، فرض کنید به جای پرداختن به یک حق بیمه برای هجینگ در برابر کاهش نرخ تبادل یورو/دلار تا سطح 1.05، زمانی که نرخ تبادل 1.10 است، شما یک آپشن خرید 1.12 را به فروش برسانید. این حالت به این خاطر پوششی است که شما قبلاً جفت ارز یورو/دلار را در اختیار داشتهاید.

در این مثال، فرض کنید خریدار آپشن تمایل داشته باشد که برای این آپشن نیمی از یک عدد بزرگ بپردازد (0.005). اگر قیمت یورو/دلار بالاتر از 1.12 شود، خریدار آپشن میتواند جفت ارز شما را با قیمت اجرایی 1.12 بخرد. شما هنوز حق بیمه خود را در اختیار دارید، اما قادر به شرکت در افزایشهای آتی در نرخ تبادل موقعیت اولیه خود نخواهید بود. از طرف دیگر، اگر نرخ تبادل کاهش یابد، حق بیمه دریافتی شما شما را در برابر تغییرات ناخواسته اضافی هجینگ میکند. در این مثال، شما تا نرخ تبادل به 1.0950 (1.10 – 0.005) کاهش یابد، هجینگ خواهید شد و سپس در صورت کاهش بیشتر نرخ تبادل، پول خواهید از دست داد.

استفاده از استراتژی یقه

اگرچه فروش یک آپشن خرید یا فروش به نظر می رسد یک ایده خوب است، اما تمامی زیان های ممکن را که شما ممکن است در صورت تلاش برای حفاظت از تمامی تعهدات خود تجربه کنید، نمی تواند جبران کند. اگرچه خرید یک آپشن فروش به نظر می رسد یک ایده عالی است، اما بسیاری اوقات حق بیمه ها بسیار گران قیمت هستند و خرید یک حفاظت ممکن است غیر جذاب باشد.

یک تکنیک که می تواند این مشکل را حل کند، استفاده از استراتژی یقه (یا قلاده) است. این تکنیک به شما اجازه می دهد یک آپشن را بفروشید و با دریافت درآمد حاصل، یک آپشن دیگر را خریداری کنید.

به عنوان مثال، فرض کنید شما در یک موقعیت خرید بلند مدت در EUR/USD هستید، هنگامی که نرخ تبادل در 1.10 است و می خواهید در صورت کاهش قیمت زیر 1.05 تعهد خود را حفظ کنید، اما نمی خواهید هزینه بیمه را پرداخت کنید. می توانید در نظر داشته باشید یک آپشن فروش 1.05 EUR/USD را خریداری کنید و به همزمان یک آپشن خریداری کنید که در 1.15 EUR/USD فروخته شود.

شما می توانید از درآمد حاصل از فروش آپشن، برای خرید آپشن استفاده کنید که ممکن است هزینه کل بیمه را کاملاً جبران کند. در این ساختار، شما ممکن است در صورت حرکت قیمت بالاتر از 1.15، موقعیت خریدار آپشن را به دست بگیرید.

شما می توانید با تغییر قیمت اجرای هر دو آپشن، قیمت آپشن ها را تنظیم کنید تا درصد هزینه صفر باشد، یا هزینه جزئی داشته باشد یا حتی برای فروش آپشن ای که حق بیمه آن بالاتر از آپشن ای است که خریداری کرده اید، درآمدی دریافت کنید.

قیمت آپشن های ارزی

آپشن های مرتبط با ارزها به صورت فعال در بازارهای خارج از بورس و همچنین در بورس معامله می شوند، که این محصولات مشتقات بسیار محبوبی هستند.

سوالی که بسیاری از سرمایه گذاران دارند این است که این محصولات چگونه ارزشیابی می شوند؟ اگر قصد دارید آپشن ها را به عنوان یک استراتژی حفاظتی معامله کنید، باید تا حدی از نحوه معامله این محصولات مطلع باشید.

عواملی که برای قیمت گذاری یک آپشن استفاده می شوند، شامل نرخ تبادل فعلی جفت ارز، قیمت اجرای آپشن، تاریخ انقضا، نرخ بهره فعلی و همچنین نوسان پذیری ضمنی است.

نوسان پذیری ضمنی یک متغیر است که به شما نشان می دهد تخمین بازار درباره این است که چقدر جفت ارز پایه می تواند در آینده حرکت کند. این نحوه است که معامله گران احتمال این را تعیین می کنند که آپشن در پول تسویه شود.

از آنجایی که هیچ کس نمی داند که بازار چقدر می تواند حرکت کند، این تخمین بر اساس نظر بازار، که به طور کلی توسط ترس و حرص تعیین می شود، انجام می شود.

نوسان پذیری ضمنی

نوسان پذیری ضمنی با استفاده از یک مدل قیمت گذاری آپشن، برای تعیین این که معامله گران بازار چقدر اعتقاد دارند بازار در طول یک سال حرکت خواهد کرد، تعیین می شود. بیشتر آپشن های ارزی خارج از بورس به صورت درصدی اعلام می شوند.

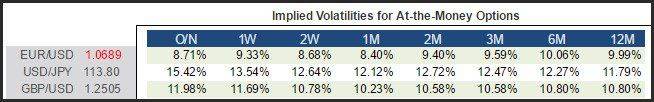

به عنوان مثال، این جدول نشان میدهد که برای هر جفت ارز، چه آپشنهایی برای هر دورهی زمانی مانند ۱ هفته، ۱ ماه یا حتی ۱ سال وجود دارد و همچنین نشاندهندهی نوسان پذیری ضمنی است که برای قیمتگذاری یک آپشن استفاده میشود. بیشترین نوسان پذیریهای ضمنی معمولاً برای آپشنهای در پول هستند. آپشنهایی که در پول نیستند و همچنین در پول هستند، مقادیر نوسان پذیری ضمنی متفاوتی خواهند داشت.

این عدد سالانه است و به شما میگوید که تا چه حد بازار حرکت خواهد کرد. در دورههایی از نااطمینانی مانند انتخابات ریاست جمهوری آمریکا در سال ۲۰۱۶، نوسان پذیری ضمنی افزایش یافت، اما در هفتههای بعد، نوسان پذیری ضمنی به کمترین سطح ۱۲ ماهه رسید.

خلاصه

هجینگ ارز، یک ابزار مهم برای معاملهگران است که میخواهند ریسک خود را قبل از رویدادها کاهش دهند یا به دلیل اعتقاد به تغییرات نامطلوب بازار. مدیران حرفهای و مدیران پورتفوی که با ریسکهای ارزی در ناحیههای سهام، اوراق قرضه یا کالاهایی که بر اساس ارز محلی آنها نیستند، روبرو هستند، فعالانه ریسک ارز را پوشش میدهند. هجینگ همچنین توسط شرکتهایی که نیاز به تبدیل نقدینگی به ارز اصلی شرکت دارند، استفاده میشود.

روشهای مختلفی برای هجینگ ارز وجود دارد. میتوانید یک رویکرد سیستماتیک پیدا کنید و در صورتی که ریسک سطح خاصی را نقض کند، معاملهای فوری یا آینده انجام دهید یا از یک رویکرد تصرفی استفاده کنید. همچنین میتوانید از آپشنهایی مانند کال و پوت و یا ترکیبی از هر دو برای کاهش ریسک ارز خود استفاده کنید. اگر قصد دارید از آپشنها برای هجینگ پورتفوی خود استفاده کنید، باید قبل از انجام معاملات در این مشتقات بازار آپشنها را به طور کامل مورد آشنایی قرار دهید.

منبع: فارکس ترینینگ گروپ