کراس یا تقاطع نقطه تلاقی اندیکاتور با نمودار قیمت یا تلاقی دو اندیکاتور است. کراس ها در تحلیل تکنیکال سیگنال ورود به معاملات هستند، نشان میدهند چه زمانی نمودار آماده تغییر جهت در قیمت است.

کراس طلایی و کراس مرگ دو حالت از قرارگیری میانگین متحرک کوتاه مدت نسبت به بلند مدت است که نشانهای از صعودی یا نزولی شدن حرکت بازار است. پیش از این در آموزش فارکس با اندیکاتور میانگین متحرک آشنا شدید حال میخواهیم دو الگوی مهم آن را بررسی کنیم.

کراس چیست؟

تقاطع یا کراس نقطهای روی نمودار معاملاتی است که در آن قیمت اوراق بهادار و خط اندیکاتور تکنیکال با هم تلاقی می کنند، یا زمانی که دو خط اندیکاتور با هم تلاقی می کنند.

از کراس ها برای پیش بینی عملکرد یک ابزار مالی و پیشبینی تغییرات آتی روند، (برگشت ها یا شکست ها)، استفاده میشود. نمونه های رایج عبارتند از کراس طلایی و کراس مرگ که تقاطع در میانگین های متحرک مختلف هستند.

سر فصلها

- کراس به حالتی اطلاق می شود که در آن یک اندیکاتور و یک قیمت یا چندین اندیکاتور با یکدیگر همپوشانی دارند و یکدیگر را قطع و از روی یکدیگر عبور می کنند.

- کراس ها در تحلیل تکنیکال برای تایید الگوها و روندهایی مانند برگشت ها و شکست ها بوده، و از آنها می توان برای تولید سیگنال های معاملاتی متعاقبا استفاده کرد.

- کراس ها در میانگین های متحرک متداول هستند از جمله کراس مرگ و کراس طلایی.

درک کراس ها در تحلیل تکنیکال

یک تحلیل گر تکنیکال از کراس یا تقاطع برای پیش بینی عملکرد سهام در آینده نزدیک استفاده می کند. در اکثر مدل ها، کراس نشان می دهد که زمان خرید یا فروش دارایی فرا رسیده است. سرمایه گذاران از کراس ها همراه با سایر اندیکاتور ها برای رصد مواردی مانند نقاط برگشتی، روند های قیمتی و جریان پول استفاده می کنند.

کراس هایی که یک میانگین متحرک را نشان می دهند، عموماً ریشه شکست یا بریک اوت هستند. میانگین های متحرک می توانند عوض شدن روند قیمت را بر اساس کراس تعیین کند.

به عنوان مثال، یک تکنیک برای برگشت روند استفاده از میانگین متحرک ساده 5 همراه با میانگین متحرک ساده 15 ای SMA است. تقاطع بین این دو میانگین متحرک ساده سیگنالی است برای برگشت روند، یا شکست (بریک اوت).

یک شکست با عبور میانگین متحرک 5 از روی میانگین متحرک 15 سیگنال داده می شود. از طرفی چنین چیزی نشان دهنده یک روند صعودی نیز است که از سقف ها و کف های بالاتر ساخته شده است.

یک شکست یا بریک اوت را می توان با عبور میانگین متحرک 5 از روی میانگین متحرک 15 نشان داد. چنین حالتی همچنین نشان دهنده یک روند نزولی است که از سقف ها و کف های پایین تر تشکیل شده است.

تایم فریم های بالاتر منجر به تولید سیگنال های قوی تر می شود. به عنوان مثال، نمودار روزانه اعتبار بیشتری نسبت به نمودار یک دقیقه ای دارد. برعکس، تایم فریم های پایین تر سیگنال های زودتری را صادر می کنند، اما در برابر سیگنال های اشتباه نیز آسیب پذیر هستند.

کراس در اندیکاتور استوکستیک

یک کراس در اندیکاتور استوکستیک، قدرت حرکت یک ابزار مالی را اندازه گیری می کند. از آن برای ارزیابی اینکه آیا ابزار مالی بیش از حد خرید شده است یا بیش از حد فروخته شده، استفاده می شود.

هنگامی که کراس اندیکاتور استوکستیک بالای باند 80 باشد، مشخص است که ابزار مالی بیش از حد خریده شده است. هنگامی که کراس اندیکاتور استوکستیک در زیر باند 20 می رسد، مشخص می شود ابزار مالی که بیش از حد فروخته شده است. چنین چیزی باعث ایجاد سیگنال فروش می شود. سیگنال خرید هنگامی صادر می شود که کراس از زیر باند 20 به بالا می رود.

همچون همه استراتژی ها و اندیکاتور های معاملاتی، در استفاده از این روش نیز برای پیش بینی حرکت هیچ تضمینی در کار نیست، بلکه روش تکمیلی برای سایر ابزارهای مورد استفاده جهت رصد و تحلیل فعالیت های معاملاتی است.

نوسانات غافلگیر کننده ای ممکن است در بازار رخ دهد که باعث شود این یافته ها بی فایده یا نادرست شوند. همچنین، ممکن است داده ها به اشتباه وارد شوند یا توسط سرمایه گذاران اشتباه تفسیر شوند، که خود منجر به استفاده نادرست از اطلاعات در الگوی کراس می شود.

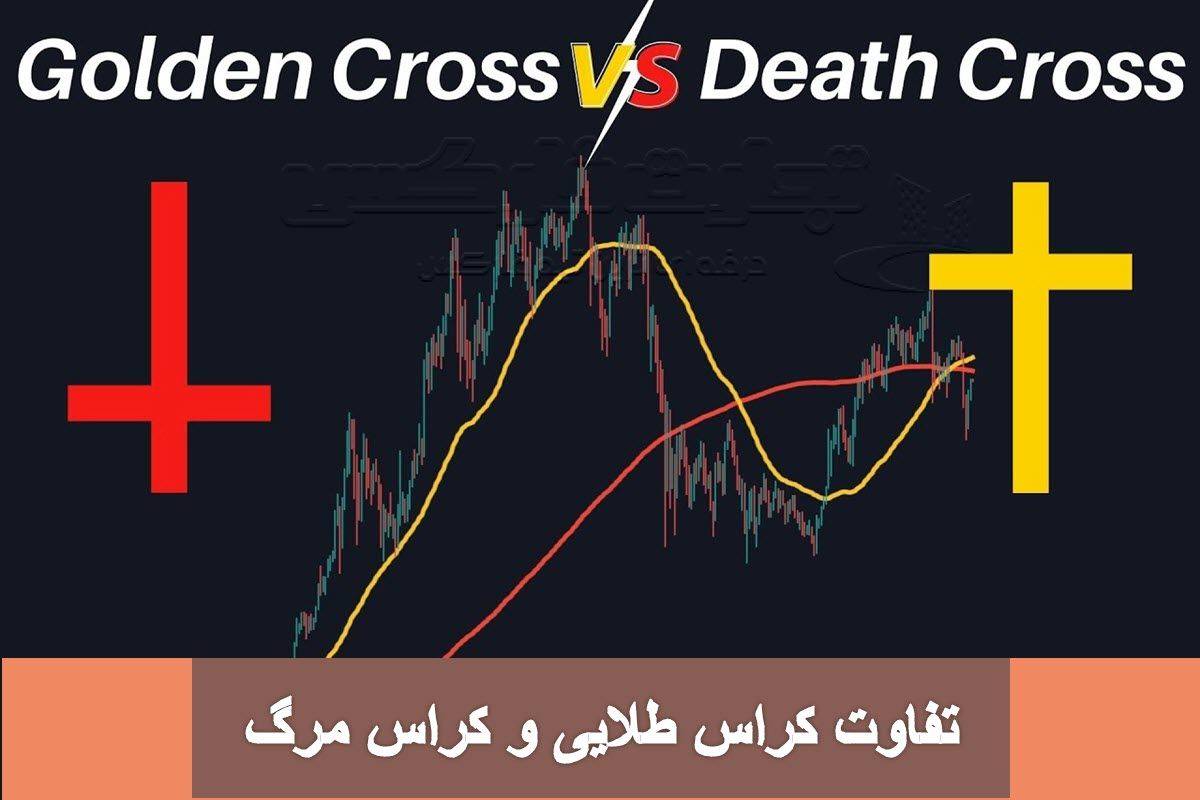

تفاوت کراس طلایی و کراس مرگ

استفاده از تحلیل آماری برای تصمیم گیری در خصوص معاملات، کانون توجه تحلیل تکنیکال است. تحلیلگران تکنیکال از حجم زیادی از داده ها، اغلب به شکل نمودار، برای تحلیل سهام و بازار استفاده می کنند.

گاهی اوقات، خطوط روند در این نمودارها منحنی شوند و یا متقاطع میشوند و شکل هایی را ایجاد می کنند که اغلب نام های خنده داری مثل «فنجان و دسته»، «سر و شانه» و «سقف دوقلو» در اختیار تحلیل گران قرار می دهند. معامله گران تکنیکال به مرور یاد می گیرند که این الگوهای متداول و آنچه ممکن است نشانی از نحوه علکرد آتی قیمت باشد، را تشخیص دهند.

کراس طلایی و کراس مرگ دقیقاً عکس هم هستند. کراس طلایی نشان دهنده پیشروی یک بازار صعودی بلند مدت است، در حالی که کراس مرگ نشان دهنده یک بازار نزولی بلند مدت است. هر دو الگو تایید های معتبری هستند از یک روند بلند مدت. زیرا یک میانگین متحرک کوتاه مدت، یک میانگین متحرک بلند مدت را قطع کرده و از روی آن عبور می کند.

نکات کلیدی:

- کراس طلایی نشان دهنده پیشروی یک بازار صعودی بلند مدت است، در حالی که کراس مرگ نشان دهنده یک بازار نزولی بلند مدت است.

- هر یک از این دو تقاطع یا کراس زمانی که با حجم معاملات بالا همراه باشد، معتبر تر در نظر گرفته میشوند.

- هنگامی که کراس رخ می دهد، از آن نقطه به بعد میانگین متحرک بلند مدت به عنوان یک سطح حمایت اصلی (در مورد کراس طلایی) یا یک سطح مقاومت مهم (در مورد کراس مرگ) در نظر گرفته می شود.

- هر دو کراس ممکن است سیگنالی از تغییر روند باشند، اما اغلب تأییدی قوی هستند از تغییر در روندی که در حال رخ دادن است.

- معامله گران از کراس های مرگ و کراس های طلایی برای تعیین زمان ورود به معامله و خروج از معامله استفاده می کنند.

کراس طلایی

کراس طلایی زمانی اتفاق میافتد که میانگین متحرک کوتاه مدت از روی میانگین متحرک بلند مدت اصلی عبور میکند به سمت بالا می رود. تحلیلگران و معامله گران چنین حالتی را نشانهای از برگشت علنی قیمت به سمت بالا تفسیر می کنند. اساساً میانگین متحرک کوتاه مدت تند تر از میانگین متحرک بلند مدت روند صعودی می گیرد تا زمانی که آنها یکدیگر را قطع کرده و از روی هم عبور کنند.

کراس طلایی سه مرحله دارد:

- یک روند نزولی که در نهایت با تخلیه فروشندگان به پایان می رسد.

- گام دوم که در آن میانگین متحرک کوتاه مدت از روی میانگین متحرک بلند مدت عبور می کند.

- در گام پایانی، ادامه روند صعودی، به امید اینکه منجر به افزایش قیمت شود.

کراس طلایی

کراس مرگ

برعکس، یک کراس میانگین متحرک به طرز مشابه اما رو به پایین، کراس مرگ را تشکیل می دهد و نشانه ای است صریح از روند نزولی در بازار. کراس مرگ زمانی اتفاق می افتد که میانگین متحرک کوتاه مدت روند نزولی داشته باشد و از روی میانگین متحرک بلند مدت عبور کند و اساساً در جهت عکس کراس طلایی است.

کراس مرگ

ملاحظات کراسها

در مورد اینکه چه چیزی دقیقاً این تقاطع یا کراس معنی دار در میانگین های متحرک را تشکیل می دهد، نظرات مختلفی وجود دارد. برخی تحلیلگران آن را به عنوان تلاقی میانگین متحرک 100 روزه با میانگین متحرک 50 روزه تعریف می کنند. برخی دیگر آن را به عنوان تقاطع میانگین 200 روزه با میانگین 50 روزه تعریف می کنند.

تحلیل گران همچنین بدنبال پیدا کردن تقاطع یا کراس در نمودار های تایم فریم های پایین تر به عنوان تاییدی بر یک روند پیشرو و قوی نیز هستند. صرف نظر از نظرات گوناگون موجود پیرامون تعریف دقیق کراس ها در میانگین های متحرک یا انتخاب بهترین تایم فریم برای آن، این اصطلاح همیشه به این اشاره دارد که یک میانگین متحرک کوتاه مدت باید از روی یک میانگین متحرک بلند مدت مهم عبور کند.

چگونه کراس طلایی را باید محاسبه کرد؟

زمانی که میانگین متحرک 50 روزه به سمت بالای میانگین متحرک 200 روزه می رود و از روی آن عبور می کند، یک کراس طلایی در نمودار سهام رخ می دهد. چنین چیزی یک سناریوی صعودی است و نشان دهنده سیگنال خرید با انتظار ادامه داشتن روند صعودی است.

[elementor-template id=”52272″]

آیا کراس مرگ وقت خوبی برای خرید گرفتن است؟

کراس های مرگ نشانه نزولی شدن بازار است و می تواند زمان خوبی برای خرید گرفتن باشد. بسیاری از سرمایه گذاران زمانی که ارزش دارایی کاهش می یابد ، دارایی ها را خریداری می کنند، البته با این تحلیل و فرض که ارزش دارایی در آینده دوباره افزایش یابد.

دلایل زیادی ممکن است برای کاهش قیمت یک دارایی وجود داشته باشد، اما لزوماً نشان دهنده ضعیف بودن یک دارایی نیست، بلکه احتمالاً فضای بازار ضعیف است. هنگامی که فضای بازار اصلاح شد، ارزش یک دارایی می تواند افزایش یابد. اگر موفق به خرید آن دارایی در کف ها شوید، ممکن است بازدهی خوبی را روی سرمایه گذاری خود شاهد باشید.

چه تایم فریمی برای کراس طلایی بهترین است؟

کراس های طلایی را می توان در تایم فریم های مختلف، بسته به معامله گر و تحلیل او، تحلیل و بررسی کرد. معامله گران ساعتی معمولا از تایم فریم های پایین تر همچون پنج دقیقه یا 10 دقیقه استفاده می کنند، در حالی که معامله گران سویینگ از تایم فریم های بالاتر همچون 4 ساعته یا روزانه استفاده می کنند.

سخن پایانی

از کراس طلایی و کراس مرگ برای تحلیل در معاملات استفاده می شود و آنها شکلی از تحلیل تکنیکال هستند. کراس طلایی نشانه بازار صعودی و کراس مرگ نشانه بازار نزولی است.

هر دوی اینها وقتی یک میانگین متحرک کوتاه مدت از روی میانگین متحرک بلند مدت مهم عبور می کند شناسایی می شوند. هر دو کراس به معاملهگران در تصمیمگیری های مربوط به سرمایهگذاری کمک میکنند، به ویژه در خصوص زمان ورود به معامله و خروج از معامله.

منبع این مقاله: اینوست پدیا