کندل چکش یکی از اولین الگوهای تک کندلی است که تریدرهای عملکرد قیمت آن را در دوره حرفه ای خود یاد میگیرند. آن را اغلب به عنوان یک میلهی مثبت یا کندل رد شدن مثبت مینامند. در جوانب آن، الگوی چکش به عنوان یک سیگنال برگشت در نظر گرفته میشود که اغلب نقطه پایانی یک روند طولانی یا فاز بازگرداندن را مشخص میکند.

کندل چکش

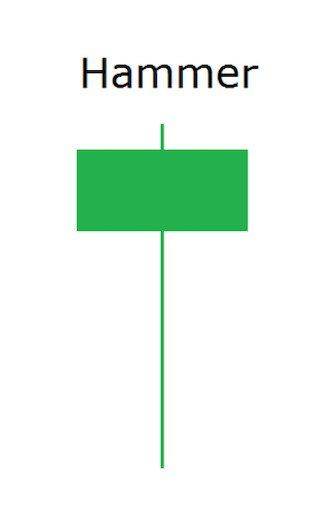

الگوی چکش یک الگوی شمعی تک کندلی است که در بازارهای مالی بسیار شایع است. این الگو اغلب در انتهای یک روند نزولی یا در انتهای یک پا به عقب در زمینه یک روند صعودی دیده میشود. الگوهای کندل چکش همچنین میتوانند در شرایط بازاری گستردهای رخ دهند، نزدیک به پایین محدوده قیمت. در همه این موارد، الگوی کندل چکش تأثیر مثبت دارد، به این معنی که باید انتظار افزایش قیمت پس از تشکیل را داشته باشیم.بیایید به طور دقیقتر به آنچه که الگوی واقعی کندل چکش نشان میدهد نگاهی بیندازیم. در زیر تصویر الگوی یک کندل چکش را خواهید یافت.

تشکیل شکل چکش چند ویژگی مهم دارد که باید به خاطر داشته باشیم تا بتوانیم آن را درست به عنوان چکش شناسایی کنیم. ویژگی اول آن این است که سایه پایین یا عود به عنوان آن شناخته میشود، نسبتاً بزرگتر است نسبت به بدنه کندل و عود بالا. به طور معمول ما میخواهیم سایه پایین حداقل دو سوم طول تشکیل کل کندل را نشان دهد.

علاوه بر این، بدنه کندل چکش به نظر میرسد به سمت محدوده بالاتر تشکیل حرکت میکند و تقریباً یک سوم یا کمتر از تشکیل کل را نشان میدهد. عود بالا باید نسبتاً کوچک یا ناپدید در این ساختار کلی باشد.

حال که ساختار اساسی الگوی نمودار چکش را درک کردیم، چه چیزی میتوانیم از این تشکیل خاص برداشت کنیم؟ خب، بیایید به روانشناسی بازاری که درون کندل چکش غلبه دارد نگاه کنیم. سایه پایین نسبتاً بزرگ در ساختار میتواند به عنوان رد قیمتی در نظر گرفته شود. به عبارت دیگر، آنچه در واقع در پس پرده رخ میدهد، این است که فروشندگان تلاشی میکنند قیمتها را به پایین ببرند، که آنها قادر به انجام آن هستند، اما فقط به طور موقت.

این به این دلیل است که خریداران به بازار وارد میشوند تا طرف مقابل جریان سفارشات را بگیرند و در نهایت سفارشات فروشندگان را غلبه میکنند. این باعث میشود قیمت به نزدیکی نقطه پایانی تشکیل کندل بسته شود. از این رو میتوانیم بگوییم که در مدت زمان خاصی که کندل چکش تشکیل شد، تقاضای خریداران عرضه فروشندگان را برتری داد و احتمال قوی برای حرکت قیمت به سمت بالا را نشان میدهد.

معمولاً تریدرهایی که از تحلیل قیمت استفاده میکنند، از مدل کندلی چکش برای دو کار اصلی استفاده میکنند. استفاده اول و محبوبتر از این الگو به عنوان یک تکنیک ورود به بازار است. وقتی یک کندل چکش در اطراف یک سطح پشتیبانی کلیدی مانند خط روند، خط قیمت افقی، سطح بازگشت فیبوناچی، یک عدد کامل یا یک خط متحرک میانگین مهم شکل میگیرد، میتوان آن را به عنوان یک سیگنال ورود به موقعیت خرید در بازار استفاده کرد.

به علاوه، تریدرهایی که شاید در موقعیت فروش کوتاه قرار داشته باشند نیز به دنبال این الگو هستند و به خصوص آن را به عنوان سیگنالی برای خروج از موقعیت فروش کوتاه خود مورد توجه قرار میدهند. بنابراین، به این معنا، میتوان آن را به عنوان یک بخش از استراتژی مدیریت ترید استفاده کرد.

تا اینجا، در مورد چکش کندلی سنتی صحبت کردهایم. این نباید با الگوی چکش برعکس اشتباه گرفته شود که دارای نوع دیگری از ظاهر است، اما نتیجه آن همان است. به عبارت دیگر، چکش برعکس نیز نشانگر صعودی است. بعدا به طور دقیقتر به چکش برعکس خواهیم پرداخت.

کندل چکش صعودی

حالا چند نمونه از الگوی چکش صعودی را در یک نمودار قیمت فارکس بررسی خواهیم کرد. در زیر، شما نمودار کندلی جفت ارز GBPUSD را در فریم زمانی روزانه مشاهده خواهید کرد.

شروع کنید از چپ فرمان نمودار قیمت و میبینید که در اینجا عملکرد قیمت در حال حفر میباشد. پس از مدتی یکپارچگی و بازگشت بالا کوچک، قیمتها به سمت پایین ادامه میدهند و در نهایت یک الگوی کندلی چکش صعودی ظاهر میشود. پس از تکمیل کندل چکش صعودی، در بازار انعکاس قیمت رخ میدهد و قیمتها به طور پیوسته شروع به افزایش میکنند.

اگر به دقت به کندل چکش صعودی در ناحیه دایره زده شده نگاه کنید، میبینید که این کندل تمام ویژگیهای مورد نیاز ما برای تشکیل یک چکش را داراست. به ویژه توجه کنید که طول سایه پایینی حداقل دو سوم کل تشکیل است. همچنین میتوانید ببینید که بدنه کندل چکش نسبتاً کوچک است و در نزدیکی پایان بالای محدوده بسته میشود. در نهایت، توجه کنید که سوزن بالای نسبتاً کوچک در این تشکیل وجود دارد.

حال به مثال دیگری بپردازیم. این بار کندل چکش را در یک روند صعودی توضیح میدهیم. در زیر نموداری برای جفت ارز AUDNZD بر روی فریم زمانی روزانه دوباره نمایش داده شده است.

در این نمودار، میتوان دید که قیمت با تشکیل یک افزایش مداوم با قیمتهای بالاتر و پایینترهای بالاتر شروع میشود. به مرکز نمودار نگاه کنید، میتوان دید که قوت افزایش قیمت کاهش مییابد و در نتیجه قیمت به صورت کاهشی در دوره اصلاحی یا بازگشتی حرکت میکند. میتوانید سه قسمت متمایز قیمت در این بازگشت کاهشی مشاهده کنید. این یک دنباله کاهشی، صعودی، کاهشی است. آیا میتوانید این را ببینید؟ این اغلب به عنوان یک اصلاح زیگزاگ یا اصلاح ABC شناخته میشود.

در نهایت میتوانیم ببینیم که کندل آخرین در این ساختار اصلاحی یک شکل چکش صعودی را تشکیل میدهد. این میتواند به ما اعلام کند که فاز اصلاحی به انتها میرسد و باید انتظار داشته باشیم قیمت به سمت بالا در جهت روند بزرگتر حرکت کند. بلافاصله پس از تشکیل چکش صعودی، میتوانیم دو کندل صعودی قوی را ببینیم که قیمت جفت ارز را بالاتر میبرد.

یک نکتهای که باید توجه کنیم درباره تشکیلات چکش، این است که سخت است میزان حرکت قیمت حاصل از تشکیل چکش صعودی را اندازهگیری کرد. با این حال، آنها میتوانند به عنوان یک سیگنال عالی برای ورود به معامله بلند مدت عمل کنند، همانطور که در دو مثال فوق دیده شده است.

کندل چکش معکوس

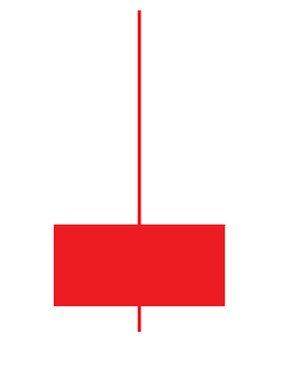

الگوی نمودار کندل چکش معکوس یک تغییر وارونه از الگوی معمول مومیایی است. در واقع، این الگو به صورت یک مومیایی وارونه ظاهر می شود. به این معنا که در کندل چکش معکوس، میله نسبتاً بلند به بالای بدنه موم قرار می گیرد و معمولاً حداقل دو سوم طول کل الگو را تشکیل می دهد. در زیر می توانید یک نمودار از الگوی کندل چکش معکوس را مشاهده کنید.

اگر با الگوهای مختلف کندلی آشنا باشید، این الگو را به عنوان الگوی ستاره دنباله دار خواهید شناخت. تفاوت اصلی بین چکش معکوس و ستاره دنباله دار در محل ظاهر شدن آنها است. الگوی ستاره دنباله دار معمولاً در نزدیکی بالای محدوده تجارت یا در بالای یک روند صعودی رخ میدهد.

از طرف دیگر، الگوی چکش معکوس معمولاً در همان محلهایی که در قبل به بررسی آن پرداختیم، دیده میشود. به این معنی که چکش معکوس در پایین محدوده قیمت در بازار محدود، در پایین روند نزولی یا در پایان یک اصلاح نزولی در زمینه یک روند صعودی بزرگ رخ میدهد.

اکنون اگرچه چکش معکوس یک الگویی است که بازاریابان کندل باید با آن آشنا باشند، اما چکش سنتی معکوس، سیگنال تجارت قابل اعتماد و قدرتمندتری را ارائه میدهد. به عبارت دیگر، بهتر است بر روی الگوی چکش تمرکز کنیم چرا که احتمال موفقیت ما را در مقایسه با نسخه معکوس بهبود میبخشد.

معامله الگوی کندل چکش معکوس

حالا بیایید به دانش خود از الگوی کندل چکش بپردازیم. یک استراتژی عملیاتی برای تجارت با این الگو ایجاد خواهیم کرد. در این استراتژی، فقط به نمودار قیمت بر اساس قیمت تک بر اتکا خواهیم کرد و نیازی به استفاده از هیچ شاخص تجارتی یا مطالعه تکنیکال دیگری نداریم. اگرچه این استراتژی تجارت چکش به نظر بسیار ساده میرسد، اما در شرایط بازار مناسب، بسیار موثر است.

این استراتژی بهترین در نمودارهای بازه زمانی بالاتر مانند نمودارهای روزانه و هفتگی معامله می شود. شما می توانید به نمودار 480 یا 240 دقیقه بروید، اما به خاطر داشته باشید که بهترین و احتمال بالاترین سیگنال ها در نمودارهای زمانی بالاتر رخ می دهد. علاوه بر این، می توان آن را بر روی هر جفت ارز یا ابزار مالی دیگری اعمال کرد، تا زمانی که نسبتاً پولی باشد.

پس اینجا شرایط ورود به یک موقعیت بلند را با استفاده از استراتژی چکش شرح می دهیم:

- نمودار قیمت را بررسی کنید و یک کندل چکش پیدا کنید.

- یک روند نزولی خوب باید قبل از تشکیل کندل چکش وجود داشته باشد.

- کندل چکش باید حداقل به طول متوسط کندل ها در روند نزولی باشد یا بزرگتر باشد.

- بلافاصله پس از تشکیل کندل چکش و در صورت تأیید شرایط فوق، وارد یک موقعیت بلند شوید.

- سطح متوقف کردن سود باید در زیر کمترین قیمت کندل چکش قرار داده شود.

- هدف سود برابر با طول اندازه کندل چکش از بالای کندل چکش خواهد بود.

حالا که به طور واضح استراتژی معامله کندل چکش را شرح داده ایم، بیایید یک مثال را در یک نمودار قیمت واقعی نشان دهیم. در زیر نمودار روزانه جفت ارز دلار نیوزیلند به ین ژاپنی را خواهید یافت.

همانطور که از تحرک قیمت میبینیم، قیمت جفت ارز NZDJPY پیوسته در حال کاهش بود. در نصف نمودار، میتوانیم ببینیم که قیمتها شروع به فشرده شدن در یک ساختار تجمع محکم کردند. بلافاصله پس از آن، یک حرکت قیمتی دیگر به سمت پایین رخ داد که با تشکیل یک کندل چکش به پایان رسید.

توجه کنید که کندل چکش تمام سه شرط مورد نیاز برای تایید الگو را دارا میباشد. سایه پایین در داخل تشکیل قلاب حداقل دو سوم طول کل کندل است. بدنه کندل نسبتاً کوچک است و در سوم بالایی بازه کندل قرار دارد. و سایه بالا وجود ندارد یا نسبت به اندازه سایه پایین کم است. با این سه شرط تایید شده، میتوانیم تأیید کنیم که کندلی که مورد تجزیه و تحلیل قرار داریم، یک الگوی چکش معتبر است.

حال میتوانیم به مرحله بعد برویم تا ببینیم آیا فرصت تجارت مناسبی وجود دارد یا خیر. برای این کار، باید تأیید کنیم که قبل از تشکیل کندل چکش، یک روند نزولی وجود داشته است. بدیهی است که میتوانیم در اینجا ببینیم که این شرط به وضوح وجود دارد. حالا به کندل چکش خود برگردیم تا اندازه آن را در مقایسه با اندازه متوسط کندلها در روند نزولی مطالعه کنیم.

میتوانیم این کار را به صورت کمی با استفاده از یک شاخص مانند شاخص میانگین درست، شاخص ATR انجام دهیم. با این حال، به خاطر داشته باشید که استراتژی ما به طور صریح نیاز به استفاده از هر نوع مطالعه شاخصی ندارد. به عبارتی دیگر، اگر فقط به کندل چکش نگاه کنیم، میتوانیم اطمینان حاصل کنیم که در اندازه بزرگتری نسبت به کندل متوسط در روند نزولی است. و با این تأیید، میتوانیم برای تجارت طولانی در جفت ارز NZDJPY آماده شویم.

حالا که تمام شرایط ما تطابق یافته اند، می توانیم فوراً یک سفارش بازار برای خرید قرار دهیم. سفارش توقف ضرر برای این معامله در سطحی قرار داده می شود که اندکی پایین تر از کمینه الگوی چکش است. این مورد در نمودار قیمت مشخص شده و زیر ورود نشان داده شده است. در نهایت، ما از تکنیک اندازه گیری حرکت یک به یک برای خروج از یک معامله سودآور استفاده خواهیم کرد. به طور خاص، هدف به طولی تنظیم خواهد شد که برابر با اندازه الگوی چکش اندازه گیری شده از قسمت بالا باشد.

این اندازه گیری با استفاده از دو براکت عمودی که در نمودار قیمت نشان داده شده است نشان داده می شود. براکت عمودی پایین طول کندل چکش را نشان می دهد، در حالی که براکت عمودی بالا طول معادل آن را به سمت بالا پیش بینی می کند. بلافاصله پس از آغاز ورود، قیمت کمی بازگشت کرد قبل از ادامه رو به بالا و در نهایت به هدف ما رسید و ما را با نتیجه سودآور خارج کرد.

مثال معامله کندل چکش

حالا به مثال دومی بپردازیم که استراتژی کندل چکش را که قبلاً توضیح داده شد، نشان می دهد. در زیر، شما نمودار قیمت دلار استرالیا به ین ژاپنی را در تایم فریم روزانه مشاهده می کنید.

در اینجا دوباره ایده این است که با استفاده از تشکیل چکش به عنوان سیگنال اصلی، برای برگرداندن یک روند نزولی بپرسیم. پس از آن، چه چیزی را میتوانیم از نمودار قیمت AUDJPY بفهمیم؟ خب، از انتهای دور، قیمت به نظر میرسد یک بالای متمایز داشته باشد. به زودی پس از آن، میتوانیم سریی از کندلهای قرمز را ببینیم که شروع این روند نزولی را تشکیل میدهند. یک تجمع کوتاه پس از این اولین قسمت شکل میگیرد و سپس قیمت به شدت در داخل دومین قسمت از این روند نزولی ادامه پیدا میکند.

سپس قیمت یک بازگشت نسبتاً عمیق در برابر روند نزولی ایجاد میکند و این اصلاح را با یک تشکیل کندلستاره شبانه به پایان میرساند. به زودی پس از آن، سومین و آخرین قسمت در این روند نزولی ادامه مییابد و منجر به تشکیل چکش میشود که میتوانیم آن را در نزدیکی پایینترین نقطه نمودار قیمت ببینیم.

اگر یک لحظه وقت بگذاریم تا ویژگیهای این تشکیل چکش را تجزیه و تحلیل کنیم، خواهیم دید که همهٔ الزامات لازم را داراست. به این معنی که خط پایین حداقل دو سوم اندازهٔ کل تشکیل است، بدنهٔ نسبتاً کوچک و در بالای یک سوم محدوده قرار دارد و خط بالائی نسبت به خط پایین کوچک است.

به عنوان یک نتیجه، میتوانیم تأیید کنیم که این کندل یک تشکیل چکش معتبر است. همچنین دیدهایم که کندل چکش در یک روند نزولی رخ میدهد که شرایط ورود به این تنظیمات معاملاتی را تأمین میکند.

در نهایت، میخواهیم مطمئن شویم که اندازهٔ تشکیل چکش حداقل برابر یا بزرگتر از کندلهای متوسط در روند نزولی است. دوباره، اگر به طور تصویری به طول کندل چکش نگاه کنید و آن را با سایر کندلهای در روند نزولی مقایسه کنید، به راحتی میتوانید نتیجه بگیرید که طول آن در واقع بزرگتر از میانگین است که تمام الزامات برای شروع یک تجارت طولانی بر اساس این تجارت چکشی را برآورده می کند.

سفارش ورود در نمودار قیمت مشخص میشود و باید همانطور که شرایط ما را تأیید میکند، بلافاصله پس از آن قرار داده شود. سطح توقف ضرر در یک سطح قرار میگیرد که از پایین ترین ممکنه کندل قرمز به عنوان نقطه ورود به نمایش درآمده است.

و در مورد هدف، آن را در یک سطح قرار میدهیم که برابر با طول کندل قرمز خود است. این اندازهگیری با استفاده از براکتهای عمودی نارنجی نشان داده شده است. عملکرد قیمت پس از سیگنال ورود به صورتی خنثی برای حدود دو هفته معامله شد و سپس به سمت بالا شکسته شد و به سطح هدف اندازهگیری شده ما رسید.

جمع بندی

الگوی چکش یکی از قویترین الگوهای بازگشت قیمت در کتابخانه کامل الگوهای کندلی است. همچنین یکی از آسانترین الگوها برای شناسایی و تجارت است. اما اگرچه یک الگوی نسبتا ساده برای تجارت است، اما نیاز به انضباط و اراده قوی برای اجرای صحیح آن دارد.

این بخاطر آن است که در واقع یک سیگنال مخالف روند است. وقتی بازار به سمت پایین در حال حرکت است، بسیار سخت است که این روند را بشکنیم و موقعیت خرید زودهنگام را بگیریم. با این حال، هنگامی که با احتیاط و اقدامات کنترل مخاطره صحیح تجارت میشود، الگوی چکش یک معامله معکوس قوی با یک لبه قابل اعتماد ارائه میدهد.