شرایط بازار فارکس تعیین میکند باید چه روش معاملاتی داشته باشید. عبارت “رفتار موجود در بازار دوست شماست” یک عبارت جذاب است که یکی از شرایط بازار است که میتواند سودآوری را به وجود آورد. اما همه چیزهای خوب نیز به اتمام میرسند و تنظیم راهبرد تجارت خود در زمان ظهور شرایط بازار مختلف و انواع شرایط بازار فارکس، بخش مهمی از کسب و کار کلی تجارت شما است.

ما همه تجربه کردهایم که بهترین راهبرد تجارتی ما شروع به کاهش عملکرد میکند، زیرا شرایط بازار فارکس جدیدی ظاهر میشود. بدون هیچ پیشبینی، شرایط بازار فارکسی که در آن قیمتها در یک رنج حرکت میکنند، با یک روند صعودی پیوسته جایگزین میشود و راهبرد ما در رنج شروع به از دست دادن پول میکند. مهم است که چشمتان روی توپ باشد و مطمئن شوید که شما شرایط مختلف بازار را تشخیص میدهید، به ویژه اگر راهبرد شما برای بهرهبرداری از یک روند یا محدوده متمایل باشد.

چندین نوع شرایط بازار و رویدادهای ماکرو وجود دارند که شرایط بازار فارکس خاصی را ایجاد میکنند. به عنوان مثال، قبل از یک رویداد دودویی مانند یک جلسه سیاست پولی یا رأی برای ریاست جمهوری، ممکن است بازاری در حال تجمعی شدن ببینید. قبل از این نوع رویدادها، معاملهگران در یک شرایط بازار فارکس با کمبود نوسانات پایین فعالیت میکنند، قبل از چیزی که میتواند نوسانات بالای معاملات فارکس را تولید کند.

شرایط بازار فارکس علاوه بر تحلیل تکنیکال متفاوت، مدیریت سرمایه و کنترل احساسات متفاوتی را میطلبد. برای آمادگی بیشتر برای هر شرایطی در بازار فارکس و آشنایی با سبکهای معاملاتی به صفحه آموزش فارکس صفر تا صد مراجعه کنید و مقالههای آموزشی بیشتری را مطالعه کنید.

شرایط بازار فارکس

شرایط بازار فارکس انواع مختلفی دارد. چهار محیط تجارت بازار متمایز وجود دارد که در آن میتوانید یک امنیت خاص را بررسی کنید تا تعیین کنید آیا شرایط بازار فارکس در آن شرایط بازار فارکس رنج با نوسانات پایین،شرایط بازار فارکس رنج با نوسانات بالا،شرایط بازار فارکس روندی با نوسانات پایین و یا شرایط بازار فارکس روندی با نوسانات بالا است. راهبردهای تجارتی مختلف با نوع شرایط بازار فارکسی که در برابر آن قرار دارید، به خوبی کار خواهند کرد.

شرایط بازار فارکس در بازار رنج

معاملات رنج از بازارهایی استفاده میکند که در فاز تجمعی هستند و یک محدوده تجارتی خوب تعریف شده است. شما ممکن است تعجب کنید چرا جفت ارز میتواند به جای روند صعودی یا نزولی، در یک رنج قرار بگیرد.

پاسخ بر اساس عرضه و تقاضا است. جفت ارزها به دلایل مختلفی حرکت میکنند که شامل عوامل اساسی مانند تفاوت نرخ بهره یا الگوهای تکنیکال است. هنگامی که یک جفت ارز به سمت بالای یک محدوده حرکت میکند، نیاز به یک عامل محرک برای حرکت به سمت بالا دارد و بلافاصله پس از ظهور این عامل محرک، نرخ تبادل آزاد است تا یک محدوده جدید را آزمایش کند.

نمودار GBP/USD نشان میدهد که بازار درگیری دارد که باعث میشود تا نرخ ارز در یک بازه تجارت کند، تا زمانی که انگیزهای ایجاد شود که به آن اجازه دهد به یک بازه دیگر حرکت کند. این یک مثال از بازار محدودهای است که هم در سطح بالا و هم در سطح پایینی از نوسان پذیری تجربه میکند. در میانه سال 2016 زوج ارز در محدوده 3 تجارت میکرد و از نوسان پذیری کمی برخوردار بود تا زمانی که رای برگزاری رفراندوم Brexit در ژوئن 2016 صورت گرفت.

نتایج غیرمنتظره باعث نوسانات منفی و حرکت زوج ارز از یک محدوده پایدار به محدوده 2 شد. نرخ تبادل تقریباً ۳ ماه در محدوده 2 سپری کرد تا زمانی که انگیزه جدیدی نرخ تبادل را حتی پایینتر حرکت داد.

در طول این دوره، نخستوزیر جدید بریتانیا، ترزا می، اعلام کرد که انگلیس باید به سرعت از اتحادیه اروپا خارج شود، که باعث شد تا اقتصاددانان زیادی ارزیابی خود را از اقتصاد بریتانیا کاهش دهند. برای تقریباً ۶ ماه، نرخ تبادل GBP/USD در محدوده 1 تجارت میکرد. این محدوده توسط مقاومت محدود میشد که پس از حرکت پایین از محدوده 3 به محدوده 2، پشتیبان قبلی بود.

در آوریل 2017، GBP/USD به محدوده 2 بازگشت، پس از اعلام انتخابات زودهنگام در ژوئن 2017. در آن زمان، شرکتکنندگان بازار باور داشتند که نخستوزیر تنها زمانی انتخابات را فراخوانی میکند که باور داشته باشد خواهد برد، که منجر به تأییدیه برای خروج زودهنگام از اتحادیه اروپا خواهد شد.

پس، چگونه در یک بازار محدودهای تجارت کنید؟ یکی از راههای کارآمد، استراتژی بازگشت به میانگین است. استراتژی بازگشت به میانگین یک استراتژی است که در آن شما به دنبال بازگشت قیمت اوراق بهادار به میانگین مدیون یا بلندمدت هستید پس از آنکه به انتهای بیرونی توزیع خود کشیده شده است. یک مثال از استراتژی بازگشت به میانگین، استراتژی باند بولینگر است.

استراتژی بازگشت به میانگین باند بولینگر

مطالعه باند بولینگر توسط جان بولینگر به عنوان یک روشی برای اندازهگیری توزیع قیمتها در یک دوره زمانی خاص توسعه داده شد. هدف بولینگر این بود که ببیند چقدر این کش میتواند قبل از بازگشت به حالت اولیه خود کشیده شود.

باندهای بولینگر محدوده قیمتها را در یک دوره زمانی نشان میدهند و یک توزیع از قیمتها را تحت پوشش قرار میدهند. میانگین معمولی که اولیه بولینگر استفاده میکند، میانگین متحرک ۲۰ روزه است. با اضافه کردن ۲ انحراف معیار تغییر، در طول ۲۰ روز گذشته، به میانگین متحرک ۲۰ روزه و کم کردن یک محدوده ۲ انحراف معیار، شما یک باند اعتماد ساختهاید که ۹۵٪ از تمام قیمتها در دوره ۲۰ روز قبلی در آن قرار میگیرند. در تئوری، نرخ تبادل فقط ۵٪ از زمان باند بولینگر خارج میشود که به این معنی است که شما ممکن است با یک ناهمسانی روبرو شوید.

بیشتر بستههای نموداری به مشتریان یک نشانگر باند بولینگر ارائه میدهند که شما میتوانید هم میانگین متحرکی که برای محاسبه باند بولینگر استفاده میشود را تغییر دهید و هم انحراف معیاری که برای محاسبه باندها استفاده میشود.

بعضی از بستههای نموداری پیشرفته حتی به شما امکان میدهند تا بالاهای باند بولینگر را از پایینهای آن متفاوت کنید. به عنوان مثال، شما ممکن است بخواهید یک بالای باند بولینگر را که ۳ انحراف معیار بالاتر از میانگین متحرک ۵۰ روزه است و یک پایین باند بولینگر که ۱ انحراف معیار پایینتر از میانگین متحرک ۵۰ روزه است را ببینید. همچنین، میتوانید از نقاط مختلفی برای تولید یک میانگین استفاده کنید، مانند بالا، پایین، باز یا بسته. همچنین میتوانید از دادههای درون روز، همچنین دادههای هفتگی یا ماهانه استفاده کنید.

انواع استراتژیهای تجارتی باند بولینگر

معروفترین استراتژی باند بولینگر، استراتژی بازگشت به میانگین است. ایده این است که یک زوج ارز را خریداری کنید وقتی نرخ تبادل آن به پایینترین حد باند بولینگر میرسد و یک زوج ارز را فروش کنید وقتی نرخ تبادل آن به بالاترین حد باند بولینگر میرسد.

رویکردی محافظانهتر این است که منتظر بمانید تا پس از تجاوز به بالا یا پایین باند بولینگر، نزدیکی تأییدیه ایجاد شود. ممکن است صبر کنید تا تأییدیهای از بستن پس از تجاوز به بالای باند بولینگر یا بستن پس از تجاوز به پایین باند بولینگر دریافت کنید تا معامله کنید.

کلید موفقیت یک استراتژی بازگشت به میانگین با استفاده از رویکرد تکنیکال مانند نشانگر باند بولینگر، این است که آن را در زمانی اعمال کنید که نرخ تبادلی که در آن تجارت میکنید از فاز روندی به فاز تجمعی یا وقتی بازار در محدوده مشخصی قرار دارد، در حال تغییر است.

اندازهگیری نوسانات در استراتژی بازگشت به میانگین

نوارهای بولینگر اندازهگیری نوسانات تاریخی هستند و از انحراف معیار برای محاسبه بالا و پایین بولینگر استفاده میکنند. نوسانات تاریخی با ضرب انحراف معیار در جذر زمان محاسبه میشود. اگر تفاوت بین بالای باند بولینگر و پایین باند بولینگر را اندازهگیری کنید، میتوانید نوسانات را ارزیابی کنید. این تفاوت به یک نشانگری به نام پهنای باند بولینگر تبدیل میشود.

نوسانات تاریخی نشان میدهد چقدر جفت ارز در یک دوره حرکت کرده است و به طور کلی به صورت درصدی ارجاع میشود. به عنوان مثال، اگر نوسان تاریخی جفت ارزی 10٪ باشد، این بدان معناست که تغییر در امنیت در دورهای که شما در حال اندازهگیری هستید، معادل یک حرکت 10٪ در سال گذشته خواهد بود.

هدف شما از نوسان تاریخی، تلاش برای تشخیص این است که آیا یک جفت ارز احتمالاً به سمت بالا یا پایین حرکت خواهد کرد، هنگامی که به بالای باند بولینگر یا پایین باند بولینگر میرسد. پهنای باند بولینگر به شما میگوید که آیا امنیتی که در حال بررسی آن هستید در حال تجمع یا شتاب گرفتن است.

اگر پهنای باند بولینگر در حال افزایش باشد، نوسانات در حال افزایش است و اگر نرخ تبادل جفت ارز به سمت بالای باند بولینگر یا پایین باند بولینگر نزدیک شود، ممکن است مناسب باشد که از انجام معامله تعادل میانگینی خودداری کنید، اگر نوسانات در حال افزایش باشد. اگر از طرف دیگر پهنای باند بولینگر در حال کاهش باشد، نوسانات در حال کاهش است و انجام معامله تعادل میانگینی ممکن است مناسب باشد.

استراتژیهای تعادل میانگینی تا زمانی که شرایط بازار فارکس تغییر میکند، پول در میآورند. هنگامی که این اتفاق رخ میدهد و بازار شکست میخورد، شما در خطر هستید که جفت ارزی که در حال بررسی آن هستید شروع به روند شود. شما نمیخواهید استراتژی تعادل میانگینی را هنگامی که بازار در حال روند است تعامل دهید، بنابراین نیاز به ابزارهای تجاری خاصی دارید که به شما کمک کند تشخیص دهید که محیط تغییر کرده است.

آیا روند واقعاً دوست شماست؟

تجارت روند، روشی محتاطانه برای تجارت است، زیرا در دورههایی که یک جفت ارز روند دارد، میتوانید درآمد قابل توجهی تولید کنید. متأسفانه، یافتن یک روند آسان نیست و اغلب اتفاق نمیافتد.

بازارهای روندی تقریباً 30٪ از زمان رخ میدهند و 70٪ دیگر زمان جفت ارز در یک محدوده تجمع میکنند. همانطور که بحث کردیم، اطلاعات جدید معمولاً دلیل شکست جفت ارز از محدوده تجارتی است، زیرا سرمایهگذارانی که در سمت نادرست قرار دارند، مجبور به فروش اوراق بهادار خود یا خرید مجدد موقعیتهای کوتاه میشوند. هنگامی که یک اوراق بهادار از یک محدوده خارج میشود، در جستجوی محدوده جدید حرکت میکند و در طول این دوره، بازار روند دارد.

تعریف روند حرکت در یک جهت خاص در طول یک دوره است که ادامه پیدا میکند. روندها به طور طبیعی تا زمانی که متوقف یا متوقف میشوند حرکت میکنند و روشهای بسیاری وجود دارد که میتوانید برای شناسایی یک روند استفاده کنید.

سیستم تجارت روند معمولاً نسبتاً ساده است اما مدیریت ریسک اطراف این استراتژیها پیچیدهتر است. یک استراتژی متحرک متوسط ساده مانند استراتژی عبور از متوسط متحرک، به تجارتکنندگان یک سناریو ارائه میدهد که در آن شما در میان یک روند هستید.

به عنوان مثال، زمانی که متوسط متحرک 5 روزه بالای یا پایین متوسط متحرک 20 روزه میگذرد، یک روند کوتاه مدت وجود دارد. زمانی که متوسط متحرک 50 روزه بالای یا پایین متوسط متحرک 200 روزه میگذرد، یک روند بلندمدت وجود دارد. برخی از این استراتژیهای عبور طولانیمدت نام دارند. زمانی که متوسط متحرک 50 روزه بالای متوسط متحرک 200 روزه میگذرد، “عبور طلایی” رخ داده است. زمانی که متوسط متحرک 50 روزه زیر متوسط متحرک 200 روزه میگذرد، “عبور مرگ” رخ داده است.

اگر شما یک تاجر متعادل میانگینی هستید، باید از این نقاط عبور متوسط متحرک آگاه باشید و از شرایطی که جفت ارزی شکست میخورد و عبور متوسط متحرک رخ میدهد، خودداری کنید. باید سریع درک کنید که شرایط بازار فارکس تغییر کرده است.

شکست اولیه میتواند رخ دهد وقتی زوج ارز از مقاومت عبور میکند و همراه با حجم وولوم، نوسانات افزایش مییابد. حجم در بازار ارز سخت است که قابل اندازهگیری شود، اما میتوانید از بازار آتیها یا ETF ارز استفاده کنید تا حجم را سنجیده کنید. باید به شرایط بازار توجه کنید که زمانی رخ میدهد که بازار از طریق حمایت شکست میخورد یا از مقاومت بالا میروید و حجم سنگین است. باید از این ترکیب به عنوان ترکیبی که معمولاً به معنای عضویت خوب در بازار است، یادداشت برداری کنید. دنبال کردن ترکیبی از ترکیبی تنگ از یک زمان عالی است برای شروع رویکرد تجارت روند.

یک روش دیگر برای سنجیدن شرایط بازار فارکس، ارزشگذاری تکانه است. تکانه چقدر سریع نرخ تبادل ارز را تسریع میدهد. وقتی بازارها شکست میخورند و شروع به روند میکنند، تکانه تسریع مییابد. وقتی زوج ارز تجمع میکند، تکانه به طور کلی شروع به کاهش میکند. یک روش برای سنجیدن اینکه تکانه در حال تسریع یا کاهش است، استفاده از شاخص تکانه است. یکی از رایجترین آنها شاخص همگرایی و همگرایی میانگین متحرک (MACD) است.

شاخص MACD از چندین متوسط متحرک صعودی استفاده میکند تا تشخیص دهد آیا نرخ تبادل زوج ارز در حال تسریع یا کاهش است. این کار را با مقایسه تفاوت بین دو متوسط متحرک نسبت به متوسط متحرک آن تفاوت انجام میدهد. متوسط متحرک میانگین قیمت یک دوره است. به عنوان مثال، متوسط متحرک 5 روزه، متوسط قیمتهای 5 روز گذشته را میگیرد. در روز ششم، روز اول در محاسبه حذف میشود. میتوانید از هر قیمتی استفاده کنید تا متوسط متحرکی تولید کنید، اما بیشترین زمان، قیمت پایانی است.

MACD از یک میانگین متحرک صعودی برای محاسبه تکانه استفاده میکند. یک متوسط متحرک صعودی، متوسط متحرکی را تغییر میدهد اما با دادن وزن بیشتر به قیمتهای فعلی و وزن کمتر به قیمتهای مؤجل است. به عنوان مثال، محاسبه متوسط متحرک صعودی 20 روزه، متوسط متحرکی را تولید میکند که بیشتر بر روی 5 روز گذشته محاسبه شده است تا 15 روز قبل.

معمولترین روش استفاده از MACD، سیگنال خرید یا فروش تقاطع است. سیگنالی تولید میشود وقتی که خط MACD، که به عنوان انتشار شناخته میشود، بالا یا پایین خط سیگنال MACD، که میانگین متحرک انتشار است، عبور میکند.

شرایط بازار فارکس در روند فصلی

باور یا ناباور، زمانهایی هستند که بازارها به تعدادی خاص در جهت خاصی بر اساس زمان سال تجارت میکنند. اینها به عنوان روند فصلی شناخته میشوند. روند فصلی یک ابزار مالی معمولاً بر اساس دلیل اساسی است.

به عنوان مثال، در زمستان دیرگاه و اوایل بهار، پالایشگاههای نفتی شروع به تغییر تولید بنزین تابستانی میکنند که مصرف آن به طرز قابل توجهی افزایش مییابد. بنزین تابستانی تولید آن گرانتر است و به طور کلی قیمت در این دوره افزایش مییابد.

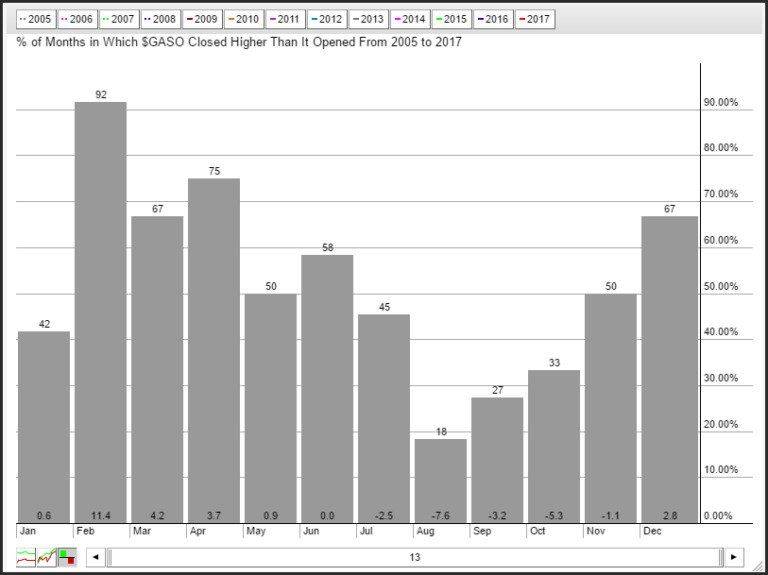

میتوانید در نمودار روند فصلی زیر ببینید که عملکرد قیمت بنزین در اواخر زمستان و اوایل بهار نسبتاً قویتر است. در 13 سال گذشته، قیمت بنزین در فوریه 11.4٪ افزایش یافته است در 12 سال گذشته.

این اطلاعات مهم است به ویژه اگر استراتژی بازگشت به میانگین داشته باشید و تصمیم دهید بر روی بنزین تجارت کنید. استراتژی معامله بازگشت به میانگین در قیمت بنزین احتمالاً در ژوئن بهتر عمل میکند، جایی که عملکرد فصلی تاریخی آن صاف است.

خلاصه

بیشتر ما وقت خود را صرف توسعه یک استراتژی معاملاتی میکنیم که بر روی قیمت ورود و خروج خود تمرکز دارد. به ندرت معاملهگران وقت زیادی را صرف اینکه درباره چگونگی تغییر عملکرد استراتژی خود در شرایط بازار فارکس مختلف فکر کنند.

کلید تنظیم استراتژی معاملاتی خود بر اساس شرایط بازار فارکس، درک این است که چندین فاز بازار متفاوت وجود دارد. بازارها بیشتر اوقات تجمع کرده و در دامان میمانند و سپس شکست میخورند و روند دارند، تقریباً 30٪ از زمان. مهم است که نوع شرایط بازار فارکسی که در آن هستید را نظارت کنید و راهی برای تشخیص اینکه شرایط بازار فارکس تغییر کرده است داشته باشید.

میتوانید از ترکیبی از مطالعات برای تعیین اینکه شرایط بازار فارکس در حال تغییر است استفاده کنید. با ترکیب نوسان، تکانه و فصلی بودن و تماشای عملکرد قیمت برای دیدن اینکه زوج ارز در حال شکستن و شروع روند است، میتوانید شرایط بازار فارکس در حال تغییر را مشخص کنید و برنامهای برای تنظیم رویکرد خود به شرایط بازار در حال شکلگیری داشته باشید.