الگوی اندازه گیری حرکت صعودی و نزولی

الگوی اندازه گیری حرکت در دسته بندی الگوهای ادامه دهنده روند قرار میگیرند اما این الگو یک الگوی ترکیبی است که معمولا خود از چند الگوی دیگر تشکیل شده است.به همین علت بهتر است قبل شروع آموزش الگوی اندازه گیری حرکت با دیگر الگوهای ادامه دهنده روند و بازگشتی آشنایی کامل داشته باشید.

الگوهایی همچون الگوی کانال قیمت ، الگوی مستطیل،الگوی پرچم از پر تکرارترین الگوهای سازنده اندازه گیری حرکت هستند. الگوی اندازه گیری حرکت به نام های دیگری همچون الگوی حرکات موزون قیمت،الگوی نوسانات موزون قیمت و الگوی سه بخشی نیز معروف است.

دوره آموزش رایگان فارکس

سر فصل های آموزشی الگوی اندازه گیری حرکت

برای شروع تولید فهرست مطالب ، یک هدر اضافه کنید

الگوی اندازه گیری حرکت صعودی (Measured Move)

الگوی اندازه گیری حرکت صعودی یک فرم سه بخشی در جهت صعود است:

- بخش اول یک الگو بازگشتی با شیب مثبت است.

- بخش دوم یک فاز اصلاح با یک الگوی با شیب منفی است.

- بخش سوم یک الگوی ادامه دهنده با شیب مثبت است.

شناسایی یک الگوی اندازه گیری حرکت کار مشکلی است زیرا تا قبل از اینکه به بخش دوم الگو یعنی فاز اصلاح برسیم تصور بر این است که یک الگوی بازگشتی شکل گرفته است.

این الگو در طولانی مدت شکل میگیرد و هر فاز آن ممکن است چند ماه زمان ببرد به همین دلیل تمرکز روی این الگو برای معامله بعد از شکست الگو منطقی نیست بلکه معمولا مانند الگوی کانال قیمت برای ورود به معامله و استفاده از نوسانات داخل الگو از آن استفاده می شود.

البته اینکه الگوی اندازه گیری قیمت تحلیلی مشابه کانال قیمت داشته باشد دور از ذهن نیست زیرا بخش اول و آخر الگو حرکت موزون قیمت صعودی معمولا یک کانال قیمت صعودی و بخش میانی معمولا یک کانال قیمت نزولی است و اگر بخش میانی کوتاه مدت تر از شکل گیری یک کانال نزولی باشد میتوانند یک الگوی پرچم باشد که باز هم تحلیل مشابه ای دارد.

از الگوی اندزه گیری حرکات قیمت همانطور که از نام آن پیداست برای اندازه گیری میزان نوسان یک روند استفاده می شود تا زمان شروع و پایان یک روند در درون کانال های قیمت قابل پیشبینی باشد و بتوان براساس آن معامله کرد.

شکل ظاهری این الگوی سه بخشی به شکل زیر است.

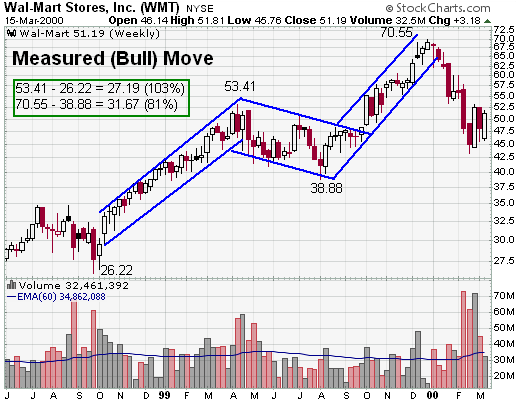

الگوی اندازه گیری حرکت قیمت در طولانی مدت ظاهر می شود در نمودار بالا این الگو در تایم فریم هفتگی طی 1 سال و 4 ماه تشکیل شده است اما اصلا طولانی مدت بودن تشکیل الگو اهمیتی ندارد تا زمانی که فرصت های معاملاتی سودآوری در داخل الگو وجود دارد.

مشخصات الگو اندازه گیری حرکت صعودی و نزولی

یک الگو اندازه گیری قیمت صعودی زمانی دارای اعتبار است که دارای شرایط زیر باشد:

- روند قبلی الگو:از آنجایی که فاز اول الگوی نوسان حرکت یک الگو بازگشتی است در نتیجه برای الگوی صعودی با شیب مثبت باید روند قبل از الگو یک روند مدت دار نزولی باشد تا الگو بازگشتی با شیب مثبت ظاهر شود. روند قبلی میتواند از چند هفته تا چند ماه مورد تایید باشد.

- الگو بازگشتی بخش اول:بهترین حالت برای بخش اول این الگو تشکیل یک کانال قیمتی در خلاف جهت روند بازار است که سقف ها و کف های قیمت در کانال محصور باشد.شکل گیری سقف ها و کف های قیمتی خارج از یک کانال صعودی ممکن است نشانه ای از شکل گیری الگوی دیگری باشد.پیشروی این کانال قیمت به اندازه سطح مقاومتی است که روند نزولی در گذشته با آن مواجه شده است.معمولا بخش اول این الگو پیشرفت خوبی در حدود چند ماه دارد.

- بخش دوم الگو اصلاحی:پس از یک پیشرفت قیمت گسترده در بخش اول الگو حال بازار یک روند اصلاحی را در پیش میگیرد میزان اصلاح قیمت بستگی مستقیمی به میزان پیشرفت قیمت در بخش اول الگو دارد.در فاز اصلاح ممکن است یک الگوی پرچم نزولی یا یک الگوی کنج نزولی تشکیل شود.اگر در بخش اول پیشرفت قیمت 100٪باشد میزان اصلاح میتواند تا 62٪ باشد و اگر پیشرفت 50٪باشد اصلاح نهایتا 33٪ است.

- الگوی ادامه دهنده بخش سوم:بخش سوم ادامه روند بخش اول است یعنی اگر بخش اول یک کانال صعودی با پیشرفت 100٪ قیمت است بخش سوم نیز یک کانال صعودی با پیشرفت 100٪ است.برخی معامله گران علاقمند به استفاده از نمودار قیمت حسابی هستند که پیشرفت بخش آخر به صورت واحد محاسبه می شود و برخی علاقمند به نمودار قیمتی لگاریتمی هستند که پیشرفت قیمت را بر حسب درصد محاسبه میکنند اما از آن جایی که الگوی بخش اول و سوم یک کانال قیمتی است نمودار لگاریتمی سقف و کف قیمت را در کانال بهتر نشان میدهد.

- ورود به معاله در بخش سوم الگو:اگر الگوی بخش دوم یعنی فاز اصلاح از الگوهای ادامه دهنده روند مانند پرچم باشد باید در زمان تایید شکست الگو وارد معامله شد اما اگر الگوی خاصی در فاز اصلاح شکل نگیرد و باید با محاسبه درصد اصلاح نسبت به بخش اول(33٪-50٪-62٪) پایان فاز اصلاح را پیشبینی کردالبته در زمان پیشبینی پایان فاز اصلاح باید منتظر تایید ماند و تایید را میتوانیم با یکی از روش های تحلیل تکنیکال یا استفاده از ابزارهای فیبوناچی به دست آورد.

- حجم معاملات:در شروع بخش اول و الگوی بازگشتی اولیه حجم معاملات باید افزایش پیدا کند.در پایان بخش دوم یا فاز اصلاح باید حجم معاملات کاهشی باشد و در شروع بخش سوم الگو یا الگوی ادامه دهنده آخر باید مجدد حجم معاملات افزایش پیدا کند.

اگر میخواهید از الگوی اندازه گیری حرکت قیمت استفاده کنید باید ذهن بازی داشته باشید و از چهارچوب ذهنی خارج شوید مواردی که ما به آن اشاره کردیم تنها یک نمونه از الگوی اندازه گیری حرکت یا نوسان قیمت است این الگو میتواند از تلفیق هر الگوی بازگشت روند و ادامه دهنده روندی تشکیل شود.

نوع دیگری از الگو میتواند در ابتدا با یک الگوی کف دوقلو که الگوی بازگشت روند است تکشیل شود یک کانال قیمت نزولی برای فاز اصلاح و یک الگوی مثلث صعودی برای ادامه روند.الگوهای متعددی وجود دارد و ترکیب آنها الگوهای سه بخشی متفاوتی را می سازد.

الگوی نوسانات موزون قیمت(اندازه گیری قیمت) را تنها بعنوان یک راهنما یا نشانه برای پیشبینی در نظر بگیرید و در کنار آن از انواع روش های تحلیلی دیگر یا اندیکاتورها برای تایید پیشبینی استفاده کنید تا ریسک معاملاتی را کاهش دهید و دچار خطا نشوید.

تحلیل الگوی اندازه گیری قیمت(Measured Move)

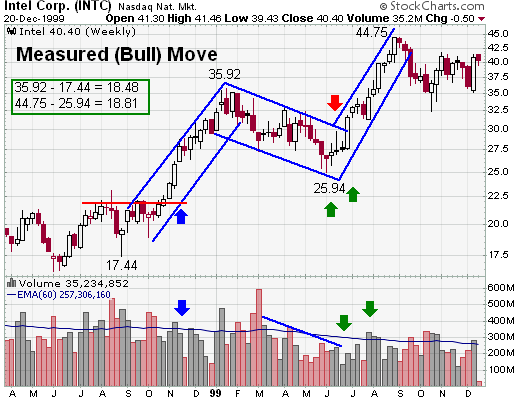

نمودار اینتل (INTC) در تصویر زیر پس از یک کاهش قیمت چند ساله از رکود خارج شده است و در ادامه یک الگوی اندازه گیری حرکت شکل گرفته است.

روند قبلی الگو:نمودار اینتل در اکثر مواقع در سال های 1397 و 1398 نزول قیمت را تجربه کرده است تا زمانی که در اکتبر سال 98توانسته است از یک سد مقاومتی عبور کند و روند قبل از الگو مورد تایید است.

بخش اول الگوی بازگشتی:برای بخش اول الگو یک کانال قیمتی شکل گرفته است و همانطور که میدانید الگوی کانال قیمتی میتواند الگوی ادامه دهنده روند یا بازگشتی باشد که در اینجا به عنوان الگوی بازگشت روند ظاهر شده است.

الگو بازگشت روند با عبور از سد مقاومت در سطح 17.44 در روند صعودی با شیب مثبت آغاز شده است و تا سطح قیمت 35.92 امتداد یافته است.

بخش دوم الگو فاز اصلاح:برای اصلاح قیمت یک الگوی پرچم نزولی تشکیل شده است و قیمت در فاز اصلاح به اندازه 54٪ پیشرفت در فاز اول بازگشت داشته است که دور از انتظار نیست.

بخش سوم الگوی ادامه دهنده روند:در بخش سوم الگو پس شکست الگوی پرچم در بخش دوم انتظار می رود الگوی ادامه دهنده روند کانال قیمت بتواند به اندازه پیشروی بخش اول صعود کند.همانطور که در تصویر میبیند پیشروی بخش اول 18.48 میزان پیشروی بوده است و در بخش سوم نیز همین حدود یعنی 18.81 پیشروی صورت گرفته است.

نقطه ورود:فلش قرمز در تصویر بالا میتواند نقطه ورود به معامله در صعود بخش آخر باشد در این بخش الگوی پرچم شکسته شده است و حجم معاملات بالا رفته است(فلش سبز) و کندل های دوجی و کندل صعودی قوی بعد از آن نشان دهنده بازگشت روند بعد از فاز اصلاح است.

آشنایی با الگوی اندازه گیری حرکت نزولی (Measured Move)

الگوی اندازه گیری حرکت نزولی همانند صعودی است با این تفاوت که در ادامه یک روند صعودی ظاهر می شود و شیب الگو منفی است.این الگو در جهت نزول نیز از سه بخش تشکیل شده است:

- بخش اول یک الگو بازگشتی با شیب منفی است.

- بخش دوم یک فاز اصلاح با یک الگوی با شیب مثبت است.

- بخش سوم یک الگوی ادامه دهنده با شیب منفی است.

این الگو جزو الگوهای ادامه دهنده روند است زیرا با اینکه الگو با جهت تشکیل الگو متفاوت است در انتها پس از شکست الگو روند ادامه روند قبل از الگو خواهد بود.اما همانند الگوی صعودی ما صبر نمیکنیم تا پس از شکست الگو وارد معامله شویم بلکه قصد داریم از روند های نزولی درون الگو بهره مند شویم.

شناسایی ابن الگو کار مشکلی است زیرا در بخش اول الگو اندازه گیری حرکت نزولی ممکن است هر الگوی بازگشتی شکل گیرد معمولا الگو بخش اول یک کانال قیمت نزولی است اما تشکیل الگوی سقف دوقلو یا سه قلو دور از ذهن نیست بخش دوم الگو در فاز اصلاح میتواند کانال قیمت صعودی پرچم صعودی یا حتی الگوی کنج صعودی باشد و بخش آخر نیز به همین ترتیب میتواند هر الگوی ادامه دهنده روندی با شیب منفی باشد.

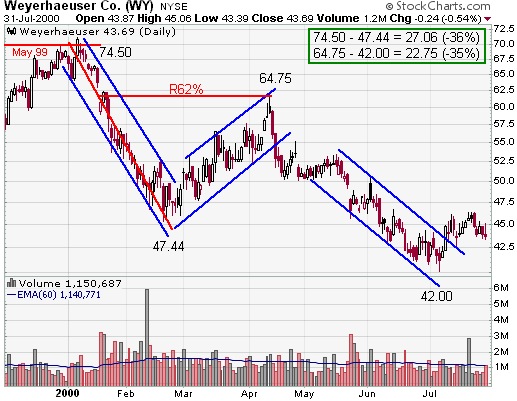

شکل معمول الگو اندازه گیری حرکت به شکل زیر است.

مشخصات الگوی حرکت قیمت نزولی

شرایط تایید اعتبار الگو اندازه جرکت نزولی به شرح زیر است:

- روند قبل از الگو:بخش اول الگو نوسانات موزون قیمت نزولی یک الگوی بازگشتی با شیب منفی است در نتیجه باید یک روند صعودی قبلی وجود داشته باشد تا الگوی بازگشتی با شیب منفی شکل گیرد.روند صعودی از چند هفته تا چند ماه مورد تایید است.

- بخش اول الگوی بازگشت روند:اولین نزول قیمت با شکست یک سطح حمایت ایجاد می شود سپس سقف و کف های قیمتی به صورتی است که معمولا یک کانال قیمت نزولی را تشکیل میدهد.ایجاد سقف و کف قیمت خارج از کانال میتواند نشانه شکل گیری الگوی دیگری باشد.در حالت ایده آل نزول قیمت منظم و ظولانی است.

- بخش دوم اصلاح قیمت:پس از یک نزول قیمت طولانی ایجاد یک روند اصلاح قیمت مورد انتظار است.میزان اصلاح قیمت بستگی به میزان نزول قیمت در فاز اول دارد هرچه نزول قیمت بیشتر باشد اصلاح قیمت نیز بیشتر است.فاز اصلاح قیمت میتواند 33تا 67درصد نزول قیمت را جبران کند.الگوهایی مانند پرچم صعودی کنج صعودی یا حتی الگوهایی مانند مستطیل یا مثلث صعودی نیز ممکن است در این فاز تشکیل شوند.

- بخش سوم الگوی ادامه دهنده:در بخش سوم الگوی ادامه دهنده ای با شیب منفی تشکیل می شود که میتواند یک کانمنال قیمتی باشد میزان نزول قیمت در بخش سوم معمولا برابر با بخش اول است.بسته به اینکه از نمودار حسابی استفاده میکنید یا لگاریتمی میتوانید نزول قیمت در بخش آخر را به واحد یا در صد اندازه گیری و پیشبینی کنید.

- نقطه ورود:میتوانید در دو نقطه به معاملات ورود کنید یک بار در فاز اصالاح بعد از شکست الگوی بازگشتی اول یک بار در بخش آخر بعد از شکست الگوی فاز اصلاح در هر دو صورت باید از شکست مطمئن شوید.تایید شکست الگو را میتوانید از روش های متفاوتی به دست آورید الگوهای تک کندلی،گپ های قیمتی یا تشکیل یک کندل در جهت روند جدید پس از سطح شکست میتواند نشانه تایید ورود به معامله باشند.

- حجم معاملات:حجم معاملات باید در شروع بخش اول الگو افزایش یابد در پایان بخش اصلاح کاهش یابد و در شروع بخش سوم دوباره افزایش پیدا کند اما افزایش حجم در الگوی اندازه گیری نزولی به اندازه صعودی مهم نیست زیرا ذات بازار میل به نزول دارد و به الگو کمک می کند.

از این الگو صرفا برای بدست آوردن سرنخی از روند آتی بازار استفاده کنید و در کنار آن از روش های دیگر تحلیل یا ابزارهایی همچون اندیکاتور برای اطمینان بیشتر کمک بگیرید.تحلیل الگو به تنهایی آن هم در الگویی که دقیقا نمیدانید باید در انتظار شکل گیری کدوم الگوها برای هر فاز باشید کار مشکلی است.

تحلیل الگوی اندازه گیری حرکت نزولی

تصویر زیر نمونه ای از تشکیل الگوی نوسان قیمت نزولی در نمودار XIRCOM (XIRC) است این الگو نمونه ای مناسبی است تا نشان دهد الگوی هر بخش از این الگوی سه بخشی ممکن است همیشه منظم نباشد و شکل ظاهری الگو ممکن است متفاوت باشد.

روند قبلی الگو:پس از یک روند صعودی چند ساله نمودار XIRC به یک سطح حمایت برخورد کرده است روند صعودی بلند مدت قبل از الگو شکل گیری الگو را تایید می کند.

بخش اول الگو:یک الگوی کانال قیمت نزولی با شکست حمایت در سطح 69.69 توانسته است یک حرکت نزولی را آغاز کند و سقف و کف قیمت ها درون این کانال قرار دارد که برای ما مطلوب است.نزول قیمت به اندازه 40.56 واحد یا 58٪ بوده است و به سطح 29.13 رسیده است.

بخش دوم الگو:در فاز اصلاح یک پرچم بزرگ یا یک کانال قیمت کوچک تشکیل شده است که برای ما فرقی نمیکند زیرا سطح حمایت در هر دو الگو همان خط روند است.اصلاح قیمت توانسته است 50٪نزول در بخش اول را جبران کند.

بخش سوم:در این بخش انتظار تشکیل یک الگوی ادامه دهنده روند را داریم که بازهم یک کانال قیمتی است و توقع ما نزول 40.56 واحدی قیمت یا افت 58٪ است.در کانال قیمت محاسبه با درصد هدف دقیقد تری را نشان میدهد.

نقطه ورود:بهترین زمان ورود در این نمودار زمانی است که سطح حمایت الگو در بخش دوم شکسته شود و به هدف 40 واحد نزول قیمت وارد معامله شویم.

حجم معاملات:در زمان شکست الگوی هر بخش حجم معاملات افزایش یافته است.

نکات مهم الگوی نوسانات موزون قیمت

تشخیص الگوی اندازه گیری حرکت مشکل است و تا زمانی که با همه الگوهای ادامه دهنده روند و الگوهای بازگشت روند آشنایی نداشته باشید نمیتوانید از این الگو استفاده کنید از طرفی دیگر شناسایی خط روندها رسم کانال قیمتی و آشنایی با سطوج جمایت و مقاومت در این الگو بسیار مهم است.

نمیتوان مانند الگوهای دیگر قانونی برای تعریف حد سود و حد ضرر مشخص کرد زیرا ابتدا باید ببینیم کدام الگوها باعث تشکیل الگوی سه بخشی شده است.

در ورود به معامله در هر بخش الگو باید ببینید کدام الگو پیش از آن وجود داشته است و حد سود و حد ضرر را براساس همان الگو تعریف کنید.توجه به سطوح حمایت و مقاومت میتواند در این امر کمک کند.

اگر بنابر استراتژی معاملاتی که دارید نمی خواهید ریسک زیادی را متحمل شوید منتظر تشکیل بخش سوم الگو بمانید و در این بخش وارد معامله شوید زیرا پیشروی بخش سوم به اندازه بخش اول در اکثر مواقع رخ می دهد و ریسک کمتری دارد.