یکی از قالبهای شمعی قابل اعتمادی که میتوانید در نمودار فارکس مشاهده کنید، پین بار است. بسیاری از تریدرها این را یکی از قدرتمندترین الگوهای شمعی برای تجارت میدانند. بنابراین، بحث امروز به طور کامل به شمع برگشتی پین بار اختصاص دارد. الگوی پین بار معمولاً به عنوان یک سیگنال برگشت قیمت استفاده میشود. بسته به جهت الگو و محل قرار گرفتن در نمودار، میتواند نشانگر ادامه روند قبلی یا برگشت قیمت باشد. بیایید شروع کنیم.

پین بار

شرط میبندم که شما بسیاری از پین بارها را در نمودارهای فارکس خود دیدهاید. شاید آگاه نبوده باشید که به طور واضح به یک الگوی پین بار نگاه میکنید، اما احتمالاً با این شمع مواجه شدهاید.

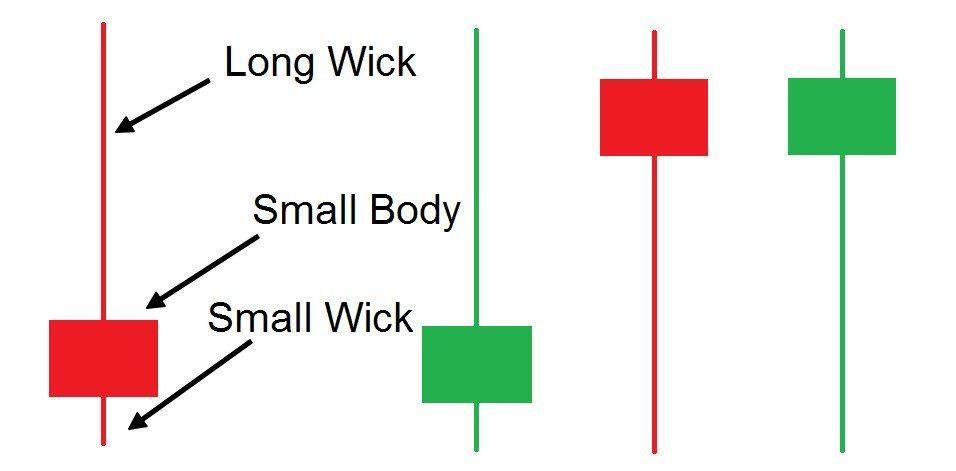

در بالا، ساختار الگوی شمع پین بار و چهار نسخه آن را مشاهده میکنید. ساختار منحصربهفرد این شمع شامل یک مقدار بزرگ برای قسمت خارجی شمع (candlewick)، یک بدنه کوچک و یک قسمت کوچک برای خارجی شمع مخالف خارجی کندل (candlewick) است.

قانون مهمی در شناسایی یک پین بار وجود دارد و آن این است که طول خارجی کندل باید حداقل ۲/۳ اندازه کل شمع را تشکیل دهد. برخی از تریدرها این را مفید مییابند که یک شاخص پین بار را در متاتریدر یا پلتفرم تجارتی مورد علاقه خود برنامهریزی کنند تا به راحتی در نمودار قابل مشاهده باشد.

بسیاری از تریدرها اعتقاد دارند که نام “پین بار” از ظاهر شبیه پین یا سوزن شمع است. در واقع، نام “پین بار” اختصاری برای “پینوکیو بار” است که توسط مارتین پرینگ در کتاب “تحلیل فنی توضیح داده شده” (Technical Analysis Explained) معروف شد.

شمع پین بار به طور متداول در نمودار فارکس دیده میشود. با این حال، بهترین پین بارهای قابل معامله عموماً در انتهای یک موج تکانهای قرار دارند و خارج از عملکرد قیمت قبلی قرار میگیرند. وقتی تریدرها پین باری را بالای یا پایین عملکرد قیمت اخیر پس از یک حرکت طولانی مشاهده میکنند، آماده میشوند تا علیرغم روند، معامله کنند و سعی کنند به سوی موج برگشتی قیمت حرکت کنند.

پین بارها میتوانند به عنوان منطقه رد قیمت در نظر گرفته شوند، جایی که شرکتکنندگان اصلی بازار قیمت را از ماندن در یک سطح خاص رد کردهاند. قبل از اینکه عملکرد قیمت یک پین بار را ببندد، خارجی شمع در ابتدا بخشی از بدنه شمع بوده است.

به این ترتیب، قبل از کامل شدن، شمع پین بار یک بدنه بزرگ در جهت روند دیده میشود. این باعث میشود تا به نظر برسد که روند ممکن است با قدرت ادامه یابد. با این حال، فشار مخالف ظاهر میشود و شمع نزدیک سطح باز شدن خود بسته میشود و در نهایت به عنوان خارجی بزرگ شمع ظاهر میشود.

به طور معمول، “چه بزرگترین بینی (خارجی)، دروغ بزرگتری”، اشاره به بدنه بزرگ ناموفق شمع است که به صورت خارجی تمام شده است. این نام “پینوکیو” از اینجا به وجود آمده است. بنابراین، هر چه خارجی شمع پین بار بزرگتر باشد، فشار برگشتی قدرتمندتری انتظار میرود!

پین بار صعودی

یک پین بار صعودی معتبر و قابل معامله در انتهای یک روند نزولی قرار دارد و خارجی کندل پایینتر از عملکرد کلی قیمت است. اگر یک تنظیمات پین بار صعودی را در نمودار مشاهده کنید، این به شما فرصت خوبی برای یک موقعیت طولانی (پوزیشن لنگ) میدهد.

پین بار نزولی

همین موضوع برای پین بارهای نزولی هم در جهت معکوس صحیح است. پین بار نزولی در انتهای یک روند صعودی قرار دارد و خارجی بزرگتر شمع در قسمت بالا قرار میگیرد. به این ترتیب، خارجی بزرگتر از عملکرد قیمت بیرون میآید. پین بار نزولی معمولاً نشانه خوبی از برگشت قیمت در جهت نزولی است.

نمونههای نمودار پین بار

در کل، هنگام معامله پین بارها، مشخصهها باید به دنبال خارجیهای بزرگ شمع باشند که بعد از حرکت طولانی قیمت خارج از عملکرد قیمت ایجاد میشوند. این معمولاً بهترین الگوهای پین بار برای معامله است. با این حال، پین بارها میتوانند همچنین در طول روند معتبر باشند، زیرا قیمتها قبل از ادامه روند، یک وقفه یا استراحت خاصی دارند.

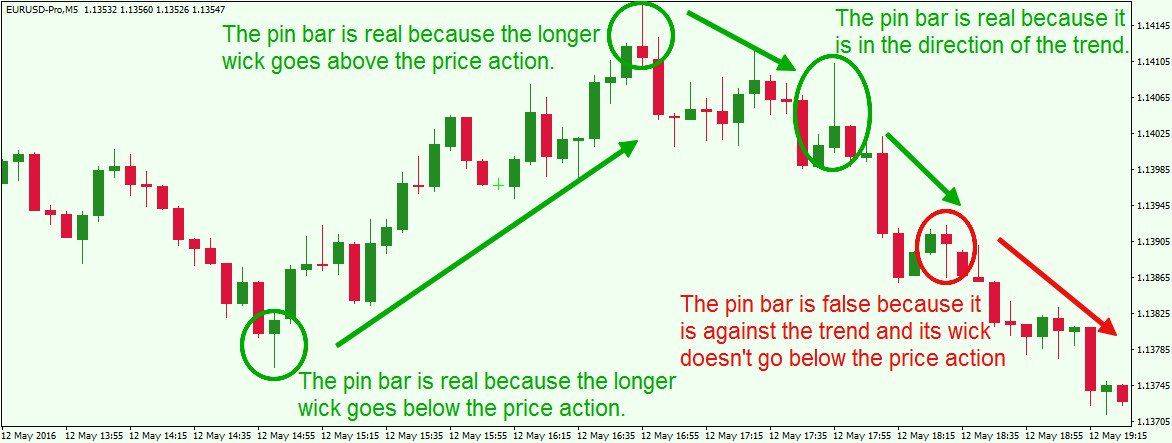

افراد باید از شکلهای پین باری که مخالف روند هستند اما به عملکرد قیمت کلی بالاتر / پایینتر الصاق نمیشوند، اجتناب کنند. علاوه بر این، سیگنالهای پین باری که در طول دورهی تثبیتی رخ میدهند نیز باید اجتناب شود. حالا نگاهی به تصویری بیندازید که نمایشی از برخی از فرمبندهای پین بار در نمودار است:

در نمودار فوق، با یک روند نزولی شروع میشود. در انتهای این روند، عملکرد قیمت یک پین بار صعودی ایجاد میکند. خارجی بزرگتر از عملکرد قیمت پایینتر قرار دارد. بنابراین، الگوی واقعی بودن آن را تأیید میکنیم. سپس قیمت جهت خود را تغییر میدهد و شروع به افزایش میکند.

بعد از یک حرکت صعودی طولانی، یک پین بار نزولی دریافت میکنیم. خارجی بزرگتر شمع بالاتر از عملکرد قیمت قرار میگیرد. بنابراین، معکوس بودن شمع را تأیید میکنیم. سپس قیمت پس از آن کاهش مییابد.

در مسیر نزولی، یک پین بار نزولی دیگر مشاهده میشود. با این حال، خارجی بلند شمع از بین نمیرود. با این حال، میتوانیم این را یک پین بار قابل معامله در نظر بگیریم زیرا در جهت روند است. این تأیید میکند که قیمت میتواند به سمت پایین حرکت کند. همانطور که مشاهده میکنید، قیمت پس از این سیگنال پین بار، به طولانی کردن حرکت نزولی ادامه میدهد.

بعدها، یک پین بار صعودی را در نمودار مشاهده میکنیم (دایره قرمز). شمع کاراکتر معکوسی دارد. با این حال، خارجی بلند شمع از عملکرد قیمت پایینتر نمیآید.

بنابراین، میتوانیم به این نتیجه برسیم که این پین بار یک سیگنال معتبر نیست، زیرا هیچ شواهد واقعی رد قیمت برای پیشبینی برگشت روند نزولی وجود ندارد. به زودی نمودار این را تأیید میکند که این پین بار یک پین بار نادرست بوده و کاهش قیمت ادامه دارد.

تا این لحظه شاید متوجه شده باشید که این الگوهای پین بار فارکس شبیه الگوی شمعی “گوهر” و الگوی شمعی “ستاره شلیکی” به نظر میرسند. و اگر این را تشخیص داده باشید، صد در صد درست هستید، زیرا آنها یکسان هستند. گوهر و ستاره شلیکی از نوع تغییرات پین بار هستند.

الگوهای ترید با استفاده از پین بار

همانطور که میدانید، ترید موفق در بازار فارکس نه تنها در شناسایی الگوهای مختلف در نمودار محدود نمیشود. بلکه باید بدانیم چگونه از این الگوها بهره ببریم و استراتژی مناسب را بر اساس آنها ایجاد کنیم.

هماکنون که شما با شناسایی صحیح پین بارها در نمودار قیمت خود آشنا هستید، ما میتوانیم به شما نشان دهیم چگونه از این الگوها در ترید بهره ببرید.

شروع ترید با استفاده از پین بار

وقتی شما یک پین بار معتبر در نمودار مشاهده میکنید، باید به زمان ورود به تجارت توجه کنید. روشهای مختلفی برای ورود و خروج درباره پین بارها وجود دارد و در بخش زیر، یکی از این استراتژیهای زمانبندی را به عنوان مثال بررسی خواهم کرد.

– پین بار صعودی: وقتی یک پین بار صعودی معتبر را شناسایی میکنید، میتوانید جفت ارز فارکس را در اولین شمعی که بسته میشود واقعاً بالای خار کوچک پین بار قرار دارد، خریداری کنید.

– پین بار نزولی: وقتی یک نمونه پین بار نزولی معتبر را مشاهده میکنید، میتوانید در اولین شمعی که بسته میشود واقعاً پایین خار کوچک پین بار قرار دارد، جفت ارز فارکس را فروش کنید.

همانند هر ستاپ ترید دیگری، شما باید در طول ترید خود بیحفاظت نباشید. حتماً از یک سفارش محافظتی استاپ لاس استفاده کنید. بیایید درباره محل قرار دادن سفارش استاپ لاس در هنگام ترید شمع پین بار صحبت کنیم.

وقتی وارد بازار با الگوی پین بار میشوید، باید سفارش استاپ لاس را مستقیماً بالاتر/پایینتر از خار بلندتر الگو قرار دهید. فاصله بین سطح ورود و انتهای خار بلندتر، فاصله تقریبی است که باید به ترید اجازه داده شود تا کار کند.

مطمئن شوید که در محل قرار دادن سفارش استاپ لاس، از ارتفاع/پایینی دقیق خار استفاده نمیکنید. بهتر است که برخی فضای اضافی فراتر از آن را بگذارید تا از گیر افتادن در تعقیب استاپ لاس جلوگیری کنید. میتوانیم فرض کنیم که اگر قیمت به سمت فراتر از خار بلندتر حرکت کند، آن الگو را ناموفق در نظر بگیریم.

هدف گیری در تریدهای پین بار

اکنون شما برخی ایدهها درباره چگونگی ورود به بازار با استفاده از پین بارها و محل قرار دادن استاپ لاس خود دارید. بنابراین سوال منطقی بعدی این است: “باید ترید خود را در کجا خاتمه دهیم؟” و همین موردی است که ما سعی میکنیم به آن پاسخ دهیم.

– اندازهگیری فاصله بر اساس اندازه پین بار: در این روش، میتوانید برای خاتمه تریدهای مبتنی بر الگوی شمع از این رویکرد استفاده کنید. شما میتوانید از یک، دو یا سه برابر اندازه پین بار استفاده کنید تا هدف را تعیین کنید. این بستگی به شما دارد که کدام ضربکننده را در برنامه ترید خود استفاده کنید.

با این حال، هر تصمیمی که در استراتژی پین بار خود بگیرید، مطمئن شوید که برای هر ترید از همان رویکرد هدف استفاده میکنید – یعنی یک، دو یا سه برابر اندازه پین بار. همچنین به خاطر داشته باشید که هر چه هدف بزرگتر باشد، نرخ موفقیت پایینتر خواهد بود و هر چه هدف کوچکتر باشد، نرخ موفقیت بالاتر خواهد بود.

– استفاده از قوانین عملکرد قیمت: این رویکرد شامل استفاده از قوانین ساده پشتیبانی/مقاومت در ترکیب با الگوها و نمودارهای شمع است. چرا باید از یک ترید خارج شویم در حالی که قیمت همچنان در جهت ما روند دارد؟ اگر قیمت در طول ترید بلند ما یک پشتیبان اساسی را شکست دهد، این میتواند نشانهای واضح برای بستن ترید باشد.

همچنین، اگر در حالی که قیمت در جهت مورد علاقهتان روند دارد الگوی شمع برعکس دیگری را مشاهده کنید، ممکن است بخواهید در آن زمان ترید را ببندید. برای مدیریت ترید پین بار خود، گزینههای زیادی برای تریدر با سواد در عملکرد قیمت وجود دارد.

یک استراتژی ترید پین بار

حالا میخواهیم همه قوانینی را که در بالا بحث کردهایم، ترکیب کنیم تا یک روش تریدی سازگار بر اساس الگوی پین بار ایجاد کنیم. سیستم ترید پین بار ما با باز کردن یک ترید پس از بسته شدن یک شمع فراتر از لبه کوچکتر الگو شروع خواهد شد. استاپ لاس نیز در دورترین نقطه از لبه بزرگتر الگو قرار داده خواهد شد. برای تعیین زمان مناسب بستن ترید، از تکنیکهای عملکرد قیمت استفاده خواهیم کرد. به تصویر زیر نگاهی بیندازید:

بیایید به نمودار EUR/USD بالا نگاه کنیم. این نمودار با کاهش قیمت آغاز میشود. ناگهان یک شمع پین بولیشی (پین بار) در نمودار مشاهده میشود. عرض پایین شمع به سمت پایینی عملکرد کلی قیمت میرود. بنابراین، ما اعتبار الگو را تأیید میکنیم.

شمع بعدی که پس از پین بار میآید، بالای عرض الگو بسته میشود. این لحظه مناسبی است برای باز کردن یک معامله خرید طبق برنامه معاملاتی پین بار ما. سپس قیمت افزایش مییابد. توجه داشته باشید که در طول صعود قیمت، EUR/USD یک سطح پشتیبان واضح (خط آبی) ایجاد میکند. اگر قیمت این سطح پشتیبان را به سمت پایین شکست، معامله باید مطابق قوانین عمل قیمت بسته شود.

سطح پشتیبان موفق به تحمل فشار قیمت میشود و EUR/USD یک روند صعودی جدید را طی میکند. در انتهای نیروی صعودی دوم، الگوی شمع هارامی ریورسال (Harami Reversal) را مشاهده میکنیم. این الگو ممکن است باعث برگشت معکوس روند صعودی شود که پس از الگوی پین بار ایجاد شده است. براساس این عمل قیمت، ممکن است احساس کنیم که این لحظه مناسبی برای بستن معامله است.

حالا یک مثال معامله پین بار بیراهه را شرح دهیم:

دوباره یک نمودار EUR/USD بالا داریم. این نمودار با حرکت قیمت بولیشی آغاز میشود که با تشکیل یک شمع پین بار بیراهه به پایان میرسد. عرض بلندتر از الگو، بالاتر از عملکرد کلی قیمت قرار میگیرد که اعتبار شمع را تأیید میکند.

شمع بعدی که پس از پین بار میآید، نزولی است. همانطور که میبینید، آن راستاً در زیر عرض کوچک پایینی پین بار بسته میشود. این بر اساس قواعد ما، یک سیگنال کوتاه در نمودار ایجاد میکند.

سپس قیمت در جهت نزولی حرکت میکند. پس از کاهش سریع، قیمت وارد فاز تثبیت میشود که به یک الگوی نقشهبرداری سقوطی شباهت دارد. این شکل دارای پتانسیل قوی بولیشی است در صورت شکستن سطح بالای ماهیچه. بنابراین، این سطح بالا میتواند به عنوان یک سیگنال خروج در این حالت استفاده شود.

توجه کنید که عمل قیمت یک الگوی شمع پین بار بولیشی در داخل نقشهبرداری سقوطی ایجاد میکند. اگرچه عرض بلندتر از عملکرد قیمت به سمت پایین میروید، ما باید این الگو را نادیده بگیریم، زیرا در طول تثبیت قیمت شکل گرفته است.

بعدها، عمل قیمت یک شمع را بالای سطح بالای نقشهبرداری سقوطی بسته میکند. این سیگنال بولیشی قوی را در نمودار ایجاد میکند. به این ترتیب، میتوانیم تصمیم بگیریم که این لحظه مناسبی برای خروج از معامله است.

حالا بیایید به مثال نهایی معامله پین بار بپردازیم:

تصویر بالا نمودار جفت ارز فارکس USD/JPY را نشان میدهد. ما یک روند بولیشی را مشاهده میکنیم که با یک الگوی شمع پین بار بیراهه به پایان میرسد. اگرچه بدنه شمع در زیر سه شمع قبلی قرار دارد، اما عرض بلندتر شمع به سمت فوق عملکرد کلی قیمت در نمودار میرود. این وجود یک الگوی شمع پین بار بیراهه معتبر را در نمودار تأیید میکند.

چند شمع بعد، عمل قیمت عرض پایینی از پین بار را شکست میدهد که سیگنال کوتاهی در نمودار ایجاد میکند. براساس قوانین ورود، این لحظه مناسبی است برای فروش جفت ارز فارکس USD/JPY. به زودی پس ازآن، قیمت به سمت پایین حرکت میکند. در طول نزول قیمت، یکی از اصلاحات روند یک منطقه مقاومت ایجاد میکند که میتواند برای بستن معامله استفاده شود.

با این حال، این مقاومت بدون تغییر باقی میماند و معامله باید به مرحله بعدی ادامه یابد.

قیمت با گامی همچنین تندتر به سمت پایین ادامه مییابد. در انتهای این نیروی نزولی دوم، عمل قیمت وارد فاز تثبیت میشود. توجه کنید که تثبیت شبیه یک مثلث تقارنی است. سطح بالای این الگوی نمودار میتواند برای بستن معامله کوتاه ما در این حالت استفاده شود.

توجه کنید که در انتهای تشکیل مثلث، عمل قیمت یک الگوی شمع پین بار بولیشی ایجاد میکند. عرض بلندتر به سمت پایین عملکرد کلی قیمت میرود، که به این معنی است که الگو قابل توجه است. این شمع میتواند به عنوان یک خروج زودرس از معامله کوتاه استفاده شود. در غیر این صورت، سیگنال خروج زمانی رخ میدهد که عمل قیمت یک شمع را بالای مثلث تقارنی در نمودار بسته کند.

خلاصه:

به طور خلاصه، الگوی شمع پین بار یکی از قدرتمندترین و قابل تشخیصترین الگوهای شمعی است که میتوان در بازار پیدا کرد.

شمع پین بار دارای بدنهای کوچک، عرض بلند حداقل دو برابر اندازه کل شمع و یک عرض کوچک مقابل عرض بلند است. هامر و ستاره شلیکی نمونههایی از الگوهای شمع پین بار هستند.

نام “شمع پین بار” از “شمع پینوکیو” گرفته شده است. توضیح این مسئله در تغییر قیمت مخفی است که شمع را به بازگشت میبرد و باعث ایجاد یک عرض بلند میشود. معاملهگران سعی میکنند این فشار برگشتی را که احتمالاً با عرض بلندتر شمع پین بار قویتر است، به دست آورند. به این صورت معاملهگران میگویند: “چه بزرگتر بینی (عرض)، دروغ بزرگتر (برگشت)” که به پینوکیو اشاره دارد.

دو نوع الگوی شمع پین بار وجود دارد:

پین بار بولیشی – دارای عرض بلند پایینی، بدنه کوچک و عرض بالایی کوچک است.

پین بار خرسی – دارای عرض بالای بلند، بدنه کوچک و عرض پایینی کوچک است.

پین بار معتبر آن است که عرض آن بالاتر (یا پایینتر) از عملکرد قیمت باشد. احتمال بالاترین پین بارها سیگنالهای برگشتی هستند که پس از یک حرکت قیمت طولانی رخ میدهند.

پین بار نادرست در صورتی رخ میدهد که عرض بلند از عملکرد قیمت اخیر بیرون نیاید. پین بارهایی که در شرایط محدوده تنگ اتفاق میافتند نیز باید اجتناب شود.

برای استفاده از استراتژی پین بار، مراحل زیر را دنبال کنید:

شناسایی یک پین بار معتبر.

باز کردن معامله به سمت پین بار هنگامی که یک شمع بسته شود و دور عرض کوچک الگو قرار بگیرد.

قرار دادن توقف خسارت (استاپ لاس) فراتر از عرض بلند پین بار.

استفاده از ضربهگیری چند برابر اندازه پین بار به عنوان هدف یا استفاده از قوانین ساده عمل برای خروج از معامله.