بازار رنجی بازاری است که معمولا معاملهگران را کلافه میکند اما اگر بدانید در بازار رنج چگونه معامله کنید، فرصت خوبی برای کسب سود است. تکنیکهای متعددی برای بهرهبرداری از روند صعودی و نزولی ظاهر شدهاند. اما کمتر درباره نحوه نزدیکشدن یک معاملهگر به شرایط رنج قیمتی که به طور معمول در بیشتر بازارها بیش از دو سوم زمان وجود دارد، نوشته شده است.

نزدیک شدن یک معاملهگر به شرایط رنج قیمتی به معنای ورود به بازار در زمان مناسب است که قیمت به طور متوسط بین حداقل و حداکثر قرار دارد و احتمال ادامه روند صعودی یا نزولی وجود دارد. در این شرایط، معاملهگران میتوانند با خرید در حداقل قیمت و فروش در حداکثر قیمت، سود به دست آورند.

برای نزدیک شدن به شرایط رنج قیمتی، معاملهگران باید به روند قیمتی دقت کنند و نقاط مهم را شناسایی کنند. یکی از روشهای متداول برای شناسایی نقاط ورود به بازار رنج، استفاده از نمودارهای تحلیلی میباشد. این نمودارها اطلاعاتی از قیمت و حجم معاملات در طول زمان را نشان میدهند و به معاملهگران کمک میکنند تا نقاط ورود و خروج مناسب را تشخیص دهند.

در این درس، ما به بررسی شرایط بازار رنج و برخی از راهبردهای معاملاتی در این محیط خواهیم پرداخت. همچنین میتوانید برای آموزش سایر دروس فارکس به صورت رایگان روی لینک آموزش فارکس کلیک کنید.

بازار رنج چه شرایطی دارد؟

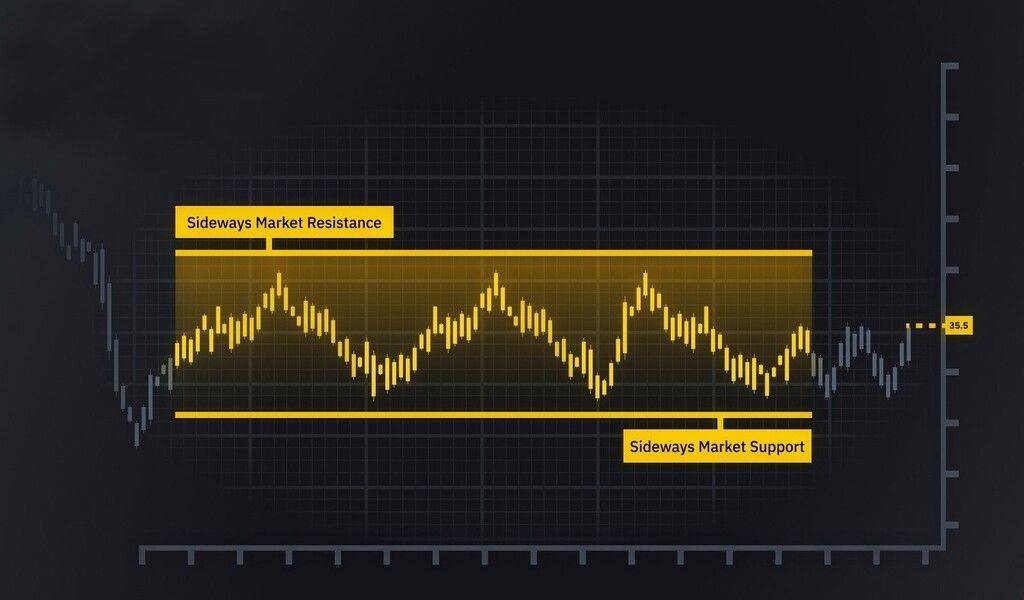

بازار رنج شرایطی است که در آن قیمتها در یک رنج خاص روی نمودار قیمتی تراکم شدهاند. این بدان معناست که عملکرد قیمتی به طور کلی بین دو سطح خاص – بالاترین سطح رنج و پایینترین سطح رنج – قرار دارد. برخی معاملهگران بازار رنج را به عنوان تجمع قیمت، فاز تراکم یا بازار مسطح نیز مینامند.

به عبارت ساده، وقتی یک جفت ارز فارکس به سمت بالا یا پایین جریان ندارد، در حال رنج قیمتی قرار دارد که به این معنی است که قیمت در یک کانال افقی به سمت چپ و راست حرکت میکند.

نقطه بالاترین در تجمع قیمت به عنوان منطقه مقاومت در نظر گرفته میشود. به عکس این، قیمت پایینتر در رنج به عنوان منطقه پشتیبان در نظر گرفته میشود. این دو منطقه باید به عنوان یک منطقه و نه به عنوان یک قیمت افقی ثابت در نظر گرفته شوند. نقاط بالا و پایین کانال افقی به ما کمک میکند تا وضعیت رنج فعلی جفت ارز را تصور کنیم.

این نوع رنجهای فارکس ممکن است به صورت منظم ظاهر شوند، اما معمولاً در دورههای حجم معاملات کم اتفاق میافتند. از آنجا که حجم معاملات کم است، خرسها و گاوها نمیتوانند یکدیگر را غلبه کنند و قیمت به صورت مسطح حرکت میکند.

برای مشاهده نحوه ظاهر شدن یک بازار رنج در نمودار قیمت، به زیر نگاه کنید.

در بالا شما یک تصویر از یک مثال کلاسیک رنج را مشاهده میکنید. نمودار مربوط به دوره ۲۹ ژوئیه ۲۰۱۶ تا ۳ اوت ۲۰۱۶ بر روی جفت ارز یورو/دلار آمریکا است.

توجه خواهید کرد که زمانی که حجم معاملات افزایش مییابد، یورو/دلار در حال حرکت است. بر خلاف این، زمانی که حجم معاملات کمتر است، قیمت در حال حرکت به طرفها است.

مزایا و معایب معامله در بازار رنج

رنج قیمتی در معاملات ممکن است مشکلاتی برای معاملهگران ایجاد کند؛ در معاملات رنج مزایا و معایبی وجود دارد. در زیر به بررسی برخی از مزایا و معایب معامله در بازار رنج میپردازیم.

مزایا معامله در بازار رنج:

تعیین سطوح معاملات داخلی – زمانی که یک رنج در نمودار وجود دارد، شما دارای یک سطح بالا و پایین واضح در یک کانال افقی هستید. این به این معنی است که میدانید کی انتظار دارید قیمت به طرف دیگر برگشت کند.

ورود زودهنگام به یک روند احتمالی – زمانی که یک شکست معتبر از رنج رخ میدهد، شما میتوانید به دنبال تمدید حرکت قیمت باشید. معامله در زمان شکست اولیه میتواند نسبت سود به ریسک بسیار مطلوبی را ارائه دهد و وقتی شکست به یک پا مهم گسترش یابد، بسیار سودآور باشد.

معایب معامله در بازار رنج:

حجم معاملات کم – رنجهای معاملاتی تنگ به طور متناوب رخ میدهند در زمانی که حجم معاملات کافی وجود ندارد. این به این معنی است که فشار بازار ضعیف است و نه گاوها و نه خرسها تسلط بر میدان نمیگیرند. به همین دلیل، شکست ممکن است رخ ندهد یا در صورت رخ دادن، مشکوک باشد.

عدم وجود یک روند عمومی – از آنجا که خرسها و گاوها نمیتوانند یکدیگر را غلبه کنند، در نمودار عملیات قیمتی ثابت داریم. این به این معنی است که هیچ روند موجودی وجود ندارد که بتواند معامله شود.

عدم قطعیت قیمت – قیمت در رنجهای قیمتی بسیار ناقطع است. دلیل این امر حجم معاملات کم است که معمولاً منجر به شکستهای نادرست و حرکت قیمتی غیر قطعی میشود.

شکست بازار رنج

یکی از قویترین اتفاقات در زمان عملیات قیمت ثابت، شکست بازار رنج است. این پدیده زمانی رخ میدهد که عملیات قیمت از سطح بالا یا پایین رنج قیمتی عبور میکند. شکست رنج به این معنی است که عملیات قیمت سعی در ادامه حرکت فعلی را در جهت شکست دارد.

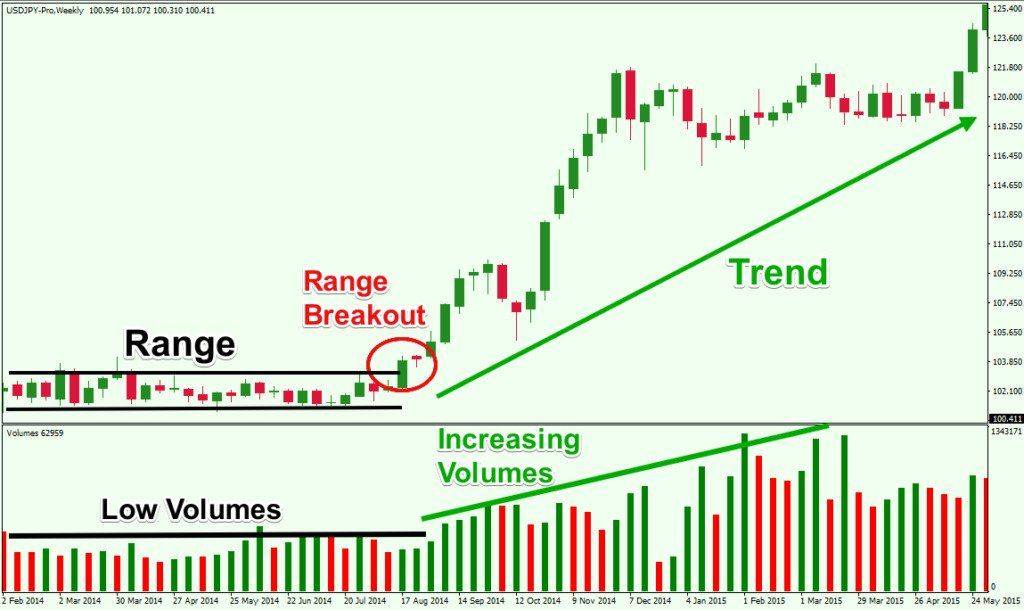

به این ترتیب، ما انتظار گسترش حرکت فعلی رنج را داریم. در بسیاری از موارد، پس از شکست بازار با سرعت بالا، قیمت وارد یک روند جدید در جهت شکست میشود. در زیر یک شکست بازار رنج صحیح به سمت بالا و حرکت صعودی نتیجه آن را مشاهده میکنید.

در حال حاضر به نمودار هفتگی جفت ارز USD/JPY نگاه میکنیم. این نمودار دوره زمانی بین فوریه ۲۰۱۴ و مه ۲۰۱۵ را پوشش میدهد. خطوط سیاه روی نمودار نشانگر حرکت قیمت ثابت است و نشان میدهد که جفت ارز در یک کانال محدود حرکت میکند. این رنج در یک حجم نسبتاً کم رخ میدهد.

در دایره قرمز، مشاهده میشود که رنج شکستی روی میدهد و با یک شمع قدرتمند اندیشه میکند که قیمت احتمالاً به افزایش خواهد پرداخت. به زودی پس از آن، حجم نیز افزایش مییابد و جفت ارز یک روند صعودی قوی را آغاز میکند که بیش از ۹ ماه ادامه دارد.

ترید در نوسانات قیمتی بازار رنج

یکی از فرصتهایی که میتوانیم از رنج استفاده کنیم، ترید در داخل نوسانات در بازار ثابت است. ما تلاش میکنیم تا هر زمان که قیمت از سطح بالایی یا پایینی کانال افقی برمیخیزد، وارد ترید شویم. موقعیت باید در جهت برگشت قیمت باشد. سپس ترید به طور معمول تا وقتی که قیمت به سمت مقابل رنج حرکت کند، نگه داشته میشود.

این استراتژی ترید از استفاده از دستور توقف ضیق بهره میبرد. مکان بهینه برای دستور توقف ضیق شما، فراتر از سطحی است که قیمت از آن برمیخیزد. در زیر میتوانید یک مثال ترید از استراتژی ترید رنج محور داخلی را ببینید:

بیایید از همان مثال رنج USD/JPY قبلی استفاده کنیم. با این حال، این بار رنج را از طریق نمودار روزانه جفت ارز نشان میدهیم. خطوط سیاه نشانگر بالا و پایین رنج هستند. خواهید دید که چندین بار عملکرد قیمتی به طور قوی بالای رنج حرکت میکند، اما در نهایت برگشت میکند. این نوع الگو گاهی اوقات پس از انتشار خبرهای اقتصادی رخ میدهد.

ما میخواهیم روی سطوح رنج تمرکز کنیم که قمهها و سقفها در آن تجمع شدهاند. پیکانهای سبز نشان میدهند که زمانی که بازار فرصتهای خرید و فروش برای جفت ارز USD/JPY براساس عملکرد قیمتی رنج محور ارائه میدهد.

خطوط قرمز سطوح دستور توقف شما را نشان میدهند. هنگامی که شما این نوع ترید برگشتی را باز میکنید، باید آن را تا زمانی که قیمت به سمت سطح مخالف برسد یا تا زمانی که دستور توقف فعال شود، نگه داشته باشید.

این رویکرد ترید رنج محور یک اقدام پرخطر تلقی میشود. یکی از دلایل این امر عدم وجود حجم معاملات مناسب در طول رنج است. این منجر به عدم اطمینان قیمت میشود زیرا جفت ارز میتواند به سرعت جهت خود را تغییر دهد اگر یک خریدار یا فروشنده بزرگتر به طور ناگهانی وارد بازار شود.

ترید با شکست بازار رنج

رویکرد ترید شکست رنج یک راه دیگر برای کسب سود از شرایط بازار رنج است. ایده این استراتژی ترید رنجن است که وارد بازار شویم اگر قیمت از سطح بالا یا پایین رنج شکستی ایجاد کند. شما وارد بازار در جهت شکستی میشوید.

اگر شکستی نزولی است، جفت ارز را میفروشید. اگر شکستی صعودی است، جفت ارز را خریداری میکنید. شما در معامله را با فرضیه وارد میکنید که قیمت پس از شکستن از رنج، به ایجاد یک روند میپردازد.

یک سیگنال معتبر ترید شکست رنج با حجم معاملات بالا یا افزایش یافتن همراه است. به این ترتیب، میتوانید از اندیکاتور حجم استفاده کنید تا تأیید کنید که سیگنالی که بر روی نمودار دریافت میکنید، یک شکست واقعی است.

هنگامی که شما ترید شکست رنج را انجام میدهید، همیشه باید از دستور توقف ضرورت استفاده کنید. گاهی اوقات قیمتها با چند شمع فراتر از سطوح رنج بسته میشوند، اما سپس سریعاً به داخل رنج برمیگردند. به همین دلیل، همیشه میخواهید با یک دستور توقف ضرورت حفاظت شوید.

معمولاً من ترجیح میدهم دستور توقف را در وسط رنج قرار دهم و هدفی که حداقل برابر اندازه رنج خود است را تعقیب کنم. به این ترتیب میتوانم نسبت پاداش به ریسک حداقل ۲ به ۱ را در این نوع ترید تنظیم کنم.

اگر قیمت اندازه رنج را کامل کند، میتوانید در نظر داشته باشید که یک بخشی از موقعیت خود را باز نگه دارید. در این صورت، میخواهید از قوانین اصلی قیمتی برای دریافت سیگنال خروج نهایی خود از معامله استفاده کنید.

در زیر نحوه ترید شکست رنج بر اساس برخی از رهنمودهای ارائه شده را خواهید دید:

در اینجا نمودار H4 از USD/CHF یا سوییسی را مشاهده میکنیم. تصویر مربوط به بازه زمانی آخرین هفته دسامبر ۲۰۱۲ و آغاز ژانویه ۲۰۱۳ است.

دوباره، رنج با یک کانال افقی سیاه روی نمودار مشخص شده است. دایره قرمز شکستی را از طریق سطح بالای رنج نشان میدهد. این زمانی است که ما جفت ارز USD/CHF را خریداری میکنیم. در عین حال، ما باید یک سفارش توقف ضرر در وسط رنج قرار دهیم، همانطور که در تصویر نشان داده شده است.

سپس ما اندازه رنج را اندازهگیری میکنیم، که با پیکان بنفش اول نشان داده شده است و آن را به عنوان هدف حداقل خود قرار میدهیم، همانطور که با پیکان بنفش دوم نشان داده شده است.

پس از شکست قوی، عمل قیمت به هدف حداقل میرسد. ما حرکت صعودی را با خط روند آبی در نمودار اندازهگیری میکنیم و میتوانیم از آن نقطه ارجاع به عمل قیمت برای خروج از معامله استفاده کنیم، اگر در آن زمان هنوز بخشی از موقعیت باز داشته باشیم.

ما میخواهیم معامله را به طور کامل ببندیم وقتی که عمل قیمت خط روند آبی را به سمت خط روند آبی به سمت خرسان بشکند. این استراتژی معاملاتی شکست نیز معمولاً توسط معاملهگران عمل قیمت استفاده میشود و میتواند با توجه به سبک خاص معاملهی شما تنظیم شود.

اندیکاتورهای مفید برای شناسایی بازارهای رنج

برخی از اندیکاتورهای تکنیکال رنج که در شناسایی بازارهای مسطح مفید هستند را بررسی میکنیم. بیایید به برخی از اینها نگاهی بیندازیم:

اندیکاتور ADX

اندیکاتور حرکت جهتی میانگین (ADX) یک اندیکاتور تکنیکال است که به تمایز گرفتن روند از حرکت قیمت مسطح کمک میکند. این اندیکاتور از یک خط تکی تشکیل شده است که از ۰/۰۰ تا ۷۵/۰۰ نوسان میکند. اگر خط در رنج زیر ۲۵/۰۰ قرار داشته باشد، این نشان میدهد که احتمالاً در شرایط بازار رنج قرار داریم.

وقتی مقدار ADX از زیر ۲۵/۰۰ به بالا عبور میکند، این نشان میدهد که قیمت احتمالاً وارد یک فاز روندی – خرسی یا گاوی – میشود. ممکن است وقتی خط ADX سطح ۲۵/۰۰ را با حجم معاملات افزایش یابد، وارد معامله شوید. ما باید وارد بازار شویم به سمت حرکت قیمت. دوباره، ما باید یک سفارش توقف ضرر را در وسط رنج قرار دهیم.

سپس باید حداقل تا رسیدن به هدف حداقل در معامله باقی بمانیم. البته همیشه میتوانیم از قوانین عمل قیمت برای گسترش سود خود بیشتر از سطح هدف حداقل استفاده کنیم. این مثالی از نحوه استفاده از اندیکاتور ADX در یک سناریوی بازار رنج است.

این یک نمودار USD/CHF است، اما اینبار بازه زمانی فوریه 2010 تا ژوئیه 2010 را پوشش می دهد. ما اندیکاتور حجم و اندیکاتور ADX را زیر نمودار ضمیمه کرده ایم.

خطوط سیاه یک رنج فارکس در حین حجم معاملات کم را نشان می دهند. توجه کنید که در اکثر زمان رنج، خط ADX در زیر 25.00 قرار دارد. ما می توانیم در هنگام تغییر خط ADX بالای 25.00 وارد معامله شویم. این نشان می دهد که رنج احتمالاً تمام شده است و قیمت احتمالاً وارد یک روند جدید می شود. حجم معاملات هم باید در حال افزایش باشد.

اما به چه جهتی باید وارد بازار شویم؟ اینجا اندیکاتور حجم همچنین می تواند کمک کند، همچنین عملکرد طبیعی قیمت. در مورد ما، اندیکاتور حجم میله های سبز بزرگ را بسته است، که به معنی وجود روند صعودی است. در عین حال، عملکرد قیمت هم صعودی است. به همین دلیل، ما قصد داریم جفت ارز USD/CHF را خریداری کنیم.

دستور محدود کننده ضرر ما باید بر اساس قوانین معاملاتی مشخص شده در ابتدا در وسط رنج قرار گیرد. سپس باید حداقل تا زمانی که سوئسی به هدف حداقل رسید (جفت مگنتا دوم) معامله را نگه داریم. به علاوه، ما داریم گزینه حفظ معامله برای سودهای بیشتر نیز داریم. توجه کنید که حجم معاملات پس از رسیدن به هدف حداقل افزایش می یابد. در عین حال، قیمت جفت ارز USD/CHF همچنان در رنج صعودی آبی در نمودار باقی می ماند.

می توانیم از شکست خروجی منفی از طریق خط رنج صعودی آبی برای بستن معامله استفاده کنیم.

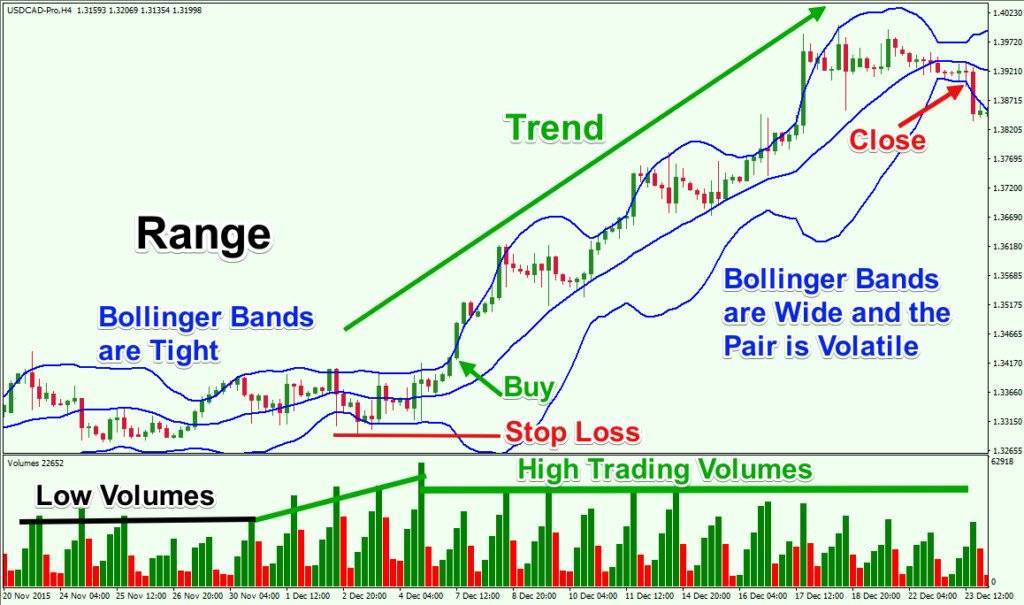

باندهای بولینگر

اندیکاتور بعدی که می تواند در تشخیص رنج ها از روندها کمک کند، باندهای بولینگر است. باندهای بولینگر یک اندیکاتور مبتنی بر نوسانات است. این شامل دو نوار است که از بالا و پایین عملکرد قیمت عبور می کنند و یک متوسط ساده 20 دوره ای در وسط قرار دارد.

تحرکات عملکرد قیمت توسط نوارهای نوسانی محدود می شوند. نوسانات کم عموماً ناشی از حجم معاملات کم است. نوسانات بالا معمولاً تحت فشار حجم معاملات بالا قرار دارند. بنابراین، اندیکاتور باند بولینگر در شناسایی رنج ها و روندها مفید است.

وقتی دو نوار بولینگر تنگ هستند، نوسانات کم است و بازار آرام است. وقتی دو نوار شروع به گسترش می کنند، نوسانات بالا است و بازار در حال حرکت است.

این چگونه یک سیستم معاملاتی رنج نوار بولینگر می تواند کار کند:

این بار تحلیل رنج را در نمودار H4 جفت ارز USD/CAD انجام می دهیم. نمودار مدت زمان بین 20 نوامبر 2015 و 23 دسامبر 2015 را پوشش می دهد.

خطوط آبی در نمودار باندهای بولینگر هستند. توجه کنید که وقتی نوارها تنگ هستند، قیمت USD/CAD در رنج قرار دارد. وقتی نوارها گسترش می یابند، قیمت وارد یک روند می شود. همچنین، وقتی نوارها تنگ هستند، حجم معاملات معمولاً کم است. همچنین، همچنین، وقتی نوارها گسترش می یابند، حجم افزایش می یابد و بالاتر می شود که تاییدیه برای روند است.

در مثال بالا، ما قصد داریم جفت ارز USD/CAD را خریداری کنیم وقتی عملکرد قیمت نوار بالا را شکست می دهد، در حالی که هر دو نوار در حال گسترش هستند. سیگنال صعودی توسط افزایش حجم تایید می شود.

دستور محدود کننده ضرر ما باید در پایین ترین سطح ایجاد شده قبل از افزایش قرار گیرد. ما در این معامله تا زمانی که عملکرد قیمت نوار پایینی را به سمت پایین شکست دهد، باقی می مانیم.

خلاصهای از استراتژی بازار رنج

بازار رنج یک دوره تجمع قیمت است که عملکرد قیمت در آن حرکت جانبی را تجربه می کند. وقتی قیمت جفت ارز فارکس در حال روند نیست، گفته می شود که در حال رنج قرار دارد. به طور کلی، بازارها تقریباً دو سوم زمان را در حال رنج قرار می دهند و کمتر از یک سوم زمان را در حال روند قرار می دهند.

مزایای معامله در یک بازار رنج شامل موارد زیر است:

- رنج سطوح مشخصی دارد.

- می توانید در مرحله اولیه یک روند وارد شوید وقتی قیمت فراتر از رنج شکست می خورد.

معایب معامله در بازار رنج شامل موارد زیر است:

- وقتی جفت ارز فارکس در حال رنج است، ما هیچ روندی نداریم که بتوانیم معامله کنیم و ممکن است شکست های نادرست و عملکرد قیمت خراش بخوریم.

- همچنین، عملکرد قیمت همراه با حجم معاملات کم همراه است که سنجیدن جهت بازار را دشوارتر می کند.

- تنظیم معامله شکست رنج در هنگامی رخ می دهد که عملکرد قیمت سطح بالا یا پایین رنج تجمعی را شکست می دهد.

دو استراتژی معاملاتی رنج عملکرد قیمت که معمولاً توسط معامله گران استفاده می شود عبارتند از:

- درون بازار رنج

- شکست بازار رنج

دو اندیکاتور که در شناسایی رنج های معامله کمک می کنند عبارتند از:

- اندیکاتور جهت حرکت میانگین (ADX Indicator)

- اندیکاتور باند بولینگر