تجارت با آربیتراژ در دنیای مالی به استراتژی تجارتی اشاره دارد که از ناهمواریها در یک بازار مالی سود میبرد. آربیتراژ فارکس شامل تشخیص و بهرهبرداری از اختلافات قیمتی است که در ارزهای یک یا چند جفت ارزی ممکن است بوجود آید.

ویژگی عمومی تجارت با آربیتراژ واقعی سود “بدون ریسک” است، اما برای رسیدن به این نتیجه عموما نیاز به درجهای از ریسک در اجرای معامله است. اغلب، ریسک اجرا در واقع بیشتر از سود کوچکی است که آربیتراژورها به طور معمول کسب میکنند. یک نوع ویژه از تجارت با آربیتراژ که ریسک را در بر میگیرد، به عنوان آربیتراژ آماری شناخته میشود که در آن اختلافات بین جفتهای ارزی ارزیابی شده و موقعیتهای مخالف زمانی اتخاذ میشوند که به طور قابل توجهی با نرمالهای تاریخی از هم پاشیده شوند.

با اینکه آربیتراژ مسئول کسب میلیاردها دلار سود برای مؤسسات مالی بزرگ و بانکها است، اما معروف است که برخی از بزرگترین فروپاشیهای مالی را نیز به وجود آورده است. این اتفاق معمولا زمانی رخ میدهد که پارامترهای زیرین تغییر کنند و سود “بدون ریسک” در یک تجارت با آربیتراژ به جای آن به یک ضرر قفل شده تبدیل شود. اگرچه آربیتراژ ممکن است به نظر برسد که برای یک تاجر فارکس پول آسان است، اما هیچ چیز دور از حقیقت نیست.

تجارت با آربیتراژ

تجارت با آربیتراژ میتواند به عنوان خرید و فروش همزمان دو دارایی معادل برای کسب سود بدون ریسک تعریف شود. علاوه بر بازار فارکس، این استراتژی تجارتی به صورت فعال در بیشتر بازارهای مالی از جمله بازارهای سهام، کالا و گزینهها استفاده میشود.

به طور کلی، آربیتراژ از ناهمواریها یا ناهمسانیها در هر بازار مالی بهره میبرد و شامل شرایطی است که تجارتکنندگان میتوانند با تشخیص شرایط بازار، سود کوچکی را بدون ریسک کسب کنند. آربیتراژ فارکس، همانند استراتژیهای آربیتراژ در بازارهای دیگر، بستگی به این ناهمواریها دارد که زمانی که بازارها به طور نامنظم معامله میکنند، به وجود میآیند.

محاسبات آربیتراژ که در گذشته اغلب به صورت دستی یا با دستگاههای محاسبه دستی انجام میشد، اکنون با استفاده از ماشینهای حساب آربیتراژ فارکس، نرم افزارهای مخصوص و حتی برخی از پلتفرمهای تجارتی انجام میشود.

به دلیل پراکنده شدن این نرم افزارها، بازارهای مالی حتی بیشتر کارآمد شدهاند که منجر به کاهش فرصتهای تجارت با آربیتراژ در بازار فارکس شده است.

چندین روش مختلف برای تجارت با آربیتراژ در بازار فارکس میتوان استفاده کرد. به عنوان مثال، یکی از تکنیکهای تجارت با آربیتراژ این است که ارز نقد را در برابر قرارداد آتی مربوطه خریداری و فروش کنیم. یک شکل دیگر از تجارت با آربیتراژ ارزی به نام آربیتراژ مثلثی است که با استفاده از سه جفت ارز مرتبط، از اختلافات نرخ ارز بهره میبرد.

سایر اشکال پیچیدهتری از تجارت با آربیتراژ فارکس شامل ترکیب گزینههای ارزی، آتی و نقد است؛ با این حال، این نوع آربیتراژ نیازمند سپرده اولیه ای قابل توجه برای اجرا است زیرا فروش گزینهها لازم است. برای افزایش پیچیدگی این نوع آربیتراژ، درک شایستهای از هر سه بازار ضروری است تا در شناسایی و اجرای آربیتراژ در زمانی که آن راه اندازی میکند، مهارت داشته باشید.

تجارت با آربیتراژ

سیستم تجارت با آربیتراژ

قبل از ظهور کامپیوترها، آربیتراژورهای فعال در بانکها و سایر موسسات مالی با استفاده از یک ماشین حساب دستی و مداد، اعمال خود را محاسبه میکردند. امروزه، برای شناسایی دقیق و عملکرد در برابر نامتعارفیها در بازار فارکس، به جای آن، یک نرمافزار مناسب که معاملات را شناسایی کرده و به صورت خودکار اجرا میکند، معمولاً استفاده میشود.

برای معاملهگران ارز تجارتی، این نوع برنامه تجارت با آربیتراژ فارکس به صورت یک مشاور خبره یا EA عمل میکند که در یک پلتفرم پیشرفته معاملهگری فارکس مانند متاتریدر 4 یا 5 کار میکند. EA به طور مداوم بازار فارکس را نظارت میکند و هنگامی که فرصتی برای تجارت با آربیتراژ ارزی بوجود میآید، برنامه به صورت خودکار معامله را اجرا میکند. این به طور قابل توجهی احتمالات یک معاملهگر را برای قفل کردن سود تجارت با آربیتراژ و یا بهرهبرداری از یک فرصت عابره افزایش میدهد.

به هر حال، بسیاری از معاملهگران احساس ناراحتی میکنند در مورد معاملاتی که به صورت خودکار اجرا میشوند و ترجیح میدهند تصمیمات تجارتی خود را بگیرند. این نوع معاملهگران عموماً از نرمافزارهای هشدار تجارت یا سیگنال استفاده میکنند. این نوع نرمافزار، مانند نرمافزار مشاور خبره، به طور مداوم بازار را اسکن میکند، اما به جای اجرای خودکار معاملات، هنگامی که یک وضعیت تجارت با آربیتراژ بوجود میآید، معاملهگر را آگاه میکند. سپس معاملهگر میتواند تصمیم بگیرد که آیا عمل کند یا خیر.

بعضی از معاملهگرانی که از برنامههای نرمافزاری تجارت با آربیتراژ خود استفاده میکنند، ممکن است همچنین به سرویسهای هشدار سیگنال از راه دور مشترک شوند. با استفاده همزمان از برنامههای خود، این سرویسها موقعیت تجارت با آربیتراژ را به نرمافزار معاملهگر اعلام میکنند. سپس نرمافزار معاملهگر برای آربیتراژ هشدار میدهد یا به صورت خودکار معاملات را اجرا میکند.

مبانی تجارت با آربیتراژ قراردادهای آتی

به دلیل تفاوت نرخ بهره، قراردادهای آتی ارز به طور معمول با حق تعریف نرخ بالاتر یا پایینتری عرضه میشوند، بسته به اینکه چقدر تفاوت نرخ بهره بین ارزهای دو کشور مربوطه باشد.

اگر قرارداد آتی ارز برای پوند استرلینگ نسبت به دلار آمریکا با نرخ بهره مربوطه در انگلستان دو درصد و در حالی که نرخ بهره در آمریکا تنها یک درصد است، در این صورت استرلینگ نسبت به نرخ معاملاتی به صورت پیشبینی شده کاهش قیمت خواهد یافت.

این به دلیل تفاوت هزینه حمل و نقل یک درصد است که بهتر است استرلینگ را به صورت نقدی خریداری کنید و تا تاریخ ارزشگذاری آن را نگه دارید تا به جای خرید آتی آن در مقابل دلار.

اعداد فوق حالا برای نشان دادن اینکه چگونه یک قرارداد آتی شش ماهه برای پوند میتواند در مقابل بازار نقدی آربیتراژ شود، استفاده خواهند شد. در ابتدا، پارامترها و شرایط قرارداد بازار و قرارداد زیر استفاده خواهند شد:

نرخ معاملاتی GBP/USD در حال حاضر 1.2500 است.

قرارداد آتی شش ماهه برای GBP/USD در حال حاضر با نرخ 1.2400 معامله میشود.

نرخ بهره شش ماهه برای GBP دو درصد است.

نرخ بهره شش ماهه برای USD یک درصد است.

اندازه قرارداد 1000 واحد ارز است.

قرارداد آتی میتواند به اختیار فروشنده قرارداد در تاریخ انقضای قرارداد به ارز فیزیکی تبدیل شود با نرخ تعیین شده تبادل در هنگام رسیدن قرارداد آتی شش ماهه. خریدار قرارداد آتی شش ماهه GBP/USD £1,000 دریافت میکند و در تاریخ انقضای قرارداد، به ارز دلار $1,240 تحویل میدهد.

سپس آربیتراژور میتواند استرلینگ را در برابر دلار آمریکا به صورت پیشبینی شده در مقابل قرارداد آتی بلند فروش کند. به طور جایگزینی، میتواند £990.00 را به مدت شش ماه با نرخ دو درصد سپرده کند. در طرف دلار آمریکا، معاملهگر میتواند $1,237 یا مقداری که £990.00 با نرخ معاملاتی 1.2500 خریداری میکند، قرض بگیرد. آینده مصنوعی سپس با تبدیل £1,000 به $1,237 در شش ماه آینده و هزینه فعلی $1,237 ایجاد میشود.

این اعداد به آربیتراژور میگوید که قرارداد آتی یک کمی بالاتر از حدی که باید باشد، در حال معامله است، سه دلار در هر هزار. آربیتراژور میتواند سپس قرارداد آتی را به قیمت 1.2400 بفروشد و به صورت نقدی خریداری کند با سود خالص سه دلار در هر هزار در تاریخ انقضای قرارداد آتی. در حالی که سه دلار در هر هزار به نظر سود کوچکی در معامله میرسد، وقتی معامله به مبلغ زیادی مانند 100،000،000 دلار انجام شود، سود خالص به مقدار قابل قبولی 30,000 دلار خواهد بود.

انواع آربیتراژ

آربیتراژ مثلثی

بسیاری از تریدرهای حرفهای و سازندگان بازار که در جفتهای ارزی متقاطع تخصص دارند، یک فرآیند به نام آربیتراژ مثلثی را برای قفل کردن سود استفاده میکنند وقتی نرخ متقاطع بازار نسبت به نرخ تبادل مشاهده شده برای هر ارز نسبت به دلار آمریکا به طور موقت از هم دور میشود. این استراتژی محبوب آربیتراژ ارز از این واقعیت بهره میگیرد که نرخ تبادل مشاهده شده برای جفت ارزی متقاطع به طور ریاضی با دو جفت ارز دیگر مرتبط است.

هنگامی که سود توسط آربیتراژ مثلثی قفل شده است، دیگر ریسک بازار موجود نیست. با این حال، ریسک اصلی که تاکنون تریدر ارز متقاطع با آن روبروست، ریسک نقض قراردادی است که در صورت عدم تحویل در هر بخش از معامله سه بخشی رخ میدهد. با این حال، این ریسک در میان شرکای تجاری حرفهای و اعتبارسنجی عموماً بسیار کم است.

تریدرهایی که آربیتراژ مثلثی را انجام میدهند، معمولاً تلاش میکنند تا هر بخش از معامله سه بخشی را به طور همزمان انجام دهند. علاوه بر در نظر گرفتن هزینههای عبور از هر پیشنهاد معاملاتی مربوط به ورود به موقعیت آربیتراژ مثلثی، آنها همچنین باید هزینههای معاملاتی خود را در نظر بگیرند تا اطمینان حاصل کنند که سود خود را قفل میکنند.

سه ارز در یک آربیتراژ مثلثی درگیر هستند و تریدرها از یک فرمول ریاضی برای بیان نرخ تبادل برای جفت ارزی متقاطع به عنوان تابعی از نرخ تبادل برای دو جفت ارز دیگر که حاوی دلار آمریکا هستند، استفاده میکنند.

در معادله بالا، USD به دلار آمریکا اشاره دارد، در حالی که CCY2 ارز پایه در جفت ارزی متقاطع است و CCY3 ارز مقابل در جفت ارزی متقاطع است.

علاوه بر این، عبارت CCY2/CCY3 به نرخ تبادل متقاطع ارز مقابل CCY3 به عبارت ارز پایه یا CCY2 اشاره دارد. تریدر همچنین میتواند هر هزینه معاملاتی مربوطه را که ممکن است اعمال شود، در محاسبه نرخ تبادل مؤثر در نظر بگیرد.

آربیتراژور تریانگولار خدمت مفیدی را انجام میدهد و در عین حال سود کوچکی را برای زحمت خود قفل میکند. در حالی که تریدرهای خردهفروشی به ندرت این نوع فرصت را دارند، گاهی اوقات میتوانند آربیتراژ تریانگولار را بین نرخهای نقل و انتقالی توسط کارگزاران فارکس آنلاین مختلف انجام دهند.

تجارت با آربیتراژ آماری

در بازار فارکس، آربیتراژ آماری شامل جستجوی فرصتهای سوددهی است که ناشی از عدم تطابق نرخ تبادل بر اساس نرمالهای تاریخی یا پیشبینی شده است. برخی از تریدرها ترجیح میدهند این تجارت را تجارت اسپرد نامیده و نه آربیتراژ، زیرا به طور فنی باعث قفل کردن سود بدون ریسک نمیشود مانند آربیتراژهای واقعی دیگر. برخلاف سایر آربیتراژورهای فعال در بازار فارکس، تریدرهای آماری آربیتراژ در واقع ریسک میپذیرند زیرا اسپردهای بین جفتهای ارزی که سعی در بهرهبرداری از آن دارند، همچنین میتوانند گسترش یابند.

بیشتر تریدرهای آماری آربیتراژ فارکس از تکنیکهای مدلسازی ریاضی و آمار تاریخی شامل اسپردهای نرمال بین جفتهای ارزی مختلف استفاده میکنند تا تشخیص دهند کدام اسپردها از خط کشی خارج شدهاند و بنابراین باید در طول زمان کوچک شوند. سپس تلاش میکنند جفت ارزی با قیمت بالا را فروش کنند و جفت ارزی با قیمت پایین را خریداری کنند.

اگر تصمیم دهند به آربیتراژ آماری بپردازند، تریدر باید همچنین وقتی را صرف آشنایی با روشهای ریاضی و تحلیلی استفاده شده برای شناسایی چنین فرصتهای آربیتراژ کند. ممکن است همچنین برای آنها لازم باشد که یاد بگیرند چگونه از سیستمهای کامپیوتری استفاده کنند یا آنها را توسعه دهند تا به آنها در این فرآیند کمک کنند.

استراتژی مناسب تجارت با آربیتراژ

انتخاب بهترین استراتژی آربیتراژ ارز FX برای شرایط و ترجیحات ریسک خاص شما احتمالاً به وابسته بودن به بازارهایی که به آن دسترسی دارید، و همچنین اینکه آیا میخواهید به عنوان یک تریدر آربیتراژ ریسک بپذیرید، است.

به عنوان مثال، یک تریدر حرفهای جفت ارزی متقاطع خود و دو جفت ارز دیگری که حاوی همان ارزها نسبت به دلار آمریکا نقل و انتقال میدهند، تقریباً قطعاً آربیتراژ مثلثی را انجام میدهد. از طرف دیگر، یک تریدر با دسترسی به بازار آتی ارز ممکن است به جای آن که در صورتی که بتوانند به مقادیر کافی بزرگ معامله کنند، بخواهند در آربیتراژ آتی مشغول شوند، هزینه معاملات کوچک کافی داشته باشند و بتوانند به طور مجازی در زمان واقعی فرصتهای آربیتراژ را شناسایی کنند.

سرانجام، یک تریدر فارکس خردهفروشی که هیچ یک از این فرصتهای آربیتراژ را ندارد، ممکن است قادر باشد نقل و انتقالها

انواع ماشین حساب آربیتراژ فارکس

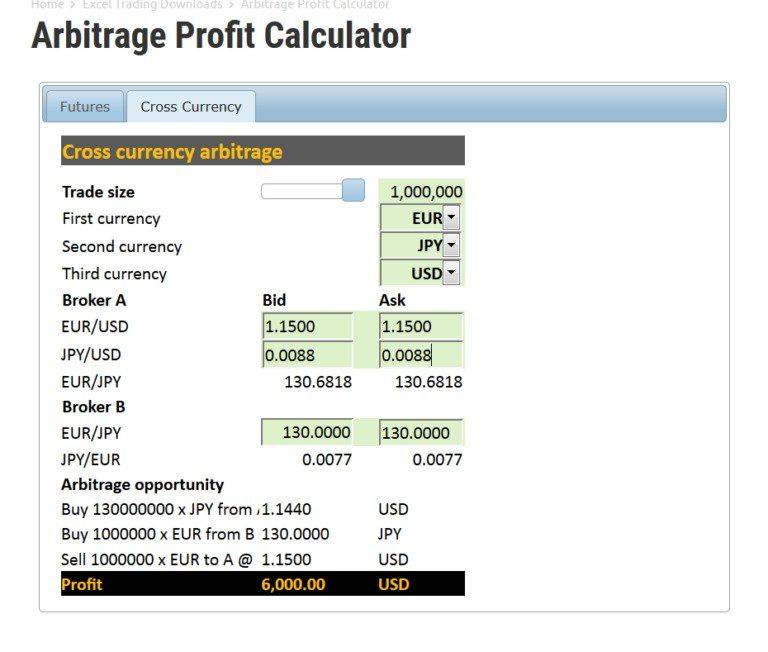

یک مثال واقعی و محبوب از آربیتراژ مثلثی که اغلب توسط تجار محترف ارزهای متقابل یورو/یپنی (EUR/JPY) به عنوان بخشی از تجارت روزانه خود انجام میشود، به این شکل است. وقتی آنها یک معامله بزرگ در یکی از سه جفت ارز مرتبط یورو/یپنی (EUR/JPY)، یورو/دلار (EUR/USD) و دلار/یپنی (USD/JPY) میبینند، رابطه بین این بازارها به طور موقت از دست میرود زیرا معامله بزرگ در نرخ ارز ادغام میشود.

به طور خاص، یک تاجر آربیتراژ مثلثی یورو/یپنی (EUR/JPY) میتواند به راحتی معاملات زیر را در یک صفحه گسترده اکسل وارد کند تا به او در انجام معاملات زیر در هر جفت ارز کمک کند و سود قفل شده را بدست آورد:

خرید 1،000،000 یورو/دلار با نرخ 1.1500

= خرید 1،000،000 یورو و فروش 1،150،000 دلار آمریکا

فروش 1،000،000 یورو/یپنی با نرخ 130.00

= فروش 1،000،000 یورو و خرید 130،000،000 ین ژاپن

خرید 1،150،000 دلار/یپنی با نرخ 113.00

= خرید 1،150،000 دلار آمریکا و فروش 129،950،000 ین

جایگاه خالص یا سود

= خرید 50،000 ین با نرخ 113.00 برای دلار/یپنی = 442.48 دلار آمریکا

وقتی یک تاجر خرده فروشی سعی میکند آربیتراژ مثلثی بین کارگزاران آنلاین مختلف انجام دهد، میتواند از یک ماشین حساب آربیتراژ آنلاین مانند آن در وبسایت Forexop استفاده کند که در تصویر اسکرینشات زیر نشان داده شده است. همین وبسایت همچنین یک ماشین حساب آنلاین دارد که به شما کمک میکند ببینید آیا فرصتهای آربیتراژ سررسید قابل سوددهی در مقابل فرصتهای آربیتراژ نقدینگی وجود دارد.

استفاده از برنامه تجارت با آربیتراژ

یک برنامه تجارت با آربیتراژ یا ATP شامل نرمافزار کامپیوتری است که میتواند توسط یک معاملهگر فارکس برای ورود به سفارشات به طور همزمان برای قراردادهای نقدی، نرخ متقابل و آتی ارز استفاده شود. این نوع نرمافزار معمولاً توسط معاملهگران نهادی یا بانکی استفاده میشود و شامل اجرای معاملات حجم بزرگ است تا سود آربیتراژ را به حداکثر برساند.

در صورت استفاده از آربیتراژ آتی، برنامه تجارت با آربیتراژ یک موقعیت بلند یا کوتاه را در یک قرارداد آتی معامله شده در بورس وارد میکند، در حالی که سفارش دیگر شامل داشتن موقعیت معکوس در بازار نقدی فارکس یا با یک کارگزار آنلاین فارکس خواهد بود.

برنامههای تجارت با آربیتراژ یک نوع تجارت برنامهای یا الگوریتمی هستند که شامل اجرای معاملات در بازارهای مالی توسط برنامههای کامپیوتری خودکار است. این برنامهها در هنگام اجرای معاملات بر اساس فرصتهای شناسایی شده برای کسب سود از آربیتراژ موجود بین بازارها، از مجموعه قوانین یا الگوریتمهای تعیین شده پیروی میکنند.