شورت کال یک موقعیت آپشن به عنوان یک استراتژی تجارتی است که زمانی اتخاذ می شود که یک تریدر معتقد است که قیمت دارایی زیرین آپشن کاهش خواهد یافت. لذا، به عنوان یک استراتژی تجارتی نامیده می شود.

این استراتژی معمولاً در بازارهایی مانند بازار سهام و بازار فارکس استفاده می شود. در این حالت، تریدر با خرید شورت کال می تواند به سرعت سود کسب کند، زیرا اگر قیمت دارایی کاهش پیدا کند، ارزش شورت کال افزایش می یابد و تریدر می تواند با فروش آن سود کند.

اما به دلیل اینکه استراتژی شورت کال معمولاً در بازارهای پر ریسک استفاده می شود، این موضوع بسیار مهم است که تریدر باید به دقت تحلیل کند و مطمئن شود که تصمیم درستی می گیرد. همچنین، استفاده از استراتژی شورت کال باید به صورت موقت و در شرایط خاص اتخاذ شود.

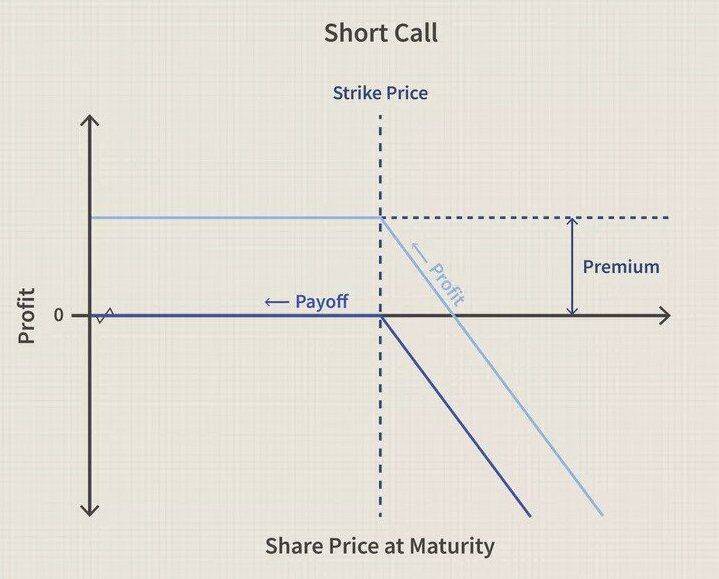

شورت کال ها دارای سود محدود و ریسک نظری بی نهایت ضرر هستند. آنها معمولاً توسط تجار و سرمایه گذاران با تجربه استفاده می شوند.

اگر چه شورت کال ها می توانند یک ابزار مفید برای حفاظت از سهام و فروش آنها باشند، اما باید مواردی را در نظر گرفت. این شورت کال ها برای کسانی که تازه وارد بازار سرمایه هستند یا تمایلی به ریسک پذیری ندارند، مناسب نیستند.

همچنین، این شورت کال ها برای سهامی که در حال رشد هستند و استقلال مالی نسبی دارند، معمولاً مناسب نیستند. در نهایت، برای استفاده از شورت کال ها نیاز به تحلیل دقیق و مطالعه بازار و شرکت های مرتبط با آن دارید.

نکات کلیدی:

– آپشن خرید به خریدار آپشن حق خرید سهام زیرین را با قیمت اضراب (strike price) مشخص شده در قرارداد، قبل از پایان تاریخ انقضا میدهد.

– هنگامی که یک سرمایهگذار یک آپشن خرید را فروش میکند، معامله به شورت کال گفته میشود.

– شورت کال نیاز به تحویل سهام زیرین به خریدار در صورت استفاده از آپشن دارد.

– شورت کال یک استراتژی تجارتی نامیده میشود که حسابی منفیبین بودن نسبت به دارایی زیرین آپشن را نشان میدهد.

– هدف تریدری که یک آپشن خرید را فروخته است، کسب سود از پول پرداختی به عنوان حق بیمه و منتظر بودن تا آپشن بی ارزش شود است.

چگونگی عملکرد شورت کال

استراتژی شورت کال یکی از دو روش ساده برای تریدران آپشن است که میتوانند جایگاههای نزولی را اتخاذ کنند. این شامل فروش آپشنهای خرید (کال) است. کال به حائز حقوق خرید آپشن، حق خرید دارایی زیرین را با قیمت مشخص (strike price) در قبل از پایان تاریخ انقضا میدهند.

فروشنده یا نویسنده آپشن کال، حق بیمه پرداختی توسط خریدار آپشن را دریافت میکند. در صورت استفاده از آپشن، فروشنده باید سهام زیرین را به خریدار آپشن تحویل دهد.

موفقیت استراتژی شورت کال بر این استوار است که قرارداد آپشن بدون ارزش منقضی شود. در این صورت، تریدر سود واجد شرایط حاصل از حق بیمه پرداختی را کسب میکند. جایگاه منقضی شده از حساب تریدر حذف خواهد شد.

برای این اتفاق، قیمت دارایی زیرین باید پایینتر از قیمت استرایک باشد. در صورتی که این اتفاق بیفتد، خریدار آپشن اقدام به استفاده نمیکند.

در صورت افزایش قیمت، آپشن به دلیل اینکه حائز حقوق خرید سهام با قیمت استرایک هست، استفاده خواهد شد و خریدار میتواند سهام را با قیمت استرایک تهیه کند و سپس آنها را با قیمت بازار بالاتر بفروشد و سود کند.

برای فروشنده، در طول مدت اعتبار آپشن، خطر بی نهایت وجود دارد. این امر به دلیل این است که قیمت دارایی زیرین میتواند در این مدت بالاتر از قیمت استرایک شود و به طور پایداری افزایش یابد. در نتیجه قبل از انقضا، آپشن ایجاد خواهد شد. در این صورت، فروشنده باید به بازار بروید و سهام را با قیمت فعلی خریداری کند.

قیمت فعلی بسیار بالاتر از قیمت استرایک ممکن است باشد که خریدار پرداخت خواهد کرد.

فروشنده ِ یک آپشن خرید که از قبل سهام آن را ندارد، در حال فروش شورت کال بدون پوشش (naked short call) است. برای محدود کردن خسارت، بعضی تریدران در هنگام فروش شورت کال، سهام زیرین را خریداری می کنند. این به عنوان یک call covered شناخته می شود.

همچنین، آنها ممکن است به سادگی جایگاه شورت خالی خود را بسته و خسارت کمتر از آنچه در صورت تعیین شده (اجرا شده) شدن آپشن پرداخت میکنند.

مثالی از شورت کال

فرض کنید سهام شرکت هامباکر (Humbucker) در نزدیکی 100 دلار و در یک روند صعودی قوی است. با این حال، براساس تجزیه و تحلیلهای بنیادی و فنی، یک تریدر معتقد است که هامباکر به طور بالقوه بیش از حد ارزش دارد و در نهایت به قیمت 50 دلار در سهم خواهد رسید.

با توجه به این موضوع، تریدر تصمیم میگیرد تا یک آپشن با قیمت استرایک 110 دلار و پول حق بیمه 1 دلار بفروشد. او یک مبلغ خالص پول حق بیمه برابر با 100 دلار (1 دلار × 100 سهم) دریافت میکند.

در نتیجه، قیمت سهام هامباکر واقعاً کاهش مییابد. آپشنها بی ارزش و بدون استفاده منقضی میشوند. تریدر میتواند به عنوان سود، کل مبلغ پول حق بیمه را دریافت کند. استراتژی با موفقیت اجرا شده است.

با این حال، وضعیت ممکن است به گونه دیگری پیش بروید. قیمت سهام هامباکر ممکن است به جای کاهش، به سمت بالا حرکت کند. این یک خطر نظری بی نهایت برای فروشنده آپشن خواهد داشت.

برای مثال، فرض کنید سهام به قیمت 200 دلار در عرض چند ماه به بالا حرکت کرده باشد. حائز حقوق خرید سهام با استفاده از آپشن، سهام را با قیمت استرایک 90 دلار خریداری کرده است. سهام باید به حائز حقوق خرید تحویل داده شود.

فروشنده آپشن وارد بازار شده، 100 سهم را با قیمت فعلی بازار، در واقع 200 دلار برای هر سهم، خریداری میکند. نتیجه برای تریدر به شرح زیر است:

خرید 100 سهم با قیمت 200 دلار برای هر سهم = 20,000 دلار

دریافت 90 دلار برای هر سهم از خریدار = 9,000 دلار

هزینه تریدر = 20,000 – 9,000 = (11,000) دلار

تریدر از پول حق بیمه 100 دلار، جمع کرده و همه را برای محاسبه خسارت استفاده میکند. به عبارت دیگر، خسارت کل برابر (10,900) دلار است.

فروش شورت کال در مقابل خرید پوت

همانطور که قبلاً اشاره شد، استراتژی فروش شورت کال یکی از دو استراتژی نمایشی بنیادین در مورد آپشنها است. دیگری خرید پوت ها است. آپشن های پوت حق صاحب آن را برای فروش یک امنیت با یک قیمت مشخص در یک بازه زمانی معین میدهد.

خرید پوت به عنوان تجارتکنندگان یک شرط برای کاهش قیمت است، اما استراتژی به طور متفاوتی کار میکند.

فروش شورت کال به عنوان یک استراتژی به منظور کسب سود از افت قیمت دارایی استفاده میشود. با این روش، تریدر یک آپشن فروش را با یک قیمت مشخص برای دارایی خریداری میکند. اگر قیمت دارایی کاهش پیدا کند، تریدر میتواند آپشن فروش را به قیمت بالاتری از آن خرید و سود کند.

از طرف دیگر، خرید پوت به منظور محافظت از سرمایهگذاری در برابر افت قیمت دارایی استفاده میشود. با خرید پوت، تریدر میتواند قیمت دارایی را در مقابل افت قیمت محافظت کند. اگر قیمت دارایی کاهش پیدا کند، تریدر میتواند پوت را به قیمت بالاتری از آن خرید و سود کند.

با توجه به این تفاوتها، استراتژی فروش شورت کال و خرید پوت به منظور دستیابی به اهداف مختلفی استفاده میشوند. در صورتی که تریدر به دنبال کسب سود از افت قیمت دارایی باشد، استراتژی فروش شورت کال مناسبتر است. اما اگر تریدر به دنبال محافظت از سرمایهگذاری در برابر افت قیمت دارایی باشد، خرید پوت مناسبتر است.

بگذارید برای مثال فرض کنیم که تریدر ما هنوز اعتقاد دارد که سهام هامباکر به سمت افول میروند.

او تصمیم میگیرد یک آپشن پوت با قیمت استرایک 90 دلار و پول حق بیمه 1 دلار بخرد. تریدر 100 دلار برای حق فروش سهام در قیمت 90 دلار خریداری میکند حتی اگر قیمت واقعی بازار به 50 دلار برسد. البته، اگر قیمت سهام زیر 90 دلار نگردد، تریدر پول حق بیمه پرداخت شده برای حفاظت را از دست داده است.

اگر قیمت سهام هامباکر به 80 دلار برسد، تریدر ما میتواند از آپشن پوت استفاده کند و سهام خود را با قیمت 90 دلار به فروش برساند.

این به او اجازه میدهد که از افت قیمت سهام بهرهمند شود و ضرر خود را کاهش دهد. در اینجا باید توجه داشت که تریدر ما با خرید حق فروش، حق خرید سهام را از دست نمیدهد، بلکه آن را به دیگران میفروشد که در صورت نیاز، میتواند از آن استفاده کنند.

شورت کال چیست؟

هنگامی که سرمایهگذاران یک آپشن فروش را به فروش میرسانند، این معامله را شورت کال مینامند. کوتاه، یک اصطلاح تجاری است که به فروش اوراق بهادار اشاره دارد.

شورت کال در صورتی انجام میشود که سرمایهگذار به این باور میرسد که بازدهی اوراق بهاداری که خریداری کرده است، به زودی کاهش خواهد یافت. این معامله میتواند به عنوان یک استراتژی محافظتی برای سرمایهگذاران عمل کند و از خسارت بیشتر در صورت افت قیمت اوراق بهادار جلوگیری کند.

همچنین، شورت کال میتواند به عنوان یک راه برای سود کردن از افت قیمت اوراق بهادار استفاده شود. در هر صورت، قبل از شروع به تجارت شورت کال، سرمایهگذار باید با مخاطرات و مزایا این استراتژی آشنا شده و تحلیل دقیقی از بازار و قیمت اوراق بهادار داشته باشد.

چرا کسی باید آپشن فروش بفروشد؟

سرمایهگذارانی که باور دارند قیمت یک امنیت در حال افول است، ممکن است فقط برای کسب درآمد، آپشنهای فروش را بفروشند. با دیگر واژهها، آنها با فروش آپشن، به سود میرسند. با این حال، برای موفقیت استراتژی، آپشن باید توسط خریدار منقضی شده و اجرا نشود.

در واقع، اگر آپشن توسط خریدار اجرا شود، سرمایهگذار باید در صورت لزوم امنیت مربوطه را تحویل دهد. بنابراین، اگر قیمت امنیت به طور قابل توجهی کاهش یافت، سرمایهگذار ممکن است با تلف شدن بخشی از سرمایه خود مواجه شود. از سوی دیگر، اگر قیمت امنیت به طور قابل توجهی افزایش یابد، سرمایهگذار میتواند با خرید امنیت به قیمت پایینتر، سود خوبی کسب کند.

در اینجا باید به این نکته توجه کرد که فروش آپشن تنها برای سرمایهگذارانی مناسب است که دارای تجربه و دانش کافی در این حوزه هستند و میتوانند اطمینان داشته باشند که قیمت امنیت به زودی افزایش پیدا نخواهد کرد. به همین دلیل، قبل از این که به فروش آپشن بپردازید، باید با دقت بررسی کنید که آیا این راهکار برای شما مناسب است یا خیر.

ریسک فروش شورت کال بدون پشتوانه

فروش شورت کال بدون پشتوانه به موقعیتی اشاره دارد که تجار آپشنهای فروش را به فروش میرسانند، اما اوراق بهادار پشتوانه مورد نیاز را که در صورتی که خریدار آپشن آن را اجرا کند، ملزم به تحویل میشود، قبلاً ندارند.

بنابراین، ریسک این است که قیمت بازار برای امنیت معاملاتی بالاتر از قیمت استرایک آپشن بالا برود، خریدار آپشن را اجرا کند و تجار باید وارد بازار شوند تا اوراق بهادار را با قیمتی بالاتر از قیمت استرایک خریداری کنند که نسبت به قیمتی که برای آن دریافت میکنند، بسیار بالاتر است.

این موضوع برای تجار بسیار خطرناک است، زیرا هزینههایی که برای خرید اوراق بهادار بالا میروند، ممکن است بسیار بیشتر از سودی باشد که از فروش آپشن کسب میکنند. علاوه بر این، اگر بازار به شدت افزایش یابد، تجار ممکن است در معاملات خود دچار ضرر شوند، زیرا در این صورت خریدار آپشن قیمت استرایک را پرداخت کرده و تجار باید به قیمت بازار اوراق بهادار را خریداری کنند.

بنابراین، اگر تجار به دنبال کاهش ریسک خود هستند، بهتر است از فروش آپشنهای بدون پشتوانه خودداری کنند و به دنبال آپشنهایی با پشتوانه بگردند که میتوانند در صورت نیاز اوراق بهادار مورد نیاز را تحویل دهند.

خلاصه

استراتژی شورت کال به فروش آپشنهای خرید (کال) اشاره دارد.دارنده حقوق خرید آپشن، حق خرید دارایی زیرین را با قیمت مشخص در قبل از پایان تاریخ انقضا میدهد. فروشنده یا نویسنده آپشن کال، حق بیمه پرداختی را دریافت میکند و در صورت استفاده از آپشن، باید سهام زیرین را به خریدار آپشن تحویل دهد.

موفقیت چنین استراتژی بر این استوار است که قرارداد آپشن بدون ارزش منقضی شود و تریدر سود واجد شرایط حاصل از حق بیمه پرداختی را کسب کند.

در صورت افزایش قیمت، خریدار آپشن اقدام به استفاده نمیکند و در صورت کاهش قیمت دارایی زیرین، آپشن به دلیل اینکه حائز حقوق خرید سهام با قیمت استرایک هست، استفاده خواهد شد و خریدار میتواند سهام را با قیمت استرایک تهیه کرده و سپس آنها را با قیمت بازار بالاتر بفروشد و سود کند.

در طول مدت اعتبار آپشن، فروشنده خطر بی نهایتی دارد و قبل از انقضا، آپشن ایجاد خواهد شد که در این صورت، فروشنده باید به بازار بروید و سهام را با قیمت فعلی خریداری کند.

منبع: اینوستپدیا