استراتژی برتر فارکس همان چیزی است که هر تریدری همیشه به دنبال آن میگردد.اگر درباره ترید کردن جدی هستید، مهمترین چیزی که باید به آن توجه کنید این است که ترید کردن یک کسب و کار است. مانند سایر کسب و کارها، ترید موفق بر اساس تجزیه و تحلیل پویایی بازار، پیشبینیهای مالی و تخصیص سرمایه است.

تجزیه و تحلیل پویایی بازار فارکس برای اتخاذ تصمیمات ترید آگاهانه شامل آشنایی با هر یک از جفت ارزهای مختلفی است که قصد ترید آنها را دارید، همچنین انتخاب یک فریم زمانی مناسب برای ترید. برای اعمال یک روش انتخاب درست برای استراتژی برتر فارکس، یک طرح ترید قابل اجرا باید تدوین و پیروی شود.

انتخاب استراتژی برتر فارکس، آزمون پشتیبانی از طرح با استفاده از نرمافزاری مانند متاتریدر، و همچنین پیروی از آن در یک حساب آزمایشی فارکس باید گامهای بعدی تریدر باشد. یک فریم زمانی مناسب برای ارزیابی عادلانه یک استراتژی موفق بستگی به تریدر خواهد داشت، اما بسیاری از تریدرها از سه ماه کامل برای تعیین اینکه آیا سیستم احتمالاً در طولانی مدت سودآور خواهد بود، استفاده میکنند.

معیارهای انتخاب استراتژی برتر فارکس را در این مقاله بخوانید و از صفحه آموزش فارکس صفر تا صد استراتژی موفق خود را طبق این معیارها پیدا کنید.

استراتژی برتر فارکس

اگرچه در ترید فارکس گاهی اوقات ثروت میتواند در یک شب به دست آید، اما مانند بیشتر کسب و کارها، با زمان، صبر، تمرین، تفکر استراتژیک و پیروی از یک طرح ترید قابل اجرا شده، به دست میآید. بعد از تدوین و اجرای یک طرح ترید، نتایج یک سری آمار یا معیارهای ترید فارکس به دست میآیند. این دادهها اطلاعات مفیدی را برای تقویت سیستم ترید تریدر ارائه میدهند.

به طور کلی، تعریف استراتژی برتر فارکس، نتایج آماری است که از فعالیتهای ترید در یک دوره خاص تولید میشود و برای ارزیابی کارآمدی یک طرح ترید استفاده میشود. یکی از مهمترین نکات در ارزیابی استراتژی موفق، فریم زمانی مورد بررسی است که میتواند در ترتیب مدت زمان آن و شرایط بازاری که در آن دوره حاکم بودند، متفاوت باشد.

انتخاب یک فریم زمانی ثابت برای تحلیل معیارهای استراتژی برتر فارکس، امکان ارزیابی دقیق طرح ترید را بدون تغییراتی که به واسطه استفاده از فریمهای زمانی مختلف ایجاد میشود، فراهم میکند.

نتایج سود و زیان برای یک طرح ترید میتواند به طور قابل توجهی متفاوت باشد وقتی از فریمهای زمانی مختلف استفاده شود و استراتژیها را مقایسه کنید. به عنوان مثال، یک استراتژی ترید محدوده کوتاه مدت به طور قابل توجهی با یک استراتژی ترید بلند مدت درخصوص ارزیابی و مقایسه استراتژی برتر فارکس متفاوت خواهد بود.

استراتژی برتر فارکس

معیارهای انتخاب استراتژی برتر فارکس

معیارهای انتخاب استراتژی برتر فارکس به دو دسته اساسی تقسیم میشوند که برای یک معامله گر فارکس که میخواهد عملکرد عملیاتی و موفقیت کلی کسب و کار معاملات خود را اندازهگیری کند، استفادههای متفاوتی دارند.

- دسته اول: شامل معیارهای عملیاتی است که عملکرد خود معامله گر و عملکرد عملیاتی تجهیزات آن را اندازهگیری میکند. چند نمونه از این نوع معیارها میتواند شامل تعداد خطاهای معامله، میانگین زمان شناسایی و پاسخ به معاملات و تعداد و مدت قطعی اینترنت در ساعتهای معاملاتی باشد که ممکن است تأثیر منفی بر فعالیتهای معاملاتی داشته باشد. این معیارها میتوانند مفید باشند تا تعیین کنند که معامله گر باید چه تغییرات عملیاتی را انجام دهد.

- دسته دوم: شامل معیارهای استراتژی معامله یا سیستم معامله است که به طور کلی موفقیت مالی کسب و کار معاملات و استراتژی مورد استفاده آن را اندازهگیری میکند. این معیارها ممکن است شامل سود خالص، تعداد معاملات برنده و نزدیکی کسب و کار معاملات به دستیابی به اهداف مالی خود باشد. بررسی این معیارها به نظر میرسد برای یک معامله گر ضروری است تا تشخیص دهد آیا استراتژی معامله خاصی باید ادامه داشته باشد یا خیر.

معیارهای انتخاب استراتژی برتر فارکس نقش مهمی در تصمیم معامله گرانی دارند که یک برنامه معامله را توسعه داده و از تجزیه و تحلیل آماری برای تعیین راهکارهای بهبود مهارتها و شیوههای معامله خود استفاده میکنند. علاوه بر معامله گران تصادفی و سیستماتیک که برای حساب خود معامله میکنند، حرفهایهای مالی دیگر نیز به طور منظم از معیارهای معامله برای ارزیابی عملکرد استفاده میکنند.

به عنوان مثال، یک مدیر صندوقی که به دنبال یک کارشناس فارکس ماهر است ممکن است از معیارهای معاملاتی یک کارشناس فارکس برای ارزیابی عملکرد گذشته و به دست آوردن ایدهای از میزان ریسکی که به تناسب با اندازه حساب معاملاتی خود بر عهده میگیرد استفاده کند. معامله گران اجتماعی یک گروه دیگری هستند که میتوانند واقعاً از استفاده از معیارهای معامله در تحلیل موفقیت معامله گر، عادتهای پذیرفتن خطر و تخصیص مسئولانه سرمایه استفاده کنند. در این حالت، آنها معیار مربوطه هر معامله گری که در حال بررسی یا کپی کردن معاملاتش هستند، مرور میکنند.

با تجزیه و تحلیل نتایج معاملات معامله گر کپی شده، معامله گر اجتماعی میتواند ایده بهتری از معیارهای استفاده شده توسط یک معامله گر موفق برای تعیین نقاط ورود و خروج در بازار کسب کند. این به معامله گر اجتماعی درک بهتری از استانداردهای موفقیت معامله گر داده، که در نهایت میتواند به برنامه معامله خود اضافه شود.

مدیران ریسک برای سازمانهای معاملاتی بزرگ یک گروه دیگر از حرفهایهای مالی هستند که از معیارها برای ارزیابی پروفایل ریسک معامله گرانی که تحت نظر آنها هستند استفاده میکنند. شرکتهای تأمین بزرگ و مؤسسات مالی با صندوقهای معاملاتی بزرگ از مدیران ریسک برای تعیین میزان ریسکی که توسط معامله گرانی که از سرمایه و خطوط اعتباری شرکت استفاده میکنند برای تولید سود اضافی بر عهده دارند استفاده میکنند.

معیارهای انتخاب استراتژی برتر فارکس

12 معیار انتخاب

معمولاً مردم بر روی برخی از معیارهایانتخاب استراتژی برتر فارکس بیشتر تمرکز میکنند. به عنوان مثال، سود خالص یا سود نهایی معمولاً اولین معیاری است که مدنظر قرار میگیرد. با این حال، برای دستیابی به سود خالص، باید از روشهای مختلف معاملهگری استفاده کنیم، مانند مدت زمان متوسط یک معامله که یک معیار دیگر است.

در ادامه لیستی از معیارهای انتخاب استراتژی موفق آورده شده است که معمولاً برای بهبود استراتژی، ارزیابی موفقیت یک معاملهگر یا تجزیه و تحلیل یک حساب معاملاتی استفاده میشوند:

- سودآوری خالص – سود نهایی حساب معیار مهمی است و در واقع نشان میدهد چقدر معاملهگر یا شرکت بعد از پرداخت هزینهها سود کسب کرده است. در نظر گرفتن سودآوری خالص، مدت زمانی که سود خالص کسب شده است و مقدار سرمایه استفاده شده برای کسب آن سود، از اهمیت زیادی برخوردار است.

- درصد معاملات پرسود – این معیار معمولاً اولین معیاری است که پس از سود نهایی در نظر گرفته میشود. نرخ برد و زیان از طریق تقسیم تعداد معاملات سودآور بر تعداد کل معاملات به دست میآید که درصد برد را مشخص میکند.

- درصد معاملات زیانده – مانند درصد معاملات پربازده، درصد معاملاتی که زیان داشتهاند از تعداد معاملات زیانده بر تعداد کل معاملات تقسیم میشود. نسبت معاملات برد و زیان میتواند در ارزیابی قوانین مدیریت سرمایه مورد استفاده در حساب معاملاتی بسیار مهم باشد.

- بزرگترین معامله پربازده – این به بزرگترین برندهی ای که یک معاملهگر داشته است اشاره دارد و اگر مقدار معامله برنده به نسبت زیادی از سود خالص باشد، برای یک حساب بسیار مهم است.

- بزرگترین معامله زیانده – این معیار نشان میدهد که معاملهگر به چه میزان به ریسک اجازه داده است حساب به خطر بیفتد. این معیار در نظر گرفتن یک معاملهگر جدید، برای یک معاملهگر اجتماعی و برای استخدام یک معاملهگر، در صورت وجود یک صندوق یا بانک بسیار مهم است.

- میانگین معاملههای پربازده – میانگین معاملههای پربازده با جمع مقدار تمام معاملات برنده و تقسیم این عدد بر تعداد معاملات برنده به دست میآید.

- میانگین معاملات زیانده – میانگین معاملات زیانده با جمع مقدار تمام زیانها و تقسیم این مقدار بر تعداد معاملات زیانده محاسبه میشود.

- مدت زمان نگهداری – مقدار زمانی که یک معاملهگر یک موقعیت نگه میدارد، تعیین میکند که آیا او یک معاملهگر کوتاهمدت، متوسطمدت یا بلندمدت است. بسته به نوع معاملهگر، زمان نگهداری معامله میتواند یک معیار مهم باشد. به عنوان مثال، مدت زمان نگهداری معامله برای یک معاملهگر اسکالپر ممکن است کمتر از یک دقیقه باشد، در حالی که یک معاملهگر بلندمدت میتواند یک موقعیت را برای چند ماه نگه دارد. میانگین زمان نگهداری با تقسیم زمان نگهداری کلی برای تمام معاملات بر تعداد معاملات محاسبه میشود.مدت زمان نگهداری معاملات پربازده در مقابل مدت زمان نگهداری معاملات

- زیانده – این معیار میتواند نشان دهد که آیا معاملهگر معاملات زیانده را بیش از حد طولانی نگه میدارد یا سودهای معاملات پربازده را با خروج زود از معاملات بریده است. نگهداری معاملات زیانده به طور طولانی موجب بسته شدن سرمایه میشود که میتواند در جای دیگر بهتر استفاده شود.

- حداکثر کاهش سرمایه – این معیار بسیار مهم، کاهش سرمایه در حساب پس از یک سری معاملات زیاندهنده را نشان میدهد. به عنوان مثال، اگر معاملهگر یک سری زیاندهنده به مقدار 10،000 دلار در یک حساب به ارزش 100،000 دلار داشته باشد، آنگاه حداکثر کاهش سرمایه برای حساب 10 درصد است.این معیار به طور کلی از قله سودآوری حساب، تا یک چاه یا مقدار کمینه بعد از قله مشتق میشود.

- بدترین سری باخت متوالی – این معیار نشان میدهد که بیشترین تعداد معاملات باختده متوالی در حساب انجام شده است. این معیار ممکن است کمی گمراهکننده باشد، به این معنی که اگر سری باخت متوالی شامل بسیاری از ضررهای کوچک پولی باشد، ممکن است به یک استراتژی مدیریت مالی صحیح اشاره کند.

- امید معامله – این به میانگین مقداری اشاره دارد که انتظار میرود در هر معامله به دست آید یا از دست برود. امید معامله با ضرر درصدی ضرب شده در میانگین ضرر و از میانگین برد درصدی که در آن ضرب میشود، کالکوله میشود.

به طور کلی، تفسیر معیارهای ترید فارکس مانند معیارهای ذکر شده بالا میتواند کلید بهبود مهارتهای معاملهگر باشد. بعد از ارزیابی یک سیستم معاملاتی در طول سه ماه و سپس آزمایش آن در یک حساب واقعی برای یک بازه زمانی مشابه، معاملهگر احتمالاً اطلاعات معیاری کافی برای دیدن جایی که میتواند بهبود داشته باشد دارد.

البته، یکی از دلایل اصلی استفاده از معیارهای ترید فارکس، توسعه یک طرح معاملاتی قوی است. بدون طرح معاملاتی، معاملهگر فارکس میتواند با یک مسافر بدون قطبنما یا نقشه مقایسه شود. دانستن چه چیزی را باید در هنگام تجزیه و تحلیل معیارهای ترید فارکس ببینید، نتایج معاملات خود و اعتماد به نفس خود در کپی کردن معاملات دیگران که معیارهای آنها با استانداردهای شما مطابقت دارد، را به طور قابل توجهی بهبود میبخشد.

متاتریدر و ابزارهای محاسبه موفقیت استراتژی

اگر یک معامله گر از متاتریدر 4 یا 5 برای فعالیت های معاملاتی فارکس خود استفاده می کند، آنگاه قادر خواهد بود معیارهای مختلفی را برای سیستم معاملاتی خود از داخل پلتفرم محاسبه کند.

سپس یک معامله گر یا تحلیلگر برای تست یک استراتژی خاص معاملاتی که علاقه مند به تست آن هستند نیاز به دسترسی به تابع استراتژی تستر متاتریدر دارند. این فرایند به طور مفصل در راهنمای عملیاتی متاتریدر توضیح داده شده است و پس از وارد کردن پارامترهای مناسب، به طور خودکار اکثر معیارهای مفید فارکسی را که یک معامله گر برای بررسی عملکرد تاریخی سیستم خود نیاز دارد، ارائه می دهد.

یک ویژگی بسیار مفید دیگر که متاتریدر برای افراد علاقه مند به تست سیستم های معاملاتی ارائه می دهد، قابلیت بهینه سازی پارامترهای یک سیستم معاملاتی خاص بر اساس آنچه که در یک بازه زمانی تاریخی خاص سودآورترین راه حل بوده است، است.

پس از شناسایی یک استراتژی ممکن است که از طریق تست بازگشتی قابل قبول معاملاتی فارکس شناسایی شده باشد، یک گزینه دیگر برای تست استراتژی استفاده از قابلیت معاملات آزمایشی داخلی متاتریدر است که اکثر کارگزاران آنلاین فارکس آن را پشتیبانی می کنند. این به یک معامله گر کمک می کند تا احساس واقعی تری از عملکرد سیستم در محیط معاملاتی فعلی که در آن پهنایی معاملات و زمان پاسخ گویی در نظر گرفته شده است، بدست آورد.

مرحله نهایی تست برای یک استراتژی معمولاً شامل معامله آن به صورت شخصی یا خودکار در یک حساب تامین شده با حجم کوچک است. این کمک می کند تا معامله گر مطمئن شود که نتایج معاملات زنده او با نتایج تست بازگشتی و معاملات آزمایشی سیستم سازگار است.

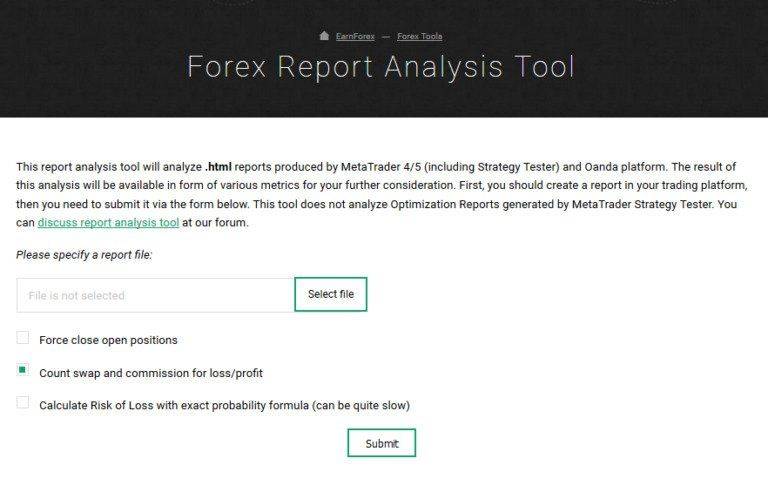

پس از مدتی که شما یک استراتژی را معامله می کنید، ممکن است بخواهید معیارهای ترید فارکس شخصی خود را محاسبه کنید تا ببینید عملکرد شما چگونه بوده است. Earnforex ابزاری دارد که می تواند این معیارهای ترید فارکس را از داده های عملکرد متاتریدر محاسبه کند.

یک عکس از این ابزار تجزیه و تحلیل گزارش فارکس در زیر ظاهر می شود.

بررسی شاخصهای عملکرد معاملاتی

اکنون که شما با یکسری شاخصهای عملکرد معاملاتی با استفاده از یکی از سه گزینه اصلی تست استراتژی موجود در بخش قبلی آشنا شدهاید، اکنون میخواهید بدانید که وقتی شاخصهای معاملاتی یک استراتژی برتر فارکس را مورد بررسی قرار میدهید، چه مواردی را باید مورد توجه قرار دهید.

عملکرد معاملاتی یک مدیر صندوق خاص، ارائهدهنده سیگنال یا سایر برنامههای حساب فارکس مدیریت شده را نیز میتوان با استفاده از همین فرایند بررسی کرد.

قبل از شروع این فرایند تحلیل، شما باید در ابتدا شاخصهای معاملاتی مختلفی که از دادههای تجارت خام به دست آمدهاند را اولویتبندی کنید و مرزهایی را برای عملکرد قابل قبول تعیین کنید. این کار را معمولاً بر اساس تحمل خطر شخصی و هدف سود خود انجام خواهید داد. به عنوان مثال، شما ممکن است بخواهید حداکثر کاهش قابل تحمل یا حداقل هدف سود خالص برای سیستم یا معاملهگری تعیین کنید تا بررسی بیشتری صورت بگیرد.

مزایای دادههای استاتیک در مقابل دادههای زمان واقعی

نوع اول تحلیلی که در این بخش مورد بررسی قرار میگیرد، مقایسه عملکرد سیستمهای معاملاتی مختلف بر اساس مجموعهای از دادههای تاریخی نرخ ارزی است که تغییر نمیکند. این نوع تحلیل تاریخی استاتیک به شما امکان میدهد تا وقتی عملکرد نسبی یک استراتژی خاص معاملاتی یا معاملهگر را با سایران در همان دسته مقایسه کنید.

باید به یاد داشت که این نوع تحلیل استاتیک فقط نتایج عملکردی را مرتبط با نوع شرایط معاملاتی که در بازه زمانی انتخاب شده برای جفت ارزی خاص یا جفتهای ارزی مورد بررسی وجود داشته است، تولید خواهد کرد. شرایط معاملاتی در طول زمان تغییر میکنند، بنابراین شما ممکن است بخواهید چندین بازه زمانی مختلف را انتخاب کنید که نمونههای مختلفی از انواع مختلف شرایط معاملاتی را نمایش دهد.

از طرف دیگر، میتوان برای ارزیابی شاخصهای عملکرد با استفاده از دادههای معاملاتی زمان واقعی استفاده کرد. این کار نیازی به انجام روزانه ندارد، اما ممکن است یک ایده خوب باشد که به برنامه تجارتی هفتگی یا ماهانه خود اضافه کنید.

علت اصلی انجام این کار این است که، همانطور که قبلاً گفته شد، شرایط بازار ممکن است تغییر کنند و این تغییر میتواند بر موفقیت یک استراتژی خاص معاملاتی تأثیر زیادی بگذارد. نرخ موفقیت نیز ممکن است تغییر کند زیرا معاملهگران معمولاً دورههای برنده و بازنده را تجربه میکنند.

به عنوان مثال، یک استراتژی خاص ممکن است برای محیط معاملاتی محدود مناسب باشد. تا زمانی که شرایط معاملاتی محدود ادامه داشته باشد، چنین استراتژیای نتایج مثبتی نشان میدهد. با این حال، وقتی شکستی از محدوده معاملاتی رخ داده و یک روند مشخص شده است، سیستمهای معاملاتی دنبالهای احتمالاً عملکرد بهتری نسبت به سیستم معاملاتی اولیه نشان خواهند داد.

با انجام تجزیه و تحلیل معاملاتی زمان واقعی به صورت دورهای، این نوع شرایط به راحتی شناسایی میشود و استراتژی استفاده شده میتواند در پاسخ به شرایط بازار جدید تغییر کند تا سودآوری کلی شما را بیشینه کند.