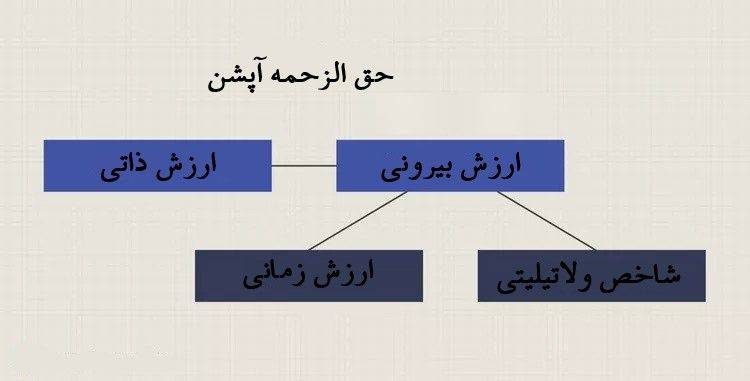

ارزش زمانی به بخشی از حق الزحمه یا پرداختی یک آپشن اشاره دارد که به میزان زمان باقیمانده تا انقضای قرارداد آپشن منجر میشود. هر آپشن شامل دو جزء حق الزحمه است: ارزش درونی و ارزش بیرونی.

ارزش زمانی بخشی از ارزش بیرونی یک آپشن است که در کنار متغیراتی مانند شاخص ولاتیلیتی (IV) وابسته به بازارهای مشتقات است. باید به خاطر داشت که ارزش زمانی را با ارزش زمانی پول (TVM) که شرح تخفیف قدرت خرید پول در طول زمان را میدهد، اشتباه نگیریم.

نکات کلیدی:

– ارزش زمانی یکی از دو جزء مهم حق الزحمه آپشن است (دیگری شاخص ولاتیلیتی) که به ارزش بیرونی آپشن منتج میشود.

– قیمت کل یک آپشن یا پرداختی، جمع ارزش درونی و بیرونی آن است.

– عموماً، هر چه زمان باقیمانده تا انقضای آپشن بیشتر باشد، ارزش زمانی آپشن بیشتر است.

مبانی ارزش زمانی

قیمت یا هزینه یک آپشن، مقداری پول به نام حق الزحمه است. خریدار آپشن این حق الزحمه را به فروشنده آپشن پرداخت می کند تا از حقی که آپشن به وی می دهد (حق اجرا یا عدم اجرا برای خرید یا فروش دارایی) بهرهمند شود.

ارزش درونی، فرق قیمت دارایی مبنایی با قیمت اجرای آپشن است. برای آپشن خرید- حق خرید دارایی، ارزش درونی برابر با قیمت دارایی منهای قیمت اجرای آپشن است؛ در حالی که برای آپشن فروش- حق فروش دارایی، ارزش درونی برابر با قیمت اجرای آپشن منهای قیمت دارایی است.

حق الزحمه کل یک آپشن، بر اساس ارزش درونی و بیرونی آن محاسبه میشود. بخشی از ارزش بیرونی آپشن به عنوان «ارزش زمانی» شناخته میشود. در شرایط معمول، ارزش یک قرارداد در حالی که به نزدیک شدن به تاریخ انقضا است، کاهش پیدا میکند؛ زیرا زمان کمتری وجود دارد تا امنیت زیرین تغییرات مثبت را نشان دهد.

به عبارت دیگر، یک آپشن خارج از پول (OTM) با یک ماه تا انقضا، ارزش بیرونی بیشتری را نسبت به یک آپشن OTM با یک هفته تا انقضا دارد.

نکته مهم: در اغلب موارد، هر چه زمان باقیمانده تا انقضای قرارداد آپشن بیشتر باشد، ارزش زمانی آپشن نیز بیشتر است. زیرا قرارداد بیشتری دارد تا سودآور شود.

فاکتور دیگری که بر ارزش بیرونی و ارزش زمانی تأثیر میگذارد، شاخص ولاتیلیتی ضمنی (IV) است. این شاخص میزان حرکت قابل پیشبینی یک دارایی مبنایی را در بازه زمانی مشخصی اندازهگیری میکند. اگر شاخص ولاتیلیتی ضمنی بیشتر شود، ارزش بیرونی نیز افزایش خواهد یافت.

به عنوان مثال، اگر یک سرمایهگذار یک آپشن خرید با شاخص ولاتیلیتی ضمنی سالانه 20٪ خریداری کند و روز بعد شاخص ولاتیلیتی ضمنی به 30٪ افزایش یابد، ارزش بیرونی نیز افزایش خواهد یافت زیرا سرمایهگذاران فکر میکنند که احتمال حرکت شدید دارایی به سمت آنها افزایش یافته است.

محاسبه ارزش زمانی

ارزش زمانی به عنوان یک رابطه میتواند به شکل زیر بیان شود:

حق الزحمه آپشن – ارزش درونی = ارزش زمانی + شاخص ولاتیلیتی

یا به عبارت دیگر: مقدار پولی که اضافه بر ارزش درونی آپشن است، به عنوان ارزش زمانی شناخته میشود. به عنوان مثال، اگر قیمت سهم شرکت Alphabet Inc. ۱٬۰۴۴ دلار باشد و آپشن خرید شرکت Alphabet Inc.

به قیمت ۹۵۰ دلار با قیمت ۹۷ دلار معامله شود، آن آپشن دارای ارزش درونی ۹۴ دلار (۱٬۰۴۴ دلار- ۹۵۰ دلار) و ارزش زمانی ۳ دلار (۹۷ دلار – ۹۴ دلار) است.

معنای ارزش زمانی

به طور کلی، هر چقدر زمان باقی مانده تا پایان دوره اعتبار یک آپشن بیشتر باشد، ارزش زمانی آن بیشتر خواهد بود. دلیل این موضوع ساده است: سرمایهگذاران برای داشتن زمان بیشتر برای سودآور شدن از یک حرکت مثبت در دارایی پایه، حاضرند قیمت بیشتری را بپردازند.

در مقابل، هر چه زمان باقی مانده یک آپشن کمتر باشد، سرمایهگذاران کمتر اراده خواهند کرد تا پول بیشتری بابت آن پرداخت کنند؛ زیرا احتمال سودآور شدن آپشن در حال کاهش است. به همین دلیل، بهتر است یک آپشن که هنوز ارزش زمانی دارد را فروش یا نگه دارید و به جای آن، آن را اجرا کنید؛ در غیر این صورت، ارزش باقیماندهی زمانی گم خواهد شد.

در کل، یک آپشن حدود یک سوم ارزش زمانی خود را در نیمهی اول عمر خود از دست میدهد و دو سوم باقیماندهی زمانی را در نیمه دوم از دست میدهد. ارزش زمانی گذشته به شدت در طول زمان کاهش مییابد؛ این پدیده به نام تخریب زمان یا زوال ارزش زمانی شناخته میشود. حساسیت قیمت یک آپشن به تخریب زمان با نام “تتا” شناخته میشود.

روشهای تخمین ارزش زمانی در معاملات آپشن:

برای تخمین ارزش زمانی در معاملات آپشن، معمولا از دو روش Black-Scholes و Binomial Tree استفاده میشود. در روش Black-Scholes، فرض میشود که قیمت آپشن دارای توزیع نرمال است و با استفاده از پارامترهایی مانند قیمت فعلی، قیمت تمرین، نرخ بیریسک و مدت زمان باقیمانده به انقضا، ارزش آپشن به دست میآید.

در روش Binomial Tree، درختی از آپشنهای مختلف با استفاده از قیمت هر آپشن در زمانهای مختلف ساخته شده و با محاسبه ارزش هر آپشن در هر زمان، ارزش زمانی آن محاسبه میشود.

استفاده از هر یک از این دو روش به وابستگی به شرایط بازار و نوع آپشن مورد نظر دارد. در صورتی که بازار پایدار و نوع آپشن معمولی باشد، روش Black-Scholes بهترین آپشن است. اما در صورت وجود عواملی مانند نوسانات شدید در بازار یا وجود آپشنهای با ساختار پیچیدهتر، روش Binomial Tree بهترین روش است.

این دو روش همچنین در تحلیل ریسک و سودآوری سرمایهگذاری در بازار سرمایه نیز کاربرد دارند.

همچنین، روشهای دیگری نیز برای تخمین ارزش زمانی در معاملات آپشن وجود دارد که هر کدام مزایا و معایب خود را دارند. به عنوان مثال، روش Monte Carlo Simulation که از شبیهسازی تصادفی برای تخمین ارزش آپشن استفاده میکند.

همچنین، روشهایی مانند Finite Difference Method و Variance Gamma Model نیز در این زمینه مورد استفاده قرار میگیرند.

به طور کلی، تخمین ارزش زمانی در معاملات آپشن یکی از مهمترین عواملی است که برای سرمایهگذاران و تریدرها در بازار سرمایه بسیار مهم است.

استفاده از روشهای مناسب و دقیق برای تخمین ارزش زمانی، به سرمایهگذاران کمک میکند تا تصمیمات بهتری در خصوص خرید یا فروش آپشنها بگیرند و در نهایت به حفظ سرمایه و کسب سود بیشتر در بازار سرمایه کمک میکند.

اثر ارزش زمانی بر روند قیمتگذاری آپشن:

ارزش زمانی یکی از عوامل مهم در قیمتگذاری آپشن است. با افزایش ارزش زمانی، قیمت آپشن نیز افزایش مییابد و برعکس، با کاهش ارزش زمانی، قیمت آپشن نیز کاهش مییابد. ارزش زمانی بیشتر در آپشنهای با مدت زمان باقیمانده طولانیتر دیده میشود.

ارزش زمانی در قیمتگذاری آپشن به معنای احتمال حرکت قیمت دارایی پایه در آینده است. به عبارت دیگر، فرض میشود که با گذشت زمان، این احتمال کاهش مییابد و بنابراین ارزش زمانی نیز کاهش مییابد. این مسئله باعث میشود که قیمت آپشن در طول زمان تغییر کند و بسته به تغییرات در ارزش زمانی، قیمت آپشن نیز تغییر میکند.

بنابراین، در قیمتگذاری آپشن، عوامل دیگری نیز وجود دارند که باید در نظر گرفته شوند، اما ارزش زمانی به عنوان یکی از مهمترین عوامل در تعیین قیمت آپشن محسوب میشود. در واقع، قیمت آپشن در هر لحظه به علت ترکیب ارزش زمانی و ارزش خود دارایی پایه محاسبه میشود.

رابطه ارزش زمانی و فاصله تا تاریخ انقضای آپشن:

با کم شدن فاصله تا تاریخ انقضا، ارزش زمانی آپشن نیز کاهش مییابد. به این علت که فرصت استفاده از آپشن در آینده کاهش مییابد و به همین دلیل، ارزش زمانی نیز کاهش مییابد.

به عنوان مثال، فرض کنید که شما یک آپشن خرید برای خرید سهام شرکت X با قیمت 50 دلار دارید و تاریخ انقضای آن فقط یک ماه دیگر است. در این صورت، اگر قیمت سهام شرکت X در آینده افزایش یابد، ارزش آپشن شما نیز افزایش خواهد یافت.

اما اگر فاصله تا تاریخ انقضای آن کم باشد و قیمت سهام در آینده افزایش نیابد، ارزش آپشن شما کاهش مییابد و در نتیجه، شما میتوانید دستمزد کمتری برای فروش آپشن در آینده دریافت کنید.

بنابراین، برای ارزیابی آپشنها، فاصله تا تاریخ انقضا بسیار مهم است. هر چه فاصله تا تاریخ انقضا بیشتر باشد، ارزش زمانی آپشن بیشتر خواهد بود و به همین دلیل، دستمزد بیشتری برای فروش آن در آینده دریافت خواهید کرد. به عبارت دیگر، آپشنهایی که تاریخ انقضای آنها در آینده دورتر است، بیشتر ارزش دارند و بهتر است برای خرید استفاده شوند.

تحلیل تاثیر فاصله زمانی بر روی ارزش آپشن:

این عنوان با عنوان قبلی در یک راستا است. فاصله زمانی به عنوان یکی از عوامل مهم در تعیین ارزش آپشن، تاثیر قابل توجهی دارد. با کاهش فاصله زمانی، احتمال استفاده از آپشن در آینده نیز کاهش مییابد و به همین دلیل، ارزش زمانی کاهش مییابد.

برای اینکه این تاثیر را بهتر درک کنید، فرض کنید یک آپشن خرید یک سهام با قیمت تمرین ۵۰ دلار و مدت زمان باقیمانده تا تاریخ انقضا ۶ ماه دارید. اگر قیمت فعلی سهام ۵۰ دلار باشد، ارزش آپشن صفر خواهد بود؛

چرا که شما میتوانید سهام را با قیمت بازار خریداری کنید و در صورت استفاده از آپشن، به جای خریدن سهام با قیمت ۵۰ دلار، آن را با قیمت تمرین ۵۰ دلار بخرید. اما اگر فاصله زمانی تا تاریخ انقضا تنها یک ماه باشد، ارزش زمانی آپشن وجود خواهد داشت؛

چرا که در صورت استفاده از آپشن، شما میتوانید سهام را با قیمت تمرین ۵۰ دلار خریداری کنید و به این ترتیب، ارزش زمانی نیز به ارزش آپشن اضافه خواهد شد.

همچنین، فاصله زمانی برای آپشنهای فروش نیز تاثیر گذار است. در آپشنهای فروش، اگر قیمت فعلی سهام بیشتر از قیمت تمرین باشد، ارزش آپشن صفر خواهد بود؛ چرا که شما میتوانید سهام را با قیمت بازار بفروشید و در صورت استفاده از آپشن، به جای فروش سهام با قیمت بازار، آن را با قیمت تمرین بفروشید.

اما اگر فاصله زمانی تا تاریخ انقضا تنها یک ماه باشد، احتمال بالاتری برای کاهش قیمت سهام در آینده وجود دارد؛ و به همین دلیل، ارزش زمانی آپشن بیشتر خواهد بود.

در کل، ارزش زمانی یکی از عوامل مهم در قیمتگذاری آپشن است که تاثیر قابل توجهی بر روی قیمت آپشن دارد. برای تخمین ارزش زمانی، معمولا از روش Black-Scholes و Binomial Tree استفاده میشود و با کاهش فاصله زمانی، ارزش زمانی نیز کاهش مییابد.

ارتباط بین دوره تنظیم و ارزش زمانی در معاملات آپشن

دوره تنظیم (expiration date) معاملات آپشن، زمانی است که حق خرید یا حق فروش معاملهشده در قرارداد آپشن منقضی میشود. به عبارت دیگر، این زمانی است که تحویل دارایی مورد نظر برای خریدار قرار میگیرد.

ارزش زمانی (time value) در معاملات آپشن، بخشی از ارزش این قرارداد است که بیشتر بر اساس زمان باقیمانده تا دوره تنظیم تعیین میشود و نه بر اساس ارزش واقعی دارایی مورد نظر.

بنابراین، دوره تنظیم باعث افزایش یا کاهش ارزش زمانی در معاملات آپشن میشود. به طور کلی، هر چه باقیمانده تا دوره تنظیم کمتر باشد، ارزش زمانی نیز کمتر خواهد بود و در نتیجه قیمت آپشن نیز پایینتر خواهد بود. این به دلیل این است که زمانی که تا دوره تنظیم کمتری باقی مانده است، ریسک عدم دریافت سود برای فروشنده قرارداد آپشن کمتر میشود و به همین دلیل ارزش زمانی نیز کاهش پیدا میکند.

به عنوان مثال، فرض کنید یک آپشن برای خرید 100 سهم با دوره تنظیم 6 ماه و قیمت هر سهم 50 دلار به قیمت 5 دلار به فروش میرسد. اگر فرض کنید در همان لحظه قیمت سهم 60 دلار شود، ارزش واقعی آپشن به شدت افزایش مییابد و ممکن است به 1000 دلار یا بیشتر رسید، اما اگر باقیمانده تا دوره تنظیم یک ماه باشد، ارزش زمانی آپشن به اندازه قبلی خود نخواهد رسید و قیمت آپشن به طور قابل توجهی کاهش خواهد یافت.

تأثیر عوامل مختلف بر ارزش زمانی در معاملات آپشن

ارزش زمانی (time value) در قرارداد آپشن بر اساس عوامل مختلفی تعیین میشود. برخی از عواملی که بر ارزش زمانی تأثیر میگذارند، عبارتند از:

- دوره تنظیم: همانطور که پیشتر گفته شد، دوره تنظیم بر روی ارزش زمانی تأثیر میگذارد. با کاهش باقیمانده تا دوره تنظیم، ارزش زمانی نیز کاهش مییابد.

- فاصله بین قیمت فعلی دارایی و قیمت تمرین: فاصله بین قیمت فعلی دارایی و قیمت تمرین (strike price) نیز بر ارزش زمانی تأثیر میگذارد. هرچه این فاصله بیشتر باشد، ارزش زمانی بیشتر خواهد بود.

- ولاتیلیته: ولاتیلیته به میزان تغییر قیمت دارایی در طول زمان اشاره دارد. هرچه ولاتیلیته بیشتر باشد، ارزش زمانی نیز بیشتر خواهد بود.

- نرخ بهره: نرخ بهره نیز بر ارزش زمانی تأثیر میگذارد. هرچه نرخ بهره بیشتر باشد، ارزش زمانی کمتر خواهد بود.

- ریسک: ریسک نیز بر ارزش زمانی تأثیر میگذارد. هرچه ریسک بیشتر باشد، ارزش زمانی نیز بیشتر خواهد بود.

- حجم معاملات: حجم معاملات نیز بر ارزش زمانی تأثیر میگذارد. حجم معاملات بالاتر به معنی وجود بازار فعالتر است که منجر به افزایش ارزش زمانی خواهد شد.

- وقت مانده تا پرداخت سود: هر چه وقت مانده تا پرداخت سود بیشتر باشد، ارزش زمانی نیز بیشتر خواهد بود.

در کل، عوامل بسیاری بر ارزش زمانی در قراردادهای آپشن تأثیر میگذارند و تعیین قیمت دقیق یک قرارداد آپشن بسیار پیچیده است.

برای مشاهده آموزش صفر تا صد فارکس میتوانید به بخش آموزش فارکس مراجعه کنید و بصورت جلسه به جلسه آموزشهای را مشاهده کنید.

منبع: اینوستپدیا