مفهوم تراز تجاری به طور گسترده توسط معاملهگران مورد بحث قرار میگیرد، اما به طور کلی به درکی درست نمی انجامد. در این مقاله، به طور دقیق به بررسی نحوه عملکرد تراز تجاری و استفاده معاملهگران از گزارش تراز تجاری آمریکا برای اتخاذ تصمیمات معاملاتی آگاهانه خواهیم پرداخت.

این مقاله از سلسله مقالات رایگان آموزش فارکس است؛ برای دیدن سایر مقالات روی آموزش فارکس کلیک کنید.

تراز تجاری

تراز تجاری یا BOT یک شاخص اقتصادی است که میزان صادرات خالص یک کشور را اندازهگیری میکند، به عبارت دیگر اختلاف بین واردات و صادرات یک کشور در یک دوره زمانی خاص. تراز تجاری معمولاً بزرگترین قسمت تراز پرداختهای یک کشور را تشکیل میدهد.

کشورها تمایل دارند تا تراز تجاری مثبت داشته باشند، به این معنی که بیشتر از آنچه میوارد میکنند، صادر میکنند. وضعیت برعکس، که کشوری کمتر از آنچه صادر میکند واردات میکند، بهعنوان یک تراز تجاری منفی شناخته میشود. یک تراز تجاری مثبت همچنین به عنوان نکته مثبت تجاری شناخته میشود، در حالی که یک تراز تجاری منفی به عنوان ضعف تجاری شناخته میشود.

تراز تجاری یک کشور فقط از صادرات و واردات کالاها تشکیل نمیشود. اجزای دیگر شامل کمکهای خارجی، هزینههای داخلی و سرمایهگذاری درخارج هستند. با کم کردن اجزایی که تراز تجاری را افزایش میدهند از اجزایی که آن را کاهش میدهند، تحلیلگران به تراز تجاری واقعی یک کشور میرسند.

تراز تجاری آمریکا

تراز تجاری آمریکا ماهانه توسط آژانس آمار اقتصادی (Bureau of Economic Analysis) منتشر میشود، حدود 5 هفته پس از پایان ماه گزارشده. در گزارش شان با عنوان “تجارت بینالمللی آمریکا در کالا و خدمات”، آژانس آمار اقتصادی گزارشهای مفصلی در مورد صادرات و واردات ماهانه کالا و خدمات، ترازهای مثبت یا منفی تجارت به صورت مطلق و نسبی، و همچنین تراز تجاری برای هر دسته کالا و خدمات ارائه میدهد.

گزارشهای دیگر محبوب شامل “معاملات بینالمللی آمریکا” و “موقعیت سرمایهگذاری بینالمللی آمریکا” است. اطلاعات اقتصادی مربوط به تراز تجاری ایالات متحده و همچنین سایر گزارشهای آژانس آمار اقتصادی را میتوان در وبسایت آنها پیدا کرد.

درک مبانی تراز تجاری

یک مدل ارزشگذاری پرطرفدار بر اساس تراز پرداختها، که تراز تجاری یک بخش آن است، مدل تراز پرداختها است. این مدل سنتی ارزشگذاری ارز، تغییرات در درآمد ملی را بر هر دو حساب جاری و سرمایه وارد میکند و باعث واکنش قابل پیش بینی نرخ ارز به منظور بازگرداندن تعادل تراز پرداختها میشود. در این بخش از مقاله، ما مکانیزم انتقالی از تغییر درآمد ملی تا واکنش ارز را بررسی خواهیم کرد.

اول، بیایید همانندی شناختی را برای تنظیم اقتصادی معرفی کنیم:

S – I = Y – E = X – M

که:

S = پس انداز

I = سرمایهگذاری

Y = درآمد

E = هزینه

X = صادرات

M = واردات

در یک نظام نرخ ارز شناور مانند دلار آمریکا، معامله گران باید از هر دو حساب سرمایهگذاری و حساب جاری (که شامل تراز تجاری میشود) آگاه باشند. در این حالت، همچنین با افزایش درآمد ملی، تقاضای واردات افزایش مییابد و باعث تضعیف حساب جاری (تراز تجاری) میشود.

حالا نرخ تبادل ارز به عنوان یک مکانیزم انتقال عمل می کند تا تعادل نامتعادلی در پرداختهای بین المللی را بازیابی کند. افزایش درآمد ملی که باعث تدهور حساب جاری می شود باید توسط افزایش نرخهای واقعی بهرهبرداری همراه باشد که تقاضای واردات را کاهش داده و تدهور حساب جاری را برعکس کند.

تراز حساب جاری و نرخ تبادل

تراز حساب جاری می تواند برای پیش بینی نرخ تبادل طولانی مدت استفاده شود.

در این مدل، نرخ تبادل تعادلی که تراز حساب جاری را در مدت زمان طولانی تشکیل میدهد، شامل تراز تجاری است. تراز تجاری یک کشور میتواند به چند روش تاثیری بر نرخ تبادل داشته باشد.

ابتدا، نامتعادلی خارجی یا تجاری میتواند روی جریان تأمین و تقاضای ارزها تأثیر بگذارد و این طوری به طور مستقیم بر نرخ تبادل تأثیر بگذارد.

اگر حساب جاری (تراز تجاری) نسبت به سطوح تاریخی، کسری تجاری بالایی نشان دهد، نرخ تبادل واقعی باید کاهش یابد تا تعادل حساب جاری را بازیابی کند. به همین ترتیب، اگر حساب جاری مازاد تجاری بالایی داشته باشد، نرخ تبادل واقعی باید افزایش یابد تا تعادل را بازیابی کند.

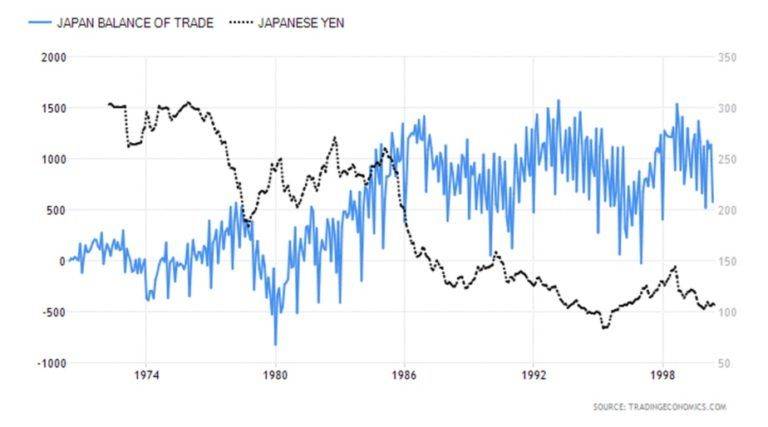

یک مثال خوب از فزاینده حساب جاری و واکنش نرخ تبادل، ژاپن و مازاد تجاری بزرگی است که با ایالات متحده داشته است. این کشور در دهه های هفتاد تا نود، یک مازاد تجاری بسیار بالا با ایالات متحده ایجاد کرده است که نیاز به ارزش یابی قابل توجهی برای یکپارچه سازی حساب جاری داشته است.

در واقع، نرخ تبادل دلار / ین در انتهای دوره ذکر شده به سطح رکورد 79.85 رسید. نمودار زیر رابطه بین تراز تجاری ژاپن و ین در طی آن دوره نشان میدهد.

در دومین مرحله، عدم توازن خارجی میتواند ثروت مالی را از کشورهای دارای کسری برای کشورهای دارای مازاد منتقل کند که میتواند منجر به تغییر در ترجیحات سرمایهگذاران جهانی شود. این تغییر میتواند نرخ ارز تعادلی برای ارزهای درگیر را تحت تأثیر قرار دهد.

عدم توازن خارجی بزرگ میتواند ادراک بازار را از نرخ ارز تعادلی بلندمدت واقعی یک ارز تغییر دهد. یک افزایش پایدار بدهی خارجی و مازاد تجاری یک کشور باعث تنزل در ادراک نرخ ارز تعادلی بلندمدت برای یک ارز میشود.

“شرایط تجاری” و اهمیت آن

هنگام پیگیری تراز حساب جاری یک کشور به منظور پیشبینی نرخ ارز، معاملهگران باید نیز با “شرایط تجاری” یک اقتصاد خاص آشنا باشند. “شرایط تجاری” یک کشور صرفا رابطهای بین قیمت صادرات و واردات آن است و میتواند به نرخ ارز واقعی آینده یک نگاه مفیدی داشته باشد.

اگر شرایط تجاری یک کشور بهبود یابد، به این معنی است که قیمت صادرات آن نسبت به قیمت واردات آن افزایش مییابد که میتواند منجر به وجود یک فزاینده تجاری مثبت شود که در نتیجه نرخ ارز واقعی را به منظور برقراری تعادل، ارزشمندتر کند.

به طور مشابه، بدتر شدن شرایط تجاری یک کشور منجر به بدتر شدن حساب جاری میشود که در نتیجه نیاز به کاهش نرخ ارز واقعی برای برقراری تعادل دارد.

این به ویژه برای صادرکنندگان و واردکنندگان اصلی کالاهای خام است.

به عنوان مثال، افزایش قیمت نفت تأثیر قابل توجهی بر ارزهای صادرکنندگان اصلی نفت و واردکنندگان آن دارد. صادرکنندگان نفت اصلی مانند کشورهای خلیج فارس، ایالات متحده، روسیه، انگلستان و نروژ با افزایش قیمت نفت، بهبود شرایط معاملاتی خود را تجربه خواهند کرد، که بهبودی در حساب جاری و میزان معاملات آنها نیز به دنبال دارد.

این موضوع فشاری برای افزایش نرخ تعادلی تراز ارزش را ایجاد می کند.

برعکس، برای واردکنندگان نفت اصلی، بهبود در شرایط تجاری و معاملاتی آنها برعکس خواهد بود. این شرایط به طور ضروری منجر به تضعیف ارز آنها می شود تا تعادل پرداخت ها برقرار شود.

دلار آمریکا و تراز تجاری

درجه ای که دلار آمریکا به ناهماهنگی های حساب جاری واکنش نشان می دهد بیشتر بستگی به انعطاف پذیری نمودار عرضه و تقاضا دارد، و همچنین به طبیعت ناهماهنگی های حساب جاری بستگی دارد. این دو مفهوم را در بخش بعدی مقاله توضیح خواهیم داد.

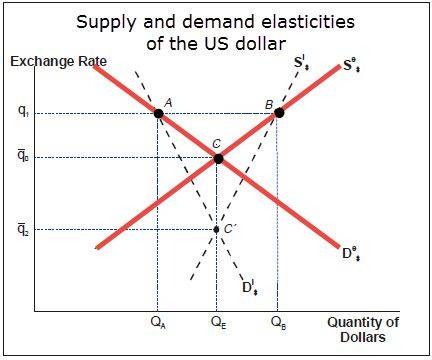

در نمودار زیر، دو جفت منحنی عرضه و تقاضای دلار آمریکا نشان داده شده است، جفت آمریکا (De$ و Se$) نشان دهنده منحنیهای بسیار انعطافپذیر است، در حالی که جفت DI$ و SI$ نمایش دهنده منحنیهای بسیار غیرانعطاف است. فرض کنید q1 نرخ تبادل کنونی دلار آمریکا باشد. فاصله بین نقاط A و B نشان دهنده افتضاح تجاری آمریکا است.

برای بازگرداندن تعادل، دلار آمریکا باید به نقاطی که منحنیهای عرضه و تقاضا در آنها تقاطع میکنند، یعنی C یا C’ در صورت وجود منحنیهای عرضه و تقاضا بسیار غیرانعطاف، ارزش آبشار کند.

انعطاف پذیری صادرات و واردات آمریکا تخمین زده میشود که بسیار کوچک است و مقداری حدوداً برابر با -1.0 برای صادرات و -0.3 برای واردات است. بر اساس این انعطاف پذیریهای کم، تعدیل نرخ تبادل دلار آمریکا برای بازگرداندن تعادل حساب جاری بسیار بزرگ خواهد بود.

بنابراین، منحنیهای غیرانعطاف در نمودار به خوبی درجه بزرگی را نشان میدهند که دلار آمریکا برای بازگرداندن تعادل حساب جاری نیاز به افت ارزش دارد، با نرخ تبادل جدید در نقطه q2.

ماهیت وخیم حساب جاری نیز بر مسیری که نرخ ارز طی خواهد کرد، تأثیر میگذارد. در واقع، کسری حساب جاری میتواند منجر به افزایش نرخ ارز نیز شود. شواهد این موضوع نیز میتواند در دلار آمریکا دیده شود که در دوره 1995-2001 علی رغم کسری بسیار زیاد حساب جاری به طور قابل توجهی ارزش ارز را افزایش داد.

تعادل حساب جاری نه تنها در نتایج تغییرات ارزش صادرات و واردات، بلکه نتیجه تغییرات در سرمایهگذاریها و پساندازهای ملی نیز رخ میدهد، همانطور که همان تطابق اقتصادی در قسمت اول این مقاله نشان میدهد.

در واقع، تراز تجاری میتواند تضعیف شود و باز هم منجر به ارتقاء ارزش ارز شود. به همین دلیل، معامله گران باید از تصویر کلی بنیادی ارز مورد نظر خود در هنگام معامله در گزارش تراز تجاری آگاه باشند. در بلندمدت، بنیادیها عامل اصلی هر ارز هستند، اما برای تأیید تحقیقات بنیادی و ارائه یاداشتهای زمانبندی بازار، باید از تحلیل تکنیکال نیز استفاده شود.

اگر یک کشور رکورد بالای سرمایهگذاری داشته باشد یا به سیاست بلندمدت گسترش هزینه مشغول شود، هر دوی این اقدامات باعث ارزش ارز میشوند، علی رغم عجز همهگیر حساب جاری. افزایش سرمایهگذاریها نسبت به پساندازهای ملی منجر به عجز گستردهتر حساب جاری میشود و به طور همزمان فشار رو به بالا برای ارز ملی ایجاد میکند.

همین اتفاق در دلار آمریکا در دوره 1995-2001 رخ داد، هنگامی که سرمایهگذاریهای داخلی آمریکا به میزان قابل توجهی از پساندازها عبور کرد.

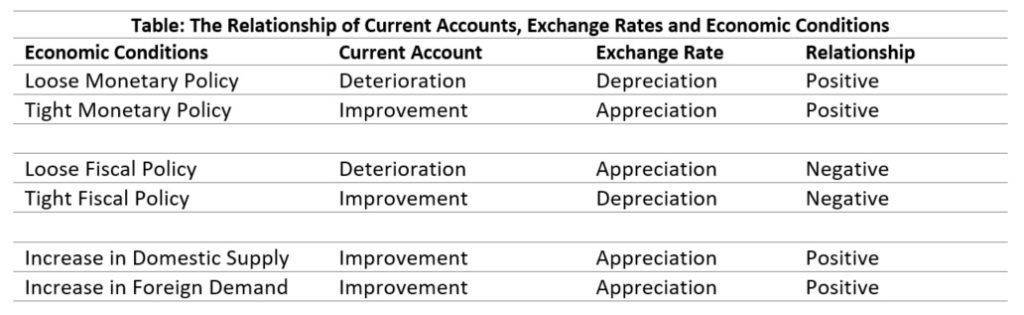

تغییرات خاص در هویت تنظیم اقتصادی میتواند باعث حرکت به سمت یک ارز و تراز حساب جاری در یک جهت شود، مانند بدتر شدن تراز تجاری که به ضعیف شدن ارز منجر میشود برای مثال.

اختلالات دیگر میتوانند باعث شود نرخ ارز به جهت مخالف به آنچه تراز تجاری نشان میدهد حرکت کند. رابطه بین شرایط اقتصادی مختلف و ارتباط آنها با حساب جاری و نرخ ارز در جدول زیر نشان داده شده است.

یک روش محبوب برای افزایش صادرات و کاهش تراز تجاری، کاهش ارزش ارز است. برای مثال از طریق تسهیل پولی. در صورتی که این اتفاق برای دلار آمریکا بیفتد، احتمالا مشکلات قابل توجهی ایجاد خواهد کرد.

همانطور که داده های اخیر نشان می دهد، در حال حاضر، امکان دارد که ایالات متحده در حال نزدیک شدن به حد تمام اشتغال باشد. ضعف ارز برای افزایش صادرات در چنین شرایطی، باعث می شود تا خروجی آمریکا از حد تمام اشتغالی آن عبور کند و فشار تورمی ایجاد کند.

این در نتیجه، نیازمندی به تنگ کردن سیاست پولی توسط فدرال رزرو آمریکا را به دنبال خواهد داشت و باعث ارزش گرفتن دلار آمریکا خواهد شد.

نحوه عملکرد تراز تجاری آمریکا

همانطور که قبلا بیان کردیم، تراز تجاری تفاوت بین صادرات و واردات یک کشور را اندازه می گیرد. این باعث بروز مشکلات سیاسی می شود زیرا به عنوان یک نشانه نشان داده می شود که با قوانین خاصیت بخصوصی تجاوز می کند یا همراه است.

بسیاری از افراد از ایده بازار آزاد دفاع می کنند، بدون توجه به تراز تجاری، اما دیگران برای کاهش کسری تراز تجاری بحث یارانه و سهمیه و ترفه را مطرح می کنند.

تراز تجاری آمریکا در سال 2016 یک کسری 481 میلیارد دلاری را به دست آورد. ورودی ها در آمریکا به مجموع 2.7 تریلیون دلار بودند، در حالی که صادرات فقط به مجموع 2.2 تریلیون دلار بود. این افزایش در کسری تجاری کلی حدود 18 میلیارد دلار نسبت به 2015 که کسری تجاری 463 میلیارد دلار بود، و حدود 2.6٪ از تولید ناخالص داخلی آمریکا را نشان می دهد.

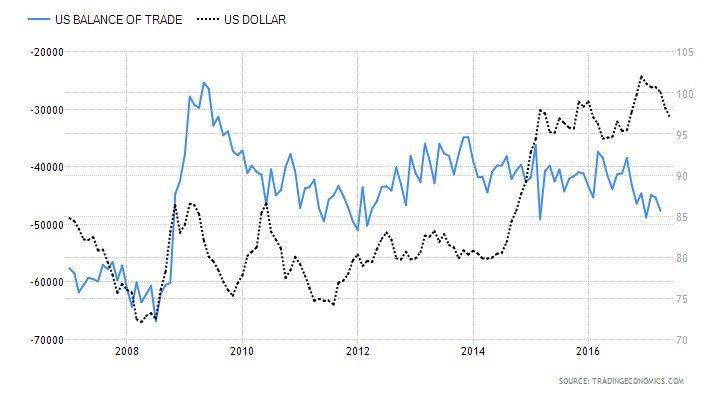

در دوره اخیر، در حالی که گزارش تراز تجاری آمریکا کسری تجاری بزرگتری را نشان می دهد، دلار آمریکا تمایل به ضعیف شدن دارد. این رابطه معکوس را می توان در دوره 2008-2016 مشاهده کرد و در نمودار زیر نشان داده شده است.

دو چیزی که باید به یاد داشته شود درباره تراز تجاری است که آیا شامل کالاها و خدمات است و نیز اینکه کسری و یا زیادی آن نسبت به تولید ناخالص داخلی کشور چقدر است. علاوه بر این، نسبت کسری نیز اهمیت داشته و اغلب به طور نادرست نقل قول میشود.

تفاوت بزرگی بین کسری ۵۰۰ میلیارد دلاری آمریکا و سایر کشورها با کسری های نسبتاً بالا اما تولید ناخالص داخلی نسبتار پایین وجود دارد. به همین دلیل است که باید تولید نا خالص داخلی همیشه در محاسبات مورد توجه قرار بگیرد.

نتیجهگیری

در بحث درباره تراز تجاری، دیدگاههای متنوعی درباره این موضوع وجود دارد. اما لزوماً داشتن مازاد تجاری به جای کسری تجاری بهتر نیست. وقتی یک کشور بیشتر از آنچه وارد میکند، صادرات میکند، این به این معناست که تقاضای بالایی برای کالاها و خدمات آنها وجود دارد، اما در عین حال این احتمالاً به دلیل ارز آن کشور ارزانتر از سایر ارزهاست.

یک مثال خوب این موضوع چین و سریعترین تراز تجاری آن با ایالات متحده است که بخشی از آن ناشی از ارز چینی که توسط دولت چین به صورت عمدی ارزش گذاری شده است تا رقابت صادراتی را تقویت کند باشد.

از طرفی، داشتن نسبت واردات بیشتر به صادرات ممکن است به این معنا باشد که ارز یک کشور به حدی تقویت کرده است که اقتصادی است وارد بیشتری را به دلیل ارزانی نسبی کالاها و خدمات از کشورهای دیگر وارد کند.

سیاست کنونی ایالات متحده به نظر میرسد به سمت سیاستهای محافظهکارانهتر در حال حرکت است که واردات مستمر کالاهای خارجی را ممانعت میکند و به فواید جهانیسازی و تجارت آزاد توجه نمیکند.

ناتوانی در واردات کالاهای ارزان به معنای این است که مصرفکنندگان داخلی بیشتر بابت آنها پرداخت میکنند. در عین حال، تولیدکنندگان خارجی نمیتوانند کالاهای خود را به دلیل سیاستهای محدودتر فروش بدهند.

معاملهگران همیشه باید به توسعه تجزیه و تحلیل خود بپردازند تا یک اندازه قابل اطمینان از عملکرد یک کشور کسب کنند، و تراز تجاری آمریکا یکی از اجزای آن است.

یادگیری جنبههای اساسی بازار میتواند به شما کمک کند تا درک عمیقی از عوامل اصلی که قیمت ارزها را محرک میکند داشته باشید و به شما امکان بدهد تا معاملات با احتمال بالا بر اساس تجزیه و تحلیل صحیح و قابل اعتماد قرار دهید.

منبع: فارکس ترینینگ گروپ