برگشت قیمت تغییر در جهت قیمت یک دارایی است که میتواند به سمت بالا یا پایین رخ دهد. به دنبال یک روند صعودی، یک بازگشت قیمت به سمت نزولی خواهد بود، و بالعکس، پس از یک روند نزولی، بازگشت قیمت به سمت بالا خواهد باشد. برگشتها بر اساس جهت کلی قیمت هستند و معمولاً بر اساس یکی دو کندل تشخیص داده نمیشوند. برای آشنایی بیشتر با شناسایی روند قیمت، میتوانید به صفحه آموزش فارکس 0 تا 100 مراجعه کنید.

برخی اندیکاتورها مانند میانگین متحرک، اسیلاتورها، یا کانالها میتوانند در تفکیک روندها و مشخص کردن برگشت قیمت کمک کنند. برگشت قیمت را میتوان با شکست یا بریک اوت مقایسه کرد. برگشت قیمت اغلب در معاملات ساعتی رخ میدهد و نسبتاً سریع اتفاق میافتد، اما در طول روز، هفته و سال نیز میتواند رخ دهد.

تایم فریم برگشت قیمت برای معاملهگران مختلف متفاوت است؛ برای مثال، برای یک سرمایهگذار بلندمدت که به دنبال کشف بازگشت قیمت در نمودارهای روزانه یا هفتگی است، برگشتها در نمودار پنج دقیقهای اهمیتی ندارد، در حالی که برای یک معاملهگر ساعتی بسیار مهم است. یک روند صعودی (مجموعهای از سقفهای بالاتر و کفهای بالاتر) با تغییر جهت و تبدیل شدن به مجموعهای از سقفها و کفهای پایینتر، به یک روند نزولی تبدیل میشود و بالعکس.

روندها و برگشت قیمت را میتوان تنها بر اساس پرایس اکشن شناسایی کرد، یا با استفاده از اندیکاتورها. میانگینهای متحرک میتوانند به تشخیص روند و بازگشت قیمت کمک کنند؛ اگر قیمت بالاتر از میانگین متحرک در حال بالا رفتن باشد، روند صعودی است، اما زمانی که قیمت به زیر میانگین متحرک میآید، میتواند نشانهای از یک برگشت قیمت باشد. از خطوط روند نیز برای تشخیص برگشت قیمت استفاده میشود.

از آنجایی که یک روند صعودی کفهای بالاتری را ایجاد میکند، میتوان یک خط روند در امتداد همان کفهای بالاتر ترسیم کرد. هنگامی که قیمت کاهش یافته و به زیر خط روند میرود، این میتواند نشان دهنده برگشت روند باشد. اگر برگشتها به راحتی قابل تشخیص بودند و از نویز بازار یا پولبکها بهراحتی قابل تمیز دادن بودند، فارکس بسیار آسان بود! اما اینطور نیست. چه از پرایس اکشن استفاده کنید و چه از اندیکاتور، سیگنالهای نادرست زیادی وجود دارند و گاهی اوقات برگشتها آنقدر سریع اتفاق میافتند که معاملهگران نمیتوانند بهسرعت کافی واکنش نشان دهند تا از ضررهای بزرگ جلوگیری کنند.

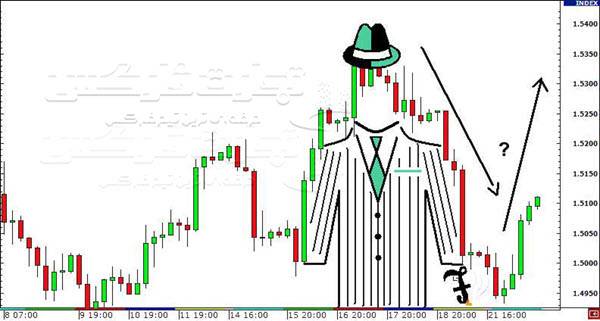

مثالی از نحوه استفاده از برگشت قیمت: نمودار یک روند صعودی را نشان میدهد که در یک کانال حرکت میکند و در مجموع سقفها و کفهای بالاتر را ایجاد میکند. قیمت ابتدا از کانال خارج میشود و به زیر خط روند میرسد که نشان دهنده تغییر احتمالی روند است. سپس قیمت نیز کفهای پایینتری میزند و به زیر سطح کف قبلی کانال میرسد. این تایید دیگری است که بازگشت قیمت و حرکت به سمت نزولی رخ داده است.

سپس قیمت پایینتر میرود و کفهای پایینتر و سقفهای پایینتر میزند. تا زمانی که قیمت به سقف بالاتر و کف بالاتر نرسد، برگشت قیمت و صعودی شدن آن رخ نخواهد داد. با این حال، یک نوسان به بالای خط روند نزولی میتواند یک علامت هشدار برای برگشت قیمت باشد. این مثال با اشاره به کانال افزایشی، فرضی بودن تحلیل روند و برگشت قیمت را نیز نشان میدهد. چندین بار در داخل کانال، قیمت نسبت به کف قبلی، کف پایینتری میزند، و با این حال، مسیر کلی صعودی باقی میماند.

تغییر روند در قیمت دارایی، برگشت قیمت است. پولبک یک حرکت خلاف جهت در داخل روند است که روند را معکوس نمیکند. یک روند صعودی از طریق ساختن سقفهای بالاتر و کفهای بالاتر ایجاد میشود. پولبکها کفهای بالاتر ایجاد میکنند. بنابراین، تا زمانی که قیمت در تایم فریم تحت رصد معاملهگر کف پایینتری نزند، برگشت روند و صعودی شدن اتفاق نمیافتد. برگشتها همیشه به عنوان پولبکهای احتمالی شروع به شکلگیری میکنند.

اینکه در نهایت کدامیک (برگشت یا پولبک) هستند زمانی که شروع میشوند مشخص نیست.

برگشتها در بازارهای مالی یک واقعیت هستند. قیمتها همیشه در یک نقطه برمیگردند و در طول زمان بارها و بارها بالا و پایین خواهند شد. نادیده گرفتن برگشتها ممکن است منجر به متحمل شدن ریسک بیشتر از حد شود. به عنوان مثال، یک معاملهگر معتقد است که سهامی که از 4 دلار به 5 دلار رسیده است، در موقعیت خوبی برای گرفتن پوزیشن خرید دارد چون ارزشمند است. روند صعودی بوده، اما اکنون سهام به 4 دلار، 3 دلار و سپس به 2 دلار کاهش مییابد. نشانههای برگشت قیمت احتمالاً پیش از رسیدن سهام به 2 دلار مشهود بود.

به احتمال زیاد پیش از رسیدن قیمت به 4 دلار قابل مشاهده بودند. بنابراین، با رصد برگشتها، معاملهگر میتوانست سود خود را ببندد یا خود را از پوزیشن ضرری که در آن افتاده مصون نگه دارد. وقتی یک برگشت قیمت شروع میشود، مشخص نیست که یک برگشت است یا پولبک. پس از آنکه مشخص شد که یک برگشت است، ممکن است قیمت همینک مسافت زیادی را طی کرده باشد که منجر به زیان یا کاهش قابل توجه سود برای معاملهگر شود.

- برگشت قیمت زمانی است که جهت یک روند تغییر کرده باشد، از صعودی به نزولی یا برعکس.

- معاملهگران سعی میکنند از پوزیشن هایی که در جهت روند قبل از برگشت قیمت هستند، خارج شوند.

- برگشت قیمت معمولاً به تغییرات بزرگ قیمت اشاره دارد، جایی که روند تغییر جهت میدهد. به نوسان کوچک خلاف جهت روند، پولبک یا تثبیت می گویند.

- هنگامی که برگشت قیمت شروع می شود، تشخیص آن از پولبک چندان قابل تشخیص نیست. برگشت قیمت همیشه ادامه می یابد و روند

- جدیدی را شکل می دهد، در حالی که پولبک به پایان میرسد و قیمت شروع به حرکت در جهت روند قبلی میکند.

برگشت قیمت به شما چه می گوید؟

برگشت قیمت اغلب در معاملات ساعتی رخ می دهد و نسبتاً سریع اتفاق میافتد، اما در طول روز، هفته و سال نیز می تواند رخ میدهند. برگشت قیمت در تایم فریم های متفاوتی رخ میدهد که بستگی به معاملهگران مختلف متفاوت است.

برای یک سرمایه گذار بلند مدت که به دنبال کشف بازگشت قیمت در نمودارهای روزانه یا هفتگی است، برگشت ها در نمودار پنج دقیقه ای اهمیتی ندارد. با این حال، برگشت قیمت پنج دقیقه ای برای یک معامله گر ساعتی بسیار مهم است.

یک روند صعودی، که مجموعهای از سقف های بالاتر و کف های بالاتر است، با تغییر جهت و تبدیل شدن به مجموعه ای از سقف ها و کف های پایینتر، به یک روند نزولی تبدیل میشود.

یک روند نزولی که مجموعه ای از سقف ها و کف های پایینتر است، با تغییر جهت دادن و تبدیل شدن به مجموعه ای از سقف های بالاتر و کف های بالاتر بدل به یک روند صعودی میشود.

همانطور که در بالا توضیح داده شد، روندها و برگشت قیمت را میتوان با استفاده از پرایس اکشن یا اندیکاتورها شناسایی کرد. میانگینهای متحرک میتوانند به تشخیص روند و بازگشت قیمت کمک کنند. اگر قیمت بالاتر از میانگین متحرک صعودی باشد، روند صعودی است، اما عبور قیمت از زیر میانگین متحرک میتواند نشانهای از برگشت قیمت باشد. خطوط روند نیز برای تشخیص برگشت قیمت استفاده میشوند.

در یک روند صعودی، با ترسیم خط روند در امتداد کفهای بالاتر، میتوانیم با شکست قیمت از زیر این خط، برگشت احتمالی روند را تشخیص دهیم. اگر برگشتها به راحتی قابل تشخیص بودند، فارکس بسیار آسانتر میشد، اما اینطور نیست. چه از پرایس اکشن استفاده کنید چه از اندیکاتور، سیگنالهای نادرست زیادی وجود دارند و گاهی برگشتها آنقدر سریع اتفاق میافتند که معاملهگران نمیتوانند به موقع واکنش نشان دهند.

مثالی از نحوه استفاده از برگشت قیمت از صعودی به نزولی: نمودار یک روند صعودی در حال حرکت در یک کانال را نشان میدهد که سقفها و کفهای بالاتر میسازد. قیمت ابتدا از کانال خارج و به زیر خط روند میرسد که نشان دهنده تغییر احتمالی روند است. سپس قیمت کفهای پایینتر میزند و به زیر سطح کف قبلی کانال میرسد. این تایید دیگری بر بازگشت قیمت و حرکت به سمت نزولی است. قیمت پایینتر میرود و کفها و سقفهای پایینتر میسازد.

تا زمانی که سقف و کف بالاتر ساخته نشود، برگشت قیمت و صعودی شدن رخ نمیدهد. با این حال، یک نوسان به بالای خط روند نزولی میتواند علامت هشدار برای برگشت قیمت باشد. این مثال با اشاره به کانال افزایشی، فرضی بودن تحلیل روند و برگشت قیمت را نیز نشان میدهد. چندین بار در داخل کانال، قیمت کف پایینتری نسبت به کف قبلی میزند، و با این حال، مسیر کلی صعودی باقی میماند.

تغییر روند در قیمت دارایی، برگشت قیمت است. پولبک حرکتی خلاف جهت در داخل روند است که روند را معکوس نمیکند. یک روند صعودی با ساختن سقفهای بالاتر و کفهای بالاتر ایجاد میشود، در حالی که پولبکها کفهای بالاتر ایجاد میکنند. بنابراین، تا زمانی که قیمت در تایم فریم تحت نظر معاملهگر کف پایینتری نزند، برگشت روند و صعودی شدن اتفاق نمیافتد.

برگشتها همیشه به عنوان پولبکهای احتمالی شروع به شکلگیری میکنند و اینکه در نهایت کدامیک هستند، در ابتدا مشخص نیست. برگشتها در بازارهای مالی یک واقعیت هستند. قیمتها همیشه در یک نقطه برمیگردند و در طول زمان بارها و بارها بالا و پایین میشوند. نادیده گرفتن برگشتها ممکن است منجر به متحمل شدن ریسک بیشتر از حد شود.

به عنوان مثال، یک معاملهگر معتقد است که سهامی که از 4 دلار به 5 دلار رسیده، در موقعیت خوبی برای خرید است. روند صعودی بوده، اما اکنون سهام به 4 دلار، 3 دلار و سپس به 2 دلار کاهش مییابد. نشانههای برگشت قیمت احتمالاً پیش از رسیدن سهام به 2 دلار و حتی قبل از رسیدن به 4 دلار قابل مشاهده بودند. بنابراین، با رصد برگشتها، معاملهگر میتوانست سود خود را ببندد یا خود را از پوزیشن ضررده مصون نگه دارد.

وقتی یک برگشت قیمت شروع میشود، مشخص نیست که یک برگشت است یا پولبک. پس از آنکه مشخص شد که یک برگشت است، ممکن است قیمت مسافت زیادی را طی کرده باشد که منجر به زیان یا کاهش قابل توجه سود شود. به همین دلیل، معاملهگران روند اغلب زمانی که قیمت همچنان در جهت آنها حرکت میکند، از پوزیشن خود خارج میشوند تا دیگر نگران این نباشند که آیا حرکت خلاف روند، یک پولبک است یا برگشت.

سیگنالهای فیک نیز یک واقعیت هستند. برگشت قیمت ممکن است با استفاده از یک اندیکاتور یا پرایس اکشن رخ دهد، اما پس از آن، روند قیمت بلافاصله مجدد از سر گرفته شود. منبع این مقاله: اینوست پدیا.

سپس قیمت پایین تر می رود و کف های پایین تر و سقف های پایینتر می زند. قیمت تا زمانی که به سقف بالاتر و کف بالاتر نرسد، برگشت قیمت و صعودی شدن آن رخ نخواهد داد. با این حال، یک نوسان به بالای خط روند نزولی می تواند یک علامت هشدار برای برگشت قیمت باشد.

این مثال با اشاره به کانال افزایشی، همچنین فرضی بودن تحلیل روند و برگشت قیمت را نیز هایلایت می کند. چندین بار در داخل کانال، قیمت نسبت به کف قبلی، کف پایین تری می زند، و با این حال، مسیر کلی صعودی باقی می ماند.

تفاوت بین برگشت قیمت و پولبک

تغییر روند در قیمت دارایی برگشت قیمت است. پولبک یک حرکت خلاف جهت در داخل روند است که روند را معکوس نمی کند. یک روند صعودی از طریق ساختن سقف های بالاتر و کف های بالاتر ایجاد می شود.

پولبک ها کف های بالاتر ایجاد می کنند. بنابراین، تا زمانی که قیمت در تایم فریم تحت رصد معامله گر کف پایین تری نزند، برگشت روند و صعودی شدن اتفاق نمی افتد. برگشت ها همیشه به عنوان پولبک های احتمالی شروع به شکل گیری می کنند. اینکه در نهایت کدامیک (برگشت یا پولبک) هستند زمانی که شروع می شوند مشخص نمی کنند.

محدودیت در استفاده از برگشت قیمت

برگشت ها در بازارهای مالی یک واقعیت هستند. قیمت ها همیشه در یک نقطه بر می گردند و در طول زمان بارها و بارها بالا و پایین خواهند شد. نادیده گرفتن برگشت ها ممکن است منجر به متحمل شدن ریسک بیشتر از حد شود.

به عنوان مثال، یک معامله گر معتقد است که سهامی که از 4 دلار به 5 دلار رسیده است، در موقعیت خوبی برای گرفتن پوزیشن خرید دارد چون ارزشمند است. روند صعودی بوده، اما اکنون سهام به 4 دلار، 3 دلار و سپس به 2 دلار کاهش می یابد.

نشانه های برگشت قیمت احتمالاً پیش از رسیدن سهام به 2 دلار مشهود بود. به احتمال زیاد یش از رسیدن قیمت به 4 دلار قابل مشاهده بودند. بنابراین، با رصد برگشت ها، معاملهگر میتوانست سود خود را ببندد یا خود را از پوزیشن ضرری که در آن افتاده مصون نگه دارد.

وقتی یک برگشت قیمت شروع می شود، مشخص نیست که یک برگشت است یا پولبک. پس از آنکه مشخص شد که یک برگشت است، ممکن است قیمت همینک مسافت زیادی را طی کرده باشد که منجر به زیان یا کاهش قابل توجه سود برای معامله گر شود.

به همین دلیل، معامله گران روند اغلب زمانی که قیمت همچنان در جهت آنها حرکت می کند، از پوزیشن خود خارج می شوند. اینگونه آنها دیگر لازم نیست نگران این باشند که آیا حرکت خلاف روند، یک پولبک است یا برگشت! سیگنال های فیک نیز یک واقعیت هستند. برگشت قیمت ممکن است با استفاده از یک اندیکاتور یا پرایس اکشن رخ دهد، اما پس از آن، روند قیمت بلافاصله مجدد از سر گرفته می شود و دوباره در جهت روند قبلی حرکت کند. منبع این مقاله: اینوست پدیا.