الگوی سقف دوقلو

الگوی سقف دوقلو از سری الگوهای بازگشت روند فارکس است.

این الگو در انتهای روند صعودی تشکیل می شود و نشانه ای از تغییر روند از صعود به نزول است.الگوی سقف دوقلو میتواند یک سطح حمایت را به مقاومت تبدیل کند.

اگر تمایل به مشاهده تمامی آموزشها دارید، روی عبارت آموزش فارکس کلیک کنید.

سر فصل های آموزشی الگوی کف و سقف دوقلو

برای شروع تولید فهرست مطالب ، یک هدر اضافه کنید

آشنایی با الگوی سقف دوقلو (Double Top Reversal)

الگوی سقف دوقلو یا Double Top Reversal از سری الگوهای بازگشت روند در فارکس است.

این الگو نزولی است یعنی در انتهای روند صعودی تشکیل می شود و معمولا جهت روند را به نزولی تغییر می دهد.

الگوی سقف دوقلو را میتوان در نمودارهای خطی،میله ای یا شمعی ژاپنی مشاهده کرد اما نمودار شمعی بهتر از نمودارهای دیگر الگوها را نشان می دهد.

این الگو همانطور که از نام آن پیداست از دو قله و یک کف قیمتی تشکیل شده است میتواند روند قیمت بازار را در کوتاه مدت و میان مدت تغییر دهد.

شکل ظاهری این الگو مشابه تصویر زیر است.

نمودار بالا تصویر واضحی از شکل گیری یک الگوی سقف دوقلو است.

همانطور که میبینید قله اول تشکیل شده است پس از آن یک قله کوچک تر و قله دومی تقریبا به اندازه قله اول و پس از اینکه سطح حمایت شکسته شد الگو کامل شده است.

این الگوی بازگشتی فارکس توانسته است روند صعودی را به روند نزولی تبدیل کند.

مشخصات الگوی سقف دوقلو (Double Top Reversal)

- روند الگو:برای تشکیل هر الگوی بازگشت روند باید روند اولیه ای وجود داشته باشد تا این روند شکسته شود برای سقف دوقلو باید یک روند صعودی بلند مدت یا میان مدت وجود داشته باشد.

- قله اول:قله اول باید بالاترین نقطه از روند فعلی را نشان دهد. به این ترتیب ، اوج اول تقریباً طبیعی است و روند صعودی در حال حاضر به خطر نمی افتد (یا مورد سوال نیست).

- کف میانی:قله اول معمولا بین 10٪ تا 20٪ اصلاح می شود و یک کف میانی را تشکیل می دهد.میزان حجم معاملات در کف الگو اهمیتی ندارد گاهی ممکن است کف الگو کسیده باشد یا قله کوچکی باشد که بستگی به حجم معاملات دارد.

- قله دوم:قله دوم با حجم کم معاملات شروع می شود و در بالاترین حد به یک مقاومت برخورد میکند.برخورد قله دوم با مقاومت به منزله تایید است پس حتما باید اتفاق بیفتد.معمولا باید قله ها به یک اندازه باشند اما کمی اختلاف تا حدود 3٪ مورد تایید است.فاصله بین قله ها ممکن است بین چند روز تا چند ماه باشد و معمولا بین 1تا 3 ماه است.

- نزول از قله دوم:روند قیمت پس از رسیدن به قله دوم باید با حجم زیاد و شتاب دار نزول کند که نشان دهنده افزایش عرضه در مقابل تقاضا است.

- شکست حمایت:در ادامه افزایش عرضه باید آنچنان بیشتر شود که سطح حمایت کاملا به صورت شتاب دار شکسته شود.تا زمانی که حمایت شکسته نشود حتی با وجود دوقله براساس قوانین ، الگوی سقف دوقلو کامل نیست.

- تشکیل مقاومت:چون هدف سقف دوقلو ایجاد یک روند نزولی کوتاه تا میان مدت است پس باید پس شکست سطح حمایت این سطح به مقاومت تبدیل شود و احتمال بازگشت و ادامه روند صعودی ناچیز باشد.

- هدف قیمت:هدف قیمت یا همان حد سود معمولا به اندازه فاصله بین قله دوم تا شکست حمایت در نظر گرفته می شود.هرچه میزان تقاضا در ابتدا بیشتر بوده باشد و قله ها بلندتر باشد به همان اندازه میزان تقاضا بیشتر می شود و هدف قیمت بیشتر می شود.

تایید اعتبار الگوی سقف دوقلو:

با اینکه ممکن است شناسایی الگوی سقف دوقلو یا Double Top Reversal ساده به نظر برسد ، اما ممکن است بی شمار سقف دوقلو یدا کنید که الگوی اصلی نباشد و به اشتباه بیفتید.فاصله قله سقف های دوقلو نباید نزدیک باشد زیرا ممکن است سقف دوقلو نباشد بلکه واکنش روند به سطح مقاومت باشد بهترین فاصله از نظر تحلیل گران یک فاصله یک ماهه بین دو قله است.توجه کنید که حتما افت قیمت از قله اول بیشتر از 10درصد باشد زیرا افت کمتر از 10درصد نشان می دهد هنوز فروشندگان نقشی در بازار ندارند و افزایش قله دوم ممکن است ادامه روند طبیعی باشد نه آخرین تلاش خریداران. بدون شکست سطح حمایت هیچ سقف دوقلویی معتبر نیست پس برای ورود به معاملات حتما منتظر شکست سطح حمایت بمانید.میتوانید برای اطمینان بیشتر از اندیکاتورها برای تایید شکست سطح حمایت استفاده کنید.برای تایید نهایی ممکن است پس از شکست سطح حمایت کمی صبر کنید تا اطمینان پیدا کنید این یک شکست کامل است نه فقط یک نفوذ در سطح حمایت.

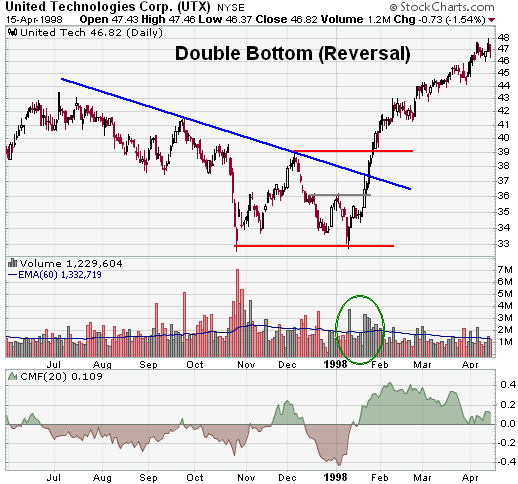

تحلیل یک نمونه الگوی سقف دوقلو

تصویر زیر تشکیل الگو سقف دوقلو را در نمودار روزانه شرکت فورد نشانه می دهد.

نمودار بالا الگو سقف دوقلو تا رسیدن به سطح حمایت را به صورت ایده آل نشان میدهد.

قله اول تشکیل شده است و قیمت تا کف میانی تا حدود 15درصد افت داشته است.

شروع قله دوم با حجم کم سپس افزایش تقاضا تا رسیدن به سطح مقاومت و حتی نفوذ در آن امتداد یافته است.

فاصله قله اول تا قله دوم چهار ماه است که نشان میدهد سقف دوقلو است نه فقط واکنش به سطح مقاومت.

سپس بازگشت از قله دوم با حجم بالا رخ داده است تا حدی که حجم بالای عرضه باعث ایجاد گپ قیمت شده است.

تا اینجا این الگو تمام نشانه های یک الگوی ایده آل را دارد اما الگوی سقف دوقلو باید با همان شتاب سطح حمایت را بشکند که این اتفاق رخ نداده است و قیمت حدود یک ماه در سطح حمایت نوسان داشته است.

پس از نفوذ به سطح حمایت میزان عرضه توان شکست سطح را نداشته و بازگشت روند یک مقاومت جدید تشکیل داده است.

پس از سه ماه روند قیمت بالاخره توانسته است با شتاب لازم سطح حمایت را بشکند و ایجاد گپ زیر سطح حمایت نشانه عرضه بالا و شروع روند نزولی میان مدت است.

الگوی کف دوقلو (Double Bottom Reversal)

الگوی کف دوقلو (Double Bottom Reversal) یک الگوی بازگشت روند دیگر دقیقا مشابه سقف دوقلو در جهت عکس است.

این الگو در انتهای روند نزولی ظاهر می شود و نشانه تغییر روند از نزولی به صعودی است.

الگوی کف دوقلو میتواند در نمودارهای خطی،میله ای یا شمعی ژاپنی مشاهده کرد اما نمودار شمعی بهتر از نمودارهای دیگر الگوها را نشان می دهد.

این الگو از دو کف قیمتی تقریبا برابر و یک قله میانی تشکیل شده است میتواند روند قیمت بازار را در کوتاه مدت و میان مدت تغییر دهد.

شکل ظاهری این الگو مشابه تصویر زیر است.

همانطور که در نمودار بالا میبینید ابتدا یک کف قیمتی به وجود آمده است سپس یک قله میانی تشکیل شده که نشانه فشار خریداران است که میخواهند وارد بازار شوند پس از آن بعنوان آخرین تلاش فروشندگان یک کف قیمتی تشکیل شده است.

این الگو بازگشتی فارکس میتواند روند نزولی را به صعودی تبدیل کند.

مشخصات الگوی کف دوقلو (Double Bottom Reversal)

- روند الگو:برای تشکیل هر الگوی بازگشت روند باید روند اولیه ای وجود داشته باشد که شکسته شود و برای الگوی کف دوقلو باید روند نزولی بلند مدت یا میان مدت وجود داشته باشد.

- کف اول:کف قیمت اول باید پایین ترین قیمت در روند فعلی باشد.به این ترتیب، کف قیمت اول تقریبا طبیعی است و رون نزولی در حال حاضر به خطر نمی افتد.(یا مورد سوال نیست.)

- قله میانی:کف قیمت اول معمولا بین 10٪تا20٪ اصلاح می شود و یک قله میانی را تشکیل می دهد.میزان حجم معاملات در قله میانی اهمیتی ندارد و گاهی ممکن است قله میانی کشیده باشد یا به حالت قله باشد که بستگی به حجم معاملات دارد.

- کف دوم:کف دوم با حجم کم معاملات فروش شروع می شود و در پایین ترین حد خود به یک سطح حمایت برخورد می کند.برخورد کف دوم با سطح حمایت به منزله تایید است پس حتما باید اتفاق بیفتد.معمولا باید کف های قیمتی در یک سطح باشند اما کمی اختلاف تا حدود 3٪مورد تایید است.فاصله بین کغ های قیمتی باید بین چند روز تا چند ماه باشد و معمولا بین 1تا 3 ماه است.

- صعود از کف دوم:روند قیمت پس از تشکیل کف قیمت دوم باید با قدرت و شتاب صعود کند که نشان دهنده افزایش تقاضا در مقابل عرضه است.

- شکست مقاومت:در ادامه افزایش تقاضا باید آنچان زاید شود که سطح مقاومت به صورت شتاب دار شکسته شود تا زمانی که سطح مقاومت شکسته نشود حتی با وجود دوقله براساس قوانین، الگوی سقف دوقلو کامل نیست.

- تشکیل حمایت:چون هدف کف دوقلو ایجاد یک روند صعودی کوتاه مدت و میان مدت است پس باید پس از شکست سطح مقاومت این سطح به حمایت تبدیل شود و احتمال بازگشت و ادامه روند نزولی ناچیز باشد.

- هدف قیمت:هدف قیمت یا همان حد سود معمولا به اندازه فاصله بین کف قیمت دوم تا شکست مقاومت در نظر گرفته می شود.هرچه میزان عرصه در ابتدا بیشتر بوده باشد و قعر قیمت بیشتر باشد به همان اندازه هدف قیمت بزرگ تر می شود.

تایید اعتبار الگوی کف دوقلو:

با اینکه ممکن است شناسایی الگوی کف دوقلو یا Double Bottom Reversal ساده به نظر برسد اما ممکن است بی شمار سقف دوقلو پیدا کنید که الگوی اصلی نباشد و به اشتباه بیفتید.

فاصله کف های قیمتی نباید نزدیک باشد زیرا ممکن است کف دوقلو نباشد بلکه تنها واکنش به سطح حمایت باشد بهترین فاصله از نظر تحلیل گران یک فاصله یک ماهه بین دو کف قیمتی است.

توجه داشته باشید که حتما صعود قیمت از کف قیمت اول حداقل 10 درصد باشد زیرا صعود قیمت کمتر از 10درصد نشان می دهد هنوز خریداران نقشی در بازار ندارند و نزول کف دوم ممکن است ادامه روند طبیعی باشد نه آخرین تلاش فروشندگان.

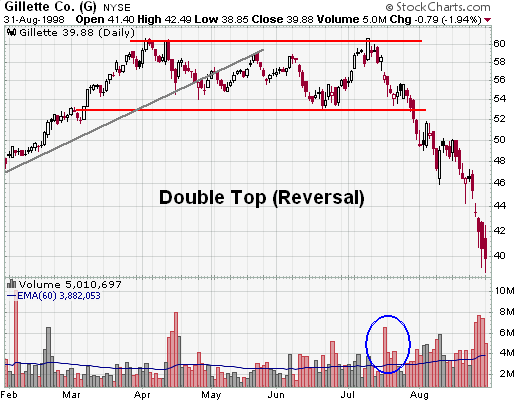

تحلیل یک نمونه الگوی کف دوقلو

نمودار زیر تشکیل یک الگوی کف دوقلو پس از یک روند نزولی یک ساله را نشان می دهد.

پس از یک سال روند نزولی یک الگوی کف دوقلو تشکیل شده است که در این الگو کف های قیمتی تقریبا به یک اندازه است و فاصله بین دو کف قیمت دو ماه است.

قله میانی بیش از 10درصد نسبت به کف قیمت اول صعود داشته است که نشانه حضور پررنگ خریداران در بازار است.

کف قیمت دوم به سطح حمایت برخورد کرده است و نشانه تایید کف قیمت دوم است.

صعود قیمت پس از کف قیمت دوم با شتاب و قدرت بالا و کندل های پر قدرت صعودی بالا رفته است و با همان قدرت سطح مقاومت را شکسته است.

همانطور که میبینید پس از شکست سطح مقاومت موقعیت خوبی برای ورود به معامله نیست و باید منتظر تایید بمانید.

این تایید در این نمودار با یکبار نفوذ قیمت در سطح مقاومت دیده می شود.این نفوذ ناموفق نشانه شکل گیری یک روند صعودی میان یا بلند مدت است.

اندیکاتور ها نیز بازگشت روند را تایید می کند و این اثبات می کند که به واقع یک الگوی کف دوقلو با تمام تفاسیرش تشکیل شده است.

سخن پایانی

الگوی سقف دوقلو با کف دوقلو در انتهای روندهای بلند مدت ظاهر می شوند و روند میان مدت یا بلند مدت بازار را تغییر می دهند در روندهای کوتاه مدت به دنبال این الگوها نباشید زیرا از اعتبار کافی برخوردار نیست.

رود قیمت پس از این الگو در میان مدت تغییر می کند پس برای ورود به معاملات عجله نکنید و حتما منتظر تایید شکست روند بمانید.

تایید الگو میتواند ایجاد گپ قیمتی یا الگوهای تک کندلی پس از شکست سطح حمایت و مقاومت در الگوها باشد یا یک نفوذ ناموفق در سطح حمایت و مقاومت باشد.

برای این الگو به اندازه فاصله سر(قله یا کف قیمت)تا شانه(سقف حمایت یا مقاومت) حد سود تعیین کنید و هیچ معامله ای بدون تایید حد سود و حد ضرر باز نکنید.

بهتر است از یک روش تحلیلی دیگر یا اندیکاتورها نیست در کنار استفاده از الگوها استفاده کنید این روش تا کنون جوابگویی خوبی داشته است اما بازار فارکس قطعیت ندارد و بسیار متغییر است.