واریانس نوعی محاسبه ریاضی است که نشان میدهد چگونه یک سری داده حول محور میانگین پخش میشود. در فارکس از همین محاسبه ریاضی جهت محاسبه پخششدگی بازده حول محور میانگین استفاده میشود.

تریدرها در بازار متنوع فارکس برای کاهش ریسک دارایی،معاملات خود را در جفت ارزهایی مختلف پخش میکنند به گونهای که میزان همبستگی جفت ارزها ضرر یکدیگر را پوشش دهند حال برای اینکه مجموع ریسک همه معاملات خود را محاسبه کنند نیاز به محاسبه واریانس و کوواریانس دارند.

واریانس و پراکندگی بازده

چگونه واریانس سبد را اندازه گیری کنیم؟

واریانس سبد روشی برای اندازه گیری میزان پخش شدگی بازده یک سبد است. این مقدار مجموع بازده واقعی یک سبد در طول یک دوره زمانی معین را نشان می دهد. واریانس سبد از طریق محاسبه انحراف معیار هر یک از اوراق بهادار موجود در سبد و همبستگی بین اوراق بهادار سبد محاسبه می شود.

نظریه مدرن پورتفولیوMPT اظهار میدارد که واریانس سبد را میتوان از طریق سرمایه گذاری در اوراق بهاداری که با هم همبستگی پایین یا منفی دارند (همچون سهام و اوراق قرضه) کاهش داد.

رئوس مطالب

⦁ اساساً واریانس سبد معیاری برای اندازه گیری ریسک است.

⦁ از این فرمول برای تعیین اینکه آیا سطح ریسک یک سبد سرمایه گذاری مناسب است یا خیر استفاده میشود.

⦁ تئوری مدرن پورتفولیو بیان میکند که واریانس سبد را میتوان با انتخاب ترکیبی از دارایی ها (دارای همبستگی کم یا منفی) کاهش داد.

محاسبه واریانس سبد اوراق بهادار

برای محاسبه واریانس سبدی از اوراق بهادار، مجذور وزن هر اوراق بهادار را در واریانس مربوط به همان اوراق بهادار ضرب کنید و مقدار حاصل را ضربدر 2 ضربدر میانگین وزنی اوراق کرده و در کوواریانس بین اوراق بهادار مجدد ضرب کنید.

برای محاسبه واریانس یک سبد با دو دارایی، مجذور وزن دارایی اول را در واریانس همان دارایی ضرب کرده و با مجذور وزن دارایی دوم ضربدر واریانس دارایی دوم جمع کنید. سپس مقدار حاصل را اضافه کنید به دو ضربدر وزن داراییهای اول و دوم ضربدر کوواریانس همان دو دارایی.

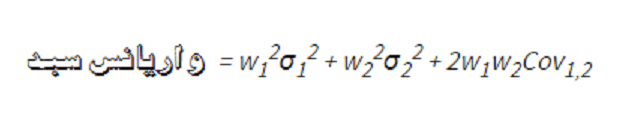

فرمول کلی چنین است:

فرمول واریانس

در این فرمول:

- w1 = وزن اولین دارایی سبد

- w2 = وزن دومین دارایی سبد

- σ1= انحراف معیار دارایی اول

- σ2 = انحراف معیار دارایی دوم

- Cov1,2 = کوواریانس دو دارایی، که بنابراین می توان آن را به صورت p(1,2)σ1σ2 بیان کرد، که در آن p(1,2)، ضریب همبستگی بین دو دارایی است.

مثالی از محاسبه

به عنوان مثال، فرض کنید یک سبد متشکل از دو دارایی دارید، سهام شرکت الف و سهام شرکت ب. در حالی که 60٪ از سبد شما در شرکت الف سرمایه گذاری شده است، 40٪ باقی مانده در شرکت ب سرمایه گذاری شده است. واریانس سالانه سهام شرکت الف. 20 درصد است در حالی که واریانس سهام شرکت ب 30 درصد است.

سرمایه گذار عاقل به دنبال تعیین یک مرز است. مرزی که پایین ترین سطح ریسکی که در آن میتوان به بازده هدف دست یافت را مشخص کند.

همبستگی بین این دو دارایی 2.04 است. برای محاسبه کوواریانس دارایی ها، مجذور واریانس سهام شرکت الف را در مجذور واریانس سهام شرکت ب ضرب کنید. کوواریانس حاصل 0.50 است.

((0.6)^2 * (0.2) + (0.4)^2 * (0.3) + (2 * 0.6 * 0.4 * 0.5))

پس واریانس سبد 0.36 است.

واریانس سبد و نظریه مدرن پورتفولیو

نظریه مدرن پورتفولیو MPT چارچوبی برای ساخت یک سبد سرمایه گذاری است. MPT فرض اصلی را این در نظر میگیرد که سرمایه گذاران منطقی میخواهند بازده را به حداکثر برسانند و در عین حال ریسک را به حداقل برسانند، که چنین چیزی گاهی اوقات با استفاده از میزان تلاطم بازار اندازه گیری میشود.

بنابراین، سرمایه گذاران به دنبال چیزی هستند که به آن مرز کارآمدی گویند، یا پایین ترین سطح ریسک و نوسان قیمت که در آن میتوان به بازده هدف دست یافت.

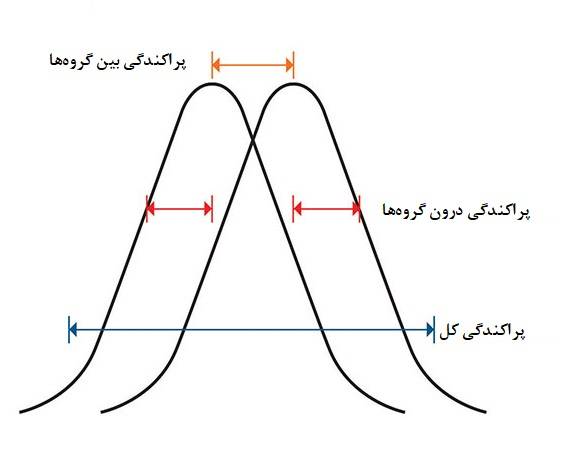

اندازه گیری ریسک

پس از MPT، ریسک سبد را میتوان با سرمایه گذاری در دارایی هایی که همبستگی با هم ندارند کاهش داد. به این معنا که یک سرمایهگذاری که ممکن است به خودی خود پر ریسک در نظر گرفته شود، در واقع میتواند ریسک کلی یک سبد را کاهش دهد، زیرا زمانی که ارزش دارایی های دیگر کاهش مییابد، دارایی پر ریسک معمولا افزایش مییابد.

این همبستگی کاهش یافته میتواند واریانس یک سبد را کاهش دهد. از این نظر، اهمیت بازده سرمایهگذاری یک فرد از نظر ریسک، بازده و تنوع بخشی کمتر از تاثیر یا وزن کلی آن دارایی در سبد است.

سطح ریسک در سبد اغلب با استفاده از انحراف معیار اندازه گیری میشود که بصورت مجذور واریانس بدست میآید. اگر مقدار داده ها از میانگین بسیار دور باشد، واریانس بالا بوده و سطح کلی ریسک در سبد نیز بالا است.

انحراف معیار برای اندازه گیری ریسک عاملی کلیدی است که مدیران سبد، مشاوران مالی و سرمایه گذاران نهادی از آن استفاده میکنند. مدیران دارایی به طور منظم انحراف معیار را در گزارش های مربوط به عملکرد خود لحاظ میکنند.

نقش واریانس در پیشبینی تغییرات قیمت

در بازار فارکس، واریانس نقش مهمی در پیشبینی تغییرات قیمت دارد. واریانس به صورت ساده، اندازه و میزان پراکندگی دادهها یا قیمتها را نشان میدهد. در حالت کلی، واریانس بزرگتر نشان دهنده عدم قطعیت بیشتر در تغییرات قیمت است و واریانس کوچکتر به معنای عدم قطعیت کمتر در تغییرات قیمت است.

در پیشبینی تغییرات قیمت در بازار فارکس، واریانس میتواند به عنوان یکی از معیارهای استفاده شونده در تحلیل فنی و ارزیابی ریسک استفاده شود. این معیار، به ما اطلاعاتی درباره پراکندگی و تغییرات قیمت در گذشته و حال را میدهد و میتواند در تصمیمگیریهای مربوط به ورود یا خروج از معاملات به عنوان یک ابزار تحلیلی مفید محسوب شود.

واریانس با بررسی مجموعهای از دادهها یا قیمتهای گذشته محاسبه میشود. با استفاده از این مقدار، میتوان نمودارهایی مانند نمودارهای واریانس/تغییر قیمت را رسم کرد تا الگوها و روندهایی را که در تغییرات قیمت وجود دارند، شناسایی کرد. این الگوها میتوانند به عنوان سیگنالهای ورود یا خروج از معاملات و همچنین برای تعیین سطوح پشتیبانی و مقاومت در تحلیل فنی استفاده شوند.

به طور کلی، واریانس نشان دهنده نوسانات بازار و پراکندگی قیمتها است و با بررسی آن میتوان درک بهتری از میزان ریسک و پتانسیل سود یا ضرر در بازار فارکس پیدا کرد. با این حال، باید توجه داشت که واریانس تنها یکی از ابزارهای تحلیلی است و برای تصمیمگیری نهایی، ممکن است نیاز به استفاده از سایر ابزارها و روشهای تحلیلی نیز وجود داشته باشد.

تعیین سطح استاپ لاس در معاملات با استفاده از واریانس

تعیین سطح استاپ لاس (Stop Loss) در معاملات فارکس یکی از مهمترین موارد برای مدیریت ریسک است. استاپ لاس، سطحی است که در صورت رسیدن قیمت به آن، معامله به صورت خودکار بسته میشود تا خسارت بیشتری به حساب شما وارد نشود. برای تعیین سطح استاپ لاس با استفاده از واریانس، میتوانید مراحل زیر را دنبال کنید:

1. تحلیل واریانس: در این مرحله، شما باید دادههای قیمتی مربوط به زمانهای قبلی را بررسی کنید. با تجزیه و تحلیل این دادهها، میتوانید واریانس قیمت را محاسبه کنید. واریانس نشان میدهد که در بازه زمانی مورد نظر، قیمتها چقدر پراکنده بودهاند. این اطلاعات میتوانند به شما کمک کنند تا سطح استاپ لاس مناسبی را تعیین کنید.

2. تعیین مقدار مجاز برای ریسک: قبل از تعیین سطح استاپ لاس، شما باید مقدار مجاز برای ریسک را تعیین کنید. این مقدار به شما کمک میکند تا میزان خسارتی که میتوانید در معامله بپذیرید را محدود کنید.

3. استفاده از واریانس برای تعیین سطح استاپ لاس: با توجه به واریانس قیمت و مقدار مجاز برای ریسک، میتوانید سطح استاپ لاس را تعیین کنید. یک روش متداول برای این کار استفاده از ضریبی از واریانس است. برای مثال، میتوانید سطح استاپ لاس را به عنوان یک ضریبی از واریانس تعیین کنید، مانند 2 یا 3 برابر واریانس. این به شما اجازه میدهد تا در صورت حرکت قیمت به سمت ناخواسته، معامله خود را به سرعت ببندید و خسارت را کاهش دهید.

مهم است به این نکته توجه کنید که تعیین سطح استاپ لاس باید به تجربه شما و استراتژی معاملهایتان بستگی داشته باشد. همچنین، ممکن است نیاز باشد تا با استفاده از روشهای دیگر، مانند تحلیل فنی یا استفاده از ابزارهای تحلیلی متفاوت، سطح استاپ لاس را تعیین کنید. مهمترین نکته این است که استراتژی معامله و تعیین سطح استاپ لاس شما با هدف مدیریت ریسک و حفظ سرمایه شما در بازار فارکس انتخاب شود.

استراتژی Breakout بر اساس واریانس

استراتژی Breakout در بازار فارکس بر اساس واریانس عمل میکند. این استراتژی از انتظار برای شکستن یک سطح قیمت مهم در بازار به منظور تشخیص موجودیت حرکت قیمت استفاده میکند. واریانس به عنوان یکی از معیارهای تغییرپذیری قیمت، برای تشخیص شکست یک سطح قیمت مهم مورد استفاده قرار میگیرد.

زمانی که قیمت در یک بازه زمانی مشخص نسبت به سطح قیمتی که استراتژی مورد نظر در نظر دارد، به طور قابل توجهی و بدون شکستن این سطح حرکت میکند، واریانس قیمت کاهش مییابد. با افزایش واریانس، احتمال شکست سطح قیمت افزایش مییابد و در نتیجه، این شکست به عنوان یک سیگنال خرید یا فروش استفاده میشود.

برای استفاده از استراتژی Breakout بر اساس واریانس، معمولاً میزان واریانس را در یک دوره زمانی مشخص محاسبه و نظارت میشود. در صورتی که واریانس قیمت بالا باشد و قیمت به نقاط قابل توجهی در داخل بازه مشخص محدود شده باشد، ممکن است شکست سطح قیمت در آینده نزدیک رخ دهد. در این صورت، تریلرها یا نقاط ورود و خروج معینی میتوانند تعیین شوند.

مهم است که در استفاده از هر استراتژی در بازار فارکس، تحلیل دقیق تکنیکال و فاندامنتال مربوطه را انجام داده و موقعیتهای خرید و فروش را با دقت ارزیابی کنید. همچنین، استفاده از حس و فرداپردازی شخصی خود و مدیریت ریسک مناسب، جزئیات مهمی هستند که باید در نظر گرفته شوند.

استراتژی Mean Reversion بر اساس واریانس

استراتژی Mean Reversion در بازار فارکس بر اساس واریانس عمل میکند. این استراتژی به فرض میرسد که قیمتها در طول زمان به میانگین خود بازمیگردند و هر گونه انحراف از این میانگین به طور نسبی زیاده روی است و در نهایت باید تنظیم شود.

واریانس به عنوان یکی از معیارهای تغییرپذیری قیمت، برای تشخیص انحراف از میانگین استفاده میشود. در استراتژی Mean Reversion، وقتی واریانس قیمت بالا و از میانگین خود بیشتر است، ممکن است قیمت به طور نسبی زیاده روی کرده باشد و باید انتظار شده را بازیابی کند.

برای استفاده از استراتژی Mean Reversion بر اساس واریانس، معمولاً میزان واریانس را در یک دوره زمانی مشخص محاسبه و نظارت میکنند. در صورتی که واریانس قیمت بیشتر از آستانه مشخصی باشد، به عنوان یک سیگنال خرید یا فروش استفاده میشود. به طور معمول، وقتی قیمت بالاتر از میانگین است، سیگنال فروش و وقتی قیمت پایینتر از میانگین است، سیگنال خرید میدهد.

همانند هر استراتژی دیگر در بازار فارکس، مهم است که تحلیل دقیق تکنیکال و فاندامنتال مربوطه را انجام داده و موقعیتهای خرید و فروش را با دقت ارزیابی کنید. همچنین، استفاده از حس و فرداپردازی شخصی خود و مدیریت ریسک مناسب، جزئیات مهمی هستند. استراتژی Mean Reversion ممکن است نیاز به توجه و کنترل مداوم داشته باشد، زیرا قیمتها ممکن است برای مدت طولانی به سمت انحراف ادامه دهند.

استراتژی Trend Following بر اساس واریانس

استراتژی Trend Following در بازار فارکس بر اساس واریانس عمل نمیکند. استراتژی Trend Following به عنوان یکی از روشهای اصلی تجارت در بازار فارکس، بر پیگیری و شناسایی روند قیمتها تمرکز دارد، و نه بر اساس واریانس.

استراتژی Trend Following به این اعتقاد است که قیمتها معمولاً در روند مشخصی حرکت میکنند و این روند میتواند در بازههای طولانی مدت ادامه یابد. هدف این استراتژی، شناسایی و پیگیری روندهای قیمتی قوی است و معتقد است که اگر یک روند قوی شکل بگیرد، احتمال ادامه آن روند بیشتر است تا برگشت به میانگین یا تغییر جهت.

برای استفاده از استراتژی Trend Following، تریدرها معمولاً از ابزارهای تحلیلی مختلف مانند روند خط میانگین قیمت، شاخص قدرت روند، الگوهای قیمتی و سایر اشکال تحلیل تکنیکال استفاده میکنند. هدف اصلی استراتژی Trend Following، شناسایی آغاز یا ادامه یک روند قوی در جهت خرید یا فروش است و بازدهی بر اساس ادامه روند قیمت را هدف میگیرد.

استفاده از واریانس در استراتژی Trend Following معمولاً مربوط به مدیریت ریسک است. مدیریت ریسک مناسب از طریق تعیین سطحهای استوپ لاس در نقاطی که انطباق با روند قیمتی را نشان میدهند، میتواند مفید باشد. اما واریانس به تنهایی به عنوان سیگنال ورود یا خروج در استراتژی Trend Following استفاده نمیشود.

در مقالات دیگر به توضیح و آموزش هرکدام از این استراتژی ها پرداخته ایم، شما با جستجوی هرکدام در تجارت فارکس قادر خواهید بود به مقالات و استراتژی های گفته شده دسترسی داشته باشید.

برگرفته از منبع: اینوست پدیا