شاخص VIX یک اندیکاتور ولاتیلیته است که به طور گسترده توسط تریدها در بازارهای سهام، آتیهها و آپشن ها دنبال میشود. در واقع، VIX همزمان هم اندیکاتور و هم شاخص است. این ابزار مالی بهعنوان یک اندیکاتور برای اندازهگیری ولاتیلیته بازار سهام و همچنین بهعنوان یک شاخص که نشاندهندهٔ توقعات نوسانات آینده است، عمل میکند.

از طرفی، به عنوان یک اندیکاتور، VIX اطلاعاتی دربارهٔ ترس و اطمینان در بازار فراهم میکند و نشاندهندهٔ انتظارات بازار در مورد نوسانات آینده است. از طرف دیگر، بهعنوان یک شاخص، VIX بهطور مستقیم به میزان ولاتیلیته بازار اشاره دارد و تغییرات آن نشاندهندهٔ تغییرات در نوسانات قیمت است. در نتیجه شاخص VIX یک مطالعه تکنیکال بسیار منحصر به فرد است.

شاخص VIX

شاخص VIX که همچنین به نام شاخص ولاتیلیته CBOE نیز شناخته میشود، یک شاخص بازار مبتنی بر ولاتیلیته است که میزان ولاتیلیته آینده مورد انتظار را در طول 30 روز آینده اندازهگیری میکند. این اندازهگیری از آپشن های شاخص بازار S&P 500 محاسبه میشود. تریدها و سرمایهگذاران اغلب SP500 VIX را بررسی میکنند تا ریسک و حس کلی بازار سهام را اندازهگیری کنند. VIX گاهی اوقات به عنوان شاخص ترس هم نامیده میشود.

پس ولاتیلیته به چه معناست و در ارتباط با بازارهای سهام چگونه است؟ خلاصهاش، ولاتیلیته احساسی از میزان حرکات قیمت بازار در یک بازه زمانی خاص است. هرچه ولاتیلیته مشاهدهشده یا پیشبینیشده بیشتر باشد، واریانس (اختلاف) در حرکات قیمت یک سهم یا شاخص خاص نیز بیشتر است. به عبارت دیگر، هرچه ولاتیلیته مشاهدهشده یا پیشبینیشده پایینتر باشد، واریانس در حرکات قیمت در بازه زمانی مشخص کمتر است.

شاخص VIX در سال 1993 توسط هیئت بورس شیکاگو (CBOE) ایجاد شد. از آن زمان، این شاخص یکی از پررسمترین معیارها برای ولاتیلیته و ریسک بازار شده است. این به ویژه برای تریدهای آپشن که به طور روزانه ولاتیلیته مورد انتظار را در تصمیمگیریهای خود تجزیه و تحلیل میکنند، مفید است.

به عنوان یک راهنمای کلی، وقتی که شاخص VIX یک مقدار بالاتر را ثبت میکند، این نشانگر بالاترین قیمتگذاری آپشنها را نشان میدهد. و وقتی که VIX یک مقدار پایینتر را ثبت میکند، این نشانگر قیمتگذاری آپشنها پایینتر را نشان میدهد.

بطور کلی، منطقیتر است که قراردادهای آپشن در هنگامی که ولاتیلیته نسبتاً کمتر است خریداری شوند و هنگامی که ولاتیلیته نسبتاً بیشتر است، قراردادهای آپشن فروخته شوند یا نوشته شوند. این به این دلیل است که در سطوح پایین ولاتیلیته، قراردادهای آپشن معمولاً ارزانتر قیمتگذاری میشوند، در حالی که در سطوح بالا ولاتیلیته، قراردادهای آپشن معمولاً با قیمت نسبتاً غنی قیمتگذاری میشوند.

بنابراین، ولاتیلیته حاصل از قیمتگذاری درون قراردادهای آپشن، میتواند به عنوان یک نوع پاداش ریسک در نظر گرفته شود. شاخص VIX پویا است و با حضور بازیکنان آپشن در بازار، افزایش و کاهش مییابد.

یک پدیده جالب دیگر در رابطه با شاخص VIX این است که به طور کلی دارای یک همبستگی منفی یا معکوس با بازار سهام، به ویژه شاخص S&P 500 است. به عبارت دیگر، زمانی که بازار به نسبت آرام و به سمت بالا حرکت میکند، VIX یک مقدار نسبتاً پایین را ثبت میکند. و در مقابل، زمانی که بازار به شدت نزولی است، VIX شروع به افزایش میکند و با ورود ترس بیشتر به بازار، بالا میرود.

فهمیدن اعداد شاخص VIX

حالا که یک درک ابتدایی از شاخص VIX داریم، بیایید در مورد اینکه اعداد داخل شاخص VIX چه معنایی دارند، صحبت کنیم. به طور اساسی، VIX نمایانگر حرکت مورد انتظار سالانه بر حسب درصد به نسبت یک انحراف استاندارد برای شاخص S&P 500 است.

در نظر داشته باشید که یک انحراف استاندارد نمایانگر حرکت قیمتی است که در محدوده مورد انتظار 68٪ قرار میگیرد. به عنوان یک مثال ساده، فرض کنید VIX در حال حاضر 20 را نشان میدهد. این به این معناست که بر اساس ریسک(حق بیمه) در بازار آپشن برای شاخص S&P 500، 68٪ احتمال دارد که قیمت S&P در محدوده 20٪ از قیمت فعلی باقی بماند.

هنگام تحلیل شاخص VIX، همانقدر که مهم است که خواندن فعلی VIX را بدانید، مهم است که بر اساس روند تاریخی آن را تجزیه و تحلیل کنید تا پایه نسبی آن را درک کنید. به عنوان یک راهنمای کلی، هر زمان که VIX عددزیر 20 ثبت کند، به عنوان یک محیط بازار با ریسک نسبتاً پایین در نظر گرفته میشود.

همانطور که قبلاً گفتیم، امتیاز پایین در شاخص VIX با حرکت قیمت به سمت بالا در بازار سهام هماهنگ هستند. هر زمان که شاخص VIX شروع به ثبت اعداد بالای 20 میکند، این نشانهای از یک محیط بازار با ریسک بالاتر است.

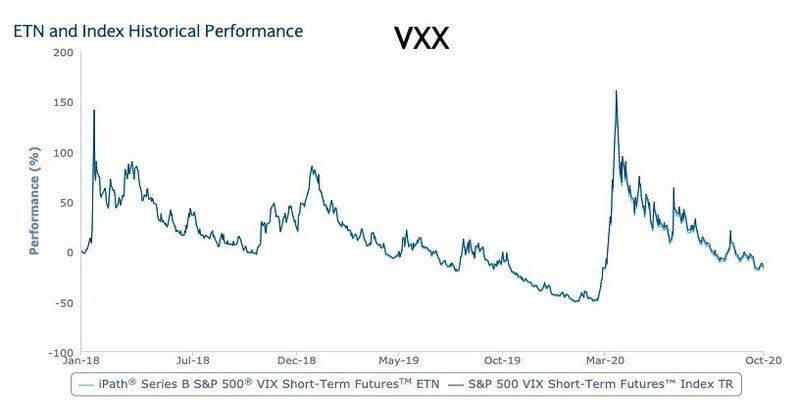

در زیر، نمودار طولانی مدت شاخص VIX بر اساس چارچوب زمانی ماهانه را مشاهده میکنید:

هنگامی که اضطراب در بازار افزایش مییابد، قیمت VIX میتواند به سرعت بالاتر برود، زیرا شرکتکنندگان بازار تمایل بیشتری به خرید بیمه از طریق بازار آپشن دارند. میتوانیم به نمودارهای تاریخی خود نگاه کنیم و افزایشهای شاخص VIX در زمانهایی مانند بحران دات کام، بحران بزرگ سال 2008 و وقایع مشابه را ببینیم.

به طور معمول، افزایشهای VIX اغلب مدتزمان کوتاهی دارند و شاخص ولاتیلیته بازار VIX به تدریج به نرمالهای تاریخی خود باز میگردد. ما میتوانیم این پدیده را با درک این موضوع دریابیم که ولاتیلیته بازار تمایل به بازگشت به متوسط خود دارد.

برخلاف روندهای قیمتی که ممکن است برای دورههای طولانی باقی بمانند، ولاتیلیته تمایل به چرخهای بیشتر دارد و هر زمان که اعداد خارج از معمول ثبت میشوند، به سمت میانگین خود جلب میشود. اگرچه این یک قاعده سخت و سریع نیست، اما یک مشاهده تاریخی بازار است که تریدرها باید آگاه باشند.

به طور طبیعی، رویدادها و اقتصادی به اعداد VIX کمک خواهند کرد. هر زمان که رخدادهای ناگهانی در جهان اتفاق بیفتد که میتواند بازار سهام آمریکا را تحت تأثیر قرار دهد، تمایل به ایمنی یا انجام استراتژیهای حفاظتی وجود دارد. این استراتژیهای حفاظتی اغلب در بازار آپشن اجرا میشوند. بسیاری از اوقات، این ترسها تمایل به بزرگنمایی دارند و به عنوان یک نتیجه، قیمتی که تریدرها و سرمایهگذاران برای حفاظت میپردازند، میتواند کلان باشد.

این یک حقیقت کاملاً شناخته شده در میان تریدرهای حرفهای آپشن است که ولاتیلیته ضمنی یا ولاتیلیته مورد انتظار در بیشتر مواقع ولاتیلیته حقیقی را بیش از حد بزرگ اعلام میکند. و در طول زمان، این تفاوت بین ولاتیلیته ضمنی و ولاتیلیته حقیقی بهمیزان کمی زیر 10٪ میانگین شده است. به عنوان یک مسئله عملی، این به این معناست که استراتژیهای کوتاه ولاتیلیته میتواند یک مزیت بازار واقعی را برای تریدرهای باهوش آپشنها ارائه دهد.

معامله با شاخص VIX

گرچه شما نمیتوانید به طور مستقیم VIX را بخرید، تریدرها میتوانند با شرکت در بازار آتی یا بازار آپشنها، موقعیتهایی در آن شروع کنند. علاوه بر این، تریدرها میتوانند از محصولات مرتبط با VIX از طریق ETPs (محصولات معاملاتی مبادلهای) بهرهمند شوند. چندین محصول بر روی شاخص VIX تمرکز دارند. دوتا از ETPهای محبوبتر VIX، VXX و VXZ هستند.

دلایل زیادی وجود دارد که یک تریدر یا سرمایهگذار ممکن است به تجارت در شاخص VIX علاقهمند شود. یکی از دلایل رایج استفاده از محصولات VIX، استفاده به عنوان یک راه برای حفاظت از پرتفوی موجود است. این یکی از کاربردهای گستردهتر شاخص VIX است. علاوه بر این، تخصصیها میتوانند نیز در محصولات مرتبط با شاخص VIX موقعیتهایی را ایجاد کنند به منظور کسب سود از تغییرات پتانسیل در ولاتیلیته بازار.

همانطور که قبلاً گفتیم، به طور کلی یک ترکیب معکوس بین بازار سهام و VIX وجود دارد. هنگامی که شما یک درک قوی از این تمایل داشته باشید، میتوانید استراتژیهای مختلف حفاظتی را بسازید تا پرتفوی خود را از حرکات معکوس بازار محافظت کنید. این یکی از بهترین راهها برای درگیر کردن شاخص VIX در برنامه کلی تجارت شما است.

حالا بیایید نگاه نزدیکتری به دو ابزار معاملاتی بیاندازیم که به عنوان نمایندههای شاخص ولاتیلیته بازار سهام عمل میکنند.

VXX – این محصول حجم روزانه بسیار بالایی دارد که اغلب بیش از 30 میلیون سهم در روز را شامل میشود. این محصول با گرفتن دو موقعیت بلند در قراردادهای آتی و ماه بعدی در VIX تشکیل شده است.

VXZ – این محصول بر روی ردیابی ولاتیلیته در مدت میانمدت داخل بازار S&P 500 تمرکز دارد. این محصول با گرفتن چند موقعیت بلند در قراردادهای آتی ماههای چهارم، پنجم، ششم و هفتم VIX که در بورس مرکانتایل شیکاگو معامله میشوند، تشکیل شده است.

استراتژی معامله VIX با استفاده از VXX

حالا بیایید در یک استراتژی برای تجارت در شاخص ولاتیلیته VIX جزئیتر بشویم. این استراتژی به بهترینگونه بر روی ETP VXX که قبلاً توضیح دادیم، اعمال میشود. ما میدانیم که هر زمان که شاخص VIX کاهش مییابد و اعداد پایینتری ثبت میشود، بازار معمولاً در یک محیط با ولاتیلیته کم و یک رشد پایدار قرار دارد.

به عبارت دیگر، هر زمان که شاخص VIX با اعداد بالاتری صعود میکند یا ناگهان افزایش مییابد، به عنوان یک نشانه از محیط بازاری با سطح بالای عدم اطمینان یا ترس به نظر میرسد. در نتیجه، ما قصد داریم به اعداد شاخص VIX در هر دو سطح فعلی و سوابق اشاره کنیم تا محیط بازار فعلی را بسنجیم.

علاوه بر این، استراتژی ما از دو اندیکاتور تکنیکال اضافی استفاده خواهد کرد که به ما کمک میکند زمان معاملات خود را تنظیم کنیم. دو اندیکاتور که درون استراتژی استفاده خواهیم کرد، شامل باند بولینگر و میانگین سادهٔ متحرک نه دورهای است.

باند بولینگر یک مطالعه بر پایهٔ ولاتیلیته است که به ما کمک میکند یک دوره در بازار را جدا کنیم که برگشت احتمالی دارد. در نتیجه، ما از باند بولینگر به عنوان یک نشانگر بازگشت به معنی درون استراتژی استفاده خواهیم کرد. علاوه بر این، برای تمرکز بر ورودیهای خود، از میانگین سادهٔ متحرک نه دورهای استفاده خواهیم کرد.

حالا مهم است که توجه داشته باشیم که این استراتژی VXX میتواند در هر دو جهت به کار گرفته شود. به عبارت دیگر، میتواند به عنوان یک استراتژی بلند یا کوتاه اعمال شود. به این معنی که ما قصد داریم VXX را بخریم هنگامی که شرایط بلند مطابقت دارند و هنگامی که شرایط فروش کوتاه مطابقت دارند، قصد فروش VXX را داریم.

به عنوان یک جایگزین، به جای فروش VXX، که ممکن است برای همهٔ تریدرها قابل اجرا نباشد، میتوانید همچنین SVXY را خریداری کنید که یک صندوق معاملاتی برخط است که VXX را به نسبت -0.5X پیگیری میکند.

در زیر شرایط برای شروع یک موقعیت بلند برای استراتژی با استفاده از نمودار روزانه VXX آورده شدهاند:

۱. VXX باید در حال کاهش باشد.

۲. ارزش VXX باید به باند پایینی بولینگر برسد یا از آن رد شود.

۳. متوسط متحرک ساده ۹ دوره باید زیر قیمت VXX باشد.

۴. زمانی که قیمت بالای متوسط متحرک نه دوره بر روی VXX بسته شود وارد یک موقعیت بلند شوید.

۵. حد ضرر را زیر یک دیوارهی پایینی اخیر در VXX قرار دهید.

۶. موقعیت را هنگامی که VXX به باند بالایی بولینگر نفوذ میکند، ترک کنید.

و در زیر شرایط برای شروع یک موقعیت کوتاه برای استراتژی با استفاده از نمودار روزانه VXX آورده شدهاند:

۱. VXX باید در حال افزایش باشد.

۲. ارزش VXX باید به بالای باند بالایی بولینگر برسد یا از آن بگذرد.

۳. متوسط متحرک ساده ۹ دوره باید بالای قیمت VXX باشد.

۴. زمانی که قیمت زیر متوسط متحرک نه دوره بسته شود وارد یک موقعیت کوتاه بر روی VXX شوید. در غیر این صورت، میتوانید تصمیم بگیرید که در SVXY (ETF معکوس) یک موقعیت بلند داشته باشید.

۵. حد ضرر بالای یک دیوارهی بالایی اخیر در VXX قرار دهید.

۶. موقعیت را هنگامی که VXX به باند پایینی بولینگر نفوذ میکند، ترک کنید.

نمونه معاملات شاخص VIX با استفاده از VXX

حالا بیایید یک مثال را بررسی کنیم که استراتژی معاملاتی VIX ما را نشان میدهد. به یاد داشته باشید که فرض اساسی پشت استراتژی ما این است که ولاتیلیته ویژگیهای معکوس دارد و بنابراین، ما به دنبال زمانهایی هستیم که ولاتیلیته به فراخور افزایش یا کاهش وارد شدهاست. این به ما فرصت میدهد تا در انتظار یک بازگشت به سطوح معمول تر باشیم.

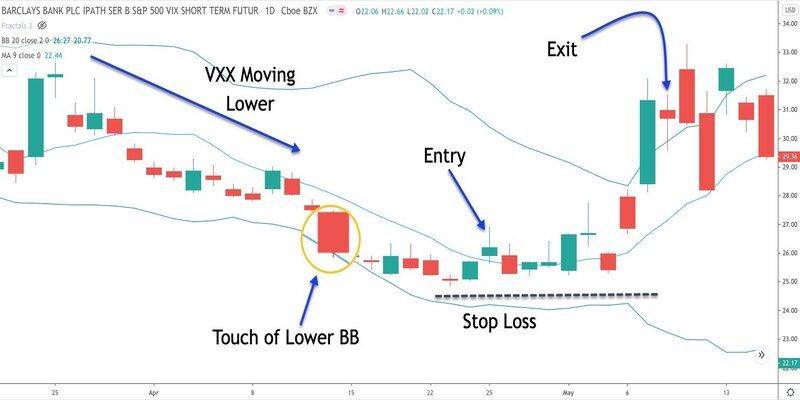

حالا به نمودار زیر توجه کنید. این نمودار VXX را بر اساس قیمتهای بسته روزانه نشان میدهد.

نوارهای سبز درونی در این نمودار قیمت نمایانگر خطوط بیرونی بالا و پایین باند بولینگر هستند. خط مرکزی آبی، خط متحرک ساده نه دوره است. اگر به ابتدای این نمودار نگاه کنیم، میبینیم که حرکت قیمت شروع به کاهش در VXX کرد. این روند نزولی پیش از آنکه لمس باند پایینی بولینگر اتفاق بیفتد تقریباً سه هفته ادامه داشت. شما میتوانید محل دقیق لمس باند بولینگر را در نزدیک مرکز نمودار ببینید.

حالا که تایید کردیم که VXX در حال کاهش است و به باند پایینی بولینگر نفوذ کرده است، میتوانیم برای یک موقعیت خرید در انتظار بازگشت ولاتیلیته به سمت میانگین آماده شویم. از آنجایی که لمس باند پایینی بولینگر یک شرایط فروش بیش از حد را در زمینهٔ ولاتیلیته نشان میدهد، ما از یک حرکت قیمت به سمت بالا در این نمودار VXX استفاده میکنیم.

خرید ما هنگامی که قیمت از زیر متوسط متحرک نه دوره به بالا عبور میکند، فعال میشود. همانطور که از نمودار قیمت در زمان لمس باند پایینی بولینگر مشخص است، متوسط متحرک نه دوره بالای قیمت کنونی VXX بود.

بنابراین، ما منتظر میمانیم تا شکست به سمت بالا و بسته شدن بالای این میانگین متحرک تأیید شود. میتوانید محل رویداد را همانطور که در نمودار قیمت نشان داده شده، با پیکان آبی مشاهده کنید. توجه داشته باشید که آن شمع برای نخستین بار پس از لمس باند پایینی بولینگر بسته شده است.

توقف ضرر درست زیر نقطه ورودی ما قرار داده میشود. میتوانید مکان توقف ضرر ما را همانطور که در نمودار نشان داده شده است، با خط چین تیره در نزدیک قسمت پایینی نمودار ببینید.

سرانجام، هدف سود به تعامل قیمت با خط بالایی باند بولینگر وابسطه است. به طور خاص، هنگامی که قیمت به باند بالایی بولینگر نفوذ میکند، ما موقعیت را ترک میکنیم. محل خروج از موقعیت بر روی نمودار قیمت مشخص شده است و ما را از این معامله با سود قابل توجهی خارج کرده است.

حرف پایانی

توی این مقاله ما به بررسی یه موضوع مهم در مورد حرکت قیمتها در بازار سهام پرداختیم. وقتی که شاخص VIX به اندازهای بالا باشه، این نشوندهنده ترس و عدم اطمینان در بازاره. و معمولاً وقتی این مقادیر بالا هستن، فشاری به سمت پایین بر قیمتها اعمال میشه.

برعکس، وقتی مقدار VIX کمه، معمولاً نشوندهنده رضایت در بازاره. به عبارت دیگه، سرمایهگذارا حس خوبی نسبت به آینده بازار دارن و از اینرو دنبال استراتژیهای حفاظتی اضافی از طریق بازارهای آتی یا آپشن نیستن.

ما چند تا ابزار مالی معرفی کردیم که میشه باهاشون تو بازار ولاتیلیته سهام آمریکا معامله کرد. دوتا از این ابزار، VXX و VXZ، که نمایندههای VIX هستن. از این دوتا، VXX یک ابزار نقدینگیتره و بنابراین خیلی بیشتر معامله میشه. در نهایت، مهمه که پیامدهای یک مقدار نسبتاً بالا یا پایین در VIX رو بفهمید.

ما میدونیم که ولاتیلیته معمولاً به میانگین خودش برمیگرده. از این رو، معاملهگران مخالف میتوانند استراتژیهایی برای VIX ایجاد کنند که شامل اختلاف مقادیر باشند. به هر حال از کدوم شاخص سهامی که دنبالش هستید، مهمه که بهطور مرتب شاخص VIX رو نظارت کنید. این به این دلیله که اگرچه VIX مربوط به ولاتیلیته بازار S&P 500 هست، اما یک همبستگی قوی بین همه شاخصهای اصلی بازار سهام آمریکا وجود داره.