الگوی خفاش یکی دیگر از الگوهای کاربردی هارمونیک است. روشهای مبتنی بر فیبوناچی روشهای معاملهگری محبوبی هستند که هم توسط مبتدیان و هم معاملهگران حرفهای استفاده میشوند. معامله با الگوهای هارمونیک یک زیرمجموعه از روش معاملهگری فیبوناچی است.

یکی از الگوهایی که معاملهگران هارمونیک استفاده میکنند، الگوی خفاش است. این الگوی یک امتیاز مشخصی ارائه میدهد و هنگام معامله صحیح، نسبت سود به ریسک بسیار مطلوبی دارد. ما در اینجا قوانین خاصی برای شناسایی الگوی خفاش و برخی از ایدهها برای معامله در یک روش سودآور را بررسی خواهیم کرد. با ما همراه باشید.

الگوی خفاش

الگوی خفاش یک الگوی معاملهگری هارمونیک است که توسط اسکات کارنی توسعه داده شده است. او در مجموعه کتابهای خود با عنوان معامله هارمونیک در مورد این الگو نوشته است.این یکی از چندین الگوی معاملهگری هارمونیک است که یک روش مبتنی بر قوانین را به معاملهگر ارائه میدهد و تشخیص الگو را با تحلیل فیبوناچی ترکیب میکند.

چندین الگوی هارمونیک دیگر در بازار فارکس شناخته شده است از جمله الگوی گارتلی، پروانه و خرچنگ. از بین اینها، الگوی گارتلی به بیشترین شباهت با الگوی خفاش از نظر ساختار کلی الگو است. ما در بخشهای بعدی الگوی خفاش و گارتلی را مقایسه خواهیم کرد.

الگوی خفاش یک الگوی نمودار پنج نقطه ای است که معمولاً نشان دهنده یک برگشت در بازار است. این الگو به طور قابل توجهی بر روی نسبت های فیبوناچی خاصی استوار است که در نقاط مختلف ساختار باید رخ دهد. این اندازه گیری ها نسبتاً دقیق هستند که باید برآورده شوند تا الگو به درستی به عنوان الگوی خفاش شناخته شود.

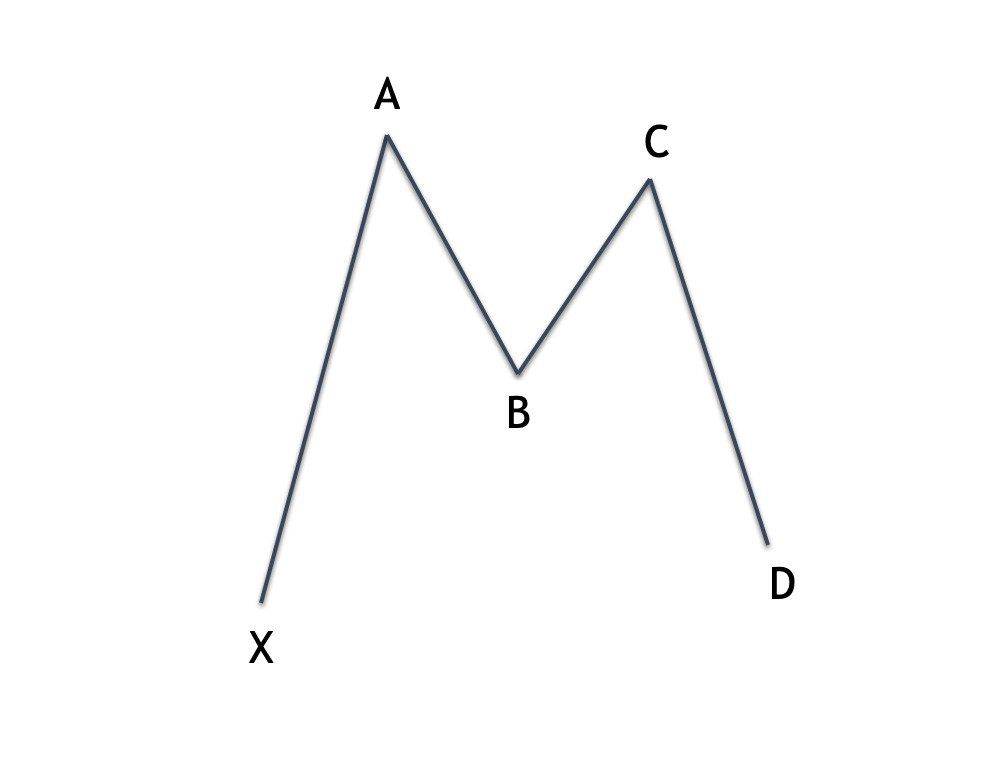

ما به زودی هر یک از این روابط مهم را تعریف خواهیم کرد، اما در حال حاضر مهم است که بفهمید الگوی خفاش یک بازگشت عمیق در مقابل حرکت قبلی قیمت دارد و اغلب شبیه به شکل حرف “M” در صورت تشکیل خفاش صعودی و شکل حرف “W” در صورت تشکیل خفاش نزولی است.

قوانین الگوی خفاش

همانطور که قبلاً اشاره شد، الگوی خفاش یک الگوی پنج نقطه ای با روابط فیبوناچی بسیار خاص است. در زیر یک مثال از ساختار الگوی خفاش را خواهید یافت:

پس، در ادامه نحوه کشیدن الگوی خفاش را مرور میکنیم. ابتدا، توجه کنید که پنج نقطهای که الگوی خفاش را تشکیل میدهند. این پنج نقطه، پاهای جداگانه در ساختار کلی را تشکیل میدهند. این پاها به شرح زیر نامگذاری میشوند: پا XA، پا AB، پا BC و پا CD.

پس هر زمان که به یک نوسان خاص در الگوی خفاش اشاره میکنیم، آن را به عنوان یکی از این پاهای مشخص شده شناسایی میکنیم.

بیایید حالا به دقتی بیشتر به هر یک از این چهار پا در ساختار خفاش نگاه کنیم:

- پا XA – پا XA حرکت اولیه در ساختار است. اغلب این پا حرکت تکاندهندهای دارد که قیمت را به طور نسبتاً تند جابجا میکند. این پا بلندترین پا در ساختار کلی است و آغاز الگو را تشکیل میدهد.

- پا AB – پا AB بازگشت اولیه است که در برابر پا XA رخ میدهد. این بازگشت اغلب بازگشت فیبوناچی 38٪ یا 50٪ از پا XA است.

- پا BC – پا BC در جهت پا XA حرکت میکند؛ اما باید در محدوده نقطه A قرار گیرد. اغلب پا BC بازگشت پا AB قبلی را در محدوده 38 تا 88٪ پوشش میدهد.

- پا رفتن سی دی – پا رفتن سی دی، آخرین پا در ساختار خفاش است و به لحاظ اندازهگیری فیبوناچی، بخش مهمی از الگو است. پا رفتن سی دی باید پا رفتن XAه را به نسبت 88٪ بازگشت دهد. به علاوه، اما کمتر مهم است که نقطه دی یک گسترش 161٪ یا 261٪ از پا رفتن بی سی باشد.

این قوانین اصلی برای شناسایی الگوی خفاش در نمودار هستند. وقتی شروع به یادگیری نحوه شناسایی و برچسبگذاری الگوی خفاش میکنید، کمک میکند که این اندازهگیریها را به صورت دستی با ابزارهای فیبوناچی مختلف انجام دهید تا با قوانین پشت آنها آشنا شوید.

اما در نهایت، شما میخواهید از یک پلتفرم نمودارسازی استفاده کنید که فناوری شناسایی الگوی هارمونیک را ارائه میدهد. حداقل میتوانید از یک نشانگر معاملاتی هارمونیک استفاده کنید. این میتواند به شما کمک کند الگوی خفاش را به روشی سریعتر و کارآمدتر برچسبگذاری کنید.

الگوی خفاش صعودی

الگوی خفاش میتواند یک تشکیل صعودی یا تشکیل نزولی باشد. ما با نگاه دقیقتر به الگوی خفاش صعودی شروع خواهیم کرد.

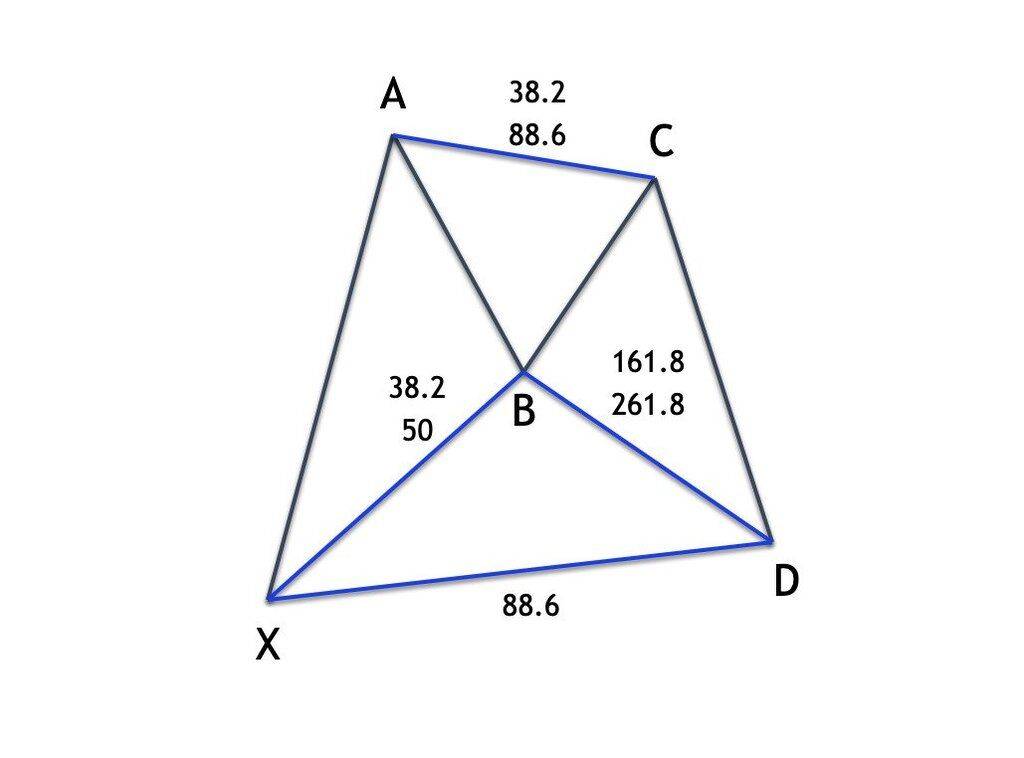

در زیر، یک تصویر از الگوی خفاش و نسبتهای فیبوناچی مرتبط با آن را خواهید یافت:

توجه کنید که در الگوی خفاش صعودی نشان داده شده در بالا، خط اول XA به سمت بالا است و الگوی کلی را آغاز می کند. بعدا می توانیم انتظار داشته باشیم که خط AB بازگشتی از خط XA با نسبت 38 یا 50 درصد داشته باشد. پایان این بازگشت خاص به عنوان نقطه B شناخته می شود. و این نسبت فیبوناچی که در نقطه B دیده می شود بسیار مهم در ساختار کلی خفاش است.

بعد از تشکیل نقطه B، قیمت ها در خط BC به سمت بالا حرکت خواهند کرد. خط BC معمولا بازگشتی از خط AB در محدوده 38 تا 88 درصد خواهد داشت. در نهایت در پایان نقطه C، قیمت ها به سمت پایین در خط CD حرکت خواهند کرد. نقطه D خط CD نشان دهنده پایان الگوی خفاش است. انتظار می رود قیمت در سطح بازگشت 88 درصد یا نزدیک آن پایان یابد و الگوی خفاش هارمونیک را کامل کند و فشار خریدارانی بر روی رفتار آینده قیمت ایجاد کند.

الگوی خفاش نزولی

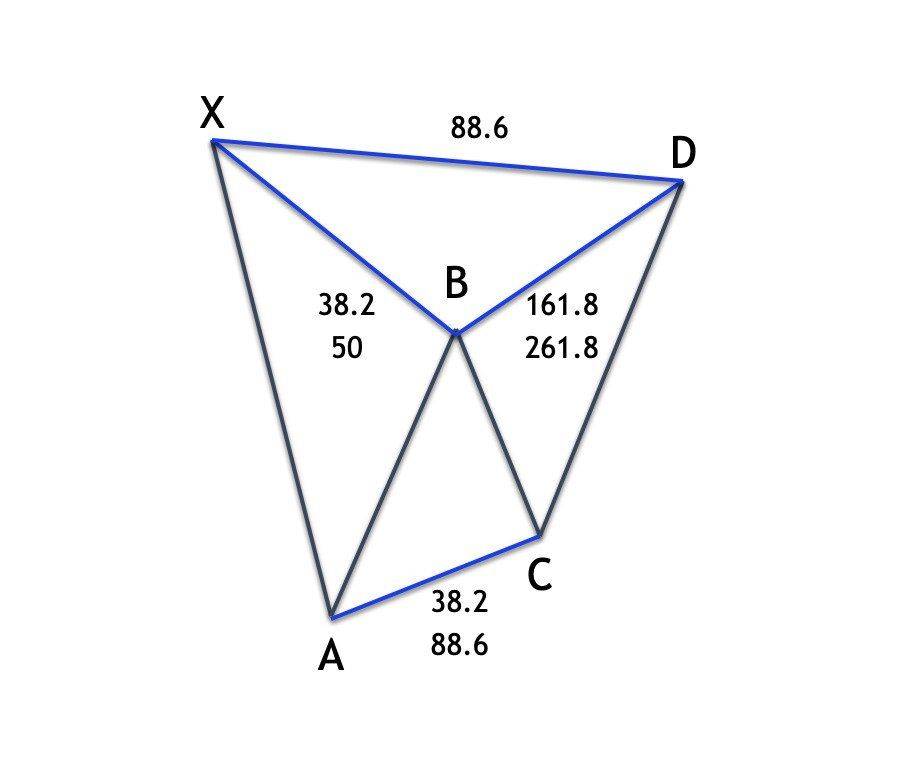

نسخه منفی دارای معنی نزولی الگوی خفاش صعودی است. بیایید حالا نشان دهیم که الگوی خفاش نزولی چگونه ظاهر می شود و حرکات قیمت در هر یک از خطوط مربوطه آن را نشان دهیم.

در اینجا می توانید نسخه نزولی و نسبت های فیبوناچی مرتبط با الگوی خفاش را ببینید.

در یک الگوی خفاش نزولی، پا به پایه اولیه XA برخواهد گشت. پا بعدی AB خواهد بود و به نسبت فیبوناچی 38% یا 50% از پا قبلی XA به سمت بالا عقب خواهد کشید. این مجددا نقطه B الگوی خفاش نزولی را مشخص می کند. مجددا، نقطه B در ساختار خفاش یک اهمیت ویژه دارد و باید در یکی از این دو سطح خاص پایان یابد تا ساختار را به درستی برچسب گذاری کند.

همانطور که بعدا خواهیم دید، یک بازگشت عمیق در نقطه B می تواند این الگو را نامعتبر کند و به جای آن، منجر به طبقه بندی الگو به عنوان گارتلی شود. در ادامه، پا BC آغاز می شود و پا قبلی AB را به نسبت 38 تا 88% عقب می کشد. در نهایت، آخرین پا در ساختار، پا CD، به سمت بالا حرکت خواهد کرد و در نقطه یا نزدیک 88% بازگشت اولیه XA پایان خواهد یافت. هنگامی که این اتفاق می افتد، ساختار نزولی خفاش را تأیید می کند و به تحلیل نزدیکترین برگشت قیمت اشاره می کند.

الگوی خفاش در مقابل الگوی گارتلی

بعضی از معامله گرانی که الگوهای هارمونیک را در معاملات خود استفاده می کنند، در مورد ساختار الگوی خفاش خرسی و ساختار الگوی گارتلی گیج می شوند. بنابراین، لحظه ای برای روشن شدن تفاوت های اصلی بین این دو الگوی هارمونیک در نظر بگیریم تا مطمئن شویم که ما این الگوها را به درستی طبقه بندی و در نهایت معامله می کنیم.

قبل از اینکه به این موضوع بپردازیم، بهتر است تفاوت بین یک الگوی داخلی و یک الگوی خارجی درباره ساختارهای هارمونیک مبتنی بر فیبوناچی را درک کنیم. یک الگوی داخلی آن است که در آن نقطه نهایی در ساختار کلی در محدوده نقطه X قرار دارد، که نقطه اول در یک ساختار هارمونیک است. الگوی خارجی آن است که نقطه نهایی در ساختار کلی فراتر از نقطه X قرار می گیرد.

هر دو الگوی خفاش و گارتلی به عنوان الگوهای داخلی در نظر گرفته می شوند، زیرا هر دو نقطه D پایانی خود را در بازگشت صد درصدی از نقطه XA دارند. به عبارتی دیگر، الگوهای هارمونیکی دیگر مانند الگوهای پروانه و الگوهای خرچنگ به عنوان الگوهای خارجی در نظر گرفته می شوند، زیرا هر دو نقطه D پایانی خود را خارج از بازگشت صد درصدی از نقطه XA دارند. این یک گسترش نقطه XA تلقی می شود.

حال به تفاوت اصلی بین الگوهای خفاش و گارتلی برمی گردیم، می دانیم که هر دو به عنوان الگوهای داخلی در نظر گرفته می شوند و به عنوان چنین نقطه D در نقطه XA پایان می یابد. دو ویژگی اصلی که یک الگوی خفاش را از یک الگوی گارتلی تمایز می دهد، نسبت فیبوناچی در نقطه B و نسبت فیبوناچی در نقطه D است. به طور خاص، الگوی خفاش عمدتا نقطه B را در بازگشت فیبوناچی 38٪ یا 50٪ از نقطه XA به پایان می رساند. در تضاد با این موضوع، الگوی گارتلی عمدتا نقطه B را در بازگشت فیبوناچی 61٪ از نقطه XA به پایان می رساند. این اولین تفاوت مهم است.

تفاوت دوم بین الگوی خفاش و گارتلی در پایان ضلع D قابل مشاهده است. به عبارت دیگر، خفاش بازگشت عمیقتری نسبت به گارتلی دارد. الگوی خفاش بازگشت 88٪ از ضلع XA را خواهد داشت، در حالی که الگوی گارتلی بازگشت 78٪ از ضلع XA را خواهد داشت. همچنین میتوان به این نکته اشاره کرد که در تشکیل گارتلی، ضلع AB اغلب به طول CD میرسد. این اتفاق به طور معمول به عنوان AB=CD شناخته میشود.

معامله با الگوی خفاش صعودی

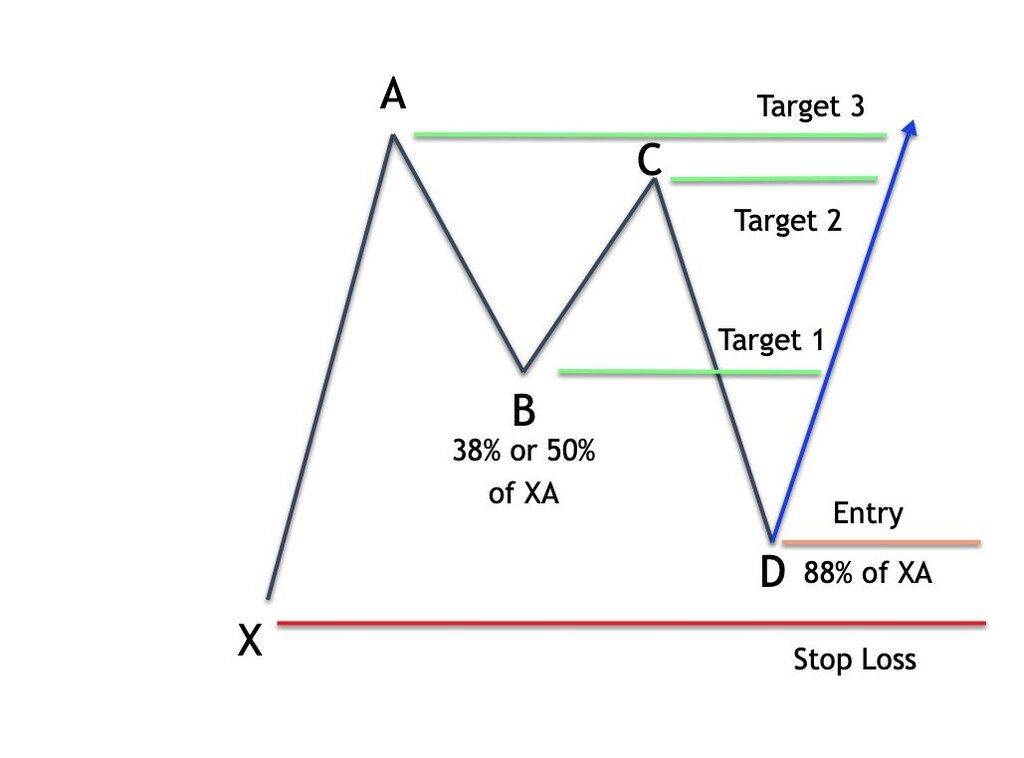

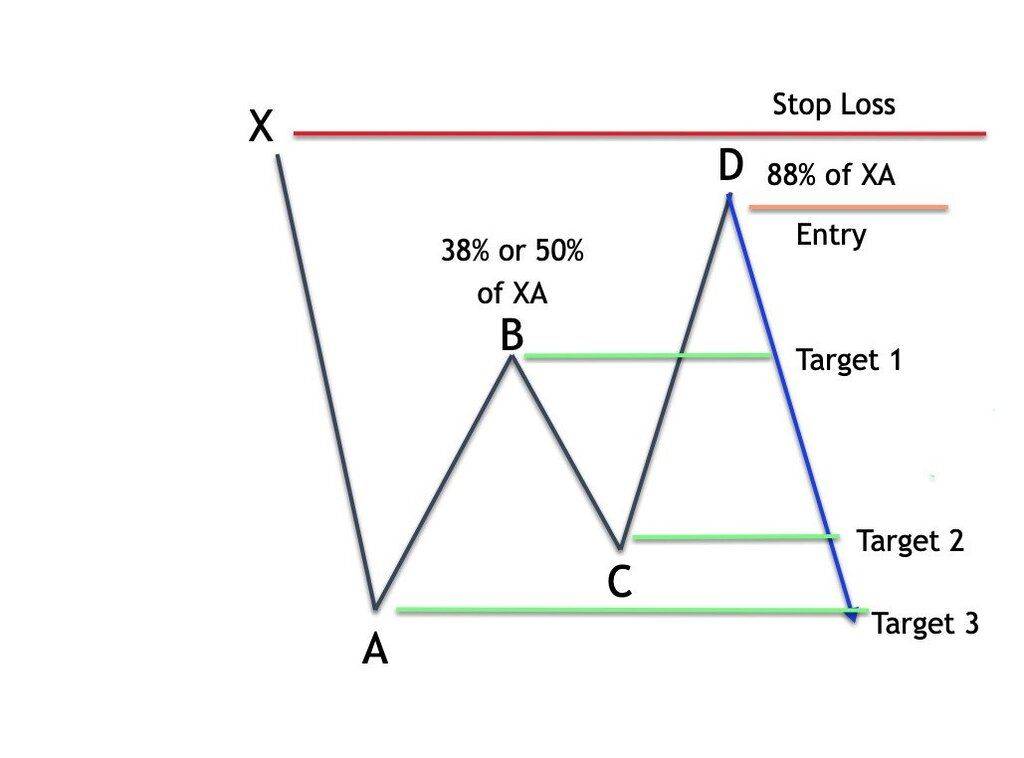

اکنون که مبانی الگوی هارمونیک خفاش را بیان کردهایم، بیایید به بحث درباره برخی از استراتژیهای معاملاتی که میتوانیم زمان شناسایی الگوی خفاش اجرا کنیم، بپردازیم. ما با مشاهده الگوی خفاش صعودی شروع خواهیم کرد. در زیر، شما یک تصویری از الگوی خفاش صعودی میبینید. در اینجا چند نشانه اضافه کردهایم که شامل نقطه ورود، نقطه توقف ضرر و اهداف 1، 2 و 3 است.

اولین چیزی که باید انجام دهیم، این است که ابزارهای مختلف فیبوناچی خود را بر روی نمودار قیمت بکار ببریم تا تایید کنیم که آیا یک الگوی خفاش ممکن است در نمودار قیمت تایید شود یا خیر. در نظر داشته باشید که دو مهمترین سطحی که میخواهیم بررسی و تایید کنیم، نقاط B و D هستند. میخواهیم اطمینان حاصل کنیم که نقطه B یا 38 یا 50 درصد از بازگشت خط XA است و نقطه D یک بازگشت 88 درصد از خط XA است. وقتی نسبت های فیبوناچی تایید شده باشند، آنگاه باید برنامه ای برای معامله با الگوی خفاش داشته باشیم. اینجا استراتژی معامله من برای الگوی خفاش است:

قوانین معامله با الگوی خفاش صعودی:

با استفاده از یک سفارش محدود، وارد شوید تا در بازگشت 88 درصدی از خط XA، خرید کنید.

توقف ضرر باید درست زیر نقطه X قرار داده شود.

با استفاده از روش تقسیم سود، خروجی با سه نقطه هدف. هدف اول در نقطه B قرار میگیرد، هدف دوم در قله نقطه C قرار میگیرد و هدف سوم در قله نقطه A قرار میگیرد.

از این قوانین ورود و خروج استفاده کنیم، اغلب نسبت سود به خطر قوی را دریافت خواهیم کرد. علاوه بر این، باید در طول راه در سطوح مهم مقاومت، درصد بالایی از معاملات برنده را مشاهده کنیم زیرا ما در طول راه از آنها استفاده می کنیم.

استراتژی معاملاتی الگوی خفاش صعودی

حالا بیایید نمونه عملی از معامله با الگوی خفاش در بازار فارکس را بررسی کنیم، با شروع با الگوی خفاش صعودی. نمودار زیر نمایش عملکرد قیمت جفت یورو-دلار در فریم چهار ساعت است.

اولاً، ما با استفاده از نقاط X، A، B، C و D ساختار خفاش صعودی را مشخص کردهایم. توجه کنید که پا بازگشتی AB تقریباً 50٪ پا اصلی XA را بازگشت میدهد. در نقطه B، بازگشت واقعی دیده شده در حدود 47٪ است که در محدودهای تنگ از سطح 50٪ ترجیحی ما در نقطه B قرار دارد.

سپس، نقطه قیمتی در طول پا CD را مشاهده کنید. این یک پا نزولی است و میتوانیم یک برگشت سریع را که در زمان رسیدن به 88٪ بازگشت پا XA رخ داد، ببینیم. هنگامی که قیمت به سطح 88٪ بازگشت میرسد، ما برای ورود به یک معامله خفاش صعودی مشتاق میشویم. منطقه پرداخته شده نشان میدهد که این 88٪ بازگشت در نقطه D رخ میدهد.

این الگوی خفاش سیگنال ورود به یک معامله صعودی خواهد بود. ما یک دستور محدود برای خرید در این سطح قرار میدادیم با انتظار قیمتهای بالاتر.

توقف ضرر در نزدیکترین قیمت پایین نقطه X قرار میگیرد. میتوانید آن سطح را با خط قرمز در پایین نمودار مشاهده کنید که با نام توقف نشان داده شدهاست. استراتژی خروج ما شامل تقسیم موقعیت در بهمنظور سومین مرحله است. هدف اول ما پایین ترین نقطه B است. میتوانید ببینید که تلاش اول برای رسیدن به این هدف کمی ناکام ماند، اما پس از یک حرکت کوچک پایینتر، تلاش دوم در رسیدن به هدف یک موفقیت آمیز بود.

هدف دوم در نقطه C بر روی حداکثر قیمت ثابت میشود. میتوان دید که عملکرد قیمت ادامه پیدا کرده و در نهایت این هدف نیز دست یافته شده است و ما قادر بودیم دو سوم دیگر از موقعیت را ببندیم. یک سوم نهایی موقعیت ما برای مدت کوتاهی بیشتر نگه داشته میشود، زیرا عملکرد قیمت ادامه پیدا میکند و به حداکثر قیمت نقطه A میرسد که به عنوان محرک خروج نهایی ما عمل میکند.

معامله با الگوی خفاش نزولی

حالا توجه خود را به نسخه خفاش نزولی نسبت بدهیم. قوانین معامله همانند الگوی خفاش صعودی است، اما در جهت برعکس. برای کامل شدن، قوانین را در اینجا درباره تشکیل خفاش نزولی توضیح میدهیم.

در زیر میتوانید تصویری را ببینید که الگوی خفاش نزولی را نشان میدهد، همراه با چند نشانه اضافی که به فرآیند مدیریت معامله ارجاع میدهد.

برای پیدا کردن یک الگوی هارمونیکی “خفاش نزولی” در نمودار قیمت، از مهارت تشخیص الگو یا اسکنر الگوی هارمونیکی استفاده خواهیم کرد. بعد از پیدا کردن یک ساختار مناسب، باید یک برنامه برای اجرای یک موقعیت کوتاه داشته باشیم. به خاطر داشته باشید که در الگوی خفاش نزولی نیز باید به نقاط پایانی در نقطه B و نقطه D توجه کنیم. و برای تکرار، نقطه B باید در سطح 38٪ یا 50٪ بازگشت فیبوناچی در مورد پا لاکیه XA پایان یابد. و نقطه D باید در سطح 88٪ بازگشت فیبوناچی از پا لاکیه XA پایان یابد.

قوانین برای معامله الگوی خفاش نزولی:

با یک سفارش محدود وارد معامله شده و در سطح 88٪ بازگشت فیبوناچی از پا لاکیه XA فروش کنید.

سقف ضرر بر روی بالاترین نقطه موجود در نقطه X قرار داده می شود.

از یک استراتژی خروج چند هدف استفاده کنید. هدف اول باید در سطح بالاترین نقطه موجود در نقطه B تنظیم شود، هدف دوم باید در سطح پایینترین نقطه موجود در نقطه C تنظیم شود و در نهایت آخرین هدف، هدف سوم، باید در سطح پایینترین نقطه موجود در نقطه A تنظیم شود.

استراتژی معامله با الگوی خفاش نزولی

حالا بیایید به آن بپردازیم و استراتژی را در عمل ببینیم برای یک الگوی خفاش کاهشی. اگر به نمودار زیر مراجعه کنید ، جفت پوند بریتانیا به دلار کانادا با یک الگوی خفاش نزولی مشخص شده است.

پای XA ساختار را شروع می کند و می توانید ببینید که عملکرد قیمت در این پای بسیار متقاعد کننده است و با توجه به نیروی خرسی قوی در حرکت کلی قیمت، به بالا حرکت می کند. سپس وقتی قیمت ها در پای آ بالاتر حرکت می کنند، می توانیم ببینیم که نقطه B در نزدیک 53٪ تراکم بهره گرفته شده است. اگرچه این کمی بالاتر از سطح 50٪ ترجیحی ما است، با این حال در محدوده قابل قبولی برای طبقه بندی الگوی خفاش قرار دارد.

سپس پس از حرکت کوچکی به پایین در پای بی سی، پای نهایی سی دی قیمت ها را بالاتر برد و بالا رفتن در مسیر خود، نقطه B را شکست. در این نقطه باید متوجه شویم که یک فرصت تجارتی خرسی قوی در حال توسعه است.

ما باید یک سفارش محدود برای فروش در 88٪ تراکم پای ایکس الگو قرار می دادیم، زیرا قیمت در پای سی دی به بالا حرکت می کرد. می توانید ببینید که نواری که در آن ورود ما انجام می شد در ناحیه پیراهن نزدیک بالای نمودار قرار دارد. همچنین توجه کنید که قیمت ها حتی پس از اجرای سفارش فروش ما به بالا حرکت می کنند و نقطه D تا 97٪ تراکم پای ایکس را به پایان می رساند، که یک قمه دوتایی تشکیل می دهد.

اگر سطح توقف ضرر ما بیشتر از بالاترین نقطه X قرار می گرفت، در این مورد خطر بزرگی از ضربه خوردن آن وجود نداشت. ارزشمند است بدانید که میله قیمتی نهایی در پا بیماری به وضوح یک الگوی نوک سوزی است. این وضعیت نگرش ما را به یک برگشت نزولی تقویت می کند.

همانطور که قیمت به سمت پایین حرکت می کند، می بینیم که هدف اول ما توسط چراغ قیمتی نزولی بلند که از بالای برج B شکسته شده است، به دست آمد. سپس، قیمت ابتدا به سمت بالا بازگشت کرد، قبل از اینکه در نهایت دوباره به سمت پایین بچرخد. با افزایش شتاب فروش، هدف دوم ما در نقطه کم C فعال شد. اما این بهترین چیزی بود که می توانستیم برای این معامله انتظار داشته باشیم زیرا به زودی پس از ضربه زدن هدف دوم، عملکرد قیمت به سرعت برعکس می شود و شروع به معامله با قیمت بالاتر می کند.

به زودی پس از آن، سطح توقف ضرر ما در انتهای نقطه X فعال شد. از این رو، مکان ما کاملاً بسته شد، اما ممکن است در نهایت با سود کلی از معامله خارج شویم.

خلاصه

الگوی خفاش بام کوتاهی یکی از چهار الگوی اصلی تجارت هارمونیک است. سه الگوی دیگر شامل الگوی گارتلی، الگوی پروانه و الگوی خرچنگ است. الگوی خفاش ارائه دهنده بهترین نسبت سود به ریسک از بین این ساختارهای هارمونیک است. این به دلیل بازگشت عمیق است که برای تأیید تشکیل خفاش لازم است. به دلیل این بازگشت عمقی، ما می توانیم به طور قابل توجهی بر روی نقطه قابل مشاهده اصلی در نقطه X، برای قرار دادن استاپ لاس خود اعتماد کنیم.