الگوی الماس یک الگوی پیشرفته در بازارهای مالی است که کمتر ظاهر میشود اما معولا اعتبار خوبی دارد. این الگویی است که کمتر به تریدرهای فنی و سرمایه گذاران شناخته شده است. به همین دلیل، بسیاری از تریدرها با ساختار یا کاربرد معامله با آن آشنا نیستند. در این درس، به جزئیات شناسایی و معامله با الگوی الماس می پردازیم.

الگوی الماس

الگوی الماس بخشی از خانواده الگوهای نموداری است. اما برخلاف الگوهای رایج پرچم، پنانت، سر و شانه و مستطیل، الگوی نمودار الماس کمتر در نمودار قیمت رخ می دهد.

بنابراین، فرصت های کمتری برای ترید الگوی نمودار الماس نسبت به برخی از الگوهای دیگر وجود دارد. با این حال، تریدرهای فنی باید با این الگو آشنا شوند زیرا وقتی به موقع شناخته شود، فرصت خوبی برای تجارت فراهم می کند.

الگوی نمودار الماس اغلب با الگوی سر و شانه اشتباه گرفته می شود. اگرچه بین این دو الگو شباهت هایی وجود دارد، اما تفاوت های مشخصی بین دو الگو وجود دارد.

در لحظهای به جزئیات ساختار الگوی الماس خواهیم پرداخت، اما در حال حاضر مهم است که درک کنید که الگوی الماس یک الگوی نمودار پیشرفتهتر است که ویژگیهای معکوسکننده دارد.

الگوی الماس بیشترین بار پس از یک دوره روند صعودی رخ میدهد. هنگامی که این الگو در زمینه یک بازار صعودی رخ میدهد، به آن الماس بالا میگویند یا الگوی الماس نزولی به دلیل تأثیر منفی آن. به همین ترتیب، هنگامی که در زمینه یک بازار نزولی رخ میدهد، به آن الماس پایین یا الگوی الماس صعودی به دلیل تأثیر مثبت آن میگویند.

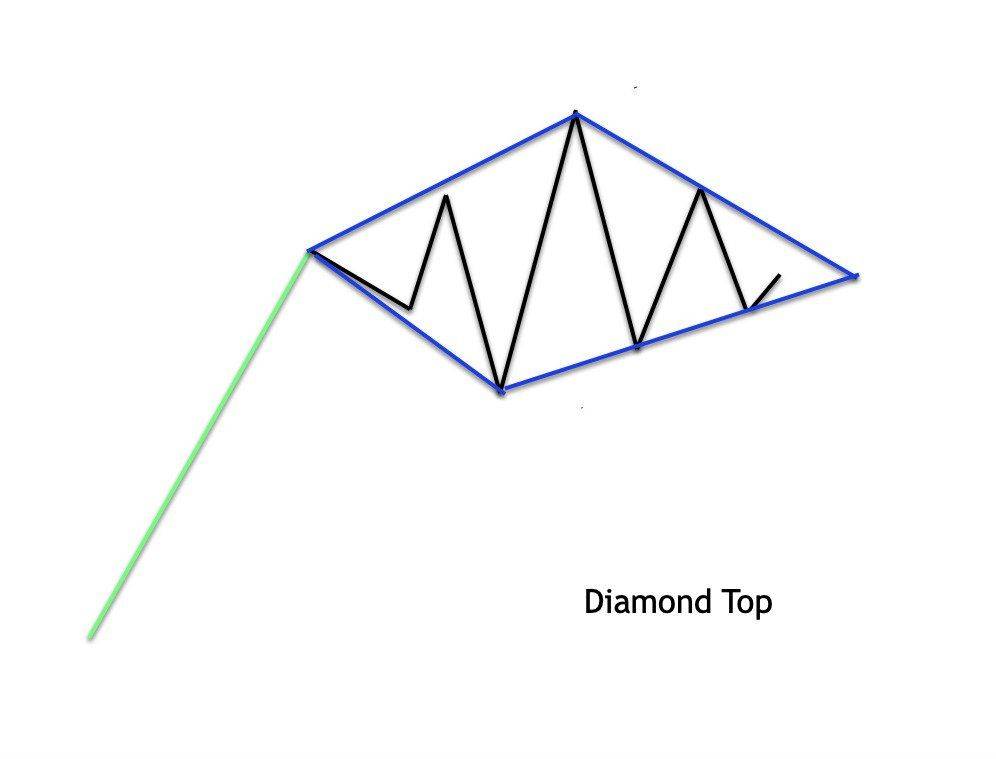

بیایید به تصویر زیر نگاهی نزدیکتر بیندازیم که ساختار الگوی نمودار الماس را توضیح میدهد.

در تصویر بالا میتوانیم نمونهای از قله الگوی الماس را مشاهده کنیم. توجه کنید که قبل از ساختار الماس، روند قوی صعودی وجود دارد. بازار به نقطه بالایی رالی میکند و سپس به پایین باز میگردد. سپس بازار یک قله بالاتر ایجاد میکند. سپس قیمتها پایینتر از نقطه پایین قبلی رفته و نقطه پایین جدیدی ایجاد میکنند.

قیمتها سپس دوباره به باال حرکت میکنند و قله داخل ساختار را ایجاد میکنند. پس از آن، حرکت قیمت به پایین است، اما نقطه پایین قبلی را نمیشکند. قیمتها دوباره به باال حرکت میکنند و زیر نقطه قله قبلی منحرف میشوند. قیمت دوباره کاهش مییابد اما بالاتر از نقطه پایین قبلی باقی میماند.

بعد از اتمام این حرکت قیمتی، میتوانیم چهار خط روند به طول نسبتاً مشابه را که نقاط بالا در بالای ساختار و نقاط پایین در پایین ساختار را به هم وصل میکنند، ترسیم کنیم. این شکل ظاهر الماس را ایجاد میکند و از اینجا الگوی الماس نامگذاری میشود.

گاهی اوقات، ممکن است نتوانیم هر نقطه بالا و پایین قیمت را که در تعریف خالص ساختار الماس ذکر شده است، مشاهده کنیم. این مورد نیازمندی برای برچسب گذاری ساختار به عنوان الگوی الماس را نادیده نمیگیرد. مهمترین نکته این است که ما میتوانیم چهار خط روند را دور ساختار ترسیم کنیم که طول نسبتاً مشابهی داشته باشند.

الگوی الماس نزولی

الگوی الماس نزولی، که همچنین با نام الماس بالا شناخته میشود، در بخش قبل توضیح داده شد. دوباره، این الگو میتواند به عنوان یک سری از تغییرات قیمتی بالا-پایین دیده شود که ساختار سر و شانهها را به خود میگیرد.

به طور دقیقتر، شانه چپ و سر به هم متصل میشوند تا یک خط روند بسازند، سر و شانه راست نیز به هم متصل میشوند تا یک خط روند دوم بسازند. این کار خطهای روندی را برای بخش بالایی الگوی الماس سقوطی کامل میکند. سپس، برای بخش پایینی، ما باید نقاط کمینه دریافتی در دل شیبها را به هم متصل کنیم تا یک شکل V بسازیم.

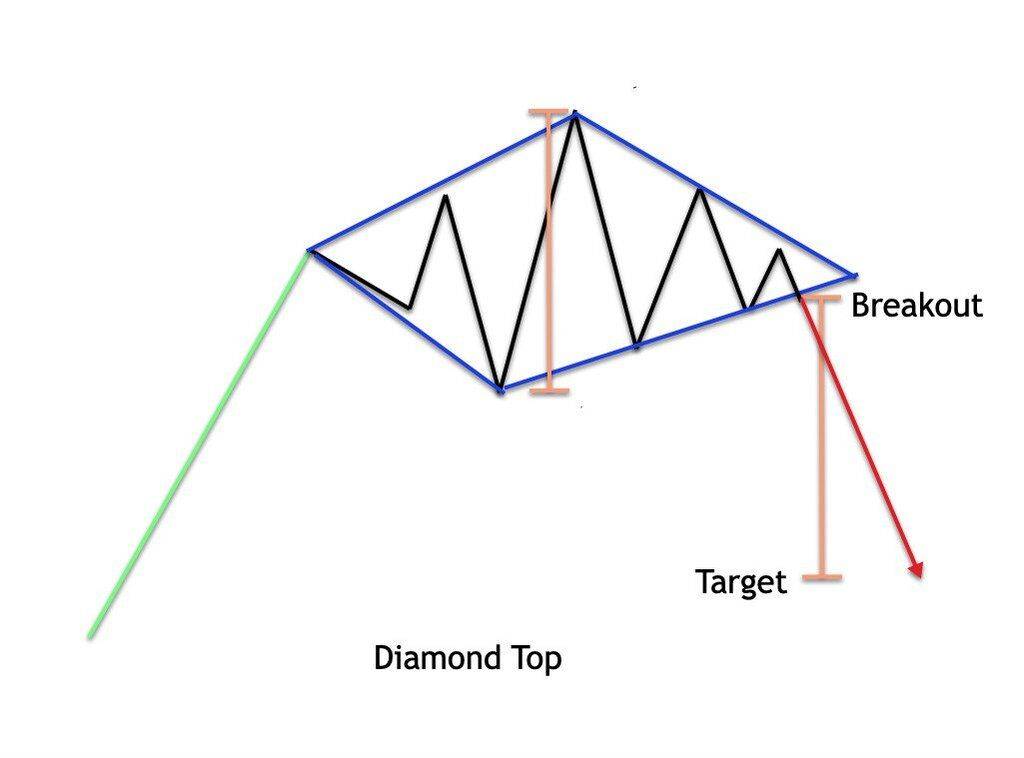

با اشاره به نمودار بالا، میتوانیم یک الگوی الماس نزولی را مشاهده کنیم. همچنین در این نمودار، سیگنال ورودی برای معامله در این الگو و هدف این الگو نیز نشان داده شده است. به عنوان سیگنال ورودی کوتاه، باید در شکست و بسته شدن زیر خط راست پایین دستی که بالا سوار میشود فعال شود.

بعضی از معاملهگران ترجیح میدهند صرفاً در شکست زیر این خط بدون نیاز به بستن زیر آن صبر کنند. این همچنین یک نقطه ورود قابل قبول است، با این حال به خاطر داشته باشید که این باعث ایجاد سیگنالهای نادرست بیشتری نسبت به صبر برای شکست و بستن میشود.

هدف قیمت برای این ساختار با استفاده از تکنیک حرکت اندازی شده محاسبه میشود. به طور دقیقتر، ما میخواهیم فاصله قله تا وادی درون ساختار را اندازهگیری کنیم و سپس آن فاصله را از نقطه شکست به سمت پایین پروژه کنیم. این سطحی است که میتوانیم انتظار داشته باشیم ادامه شکست کمکم کاهش یابد یا احتمالاً برعکس شود. به عنوان یک سطح سود قابل قبول و خروجی معامله، نمایندهی یک سطح خوب است.

الگوی الماس صعودی

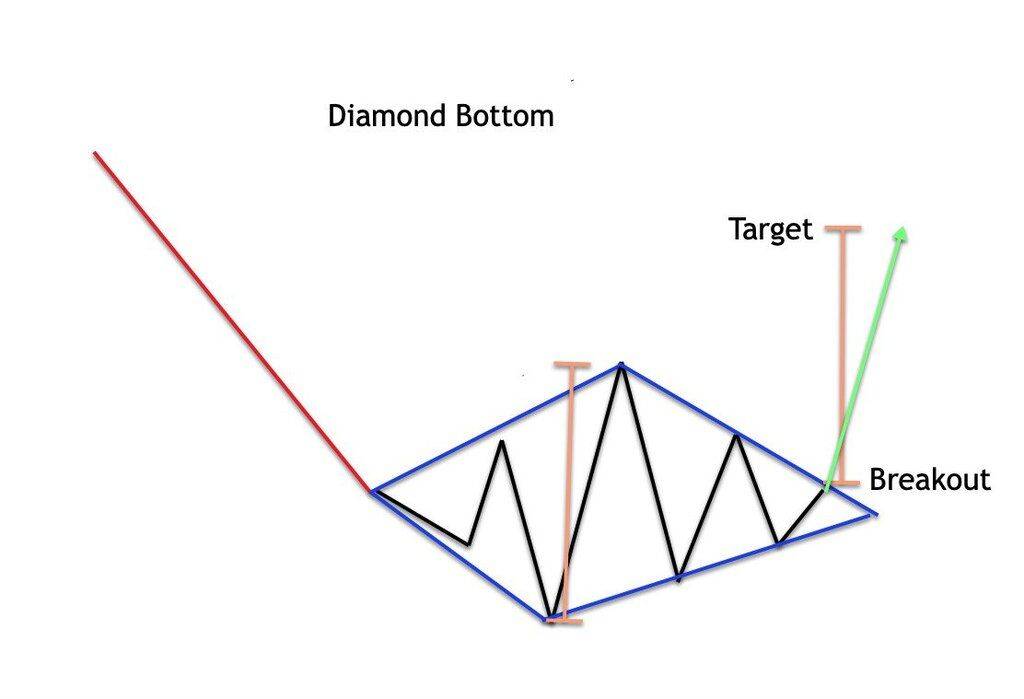

حالا به بررسی نقیض الگوی الماس صعودی میپردازیم که الگوی الماس صعودی نام دارد. نوع الگوی الماس صعودی، که به عنوان پایین الماس نیز شناخته میشود، در زمینه یک روند نزولی رخ میدهد. به طور معمول، یک حرکت قیمت قوی به سمت پایین را مشاهده خواهیم کرد و سپس یک فاز تجمع که نقاط بالا و پایین الماس پایین را تراشه میکند.

در این حالت، ظاهر شبیه به تشکیل سر و شانههای معکوس خواهد بود. ما قلهها و کفها را در ساختار به همان روشی که پیشتر توضیح داده شده است به یکدیگر متصل میکنیم. پس از کشیدن چهار خط روندی پیرامون ساختار و تأیید اینکه چهار خط به تساوی نسبی در اندازه هستند، میتوانیم ساختار را به عنوان الگوی الماس صعودی تأیید کنیم.

نگاه به تصویر بالا از پایین دست الماس، میتوانیم ببینیم که این تشکیل پیش از حرکت قیمت به سمت پایین است. سپس میتوانیم توالی بالا-پایین داخل ساختار الماس را که توسط دو خط رونده بالا به سمت پایین و دو خط رونده پایین به سمت بالا تعریف شده است، مشاهده کنیم.

سیگنال ورود بلند در هنگام شکست و بستن بالای خط راست بالا به سمت پایین فعال میشود. دوباره، روش ترجیحی انتظار شکست و بستن واقعی به جای فقط شکست بالاتر از این خط رونده است تا جلوگیری از بروز سیگنالهای نادرست و عملکرد قیمت در این منطقه با قیمتهای وهمزنگی احتمالی.

ما میتوانیم هدف قیمتی بالاتر را با محاسبه بالا به پایین داخل ساختار محاسبه کنیم. هنگامی که این فاصله محاسبه شده و روی نمودار رسم شده است، ما همان فاصله را از نقطه شکست به سمت بالا پیش بینی میکنیم تا به سطح هدف ترجیحی برسیم. هنگامی که قیمت به این سطح میرسد، باید در نظر داشته باشیم که خروج از تمام موقعیت یا حداقل بخش بزرگی از آن را در نظر بگیریم و احتمالاً بخش کوچکتری را باز بگذاریم اگر بخواهیم.

استراتژی معاملهگری الگوی الماس

حالا تمرکز خود را بر روی ایجاد یک استراتژی معاملاتی که الگوی الماس را در بر میگیرد، جابجا کنیم. دیدیم که الگوی فنی الماس هم در زمان یک روند صعودی و هم در زمان یک روند نزولی رخ میدهد. زمانی که یک حرکت قیمتی صعودی قبل از الگوی الماس رخ دهد، آن را الماس بالا مینامیم که تاثیر نزولی دارد. زمانی که یک حرکت قیمتی نزولی قبل از الگوی الماس رخ دهد، آن را الماس پایین مینامیم که تاثیر صعودی دارد.

در این استراتژی خاص معاملاتی الماس، سعی میکنیم آن را به سادگی ممکن با استفاده از یک رویکرد مبتنی بر عملکرد قیمت انجام دهیم. میدانیم که الگوی الماس یک الگوی کمی در بازار رخ میدهد. بنابراین، نمیخواهیم تعداد زیادی متغیر به استراتژی اضافه کنیم که در غیر اینصورت، تنها یک الگوی خوب را حذف میکند.

در ادامه قوانین معاملهگری الگوی الماس بالا آورده میشود:

قبل از شکلگیری الماس بالا، روند صعودی واضح باید وجود داشته باشد.

الگوی الماس بالا باید به صورت روشن تعریف شده باشد و چهار خط روندی که به یکدیگر متصل هستند و طول نسبتاً نزدیکی به هم داشته باشند.

در پایان الگو، سفارش فروش را با شکست و بسته شدن زیر خط روندی صعودی قرار دهید.

ستاپ لاس باید در نزدیکترین نقطه بالایی قبل از نقطه شکست قرار داده شود.

سطح هدف بر اساس محاسبه یک حرکت اندازه گیری شده محاسبه می شود. ما فاصله بین بالاترین نقطه بالا و پایین ترین نقطه پایین در ساختار را اندازه گیری می کنیم و آن را از نقطه شکست پایین تر پروژه می کنیم. این سطح پروژه شده به عنوان نقطه خروج سود عمل می کند.

در معامله یک عنصر زمانی اضافی نیز وجود خواهد داشت. به ویژه، اگر پس از گذشت 50 شمع، قیمت هیچکدام از سطح متوقف کننده یا سطح هدفمان را فعال نکرده باشد، ما به طور فوری از بازار خارج می شویم.

در ادامه قوانین برای معامله الگوی نمودار پایین الماس آمده است.

قبل از تشکیل الگوی پایین الماس، یک روند نزولی واضح باید وجود داشته باشد.

الگوی پایین الماس باید با چهار خط روند که به یکدیگر متصل می شوند و به نسبت نزدیک به یکدیگر هستند، به طور واضح تعریف شود.

در پایان الگو، با شکست و بستن بالای خط روند خمیده به پایین، یک سفارش خرید را در بازار وارد کنید.

ستاپ لاس باید در نزدیک ترین نقطه پایین قبل از نقطه شکست قرار داده شود.

سطح هدف بر اساس محاسبه حرکت اندازه گیری شده محاسبه می شود. ما فاصله بین بالاترین بالا و پایین ترین پایین را در ساختار اندازه گیری می کنیم و آن را از نقطه شکست به بالا پروژه می کنیم. این سطح پیش بینی شده به عنوان نقطه خروج سود عمل می کند.

بر روی معامله یک عنصر زمانی توقف اضافی وجود خواهد داشت. به طور خاص، اگر پس از گذشت 50 شمع، قیمت هیچ یک از سطح استاپ لاس یا سطح هدف را فعال نکند، ما به طور فوری از معامله به بازار خارج می شویم.

الگوی الماس در EURCAD

در حال حاضر به مثالی از الگوی الماس در بازار فارکس خواهیم پرداخت. این مثال از تنظیم تجارت بالا به شکل الماس بر اساس استراتژی قبلی ما است و بر روی جفت ارزهای متقاطع EURCAD نشان داده خواهد شد. در زیر نمودار قیمت برای جفت ارزی EURAD بر اساس چارچوب زمانی هشت ساعته را خواهید یافت.

همانطور که میدانیم، استراتژی الماس ما بر اساس تحلیل قیمت خالص است. بنابراین باید نزدیکانه قیمت را برای تشخیص نشانههای احتمالی ایجاد الگوی الماس دنبال کنیم. اگر دوباره به نمودار قیمت EURCAD نگاه کنیم، میتوانیم الگوی سقف الماس را مشاهده کنیم. توجه کنید که شکلگیری الماس با قیمتهایی که در یک نقطه پایینی شروع میشوند و سپس یک قیمت بالاتر بیشتر، دنبال شده توسط یک نقطه پایینی دیگر و سپس یک قیمت بالا دیگر و در نهایت آخرین قیمت پایین قبل از شکست آغاز میشود.

توجه کنید که دو خطی که قیمتهای بالاتر را به هم وصل میکنند و دو خطی که قیمتهای پایین را به هم وصل میکنند، از طول نسبتاً مشابهی برخوردارند. این ما را تایید میکند که این در واقع یک الگوی سقف الماس متقارن است که به ارزش ادامه بررسی میباشد.

اکنون که ساختار را به عنوان یک شکل الماس شناسایی کردهایم، باید اطمینان حاصل کنیم که یک روند صعودی روشن قبل از ایجاد سقف الماس وجود داشته است. همانطور که از عملکرد قیمت قبل از سقف الماس میبینیم، در بازار یک روند صعودی قوی و پیوسته وجود داشته است. این تأیید میکند که روند ما نیازمندیها را طبق استراتژی ما تأیید میکند. و با این تأیید میتوانیم برای یک معامله کوتاه محتمل آمادگی کنیم.

اگر به دقت به نمودار قیمت نگاه کنید، میتوانید مشاهده کنید که شکست و بسته شدن به سمت پایین در کجا رخ میدهد. این نیز توسط پیشنهاد فروش به عنوان نشانه قرمز نشان داده شده است. هنگامی که این سفارش ورودی فروش اجرا شود، توجه ما به سطح توقف خسارت و سطح سود خواهد بود. سطح توقف خسارت در نقطه بالاترین نقطه پیشین قبل از نقطه شکست قرار داده خواهد شد. میتوانید آن را در نمودار قیمت بالاتر از نشانه فروش مشاهده کنید.

سطح هدف با استفاده از تکنیک حرکت اندازه گیری محاسبه می شود. به عبارت دیگر، حرکت قیمت پس از شکست از این ساختار باید حداقل طول کل اندازه ساختار از قله تا وادی باشد. این فاصله توسط براکت عمودی نارنجی که در سمت چپ ساختار نمودار بالا نشان داده شده است نمایش داده می شود. براکت دوم یک طول مساوی با براکت اول از نقطه شکست اندازه گیری شده است. می توانید ببینید که سطح هدف بر اساس این تکنیک هدف حرکت اندازه گیری قرار دارد.

شما متوجه خواهید شد که پس از شکست، بعضی از حرکت ها به سمت پایین ادامه یافت، با این حال، نیروی نزولی ضعیف شد و قیمت شروع به معامله به صورت افقی و تشکیل ساختار تجمع صعودی افقی کرد.

اما بر اساس قوانین استراتژی ما، ما نباید از این فاز تجمع گسترده رنج برابر با 50 شمع صبر کنیم. این به این علت است که استراتژی ما شامل یک زمان متوقف کننده 50 شمع است. می توانید ببینید کجا زمان توقف ما تریگر شده و ما را به طور کامل از موقعیت خارج کرده است. اگرچه قیمت به هدف مورد نظر ما نرسید، ما هنوز هم سود را در معامله ثبت می کردیم.

الگوی الماس در USDJPY

اکنون یک مثال از الگوی صعودی الماس را نشان می دهیم. به عنوان مثال، ما نمودار روزانه جفت ارز دلار آمریکا به ین ژاپن را می بینیم.

اگر به قسمت پایین نمودار قیمت نگاه کنیم، میتوانیم الگوی الماس فارکسی را که توسط چهار خط روند مشخص شده است، مشاهده کنیم. توجه کنید که مرکز شکل الماس دارای بلندترین طول در داخل الگو است. میتوانیم دو نقطه بالایی را که هر کدام به یکی از دو بخش بالایی الگوی الماس وصل میشوند، مشاهده کنیم. به همین ترتیب میتوانیم دو نقطه پایینی را که هر کدام به یکی از دو بخش پایینی الگوی الماس وصل میشوند، مشاهده کنیم. این ساختار کلی شباهتی به شکل الماس دارد و هر چهار خط روند شامل عملکرد قیمت در داخل الگوی الماس طول نسبتاً مشابهی دارند.

اکنون که این را به عنوان یک الگوی الماس شناسایی کردهایم، بیایید به بررسی جوانب دیگر این فرصت تجارتی بپردازیم. میدانیم که بر اساس قوانین استراتژی خود، الگوی الماس پایین باید پیش از آن که شکل بگیرد، توسط یک روند نزولی روشن پیشنهاد شود. با مراجعه مجدد به نمودار قیمت، میتوانیم ببینیم که این شرط برآورده شده است. قیمتها قبل از شکل گیری الماس پایین به طرزی آرام به سمت پایین حرکت میکردند.

در این نقطه، میتوانیم با آماده شدن برای یک فرصت تجارتی بلندمدت پیش برویم. اگر به دقت به خط روندی که به عنوان خط سیگنال ما عمل میکند، نگاه کنید، متوجه خواهید شد که در ابتدا یک شکست جعلی به سمت بالا رخ داد. سپس عملکرد قیمت باعث میشود که به طور موقت خط روند پایین سمت راست را نشکند، اما سپس قیمتها بازیابی شده و فرصت دومی برای شکست خرید به ما ارائه میدهد. همان لحظه که این دستور خرید اجرا میشود، ما باید سیگنال توقف را در پایینترین نقطه پیش از این شکست قرار دهیم.

هدف قیمت با استفاده از روش حرکت اندازه گیری محاسبه می شود. ما طول قله به دره را در داخل شکل الماس پایین محاسبه می کنیم و سپس آن را از نقطه شکست به بالا پیش بینی می کنیم. قسمت عمودی چپ محدوده بالا و پایین شکل الماس را نشان می دهد و قسمت عمودی راست نشان می دهد که از نقطه شکست پیش بینی می شود. همانطور که می بینیم، هدف به راحتی دست یافته شد و قبل از خروج زمانی 50 شمعی ما رخ داد. به عنوان چنین، قادر به گرفتن تمام حرکت قیمت از ورود به سطح هدف می شدیم.

خلاصه

یاد گرفتیم که الگوی الماس می تواند شامل استدلال های صعودی و نزولی باشد. الگوی الماس صعودی به عنوان یک پایین الماس شناخته می شود، در حالی که الگوی الماس نزولی به عنوان یک بالا الماس شناخته می شود.

الگوهای برگشت الماس در تمام انواع بازارهای مالی از جمله بازار سهام، بازار فارکس، بازار کریپتو و بازارهای آتی دیده می شوند. الگوی الماس به اندازه الگوهای نمودار کلاسیک دیگر دیده نمی شود. با این حال، مهم است که الگو را درک کنید و قادر به شناسایی آن باشید، زیرا هنگامی که رخ می دهد، می تواند فرصتی عالی برای معامله فراهم کند.

بر اساس آزمون عقبراند، متوجه شدیم که الگوی بالا الماس که پس از افزایش قیمت بازار رخ می دهد، بهترین فرصت معاملاتی را ارائه می دهد نسبت به الگوی پایین الماس که پس از کاهش قیمت بازار رخ می دهد. برای مشاهده همراستا بودن این تمایل با بازارهایی که شما در آنها معامله می کنید، باید آزمون خود را انجام دهید.