تحلیل بازار فارکس را باید پیش از هر معامله انجام دهید تا اطمینان حاصل کنید که در یک معامله خاص به خودتان بالاترین احتمال موفقیت را می دهید. بدون یک فرآیند یا روش تحلیلی منسجم، نمی توانید انتظار موفقیت در بازارهای ارزی یا هر بازار مالی دیگری را داشته باشید. در این مقاله، انواع مختلف تحلیل بازار فارکس را بررسی می کنیم و بررسی ها را ارائه می دهیم.

تحلیل بازار فارکس

در بازار تبادل ارز، ارزها به صورت جفتی معامله می شوند. به عنوان نتیجه، معامله گران فارکس جفت های ارزی مختلف را تحلیل می کنند و سعی می کنند تغییرات قیمت آینده را پیش بینی کنند. به عنوان مثال، اگر شما درباره جفت ارز GBPUSD بل باشید، چیزی که نمایانگر نظر بلی شما در مورد پوند بریتانیا در مقابل دلار آمریکا است. و به طور برعکس، نظر شما نشان دهنده احساس افت و نزولی برای دلار آمریکا در مقابل پوند بریتانیا است.

تکنیکهای مختلفی برای تحلیل بازار فارکس وجود دارد که معاملهگران میتوانند از آنها برای رسیدن به نتیجهگیری درباره حرکت قیمت مربوطه در آینده استفاده کنند. روشهای تحلیل بازار فارکس اصلی شامل تحلیل تکنیکال، تحلیل بنیادی، تحلیل احساسی و تحلیل آماری هستند. در هر یک از این گروهبندیهای مختلف، زیرگروههای دیگری از تکنیکهای تحلیل بازار فارکس وجود دارند. علاوه بر این، برخی از معاملهگران فارکس از روشهای تصویبی برای تحلیل بازار فارکس استفاده میکنند، در حالی که دیگران به تجارت سیستمی روی آوردهاند.

به طور کلی، هدف اصلی تحلیل بازار فارکس بررسی و ارزیابی محیط فعلی جفت ارز مورد نظر است و تعیین میکند که جهت قیمت آینده به احتمال بیشتری چه خواهد بود. اگر در فرضیت خود درست باشید و بهموقع روی آن عمل کنید، از معامله سودآور بهرهمند خواهید شد. بهطرفی، اگر در فرضیت خود اشتباه کنید و معامله برعکس شما پیش بروید، ضرر معامله را تجربه خواهید کرد.

این مفهوم به نسبت آسان و ساده است، با این حال، مهم است که معاملهگران فارکس در ابتدا زمانی را صرف یادگیری مبانی هدف تحلیل بازار فارکس کنند، قبل از آنکه به دنبال یافتن روشی مناسب برای تحلیل بازار فارکس که با شخصیت و سبک آنها سازگار است، باشند.

هنگامی که شروع به آشنایی با انواع تکنیکهای تحلیل بازار فارکس میکنید، باید به ساخت یک لیست تماشای مناسب نیز بپردازید. این امر به این دلیل مهم است که علاوه بر دهها جفت ارز مختلف برای انتخاب، همه آنها برای معامله گری مناسب نیستند. این ممکن است به دلیل حجم بسیار پایین، نوسانات کم، پهنای پیشنهاد و پرس، حرکت ناپایدار قیمت یا ترکیبی از این ویژگیها باشد.

جفت ارزهای بهتر برای اضافه کردن به لیست تماشا شامل جفت ارزهای اصلی و جفت ارزهای متقابل هستند. پس از تصمیمگیری در مورد سبک معامله که برای شما مناسب است و جفت ارزهایی که بر آنها تمرکز خواهید کرد، میتوانید به جلو حرکت کرده و ابزارهای تحلیل بازار فارکس مناسب را برای کمک به شما در فرآیند تصمیمگیری خود تدوین کنید.

تحلیل بالا به پایین در بازار فارکس

رویکرد تحلیل بالا به پایین یک نوع تحلیل بازار فارکس است که با تحلیل تصویر کلی شروع میشود و سپس به تدریج به وضوحهای کمتر حرکت کرده و در نهایت تصمیمات به روزترین در مورد یک ابزار مالی یا جفت ارز خاص بگیرید.

عبارت تحلیل بالا به پایین اغلب با عبارت تحلیل چند زمانه جایگزین میشود. اگرچه هر دو به دنبال جمعآوری اطلاعات از زمانهای مختلف معامله هستند، رویکرد تحلیل چند زمانه به ضرورتاً یک رویکرد از بالا به پایین نیست.

به طور کلی، یک روش تحلیل بالا به پایین می تواند به بهبود نگرش کلی بازار کمک کند. به عنوان مثال، از طریق زوج ارز GBPUSD، بیایید نگاهی به یک روش تحلیل بالا به پایین بیندازیم. در این مثال، ما عناصری از تحلیل تکنیکال و بنیادی را در نگرش کلی خود ترکیب خواهیم کرد.

ابتدا با مقایسه داده های چند سهمی (GDP) برای هر دو انگلیس و ایالات متحده، تحلیل بالا به پایین خود را آغاز خواهیم کرد. می بینیم که انگلیس به طور مداوم در سال گذشته انتظارات اقتصاددانان را برای GDP سه ماهه برآورده یا بهبود بخشیده است. در عین حال، ایالات متحده به طور منظم در رشد GDP خود از انتظارات اقتصاددانان عقب مانده است.

با توجه به این داده های GDP، می توانیم بگوییم که پوند بریتانیا باید در مسیر فعلی خود باقی بماند، که منجر به افزایش قدرت پوند بریتانیا در مقابل دلار آمریکا خواهد شد.

در هنگام نمایش یک نمودار قیمت هفتگی زوج ارز GBPUSD، می بینیم که قیمت در بالای خط میانگین حرکتی ساده ۵۰ دوره خود قرار دارد، که نشان می دهد که روند هفتگی نیز بالا است. بنابراین، هنگامی که به نمودار زمان کمتر می رسیم، مطمئن می شویم فقط معاملاتی را انجام دهیم که با این روند بازار در بلند مدت هماهنگ باشد. به عبارت دیگر، منتظر فرصت های خرید خواهیم بود و هر گونه فرصت فروش را نادیده خواهیم گرفت.

در حال حاضر ما داریم زمانبندی معاملاتی خود را که نمودار روزانه است، بررسی می کنیم. ما در حال شکل گیری یک الگوی نمودار پرچم در زمینه روند صعودی بزرگتر هستیم. این الگوی پرچم یک بخشی از قدم قبلی صعودی خود را بازگشت می دهد.

از آنجا که در تحلیل تکنیکال ما ماهر هستیم، می دانیم که شکست تأیید شده از یک الگوی پرچم احتمالاً به یک قدم جدید در جهت روند فعلی، که در این مورد به بالا است، منجر خواهد شد. به عنوان یک نتیجه، ما برای شکست بالا از این ساختار نمودار آماده می شویم و به زودی بعد از وقوع این رویداد، جفت ارز GBPUSD را خریداری خواهیم کرد.

توجه کنید که این مثال تحلیل بالا به پایین با تحلیل بنیادی دراز مدت با استفاده از شاخص GDP چند ماهه آغاز شده است و سپس به تحلیل روند قیمت هفتگی با استفاده از مطالعه میانگین متحرک 50 دوره می پردازد.

چون هر دوی این تکنیک های تحلیل به ما سناریوی صعودی را ارائه کردند، ما توانستیم الگوی ادامه صعودی را به شکل پرچم در نمودار روزانه شناسایی کنیم و آن را به عنوان سیگنال ورود بلند مدت خود استفاده کنیم.

تحلیل ساختار بازارهای مالی و فارکس

داشتن درک قوی از ساختار کلی بازارها برای پیش بینی قیمت ضروری است. برخی از بهترین روش های برای تحلیل ساختار بازار شامل نظریه داو و نظریه موج الیوت هستند. هر دوی این نظریه ها مرتبط هستند و به تاجران کمک می کنند تا ساختار زیرین بازارها را درک کنند. بسیاری از مفاهیم در داخل اصول موج الیوت بر اساس یافته های اصلی در نظریه داو ساخته شده اند.

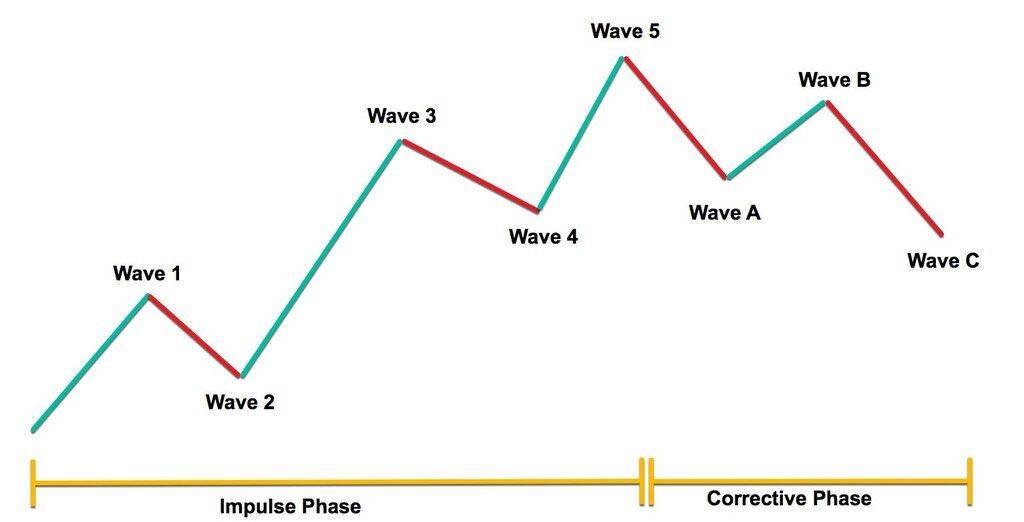

مفهوم کلیدی در نظریه داو می گوید که بازارها به صورت الگوهای قابل تشخیص حرکت می کنند و می توانند به عنوان اصلی، ثانویه یا جزئی مشخص شوند. به علاوه، شکل پایه دیده شده در بازار شامل سه مرحله حرکت قیمت صعودی است که توسط دو حرکت قیمت ضد جریان متوقف می شود.

و به طور مشابه، در زمینه یک روند نزولی، بازار در سه پا صعودی متمایز توسط دو حرکت قیمت ضد جریان حرکت می کند. نظریه موج الیوت بر این فرضیه ساختار بازار به طور مفصل بیشتری می پردازد.

با توجه به مدل موج الیوت، بازارها به صورت موج هایی حرکت می کنند که می توانند به عنوان حرکت محرک یا تصحیحی مشخص شوند. موج های محرک به سمت روند بزرگتر حرکت می کنند، در حالی که موج های تصحیحی در مقابل روند بزرگتر حرکت می کنند. دو نوع موج محرک شامل مفهوم و ساختارهای قطره ای است. و ساختارهای تصحیحی اصلی شامل ساختار زیگزاگ، صاف، مثلث و ترکیب های دو و سه گانه هستند.

تحلیل موج الیوت یک چارچوب برای حرکت قیمت در بازار ارائه میدهد. بازارهای مالی و فارکس ویژگیهای خردهای دارند، به این معنا که الگوهای خودشان را دارند که در همه مراحل روند تکرار میشوند. اگرچه جزئیات تحلیل ساختار بازار با استفاده از موج الیوت در حوزه این درس نیست، اما مهم است که تریدرها حداقل یک درک ابتدایی از نظریه موج را داشته باشند.

در زیر تصویری از ساختار بازارها بر اساس نظریه موج الیوت آورده شده است.

تحلیل پرایس اکشن در بازار فارکس

تحلیل پرایس اکشن در بازار فارکس یک شاخه خاص در داخل تحلیل بازار فارکس تکنیکال است. تحلیل پرایس اکشن عناصری مانند حمایت و مقاومت، تحلیل کندل و الگوهای نمودار را شامل می شود. این از قیمت به عنوان ابزار اصلی برای تحلیل رفتار بازار استفاده می کند. برخی از معامله گران پرایس اکشن، شاخص های تکنیکال را در استراتژی خود گنجانده اند، در حالی که معامله گران دیگر فقط به تحلیل نمودار بدون ایندیکاتورهای تکنیکی اکتفا می کنند.

در زیر سه نوع اصلی تحلیل پرایس اکشن آورده شده است.

تحلیل حمایت و مقاومت – حمایت و مقاومت یکی از مهمترین و کاربردی ترین جنبه های روش تحلیل پرایس اکشن است. حمایت و مقاومت می توانند به اشکال مختلفی ظاهر شوند، برخی از آنها مبتنی بر قیمت هستند و برخی دیگر قیمت و زمانی را در بر می گیرند.

برای مثال، یک سطح افقی کلیدی بالاتر از قیمت فعلی به عنوان یک سطح مقاومت بر اساس قیمت محسوب می شود. یک خط روند قطری که از قله های کوچک در داخل یک روند نزولی رسم شده است به عنوان یک خط مقاومت در نظر گرفته می شود و می تواند ارزشی ارائه دهد از نظر قیمت و زمان.

الگوهای شمعی – الگوهای شمعی میتوانند بینشی درباره حرکت قیمتهای کوتاه مدت ارائه دهند. تحلیل شمعی فارکس به ساختارهای شمع تکی، دوتایی و سهتایی کار میکند. در ساختار شمعی دهها تراز خاصی وجود دارد که میتواند به معاملهگران راهنمایی کند تا نقاط ممکن برگشت یا ادامه را متوجه شوند.

الگوهای نمودار – تحلیل الگوهای نمودار میتواند به چندین شکل مختلف صورت بگیرد. قدیمیترین و شناختهشدهترین شکل تحلیل نمودار شامل ساختارهای کلاسیکی مانند پنانت، پرچم، الماس، سر و شانه، دوتایی بالا و پایین و غیره است. علاوه بر این، الگوهای نمودار هارمونیک در سالهای اخیر به طور فزایندهای محبوب شدهاند. الگوهای نمودار هارمونیک شامل ساختارهایی مانند سایفر، بت، AB = CD، گارتلی و غیره است.

در زیر نمونهای از الگوی نمودار پرچم آمده است.

تحلیل اقتصادی فارکس

تحلیل بنیادی فارکس سعی در فهم عوامل اصلی درونی یک اقتصاد یا منطقه را به منظور تعیین تأثیر آن بر نرخ تبادل ارزهای مرتبط دارد. این یک حوزه تحلیل بازار فارکس است که برای آن نیاز به دانش عمیق درباره کارکردهای اقتصادی کشورهای خاص دارد.

اگرچه شما نیازی به دریافت مدرک کارشناسی ارشد یا دکترا در علوم اقتصادی برای انجام تحقیقات مورد نیاز درباره روندهای اقتصادی ندارید، اما با این حال، داشتن پایه محکم در نظریه و تحلیل اقتصادی می تواند این روش را به یک روش قابل اجرا تبدیل کند.

بعضی از گزارشات اقتصادی اصلی که تحلیلگران اساسی مورد مطالعه قرار می دهند، شامل گزارشات استخدامی مانند گزارش NFP آمریکا، گزارشات تورم مانند شاخص قیمت مصرف کننده، تصمیمات نرخ بهره توسط بانک های مرکزی اصلی مانند Federal Reserve آمریکا یا بانک انگلستان، و گزارش های فعالیت و رشد اقتصادی مانند تولید ناخالص داخلی هستند.

این تنها چندین از انتشارات داده هستند که تحلیلگران ارز متمرکز بر آن می باشند. اگر به این حوزه تحلیل علاقه مند هستید، خوشحال خواهید شد که بشنوید که تعدادی از سایت های تحلیل بازار فارکس وجود دارند که به عمق به موضوع داده های ماکرو اقتصادی و تأثیر آن بر بازارهای ارز می پردازند.

گزارشهای دادههای اقتصادی عموماً به صورت ماهانه یا سهماهه منتشر میشوند. به همین دلیل، یک تحلیلگر فارکس کافی وقت دارد تا این گزارشها را تحلیل کند و به نتایج بلندمدت بازار برسد. این گزارشها برای کسانی که در تجارت و سرمایهگذاری خود تمرکز بلندمدت دارند بسیار ارزشمند هستند.

به جز تجارتکنندگان خبری کوتاهمدت که سعی میکنند در اطراف گزارشهای با تأثیر بالا تجارت کنند، این نوع روش تحلیلی برای تجارتکنندگان فارکس کوتاهمدت و میانمدت مناسب نیست. این به این دلیل است که زمانبندی بازار در مقیاس زمانی نسبتاً کوتاه، بسیار مهمتر میشود. و برای کسانی که به زمانبندی بازار اعتماد دارند، روش تحلیل تکنیکال یک گزینه بهتر نسبت به تحلیل اقتصادی سنتی است.

البته این بدان معنا نیست که یک تحلیلگر تکنیکال نباید از دادههای بنیادی یا اقتصادی به عنوان بخشی از برنامه تجارت خود استفاده کند. به جای آن، نکته این است که استفاده انحصاراً از رویکرد بنیادی در بازههای زمانی کوتاه، خواستههای زیادی را باقی میگذارد.

تحلیل COT در بازار فارکس

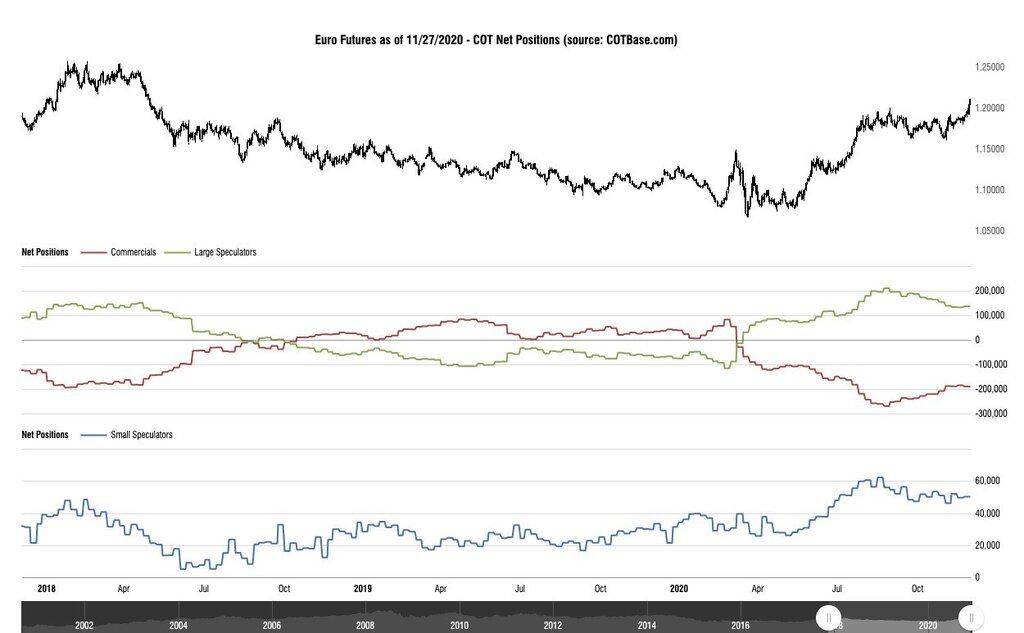

یک تکنیک آنالیزی کمتر شناخته شده در فارکس شامل استفاده از داده های هفتگی COT است. COT مخفف Commitment of Traders است که یک گزارش هفتگی است که توسط کمیسیون معاملات آتی کالا، همچنین به عنوان CFTC شناخته می شود، منتشر می شود.

این یک گزارش بر اساس احساسات ارزشمند است که جزئیات در مورد موقعیت گروه های مختلف معامله گران را ارائه می دهد. سه گروه اصلی شامل معامله گران تجاری، معامله گران غیر تجاری و معامله گران غیر قابل گزارش است.

معامله گران تجاری به طور معمول تولید کنندگان بزرگ هستند که برای اهداف محافظتی در بازار مشغول به معامله می شوند. گروه دوم به نام معامله گران غیر تجاری اغلب از سرمایه گذاران بزرگ مانند صندوق های سرمایه گذاری خطرپذیر و مشاوران تجارت کالا تشکیل شده است. و در آخر، معامله گران غیر قابل گزارش گروه کوچکی از معامله گران کوچک را نمایندگی می کنند که فعالیت های معاملاتی آنها نسبت به دو گروه دیگر به طور نسبی کمتر است.

حالا مهم است به ذهن داشت که داده های COT بر اساس فعالیت در بازار آتی آمریکا است. با این حال، این داده ها برای معامله گران فارکس نیز می تواند بسیار ارزشمند باشد زیرا درجه بالایی از همبستگی بین این دو نوع بازار وجود دارد.

حالا که مفهوم گزارش COT را متوجه شده ایم، چه اهمیتی دارد و چگونه می تواند در پیش بینی حرکات آینده قیمت جفت ارزها کمک کند؟ اگر بدانیم چگونه معامله گران باهوش در بازار جای خود را می گیرند و آیا این نسبت به نرمال های تاریخی آنها تغییرات مهمی را نشان می دهد، آیا این اطلاعات ارزشمندی نیست که ما می توانیم در تجارت خود استفاده کنیم؟

تجار تجاری به عنوان پول هوشمند در نظر گرفته می شوند و در نقاط تحول اصلی بازار معمولاً در سمت صحیح بازار قرار دارند. گروه بزرگی از معامله گران بزرگ عمدتاً پیرو روند هستند و به عنوان یک پیرو روند، در طول یک روند در سمت صحیح بازار قرار خواهند گرفت. در نهایت، غیر قابل گزارش گران گروه کوچکی از معامله گران کوچک هستند که به عنوان پول احمق در نظر گرفته می شوند و بیشتر اوقات اشتباه می کنند.

بنابراین، یک تحلیل جامع COT می تواند به ما کمک کند تا موقعیت گروه های اصلی شرکت کنندگان در بازار در مراحل مختلف چرخه بازار را درک کنیم.

در زیر مثالی از نمودار COT برای قراردادهای آتی یورو آمده است. خط قرمز موقعیت خالص تجاریان را نشان می دهد، خط سبز موقعیت خالص معامله گران بزرگ را نشان می دهد و خط آبی پایینی موقعیت خالص معامله گران کوچک را نشان می دهد.

تحلیل حجم در بازار فارکس

برخلاف بازارهای آتی و سهام، بازار ارز خارجی دارای یک صرافی متمرکز نیست. به همین دلیل سخت است تا حجم کلی در یک جفت ارز خاص را مشخص کرد. تاجران فارکسی که بر تحلیل حجم برای حمایت از تصمیمات تجاری خود وابسته هستند، باید ایده های خلاقانه ای برای ردیابی ارقام حجم داشته باشند.

یک روش که تاجران فارکس معامله ای حجم را ارزیابی می کنند، استفاده از داده های حجم در بازار آتی ارز به عنوان یک نماینده است. به عنوان مثال، اگر بر اساس تحلیل بازار فارکس خود، علاقه مند به خرید جفت ارز EURUSD هستید و می خواهید از داده های حجم در طول هفته یا چند روز گذشته آگاه شوید، می توانید به نماینده آتی یورو، 6E که در صرافی شیکاگو مرکانتایل معامله می شود مراجعه کنید.

در غیر این صورت، بسیاری از کارگزاران فارکس ارقام حجم بر اساس داده های داخلی خود از پایگاه کاربران خود ارائه می دهند. این یک گزینه قابل قبول است، به خصوص اگر با یک کارگزار فارکس جهانی با پایه مشتری بزرگ معامله می کنید. ارقام حجم ارائه شده توسط این نوع کارگزاران جهانی فارکس بیشتر مفید خواهد بود زیرا می توانند فعالیت تجاری یک گروه نسبتا بزرگ از تاجران را نشان دهند.

در زیر چارت EURUSD با داده های حجم زیر قیمت قابل مشاهده است. داده های حجم توسط کارگزار فارکس Oanda ارائه شده است.

اخرین اما مهمترین موضوع در بازارهای مالی و فارکس، استفاده از شاخصهای تکنیکال است که برای تحلیل فعالیتهای بزرگ نهادینه مانند فازهای تجمیع و توزیع قابل استفاده است. یکی از شاخصهایی که اطلاعاتی از این دست را ارائه میدهد، شاخص جریان پول چایکین است که توسط مارک چایکین توسعه داده شده است. با مطالعه خواندنهای مختلف در این شاخص، معاملهگران میتوانند تشخیص دهند که زمان ورود به معامله، خروج از معامله یا انتظار در کنار خط میتواند بهترین باشد.

نکته پایانی

انجام تحقیق و تحلیل بازار فارکس امری ضروری برای رسیدن به پیوستگی به عنوان یک معاملهگر است. بسیاری از موفقیت کلی شما در معاملات وابسته به سطح تخصص شما در تحلیل بازار فارکس است. و به این ترتیب، باید هر چه بیشتر وقت ممکن را صرف مطالعه روشهای مختلف تحلیل بازار فارکس کنید.

به طوری که شما خود را راحتتر با رویکرد مبتنی بر تکنیکال یا رویکرد مبتنی بر بنیادی میبینید، ضروری است که در برنامه معاملاتی خود یک فرآیند با دقت مشخص شده برای اجرای معاملات در بازار داشته باشید. وقتی شما یک مدل قوی برای تحلیل بازار فارکس دارید و انضباطی برای پیروی از سیگنالهایی که فراهم میکند، احتمالاً در راه رسیدن به اهداف خود در بازار خواهید بود.