در این مقاله درباره ی عملکرد قیمت با استفاده از روش الگوی وایکوف (Wyckoff) بحث خواهیم کرد. به عنوان یک معاملهگر، باید با برخی از نظریههای پیشرو درباره ساختار و چرخههای بازار آشنا باشید. برخی از محبوب ترین آنها شامل اصل امواج الیوت و نظریه داو است.

با این حال، امروز یک نوع مهم دیگر از تحلیل بازار را به روشهای تحلیلی خود اضافه خواهیم کرد. ما قصد داریم به تحلیل عملکرد قیمت مبتنی بر سبک وایکوف، و آشنایی با الگوی وایکوف میپردازیم.

الگوی وایکوف

ریچارد وایکوف یک معاملهگر و سرمایهگذار معروف در اواخر قرن نوزدهم بود. وایکوف از سنین پایین به بازار سهام علاقهمند بود و تا وقتی که در میان سالان خود بود، توانست اولین شرکت کارگزاری خود را تأسیس کند. بعدها، چند کتاب معروف درباره معاملات سهام نوشت که هنوز توسط بازیکنان بازار امروز مورد مطالعه قرار میگیرند.

دو قانون ریچارد وایکوف

تئوری وایکوف بر پایهی عملکرد قیمت و مراحل مختلف چرخه بازار استوار است. برای ما اساسی است که دو قانون مهم ذکر شده در کتاب “نمودار بازار سهام” وایکوف را بررسی کنیم. این دو قانون اساسی به شرح زیر خلاصه شدهاند.

- قانون اول ریچارد وایکوف میگوید که بازار هرگز به همان شکل عمل نمیکند. عملکرد قیمت هرگز یک حرکت را به همان شکلی که در گذشته انجام داده است، تکرار نخواهد کرد. بازار واقعاً منحصر به فرد است.

- قانون دوم ریچارد وایکوف با قانون اول مرتبط است. این قانون میگوید که از آنجایی که هر حرکت قیمتی منحصر به فرد است، اهمیت تحلیلی آن زمانی بیشتر میشود که با رفتار قیمت در گذشته مقایسه شود.

این دو قانون برای اطلاعاتی که در ادامه در مورد تئوری چرخه بازار وایکوف بحث خواهیم کرد، بسیار اساسی هستند.

تئوری دوره بازار وایکوف

وایکوف یک تئوری عملکرد قیمتی در بازار را توسعه داد که هنوز هم یک اصل برجسته در تجارت امروز است. روش وایکوف بیان میکند که چرخه قیمتی یک ابزار معاملاتی شامل ۴ مرحله است – تجمیع، افزایش، توزیع و کاهش.

مرحله تجمیع

فرآیند تجمیع مرحله اول چرخه قیمتی وایکوف است. مرحله تجمیع به دلیل افزایش تقاضای نهادی ایجاد میشود. گاوها در حال کسب قدرت هستند و نتیجتاً آماده به رشد قیمت هستند. اگرچه مرحله تجمیع با قدرت گاوها مرتبط است، عملکرد قیمتی در نمودار به صورت صاف است. به عبارت دیگر، فرآیند تجمیع توسط ساختار قیمتی در بازهای در نمودار نشان داده میشود.

توجه به تههای بالاتر در بازه معمولاً به عنوان یک سیگنال در نظر گرفته میشود که عملکرد قیمتی در حال حاضر در مرحله تجمیع است.

مرحله افزایش

افزایش، دومین مرحله در چرخه الگوی وایکوف است. خریداران قدرت کافی را به دست میآورند تا قیمت را از سطح بالای محدوده عبور دهند. این معمولاً یک سیگنال است که قیمت وارد مرحله دوم شده و یک روند قیمتگذاری صعودی در نمودار در حال ظهور است.

مرحله توزیع

فرآیند توزیع، سومین مرحله از چرخه قیمت وایکوف است. در این مرحله، خرسها سعی میکنند قدرت را در بازار بازیابی کنند. عملکرد قیمت در این مرحله صاف است، همانند فرآیند تجمیع. یکی از نشانههایی که بازار در مرحله توزیع قرار دارد، ناموفقیت مداوم قیمت در ایجاد کردن قاعدههای بالاتر در نمودار است. عملکرد قیمت قاعدههای پایینتری ایجاد میکند که نشان دهنده وجود یک فروش قوی در حال حاضر در بازار است.

مرحله کاهش قیمت

مرحله کاهش قیمت آخرین مرحله در چرخه قیمت وایکوف است. این فرآیند زمانی رخ میدهد که با آغاز یک روند نزولی پس از مرحله توزیع، نشان میدهد که خرسها به قدر کافی قدرت کسب کردهاند تا بازار را به سمت نزولی حرکت دهند.

شاخص کاهش قیمت زمانی تأیید میشود که عملکرد قیمت، سطح پایینتر محدوده صاف و کانال توزیع افقی را در نمودار شکست میدهد. سپس کل فرآیند از مرحله اول، یعنی فرآیند تجمیع، تکرار میشود.

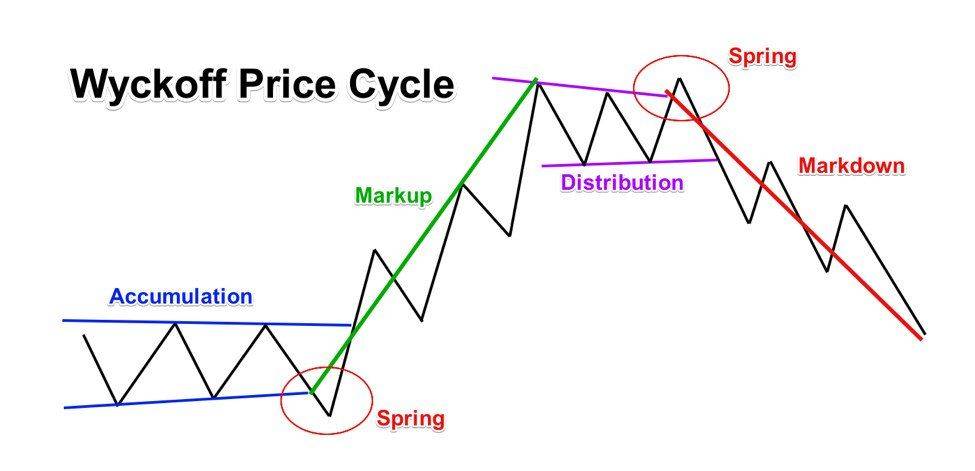

در زیر یک نمودار تصویری از مفاهیم چرخه قیمت وایکوف را خواهید یافت.

خطوط آبی در نمودار فرآیند تجمع را نشان می دهند. توجه کنید که دو قعر اول در حال افزایش است. این تأیید می کند که بازار ممکن است در این نقطه در حال تجمع باشد. شکستن از طریق سطح بالای محدوده تجمع نشان می دهد پایان تجمع و شروع علامت گذاری (سبز).

سپس قله کاهشی در محدوده بالا نشان می دهد که بازار ممکن است در حال ورود به توزیع باشد. شکستن از طریق سطح پایینی محدوده توزیع نشان می دهد پایان مرحله و شروع مارک داون (قرمز).

تجمع / توزیع نرخ قیمتی

شما ممکن است چیزی در نمودار چرخه بازار وایکوف که هنوز ذکر نکرده ایم، متوجه شده باشید. آیا متوجه شدید که قیمت عملکرد زیر کانال تجمع رفته و قبل از ایجاد شکست واقعی، بالای کانال توزیع رفت؟ این وقوع به عنوان یک روباه وایکوف شناخته می شود که در واقع شکست ناقص است. این یک تأیید قوی دیگر است که عملکرد قیمت در حال دنبال کردن چرخه بازار وایکوف است.

دایرههای قرمز روی تصویر بالا به شما نشان میدهند که چگونه به نظر میرسد بهار داخل ساختار وایکوف است. شکست اولیه (بهار) در جهت عکس حرکت قیمت مورد انتظار به عنوان تأییدیهای برای توالی عملیات استفاده میشود. بهار اغلب با دویدن استاپلاسها مرتبط است، که در آن موسسات قیمتها را به مناطق قابل مشاهدهی استاپلاسهای واضح سوق میدهند تا مایحتاج خود به درآمد لازم جهت انجام سفارشهایشان را بدست آورند.

سه قانون وایکوف

ریچارد وایکوف سه قانون اساسی را که علت طبیعی چرخهی بازار است، تأکید میکند:

- عرضه در مقابل تقاضا: اگر فشار فروش بیشتری وجود داشته باشد که ناشی از عرضهی بیش از حد است، احتمالاً کاهش قیمت را خواهیم دید. اگر فشار خرید بیشتری وجود داشته باشد که ناشی از تقاضای بیش از حد است، احتمالاً افزایش قیمت را خواهیم دید.

- تلاش در مقابل نتیجه: وایکوف میگوید که هر تلاشی باید به یک نتیجه در بازارهای مالی منجر شود. یک مثال از رابطه تلاش در برابر نتیجه، دادههای مربوط به حجم معاملات است. اگر حجم معاملات به طور غیرمعمول بالا باشد، ممکن است یک حرکت قیمت بزرگ را انتظار داشته باشیم. بنابراین، نوار حجم بزرگ، تلاش بازیکنان بازار برای کسب تسلط است. حرکت بزرگ بازار نتیجهٔ آن تلاش است.

- علت در مقابل اثر: وایکوف میگوید که هر علتی در بازار منجر به یک اثر نسبی میشود. به عنوان مثال، مراحل انباشت و توزیع را بگیرید. انباشت منجر به افزایش قیمت میشود و توزیع منجر به کاهش قیمت میشود. انباشت علت است و افزایش قیمت اثر آن است.

تحلیل حجم در الگوی وایکوف

حجم برای تاجران وایکوف دارای اهمیت بسیاری است زیرا میتواند اطلاعات ارزشمندی درباره آنچه واقعاً در “پشت صحنه” اتفاق میافتد، ارائه دهد.

تحلیل حجم الگوی وایکوف تأییدی برای رویدادهای در حال پیشرفت در طول چرخه قیمت وایکوف فراهم میکند. همانطور که قبلاً اشاره کردیم، حجم بالا میتواند منجر به حرکتهای قیمتی پایدار در نمودار شود – نتیجه. اما این همه نیست. تحلیل پراش حجم الگوی وایکوف همچنین به شما کمک میکند تا دورههایی که قیمت در آنها بین مراحل مختلف چرخه قیمت وایکوف در حال انتقال است را شناسایی کنید.

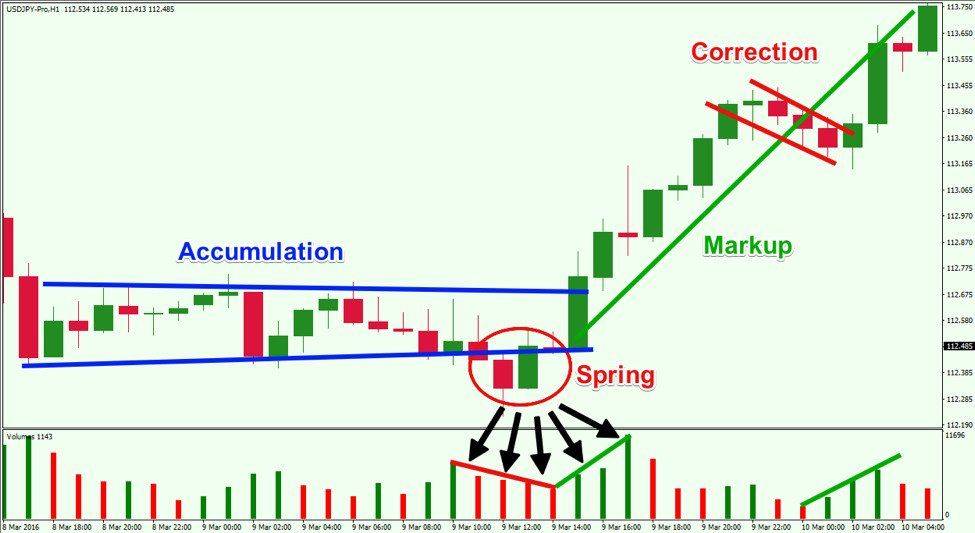

وقتی قیمت در طول چرخه قیمت وایکوف از یک سطح کلیدی عبور میکند، اگر حجم معاملات در هنگام خروج نسبتاً بالا باشد، باید حرکت را معتبر در نظر بگیرید. اگر حجمها کاهش یابد، آنگاه احتمالاً با یک “spring” (خروج غلط) روبهرو هستید تا یک خروج واقعی. نمودار زیر تصویری از این پدیده ارائه میدهد.

این یک نمونه از مرحله تجمیع دوره وایکوف است. در نمودار میبینید که دو ته اول (براساس قیمتهای پایانی) کمی در حال افزایش هستند. این نشان میدهد که احتمالاً بازار در مرحله تجمیع قرار دارد. ناگهان، مشاهده میکنیم که با شکست سطح پایینتر محدوده آبی، بازار کاهشی را نشان میدهد. با این حال، حجم در طول شکست از سطح کاهش مییابد، که نشان میدهد این ممکن است یک شکست نادرست (بهار) قبل از واقعیت شکست نهایی باشد.

قیمت همانند اینکه بلافاصله پس از شکست، چند کندل بزرگ خریدارانه را ایجاد میکند. در همان زمان، حجم معاملات در حال افزایش است. این یک نشانه قوی است که چرخه قیمت احتمالاً وارد مرحله دوم – مارکآپ – میشود. سپس، قیمت سطح بالاتر محدوده را شکسته و شروع به افزایش تند میکند.

حرکت خریدارانه کمی با کاهش حجم کند میشود. این نشان میدهد که احتمالاً قیمت به حرکت اصلاحی خواهد پرداخت، که دقیقاً همین اتفاق میافتد.

ادامه حرکت خریدارانه با شکستن قیمت از سطح بالاتر کانال اصلاحی و در حال افزایش حجم معاملات رخ میدهد.

کسب سود با الگوی وایکوف

تجاران می توانند از چرخه قیمت الگوی وایکوف برای تشخیص حرکات قیمت آینده استفاده کنند. به عنوان مثال، پایان مرحله تجمیع شروع مرحله مارکاپ است که می توان آن را به سمت بلند معامله کرد. در همان زمان، پایان مرحله توزیع شروع مرحله مارکداون است که می توان آن را به سمت کوتاه معامله کرد.

فهم مراحل مختلف در چرخه قیمت به شما اجازه می دهد تا برای گزینش مطلوب ترین گرایش قیمت بعدی آمادگی داشته باشید. ما می توانیم سعی کنیم در حداکثر نزدیک به شروع مارکاپ خرید کنیم و سعی کنیم آن را در حداکثر نزدیک به پایان آن نگه داریم. همان تمرین برای کوتاه کردن مارکداون هم در حال اجرا است.

استراتژی الگوی وایکوف

بعد از انجام تجزیه و تحلیل الگوی وایکوف، باید چرخه بازار فعلی را تشخیص دهید. برای بهره برداری از چرخه فعلی، باید یک برنامه تجارتی داشته باشیم که بتوانیم آن را اجرا کنیم. بنابراین، بیایید در مورد برخی از قوانین مربوط به استراتژی الگوی وایکوف بحث کنیم که به شما کمک می کند تا معاملات خود را در چرخه قیمت آغاز و مدیریت کنید.

ورود به الگوی وایکوف

شما باید وقتی عملکرد قیمت از فاز تجمع به فاز افزایش قیمت و از فاز توزیع به فاز کاهش قیمت تغییر میکند، وارد یک معامله شوید. ابتدا، باید مطمئن شوید که فاز فعلی زمانی است که جفت ارز فارکس در حال انتقال است. شناسایی کردن قعدههای زیر میتواند به شما در تشخیص افزایشی شدن سقف در فاز تجمع و کاهشی شدن کف در فاز توزیع کمک کند. علاوه بر این، تجزیه و تحلیل حرکت قیمت قبلی نیز میتواند به شما دریافت اطلاعات مفیدی بدهد.

روش دیگری که میتوانید برای تایید فاز تجمع یا توزیع استفاده کنید، تشخیص یک اسپرینگ است که عملکرد قیمتی انتقالی است که اغلب بین فازهای چرخه اتفاق میافتد. الگوهای نمودار نیز میتوانند در شناسایی فرآیندهای تجمع و توزیع در نمودار مفید باشند. حرکت قیمت پتانسیل خارج شدن از یک الگو میتواند به شما در شناسایی انتقال به فاز افزایش یا کاهش کمک کند.

معامله واقعی زمانی رخ میدهد که عملکرد قیمت محدوده را در جهت حرکت مورد انتظار شکست دهد. به عنوان مثال، میتوانید زوج ارز را خریداری کنید زمانی که قیمت محدوده صاف را از طریق سطح بالا شکست میدهد. برعکس این میتوانید زوج ارز را به فروش برسانید زمانی که عملکرد قیمت سطح پایینتر از منطقه توزیع را شکست میدهد.

همچنین، باید به حجم تجارت توجه کنید تا نشانههای اضافی که تصمیم شما صحیح است را تأیید کنند.

سفارش توقف خسارت وایکوف

همانطور که میدانید، در معاملات فارکس هیچ چیز قطعی وجود ندارد. بنابراین، همیشه باید هنگام باز کردن یک تجارت از سفارش توقف خسارت استفاده کنید. اگر شما در حال تجارت در مرحله تجمیع هستید، سفارش توقف خسارت شما باید در زیر نقطه پایینترین مرحله تجمیع قرار گیرد. اگر شما در حال تجارت در مرحله توزیع هستید، سفارش توقف خسارت شما باید در بالای نقطه بالاترین مرحله توزیع قرار گیرد.

شما می توانید از تجزیه و تحلیل اقدامات قیمتی برای مدیریت نقاط سود خود استفاده کنید. بیایید در مورد یک مورد صحبت کنیم که شما در حال تجارت بازار بالا را دارید.

یکی از نشانه هایی که قیمت در حال حرکت از یک بازار بالا به توزیع است، حضور قله های نزولی در نمودار است. این رویداد باید شما را آگاه سازد که احتمالاً فروش قابل توجهی در حال انجام است. سیگنال خروج دیگر در نمودار یک فروشنده افتاده است. اگر آن را مشاهده کنید، آنگاه می خواهید از تجارت خود خارج شوید زیرا عملکرد قیمت وارد مرحله دیرینه منحنی توزیع شده است.

سومین روشی که می توانید خروج خود را مدیریت کنید، توجه به الگوهای نمودار در حال توسعه و الگوهای شمع است. شناسایی یک الگوی معکوس ممکن است یک سیگنال باشد که قیمت ممکن است برای اصلاح یا تغییر روند آماده شود.

یک چیز قطعی است، تحلیل الگوی وایکوف و تکنیک های عملکرد قیمت با هم همراه هستند. بنابراین، تحلیل عملکرد قیمت یک روش عالی برای شروع و مدیریت معاملات در چرخه قیمت وایکوف است. همیشه باید در تحلیل خود انعطاف پذیر باشید و به آنچه بازار در هر لحظه انجام می دهد باز باشید. آماده باشید به نحوی عمل کنید که با اطلاعات بازار موجود در نمودار قیمتی خود هماهنگ باشد.

مثال روش معامله با الگوی وایکوف

حالا بیایید تحلیل بازار وایکوف را در عمل با استفاده از استراتژی معامله ای که در بالا بحث کردیم نشان دهیم. به این تصویر نگاهی بیندازید:

در بالا، نمودار H4 جفت ارز USD/CHF برای ماه می تا ژوئیه 2016 را مشاهده می کنید. تصویر یک رویکرد تحلیل فنی بر اساس نظریه وایکوف برای جفت ارز نشان می دهد.

تصویر با فاز توزیع USD/CHF شروع می شود. ناگهان، عملکرد قیمت سقوط می کند و سقف بالای محدوده توزیع را شکست می دهد. با این حال، حجم معاملات در آن زمان کاهش می یابد که قابلیت اعتبار سقوط بالا را مورد سؤال قرار می دهد. بنابراین، می توانیم استدلال کنیم که الگوی انفجار در نمودار در حال شکل گیری است.

عملکرد قیمت پس از آن برعکس می شود و سطح پایین تر از کانال توزیع را با حجم افزایش می شکند. می توانید در این لحظه USD/CHF را بفروشید و سپس توقف ضربه را در بالاترین نقطه محدوده توزیع قرار دهید که در تصویر نشان داده شده است.

متوجه شوید که مارک داون (فروش شدید) درست بعد از آن آغاز میشود و قیمت سوئیس فرانک بیش از 4 درصد در کمتر از یک هفته کاهش مییابد. سپس یک حرکت افقی میبینیم که نشان دهنده اتمام فاز مارک داون است. شما باید معامله خود را ببندید زمانی که عملکرد قیمت شروع به ایجاد قله بزرگتر در نمودار میکند (خط زرد). ما همچنین یک الگوی نمودار دو برگی (Double Bottom) را در دو قاع اول ایجاد شده میبینیم – یک دلیل دیگر برای بستن معامله.

قیمت مرحله مارک داون را به پایان میرساند و یک مرحله یکپارچگی (Accumulation) را آغاز میکند که در کانال افقی آبی مشاهده میشود. در طول یکپارچگی، میبینیم که قیمت با حجم کاهش مییابد و کانال آبی را به پایین شکست میدهد. از آنجایی که حجم کاهش مییابد، ما انتظار نمیرود که یک الگوی اسپرینگ (Spring) به جای یک شکست معتبر رخ دهد.

توجه کنید به نوار حجم در دایره سبز. این حجم روند کاهشی را برعکس میکند. در این لحظه، عملکرد قیمت اسپرینگ را به پایان میرساند و یک افزایش را آغاز میکند. چند دوره بعد، ما یک شکست به سمت بالای سطح بالاتر کانال یکپارچگی میبینیم. این یک سیگنال قوی برای خرید است که میتوانید از آن برای خرید جفت ارز USD/CHF استفاده کنید. شما باید سفارش توقف ضرر خود را در زیر نقطه پایینترین نقطه فرایند یکپارچگی قرار دهید به همان شکلی که در تصویر نشان داده شده است.

بعداز آن، عملکرد قیمت وارد مرحله افزایش می شود. جفت ارز فارکس USD / CHF ارتفاعات بالاتری را ایجاد می کند. پس از افزایش 3.67٪، عملکرد قیمت شروع به محدود شدن می کند. مثلث بنفش نشان می دهد که عملکرد قیمت از روند صعودی سبز خود خارج می شود و یک حرکت کناری ایجاد می کند. شکست به سمت پایین از خط روند صعودی سبز، یک سیگنال است که مرحله افزایش احتمالاً کامل شده است و مرحله توزیع جدید در حال راه اندازی است.

ناگهان، سطح بالای محدوده مثلثی با حجم کاهش می شکند. این یک الگوی بهاری دیگر در نمودار است. می توانید موقعیت خرید خود را در آنجا بسته کنید و فرض کنید که قیمت برعکس می شود و وارد مرحله کاهش می شود.

نتیجه

- ریچارد وایکوف، معروفترین معاملهگر و سرمایهگذار در بورس، یک نظریه بازار بر اساس چرخه قیمتها توسعه داد.

- دو قانون مهم وایکوف را باید به خاطر بسپارید:

1. حرکت قیمتها هرگز یکسان نیست. بازار منحصر به فرد است و با ذهنیت خود حرکتهای قیمتی متفاوتی را ایجاد میکند.

2. اهمیت حرکت قیمت زمانی است که با رفتار قیمت قبلی مقایسه میشود. - چرخه قیمت الگوی وایکوف بیان میکند که در بازار چهار مرحله وجود دارد:

1. تجمیع

2. افزایش قیمت

3. توزیع

4. کاهش قیمت - الگوی Spring یک حرکت شدید قیمتی است که یک کانال بزرگ را در جهت مخالف با شکست مورد انتظار حقیقی شکست میدهد. این شکست غلط در زمانی اتفاق میافتد که حجم معاملات کم است و اغلب معکوس میشود و قیمت را به مرحله بعدی میفرستد.

- هنگامی که در بازارهای مالی و فارکس فعالیت میکنیم، سه قانون مهم وایکوف وجود دارد:

1. تقاضا در برابر عرضه

2. تلاش در مقابل نتیجه

3. علت در مقابل اثر - حجم معاملات هنگام معامله در دوره قیمت وایکوف مهم است.

- 1. شکست های واقعی در حجم معاملات رو به افزایش و بالا ظاهر می شوند.

2. اگر حجم معاملات در یک شکست کاهش یابد، احتمال شکست واقعی کاهش می یابد. - استراتژی معامله با الگوی وایکوف:

1. یک معامله را با الگوی وایکوف آغاز کنید زمانی که قیمت از تجمع به مارکاپ یا از توزیع به مارکداون تغییر می کند.

2. یک محدوده در طرف دیگر قرار دهید.

3. تا زمانی که عملکرد قیمت و / یا نشانگر حجم به شما سیگنال مخالفی ندهد، در معامله با الگوی وایکوف بمانید.