توی دنیای پرسرعت فارکس، پیدا کردن نقاط ورود و خروج دقیق مثل پیدا کردن سوزن در انبار کاهه. خیلی از تریدرها با کلیشه های تکراری سردرگم میشن و نتیجهش میشه ضرر. اما اگر بهت بگم ابزاری وجود داره که میتونه این مسیر رو برات روشنتر کنه؟ ابزاری که با تحلیل منطقی حرکات قیمت، بهت کمک میکنه تا نقاط کلیدی رو شناسایی کنی. ابزاری که من، به عنوان یه تریدر واقعی، باهاش نتایج خوبی گرفتم و الان میخوام تجربهمو باهات به اشتراک بذارم: فیبوناچی ریتریسمنت.

نقشه راه مقاله

آنچه یاد میگیرید

با این مقاله، شما نحوه استفاده عملی از فیبوناچی ریتریسمنت برای شناسایی سطوح حمایت و مقاومت، تعیین نقاط ورود و خروج با ریسک کمتر، و ترکیب آن با استراتژیهای پرایس اکشن را یاد خواهید گرفت. همچنین با اشتباهات رایج و نحوه رسم صحیح آن در متاتریدر آشنا میشوید.

فیبوناچی ریتریسمنت: ابزاری برای درک منطق بازار

ابزار فیبوناچی ریتریسمنت یکی از ستونهای اصلی تحلیل تکنیکال در بازارهای مالی، به خصوص فارکس، محسوب میشه. این ابزار بر اساس نسبتهای ریاضی سری فیبوناچی، سطوح احتمالی بازگشت قیمت رو بعد از یک حرکت قوی (صعودی یا نزولی) مشخص میکنه. به زبان سادهتر، به ما نشون میده که قیمت تا کجا ممکنه اصلاح کنه و بعد دوباره به مسیر اصلی خودش برگرده.

چیزی که من همیشه روی اون تأکید دارم اینه که فیبوناچی فقط یه سری عدد و خط نیست؛ بلکه بازتابی از روانشناسی بازار و واکنش تریدرها به سطوح قیمتیه. درک اینکه چرا بازار به این سطوح واکنش نشون میده، کلید موفقیت شماست.

| موضوع | تعریف کوتاه | کاربرد برای تریدر فارکس |

|---|---|---|

| فیبوناچی ریتریسمنت (Fibonacci Retracement) | ابزاری بر پایه سری فیبوناچی که با اندازهگیری «موج قبلی قیمت»، سطوح احتمالی اصلاح (بازگشت) را روی چارت مشخص میکند. | کمک به پیدا کردن نواحی حمایت و مقاومت احتمالی، تعیین نقاط ورود و خروج و تنظیم حد ضرر در جهت روند اصلی. |

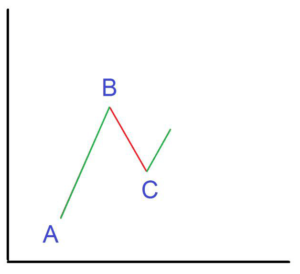

| موج اصلاحی روی چارت (مثلاً موج BC) | حرکت خلاف جهت روند اصلی که بعد از یک موج صعودی یا نزولی بزرگ اتفاق میافتد و روی آن فیبوناچی ریتریسمنت رسم میشود. | تشخیص پایان اصلاح (نقطه C) و چرخش دوباره قیمت در جهت روند، بر اساس واکنش قیمت به سطوح فیبوناچی. |

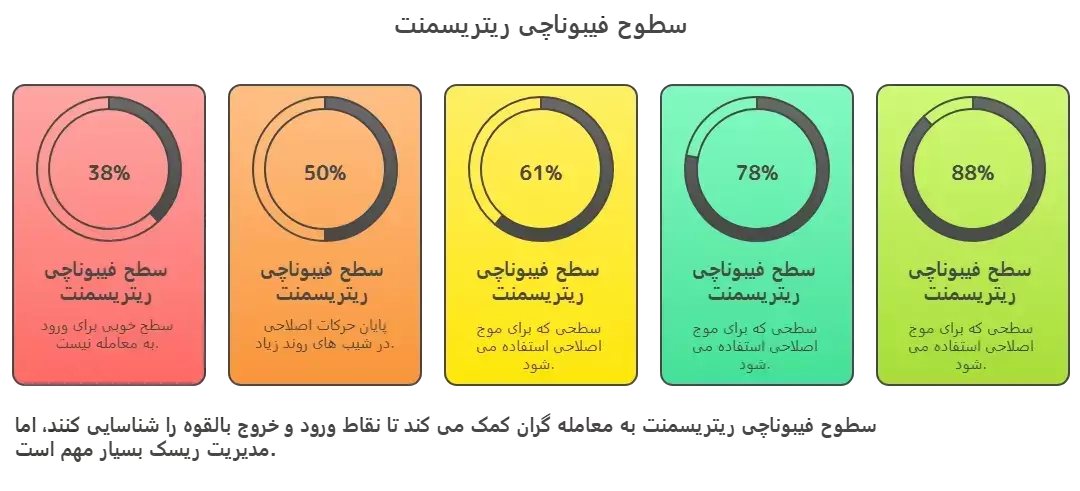

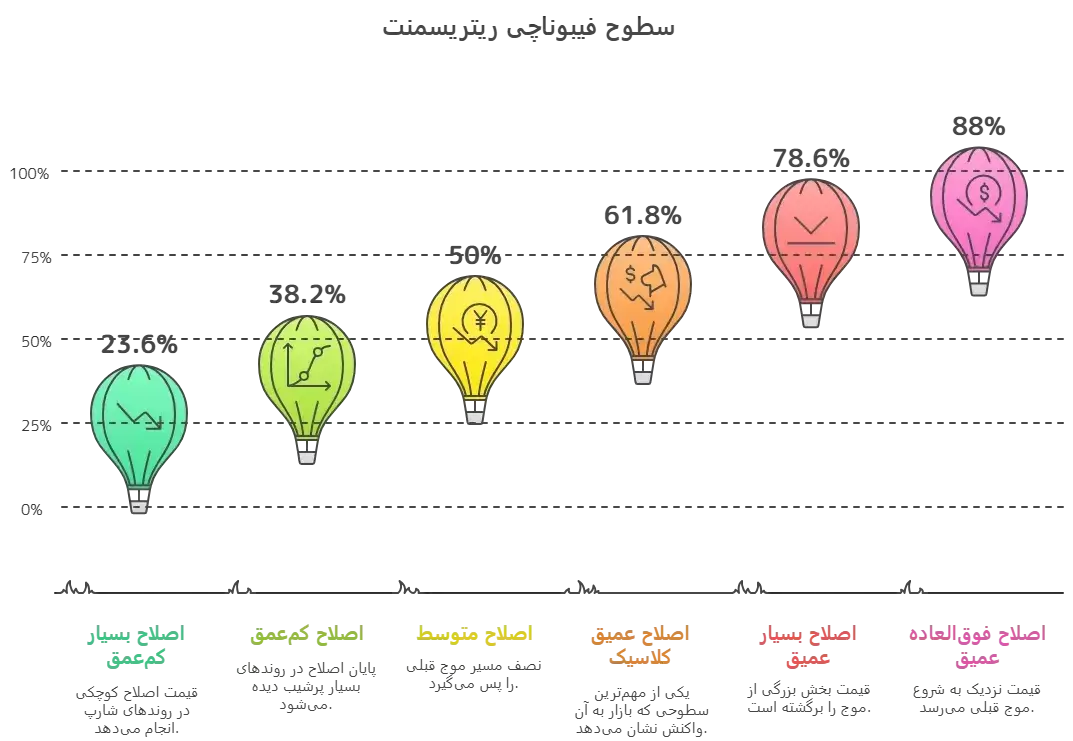

| سطوح بازگشتی فیبوناچی | درصدهایی مثل 38.2%، 50%، 61.8%، 78.6% و 88% که نشان میدهند قیمت چه میزان از موج قبلی را اصلاح کرده است. | فیلتر کردن نقاط ورود؛ هرچه اصلاح عمیقتر باشد، نسبت ریسک به ریوارد منطقیتر و احتمال موفقیت معامله بیشتر میشود. |

| ترکیب فیبو با پرایس اکشن | استفاده از فیبوناچی ریتریسمنت «بعد از» پیدا کردن ناحیه ورود با پرایس اکشن، فقط بهعنوان ابزار تأییدکننده. | ورود با اطمینان بیشتر؛ ستاپ زمانی معتبرتر میشود که هم در سطح فیبو باشد و هم الگوی کندلاستیک مناسب داشته باشد. |

ریشههای سری فیبوناچی و کاربرد آن در بازارهای مالی

داستان فیبوناچی به قرن ۱۳ میلادی و ریاضیدان ایتالیایی، لئوناردو فیبوناچی، برمیگرده. اون سری اعدادی رو کشف کرد که از جمع دو عدد قبلی به دست میاد: ۰، ۱، ۱، ۲، ۳، ۵، ۸، ۱۳، ۲۱، ۳۴، ۵۵، ۸۹، ۱۴۴ و الی آخر. شاید باورتون نشه، اما این دنباله اعداد در طبیعت، از نحوه رشد گل آفتابگردان گرفته تا ساختار صدفها، به وفور دیده میشه.

در بازارهای مالی، ما مستقیماً با فرمول پیچیده این سری کار نداریم، بلکه از نسبتهای کلیدی اون استفاده میکنیم. این نسبتها، مثل یک نقشه راه، نقاطی رو روی چارت مشخص میکنن که احتمال واکنش قیمت به اونها زیاده.

| سطح فیبوناچی | نوع حرکت | توضیح رفتاری | نکته معاملاتی |

|---|---|---|---|

| 23.6% | اصلاح بسیار کمعمق | در روندهای خیلی شارپ ممکن است قیمت فقط یک اصلاح کوچک کرده و دوباره در جهت روند ادامه بدهد. | بیشتر برای رصد قدرت روند؛ معمولاً برای ورود تهاجمی استفاده میشود و نیاز به تأییدهای قویتر دارد. |

| 38.2% | اصلاح کمعمق | پایان اصلاح در 38.2% معمولاً در روندهای بسیار پرشیب و شارپی دیده میشود. | طبق تجربه من، این سطح برای ورود مستقیم مناسب نیست؛ فاصله استاپ با دره/قله قبلی زیاد و نسبت ریسک به ریوارد ضعیف است. |

| 50% | اصلاح متوسط | نصف مسیر موج قبلی را پس میگیرد؛ عدد فیبوناچی رسمی نیست اما در عمل بسیار استفاده میشود. | در روندهای قوی میتواند پایان اصلاح باشد، ولی هنوز نسبت ریسک به ریوارد در مقایسه با 61.8% و 78.6% ایدهآل نیست. |

| 61.8% | اصلاح عمیق کلاسیک | «نسبت طلایی»؛ یکی از مهمترین سطوحی که بازار بارها به آن واکنش نشان میدهد. | ورود در این ناحیه معمولاً استاپ کوچکتری نسبت به موج قبلی میدهد و R/R را بهبود میبخشد. این سطح مورد علاقه من است. |

| 78.6% | اصلاح بسیار عمیق | قیمت بخش بزرگی از موج را برگشته اما هنوز ساختار روند اصلی شکسته نشده است. | ورود روی این سطح استاپ خیلی کوچک و رسیدن به هدف قیمتی سریعتر است؛ سطح بسیار جذاب برای ستاپهای کمریسک. |

| 88% و بالاتر | اصلاح فوقالعاده عمیق | قیمت نزدیک به شروع موج قبلی میرسد؛ مرز بین «اصلاح عمیق» و «تغییر روند» است. | نیازمند تأیید قوی پرایس اکشن؛ اگر شکست بخورد، معمولاً به معنی پایان روند قبلی و شروع روند جدید است. |

همونطور که میبینید، هرچه اصلاح قیمت عمیقتر میشه، نسبت ریسک به ریوارد برای ورود در جهت روند اصلی بهتر میشه. این یعنی با ریسک کمتر، پتانسیل سود بیشتری خواهید داشت.

فیبوناچی ریتریسمنت در عمل: پیدا کردن نقاط ورود و خروج

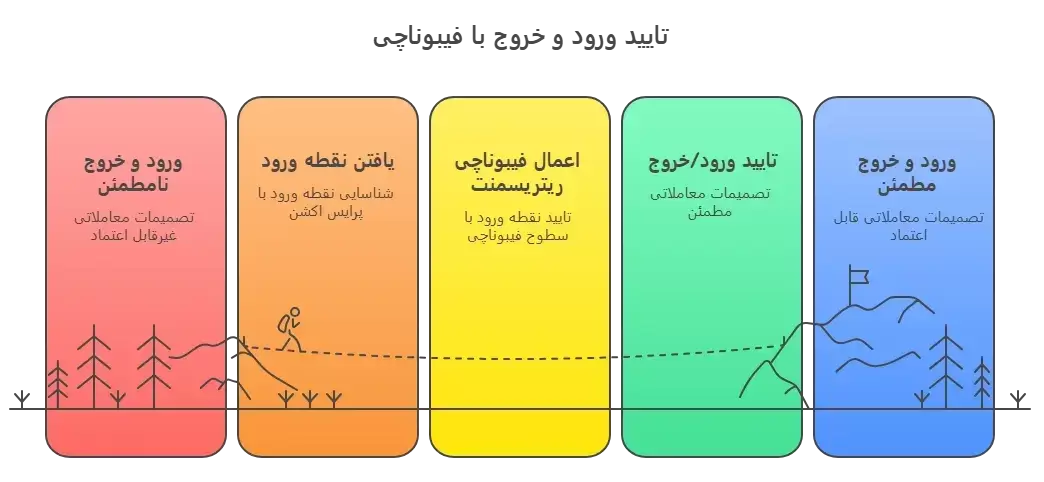

فیبوناچی retracement ابزار ساده و قدرتمندی است که به روش فیبوناچی در ورود و خروج به معامله در استراتژی پرایس اکشن به ما کمک میکند. درست است که تریدر پرایس اکشن از هیچ ابزار کمکی استفاده نمیکند، اما استفاده از ابزار فیبوناچی ریترسمنت پس از یافتن نقطه ورود به روش پرایس اکشن صرفاً جهت تأیید، منافاتی با اساس پرایس اکشن ندارد؛ بلکه کمک میکند با اطمینان بیشتری وارد معامله یا از آن خارج شوید.

تشخیص پایان موج اصلاحی با فیبوناچی

قیمت در بازار همیشه به صورت موجی حرکت میکنه. این موجها از حرکتهای اصلی و اصلاحی تشکیل شدن. ابزار فیبوناچی ریتریسمنت به ما کمک میکنه تا پایان موج اصلاحی رو تشخیص بدیم و آماده ورود به موج بعدی در جهت روند اصلی بشیم.

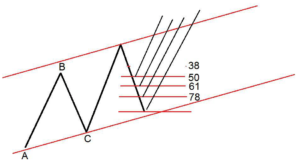

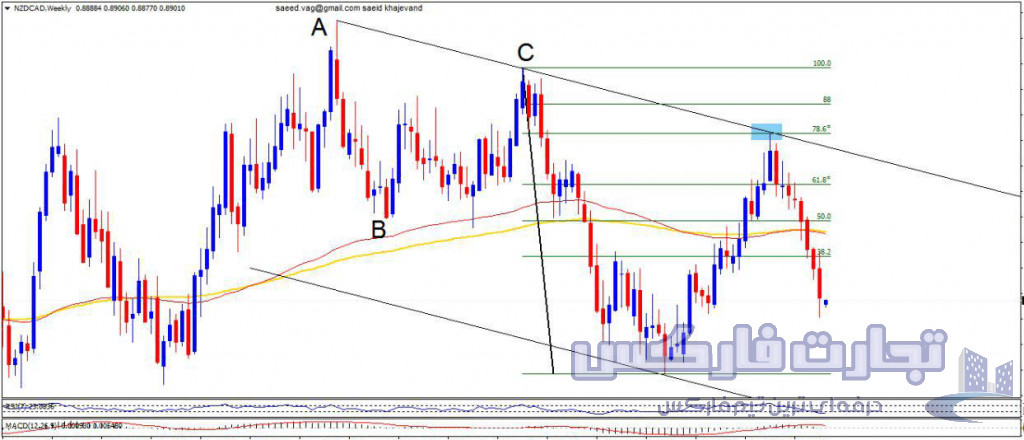

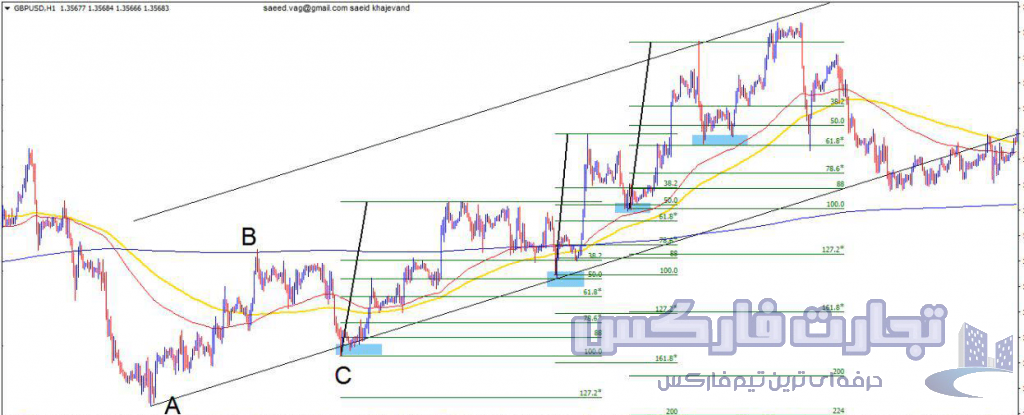

فرض کنید یک روند صعودی قوی داریم. بعد از یک حرکت صعودی، قیمت شروع به اصلاح (حرکت نزولی) میکنه. با رسم فیبوناچی از کف موج صعودی (نقطه A) به سقف اون (نقطه B)، سطوح اصلاحی (مثل 38.2%، 50%، 61.8% و 78.6%) روی چارت مشخص میشن. زمانی که قیمت به یکی از این سطوح میرسه و نشانههای بازگشت (مثل الگوی کندل استیک) رو نشون میده، میتونیم به ورود در جهت روند اصلی فکر کنیم.

نکته مهمی که اکثر تریدرها نادیده میگیرند اینه که سطح 38.2% معمولاً برای ورود مستقیم مناسب نیست. چرا؟ چون استاپ لاس شما باید پشت موج قبلی قرار بگیره و این فاصله زیاد، نسبت ریسک به ریوارد رو نامطلوب میکنه. هرچقدر قیمت به سطوح بالاتر مثل 61.8% یا 78.6% نزدیکتر بشه، استاپ لاس شما کوتاهتر و نسبت ریسک به ریوارد جذابتر میشه.

در واقع، هرچه قیمت بیشتر در سطوح اصلاحی فیبو فرو بره، پتانسیل حرکت بعدی در جهت روند اصلی بیشتر میشه و نسبت ریسک به ریوارد ما هم بهبود پیدا میکنه.

مثال عملی: ورود در سطح 78.6% فیبوناچی

تصور کنید در روند صعودی، قیمت تا سطح 78.6% فیبوناچی اصلاح کرده و یک الگوی کندل استیک صعودی قوی (مثل چکش یا پوشا) روی این سطح شکل گرفته. در این حالت، میتونیم با اطمینان بیشتری وارد معامله خرید بشیم. استاپ لاس رو کمی پایینتر از کف موج اصلاحی (همون نقطه C) قرار میدیم. همونطور که در مثال میبینید، ورود در سطوح 61.8% یا 78.6% به شما استاپ کوچکتری میده و سریعتر به تارگتهای قیمتی میرسید.

این مثال نشون میده که چطور قیمت بعد از رسیدن به سطح 78.6%، اصلاح خودش رو تموم کرده و وارد روند صعودی شده. اگر از قله C به دره D فیبوناچی بزنیم، میتونیم پایان روند رو هم پیشبینی کنیم.

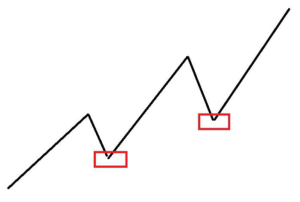

در مثالی دیگر، میبینیم که قیمت چند بار به سطوح فیبوناچی واکنش نشون داده و اگر از سیگنالهای خرید استفاده میکردیم، سود قابل توجهی (حدود ۶۰۰ پیپ) کسب میکردیم.

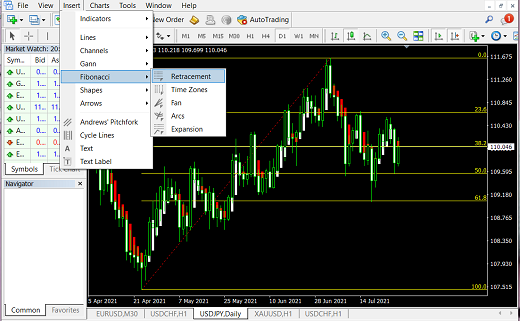

رسم ابزار Fibonacci Retracements در متاتریدر 4

برای معاملهگران فارکس، پلتفرم متاتریدر 4 یک ابزار آشناست. رسم ابزار فیبوناچی ریترسمنت در این پلتفرم بسیار ساده است:

- از سربرگهای بالای متاتریدر 4، روی Insert کلیک کنید.

- از منوی کشویی Fibonacci، گزینه Retracements را انتخاب کنید.

برای رسم فیبوناچی در یک روند صعودی، کافیست ابزار را از کف (Low) به سقف (High) روند بکشید. در روند نزولی، برعکس، از سقف به کف رسم میکنید. در تصویر بالا، روند اصلاح با برخورد به سطح 61.8% بازگشتی شده است.

| سطح اصلاح | نسبت ریسک به ریوارد تقریبی | وضعیت استاپ لاس | مناسب بودن برای ورود |

|---|---|---|---|

| 38.2% | ضعیف | استاپ باید زیر دره/قله قبلی قرار بگیرد و فاصلهاش نسبت به هدف سود، زیاد میشود. | در متن مقاله تأکید شده سطح مناسبی برای ورود نیست؛ احتمال شکست بالا و ضرر در صورت خطا زیاد است. |

| 50% | متوسط | استاپ هنوز نسبتاً دور از نقطه ورود است، اما بهتر از 38.2% عمل میکند. | قابل استفاده در روندهای خیلی قوی و شارپ، فقط همراه با تأیید کندلاستیک و ساختار روند. |

| 61.8% | خوب | استاپ زیر دره/قله قبلی، فاصله منطقی؛ در صورت موفقیت، تارگتها میتوانند چند برابر ریسک باشند. | یکی از سطوح ایدهآل برای ورود در جهت روند اصلی، مخصوصاً وقتی الگوی کندلی تأییدکننده شکل بگیرد. این سطح مورد علاقه من است. |

| 78.6% | بسیار عالی | استاپ بسیار کوچک زیر دره/قله قبلی؛ در مثال مقاله، زمان رسیدن به سود هم کمتر است. | سطح محبوب برای ستاپهای پرایساکشنی کمریسک؛ اما حتماً باید ساختار روند و کندل تریگر تأیید شود. |

| 88% | خیلی خوب اما پرریسک از نظر شکست ساختار | استاپ بسیار نزدیک، اما اگر سطح شکسته شود احتمالاً موج جدیدی در خلاف جهت شکل میگیرد. | فقط برای تریدرهای باتجربه و همراه با تأییدهای قوی (الگوی کندلاستیک، ساختار روند، حجم و…). |

سطوح اصلاحی فیبوناچی، خطوط افقی هستند که نشان میدهند حمایت و مقاومت در کجا ممکن است رخ دهد. هر سطح با درصدی همراه است که نشان میدهد قیمت چقدر از یک حرکت قبلی عقبنشینی کرده است. متداولترین سطوح شامل 23.6%، 38.2%، 50%، 61.8% و 78.6% هستند. هرچند 50% به طور رسمی یک نسبت فیبوناچی نیست، اما به دلیل اهمیتش در عمل زیاد استفاده میشود.

نکات کلیدی:

- سطوح فیبوناچی ریتریسمنت هر دو نقطه مهم قیمت (معمولاً یک بالا و یک پایین) را به هم متصل میکنند.

- درصدها، نواحی احتمالی توقف یا معکوس شدن قیمت را نشان میدهند.

- متداولترین نسبتها شامل 23.6%، 38.2%، 50%، 61.8% و 78.6% میباشند.

- نباید صرفاً به سطوح فیبوناچی تکیه کرد؛ فرض اینکه قیمت بلافاصله پس از رسیدن به یک سطح معکوس خواهد شد، خطرناک است.

- اعداد فیبوناچی ریشههای باستانی دارند و قرنها قبل از لئوناردو فیبوناچی توسط ریاضیدانان هندی استفاده میشدند.

فرمول و نحوه محاسبه سطوح فیبوناچی ریتریسمنت

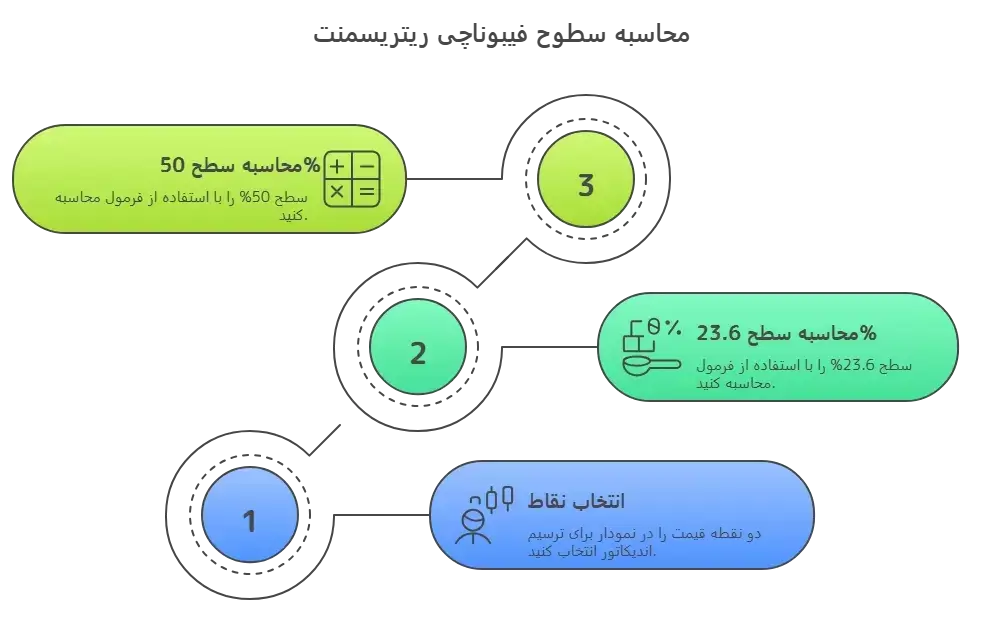

نکته جالب اینجاست که خود سطوح فیبوناچی ریتریسمنت فرمول مستقیمی ندارند. شما دو نقطه را روی چارت انتخاب میکنید (مثلاً کف و سقف یک موج) و نرمافزار به طور خودکار خطوطی را بر اساس درصدهای کلیدی فیبوناچی رسم میکند. این درصدها از نسبتهای سری فیبوناچی به دست میآیند.

مثلاً، اگر قیمت از 10 دلار به 15 دلار افزایش یابد (حرکت 5 دلاری)، سطح 23.6% در 13.82 دلار (15 دلار – (5 دلار × 0.236)) محاسبه میشود. سطح 50% نیز در 12.50 دلار (15 دلار – (5 دلار × 0.5)) خواهد بود.

فکت جالب: نسبت طلایی (حدود 1.618 یا 0.618) که اساس بسیاری از سطوح فیبوناچی است، در پدیدههای طبیعی و حتی ساختارهای هنری و معماری دیده میشود. این نشاندهنده اهمیت بنیادی این نسبت در الگوهای جهان هستی است.